Marktanalyse für Öl- und Gas-Asset-Integritätsmanagementdienste

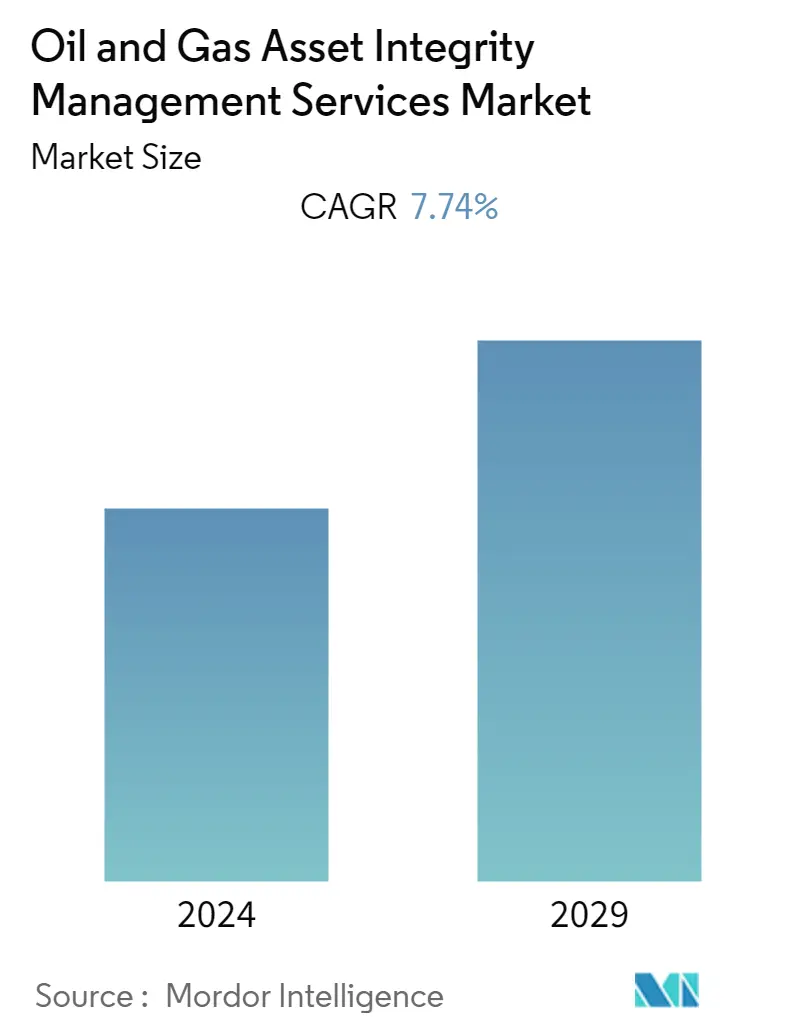

Der Markt für Asset-Integrity-Management-Dienstleistungen im Öl- und Gassektor wird im Prognosezeitraum 2022–2027 voraussichtlich eine jährliche Wachstumsrate von etwa 7,74 % verzeichnen und bis 2027 einen Wert von 30 Milliarden US-Dollar erreichen, verglichen mit 17,81 Milliarden US-Dollar im Jahr 2020. Mit dem Ausbruch von COVID-19 Weltweit wurde die Öl- und Gasindustrie im Jahr 2020 aufgrund des Rückgangs der Rohölpreise aufgrund der geringeren Ölnachfrage in Regionen wie der Asien-Pazifik-Region stark beeinträchtigt. Aufgrund der verhängten Beschränkungen und Sperrungen war vor allem in Sektoren wie Transport und Luftfahrt ein Rückgang der Treibstoffnachfrage zu beobachten. Es wird erwartet, dass Faktoren wie reifende Vermögenswerte in der Öl- und Gasindustrie und steigende Investitionen in die Gasinfrastruktur den Markt im Prognosezeitraum antreiben werden. Es wird jedoch erwartet, dass die hohe Volatilität der Öl- und Gaspreise das Marktwachstum im Prognosezeitraum behindern wird.

- Es wird erwartet, dass der Downstream-Sektor im Prognosezeitraum den Markt für Asset-Integrity-Management-Dienste für Öl und Gas dominieren wird.

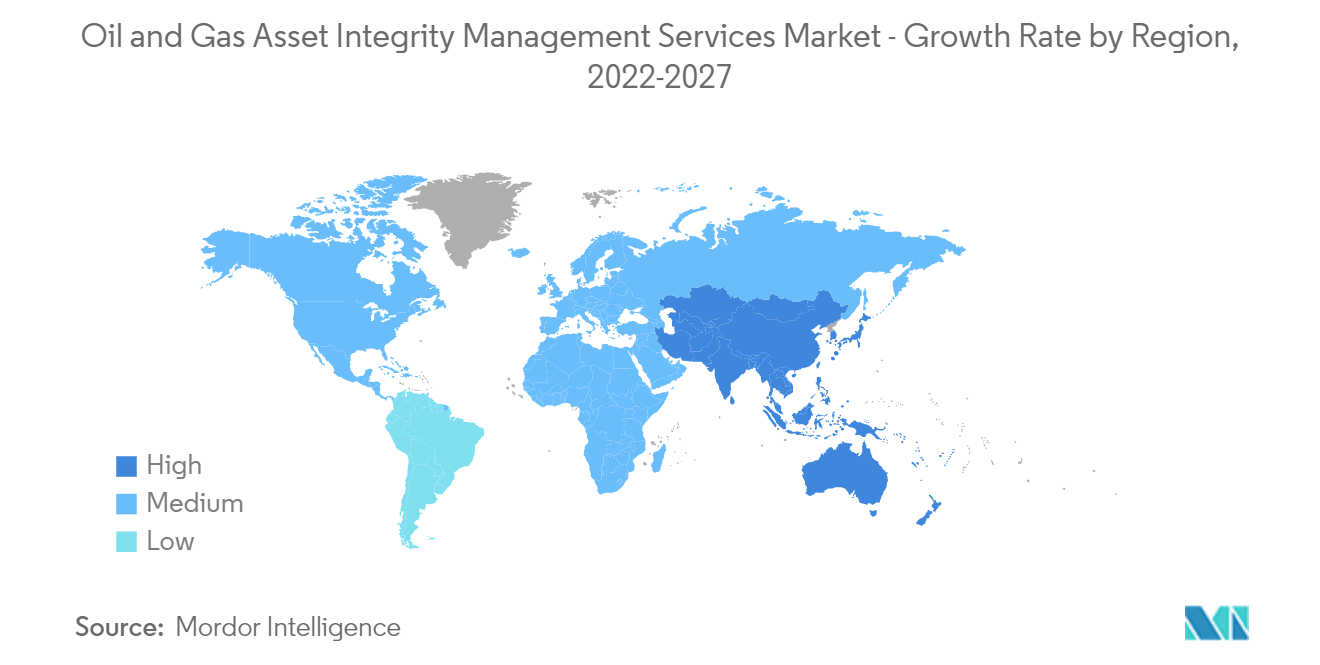

- Es wird erwartet, dass die alternde Öl- und Gasinfrastruktur im asiatisch-pazifischen Raum bald Geschäftsmöglichkeiten für die am Markt für Asset-Integrity-Management-Dienstleistungen beteiligten Unternehmen schaffen wird.

- Aufgrund der alternden Infrastruktur, vor allem im Upstream- und Midstream-Bereich, wird Nordamerika voraussichtlich weiterhin ein dominierender Markt bleiben.

Markttrends für Asset Integrity Management Services in der Öl- und Gasbranche

Nachgelagerter Sektor soll den Markt dominieren

- AIM-Dienste (Asset Integrity Management) werden im Öl- und Gasraffineriesektor und anderen Prozessanlagen eingesetzt, um die Leistung von Anlagen zu verfolgen, Inspektionen durchzuführen und die Zuverlässigkeit der Ausrüstung, Anlagensicherheit und Rentabilität zu verbessern.

- Der weltweite Raffineriesektor verzeichnet eine steigende Nachfrage nach raffinierten Produkten aus der chemischen und petrochemischen Industrie. Die höheren Margen haben die Crack-Ausbreitung vorangetrieben, was ein entscheidender Faktor für die Rentabilität von Ölraffinerien ist. Dieser Faktor förderte auch Investitionen in neue Projekte.

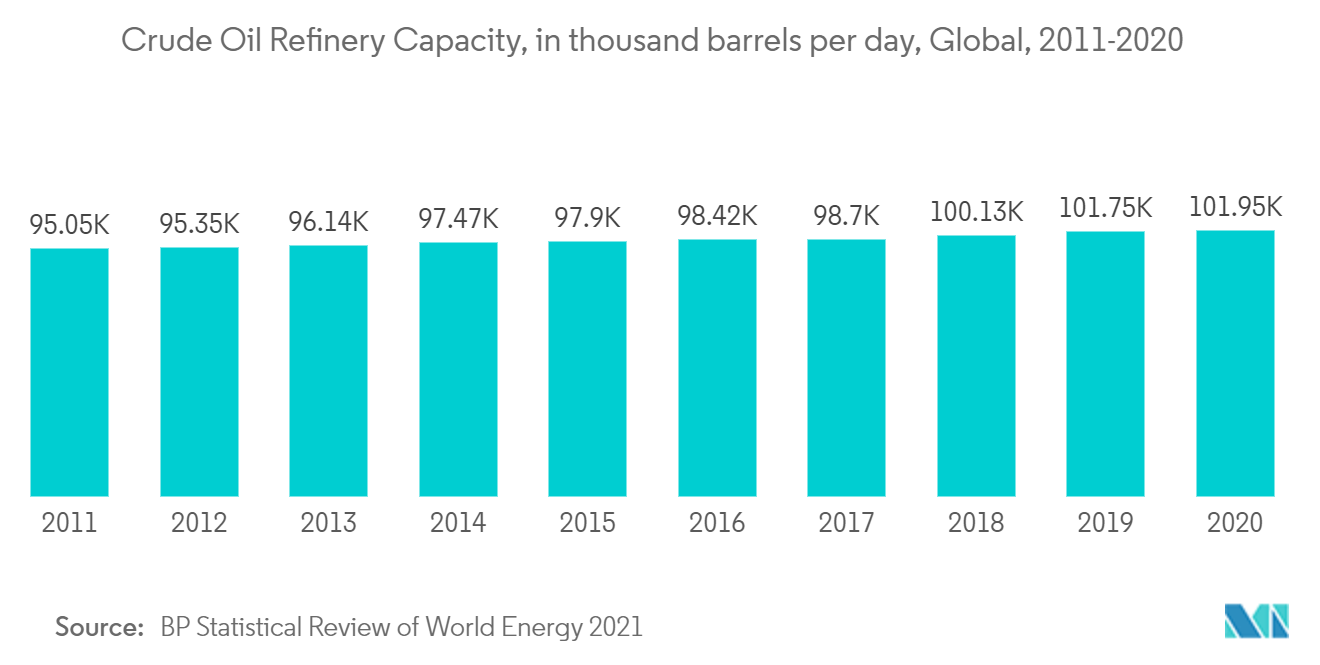

- Die weltweite Rohölraffinierungskapazität betrug im Jahr 2020 101.947.000 Barrel pro Tag (TBPD), was einem Anstieg von 7,25 % gegenüber 95.054 TBPD im Jahr 2011 entspricht. Auch mit der Zunahme des Erdgasverbrauchs im Energiesektor zur Stromerzeugung, Raffinierung oder Verarbeitung Es wird erwartet, dass die Kapazität für Gase im Prognosezeitraum zunehmen wird, wodurch der nachgelagerte Sektor für das Asset Integrity Management erweitert wird.

- Kapazitätserweiterungen könnten wegweisend sein, wenn Branchenakteure in eine Infrastruktur investieren, die mehr Rohöl verarbeiten kann. Der Aufbau und die Gestaltung von Anlagen werden von Tag zu Tag komplexer.

- In den letzten zwei Jahrzehnten kam es weltweit zu zahlreichen schweren Unfällen in Prozessanlagen, die auf Faktoren wie verspätete Übergabe der Ausrüstung zur Inspektion, Überbeanspruchung der Ausrüstung, unsachgemäße Wartungspraktiken, nicht ordnungsgemäße Inspektion bei Reparaturen usw. zurückzuführen waren.

- Im Laufe des letzten Jahrzehnts haben es viele große Akteure der Downstream-Industrie zu einem Teil ihrer Strategie gemacht, ihre bestehenden Anlagen zu erweitern, anstatt neue zu bauen, um ihre Gewinne aufgrund verschiedener Schwankungen der Öl- und Gaspreise im Laufe der Zeit zu maximieren. Diese bereits vorhandenen Vermögenswerte erfordern vor jeder Erweiterung oder Sanierung eine umfassende Vermögensbewertung. Beispielsweise schloss die John Wood Group PLC im Januar 2021 einen Vertrag über 120 Millionen US-Dollar mit der Sinopec Hainan Refining and Chemical Limited Company (Sinopec) über die Bereitstellung von Engineering-, Beschaffungs- und Baudienstleistungen (EPC) zur Erweiterung ihrer Raffinerieentwicklung im Hainan Free ab Handelszone (FTZ) in Südchina. Es wird erwartet, dass mehrere solcher Erweiterungsprojekte das Wachstum des Asset-Integrity-Management-Marktes im Downstream-Sektor im Prognosezeitraum unterstützen werden.

- Aufgrund der oben genannten Faktoren investieren Raffineriebetriebe und Unternehmen nun aktiv in Asset-Integrity-Management-Dienste, um ihre Produktivität zu steigern und Kosten zu senken. Daher wird erwartet, dass der Downstream-Sektor im Prognosezeitraum dominieren wird.

Nordamerika wird den Markt dominieren

- Nordamerika verfügt über eine der ältesten Midstream-Infrastrukturen mit vielen Öl- und Gaspipelines, die älter als 40 Jahre sind. Auch die vorgelagerte Infrastruktur in der Region altert. Die meisten aktiven Plattformen im Golf von Mexiko sind älter als 25 Jahre.

- Abgesehen davon ist die bestehende Upstream- und Midstream-Infrastruktur in der Region sehr umfangreich. Die Vereinigten Staaten verfügen über etwa 2,5 Millionen km Öl- und Gaspipelines, während Kanada über etwa 800.000 km Pipelines verfügt. Aufgrund der großen und alternden Infrastruktur wird erwartet, dass Nordamerika im Prognosezeitraum den Markt für Asset Integrity Management-Dienste für Öl- und Gasanlagen anführen wird.

- Im Upstream-Bereich sind Offshore-Strukturen eine große Attraktion für Anbieter von Asset-Integrity-Management-Diensten, da sie in einem viel raueren Umfeld tätig sind als ihre Onshore-Pendants in der Region. Offshore-Öl- und Gasplattformen erfordern aufgrund von Sicherheitsfaktoren und der rauen Umgebung, denen sie ausgesetzt sind, intrinsische Asset-Integritätsmanagementdienste. Unterwasser-Öl- und Gaspipelines, Produktionssysteme, Sammelsysteme und Offshore-Plattformen müssen aus Sicherheitsgründen einige der strengsten Regeln und Vorschriften durchlaufen und erfordern daher insbesondere in der zweiten Hälfte ihrer Betriebszeit aufwändige und umfassende Asset-Integritätsmanagementdienste.

- Darüber hinaus haben die Vereinigten Staaten nach der Explosion der Deepwater Horizon im Golf von Mexiko die Sicherheitsanforderungen für Offshore-Bohrungen, -Exploration und -Produktion neu bewertet und verschärft.

- Darüber hinaus verfügte Mexiko im Jahr 2020 über sechs Raffinerien mit einer gesamten Raffineriekapazität von fast 1,6 Millionen Barrel Öl pro Tag. Die meisten Ölraffinerien des Landes wurden vor den 1980er Jahren in Betrieb genommen. Aufgrund des hohen Alters der Raffinerien werden Asset-Integritätsmanagementdienste erforderlich, um einen sicheren und kontinuierlichen Betrieb aufrechtzuerhalten. Die Raffinerien des Landes sind aufgrund der gesunkenen inländischen Rohölproduktion und wiederholter Brände bereits ausgelastet, was wiederum den Markt im untersuchten Zeitraum ankurbeln dürfte.

- Aufgrund der oben genannten Punkte dürfte Nordamerika im Prognosezeitraum den Markt für Asset-Integritätsmanagementdienste für Öl und Gas dominieren.

Branchenüberblick über Asset Integrity Management Services in der Öl- und Gasbranche

Der globale Markt für Asset-Integrity-Management-Dienstleistungen im Öl- und Gassektor ist mäßig fragmentiert. Zu den großen Unternehmen gehören Aker Solutions ASA, Bureau Veritas SA, Fluor Corporation, Oceaneering International Inc. und Technip FMC PLC.

Marktführer im Bereich Asset Integrity Management Services für Öl und Gas

Aker Solutions ASA

Bureau Veritas S A

Fluor Corporation

Oceaneering International Inc

Technip FMC plc

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Asset Integrity Management Services in der Öl- und Gasbranche

- Im Januar 2021 gab Neptune Energy für seine betriebene Gasproduktionsplattform Cygnus Verträge über Integritätsmanagement und Stoffwartung mit den Unternehmen Oceaneering und Stork bekannt, die einen Wert von etwa 6,5 Millionen US-Dollar hatten. Oceaneering wird wahrscheinlich Integritätsmanagementdienste anbieten, die Drucksysteme, Struktur-, Pipeline-, Erosionsmanagement- und Offshore-Inspektionsdienste umfassen. Darüber hinaus arbeitet Oceaneering eng mit Stork zusammen, das Stoffwartungs- und Gerüstbaudienste für Cygnus in der südlichen Nordsee des Vereinigten Königreichs erbringt.

Branchensegmentierung von Asset Integrity Management Services für Öl und Gas

Der Marktbericht für Öl- und Gas-Asset-Integrity-Management-Services umfasst:.

| Land |

| Off-Shore |

| Stromaufwärts |

| Mittelstrom |

| Stromabwärts |

| Nordamerika |

| Asien-Pazifik |

| Europa |

| Südamerika |

| Naher Osten und Afrika |

| Standort der Bereitstellung | Land |

| Off-Shore | |

| Sektor | Stromaufwärts |

| Mittelstrom | |

| Stromabwärts | |

| Erdkunde | Nordamerika |

| Asien-Pazifik | |

| Europa | |

| Südamerika | |

| Naher Osten und Afrika |

Häufig gestellte Fragen zur Marktforschung für Öl- und Gas-Asset-Integritätsmanagementdienste

Wie groß ist der aktuelle Markt für Öl- und Gas-Asset-Integritätsmanagementdienste?

Der Markt für Öl- und Gas-Asset-Integritätsmanagementdienste wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 7,74 % verzeichnen.

Wer sind die Hauptakteure auf dem Markt für Öl- und Gas-Asset-Integritätsmanagementdienste?

Aker Solutions ASA, Bureau Veritas S A, Fluor Corporation, Oceaneering International Inc, Technip FMC plc sind die wichtigsten Unternehmen, die auf dem Markt für Asset Integrity Management Services für Öl und Gas tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für Asset Integrity Management Services für Öl und Gas?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für Öl- und Gas-Asset-Integritätsmanagementdienste?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Markt für Asset Integrity Management Services für Öl und Gas.

Welche Jahre deckt dieser Markt für Öl- und Gas-Asset-Integritätsmanagementdienste ab?

Der Bericht deckt die historische Marktgröße des Öl- und Gas-Asset-Integrity-Management-Services-Marktes für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Öl- und Gas-Asset-Integrity-Management-Services-Marktgröße für die Jahre 2024, 2025, 2026, 2027 , 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für Asset Integrity Management Services in der Öl- und Gasbranche

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Oil Gas Asset Integrity Management Services im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der Oil Gas Asset Integrity Management Services umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.