Marktanalyse für Transport und Logistik im Nahen Osten und Afrika

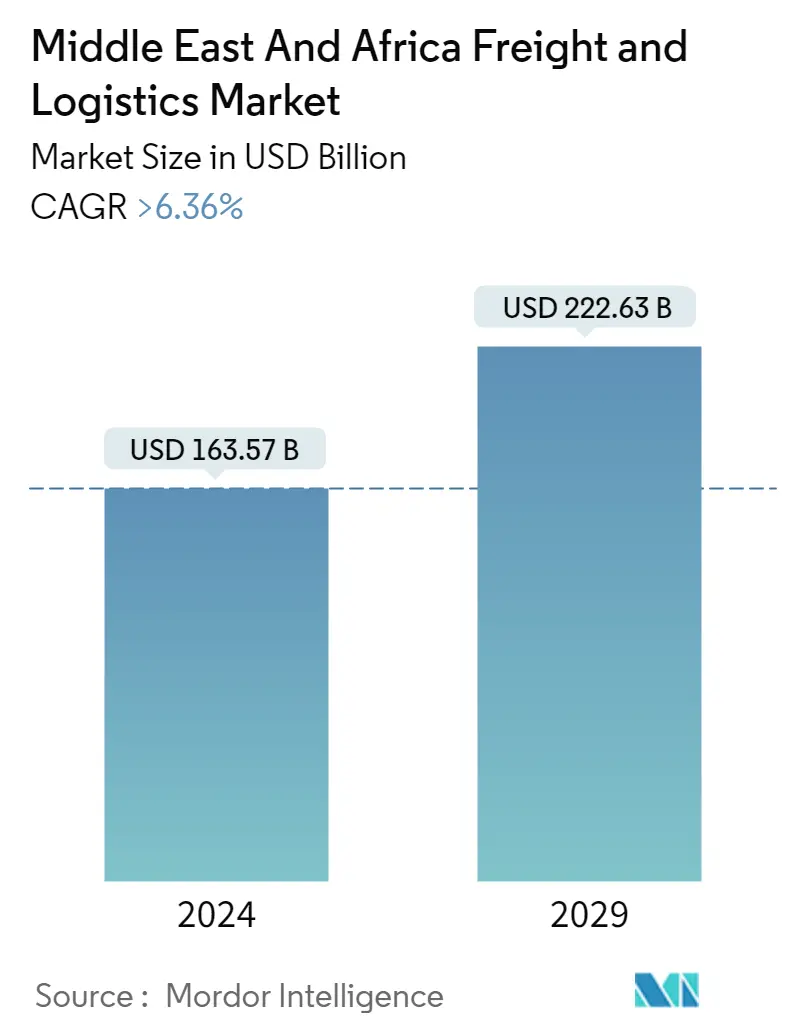

Die Größe des Fracht- und Logistikmarkts im Nahen Osten und Afrika wird im Jahr 2024 auf 163,57 Milliarden US-Dollar geschätzt und soll bis 2029 222,63 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von mehr als 6,36 % im Prognosezeitraum (2024–2029) entspricht.

Im letzten Jahrzehnt haben Globalisierung und Technologie neue Möglichkeiten für die Internationalisierung geschaffen und die Lieferketten und die Wettbewerbsfähigkeit in Afrika gestärkt. Die logistisch wichtigsten Länder sind derzeit Algerien, Angola, die Demokratische Republik Kongo, Ägypten, Ghana, Kenia, Mosambik, Nigeria, Südafrika und Tansania. Einige von ihnen besitzen wichtige Häfen auf dem Kontinent. Zu Barra gehören beispielsweise Dande und Lobito in Angola, Lekki in Nigeria, Musoma in Tansania und Lamu in Kenia.

Die politische Instabilität einiger Länder dürfte eine territoriale Integration kurzfristig unangemessen machen. In dieser Zone dominieren die Inlandsmärkte, da es kaum Interaktionen zwischen den Regionen gibt, was zu einer Stagnation im internationalen Handel geführt hat.

Die Wirtschaft ist stark vom Bergbau abhängig, der ein Drittel des BIP ausmacht. Marokko ist ein stabiler Partner. Mittlerweile weisen Ägypten und Algerien die höchsten Produktionswerte auf. Allerdings sind sie für ihre geringe internationale Interaktion und den Mangel an ausgebauten Logistikkorridoren bekannt. Afrikanische Logistikunternehmen gehen über Megastädte hinaus und wollen die ländlichen Gemeinden Afrikas an regionale Lieferketten anschließen.

Während Megastädte Millionen junger Afrikaner anziehen, bleibt die Bevölkerung Afrikas überwiegend ländlich geprägt.

Trotz einer anhaltenden Phase des Niedergangs in den letzten Jahren, die durch sinkende Ölpreise und geopolitische Unruhen beeinträchtigt wurde, entwickelt sich der Nahe Osten und Afrika schnell zu einer Region mit Chancen für die Automobil- und Lieferkettenbranche. Automobilhersteller wie VW, Toyota, GM, Groupe PSA und Mercedes-Benz investieren in die lokale Montage, von nordafrikanischen Ländern wie Marokko, Algerien und Ägypten bis hin zu Märkten südlich der Sahara wie Ruanda, Äthiopien und Kenia , und Ghana. Die Region verfügt auch über einige bemerkenswerte Logistikentwicklungen.

Transport- und Logistikmarkttrends im Nahen Osten und Afrika

Entwicklung des Güterverkehrssegments

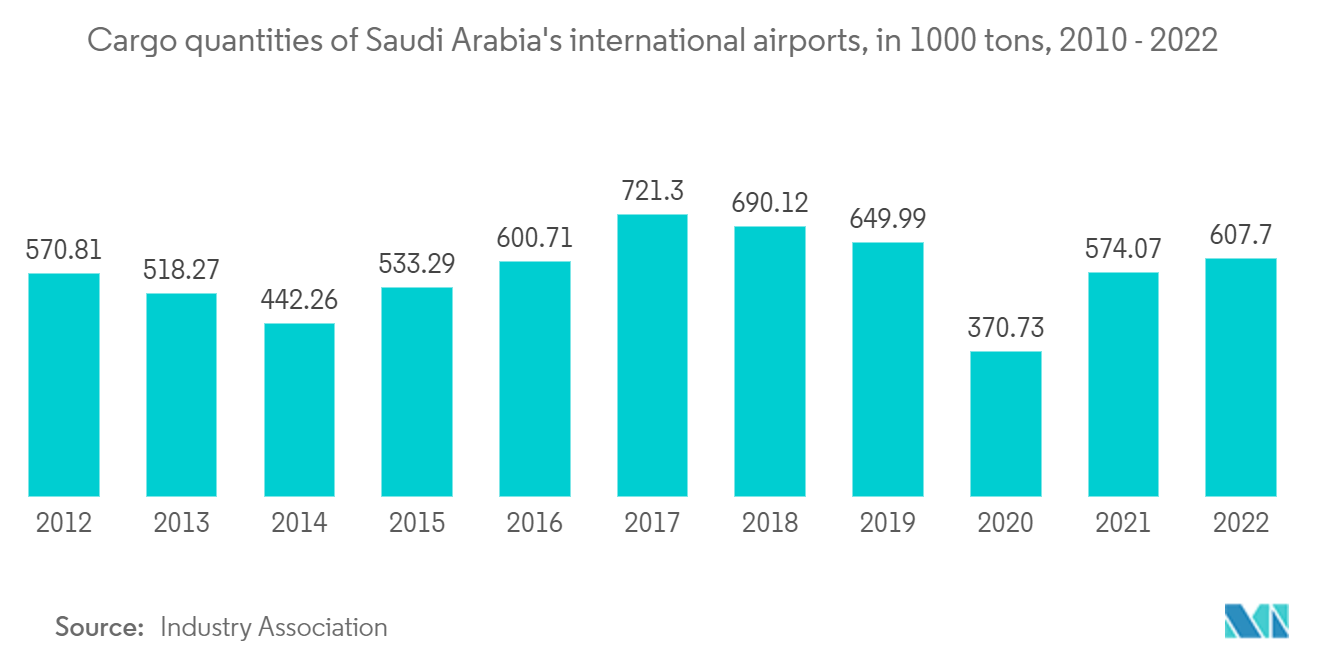

- Für die Region Naher Osten und Afrika wird ein deutliches Wachstum prognostiziert, wobei der Nahe Osten jedes Jahr ein erhebliches Wachstum im Luftverkehr verzeichnen wird. Schätzungen zufolge wird sich das Frachtaufkommen in den meisten Ländern der Region verdoppeln. Auf solchen Ebenen ergeben sich verschiedene Herausforderungen und Chancen. Für Flughäfen in Afrika und im Nahen Osten stellt dies eine hervorragende Gelegenheit dar, das Wachstumspotenzial zu nutzen und sich auf Veränderungen vorzubereiten, wobei die Fluggesellschaften und Verbraucher im Mittelpunkt der Entwicklung bleiben und wie diese dem nationalen Interesse dient.

- Im Nahen Osten wird die große Zahl bedeutender Kapitalerweiterungsprogramme für Flughäfen durch die Nachfrage gesteuert, die sich aus dem Wachstum der ansässigen Fluggesellschaften ergibt. Es besteht jedoch auch eine geografische Nähe zu wichtigen Quellmärkten wie dem indischen Subkontinent und den interkontinentalen Verkehrsströmen sowie dem MENA-Regionalverkehr. Dieser Faktor und ein günstiges regulatorisches Umfeld sowie Regierungen, die den Wert der Luftfahrt verstanden und genutzt haben, haben zur Entwicklung von Flughafendrehkreuzen geführt, die einige der größten Passagier- und Frachtbewegungen weltweit abwickeln.

- Flughäfen am Golf haben diesen Trend angeführt Dubai, Abu Dhabi, Bahrain, Doha, Maskat und Jeddah investieren Milliarden von Dollar in die Infrastruktur und konzentrieren sich auf die Verbesserung des Passagiererlebnisses. Diese Investition ist auf die engen symbiotischen Beziehungen der Flughäfen mit ansässigen Fluggesellschaften wie Emirates Airlines, Etihad Airways, Qatar Airways und Saudi Arabian Airlines zurückzuführen, die es den meisten Beteiligten in der Wertschöpfungskette ermöglichen, zusammenzuarbeiten und eine End-to-End-Lösung zu entwickeln Erfahrung im Dienste der Branche und der jeweiligen lokalen Wirtschaft.

- Wie ihre globalen Konkurrenten streben auch Flughäfen im Nahen Osten danach, die Herausforderungen bei der Projektentwicklung durch eine effektive Zusammenarbeit mit Interessengruppen zu meistern und dabei die Digitalisierung, die Revolution des Flughafeneinzelhandels und nicht-luftfahrtbezogene Möglichkeiten zu nutzen. Darüber hinaus ist es ihr Ziel, personalisierte Erlebnisse zu schaffen, indem sie den Gästen ein Ortsgefühl mit ausreichend Kapazität bieten. Flughafenentwickler im Nahen Osten streben auch danach, durch internationale Zertifizierungen und durch nationale Programme entwickelte Zertifizierungen umweltfreundliches Bauen zu erreichen und arbeiten gleichzeitig an der ACI-Kohlenstoffakkreditierung.

E-Commerce treibt die Logistikbranche voran

- Angesichts der aktuellen Wirtschaftslage in Saudi-Arabien dürfte der Logistiksektor mit seinen Säulen Luftfahrt, Straßen und Transport, Eisenbahn, Lagerhaltung und Schifffahrt in naher Zukunft ein Schlüsselfaktor für das weitere Wachstum der saudischen Wirtschaft sein.

- Aufgrund seiner zentralen geografischen Lage an der Kreuzung der wichtigsten internationalen Handelsrouten zwischen drei Kontinenten, nämlich Asien, Europa und Afrika, sowie seiner Größe und seiner großen Wirtschaft gilt Saudi-Arabien bereits als wichtiger internationaler Logistikknotenpunkt auf der Arabischen Halbinsel. Allerdings reichen Lage und Größe nicht aus, um als wichtiger Logistikknotenpunkt zu gelten. Daher hat das Land einen ehrgeizigen Plan zur Verbesserung seiner Logistikinfrastruktur mit speziellen Einrichtungen und neuen Wirtschaftszonen in Angriff genommen.

- Dieser Plan – die Saudi Vision 2030 – wurde 2016 von Kronprinz Mohammed bin Salman ins Leben gerufen, um die Abhängigkeit Saudi-Arabiens vom Öl zu verringern. Es umfasst eine Neun-Punkte-Strategie zur Prozessoptimierung, Marktliberalisierung, Privatisierung, Infrastrukturverbesserung, Einrichtung neuer freier Wirtschaftszonen und Governance sowie Regulierungsreformen, um seinen strategischen Vorteil zu maximieren und sich zum angesagten Logistikknotenpunkt für die USA zu entwickeln Region Naher Osten.

- Von allen Ländern des Nahen Ostens und Nordafrikas (MENA) hat Saudi-Arabien in den letzten zwei bis drei Jahren die größten Veränderungen und Aktivitäten in der Logistikbranche erlebt.

- Das Königreich hat kürzlich den Logistiksektor durch eine Kapitalinvestition von mehr als 106,6 Milliarden US-Dollar entwickelt. Dies ermöglichte neben der Entwicklung und Vereinfachung der Import-/Exportvorgänge und der Aufhebung aller Beschränkungen im Zusammenhang mit Logistikvorgängen eine erhöhte Kapazität im Land-, Luft- und Seefrachtbereich.

Überblick über die Transport- und Logistikbranche im Nahen Osten und Afrika

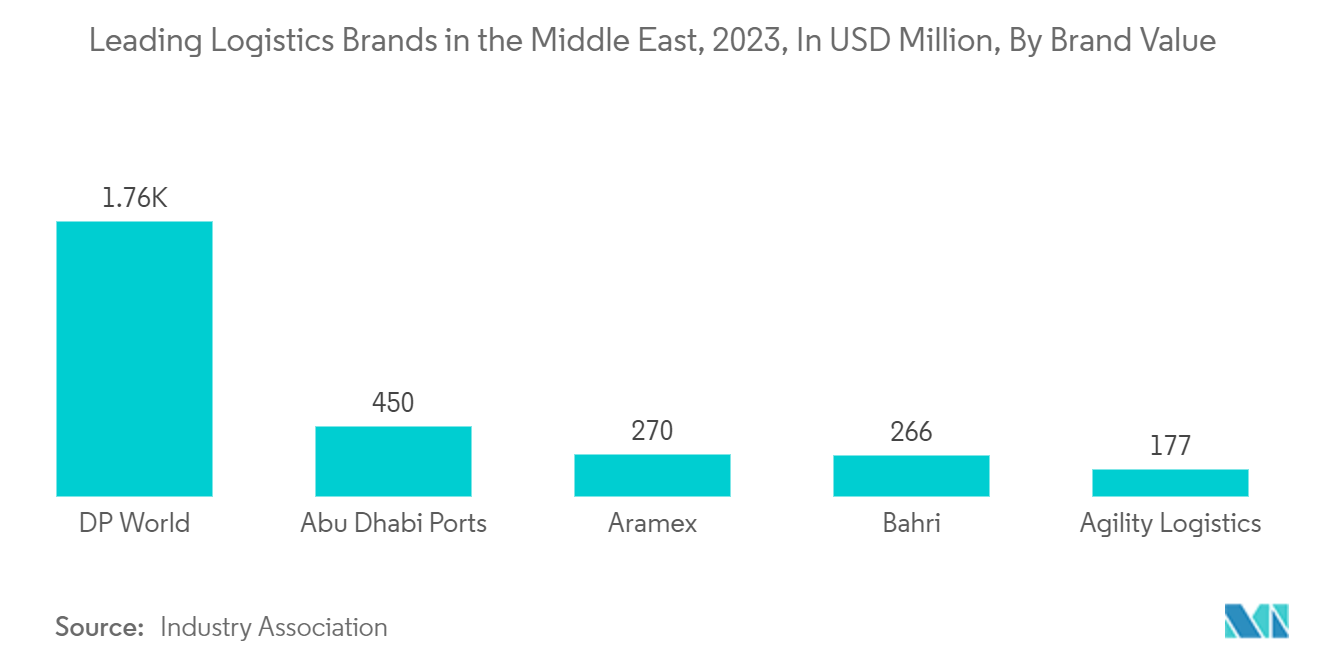

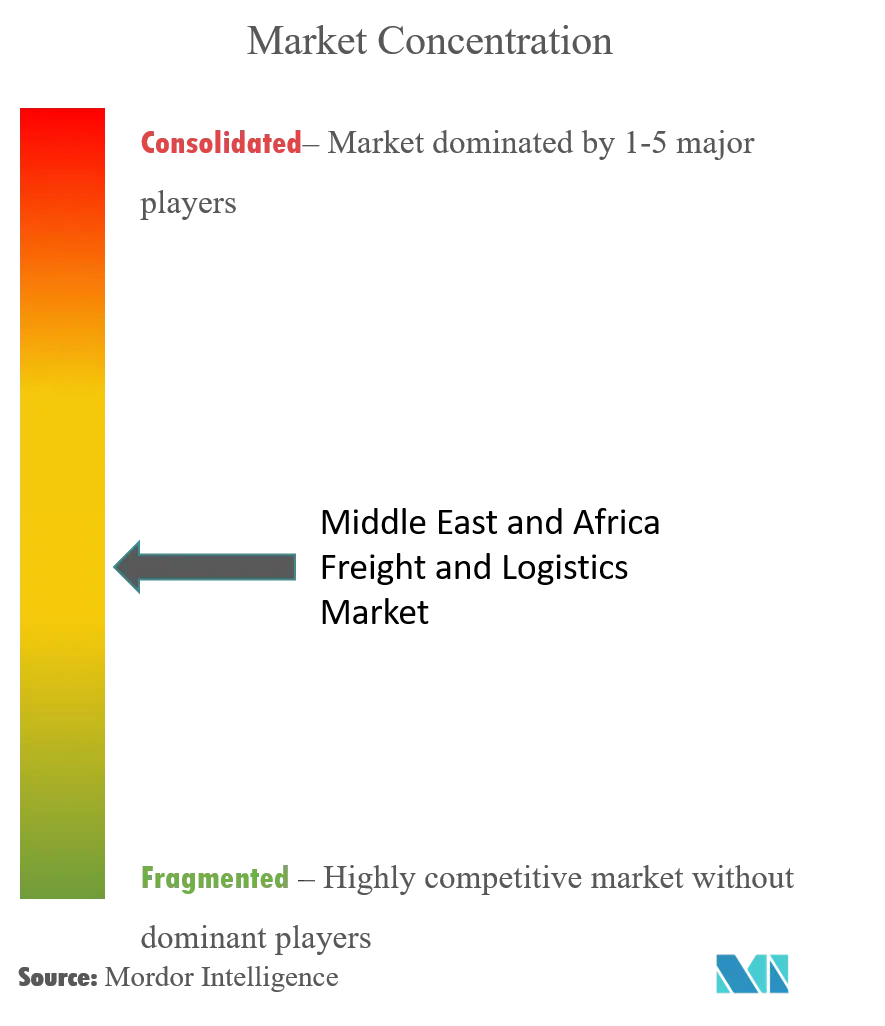

Der Fracht- und Logistikmarkt im Nahen Osten und Afrika ist fragmentiert und durch die Präsenz internationaler und lokaler Akteure gekennzeichnet. Der Markt wird von großen internationalen Playern wie DHL, FedEx und UPS dominiert. Es wird erwartet, dass der Markt im Prognosezeitraum aufgrund des wachsenden E-Commerce und der wachsenden Infrastruktur in der Region wachsen wird.

Marktführer für Transport und Logistik im Nahen Osten und Afrika

DHL

FedEx

UPS

RAK Logistics

Ceva Logistics

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Transport- und Logistikmarkt im Nahen Osten und Afrika

- Mai 2023: Saudi Logistics Services (SAL) und Lufthansa Technik Logistik Services (LTLS) haben ein erstes Memorandum of Understanding (MoU) zur Zusammenarbeit bei den Logistikaktivitäten von LTLS in Saudi-Arabien unterzeichnet. Im Rahmen dieser Absichtserklärung wird SAL Speditions-, Transport- und Zollabfertigungsdienste bereitstellen, um die Wartungslogistikaktivitäten von LTLS für seine wichtigsten Kunden in ganz Saudi-Arabien zu unterstützen. Dadurch würde LTLS anschließend seine Logistikdienstleistungsabdeckung in Saudi-Arabien stärken.

- April 2023: Almajdouie Logistics aus Saudi-Arabien erweitert seine Flotte um 30 neue Hyundai Xcient-Lkw. Der Motor leistet 440 PS und macht den Hyundai Xcient zu einem der leistungsstärksten Schwerlastkraftwagen weltweit.

Segmentierung der Transport- und Logistikbranche im Nahen Osten und Afrika

Logistik ist ein Teil des Lieferkettenmanagements, der sich entsprechend den Bedürfnissen der Kunden mit dem effizienten Vor- und Rückfluss von Waren, Dienstleistungen und zugehörigen Informationen vom Ursprungsort bis zum Verbrauchsort befasst.

Der Logistikmarkt für den Nahen Osten und Afrika ist nach Funktion, Endbenutzer und Land segmentiert. Nach Funktion ist der Markt in Gütertransport, Spedition, Lagerhaltung sowie Mehrwertdienste und andere Dienstleistungen unterteilt. Nach Endverbrauchern ist der Markt in Fertigung und Automobil, Öl und Gas, Bergbau und Steinbrüche, Land- und Fischerei sowie Forstwirtschaft unterteilt , Bauwesen, Handel, Gesundheitswesen und Pharmazeutik sowie andere Endverbraucher nach Ländern. Der Markt ist in die Vereinigten Arabischen Emirate, Saudi-Arabien, Katar, Südafrika, Ägypten, Marokko, Nigeria sowie den Rest des Nahen Ostens und Afrikas unterteilt. Der Bericht bietet Marktgrößen und Prognosen für den Marktwert (USD) für alle Segmente.

| Güterverkehr | Straße |

| Wasser | |

| Luft | |

| Schiene | |

| Spedition | |

| Lagerung | |

| Mehrwertdienste und andere Funktionen |

| Fertigung und Automobil |

| Öl und Gas, Bergbau und Steinbrüche |

| Land-, Fischerei- und Forstwirtschaft |

| Konstruktion |

| Vertriebshandel (Groß- und Einzelhandelssegmente – einschließlich FMCG) |

| Andere Endbenutzer (Telekommunikation und Pharma) |

| Vereinigte Arabische Emirate |

| Saudi-Arabien |

| Katar |

| Südafrika |

| Ägypten |

| Marokko |

| Nigeria |

| Rest des Nahen Ostens und Afrikas |

| Nach Funktion | Güterverkehr | Straße |

| Wasser | ||

| Luft | ||

| Schiene | ||

| Spedition | ||

| Lagerung | ||

| Mehrwertdienste und andere Funktionen | ||

| Vom Endbenutzer | Fertigung und Automobil | |

| Öl und Gas, Bergbau und Steinbrüche | ||

| Land-, Fischerei- und Forstwirtschaft | ||

| Konstruktion | ||

| Vertriebshandel (Groß- und Einzelhandelssegmente – einschließlich FMCG) | ||

| Andere Endbenutzer (Telekommunikation und Pharma) | ||

| Nach Land | Vereinigte Arabische Emirate | |

| Saudi-Arabien | ||

| Katar | ||

| Südafrika | ||

| Ägypten | ||

| Marokko | ||

| Nigeria | ||

| Rest des Nahen Ostens und Afrikas |

Häufig gestellte Fragen zur Transport- und Logistikmarktforschung im Nahen Osten und Afrika

Wie groß ist der Fracht- und Logistikmarkt im Nahen Osten und Afrika?

Die Größe des Fracht- und Logistikmarkts im Nahen Osten und in Afrika wird im Jahr 2024 voraussichtlich 163,57 Milliarden US-Dollar erreichen und mit einer jährlichen Wachstumsrate von mehr als 6,36 % wachsen, um bis 2029 222,63 Milliarden US-Dollar zu erreichen.

Wie groß ist der Fracht- und Logistikmarkt im Nahen Osten und Afrika derzeit?

Im Jahr 2024 wird die Größe des Fracht- und Logistikmarkts im Nahen Osten und Afrika voraussichtlich 163,57 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure im Fracht- und Logistikmarkt für den Nahen Osten und Afrika?

DHL, FedEx, UPS, RAK Logistics, Ceva Logistics sind die größten Unternehmen, die auf dem Fracht- und Logistikmarkt im Nahen Osten und Afrika tätig sind.

Welche Jahre deckt dieser Fracht- und Logistikmarkt für den Nahen Osten und Afrika ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Fracht- und Logistikmarktes im Nahen Osten und Afrika auf 153,79 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Fracht- und Logistikmarktes im Nahen Osten und Afrika für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Fracht- und Logistikmarktes im Nahen Osten und Afrika für die Jahre 2024, 2025, 2026 , 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Unsere Bestseller-Berichte

Bericht der Logistikbranche für den Nahen Osten und Afrika

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Fracht und Logistik im Nahen Osten und Afrika im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Fracht- und Logistikanalyse für den Nahen Osten und Afrika umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.