Marktgröße und Marktanteil für Gesundheits- und Krankenversicherungen in Saudi-Arabien

Marktanalyse für Gesundheits- und Krankenversicherungen in Saudi-Arabien von Mordor Intelligence

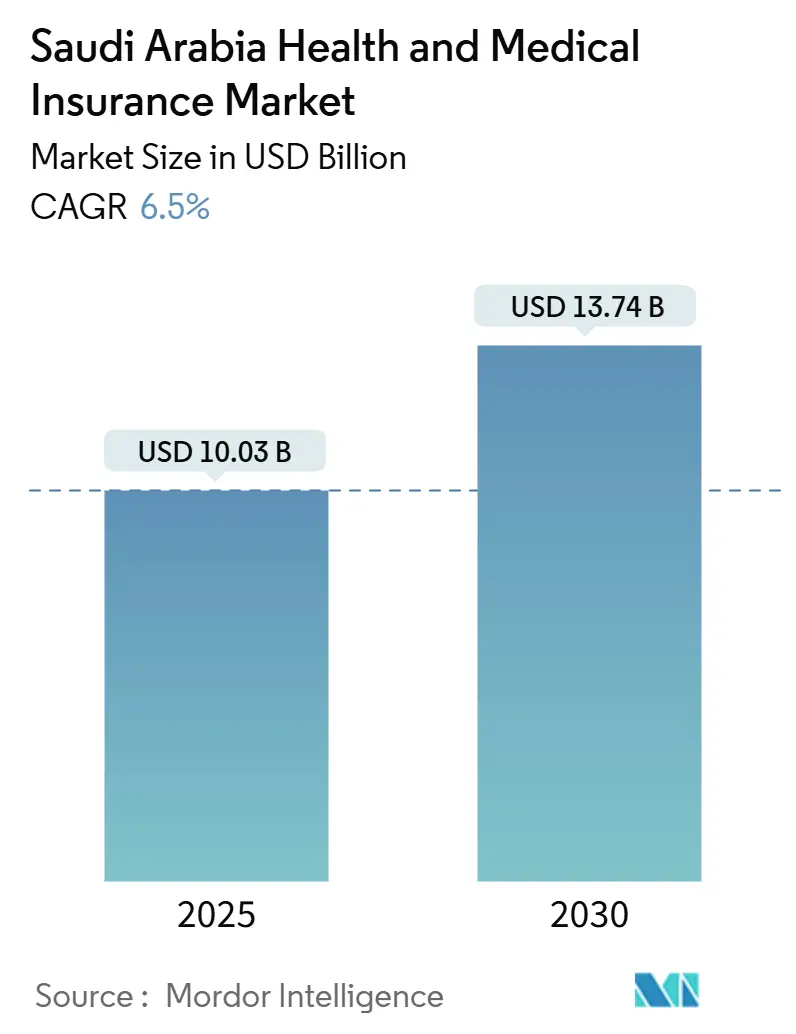

Der Markt für Gesundheits- und Krankenversicherungen in Saudi-Arabien wird mit 10,03 Milliarden USD im Jahr 2025 bewertet und ist auf dem Weg, bis 2030 13,74 Milliarden USD zu erreichen, mit einer Wachstumsrate von 6,52 % CAGR. Schnelle Digitalisierung, Ausweitung der obligatorischen Deckung und Vision 2030s Vorstoß zur Steigerung der Beteiligung des Privatsektors im Gesundheitswesen von 40 % auf 65 % untermauern dieses Wachstum. Die obligatorische elektronische Schadenabwicklung über NPHIES reduziert die Bargeld-Zykluszeiten, während wertbasierte Beschaffung über AR-DRG-Bündel reichhaltigere Leistungsdesigns veranlasst. Die neue obligatorische Deckung für Angehörige von Privatsektor-Saudis vergrößert den Versichertenpool sofort um 3,2 Millionen Leben. Die Nachfrage steigt auch, da KMU proliferieren und mobile-first-Verbraucher 46 % der Ansprüche über Apps abwickeln. Obwohl GLP-1-Adipositas-Medikamente und Prämienhöchstgrenzen-Vorschriften die Margen unter Druck setzen, kontern Versicherer mit digitalen Effizienzsteigerungen und Produktinnovationen.

Wichtige Erkenntnisse des Berichts

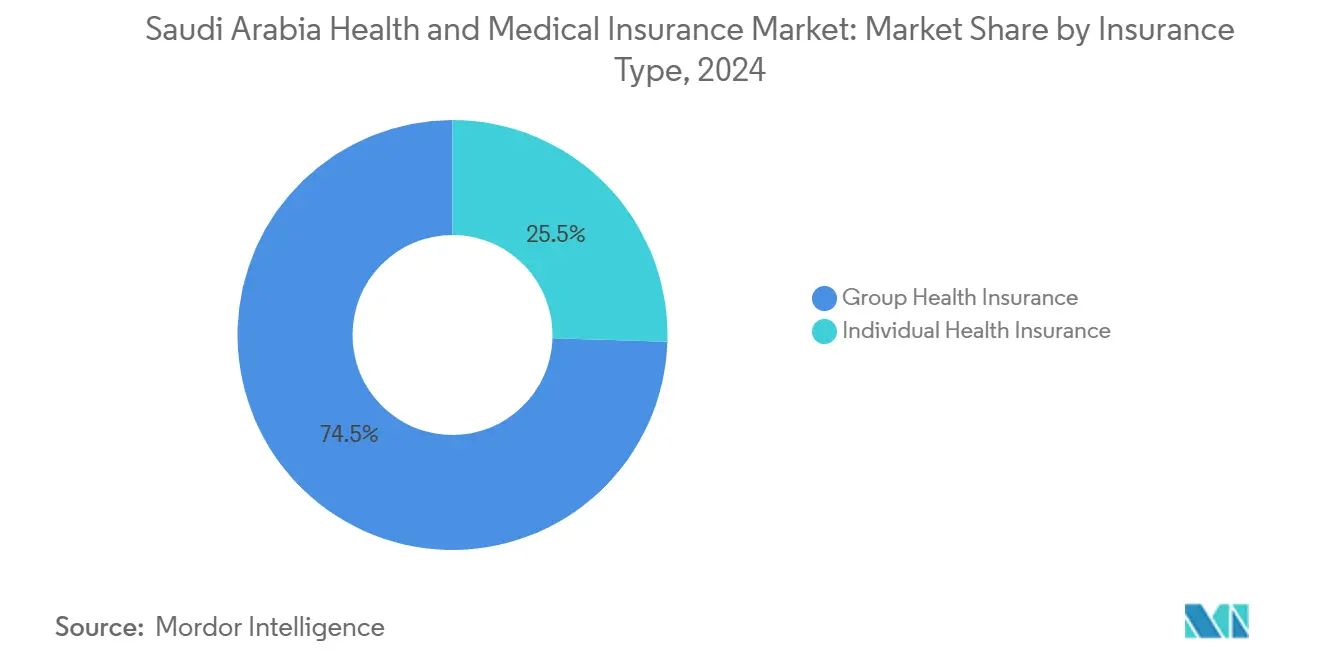

- Nach Versicherungstyp führten Gruppentarife mit 74,5 % des Marktanteils für Krankenversicherungen in Saudi-Arabien im Jahr 2024; Einzelpolicen werden bis 2030 mit einer CAGR von 15,81 % expandieren.

- Nach Deckungstyp erfassten stationäre Leistungen 63,3 % der Marktgröße für Krankenversicherungen in Saudi-Arabien im Jahr 2024, während Wellness-/Telemedizin-Zusätze eine CAGR von 18,52 % über 2025-2030 verzeichnen werden.

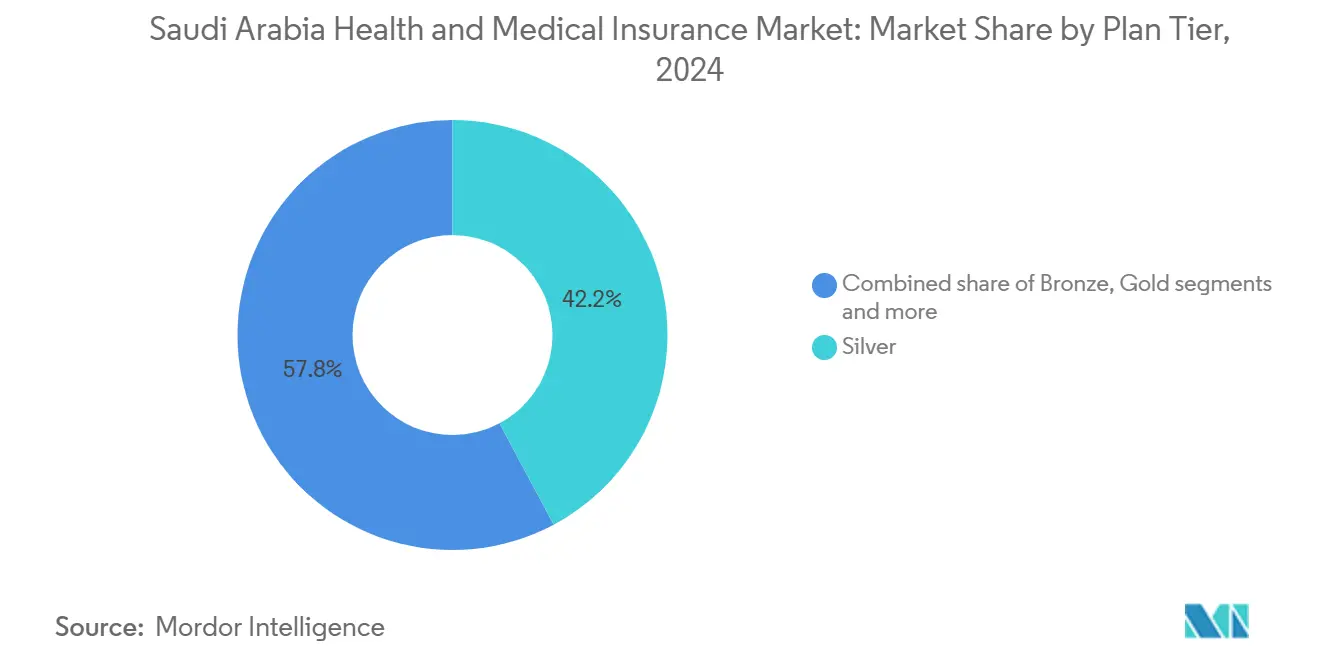

- Nach Tarif-Niveau hielten Silber-Tarife einen Umsatzanteil von 42,2 % im Jahr 2024; Bronze-Angebote werden mit einer CAGR von 14,21 % wachsen.

- Nach Versicherungsmodell befehligte Takaful 87,3 % der Marktgröße für Krankenversicherungen in Saudi-Arabien im Jahr 2024, während konventionelle Versicherungen bis 2030 eine CAGR von 15,33 % verzeichnen werden.

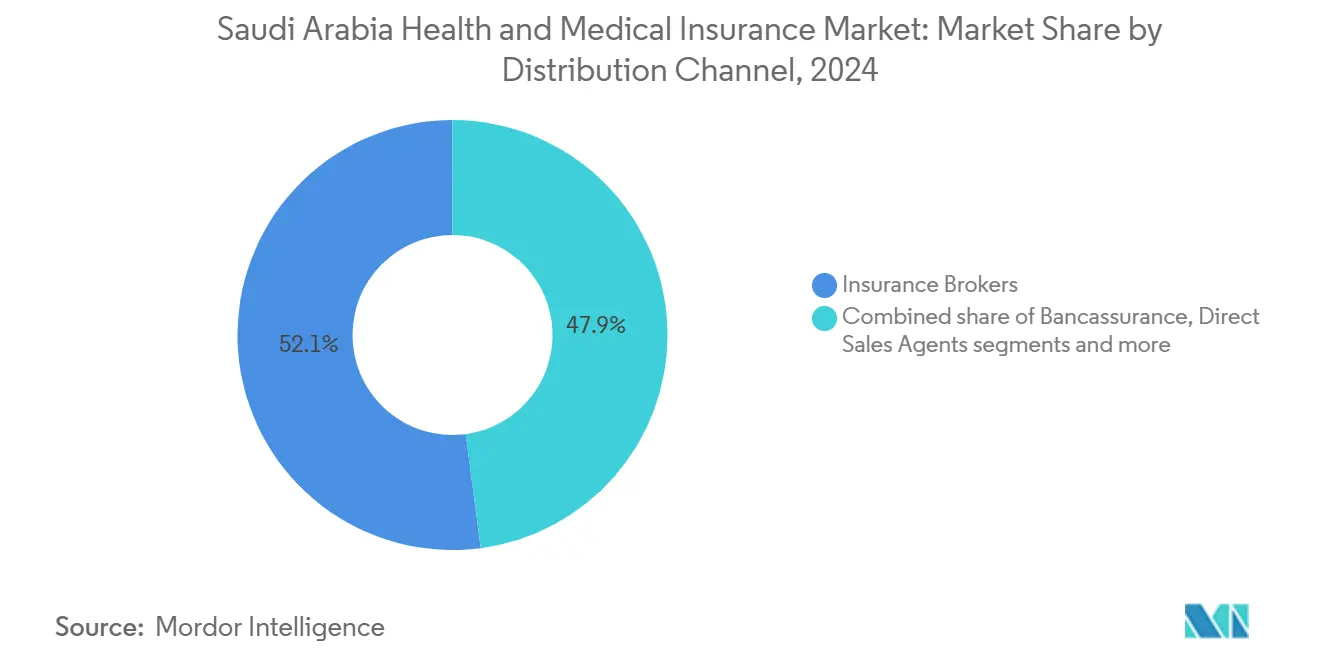

- Nach Vertriebskanal machten Makler 52,1 % des Marktanteils für Krankenversicherungen in Saudi-Arabien im Jahr 2024 aus; digitale Aggregatoren und InsurTech-Plattformen werden bis 2030 mit einer CAGR von 25,12 % voranschreiten.

- Nach Endverbraucher generierten Großunternehmen 56,4 % der Prämien im Jahr 2024; KMU sind für ein CAGR-Wachstum von 18,62 % positioniert.

Markttrends und Erkenntnisse für Gesundheits- und Krankenversicherungen in Saudi-Arabien

Treiber-Impact-Analyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| NPHIES-Echtzeit-E-Claims-Mandat | +1.2% | National; frühe Gewinne in Zentral-, West-, Ostregion | Kurzfristig (≤ 2 Jahre) |

| CHI AR-DRG wertbasierte Beschaffung | +0.9% | Große städtische Zentren | Mittelfristig (2-4 Jahre) |

| Obligatorische Deckung für Angehörige | +1.5% | Zentral- und Ostregionen | Mittelfristig (2-4 Jahre) |

| Vision 2030 KMU-Boom | +0.8% | Zentral- und Westregionen | Langfristig (≥ 4 Jahre) |

| Mobile-first-Claims-Adoption | +0.7% | Städtische Gebiete landesweit | Kurzfristig (≤ 2 Jahre) |

| Privatisierung von fünf Gesundheits- clustern | +0.6% | Alle fünf Verwaltungscluster | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

NPHIES-Echtzeit-E-Claims-Mandat transformiert Zahlungsgeschwindigkeit

Die National Platform for Health and Insurance Exchange Services (NPHIES) hat den vorherigen 30-60-Tage-Erstattungszyklus eliminiert und ermöglicht es Anbietern, Echtzeit-Zahlungsautorisierungen zu erhalten und ihre Betriebskapitalanforderungen um bis zu 50 % zu reduzieren. Dieser Fortschritt rationalisiert die Finanzoperationen für Gesundheitsanbieter und ermöglicht es ihnen, sich mehr auf die Patientenversorgung als auf administrative Belastungen zu konzentrieren. Mit der Integration in das Saudi Billing System unterstützt NPHIES nun 7.947 einheitliche Codes, was eine 30%ige Steigerung gegenüber den älteren Listen darstellt. Diese Ausrichtung verbessert die Standardisierung und Effizienz im gesamten Gesundheitsabrechnungsprozess. Während Early Adopter eine 25-30%ige Reduzierung der Verwaltungskosten berichten, sind nur 62 % der Anbieter für die Diagnosis-Related Group (DRG)-Codierung vorbereitet. Diese Bereitschaftslücke hat Versicherer dazu veranlasst, in Codierungsschulungsprogramme zu investieren, um Anbieter mit den notwendigen Fähigkeiten auszustatten und sicherzustellen, dass die Liquidität ihrer Netzwerke intakt bleibt, wodurch ein robusteres und effizienteres Gesundheitsökosystem gefördert wird.

CHI wertbasierte Beschaffung durch AR-DRG-Bündel gestaltet Leistungsdesign um

In Zusammenarbeit mit Australiens Department of Health verlagert die Einführung der Australian Refined Diagnosis-Related Groups (AR-DRG) Erstattungen von einem Fee-for-Service-Modell zu gebündelten Zahlungen. Diese Initiative stattet Aktuare mit detaillierten Kostendaten aus und ermöglicht eine genauere Finanzplanung und Ressourcenzuteilung[1]Gesundheitsministerium, Saudi-Arabien, "National Transformation Program Health Initiatives," moh.gov.sa. Pilotergebnisse des King Fahd Central Hospital zeigen, dass DRG-Kosten die traditionellen Durchschnitte um 9 % überschreiten und tiefere Einblicke in Preisstrategien und betriebliche Effizienz bieten. Unter dem Essential Benefit-Rahmen des Council of Health Insurance (CHI) führen Versicherer gestufte präventive Pflegepakete ein. Diese Pakete zielen darauf ab, Patientenergebnisse zu verbessern, indem sie Qualität über das Volumen der Nutzung priorisieren und eine bedeutende Verschiebung in der Gesundheitserstattungslandschaft markieren.

Obligatorische Deckungserweiterung fügt 3,2 Millionen Leben hinzu

Die obligatorische Versicherungsdeckung wurde auf Angehörige von Privatsektor-Saudis ausgeweitet, was die bedeutendste Zunahme der versicherten Bevölkerung seit 2003 darstellt. Diese Erweiterung wird voraussichtlich den Zugang zu Gesundheitsdiensten für Millionen verbessern und das Wachstum des Krankenversicherungsmarktes vorantreiben. Etablierte Akteure wie Bupa Arabia und Tawuniya nutzen ihre umfangreichen Netzwerke, um schnell Familienpolicen zu zeichnen und eine nahtlose Integration der Angehörigen in das System zu gewährleisten. Im Gegensatz dazu investieren Anbieter in den nördlichen und südlichen Regionen, die Dichtebeschränkungen gegenüberstehen, ihre Investitionen in die Telemedizin, um Lücken in der Gesundheitszugänglichkeit zu überbrücken und die Servicebereitstellung in unterversorgten Gebieten zu verbessern.

Vision 2030 KMU-Boom treibt Mikro-Gruppen-Versicherungsinnovation voran

Mit einem Ziel von 1 Million aktiven KMU bis 2027 entfachen staatliche Finanzierung und regulatorische Anreize eine Nachfrage nach rationalisierten, anpassbaren Gruppenversicherungsplänen. Diese Pläne sind darauf ausgelegt, den einzigartigen Bedürfnissen kleiner und mittlerer Unternehmen gerecht zu werden und Flexibilität und Erschwinglichkeit zu bieten. Digitale Plattformen erleichtern den Anmeldeprozess für Unternehmen mit 10 bis 250 Mitarbeitern durch benutzerfreundliche Schnittstellen und effiziente Onboarding-Systeme. Diese Zugänglichkeit treibt einen Anstieg der Mikro-Gruppenprämien voran, da immer mehr KMU den Wert solcher Versicherungslösungen erkennen. Zusätzlich drängt diese wachsende Nachfrage Versicherer zur Konsolidierung, wodurch sie Skaleneffekte erzielen und ihre betriebliche Effizienz verbessern können, um diesem expandierenden Marktsegment besser zu dienen.

Beschränkungen-Impact-Analyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| GLP-1-Adipositas-Medikamente | -0.8% | Am höchsten in großen städtischen Zentren | Kurzfristig (≤ 2 Jahre) |

| CHI-Prämienhöchstgrenze-Rundschreiben | -0.5% | Landesweit | Mittelfristig (2-4 Jahre) |

| Begrenzte DRG-Bereitschaft | -0.4% | Kleinere Einrichtungen im Königreich | Kurzfristig (≤ 2 Jahre) |

| Präferenz für kostenlose MoH-Dienste | -0.3% | Nördliche und südliche Regionen | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

GLP-1-Adipositas-Medikamente schaffen 800 Millionen USD Schadensdruck

Monatliche Kosten für Semaglutid- und Tripeptid-Behandlungen reichen von 533 bis 1.067 USD pro Patient. Diese Behandlungen, die für ihre Wirksamkeit bei der Behandlung von Adipositas an Popularität gewinnen, könnten ab 2025 zu einem jährlichen Schadens-Anstieg von 800 Millionen USD führen. Bei einer Adipositasrate von 35 % bei Erwachsenen ist die finanzielle Belastung für Versicherer erheblich. Um dies anzugehen, implementieren Versicherer Maßnahmen wie Vorautorisierung, um angemessene Verwendung sicherzustellen, und ergebnisbasierte Erstattungsstrategien, um Zahlungen an Behandlungseffektivität zu knüpfen und dadurch ihr finanzielles Risiko zu mindern[2]A. Alghamdi et al., "Economic Burden of Obesity in Saudi Arabia," advancesintherapy.com. Zusätzlich hebt die steigende Nachfrage nach diesen Medikamenten den wachsenden Fokus auf die Bewältigung von Adipositas als kritisches öffentliches Gesundheitsproblem hervor und betont weiter die Notwendigkeit nachhaltiger Erstattungsmodelle, um Patientenzugang und Kostenmanagement auszubalancieren.

CHI-Prämienhöchstgrenze-Rundschreiben beschränkt Preisflexibilität

Mit dem Rundschreiben (#156-2023), das Obergrenzen für jährliche Prämienerhöhungen auferlegt, finden es Versicherer zunehmend schwierig, der steigenden medizinischen Inflation entgegenzuwirken. Diese Regulierung beschränkt ihre Fähigkeit, Preise entsprechend den eskalierenden Gesundheitskosten anzupassen. Als Reaktion darauf übernehmen Unternehmen Strategien wie die Verschärfung ihrer Anbieternetzwerke, die Erhöhung von Selbstbehalten und die Erforschung alternativer Einnahmequellen. Diese umfassen Fee-for-Service-Verwaltungsmodelle, Wellness-Programme und andere innovative Ansätze, die darauf abzielen, Einkommensquellen zu diversifizieren. Durch die Implementierung dieser Maßnahmen streben Unternehmen danach, betriebliche Effizienz aufrechtzuerhalten, Nachhaltigkeit sicherzustellen und Gewinnmargen inmitten dieser regulatorischen Beschränkungen zu schützen.

Segmentanalyse

Nach Versicherungstyp: Einzelimpuls innerhalb Gruppendominanz

Gruppentarife sichern sich 74,5 % des saudi-arabischen Krankenversicherungsmarktanteils aufgrund obligatorischer Arbeitgeberdeckung, dennoch liefern Einzelpolicen die höchste CAGR von 15,81 %. Digitale Apps wie Daman beschleunigen das Onboarding für Freelancer und selbstständige Kunden, die tragbare Leistungen suchen. Jüngste 203 Millionen USD und 213 Millionen USD Gruppenverträge mit Saudi-Arabien und der Saudi Electricity Company unterstreichen das Volumen, das noch in Unternehmenskonten verankert ist.

Währenddessen verstärkt die Gig-Economy-Belegschaft die individuelle Aufnahme und gibt Carriern Raum zur Diversifizierung jenseits arbeitgeberzentrierter Modelle. Die Marktgröße für Krankenversicherungen in Saudi-Arabien für individuelle Pläne wird voraussichtlich beschleunigen, da mobile Anmeldung und flexible Zusatzleistungen preissensible Verbraucher erfassen. Etablierte Versicherer verfeinern versicherungsmathematische Modelle zur Preisgestaltung selbstfinanzierter Risiken und nutzen Telemedizin zur Minimierung von Schadenskosten und Stärkung des Versicherer-Versicherten-Engagements, während Gruppenversicherer weiterhin über Anbieternetzwerk-Breite und Wellness-Anreizprogramme differenzieren.

Nach Deckungstyp: Präventive Zusätze übertreffen stationäres Wachstum

Stationäre Leistungen repräsentierten 63,3 % der Prämien im Jahr 2024, aber Wellness- und Telemedizin-Zusatzleistungen zeigen eine CAGR von 18,52 %, was eine präventive Pflegewendung widerspiegelt. Das Seha Virtual Hospital und die Sehhaty-App normalisieren virtuelle Diagnostik für 24 Millionen registrierte Benutzer und treiben die Deckung über die klassische Krankenhausversorgung hinaus voran. Ambulante, Mutterschafts- und Zahnoptik-Leistungen behalten ein mittleres einstelliges Wachstum bei, da die Grundnachfrage anhält.

Die Marktgröße für Krankenversicherungen in Saudi-Arabien, die an Wellness-Zusatzleistungen geknüpft ist, expandiert schnell, da Versicherer app-basiertes Coaching mit Belohnungen paaren, die chronische Krankheits-Ansprüche reduzieren. Dieser Trend senkt Krankenhausaufnahmen im Laufe der Zeit, während stationär-zentrierte Versicherer steigenden Spezialmedikamentenkosten gegenüberstehen. Folglich integriert das Produktdesign nun Wellness-Module, um die Wettbewerbsfähigkeit zu erhalten und Schadens-Verhältnisse zu stützen.

Nach Tarif-Niveau: Kostenbewusste KMU treiben Bronze-Pläne voran

Silber-Pakete machten 42,2 % des Umsatzes im Jahr 2024 aus, aber Bronze-Stufen steigen mit einer CAGR von 14,21 %. KMU bevorzugen Einstiegs-Bronze-Deckung mit 133.000 USD Limits für kleine Unternehmen, die CHI-Mandate erfüllen und gleichzeitig Lohnkosten minimieren. Gold- und Platin-Stufen behalten ihre Nische unter wohlhabenden Saudis und multinationalen Unternehmen, die Premium-Netzwerke und Auslandsleistungen benötigen. Das Essential Benefit Package ermöglicht es großen Unternehmen, sich für Bronze-Pläne mit 267.000 USD Limits zu entscheiden, während höhere Stufen zusätzliche Dienste bieten.

Auf dem saudi-arabischen Krankenversicherungsmarkt stellen Versicherer fest, dass Bronze-Wachstum ihnen zwar Skalierung bietet, die begleitenden dünneren Margen sie jedoch zu digitaler Onboarding- und automatisierter Schadenabwicklung für die Rentabilität drängen. Die Einführung digitaler Lösungen hilft bei der Rationalisierung von Operationen, der Kostensenkung und der Verbesserung der Kundenerfahrung, was für die Aufrechterhaltung der Wettbewerbsfähigkeit kritisch ist. Da sich KMU entwickeln, fördert ihr Upgrade-Potenzial einen ausgewogenen Plan-Mix und positioniert Versicherer für Cross-Selling von Premium-Stufen, wenn sich die wirtschaftlichen Bedingungen aufhellen. Dieses Upgrade-Potenzial ermöglicht es Versicherern auch, ihr Portfolio zu diversifizieren und die Abhängigkeit von niedriger-Margen-Plänen zu reduzieren. Folglich sind die Nutzung von Technologie und die Ausrichtung auf KMU-Wachstum Schlüsselstrategien für Versicherer, um langfristiges Wachstum in diesem Markt zu erhalten.

Notiz: Segmentanteile aller einzelnen Segmente beim Berichtskauf verfügbar

Nach Versicherungsmodell: Konventionelles wächst innerhalb einer Takaful-Hochburg

Takaful mit seinem Scharia-konformen Reiz kommandiert einen Marktanteil von 87,3 %, was seine starke kulturelle Ausrichtung in Saudi-Arabien widerspiegelt. Jedoch hebt die CAGR der konventionellen Versicherung von 15,33 % die wachsende Nachfrage unter Expatriates hervor, die maßgeschneiderte Lösungen suchen. Internationale Versicherer entwickeln Produkte, die globalen Leistungsstandards entsprechen und auf diese aufkommende Demografie abzielen. Währenddessen konzentrieren sich Takaful-Unternehmen auf genossenschaftliche Überschussverteilung, und einige Carrier nutzen Doppellizenzierung, um beide Modelle zu betreiben und Risiken von demografischen Verschiebungen zu mindern.

Da multinationale Unternehmen und ausländische Arbeiter nahtlose grenzüberschreitende Deckung anstreben, expandiert der Markt für konventionelle Krankenversicherungen in Saudi-Arabien erheblich. Dieses Wachstum wird durch den zunehmenden Bedarf an nahtlosen und global ausgerichteten Versicherungslösungen vorangetrieben. Als Reaktion darauf integrieren Takaful-Führer digitale Service-Layer, um das Mitgliederengagement zu verbessern und ihren Wettbewerbsvorteil zu erhalten. Diese Bemühungen zielen darauf ab, kulturelle Relevanz zu bewahren und gleichzeitig Komfort vergleichbar mit konventionellen Versicherungsoptionen zu bieten.

Nach Vertriebskanal: Digitale Aggregatoren verringern die Makler-Lücke

Im Jahr 2024 machten Makler 52,1 % der Gesamtprämien aus, aber InsurTech-Plattformen steigen mit einer CAGR von 25,12 %. Die weit verbreitete Nutzung von Smartphones und schnelle e-KYC-Authentifizierung erleichtern Käufe, besonders für Einzelpersonen und KMU. Um ihren Marktanteil zu schützen, nutzen etablierte Vermittler White-Label-Apps und fusionieren beratende Erkenntnisse mit benutzerfreundlichen Selbstbedienungsfunktionen. Dieser strategische Ansatz ermöglicht es traditionellen Akteuren, in einer zunehmend digitalisierten Versicherungslandschaft wettbewerbsfähig zu bleiben.

Da digitale Kanäle an Traktion gewinnen, entwickelt sich der saudi-arabische Krankenversicherungsmarkt. Versicherer wenden sich nun API-gesteuerten Angebots-Engines und automatisierter Risikoprüfung zu, um sich ändernden Verbrauchererwartungen gerecht zu werden. Diejenigen, die sich dem digitalen Vertrieb entziehen, könnten sich in stagnierenden Nischen wiederfinden, da versierte, preisbewusste Verbraucher zunehmend traditionelle Verkaufsmethoden umgehen. Die Verschiebung zur Digitalisierung verändert die Wettbewerbsdynamik und zwingt Carrier zur Innovation oder riskiert, Relevanz zu verlieren.

Notiz: Segmentanteile aller einzelnen Segmente beim Berichtskauf verfügbar

Nach Endverbraucher: KMU-Entstehung verankert zukünftige Expansion

Im Jahr 2024 dominierten Großunternehmen die Szene und machten 56,4 % der Prämie aus. Jedoch sind KMU-Policen, angetrieben von Vision 2030s Vorstoß für Unternehmertum, auf dem Weg zu beeindruckenden 18,62 % CAGR. Die Regierung unterstützt dieses Wachstum aktiv durch Gebührenbefreiungsanreize für Versicherer-Fusionen, die die Servicekapazität für KMU verbessern. Zusätzlich erweitern Venture-Capital-Fonds die Gesundheitslandschaft, was zu einem Anstieg der Nachfrage nach maßgeschneiderten Versicherungslösungen für spezifische Bedürfnisse führt.

Da KMU weiterhin wachsen, expandiert ihr Anteil am Krankenversicherungsmarkt Saudi-Arabiens. Diese Verschiebung veranlasst Versicherer, flexible Pläne mit ratenbasierten Prämien und dem Komfort der Online-Anmeldung zu entwickeln. Während Großunternehmen noch immer eine wichtige Rolle beim Abschluss von Mega-Verträgen spielen, wird ihre Dominanz allmählich ausbalanciert. Der anhaltende Trend der Makro-Diversifizierung lenkt das inkrementelle Wachstum in Richtung KMU, Expatriates und selbstständiger Staatsangehöriger und verändert die Marktdynamik.

Geografische Analyse

Die Zentralregion (Riad) erfasste 37,4 % der Prämien im Jahr 2024, unterstützt durch dichte Arbeitgeberbasen und das größte private Krankenhausnetzwerk des Königreichs. Effizienzgewinne aus dem Riyadh First Health Cluster, der 3,8 Millionen USD sparte und die Patientenzufriedenheit auf 73,2 % hob, verstärken die Nachfrage nach integrierten Versicherungslösungen[3]M. Alafeef et al., "Cluster-Based Healthcare Efficiency in Riyadh," dovepress.com. Digitale Infrastruktur und politiksetzende Nähe halten die Zentralregion an der Spitze von Pilotprogrammen und festigen ihre Führung auf dem saudi-arabischen Krankenversicherungsmarkt.

Die Westregion (Mekka-Medina) verzeichnet die schnellste CAGR von 15,91 % bis 2030. Pilgerreise-Gesundheitsversorgung, Hafenstadt-Expansion und das NEOM-Megaprojekt erweitern die Risikobasis und spornen Versicherer-Anbieter-Partnerschaften an. Neue Medizinstädte und öffentlich-private Unternehmungen erweitern die Netzwerkkapazität, während Besucherversicherungen für Hadsch und Umra das ganze Jahr über Produktlinien erweitern.

Die Ostprovinz, verankert durch Energiesektor-Arbeitgeber, bleibt ein beträchtlicher Beitragszahler, während nördliche und südliche Regionen aufgrund geringerer Bevölkerungsdichte und Abhängigkeit von kostenlosen Gesundheitsministeriusdiensten zurückbleiben. Primärversorgungszentrum-Verhältnisse gingen auf 0,62 pro 10.000 Einwohner im Jahr 2021 zurück, was Versicherer veranlasst, Telemedizin und mobile Kliniken einzusetzen, um diese Gebiete zu durchdringen. Geografische Diversifizierungsstrategien hängen zunehmend von digitaler Gesundheit ab, um Infrastrukturlücken zu überbrücken und die Gesamtdurchdringung des saudi-arabischen Krankenversicherungsmarktes über städtische Hochburgen hinaus zu treiben.

Wettbewerbslandschaft

Bupa Arabia, Tawuniya, MedGulf, Al Rajhi Takaful und SAICO sind die fünf Top-Akteure und kommandieren über die Hälfte der Marktprämien, was eine moderate Konzentration signalisiert. Diese Branchenführer, die Skalenvorteile in Netzwerkvertragsabschlüssen, Compliance und Datenanalytik nutzen, verhandeln günstige Erstattungen und pilotieren aufkommende Capitation-Modelle. Während sich regionale Gesundheitscluster privatisieren, intensiviert sich die Konkurrenz um Risikoteilungsverträge. Gleichzeitig nutzen InsurTech-Neulinge KI-gesteuerte Risikoprüfung, um KMU und Einzelkunden zu gewinnen.

Strategische Schwerpunkte umfassen vertikale Integration und Technologieadoption. Versicherer kanalisieren Investitionen in Telemedizin-Plattformen, prädiktive Analytik und Wellness-Ökosysteme, um Schadens-Verhältnisse zu reduzieren und Kundenbindung zu steigern. Kooperationen, wie GE HealthCares Radiologie-Verbesserung bei der Dr. Sulaiman Al-Habib Medical Group (HMG), verbessern nicht nur Anbieterergebnisse, sondern stärken auch Versichererangebote. Jedoch drängen regulatorische Prämienhöchstgrenzen zur Kosteneingrenzung. Es treibt Fusionen und betriebliche Effizienz voran, da Akteure danach streben, die Rentabilität in Saudi-Arabiens Krankenversicherungslandschaft zu schützen.

Neue Marktteilnehmer schaffen Wellen mit Innovationen in digitalen Schadensfällen, eingebetteter Versicherung und On-Demand-Deckung. Als Reaktion darauf verbessern etablierte Akteure ihren Omnichannel-Vertrieb und starten Treueprogramme, die mit Lifestyle-Anwendungen verknüpft sind. Da sich der Markt in Richtung wertbasierter Versorgung und verbraucherzentrierter Modelle verschiebt, wird die Betonung auf technologischer Kompetenz und ausgeklügeltem Risikomanagement für den Wettbewerbserfolg von größter Bedeutung sein.

Branchenführer für Gesundheits- und Krankenversicherungen in Saudi-Arabien

-

Bupa Arabia for Cooperative Insurance

-

Tawuniya (The Company for Cooperative Insurance)

-

MedGulf (Mediterranean & Gulf Cooperative Insurance & Reinsurance)

-

Al Rajhi Company for Cooperative Insurance (Al Rajhi Takaful)

-

Saudi Arabian Cooperative Insurance Company (SAICO)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Februar 2025: Tawuniya gewann einen Krankenversicherungsvertrag mit Saudi Arabian Airlines im Wert von mehr als 5 % ihres Umsatzes von 2023.

- Januar 2025: MedGulf sicherte sich einen Krankenversicherungsvertrag mit Saudi Electricity Company im Wert von 213 Millionen USD, gleich über 40 % von MedGulfs Umsatz von 2023.

- Januar 2025: Redesign Health und Sanabil Investments starteten ein Gesundheits-Venture-Studio mit dem Ziel von 20 Startups im Königreich.

- November 2024: Almoosa Health Company reichte für einen Saudi Exchange IPO ein, um sein Krankenhausnetzwerk zu erweitern.

- August 2024: Dallah Healthcare stimmte zu, Al-Salam und Al-Ahsa Medical Services-Unternehmen zu akquirieren, um seine Ostprovinz-Präsenz zu vertiefen.

- April 2024: Cigalah Healthcare und Abdi Ibrahim bildeten Abdi Cigalah Pharma, erwartet, 133 Millionen USD zur Wirtschaft innerhalb von fünf Jahren hinzuzufügen.

Berichtsumfang für den Markt für Gesundheits- und Krankenversicherungen in Saudi-Arabien

Krankenversicherung bedeutet eine Form der Deckung, bei der Versicherungsnehmer regelmäßige Prämien zahlen und im Gegenzug der Versicherungsanbieter ihre medizinischen und chirurgischen Ausgaben während Notfällen abdeckt.

Die Gesundheits- und Krankenversicherungsbranche in Saudi-Arabien ist segmentiert nach Art des Versicherungsanbieters, Art des Kunden, Art der Deckung, Produkttyp, Demografie und Vertriebskanal. Die Art des Versicherungsanbieters ist untersegmentiert in öffentliche Versicherer, private Versicherer und eigenständige Krankenversicherungsunternehmen. Die Art des Kunden ist untersegmentiert in unternehmerisch und nicht-unternehmerisch. Die Art der Deckung ist untersegmentiert in individuelle Versicherungsdeckung, Familienversicherungsdeckung oder Floater-Versicherungsdeckung. Der Produkttyp ist untersegmentiert in krankheitsspezifische Versicherung und allgemeine Versicherung. Die Demografie ist untersegmentiert in Minderjährige, Erwachsene und Senioren, und der Vertriebskanal ist untersegmentiert in direkt an Kunden, Makler, Einzelagenten, Unternehmensmakler, online, Bancassurance und andere Vertriebskanäle. Der Bericht bietet Marktgröße und Prognosen für die Gesundheits- und Krankenversicherungsbranche in Saudi-Arabien in Werten (USD) für alle oben genannten Segmente.

| Einzelkrankenversicherung |

| Gruppenkrankenversicherung |

| Stationäre Deckung |

| Ambulante Deckung |

| Mutterschaftsdeckung |

| Zahndeckung |

| Optikdeckung |

| Schwerkrankheits-Zusatzleistungen |

| Wellness-/Telemedizin-Zusätze |

| Bronze |

| Silber |

| Gold |

| Platin |

| Arbeitgeber-Selbstfinanziert (ASO) |

| Genossenschaftlich (Takaful) |

| Konventionell |

| Versicherungsmakler |

| Bancassurance |

| Direktverkaufsagenten |

| Digitale Aggregatoren und InsurTech-Plattformen |

| Unternehmensinterner Verkauf |

| KMU (<250 Mitarbeiter) |

| Großunternehmen |

| Expatriates |

| Saudi-Staatsangehörige im Privatsektor |

| Regierungsangestellte (Zusätzlich) |

| Selbstständige/Einzelbürger |

| Zentral (Riad) |

| West (Mekka und Medina) |

| Ostprovinz |

| Nordregion |

| Südregion |

| Nach Versicherungstyp | Einzelkrankenversicherung |

| Gruppenkrankenversicherung | |

| Nach Deckungstyp | Stationäre Deckung |

| Ambulante Deckung | |

| Mutterschaftsdeckung | |

| Zahndeckung | |

| Optikdeckung | |

| Schwerkrankheits-Zusatzleistungen | |

| Wellness-/Telemedizin-Zusätze | |

| Nach Tarif-Niveau | Bronze |

| Silber | |

| Gold | |

| Platin | |

| Arbeitgeber-Selbstfinanziert (ASO) | |

| Nach Versicherungsmodell | Genossenschaftlich (Takaful) |

| Konventionell | |

| Nach Vertriebskanal | Versicherungsmakler |

| Bancassurance | |

| Direktverkaufsagenten | |

| Digitale Aggregatoren und InsurTech-Plattformen | |

| Unternehmensinterner Verkauf | |

| Nach Endverbraucher | KMU (<250 Mitarbeiter) |

| Großunternehmen | |

| Expatriates | |

| Saudi-Staatsangehörige im Privatsektor | |

| Regierungsangestellte (Zusätzlich) | |

| Selbstständige/Einzelbürger | |

| Nach Region | Zentral (Riad) |

| West (Mekka und Medina) | |

| Ostprovinz | |

| Nordregion | |

| Südregion |

Wichtige im Bericht beantwortete Fragen

Wie groß ist die aktuelle Größe des Krankenversicherungsmarktes in Saudi-Arabien?

Der Markt steht bei 10,03 Milliarden USD im Jahr 2025 und wird voraussichtlich 13,74 Milliarden USD bis 2030 erreichen.

Welches Segment wächst am schnellsten in der saudi-arabischen Krankenversicherung?

Einzelpolicen zeigen die schnellste Expansion mit einer CAGR von 15,81 %, angetrieben von Freelancern und selbstständigen Staatsangehörigen.

Warum gewinnen Wellness- und Telemedizin-Zusatzleistungen an Popularität?

Mobile-first-Verbraucher und staatliche digitale Gesundheitsinitiativen treiben die Akzeptanz voran, wodurch Wellness-Zusatzleistungen eine erwartete CAGR von 18,52 % erhalten.

Wie beeinflusst Vision 2030 die Nachfrage nach Krankenversicherungen?

Vision 2030s Ziel von 1 Million aktiven KMU verstärkt Mikro-Gruppenpolicen und veranlasst Versicherer, erschwingliche Bronze-Tarife zu entwickeln.

Was sind die größten Kostenpressionen für Versicherer?

Hochpreisige GLP-1-Adipositas-Medikamente, die jährlich 800 Millionen USD an Ansprüchen hinzufügen könnten, und Prämienhöchstgrenzen-Vorschriften drücken beide die Margen.

Wer sind die führenden Versicherer in Saudi-Arabien?

Bupa Arabia, Tawuniya, MedGulf, Al Rajhi Takaful und SAICO halten zusammen etwa den Großteil der Gesamtprämien und verleihen dem Markt eine moderate Konzentration.

Seite zuletzt aktualisiert am: