Marktgröße für LEO-Satelliten

| Studienzeitraum | 2017 - 2029 | |

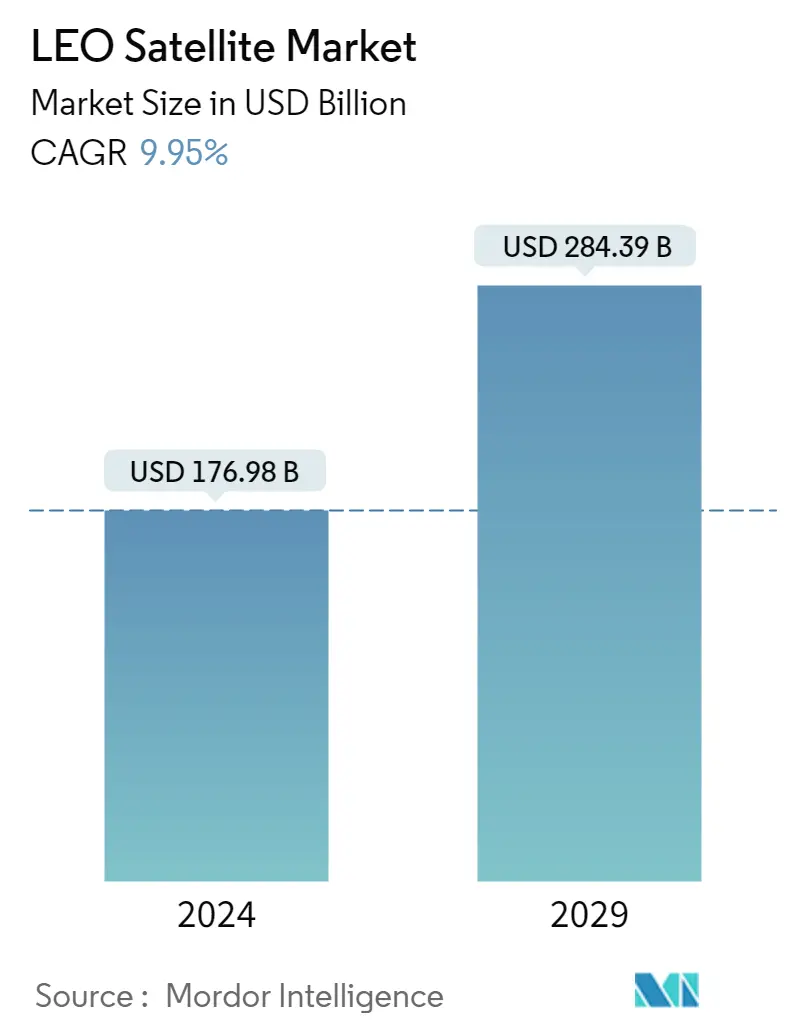

| Marktgröße (2024) | 197.10 Milliarden US-Dollar | |

| Marktgröße (2029) | 304.70 Milliarden US-Dollar | |

| Größter Anteil nach Antriebstechnik | Flüssigen Brennstoff | |

| CAGR (2024 - 2029) | 9.95 % | |

| Größter Anteil nach Region | Nordamerika | |

| Marktkonzentration | Hoch | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

LEO-Satellitenmarktanalyse

Die Größe des LEO-Satellitenmarktes wird im Jahr 2024 auf 176,98 Milliarden US-Dollar geschätzt und soll bis 2029 284,39 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 9,95 % im Prognosezeitraum (2024–2029) entspricht.

Flüssigtreibstoff-Antriebssysteme nehmen den Großteil des Marktanteils ein

- LEO-Satelliten (Low Earth Orbit) sind zu einem integralen Bestandteil verschiedener Branchen geworden, darunter Telekommunikation, Erdbeobachtung, Navigation und Fernerkundung. Das Antriebssystem spielt eine entscheidende Rolle bei der Bestimmung der Leistung, Effizienz und Einsatzfähigkeit dieser Satelliten.

- Flüssigkeitsantriebssysteme sind auf dem LEO-Satellitenmarkt weit verbreitet und bieten hohen Schub und spezifische Impulsfähigkeiten. Diese Systeme verwenden typischerweise flüssige Brennstoffe wie Hydrazin in Kombination mit Oxidationsmitteln wie Stickstofftetroxid. Der Flüssigkeitsantrieb ermöglicht präzise Orbitalmanöver, das Einsetzen in eine geostationäre Transferbahn (GTO) und Flexibilität bei der Mission. LEO-Satellitenmissionen, die komplexe Orbitalanpassungen, die Lieferung von Nutzlasten auf bestimmte Umlaufbahnen und die Stilllegung von Satelliten erfordern, sind auf Flüssigkeitsantriebssysteme angewiesen.

- Der elektrische Antrieb hat auf dem LEO-Satellitenmarkt aufgrund seiner Treibstoffeffizienz und verlängerten Missionslebensdauer erheblich an Bedeutung gewonnen. Elektrische Antriebssysteme, einschließlich Ionen- und Hall-Effekt-Triebwerken, nutzen elektrische Felder, um Ionen zu beschleunigen und Schub zu erzeugen. Der elektrische Antrieb ermöglicht den Einsatz großer LEO-Satellitenkonstellationen, wie Unternehmen wie Starlink und OneWeb von SpaceX demonstrieren. Diese Systeme eignen sich besonders für Anwendungen, die präzise Manöver zur Positionshaltung und Orbitalanpassungen über längere Zeiträume erfordern.

- Gasbasierte Antriebssysteme, darunter Kaltgas- und Warmgas-Triebwerke, werden auf dem LEO-Satellitenmarkt häufig eingesetzt. Diese Systeme nutzen komprimierte Gase wie Stickstoff oder Xenon, um Schub zu erzeugen. LEO-Satellitenmissionen, die schnelle Umlaufbahnwechsel oder häufige Neupositionierungen erfordern, sind aufgrund ihrer höheren Schubfähigkeit häufig auf gasbasierte Antriebssysteme angewiesen.

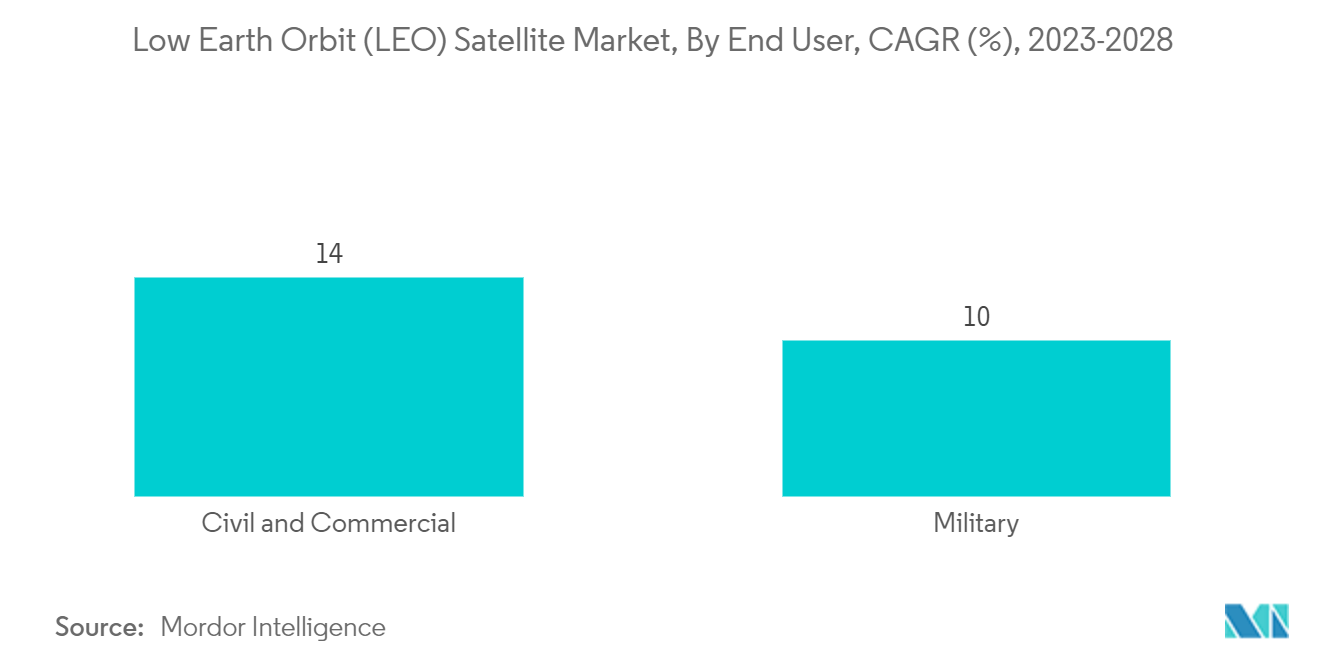

Nach Endverbrauchern wird erwartet, dass das zivile und gewerbliche Segment im Prognosezeitraum ein erhebliches Wachstum verzeichnen wird.

Für den Endverbraucher wird erwartet, dass das zivile und gewerbliche Segment im Prognosezeitraum ein deutliches Wachstum verzeichnen wird. In den letzten zehn Jahren hat die Geodatentechnologie den kommerziellen Sektor vorangetrieben, indem sie Erdbild-Kleinsatelliten für den Einsatz in der Landwirtschaft, im Bildungswesen, in der Nachrichtennavigation, in der Kartierung und in anderen Bereichen eingesetzt hat. Mikrosatelliten und Nanosatelliten unterstützen kommerzielle Organisationen dabei, Echtzeitdaten aus der ganzen Welt zu sammeln und sie zu relativ geringen Kosten an ihre Verbraucher in einem weiten geografischen Gebiet zu verteilen. Darüber hinaus sind Sprache, Daten, Filme, Internet, Kommunikation und Konferenzen einige der wichtigsten kommerziellen Anwendungen für Mikro- und Nanosatelliten.

Da sich die Satelliten in der niedrigen Erdumlaufbahn näher an der Erde befinden, ist die Reise zum und vom Satelliten immer kürzer, was ihn erschwinglicher macht als herkömmliche Satelliten. Im Vergleich zu weiter entfernten Satelliten ist die Latenz für LEO-Raumsonden deutlich geringer. Kosteneinsparungen werden in der Regel auch durch die geringeren Größen- und Gewichtsbeschränkungen dieser Anwendungen ermöglicht.

Viele Akteure haben diese Chance auf dem Markt im gegenwärtigen Szenario genau unter die Lupe genommen und Produkte entwickelt, die den sich abzeichnenden Anforderungen entsprechen, um daraus Kapital zu schlagen. Viele New-Age-Startup-Unternehmen sind ebenfalls in den Bereich eingestiegen und bieten Dienstleistungen an, um ein breites Spektrum an Kundenstämmen abzudecken. Im November 2022 kündigte beispielsweise Pixxel, ein in Indien ansässiges Raumfahrttechnologie-Startup-Unternehmen, seine Pläne an, bis Ende 2023 oder Anfang 2024 sechs kommerzielle Satelliten in Chargen von 6 zu starten. Der Satellit im erdnahen Orbit wird sich etwa 500 Kilometer über der Planetenoberfläche befinden. Es wurde entwickelt und in Betrieb genommen, um Überwachungs- und Beobachtungsaufgaben in den Bereichen Landwirtschaft, Bergbau, Öl und Gas sowie Klimaüberwachung durchzuführen.

Somit werden solche Fortschritte im Prognosezeitraum den Weg für Satelliten in niedriger Erdumlaufbahn im kommerziellen Weltraum ebnen.

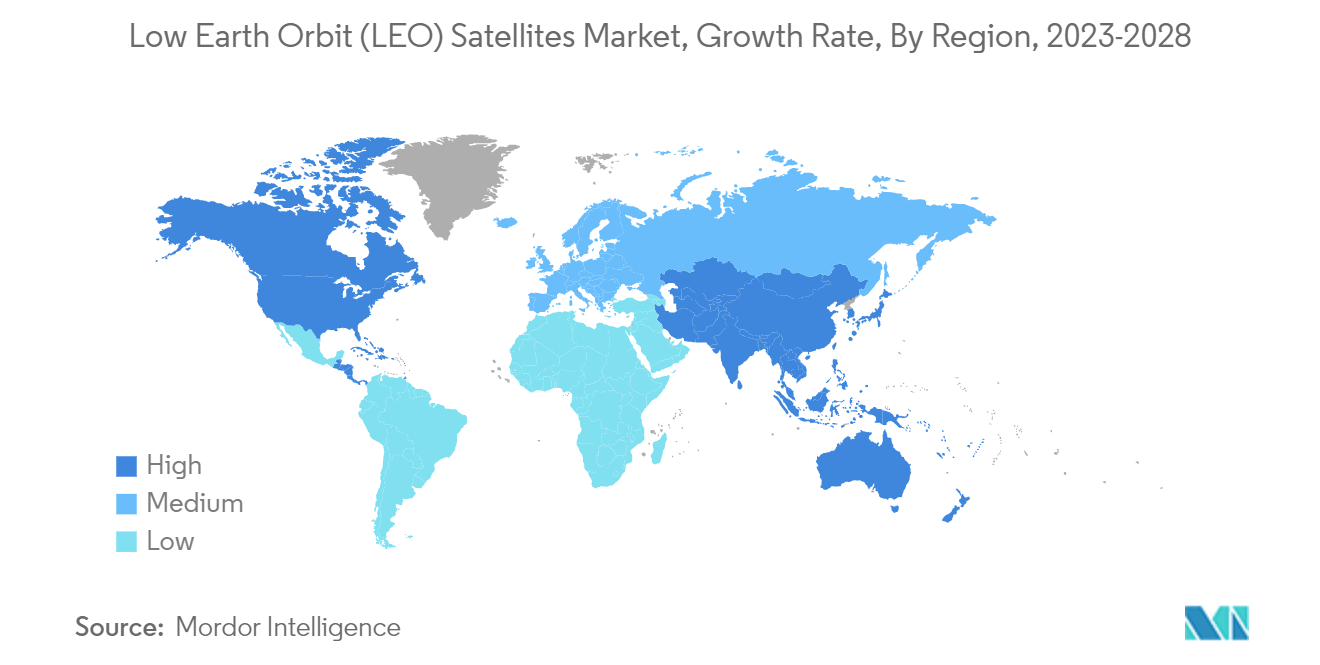

Es wird erwartet, dass die nordamerikanische Region im Prognosezeitraum ein deutliches Wachstum verzeichnen wird

Es wird erwartet, dass die nordamerikanische Region im Prognosezeitraum ein deutliches Wachstum verzeichnen wird. Die nordamerikanische Region ist Marktführer auf dem globalen Markt für Weltraumforschung und leistet einen wichtigen Beitrag zum Marktwachstum für LEO-Satelliten (Low Earth Orbit) auf der ganzen Welt. Die beiden großen Länder, die im Weltraumforschungsgeschäft des Landes tätig sind. Die Vereinigten Staaten leisten aufgrund der Präsenz und des Betriebs der National Aeronautics and Space Administration (NASA) zusammen mit anderen privaten weltraumgestützten Unternehmen wie SpaceX und Blue Origins einen bedeutenden Beitrag zum Markt für LEO-Satelliten in der Region.

Mit der steigenden Nachfrage nach niedrigen Erdumlaufbahnen aus verschiedenen Bereichen wie Erdbeobachtung, Navigation, Meteorologie und militärische Kommunikation hat die Region im Laufe der Jahre einen Anstieg der Zahl der Starts von LEO-Satelliten erlebt. Im Januar 2023 beispielsweise führte SpaceX in den Vereinigten Staaten seinen 200. Start mit der Falcon-9-Rakete mit einer Nutzlast von 114 Satelliten durch. Die Satelliten sollen in eine niedrige Erdumlaufbahn geschickt werden und am Boden für verschiedene Zwecke und Zwecke eingesetzt werden.

Darüber hinaus hat ein größerer Bedarf an Erdbeobachtung und Umweltüberwachung zu weiteren Investitionen in den Start von Satelliten in der niedrigen Erdumlaufbahn (Low Earth Orbit, LEO) geführt. Infolgedessen wurde in den letzten Jahren eine höhere Anzahl neuer Satelliten beobachtet, die in dieser Umlaufbahn operieren, was voraussichtlich in den Prognosezeitraum übernommen wird. In ähnlicher Weise hat Kanada bedeutende Entwicklungen in Bezug auf Satelliten in der niedrigen Erdumlaufbahn erlebt, die zu verschiedenen Zwecken in die Umlaufbahn geschickt werden. So wurde beispielsweise im Januar 2023 der in Nova Scotia, Kanada, entwickelte und hergestellte Low Earth Orbit Satellite (LORIS) von der National Aeronautics and Space Administration (NASA) gestartet. Der von Studenten gebaute Satellit wird für Aufklärung, Überwachung und Aufklärung (ISR) für Kanada eingesetzt. Daher werden solche Fortschritte im Prognosezeitraum zu einem Wachstum des Marktes für Satelliten in der niedrigen Erdumlaufbahn (LEO) in Nordamerika führen.

Überblick über die LEO-Satellitenbranche

Der LEO-Satellitenmarkt ist ziemlich konsolidiert, wobei die fünf größten Unternehmen 95,84 % ausmachen. Die Hauptakteure in diesem Markt sind Airbus SE, China Aerospace Science and Technology Corporation (CASC), Lockheed Martin Corporation, ROSCOSMOS und Space Exploration Technologies Corp. (alphabetisch sortiert).

Marktführer für LEO-Satelliten

Airbus SE

China Aerospace Science and Technology Corporation (CASC)

Lockheed Martin Corporation

ROSCOSMOS

Space Exploration Technologies Corp.

Other important companies include Astrocast, German Orbital Systems, GomSpaceApS, Nano Avionics, Planet Labs Inc., SpaceQuest Ltd, Surrey Satellite Technology Ltd..

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

LEO-Satellitenmarktnachrichten

- Januar 2022 Planet Labs startet 44 SuperDove-Satelliten mit der Falcon-9-Rakete von SpaceX

- November 2021 Planet Labs gibt eine Vereinbarung zur Übernahme von VanderSat bekannt, einem niederländischen Unternehmen, das durch die Kombination öffentlicher Satellitendaten mit proprietären Algorithmen Daten über Erdoberflächenbedingungen wie Bodenfeuchtigkeit und Landoberflächentemperatur bereitstellt, für etwa 28 Millionen US-Dollar.

- Januar 2021 Im Januar 2021 wurden 5 Astrocast-Satelliten gestartet, um Daten von Wetterbojen, Bohrlochkopfsensoren, Verschmutzungsmonitoren und anderen entfernten Stationen zu sammeln und herunterzuladen.

LEO-Satellitenmarktbericht – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Satellitenmesse

- 4.2 Ausgaben für Raumfahrtprogramme

- 4.3 Gesetzlicher Rahmen

- 4.3.1 Global

- 4.3.2 Australien

- 4.3.3 Brasilien

- 4.3.4 Kanada

- 4.3.5 China

- 4.3.6 Frankreich

- 4.3.7 Deutschland

- 4.3.8 Indien

- 4.3.9 Iran

- 4.3.10 Japan

- 4.3.11 Neuseeland

- 4.3.12 Russland

- 4.3.13 Singapur

- 4.3.14 Südkorea

- 4.3.15 Vereinigte Arabische Emirate

- 4.3.16 Großbritannien

- 4.3.17 Vereinigte Staaten

- 4.4 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 5.1 Anwendung

- 5.1.1 Kommunikation

- 5.1.2 Erdbeobachtung

- 5.1.3 Navigation

- 5.1.4 Weltraumbeobachtung

- 5.1.5 Andere

- 5.2 Satellitenmesse

- 5.2.1 10-100kg

- 5.2.2 100-500kg

- 5.2.3 500-1000kg

- 5.2.4 Unter 10 kg

- 5.2.5 über 1000kg

- 5.3 Endbenutzer

- 5.3.1 Kommerziell

- 5.3.2 Militär und Regierung

- 5.3.3 Andere

- 5.4 Antriebstechnik

- 5.4.1 Elektrisch

- 5.4.2 Auf Gasbasis

- 5.4.3 Flüssigen Brennstoff

- 5.5 Region

- 5.5.1 Asien-Pazifik

- 5.5.2 Europa

- 5.5.3 Nordamerika

- 5.5.4 Rest der Welt

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 6.4.1 Airbus SE

- 6.4.2 Astrocast

- 6.4.3 China Aerospace Science and Technology Corporation (CASC)

- 6.4.4 German Orbital Systems

- 6.4.5 GomSpaceApS

- 6.4.6 Lockheed Martin Corporation

- 6.4.7 Nano Avionics

- 6.4.8 Planet Labs Inc.

- 6.4.9 ROSCOSMOS

- 6.4.10 Space Exploration Technologies Corp.

- 6.4.11 SpaceQuest Ltd

- 6.4.12 Surrey Satellite Technology Ltd.

7. WICHTIGE STRATEGISCHE FRAGEN FÜR SATELLITE-CEOS

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porters Fünf-Kräfte-Framework

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der LEO-Satellitenindustrie

Kommunikation, Erdbeobachtung, Navigation, Weltraumbeobachtung und andere werden als Segmente nach Anwendung abgedeckt. 10–100 kg, 100–500 kg, 500–1000 kg, unter 10 kg und über 1000 kg werden als Segmente durch Satellitenmasse abgedeckt. Kommerzielle, Militär- und Regierungsbereiche werden als Segmente durch Endbenutzer abgedeckt. Elektro-, Gas- und Flüssigbrennstoff werden als Segmente von Propulsion Tech abgedeckt. Asien-Pazifik, Europa und Nordamerika werden als Segmente nach Regionen abgedeckt.

- LEO-Satelliten (Low Earth Orbit) sind zu einem integralen Bestandteil verschiedener Branchen geworden, darunter Telekommunikation, Erdbeobachtung, Navigation und Fernerkundung. Das Antriebssystem spielt eine entscheidende Rolle bei der Bestimmung der Leistung, Effizienz und Einsatzfähigkeit dieser Satelliten.

- Flüssigkeitsantriebssysteme sind auf dem LEO-Satellitenmarkt weit verbreitet und bieten hohen Schub und spezifische Impulsfähigkeiten. Diese Systeme verwenden typischerweise flüssige Brennstoffe wie Hydrazin in Kombination mit Oxidationsmitteln wie Stickstofftetroxid. Der Flüssigkeitsantrieb ermöglicht präzise Orbitalmanöver, das Einsetzen in eine geostationäre Transferbahn (GTO) und Flexibilität bei der Mission. LEO-Satellitenmissionen, die komplexe Orbitalanpassungen, die Lieferung von Nutzlasten auf bestimmte Umlaufbahnen und die Stilllegung von Satelliten erfordern, sind auf Flüssigkeitsantriebssysteme angewiesen.

- Der elektrische Antrieb hat auf dem LEO-Satellitenmarkt aufgrund seiner Treibstoffeffizienz und verlängerten Missionslebensdauer erheblich an Bedeutung gewonnen. Elektrische Antriebssysteme, einschließlich Ionen- und Hall-Effekt-Triebwerken, nutzen elektrische Felder, um Ionen zu beschleunigen und Schub zu erzeugen. Der elektrische Antrieb ermöglicht den Einsatz großer LEO-Satellitenkonstellationen, wie Unternehmen wie Starlink und OneWeb von SpaceX demonstrieren. Diese Systeme eignen sich besonders für Anwendungen, die präzise Manöver zur Positionshaltung und Orbitalanpassungen über längere Zeiträume erfordern.

- Gasbasierte Antriebssysteme, darunter Kaltgas- und Warmgas-Triebwerke, werden auf dem LEO-Satellitenmarkt häufig eingesetzt. Diese Systeme nutzen komprimierte Gase wie Stickstoff oder Xenon, um Schub zu erzeugen. LEO-Satellitenmissionen, die schnelle Umlaufbahnwechsel oder häufige Neupositionierungen erfordern, sind aufgrund ihrer höheren Schubfähigkeit häufig auf gasbasierte Antriebssysteme angewiesen.

| Kommunikation |

| Erdbeobachtung |

| Navigation |

| Weltraumbeobachtung |

| Andere |

| 10-100kg |

| 100-500kg |

| 500-1000kg |

| Unter 10 kg |

| über 1000kg |

| Kommerziell |

| Militär und Regierung |

| Andere |

| Elektrisch |

| Auf Gasbasis |

| Flüssigen Brennstoff |

| Asien-Pazifik |

| Europa |

| Nordamerika |

| Rest der Welt |

| Anwendung | Kommunikation |

| Erdbeobachtung | |

| Navigation | |

| Weltraumbeobachtung | |

| Andere | |

| Satellitenmesse | 10-100kg |

| 100-500kg | |

| 500-1000kg | |

| Unter 10 kg | |

| über 1000kg | |

| Endbenutzer | Kommerziell |

| Militär und Regierung | |

| Andere | |

| Antriebstechnik | Elektrisch |

| Auf Gasbasis | |

| Flüssigen Brennstoff | |

| Region | Asien-Pazifik |

| Europa | |

| Nordamerika | |

| Rest der Welt |

Marktdefinition

- Anwendung - Verschiedene Anwendungen oder Zwecke der Satelliten werden in Kommunikation, Erdbeobachtung, Weltraumbeobachtung, Navigation und andere eingeteilt. Bei den aufgeführten Zwecken handelt es sich um die vom Satellitenbetreiber selbst gemeldeten Zwecke.

- Endbenutzer - Die Hauptnutzer oder Endnutzer des Satelliten werden als zivile (akademische, Amateur-), kommerzielle, staatliche (meteorologische, wissenschaftliche usw.) und militärische Zwecke beschrieben. Satelliten können sowohl für kommerzielle als auch für militärische Zwecke vielseitig genutzt werden.

- MTOW der Trägerrakete - Das MTOW (maximales Startgewicht) der Trägerrakete bezeichnet das maximale Gewicht der Trägerrakete beim Start, einschließlich des Gewichts von Nutzlast, Ausrüstung und Treibstoff.

- Orbit-Klasse - Die Satellitenumlaufbahnen sind in drei große Klassen unterteilt GEO, LEO und MEO. Satelliten in elliptischen Umlaufbahnen weisen Apogäume und Perigäume auf, die sich erheblich voneinander unterscheiden, und kategorisieren Satellitenumlaufbahnen mit einer Exzentrizität von 0,14 und höher als elliptisch.

- Antriebstechnik - In diesem Segment werden verschiedene Arten von Satellitenantriebssystemen in elektrische, flüssigkeitsbasierte und gasbasierte Antriebssysteme eingeteilt.

- Satellitenmesse - In diesem Segment werden verschiedene Arten von Satellitenantriebssystemen in elektrische, flüssigkeitsbasierte und gasbasierte Antriebssysteme eingeteilt.

- Satelliten-Subsystem - In diesem Segment sind alle Komponenten und Subsysteme enthalten, darunter Treibstoffe, Busse, Solarpaneele und andere Hardware von Satelliten.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 2 Erstellen Sie ein Marktmodell: Es wurden Marktgrößenschätzungen für die historischen und prognostizierten Jahre in Bezug auf Umsatz und Volumen bereitgestellt. Für die Umsatzumrechnung in Volumen wird der durchschnittliche Verkaufspreis (ASP) über den gesamten Prognosezeitraum für jedes Land konstant gehalten und die Inflation ist kein Teil der Preisgestaltung.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen.