Marktanalyse für LNG-Tanker

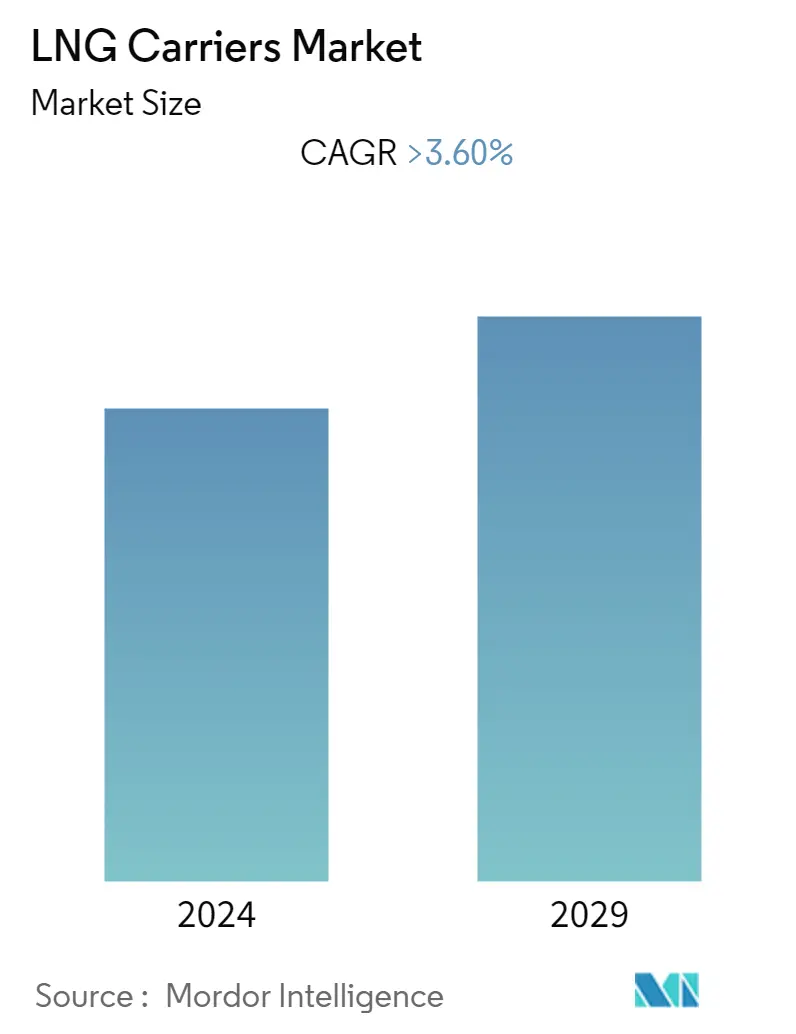

Es wird erwartet, dass der LNG-Carrier-Markt im Prognosezeitraum eine jährliche Wachstumsrate von mehr als 3,6 % verzeichnen wird.

COVID-19 hatte im Jahr 2020 mäßige Auswirkungen auf den Markt. Derzeit. Der Markt hat das Niveau vor der Pandemie erreicht.

- Mittelfristig wird erwartet, dass Faktoren wie flexible Einsatzmöglichkeiten, höhere Effizienz und ein steigender weltweiter LNG-Verbrauch, der durch unterstützende staatliche Vorschriften und die Nachfrage aus mehreren Endverbraucherbranchen, darunter Energieerzeugung und Industrie, getrieben wird, den Markt in Zukunft antreiben werden Jahre.

- Andererseits schwankten die Charterraten der Fluggesellschaften aufgrund des Markteintritts der neuen Transportflotte und der regionalen Ungleichgewichte in der Schifffahrt, was das Marktwachstum im Prognosezeitraum behindern könnte.

- Dennoch passen sich viele Terminals an, um Kleinschiffe und Bunkerschiffe aufzunehmen, um Emissionsziele einzuhalten und neue kommerzielle Möglichkeiten zu nutzen. Konventionelle Kraftstoffe auf Erdölbasis werden auch in Zukunft für die meisten Schiffe die wichtigste Kraftstoffoption bleiben. Gleichzeitig sind die kommerziellen Möglichkeiten von LNG interessant.

Markttrends für LNG-Tanker

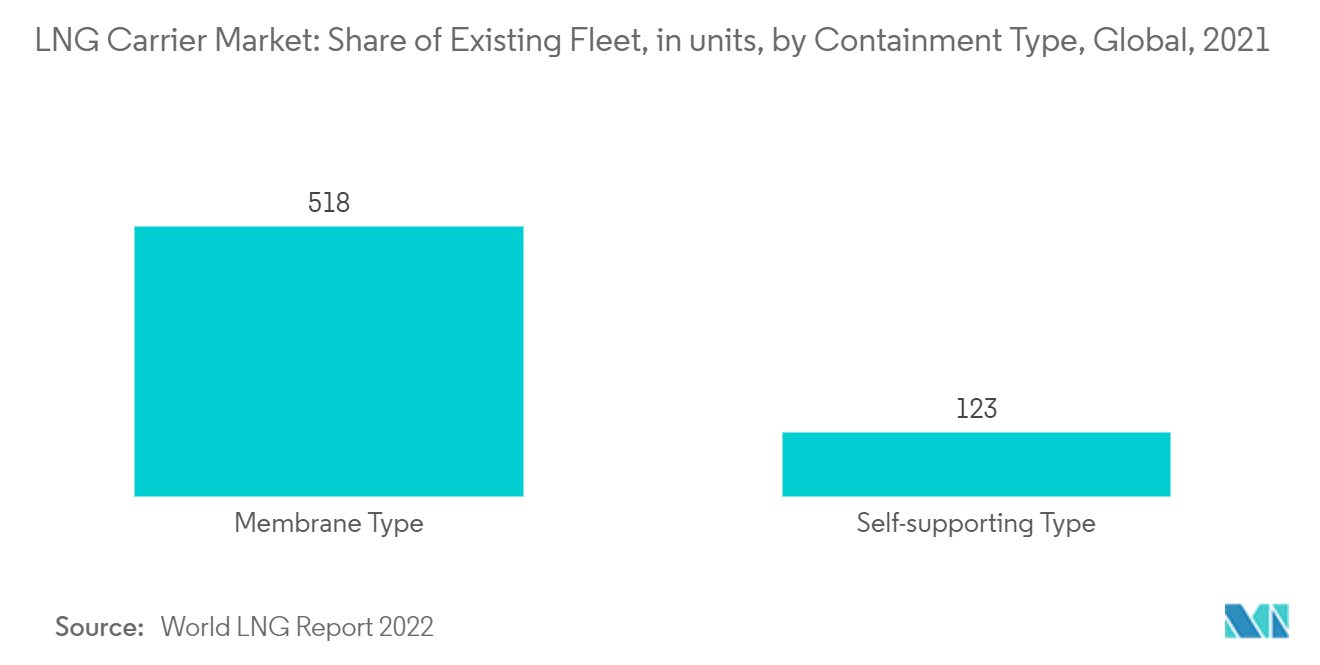

Membran-Containment soll den Markt dominieren

- Das Membransegment hatte aufgrund seiner höheren Tragfähigkeit und anderer Vorteile den größten Marktanteil. Es wird erwartet, dass dieses Eindämmungssegment im gesamten Prognosezeitraum den Weltmarkt dominieren wird.

- Gaztransport und Technigaz (GTT) haben die gängigsten Membrantanksysteme entwickelt. Mehrere GTT-Systeme werden bereits seit vielen Jahren an Bord von LNG-Tankern implementiert und es wurden weitere Designs von verschiedenen Unternehmen entwickelt.

- Darüber hinaus vergab Samsung Heavy Industries (Shi) im Dezember 2022 Gaztransport Technigaz (GTT) zwei Aufträge für die Tankkonstruktion von sieben neuen LNG-Transportschiffen. Die Aufträge wurden sowohl im Auftrag eines europäischen als auch eines amerikanischen Reeders vergeben. Jedes LNG-Schiff wird eine Größe von 174.000 m3 haben. Die Schiffe werden voraussichtlich im ersten und vierten Quartal 2026 und 2027 ausgeliefert.

- Bis 2021 verfügten 518 Einheiten der aktiven Flotte über ein GTT-Membran-Containment-System, was 81 % der aktuellen Flottenzahl ausmachte. Als bevorzugte Eindämmungsoption lag es weiterhin an der Spitze des Auftragsbuchs.

- Aufgrund des technologischen Fortschritts ist das Membran-Containment im Vergleich zum Moos-Containment besser in der Lage, dem immensen Druck von LNG standzuhalten, und dank seiner kompakten Form ist es für die Aufnahme großer LNG-Volumina geeignet.

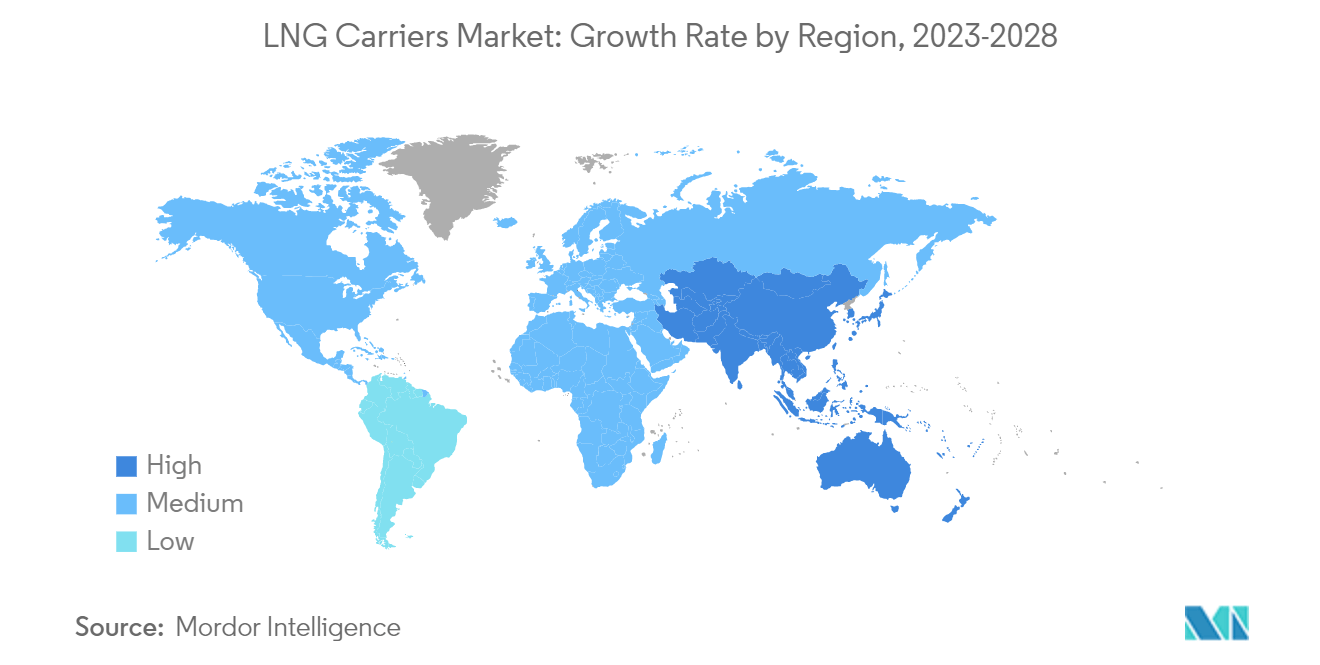

Asien-Pazifik wird den Markt dominieren

- Der asiatisch-pazifische Raum hatte aufgrund der gestiegenen Nachfrage nach Erdgas aufgrund des hohen Industriewachstums und der Einführung sauberer Energiequellen den größten Marktanteil bei LNG-Tankern. Daher wird erwartet, dass die Region ihre Marktbeherrschung im gesamten Prognosezeitraum beibehalten wird. Der größte Teil der Nachfrage in der Region kam aus China.

- Unterdessen hat China seine Politik zur Reduzierung von Emissionen und Umweltverschmutzung durch die Umwandlung von Kohle in Gas beschleunigt und seinen LNG-Verbrauch um 15,0 % erhöht. Mehrere andere asiatische Länder und Regionen, insbesondere Südkorea und Chinesisch-Taipeh, werden die LNG-Importe im Jahr 2021 drastisch steigern. Ab 2021 entfallen 72 % der gesamten weltweiten LNG-Importe auf den asiatisch-pazifischen Raum

- China importierte im Jahr 2021 109,5 Milliarden Kubikmeter Flüssigerdgas (LNG), ein Anstieg von 16,8 % im Vergleich zu 2021. Daher leistete China einen wichtigen Beitrag zur Entwicklung und zum Wohlstand der globalen LNG-Industrie. Die Netto-LNG-Importe im asiatisch-pazifischen Raum stiegen im Jahr 2021 um 7,3 %.

- Der wachsende LNG-Verbrauch in verschiedenen Endverbrauchsindustrien wie der verarbeitenden Industrie, der Petrochemie und der Düngemittelindustrie nimmt in China und Südkorea stetig zu. Japan verbraucht überwiegend LNG zur Stromerzeugung. Von diesen Ländern wird erwartet, dass sie zum Wachstum des asiatisch-pazifischen Marktes beitragen.

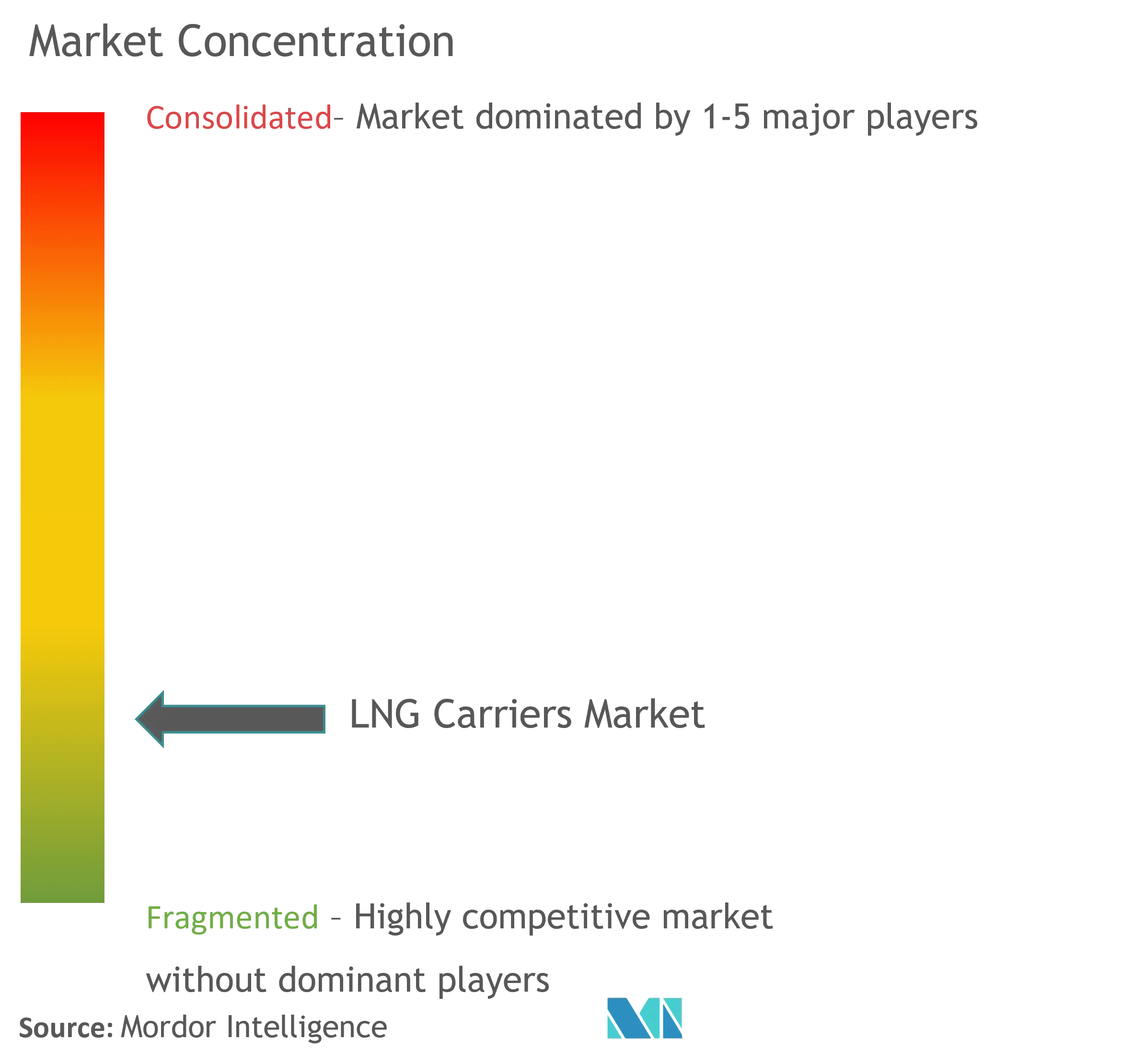

Überblick über die LNG-Tanker-Branche

Der Markt für LNG-Tanker ist mäßig fragmentiert. Zu den großen Unternehmen, die auf dem Markt tätig sind (nicht in einer bestimmten Reihenfolge), gehören unter anderem Royal Dutch Shell PLC, Nippon Yusen Kabushiki Kaisha, Mitsui OSK Lines Ltd, MISC Berhad und Seapeak.

Marktführer für LNG-Tanker

Royal Dutch Shell PLC

Nippon Yusen Kabushiki Kaisha

MISC Berhad

Mitsui O.S.K. Lines Ltd

Seapeak

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für LNG-Tanker

- Dezember 2022 GAIL (India) Ltd vereinbart mit der japanischen Mitsui OSK Lines Ltd (MOL) eine Zeitcharter für einen neuen Flüssigerdgas-Tanker (LNG) und erwirbt eine Beteiligung an einem bestehenden LNG-Tanker. Der neue LNG-Tanker, der von der südkoreanischen Daewoo Shipbuilding Marine Engineering Co Ltd gebaut wurde, wird das zweite LNG-Schiff der MOL Group sein, das GAIL bedient, und wird 2023 mit der Zeitcharter beginnen.

- Oktober 2022 GTT gab bekannt, dass es für sein revolutionäres LNG-Tankerdesign (BV) mit drei Tanks zwei grundsätzliche Genehmigungen (AiP) von DNV und Bureau Veritas erhalten hat. Das Konzept des LNG-Tankers mit drei Tanks reduziert die Baukosten, da ein Kofferdamm, ein Pumpenturm und alle damit verbundenen kryogenen Geräte (Flüssigkeits- und Gasdome, Ventile, Rohrleitungen, Radargeräte usw.) entfallen.

Segmentierung der LNG-Tanker-Branche

Ein LNG-Tanker ist ein Schiff, das für den Transport von Flüssigerdgas in seinen Kühltanks konzipiert ist. LNG-Tanker stoßen weniger Treibhausgase aus als herkömmliche Schiffe, da sie mit Erdgas betrieben werden.

Der LNG-Tanker-Markt ist nach Eindämmungstyp, Antriebstyp und Geografie segmentiert. Nach Art der Eindämmung ist der Markt in Membrantyp und Moostyp unterteilt. Nach Antriebsart ist der Markt in Dampfturbinen, Dual-Fuel-Dieselmotor/Tri-Fuel-Dieselmotoren (DFDE/TFDE), langsamlaufende Dieselmotoren (SSD), elektronisch gesteuerte Gaseinspritzung vom Typ M (ME-GI) unterteilt. XDF-Zweitaktmotor sowie Dampfnacherwärmung und -stufe. Der Bericht behandelt auch die Marktgröße und Prognosen für den LNG-Carrier-Markt in den wichtigsten Regionen (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika sowie Südamerika). Für jedes Segment wurden die Marktgröße und Prognosen zum Umsatz (Milliarden US-Dollar) erstellt.

| Moos |

| Membran |

| Dampfturbine |

| Dual-Fuel-Dieselmotor/Tri-Fuel-Dieselmotor (DFDE/TFDE) |

| Langsamlaufender Diesel (SSD) |

| Elektronisch gesteuerte Gasinjektion vom Typ M (ME-GI) |

| XDF-Zweitaktmotor |

| Dampferwärmung und Bühne |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Rest Nordamerikas | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest der Asien-Pazifik-Region | |

| Europa | Deutschland |

| Frankreich | |

| Spanien | |

| Großbritannien | |

| Restliches Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest Südamerikas | |

| Naher Osten und Afrika | Vereinigte Arabische Emirate |

| Nigeria | |

| Saudi-Arabien | |

| Rest des Nahen Ostens und Afrikas |

| Eindämmungstyp | Moos | |

| Membran | ||

| Antriebsart | Dampfturbine | |

| Dual-Fuel-Dieselmotor/Tri-Fuel-Dieselmotor (DFDE/TFDE) | ||

| Langsamlaufender Diesel (SSD) | ||

| Elektronisch gesteuerte Gasinjektion vom Typ M (ME-GI) | ||

| XDF-Zweitaktmotor | ||

| Dampferwärmung und Bühne | ||

| Geographie [Marktgröße und Nachfrageprognose bis 2028 (nur für Regionen)] | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Rest Nordamerikas | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest der Asien-Pazifik-Region | ||

| Europa | Deutschland | |

| Frankreich | ||

| Spanien | ||

| Großbritannien | ||

| Restliches Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest Südamerikas | ||

| Naher Osten und Afrika | Vereinigte Arabische Emirate | |

| Nigeria | ||

| Saudi-Arabien | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur LNG-Tanker-Marktforschung

Wie groß ist der Markt für LNG-Tanker derzeit?

Der Markt für LNG-Tanker wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von mehr als 3,60 % verzeichnen.

Wer sind die Hauptakteure auf dem LNG-Tanker-Markt?

Royal Dutch Shell PLC, Nippon Yusen Kabushiki Kaisha, MISC Berhad, Mitsui O.S.K. Lines Ltd, Seapeak sind die wichtigsten Unternehmen, die auf dem Markt für LNG-Tanker tätig sind.

Welches ist die am schnellsten wachsende Region im LNG-Tanker-Markt?

Es wird geschätzt, dass Europa im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen wird.

Welche Region hat den größten Anteil am LNG-Tanker-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Markt für LNG-Tanker.

Welche Jahre deckt dieser Markt für LNG-Tanker ab?

Der Bericht deckt die historische Marktgröße des LNG-Tankermarktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des LNG-Tankermarktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für LNG-Tanker

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von LNG-Tankern im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die LNG-Carrier-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.