Hydrochinon-Marktanalyse

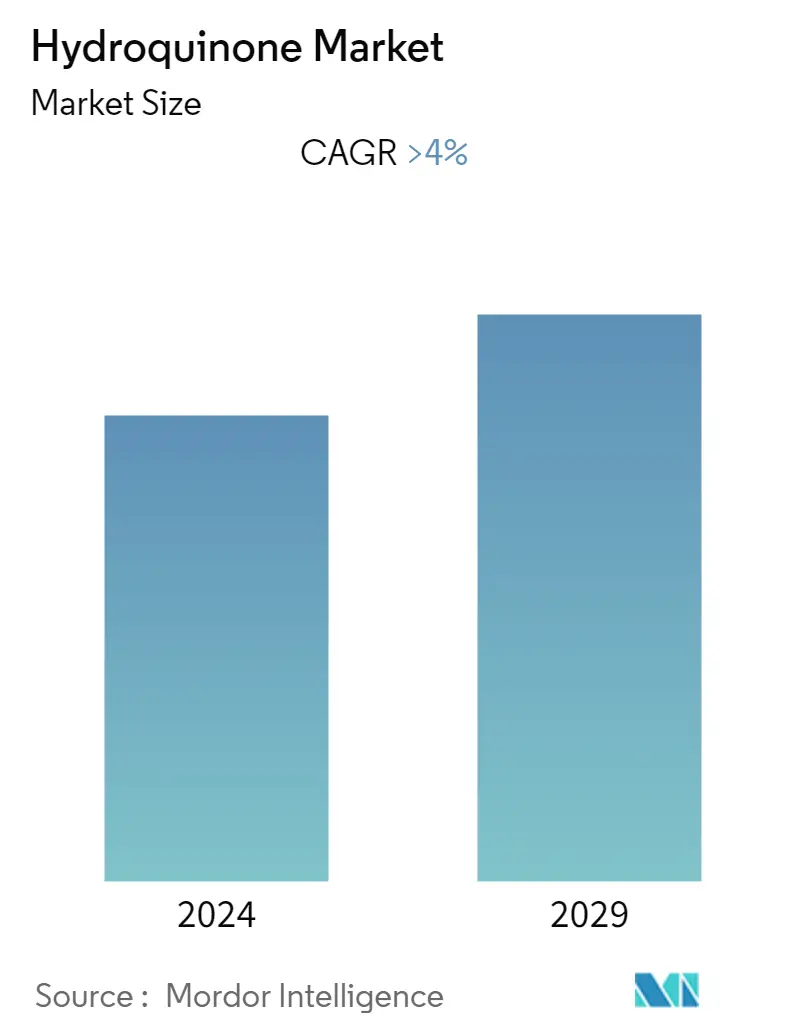

Der Markt für Hydrochinon wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von mehr als 4 % verzeichnen. Der Markt wurde im Jahr 2020 durch COVID-19 negativ beeinflusst. Es wird jedoch geschätzt, dass der Markt mittlerweile das Niveau vor der Pandemie erreicht hat und in Zukunft voraussichtlich stetig wachsen wird.

- Im Prognosezeitraum dürfte der Markt wachsen, da die Farbenindustrie immer mehr Hydrochinon benötigen wird.

- Andererseits dürften die toxischen und krebserregenden Wirkungen von Hautcremes das Marktwachstum in den nächsten Jahren bremsen.

- Antioxidantienanwendungen dominierten den Markt und dürften im Prognosezeitraum erheblich wachsen.

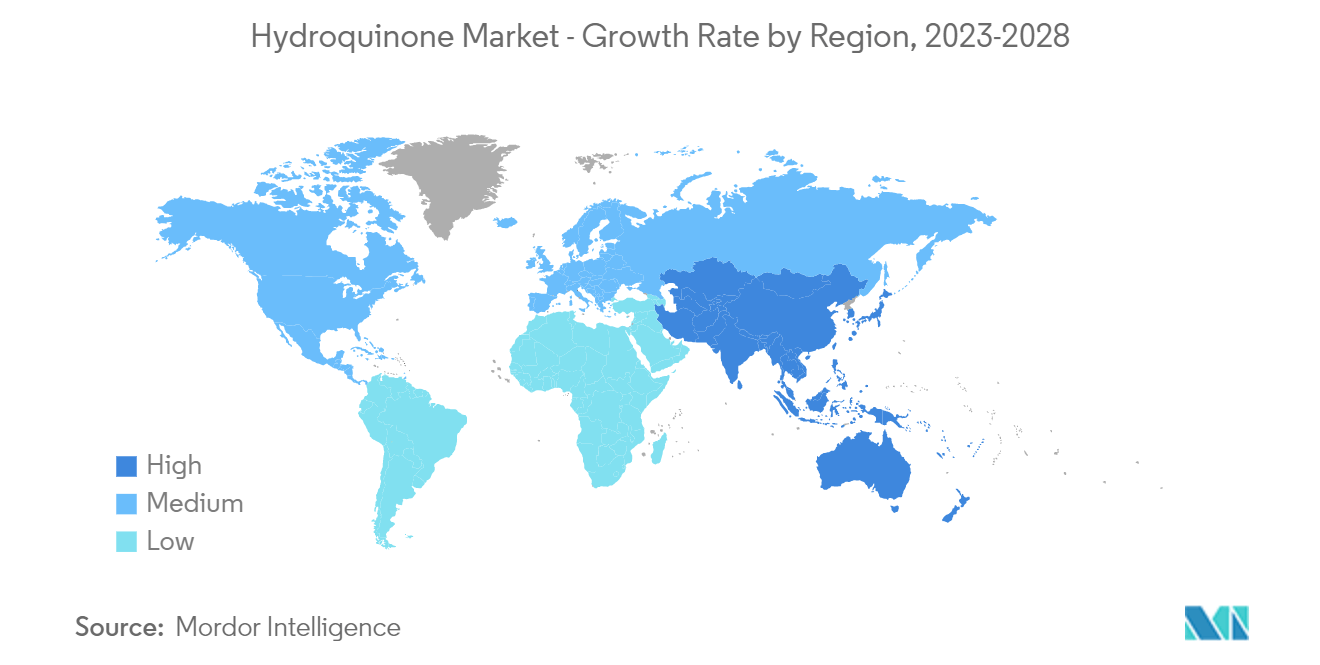

- Der asiatisch-pazifische Raum dominierte den Markt weltweit, wobei der größte Verbrauch aus Ländern wie China, Indien und Japan stammte.

Hydrochinon-Markttrends

Steigende Nachfrage nach Gummi

- Hydrochinon wird zur Herstellung von Antioxidantien für die gummiverarbeitende Industrie verwendet.

- Gummi spielt in verschiedenen Endverbraucherindustrien eine Schlüsselrolle, beispielsweise in der Luft- und Raumfahrt, der Automobilindustrie, der Elektronikindustrie und anderen Fertigungsindustrien. Das anhaltende Wachstum dieser Branchen steigert wiederum die Nachfrage nach Kautschuk.

- China verfügt beispielsweise über die weltweit größte Elektronikproduktionsbasis. Elektronische Produkte wie Drähte, Kabel, Computergeräte und andere persönliche elektronische Geräte verzeichneten das höchste Wachstum im Elektroniksegment. Das Land bedient die inländische Nachfrage nach Elektronik und exportiert elektronische Produkte in andere Länder und bietet so einen riesigen Markt für Polyimidfolien.

- Außerdem heißt es in der Studie Ein Aufruf zum Handeln für die Ausweitung und Vertiefung der Elektronikfertigung des Ministeriums für Elektronik und IT, dass Indien bis 2026 300 Milliarden US-Dollar mit der Elektronikfertigung erwirtschaften will.

- Elektroautos erfreuen sich vielerorts auf der Welt zunehmender Beliebtheit, was den Bedarf an Gummi in der Automobilindustrie voraussichtlich erhöhen wird.

- China ist weltweit führend auf dem Markt für Elektroautos und verzeichnet einen deutlichen Anstieg der Verkäufe neuer Elektrofahrzeuge. Im Jahr 2021 wurden in China insgesamt 3,3 Millionen Einheiten Elektrofahrzeuge (EVs) verkauft, was einem Anstieg von 154 % im Vergleich zu den 1,3 Millionen verkauften Einheiten im Jahr 2020 entspricht.

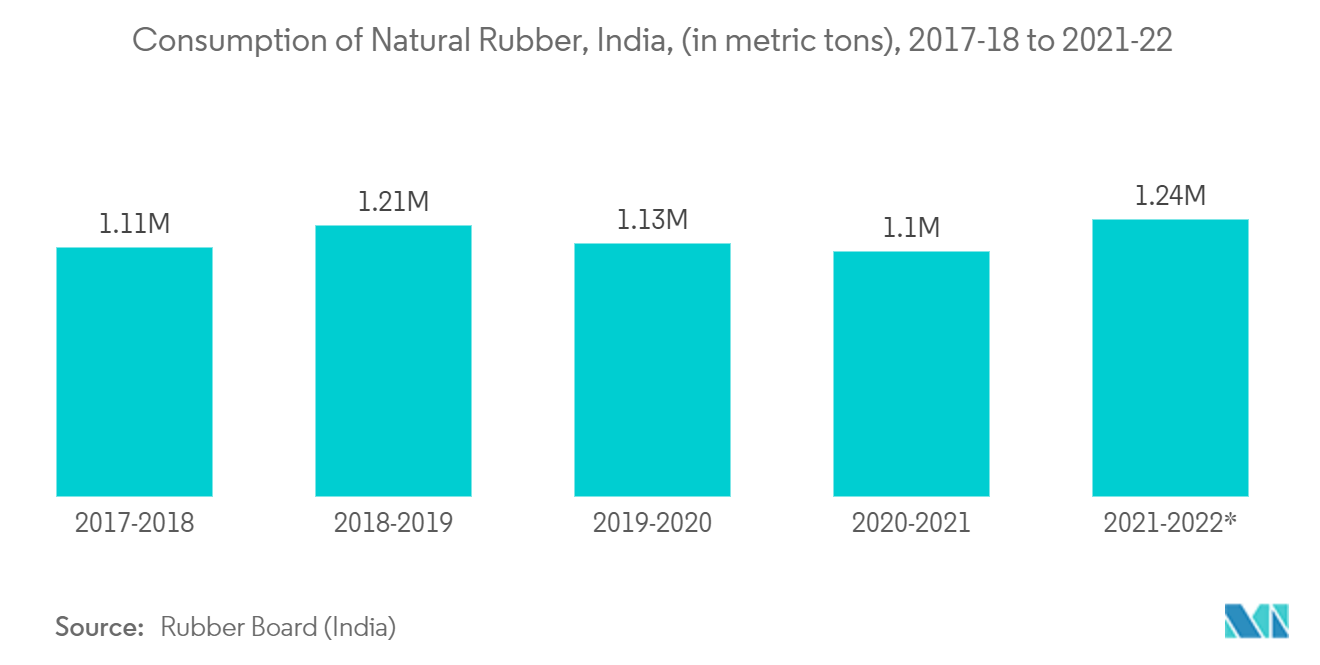

- Insgesamt ist der Gummiverbrauch deutlich gestiegen. In Indien beispielsweise verbrauchte das Land von April 2021 bis März 2022 1,24 Millionen Tonnen Naturkautschuk, was einem Anstieg von 12 % im Vergleich zum Geschäftsjahr 2020-21 entspricht. Fast drei Viertel dieser Menge wurden für allgemeine Gummiwaren verwendet, der Rest ging an die Fahrzeugreifen- und Schlauchindustrie.

- Aus diesem Grund steigt die Nachfrage nach Kautschuk, was in den nächsten Jahren voraussichtlich zu einem Anstieg der Nachfrage nach Hydrochinon in der Kautschuk verarbeitenden Industrie führen wird.

Asien-Pazifik-Region wird den Markt dominieren

- Es wurde festgestellt, dass der asiatisch-pazifische Raum der Hauptverbraucher von Hydrochinon ist, unterstützt durch den steigenden Verbrauch in wichtigen Ländern, darunter China, Indien, Japan usw. Die Nachfrage nach Hydrochinon in Indien und China wird voraussichtlich deutlich steigen.

- Es wird erwartet, dass die Kosmetikindustrie in der Region wächst und in Südkorea und Japan weiterhin Innovationen stattfinden. Es wird erwartet, dass China ein wichtiger Kosmetikabnehmer in der Region sein wird.

- Farben und Beschichtungen können sowohl in gewerblichen als auch in privaten Umgebungen verwendet werden, beispielsweise in Bürogebäuden, Lagerhäusern, Convenience-Stores und Einkaufszentren.

- Laut Statistics Korea beliefen sich die von lokalen Bauunternehmen im In- und Ausland eingeholten Bauaufträge im Jahr 2021 auf insgesamt 245,9 Milliarden US-Dollar, gegenüber 31,9 Billionen KRW im Vorjahr. Daher wird die Bauindustrie wahrscheinlich die Nachfrage nach Farben und Beschichtungen erhöhen, was in den nächsten Jahren wahrscheinlich auch die Nachfrage nach Hydrochinon erhöhen wird.

- Indiens Bausektor ist dank erhöhter staatlicher Investitionen rasant gewachsen. Im Rahmen von PMAY-G wurde das Ziel Wohnen für alle bis 2024 auf 2,95 Millionen Häuser festgelegt, von denen von 2016-17 bis 2021-22 bereits 2.62.34.163 Haushalte den Bundesstaaten und UTs zugewiesen wurden.

- Bis zum 2. Februar 2022 waren 1.71.34.737 der 2.17.54.812 für Begünstigte genehmigten Häuser gebaut, was das Marktwachstum im Prognosezeitraum unterstützte.

- Außerdem gibt das Rubber Board an, dass China im Jahr 2021 mit 5,7 Millionen Tonnen den meisten Naturkautschuk der Welt verbrauchte, gefolgt von Indien.

Überblick über die Hydrochinon-Branche

Der Hydrochinonmarkt ist von Natur aus konsolidiert. Zu den großen Unternehmen auf dem Markt gehören unter anderem Solvay, UBE Corporation, Eastman Chemical Company, Mitsui Chemicals Inc. und Camlin Fine Sciences Ltd. (in keiner bestimmten Reihenfolge).

Marktführer bei Hydrochinon

Solvay

Eastman Chemical Company

Mitsui Chemicals Inc.

Camlin Fine Sciences Ltd

UBE Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Hydrochinon-Marktnachrichten

- Februar 2023 Eastman Chemical Company übernimmt Ai-Red Technology (Dalian) Co., Ltd., einen Hersteller und Vertreiber von Lackschutz- und Fensterfolien für die Automobil- und Architekturbranche im asiatisch-pazifischen Raum. Ziel dieses Zukaufs ist es, das Wachstum in den Märkten für Performance-Folien, Lackschutzfolien und Fensterfolien zu beschleunigen.

- Januar 2023 Solvay führt biozirkuläres Silica in Europa ein. Kieselsäure spielt bei der Reifenherstellung eine wichtige Rolle. Das Unternehmen führte hochdispersible Kieselsäure (HDS) ein, unterstützt von globalen Reifenherstellern. Dadurch soll der Einsatz nachhaltiger Rohstoffe erhöht und der CO2-Fußabdruck der Reifenindustrie verringert werden.

Segmentierung der Hydrochinon-Industrie

Hydrochinon ist eine aromatische Verbindung, die bei der Synthese von Farbstoffen, Ölen, Kraftstoffen usw. entsteht. Hydrochinon entsteht bei diesen Prozessen als Inhibitor, Zwischenprodukt und Antioxidans. Chinol ist ein anderer Name für Hydrochinon. Der Hydrochinon-Markt ist nach Anwendung, Endverbraucherindustrie und Geografie segmentiert. Je nach Anwendung ist der Markt in Zwischenprodukte, Antioxidantien, Polymerisationsinhibitoren, lichtempfindliche Chemikalien und andere Anwendungen unterteilt. Nach Endverbraucherindustrie ist der Markt in Kosmetika, Polymere, Farben und Klebstoffe, Gummi und andere Endverbraucherindustrien unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für extrudiertes Polystyrol in 15 Ländern in wichtigen Regionen. Für jedes Segment wurden Marktgrößen und Prognosen auf Basis des Umsatzes (in Mio. USD) erstellt.

| Dazwischenliegend |

| Antioxidans |

| Polymerisationsinhibitor |

| Lichtempfindliche Chemikalie |

| Andere Anwendungen |

| Kosmetika |

| Polymere |

| Farben und Klebstoffe |

| Gummi |

| Andere Endverbraucherbranchen |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest der Asien-Pazifik-Region | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Rest von Nordamerika | |

| Europa | Deutschland |

| Großbritannien | |

| Italien | |

| Frankreich | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Anwendung | Dazwischenliegend | |

| Antioxidans | ||

| Polymerisationsinhibitor | ||

| Lichtempfindliche Chemikalie | ||

| Andere Anwendungen | ||

| Endverbraucherindustrie | Kosmetika | |

| Polymere | ||

| Farben und Klebstoffe | ||

| Gummi | ||

| Andere Endverbraucherbranchen | ||

| Erdkunde | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest der Asien-Pazifik-Region | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Rest von Nordamerika | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Italien | ||

| Frankreich | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Hydrochinon-Marktforschung

Wie groß ist der Hydrochinon-Markt derzeit?

Der Hydrochinon-Markt wird im Prognosezeitraum (2024-2029) voraussichtlich eine CAGR von mehr als 4 % verzeichnen.

Wer sind die Hauptakteure auf dem Hydrochinon-Markt?

Solvay, Eastman Chemical Company, Mitsui Chemicals Inc., Camlin Fine Sciences Ltd, UBE Corporation sind die wichtigsten Unternehmen, die auf dem Hydrochinon-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im Hydrochinon-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Hydrochinon-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Hydrochinon-Markt.

Welche Jahre deckt dieser Hydrochinon-Markt ab?

Der Bericht deckt die historische Marktgröße des Hydrochinon-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Hydrochinon-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Hydrochinon-Branchenbericht

Statistiken zum Marktanteil, der Größe und der Umsatzwachstumsrate von Hydrochinon im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Hydrochinon-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.