Größe des chinesischen Proteinmarktes

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 2.96 Milliarden US-Dollar | |

| Marktgröße (2029) | 4.22 Milliarden US-Dollar | |

| Größter Anteil nach Endbenutzer | Essen und Getränke | |

| CAGR (2024 - 2029) | 7.03 % | |

| Am schnellsten wachsend nach Endbenutzer | Tierfutter | |

| Marktkonzentration | Niedrig | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Analyse des chinesischen Proteinmarktes

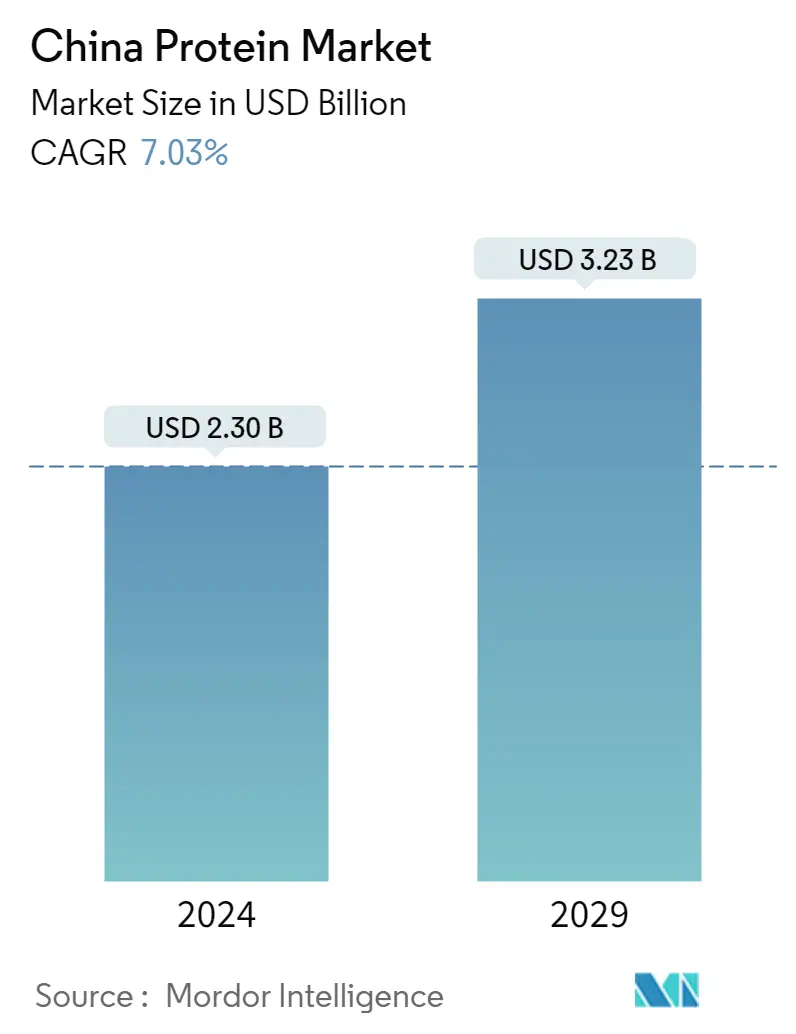

Die Größe des chinesischen Proteinmarkts wird im Jahr 2024 auf 2,30 Milliarden US-Dollar geschätzt und soll bis 2029 3,23 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 7,03 % im Prognosezeitraum (2024–2029) entspricht.

Die steigende Nachfrage nach Proteinfunktionen und das Bewusstsein für proteinreiche Ernährung haben zu einem erhöhten Marktanteil des Lebensmittel- und Getränkesegments im Land geführt

- Die Nachfrage nach Proteinen im Lebensmittel- und Getränkesegment wird vor allem durch Faktoren wie die steigende Nachfrage nach Proteinfunktionalitäten und das Bewusstsein für proteinreiche Ernährung angetrieben. In der Kategorie Lebensmittel und Getränke hatte das Segment Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen im Jahr 2022 mit 36,5 % den größten Mengenanteil, gefolgt vom Segment Milchprodukte und Milchalternativen mit 17,9 %. Mit einer prognostizierten durchschnittlichen jährlichen Wachstumsrate (CAGR) von 6,83 % im Prognosezeitraum dürfte das Segment andere Anwendungen in Bezug auf die Wertwachstumsrate übertreffen.

- Den zweitgrößten Marktanteil nahm das Segment Tierfutter ein. Es wird erwartet, dass das Segment im Prognosezeitraum den Markt mit einer nominalen CAGR von 8,56 % nach Wert antreiben wird. Pflanzliche Proteine spielen in der Tierfutterindustrie eine große Rolle, da Sojabohnenmehl die höchste Lysinverdaulichkeit (91 %) aller allgemein verfügbaren Proteinquellen aufweist, die in Tierfutterformulierungen verwendet werden, insbesondere für monogastrische Arten. Mit hochwertigem Soja gefüttertes Vieh ist gesünder und eine reichhaltigere Proteinquelle für den menschlichen Verzehr.

- Die Nahrungsergänzungsmittel nehmen einen erheblichen Anteil am Proteinmarkt ein und das Untersegment Sporternährung dominiert den Markt maßgeblich. Für den Prognosezeitraum wird eine jährliche jährliche Wachstumsrate (CAGR) von 3,09 % prognostiziert. Die laufende Umsetzung von Chinas Nationalem Ernährungsplan (2017–2030) und der Initiative Gesundes China 2030 dürfte dazu beitragen, die sportliche Fitness voranzutreiben und dadurch eine hohe Nachfrage auf dem Proteinmarkt zu wecken. Als Reaktion darauf treiben immer mehr jüngere Menschen in China Sport und gehen ins Fitnessstudio, während ältere Menschen sich körperlichen Aktivitäten wie Square Dance widmen.

Trends auf dem chinesischen Proteinmarkt

- Der steigende Säuglingsanteil und die abnehmende Stillrate sind für dieses Segment ein großer Treiber

- Der Kuchensektor boomt

- Gesunde, funktionelle Getränke treiben das Segmentwachstum voran

- Frühstückszerealien können auf den Bereich verarbeiteter Lebensmittel für unterwegs abzielen

- Die Kombination unterschiedlicher Wachstumsstrategien treibt die Branche an

- Intensive Wirtschaft kurbelt den Absatz von Premium-Schokolade an

- Pflanzenmilch ist in diesem Segment ein großer Treiber

- Alternde Bevölkerung zur Unterstützung des Marktwachstums

- Der hohe Fleischkonsum in China treibt den Sektor an

- Multinationale Unternehmen haben viel Raum für Wachstum

- Herzhafte Snacks sind ein aktueller Markttrend

- Steigende Beteiligung an sportlichen Aktivitäten treibt das Wachstum voran

- Innovative Techniken und Fachwissen treiben die Branche voran

- Das Kosmetiksegment beeinflusst das Marktwachstum

- Wachsende Beliebtheit von pflanzlichem Fleisch zur Unterstützung des Verzehrs

- Es wird geschätzt, dass China der größte Weizenproduzent der Welt wird

Überblick über die chinesische Proteinindustrie

Der chinesische Proteinmarkt ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 19,64 % einnehmen. Die Hauptakteure auf diesem Markt sind Archer Daniels Midland Company, Darling Ingredients Inc., Fonterra Co-operative Group Limited, FUJI OIL HOLDINGS INC. und International Flavors Fragrances, Inc. (alphabetisch sortiert).

Chinas Proteinmarktführer

Archer Daniels Midland Company

Darling Ingredients Inc.

Fonterra Co-operative Group Limited

FUJI OIL HOLDINGS INC.

International Flavors & Fragrances, Inc.

Other important companies include Foodchem International Corporation, Gansu Hua'an Biotechnology Group, Linxia Huaan Biological Products Co. Ltd, Luohe Wulong Gelatin Co. Ltd, Shandong Jianyuan Bioengineering Co. Ltd, Shandong Yuwang Industrial Co. Ltd, Wilmar International Ltd.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum chinesischen Proteinmarkt

- Juli 2021 Die niederländische Tochtergesellschaft von Fuji Oil Holdings Inc. investiert in den UNOVIS NCAP II Fund, einen großen Fonds, der auf Lebensmitteltechnologien spezialisiert ist. Ziel der Fuji Oil Group ist es, mit ihren Verarbeitungstechnologien für pflanzliche Lebensmittelmaterialien einen Beitrag zu einer nachhaltigen Gesellschaft zu leisten, um die Probleme anzugehen, mit denen Kunden weltweit konfrontiert sind.

- Mai 2021 Darling Ingredients Inc. gab bekannt, dass seine Marke Rousselot ihr Sortiment an gereinigten, modifizierten Gelatinen in pharmazeutischer Qualität mit der Einführung von X-Pure® GelDAT – Gelatin Desaminotyrosine – erweitert hat.

- März 2021 Darling Ingredients geht ein Joint Venture mit der Intrexon Corporation zur industriellen Produktion nicht pathogener Larven der Schwarzen Soldatenfliege (BSF) zur Verwendung als Proteinquelle in Tierfutter ein.

Bericht über den chinesischen Proteinmarkt – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. EINFÜHRUNG

- 2.1 Studienannahmen und Marktdefinition

- 2.2 Umfang der Studie

- 2.3 Forschungsmethodik

3. WICHTIGSTE INDUSTRIETRENDS

- 3.1 Endbenutzer-Marktvolumen

- 3.1.1 Babynahrung und Säuglingsnahrung

- 3.1.2 Bäckerei

- 3.1.3 Getränke

- 3.1.4 Frühstücksflocken

- 3.1.5 Gewürze/Soßen

- 3.1.6 Süßwaren

- 3.1.7 Milchprodukte und alternative Milchprodukte

- 3.1.8 Ernährung älterer Menschen und medizinische Ernährung

- 3.1.9 Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen

- 3.1.10 RTE/RTC-Lebensmittelprodukte

- 3.1.11 Snacks

- 3.1.12 Sport-/Leistungsernährung

- 3.1.13 Tierfutter

- 3.1.14 Körperpflege und Kosmetik

- 3.2 Trends beim Proteinkonsum

- 3.2.1 Tier

- 3.2.2 Anlage

- 3.3 Produktionstrends

- 3.3.1 Tier

- 3.3.2 Anlage

- 3.4 Gesetzlicher Rahmen

- 3.4.1 China

- 3.5 Analyse der Wertschöpfungskette und des Vertriebskanals

4. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 4.1 Quelle

- 4.1.1 Tier

- 4.1.1.1 Nach Proteintyp

- 4.1.1.1.1 Kasein und Kaseinate

- 4.1.1.1.2 Kollagen

- 4.1.1.1.3 Eiprotein

- 4.1.1.1.4 Gelatine

- 4.1.1.1.5 Insektenprotein

- 4.1.1.1.6 Milch eiweiß

- 4.1.1.1.7 Molkenprotein

- 4.1.1.1.8 Anderes tierisches Protein

- 4.1.2 Mikrobiell

- 4.1.2.1 Nach Proteintyp

- 4.1.2.1.1 Algenprotein

- 4.1.2.1.2 Mykoprotein

- 4.1.3 Anlage

- 4.1.3.1 Nach Proteintyp

- 4.1.3.1.1 Hanfprotein

- 4.1.3.1.2 Erbsenprotein

- 4.1.3.1.3 Kartoffelprotein

- 4.1.3.1.4 Reisprotein

- 4.1.3.1.5 Ich bin Protein

- 4.1.3.1.6 Weizenprotein

- 4.1.3.1.7 Anderes Pflanzenprotein

- 4.2 Endbenutzer

- 4.2.1 Tierfutter

- 4.2.2 Essen und Getränke

- 4.2.2.1 Durch Sub-Endbenutzer

- 4.2.2.1.1 Bäckerei

- 4.2.2.1.2 Getränke

- 4.2.2.1.3 Frühstücksflocken

- 4.2.2.1.4 Gewürze/Soßen

- 4.2.2.1.5 Süßwaren

- 4.2.2.1.6 Milchprodukte und alternative Milchprodukte

- 4.2.2.1.7 Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen

- 4.2.2.1.8 RTE/RTC-Lebensmittelprodukte

- 4.2.2.1.9 Snacks

- 4.2.3 Körperpflege und Kosmetik

- 4.2.4 Ergänzungen

- 4.2.4.1 Durch Sub-Endbenutzer

- 4.2.4.1.1 Babynahrung und Säuglingsnahrung

- 4.2.4.1.2 Ernährung älterer Menschen und medizinische Ernährung

- 4.2.4.1.3 Sport-/Leistungsernährung

5. WETTBEWERBSFÄHIGE LANDSCHAFT

- 5.1 Wichtige strategische Schritte

- 5.2 Marktanteilsanalyse

- 5.3 Unternehmenslandschaft

- 5.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 5.4.1 Archer Daniels Midland Company

- 5.4.2 Darling Ingredients Inc.

- 5.4.3 Fonterra Co-operative Group Limited

- 5.4.4 Foodchem International Corporation

- 5.4.5 FUJI OIL HOLDINGS INC.

- 5.4.6 Gansu Hua'an Biotechnology Group

- 5.4.7 International Flavors & Fragrances, Inc.

- 5.4.8 Linxia Huaan Biological Products Co. Ltd

- 5.4.9 Luohe Wulong Gelatin Co. Ltd

- 5.4.10 Shandong Jianyuan Bioengineering Co. Ltd

- 5.4.11 Shandong Yuwang Industrial Co. Ltd

- 5.4.12 Wilmar International Ltd

6. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS DER PROTEININGREDIENTS-INDUSTRIE

7. ANHANG

- 7.1 Globaler Überblick

- 7.1.1 Überblick

- 7.1.2 Porters Fünf-Kräfte-Framework

- 7.1.3 Globale Wertschöpfungskettenanalyse

- 7.1.4 Marktdynamik (DROs)

- 7.2 Quellen & Referenzen

- 7.3 Liste der Tabellen und Abbildungen

- 7.4 Primäre Erkenntnisse

- 7.5 Datenpaket

- 7.6 Glossar der Begriffe

Segmentierung der chinesischen Proteinindustrie

Tier, Mikrobiell und Pflanze werden als Segmente nach Quelle abgedeckt. Tierfutter, Lebensmittel und Getränke, Körperpflege und Kosmetik sowie Nahrungsergänzungsmittel werden als Segmente vom Endverbraucher abgedeckt.

- Die Nachfrage nach Proteinen im Lebensmittel- und Getränkesegment wird vor allem durch Faktoren wie die steigende Nachfrage nach Proteinfunktionalitäten und das Bewusstsein für proteinreiche Ernährung angetrieben. In der Kategorie Lebensmittel und Getränke hatte das Segment Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen im Jahr 2022 mit 36,5 % den größten Mengenanteil, gefolgt vom Segment Milchprodukte und Milchalternativen mit 17,9 %. Mit einer prognostizierten durchschnittlichen jährlichen Wachstumsrate (CAGR) von 6,83 % im Prognosezeitraum dürfte das Segment andere Anwendungen in Bezug auf die Wertwachstumsrate übertreffen.

- Den zweitgrößten Marktanteil nahm das Segment Tierfutter ein. Es wird erwartet, dass das Segment im Prognosezeitraum den Markt mit einer nominalen CAGR von 8,56 % nach Wert antreiben wird. Pflanzliche Proteine spielen in der Tierfutterindustrie eine große Rolle, da Sojabohnenmehl die höchste Lysinverdaulichkeit (91 %) aller allgemein verfügbaren Proteinquellen aufweist, die in Tierfutterformulierungen verwendet werden, insbesondere für monogastrische Arten. Mit hochwertigem Soja gefüttertes Vieh ist gesünder und eine reichhaltigere Proteinquelle für den menschlichen Verzehr.

- Die Nahrungsergänzungsmittel nehmen einen erheblichen Anteil am Proteinmarkt ein und das Untersegment Sporternährung dominiert den Markt maßgeblich. Für den Prognosezeitraum wird eine jährliche jährliche Wachstumsrate (CAGR) von 3,09 % prognostiziert. Die laufende Umsetzung von Chinas Nationalem Ernährungsplan (2017–2030) und der Initiative Gesundes China 2030 dürfte dazu beitragen, die sportliche Fitness voranzutreiben und dadurch eine hohe Nachfrage auf dem Proteinmarkt zu wecken. Als Reaktion darauf treiben immer mehr jüngere Menschen in China Sport und gehen ins Fitnessstudio, während ältere Menschen sich körperlichen Aktivitäten wie Square Dance widmen.

| Tier | Nach Proteintyp | Kasein und Kaseinate |

| Kollagen | ||

| Eiprotein | ||

| Gelatine | ||

| Insektenprotein | ||

| Milch eiweiß | ||

| Molkenprotein | ||

| Anderes tierisches Protein | ||

| Mikrobiell | Nach Proteintyp | Algenprotein |

| Mykoprotein | ||

| Anlage | Nach Proteintyp | Hanfprotein |

| Erbsenprotein | ||

| Kartoffelprotein | ||

| Reisprotein | ||

| Ich bin Protein | ||

| Weizenprotein | ||

| Anderes Pflanzenprotein |

| Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei |

| Getränke | ||

| Frühstücksflocken | ||

| Gewürze/Soßen | ||

| Süßwaren | ||

| Milchprodukte und alternative Milchprodukte | ||

| Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen | ||

| RTE/RTC-Lebensmittelprodukte | ||

| Snacks | ||

| Körperpflege und Kosmetik | ||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung |

| Ernährung älterer Menschen und medizinische Ernährung | ||

| Sport-/Leistungsernährung | ||

| Quelle | Tier | Nach Proteintyp | Kasein und Kaseinate |

| Kollagen | |||

| Eiprotein | |||

| Gelatine | |||

| Insektenprotein | |||

| Milch eiweiß | |||

| Molkenprotein | |||

| Anderes tierisches Protein | |||

| Mikrobiell | Nach Proteintyp | Algenprotein | |

| Mykoprotein | |||

| Anlage | Nach Proteintyp | Hanfprotein | |

| Erbsenprotein | |||

| Kartoffelprotein | |||

| Reisprotein | |||

| Ich bin Protein | |||

| Weizenprotein | |||

| Anderes Pflanzenprotein | |||

| Endbenutzer | Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei | |

| Getränke | |||

| Frühstücksflocken | |||

| Gewürze/Soßen | |||

| Süßwaren | |||

| Milchprodukte und alternative Milchprodukte | |||

| Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen | |||

| RTE/RTC-Lebensmittelprodukte | |||

| Snacks | |||

| Körperpflege und Kosmetik | |||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung | |

| Ernährung älterer Menschen und medizinische Ernährung | |||

| Sport-/Leistungsernährung | |||

Marktdefinition

- Endbenutzer - Der Markt für Proteinzutaten funktioniert auf B2B-Basis. Hersteller von Lebensmitteln, Getränken, Nahrungsergänzungsmitteln, Tierfutter sowie Körperpflege und Kosmetika gelten als Endverbraucher im untersuchten Markt. Vom Anwendungsbereich ausgenommen sind Hersteller, die flüssige/trockene Molke kaufen, um sie als Bindemittel oder Verdickungsmittel oder für andere Nicht-Protein-Anwendungen zu verwenden.

- Penetrationsrate - Die Penetrationsrate ist definiert als der Prozentsatz des Endbenutzer-Marktvolumens mit Proteinen angereichert am gesamten Endbenutzer-Marktvolumen.

- Durchschnittlicher Proteingehalt - Der durchschnittliche Proteingehalt ist der durchschnittliche Proteingehalt pro 100 g Produkt, das von allen im Rahmen dieses Berichts berücksichtigten Endverbraucherunternehmen hergestellt wird.

- Endbenutzer-Marktvolumen - Das Endverbrauchermarktvolumen ist das konsolidierte Volumen aller Arten und Formen von Endverbraucherprodukten im Land oder in der Region.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.