Marktgröße und Marktanteile für Blutzuckermessgeräte

Marktanalyse für Blutzuckermessgeräte von Mordor Intelligenz

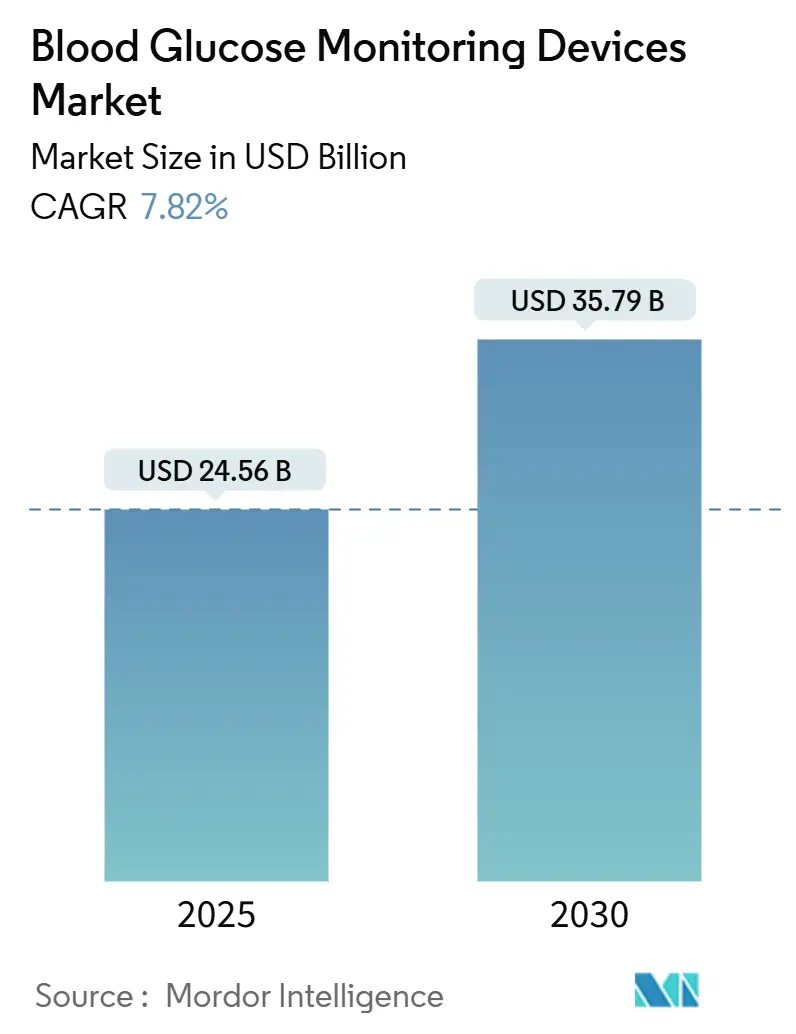

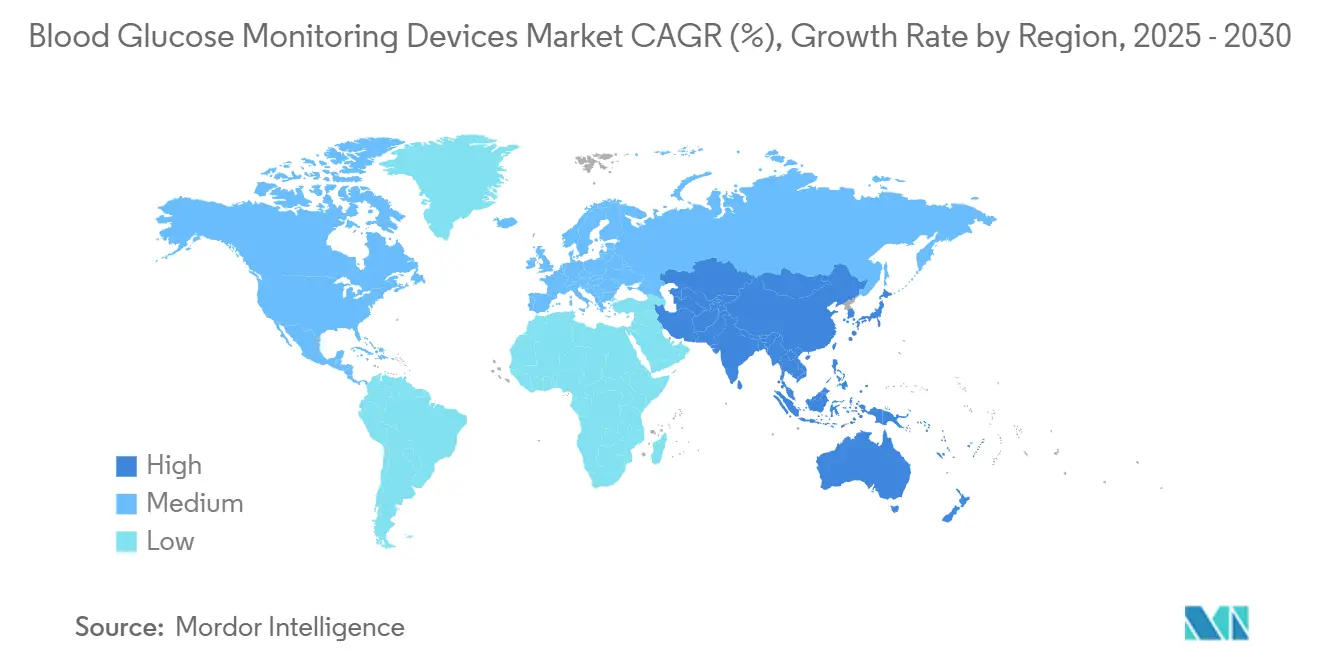

Der globale Markt für Blutzuckermessgeräte ist 2025 mit 24,56 Milliarden USD bewertet, soll mit einer durchschnittlichen jährlichen Wachstumsrate (CAGR) von 7,82 % expandieren und bis 2030 35,79 Milliarden USD erreichen. Das Wachstum beruht auf dem raschen Ersatz der Fingerstich-Selbstmessung durch kontinuierliche und vernetzte Sensoren, die rund um die Uhr glykämische Profil liefern. Der asiatisch-pazifische Raum entwickelt sich zur am schnellsten wachsenden Region, da Groß angelegte Screening-Programme In China und Indien erstmalige Nutzer In das Geräte-Ökosystem einbringen. Branchenführer schmieden Partnerschaften, die Glukosesensoren mit Insulinabgabe und Verbraucher-Wearables verknüpfen, was eine Bewegung hin zu umfassenden Diabetes-Management-Plattformen anstelle von eigenständigen Geräten signalisiert. Fortschritte In miniaturisierten und nicht-invasiven Sensortechnologien erweitern die potenzielle Nutzerbasis, während eine engere Integration von Glukosedaten mit digitalen Therapeutika Echtzeitablesungen In umsetzbare Pflegewege verwandelt. Erschwinglichkeitsprobleme bestehen weiterhin, doch Großeinkaufsverträge und rezeptfreie Optionen senken allmählich die Anschaffungskosten und helfen dem Markt, seine Dynamik aufrechtzuerhalten.

Wichtige Erkenntnisse des Berichts

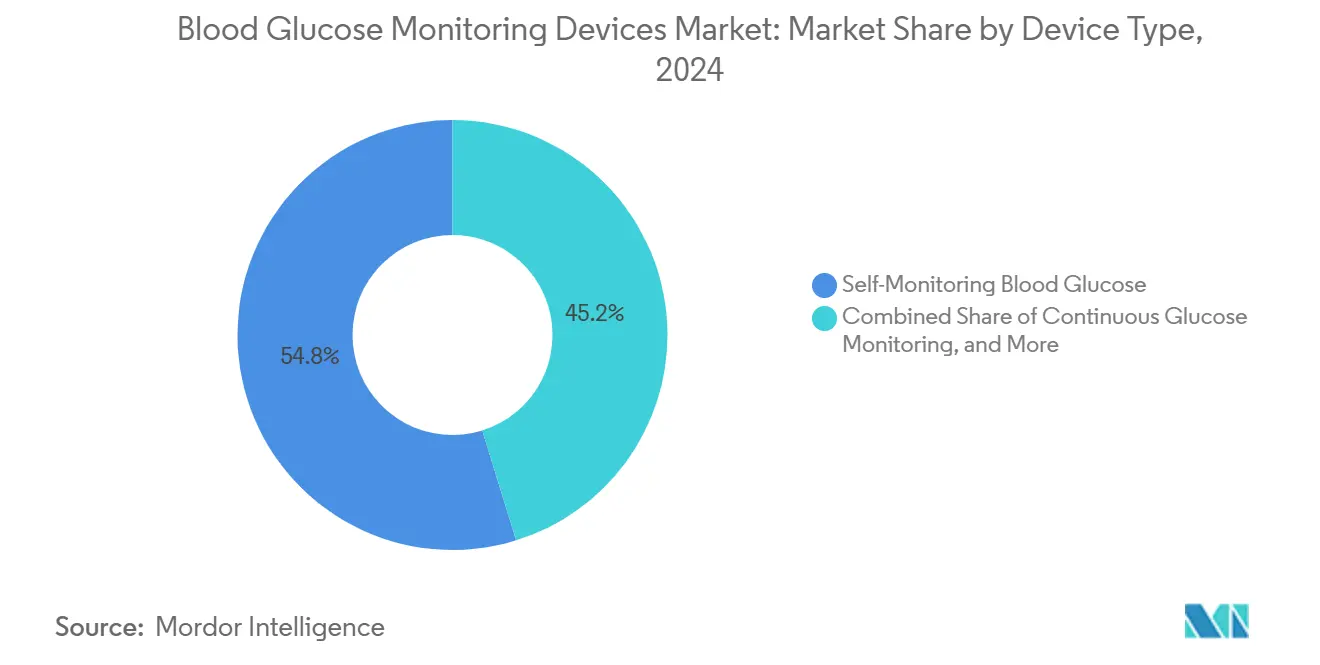

- Nach Gerätetyp hielten Blutzuckerselbstmessgeräte (SMBG) 54,8 % der Marktgröße für Blutzuckermessgeräte im Jahr 2024, während kontinuierliche Blutzuckermessgeräte (CGM) voraussichtlich mit einer CAGR von 12,2 % bis 2030 voranschreiten werden.

- Nach Endnutzern beherrschten häusliche Pflegeeinrichtungen mit 61,9 % Anteil im Jahr 2024 und werden voraussichtlich mit einer CAGR von 10,5 % bis 2030 wachsen.

- Nach Patiententyp entfiel auf Typ-2-Diabetes 80 % des Marktanteils für Blutzuckermessgeräte im Jahr 2024, während Gestations- und andere Typen voraussichtlich mit einer CAGR von 13,2 % bis 2030 expandieren werden.

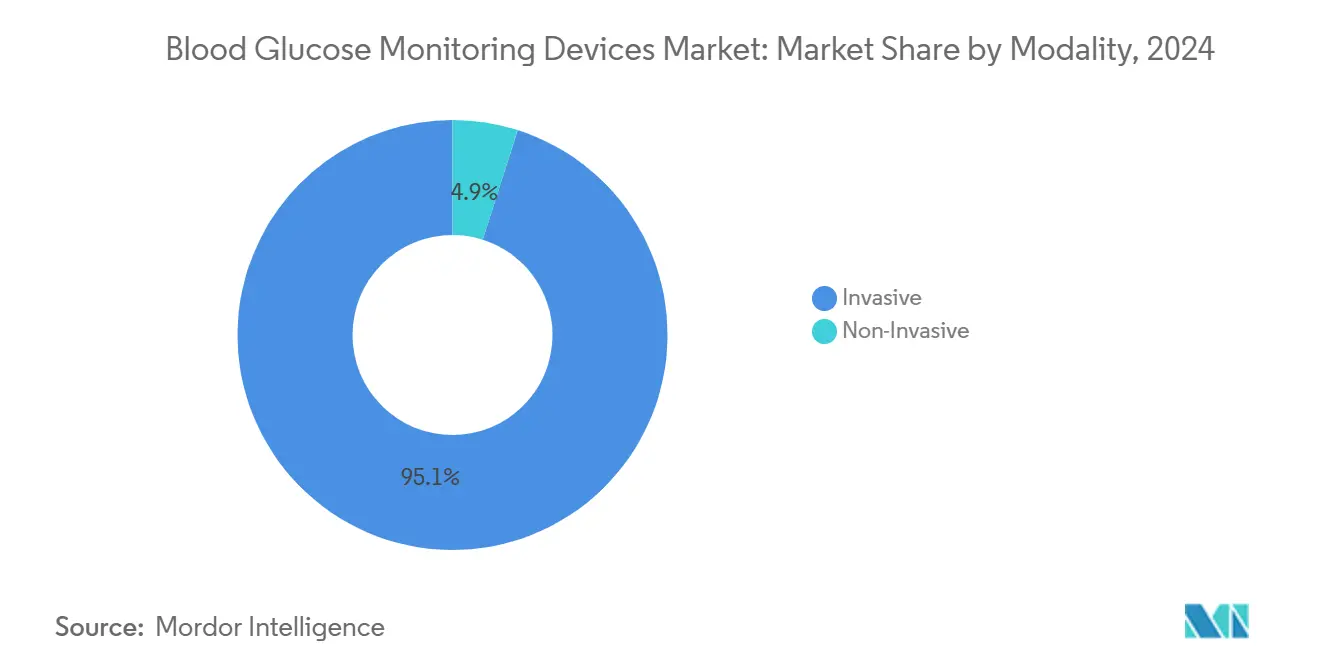

- Nach Modalität dominierte invasiv Überwachung mit 95,1 % Anteil im Jahr 2024, während nicht-invasiv Technologien bereit sind, mit einer CAGR von 12,9 % im gleichen Zeitraum zu wachsen.

- Nach Vertriebskanal führten Apotheken mit 47,2 % Anteil im Jahr 2024; online-Verkäufe werden voraussichtlich mit einer CAGR von 13,6 % bis 2030 steigen.

- Nach Geografie eroberte Nordamerika 42 % des Umsatzes im Jahr 2024, und der asiatisch-pazifische Raum wird voraussichtlich das schnellste regionale Wachstum mit einer CAGR von 10,2 % bis 2030 verzeichnen.

Globale Markttrends und Einblicke für Blutzuckermessgeräte

Treiber-Wirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Zeitrahmen der Auswirkung |

|---|---|---|---|

| Beschleunigte Verlagerung von intermittierender SMBG zu kontinuierlicher und vernetzter Blutzuckermessung | +2.4% | Global (frühe Annahme In Nordamerika und Europa) | Kurzfristig (≤ 2 Jahre) |

| Rasche Expansion der Diabetes-Prävalenz und früheres Screening In Schwellenländern | +1.8% | Asien-Pazifik, Naher Osten & Afrika, Südamerika | Mittelfristig (3-4 Jahre) |

| Integration von Glukosedaten In digitale Therapeutika und Fernpatientenüberwachung | +1.2% | Nordamerika, Europa, entwickelter asiatisch-pazifischer Raum | Mittelfristig (3-4 Jahre) |

| Miniaturisierung und tragbare Sensor- Innovationen zur Verbesserung der Benutzerfreundlichkeit | +1.0% | Global (frühe Annahme In Nordamerika) | Mittelfristig (3-4 Jahre) |

| Strategische Kooperationen zwischen Pharma, Med-Tech und Groß Tech für End-Zu-End-Plattformen | +0.9% | Global (konzentriert In Nordamerika und Europa) | Kurzfristig (≤ 2 Jahre) |

| mehrere-Zahler-Abstimmung In Richtung ergebnisbasierter Erstattung für fortschrittliche Geräte | +0.6% | Nordamerika, Europa, entwickelter asiatisch-pazifischer Raum | Mittelfristig (3-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Beschleunigte Verlagerung von intermittierender SMBG zu kontinuierlicher und vernetzter Blutzuckermessung

Die CGM-Adoption übertrifft nun die Blutzuckerselbstmessung (SMBG), angetrieben von der Nutzernachfrage nach Trenddaten und durch klinische Evidenz, die niedrigere HbA1c-Werte und erhöhte Zeit im Zielbereich zeigt[1]Ayodeji eine. Sanusi, Yumo Xue, Claire McIlwraith et al., "Association von Kontinuierlich Glucose Überwachung Metrics With Pregnancy Outcomes In Patients With Preexisting Diabetes," Diabetes Pflege, diabetesjournals.org. Eine neue Erkenntnis aus jüngsten real-Welt-Programmen ist, dass Erwachsene ohne Insulinverwendung, die werkskalibrierte Sensoren tragen, 31 % weniger Fingerstich-Tests protokollierten und somit klinische Ressourcen für Hochrisikofälle freisetzten. Rezeptfreie (rezeptfrei) Zulassungen im Jahr 2024 beseitigten Verschreibungsbarrieren In den Vereinigten Staaten und erweiterten die Marktgröße für Blutzuckermessgeräte durch die Erschließung eines Masseneinzelhandelskanals. Gerätehersteller überlagern gleichzeitig Vorhersagealgorithmen, die Nutzer vor Hypo- oder Hyperglykämie warnen - eine Funktion, die Kliniken zunehmend als Präventivpflege betrachten. Die vorgelagerte Implikation ist eine engere Integration zwischen CGM-Datenflüssen und primären Pflegeworkflows, was eine dauerhafte Abkehr von episodischen Tests signalisiert.

Rasche Expansion der Diabetes-Prävalenz und früheres Screening in Schwellenländern

In peer-reviewed Literatur veröffentlichte Projektionen deuten darauf hin, dass die globale Diabetes-Prävalenz bis 2025 um nahezu 60 % steigen könnte, mit dem steilsten Anstieg In Schwellenregionen. Schlussfolgerungen aus jüngsten Feldpiloten In Südostasien zeigen, dass gemeinschaftsbasierte HbA1c-Punkt-von-Pflege-Tests (POCT) die Fallerkennung erhöhen, ohne tertiäre Zentren zu überlasten. Regierungen pilotieren daher Großeinkäufe kostengünstigerer Streifen und Sensoren, was künftiges Volumenwachstum selbst bei begrenzten Stückpreisen signalisiert. Früheres Screening schafft einen größeren Pool von Nutzern, die tägliche Glukose-Einblicke benötigen, und verankert langfristige Nachfrage sowohl für SMBG als auch CGM. Lokale Gerätemontagestätten In China und Indien reduzieren auch Importzölle, verbessern die Erschwinglichkeit und erweitern die Teilnahme In der Branche für Blutzuckermessgeräte.

Integration von Glukosedaten in digitale Therapeutika und Fernpatientenüberwachung

Wolke-basierte Dashboards aggregieren nun CGM-Ablesungen mit Medikamentenplänen, Ernährungsprotokollen und Aktivitätstrackern und schaffen so digitale Echtzeitabbilder von Patienten. Ein kürzlich entwickeltes Großes Sensor-Foundation-Modell erreichte klinisch bedeutsame Vorhersagegenauigkeit und unterstreicht das Vertrauen der Forschungsgemeinschaft In maschinenlerngesteuerte Dosierungsführung[2]Junjie Luo, Abhimanyu Kumbara, Mansur Shomali et al., "Let Curves Speak: eine Kontinuierlich Glucose Monitor basierend Large Sensor Foundation Modell für Diabetes Management," arXiv, arxiv.org. Kliniken, die Fernpatientenüberwachung (RPM) einsetzen, berichten von weniger Notfallbesuchen unter Hochrisikokohorten, was nachgelagerte Kosteneinsparungen impliziert, die zunehmend In wertbasierten Verträgen erfasst werden. Eine neuartige Beobachtung aus Kostenträgerfeedback zeigt, dass die Erstattung für algorithmus-verbesserte Überwachung leichter genehmigt wird, wenn Anbieter Alarm-Lösungszeiten mit reduzierten Einweisungen verknüpfen können. Folglich proliferieren Partnerschaften zwischen Geräteherstellern, Anbietern elektronischer Gesundheitsakten und digital-Therapeutika-Firmen, wodurch Dateninteroperabilität als Wettbewerbsgraben im Markt für Blutzuckermessgeräte zementiert wird.

Miniaturisierung und tragbare Sensor-Innovationen zur Verbesserung der Benutzerfreundlichkeit

Intradermale Sensoren von der Größe einer Kontaktlinse und fluoreszenzbasierte Nanosensoren versprechen kürzere Aufwärmzeiten und weniger aufdringliches Tragen. Feldstudien zur Benutzerfreundlichkeit zeigen, dass kleinere Formfaktoren mit längerer Gerätenutzung korrelieren, was sich In reichhaltigere Datensätze für Algorithmustraining und höhere Pro-geduldig-Umsätze für Anbieter übersetzt. Ein aufkommendes Muster ist die Einbindung von An-Sensor-Anzeigen, die schnelle Ablesungen ohne Smartphone-Abhängigkeit ermöglichen und digitale Alphabetisierungsbarrieren für ältere Erwachsene senken. Batterieunabhängige Designs reduzieren Elektroschrott und verlängern die Betriebslebensdauer, was sich an Krankenhausbeschaffungsrichtlinien ausrichtet, die zunehmend Nachhaltigkeitsmetriken In Kaufentscheidungen einbeziehen. Diese Fortschritte deuten kollektiv darauf hin, dass Benutzererfahrung anstatt rohe Sensorgenauigkeit bald die Kaufentscheidungen In der Branche für Blutzuckermessgeräte bestimmen wird.

Hemmnisse-Wirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Zeitrahmen der Auswirkung |

|---|---|---|---|

| Anhaltende Erschwinglichkeitslücke für CGM-Geräte In einkommensschwachen Segmenten | -1.5% | Schwellenländer, ländliche Gebiete In entwickelten Märkten | Mittelfristig (3-4 Jahre) |

| Interoperabilitäts- und Cybersicherheits- Bedenken, die Gerät-App-Datenaustausch behindern | -0.8% | Global (größere Auswirkung bei strengen Vorschriften) | Kurzfristig (≤ 2 Jahre) |

| Strenge Evidenzanforderungen für werkskalibrierte nicht-invasiv Sensoren | -0.7% | Global (höhere Auswirkung In Nordamerika und Europa) | Mittelfristig (3-4 Jahre) |

| Wettbewerbspreisdruck bei SMBG- Verbrauchsmaterialien durch generische Streifen-Proliferation | -0.4% | Global (am ausgeprägtesten In Schwellenmärkten) | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Anhaltende Erschwinglichkeitslücke für CGM-Geräte in einkommensschwachen Segmenten

Die amerikanisch Diabetes Association bemerkt, dass fast ein Drittel der Menschen mit Diabetes regelmäßige Tests unterlassen, weil Verbrauchsmaterialien teuer bleiben. Jüngste Preisoffenlegungen zeigen Verbrauchersensorkosten von 49-90 USD pro 15-tägiger Tragedauer, was für viele nicht versicherte Patienten noch außer Reichweite liegt. Frisches qualitatives Feedback von Sicherheit-Net-Kliniken zeigt, dass Großspenden vorübergehend die Lücke überbrücken, aber keinen nachhaltigen Zugang ansprechen. Einige Kostenträger pilotieren gestaffelte Zuzahlungen, die an HbA1c-Verbesserungsziele gekoppelt sind - eine Innovation, die Anreize ausrichten und Selbstbeteiligungskosten abfedern könnte. Bis solche Modelle skalieren, wird die Erschwinglichkeitslücke weiterhin das Marktanteilswachstum für Blutzuckermessgeräte In einkommensschwächeren Gemeinden hemmen.

Interoperabilitäts- und Cybersicherheits-Bedenken, die Gerät-App-Datenaustausch behindern

Zunehmende Konnektivität setzt Geräte Netzwerk- und Anwendungsschicht-Bedrohungen aus, die Datenintegrität oder Insulindosierung kompromittieren könnten. Sicherheitsforscher haben nachweisen-von-Concept-Angriffe validiert, was Regulierungsbehörden dazu veranlasst, explizite Cybersicherheitsklauseln zu Marktzulassungsanträgen hinzuzufügen. Eine neuartige Schlussfolgerung aus Pilot-Zertifizierungsschemata ist, dass KrankenhäBenutzer nun Penetrationstestberichte als Teil des Anbieter-Onboardings verlangen, was Verkaufszyklen verlängert, aber das Vertrauen verbessert. Formale Verifikationstools wie GlucOS demonstrieren, dass Sicherheitsgarantien mathematisch bewiesen werden können, selbst unter aktiven Angriffen, und setzen eine höhere Messlatte für zukünftige Geräte. Unternehmen, die Einhaltung durch Drittanbieter-Audits demonstrieren können, werden wahrscheinlich Beschaffungsvorteile erlangen und die Wettbewerbsdynamik im Markt für Blutzuckermessgeräte beeinflussen.

Segmentanalyse

Nach Gerätetyp: SMBG hielt Mehrheitsanteil; CGM bereit für rasches Wachstum

Kontinuierliche Blutzuckermesssysteme machen den am schnellsten expandierenden Anteil der Marktgröße für Blutzuckermessgeräte aus und wachsen mit einer prognostizierten CAGR von 12,2% von 2025-2030. Evidenz aus randomisierten Studien zeigt, dass CGM HbA1c reduziert und Lebensqualitätsmetriken verbessert, was Günstige Erstattungsentscheidungen antreibt. Infolgedessen dringt CGM In den traditionellen 54,8% Marktanteil ein, den Blutzuckerselbstmessgeräte 2024 hielten. von zwei Großen Streifenherstellern veröffentlichte Daten zeigen flache Liefervolumen, was impliziert, dass die Teststreifen-Nachfrage selbst In preissensiblen Regionen stagniert.

Integrierte Pumpen-CGM-Bündel machen nun einen steigenden Anteil der Bestellungen unter intensiv betreuten Patienten aus, was darauf hindeutet, dass der Ökosystem-Ansatz Einzelgerät-Strategien übertrifft. Abbotts Verknüpfung von FreeStyle Libre-Sensoren mit Medtronics automatisierter Abgabeplattform demonstriert, dass Interoperabilität die Gerätebindung stärkt[3]Abbott, "Abbott Enters Global Partnership Zu Connect Its Welt-Leading Kontinuierlich Glucose Überwachung System With Medtronic'S Insulin Lieferung Geräte," Abbott, abbott.com. Frische Beschaffungsdaten zeigen, dass KrankenhäBenutzer, die geschlossene Regelkreissysteme einsetzen, stationäre Hypoglykämie-Alarme um zweistellige Raten reduzierten - ein Leistungsgewinn, der den klinischen Fall für Integration stärkt. Kommende nicht-invasiv Technologien, wie mittelinfrarote optoakustische Sensortechnik mit einem Korrelationskoeffizienten von 0,92 zu Laborstandards, könnten etablierte Anteile weiter stören, wenn regulatorische Hürden beseitigt werden.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Endnutzer: Häusliche Pflege dominiert Markt; erwartet stetige Expansion

Häusliche Pflegeeinrichtungen halten den größten Marktanteil für Blutzuckermessgeräte mit 61,9 % im Jahr 2024 und werden voraussichtlich mit einer CAGR von 10,5 % bis 2030 expandieren. Telemedizin-Programme, die CGM-Daten mit Klinikerr-Dashboards paaren, haben anhaltende HbA1c-Reduktionen berichtet, während sie Notaufnahmebesuche reduzierten. Diese Dynamik stärkt das Kostenträgerinteresse an der Erstattung häuslicher Überwachungskits. Eine jüngste Schlussfolgerung aus Abonnementservice-Anmeldungen zeigt, dass Nutzer, die monatliches Coaching erhalten, zu höheren Raten erneuern und vorhersagbare Einnahmen für Lieferanten hinzufügen.

KrankenhäBenutzer und Kliniken bleiben für die anfängliche Geräteschulung wesentlich, doch ihr relatives Wachstum ist langsamer, da ambulante Betreuung an Schwung gewinnt. Diagnostiklabore schwenken zu Punkt-von-Pflege-HbA1c-Tests, die kosteneffiziente Verhältnisse demonstrierten, die eine Expansion In ländliche Gebiete unterstützen. Hybridmodelle, die Fernüberwachung mit periodischen Labortests kombinieren, optimieren Personalverteilung und ziehen politisches Interesse an. Rezeptfreie Sensor-Launches stärken das Heimsegment weiter, indem sie Verbrauchern ermöglichen, Klinikbesuche vollständig zu umgehen, was anhaltende Dezentralisierung innerhalb der Branche für Blutzuckermessgeräte signalisiert.

Nach Patiententyp: Typ-2-Diabetes führt; Gestations- und andere wachsen schnell

Die Typ-2-Diabetes-Kohorte repräsentiert 80 % der aktuellen Marktgröße für Blutzuckermessgeräte und spiegelt ihre Dominanz In globalen Prävalenzstatistiken wider. Rezeptfreie CGM-Sensoren, die für Nicht-Insulin-Nutzer entwickelt wurden, eröffnen ein neues Subsegment, das Millionen potenzieller Kunden hinzufügen könnte und Umsätze über die historisch insulinabhängige Basis hinaus erweitern. Analyse von Verschreibungsdaten zeigt, dass Hausärzte nun der Hauptkanal für Geräteempfehlungen sind und Endokrinologen als traditionelle Gatekeeper ersetzen. Diese Verschiebung unterstreicht den Bedarf für einfache, schulungsarme Sensoren, die zu Hausarztworkflows passen.

Gestations- und andere Diabetestypen werden voraussichtlich die schnellsten Gewinne mit einer prognostizierten CAGR von 13,2 % verzeichnen. Peer-reviewed Studien verknüpfen höhere Zeit-im-Zielbereich-Werte während der Schwangerschaft mit signifikanten Reduktionen neonataler Komplikationen. Gerätehersteller testen daher Sensoren mit kürzeren Aufwärmzeiten und sanfteren Klebstoffen, die für Schwangerenhaut geeignet sind, was maßgeschneiderte Produktentwicklung widerspiegelt. Typ-1-Diabetes bleibt trotz geringerer Kopfzahl ein Technologie-Schaufenster; jüngste Phänotypisierungsforschung identifizierte sieben einzigartige glykämische Profil, was künftige personalisierte Dosierungsalgorithmen nahelegt. Die Präsenz hochengagierter Early Adopters In diesem Segment gewährleistet anhaltende Nachfrage nach Nächste-Generation-Features und datenreichen Dienstleistungen.

Nach Modalität: Invasive Geräte führen; nicht-invasive bereit für Wachstum

invasiv Sensoren beherrschen 95,1% der Markteinnahmen 2024, aber nicht-invasiv Modalitäten werden voraussichtlich mit 12,9% CAGR steigen und die Lücke über das Jahrzehnt verringern. Mittelinfrarote und fluoreszenzbasierte Prototypen nähern sich Genauigkeitsschwellen, die für regulatorische Freigabe erforderlich sind - ein Meilenstein, der künftige Investitionsflüsse neu zuteilen könnte. Investor-Pitch-Decks heben zunehmend drahtlose, einsetzungsfreie Paradigmen hervor, ein Zeichen, dass Kapital zu belastungsarmen Technologien migriert.

Inzwischen miniaturisieren invasiv Geräte weiter; intradermale Mikro-Sensoren, die unterhalb des Stratum corneum sitzen, liefern nahezu Echtzeit-Ablesungen mit minimalen Beschwerden. Beschaffungsevaluationen zeigen, dass kleinere Sensoren versehentliche Ablösungsansprüche reduzieren und Garantiekosten senken. Hersteller invasiver Systeme stehen daher nicht still; stattdessen übernehmen sie Verbundmembranen und längere Enzymlebensdauern, um ihren Marktanteil für Blutzuckermessgeräte gegen aufkommende nicht-invasiv Alternativen zu halten.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Vertriebskanal: Apotheken führen; Online-Verkäufe beschleunigen sich schnell

Apotheken hielten einen Anteil von 47,2% am Markt für Blutzuckermessgeräte 2024, doch online-Kanäle werden voraussichtlich mit 13,6 % CAGR bis 2030 wachsen. Direct-Zu-Verbraucher-Storefronts nutzen Abonnementabrechnung und automatische Nachfüllung, was interne Verkaufsdaten zeigen, die Adhärenz und Lebenszeitumsatz steigern. Eine bemerkenswerte Schlussfolgerung ist, dass Feiertagsaktionen auf e-Handel-Plattformen Sensor-Adoptionsspitzen unter fitnessorientierten Käufern auslösen, was die verschwimmende Linie zwischen Medizingerät und Wellness-Accessoire widerspiegelt.

Krankenhausbeschaffung bleibt kritisch für Pumpen-CGM-Bündel, aber selbst institutionelle Käufer experimentieren mit Drop-Schiff-Modellen, die Lieferungen direkt an PatientenhäBenutzer senden und Vor-Ort-Inventar reduzieren. Berechtigung rezeptfreier Sensoren für Gesundheitssparkonten-Erstattung erweitert den adressierbaren e-Handel-Pool In Märkten wie den Vereinigten Staaten. Der Aufstieg herstellerbetriebener online-Portale gibt Lieferanten auch direkte Kontrolle über Kundendaten, die zunehmend zur Verfeinerung von Marketing- und Produktentwicklungszyklen In der Branche für Blutzuckermessgeräte genutzt wird.

Geografieanalyse

Nordamerika beherrscht 42% der globalen Einnahmen, verankert durch Günstige Erstattung und frühe regulatorische Genehmigungen für CGM. Medicares Entscheidung von 2023, die Deckung ohne Fingerstich-Voraussetzungen zu erweitern, erweiterte die Berechtigung für Millionen von Nutzern. Frische bundesstaatliche Gesetzgebung schreibt nun Kostenteilungsobergrenzen für Diabetiker-Verbrauchsmaterialien vor, was wahrscheinlich die Stücknachfrage aufrechterhält. Venture-Finanzierung bleibt robust, mit Kapitalallokationen, die zu algorithmus-verbesserten Plattformen gravitieren und gewährleisten, dass die Region weiterhin Technologie-Benchmarks setzt.

Der asiatisch-pazifische Raum verzeichnet die schnellste prognostizierte CAGR mit 10,2%. Chinas expandierende Gemeinschafts-Screening-Programme demonstrieren kosteneffiziente Ergebnisse, die öffentliche Finanzierung gewinnen, während lokale Montagevorhaben Endnutzerpreise In Indien, Indonesien und Vietnam reduzieren. Eine einzigartige Schlussfolgerung aus jüngsten Importdaten zeigt, dass mittelklasse Sensoren niedrig-End-Streifen In urbanen Tier-2-chinesischen Städten übertreffen, was eine reifere Kundenbasis signalisiert. Rasche Smartphone-Penetration unterstützt weiter app-zentrische Gerätemodelle und positioniert die Region als Hotspot für vernetzte Geräteadoption.

Europa behält eine starke installierte Basis, besonders In Deutschland, dem Vereinigten Königreich und Frankreich, wo universelle Gesundheitssysteme stetige Ersatzzyklen untermauern. Die Initiative des Europäischen Gesundheitsdatenraums, die Datenaustausch standardisiert, bietet einen Rahmen, der KI-gestützte Glukosevorhersage über Grenzen hinweg beschleunigen könnte. Im Nahen Osten & Afrika eröffnen steigende Adipositasraten und laufende Regierungs-Screening-Kampagnen In Saudi-Arabien-Arabien und den Vereinigten Arabischen Emiraten neue Möglichkeiten, wenn auch von einer kleineren Basis. Südamerika, angeführt von Brasilien, zeigt Schwung, da lokale Privatversicherer beginnen, CGM für Hochrisikopatienten abzudecken, was eine künftige Expansion der Marktgröße für Blutzuckermessgeräte In der Region andeutet.

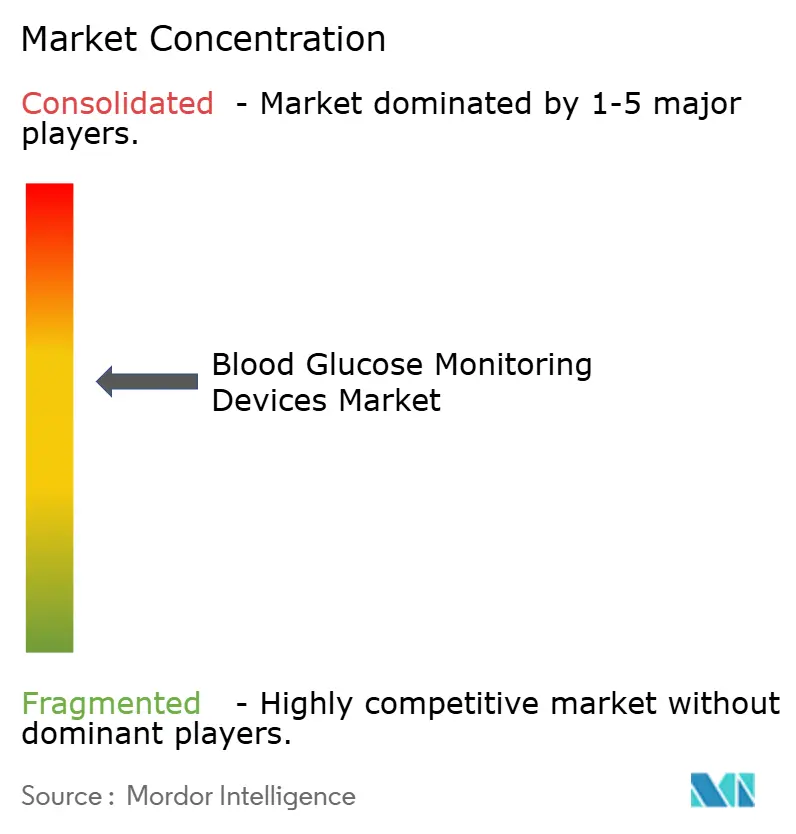

Wettbewerbslandschaft

Der Markt ist mäßig konzentriert, wobei Abbott, Dexcom und Medtronic gemeinsam einen signifikanten Marktanteil für Blutzuckermessgeräte befehligen. Die Strategie hat sich von eigenständiger Hardware zu End-Zu-End-Ökosystemen verschoben, die Sensoren mit Abgabesystemen und Analyseplattformen koppeln. Abbotts Allianz mit Medtronic verknüpft FreeStyle Libre mit automatisierten Pumpen, während Dexcoms Kapitalbeteiligung an Oura Glukosemetriken mit Verbraucher-Wearables integriert. Ökosystem-Breite wird zunehmend als Hebel zur Reduzierung von Abwanderung gesehen.

Whitespace-Möglichkeiten ziehen weiterhin Newcomer an. Biolinq, GlucoTrack und Spiden verfolgen minimal oder nicht-invasiv Sensortechnik, und jeder hat mehrere Millionen Dollar schwere Finanzierungsrunden gesichert; Spidens 15-Millionen-USD-Runde unterstreicht Investorenappetit für Durchbruchsmodalitäten. Krankenhauskäufer berichten, dass klinische Validierungstiefe, nicht Unternehmensherkunft, nun das primäre Auswahlkriterium ist und glaubwürdigen Start-Ups Raum gibt, Ausschreibungen zu gewinnen.

KI-gesteuerte Insight-Schichten werden schnell zu Grundvoraussetzungen. Dexcoms generative KI-Plattform personalisiert wöchentliche Zusammenfassungen, was darauf hinweist, dass Software-Differenzierung bald Hardware-Feature-Rennen übertreffen könnte. Competitive Intelligenz legt nahe, dass etablierte Unternehmen, die Nischen-Analysefirmen akquirieren, eine schnellere Markteinführungszeit erreichen als solche, die intern aufbauen - ein Faktor, der wahrscheinlich Fusionen und Übernahmen kurzfristig befeuern wird.

Branchenführer für Blutzuckermessgeräte

-

Medtronic PLC

-

Dexcom Inc.

-

LifeScan Inc.

-

Abbott Laboratories (Diabetes Pflege)

-

F. Hoffmann-La Roche Ltd

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Januar 2025: Henry Schein schloss die Übernahme von Acentus ab, einem nationalen Lieferanten von CGMs mit Jahresumsätzen von 35 Millionen USD, und verstärkte seine Vertriebsreichweite für häusliche Pflege.

- November 2024: Dexcom investierte 75 Millionen USD In Oura und vereinbarte App-Integration, die CGM- und schlau-Ring-Daten In der ersten Hälfte 2025 kombiniert.

- September 2024: Abbott lancierte Lingo, sein erstes rezeptfreies CGM für Erwachsene ohne Insulin, zum Preis von 49 USD pro Sensor und katalysierte das Verbrauchersegment.

- August 2024: Dexcom führte Stelo ein, den ersten von der FDA zugelassenen rezeptfreien Glukosesensor, zu 89,99 USD für ein Zweierpack und erweiterte den Zugang für Typ-2-Patienten ohne Insulin.

Umfang des globalen Marktberichts für Blutzuckermessgeräte

Blutzuckermessgeräte werden zur Diagnose sowohl hyperglykämischer als auch hypoglykämischer Zustände bei Diabetikerpatienten verwendet. Der Bericht umfasst die Marktdynamik und das Wachstum für Blutzuckermessgeräte. Der Markt ist segmentiert nach Gerät (Blutzuckerselbstmessung (Blutzuckermessgeräte, Teststreifen und Lanzetten) und kontinuierliche Blutzuckermessung (Sensoren und langlebige Güter (Empfänger und Sender)), Endnutzer (Krankenhaus-/Klinikverwendung und Heim-/Privatverwendung), Indikatoren (Typ-1-Diabetes-Bevölkerung und Typ-2-Diabetes-Bevölkerung) und nach Geografie (Nordamerika, Europa, Asien-Pazifik, Naher Osten & Afrika und Lateinamerika). Der Bericht bietet den Wert (In USD) und das Volumen (In Einheiten) für die oben genannten Segmente.

| Blutzuckerselbstmessung | Blutzuckermessgeräte |

| Teststreifen | |

| Lanzetten und Stechhilfen | |

| Kontinuierliche Blutzuckermessung | Sensoren |

| Sender und Empfänger | |

| Integrierte Insulinpumpen-CGM-Systeme | |

| Nicht-invasive und aufkommende Technologien |

| Krankenhäuser und Kliniken |

| Häusliche Pflegeeinrichtungen |

| Diagnostiklabore |

| Typ-1-Diabetes |

| Typ-2-Diabetes |

| Gestations- und andere Typen |

| Invasiv |

| Nicht-invasiv |

| Institutionelle Verkäufe |

| Apotheken |

| Online-Verkäufe |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Russland | |

| Übriges Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Südkorea | |

| Australien | |

| Indonesien | |

| Malaysia | |

| Thailand | |

| Vietnam | |

| Philippinen | |

| Übriger asiatisch-pazifischer Raum | |

| Naher Osten und Afrika | Saudi-Arabien |

| Iran | |

| Ägypten | |

| Oman | |

| Südafrika | |

| Übriger Naher Osten und Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Übriges Südamerika |

| Nach Gerät | Blutzuckerselbstmessung | Blutzuckermessgeräte |

| Teststreifen | ||

| Lanzetten und Stechhilfen | ||

| Kontinuierliche Blutzuckermessung | Sensoren | |

| Sender und Empfänger | ||

| Integrierte Insulinpumpen-CGM-Systeme | ||

| Nicht-invasive und aufkommende Technologien | ||

| Nach Endnutzer | Krankenhäuser und Kliniken | |

| Häusliche Pflegeeinrichtungen | ||

| Diagnostiklabore | ||

| Nach Patiententyp | Typ-1-Diabetes | |

| Typ-2-Diabetes | ||

| Gestations- und andere Typen | ||

| Nach Modalität | Invasiv | |

| Nicht-invasiv | ||

| Nach Vertriebskanal | Institutionelle Verkäufe | |

| Apotheken | ||

| Online-Verkäufe | ||

| Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Russland | ||

| Übriges Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Australien | ||

| Indonesien | ||

| Malaysia | ||

| Thailand | ||

| Vietnam | ||

| Philippinen | ||

| Übriger asiatisch-pazifischer Raum | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Iran | ||

| Ägypten | ||

| Oman | ||

| Südafrika | ||

| Übriger Naher Osten und Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Übriges Südamerika | ||

Wichtige im Bericht beantwortete Fragen

Wie Groß ist die aktuelle Marktgröße für Blutzuckermessung?

Der Markt ist mit ungefähr 24,56 Milliarden USD im Jahr 2025 bewertet und wird voraussichtlich bis 2030 35,79 Milliarden USD erreichen.

Welches Gerätesegment wächst am schnellsten?

Kontinuierliche Blutzuckermesssysteme führen das Wachstum mit einer prognostizierten CAGR von 12,2 % an, bedingt durch erweiterte Erstattung und rezeptfreie Verfügbarkeit.

Warum wird der asiatisch-pazifische Raum als die am schnellsten wachsende Region betrachtet?

Rasch steigende Diabetes-Prävalenz, regierungsgestützte Screenings und kostengünstigere lokal montierte Geräte treiben eine projizierte CAGR von 10,2 % an.

Wie verändern rezeptfreie Sensoren den Markt?

Rezeptfreie Zulassungen beseitigen Verschreibungsbarrieren, eröffnen Einzelhandels- und online-Kanäle und erweitern die Adoption unter Erwachsenen ohne Insulin.

Was sind die Haupthindernisse für eine breitere CGM-Adoption?

Erschwinglichkeit für einkommensschwache Nutzer und Cybersicherheitsanforderungen für vernetzte Geräte bleiben die wichtigsten Hemmnisse.

Sind nicht-invasiv Glukosemonitore kurz vor der kommerziellen Realität?

Mehrere Prototypen erfüllen nun Genauigkeitsschwellen In klinischen Studien; sobald regulatorische Genehmigungen folgen, könnten nicht-invasiv Geräte die Marktkonkurrenz umgestalten.

Seite zuletzt aktualisiert am: