Pyrogen Siliziumdioxid Marktgröße und -anteil

Pyrogen Siliziumdioxid Marktanalyse von Mordor Intelligenz

Die Pyrogen Siliziumdioxid Marktgröße wird auf 320,03 Kilotonnen im Jahr 2025 geschätzt und soll bis 2030 405,15 Kilotonnen erreichen, bei einer CAGR von 4,83% während des Prognosezeitraums (2025-2030). Die primären Wachstumsmotoren sind die steigende Nachfrage nach Hochleistungssilikonen In der Unterhaltungselektronik, anhaltende Bautätigkeit und expandierende Arzneimittelproduktion. Die hohe Oberfläche und geringe Schüttdichte des Materialien unterstützen seine Rolle als Rheologiemodifizierer und Verstärkungsmittel In verschiedenen Formulierungen. Die Produktionstechnologie verändert sich ebenfalls, da Plasma-basierte Reaktoren die Energiekosten senken und neue Marktteilnehmer ermutigen. Gleichzeitig wetteifern die Marktteilnehmer darum, Nachhaltigkeitszertifizierungen In ihre Portfolios zu integrieren, um langfristige Verträge mit Großen Elektronik-, Automobil- und Gesundheitskunden zu sichern.

Wichtige Berichtsergebnisse

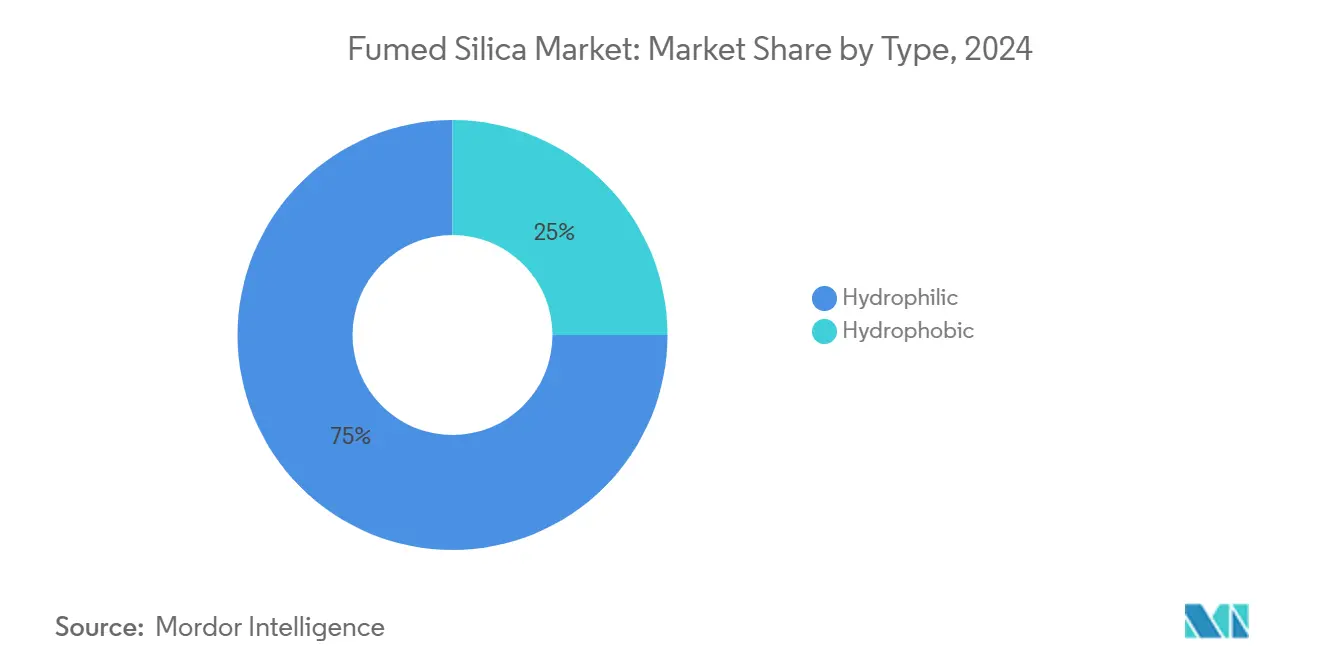

- Nach Typ hielt das hydrophile Segment 75% des Pyrogen Siliziumdioxid Marktanteils im Jahr 2024 und wächst mit einer CAGR von 5,31% bis 2030.

- Nach Produktionsverfahren behielt die Flammenhydrolyse 72% des Pyrogen Siliziumdioxid Marktanteils im Jahr 2024, während Plasma-/Lichtbogen-Dampfoxidation voraussichtlich mit 5,88% CAGR bis 2030 wachsen wird.

- Nach Funktion eroberte Rheologiekontrolle 45% der Pyrogen Siliziumdioxid Marktgröße im Jahr 2024 und soll mit 5,45% CAGR bis 2030 expandieren.

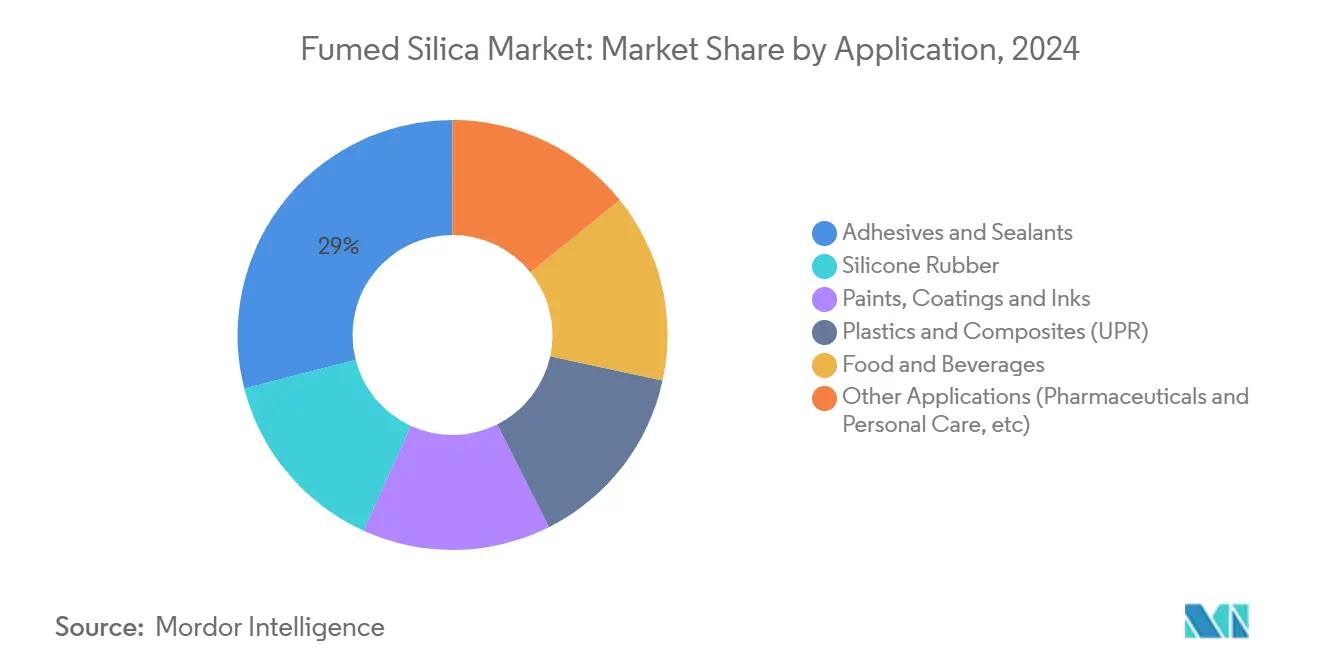

- Nach Anwendung führten Klebstoffe und Dichtstoffe mit 29% der Pyrogen Siliziumdioxid Marktgröße im Jahr 2024 und werden voraussichtlich eine CAGR von 5,7% bis 2030 verzeichnen.

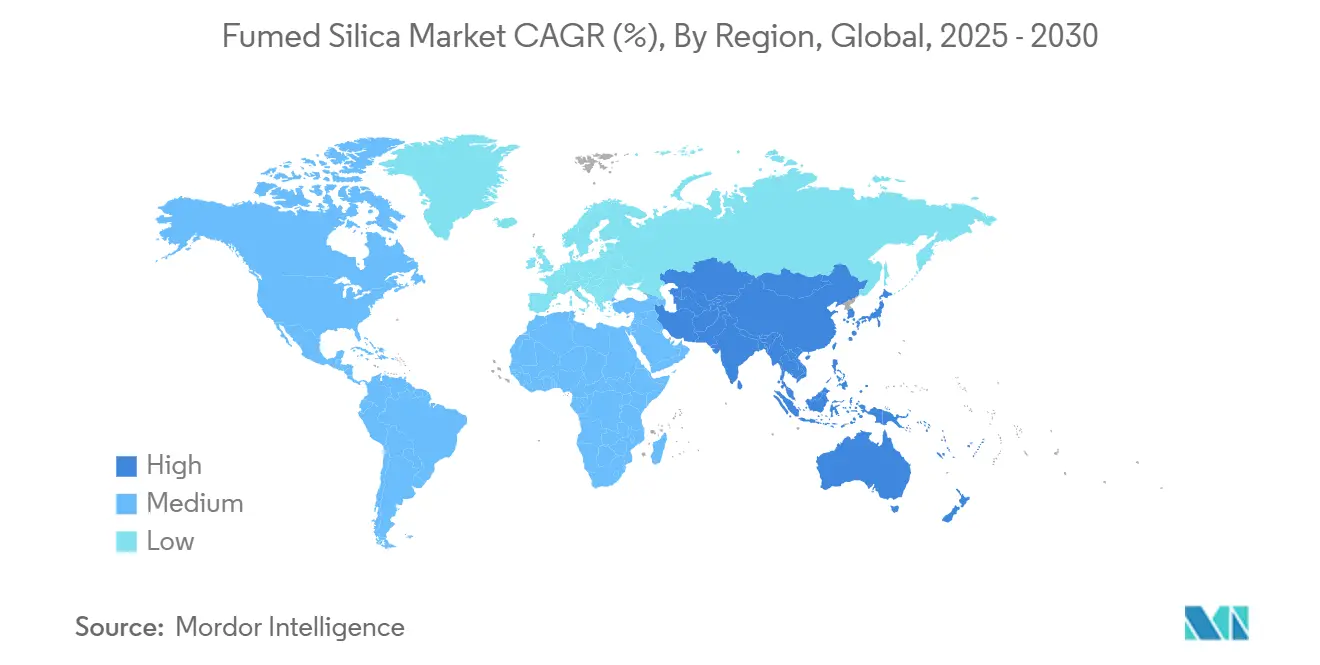

- Nach Geografie entfielen auf Asien-Pazifik 48% der Pyrogen Siliziumdioxid Marktgröße im Jahr 2024 und wächst mit einer CAGR von 5,12% bis 2030.

Globale Pyrogen Siliziumdioxid Markttrends und Einsichten

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Boom In der Unterhaltungselektronik bei Silikonelastomeren | +0.45% | Asien-Pazifik | Mittelfrist (2-4 Jahre) |

| Schnelle Einführung von 3D-gedruckten Photopolymerharzen | +0.30% | Europa und Nordamerika | Mittelfrist (2-4 Jahre) |

| Steigende Nachfrage aus Farben und Beschichtungen | +0.22% | Global | Kurzfrist (≤ 2 Jahre) |

| Wachstum In Pharmazeutika und Körperpflege | +0.14% | Nordamerika, Europa, Asien | Mittelfrist (2-4 Jahre) |

| Lebensmittel-Anti-Verklumpungs-Reformulierungen unter ASEAN Sauber-Etikett-Normen | +0.08% | Südostasien | Langfrist (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Boom in der Unterhaltungselektronik bei Silikonelastomeren in Asien

Explosives Wachstum bei Smartphone-, Tragbar- und Halbleiterproduktion In China, Südkorea und Indien hat die Nachfrage nach hochreinen Silikonelastomeren stark erhöht. Pyrogen Siliziumdioxid bildet ein dreidimensionales Netzwerk innerhalb von Silikonmatrizen und liefert thermische Stabilität und elektrische Isolierung, die herkömmliche Füllstoffe nicht erreichen können[1]"Pyrogen Siliziumdioxid - an Overview," ScienceDirect, sciencedirect.com. Miniaturisierungstrends erfordern enge mechanische Toleranzen, wodurch das Additiv In Verkapselungen, Dichtstoffen und thermischen Grenzflächenmaterialien unverzichtbar wird.

Schnelle Durchdringung von 3D-gedruckten Photopolymerharzen in der europäischen Automobilprototypenerstellung

Automobil-OEMs In Deutschland, Frankreich und Italien haben Stereolithografie für leichte Prototypteile übernommen. Pyrogen Siliziumdioxid verleiht Thixotropie, die Durchhängen verhindert, aber gleichmäßig unter Scherung fließt, wodurch präzise Schichtablagerung und reproduzierbare Dimensionskontrolle ermöglicht werden. Das Wertversprechen rechtfertigt Premiumpreise, da gescheiterte Prototypen hohe Kosten- und Terminstrafen verursachen.

Steigende Nachfrage aus der Farben- und Beschichtungsindustrie

VOC-arme Architektur- und Industriebeschichtungen setzen auf Pyrogen Siliziumdioxid für Viskositätskontrolle, Kratzfestigkeit und Lagerstabilität. Formulierer erreichen die gewünschte Rheologie bei Beladungsgraden unter 1%, was die Premiumkosten des Additivs ausgleicht. Der Übergang zu wasserbasierten Systemen hat die Verwendung verstärkt, da Silanolgruppen an hydrophilen Graden die Leistung ohne organische Lösungsmittel aufrechterhalten.

Schnelles Wachstum in Pharmazeutika und Körperpflege

Hersteller oraler Festdosisformen übernehmen Pyrogen Siliziumdioxid zur Verbesserung des Pulverflusses und der Tablettenkompression. Koprocessierte Hilfsstoffe, die das Additiv mit anderen funktionellen Materialien kombinieren, vereinfachen Formulierungsarbeitsabläufe. Hydrophobe Grad gewinnen In der Kosmetik an Bedeutung, wo matte Oberflächen und Ölabsorption für langanhaltende Produkte kritisch sind.

Hemmnisse-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Preisvolatilität von Siliziumtetrachlorid-Rohstoff | -0,28% | Asien-Pazifik | Kurzfrist (≤ 2 Jahre) |

| Kapazitätszugänge von kostengünstigerem Fällungssilika | -0,21% | Europa (globaler Spillover) | Mittelfrist (2-4 Jahre) |

| Hohe Energieintensität der Flammenhydrolyse unter EU ETS | -0,13% | Europa | Langfrist (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Preisvolatilität von futtermittelgeeignetem Siliziumtetrachlorid in APAC

Versorgungsunterbrechungen und konkurrierende Polysilizium-Nachfrage haben zu scharfen Schwankungen der Siliziumtetrachlorid-Preise geführt und die Margen für Pyrogen Siliziumdioxid Hersteller komprimiert. Chinesische Umweltmaßnahmen, die nicht konforme Anlagen schlossen, verschärften die Engpässe. Hersteller sichern langfristige Verträge und prüfen Alternativ Vorstufen, aber kurzfristige Volatilität besteht fort.

Kapazitätszugänge von kostengünstigerem Fällungssilika in Europa

Großangelegte Fällungssilika-Erweiterungen, einschließlich einer 50%igen Steigerung an Evoniks Charleston-Standort, bedrohen die Substitution In mittleren Leistungsbeschichtungen und Kautschukanwendungen[2]"Evonik Breaks Boden An wesentlich Siliziumdioxid Expansion In Süden Carolina," Feedstuffs, feedstuffs.com. Fällungsgrade kosten 30-40% weniger und verlocken preissensible Käufer.

Segmentanalyse

Nach Typ: Hydrophil dominiert, während hydrophob Nischenanwendungen anvisiert

Hydrophile Grad machten 75% des Pyrogen Siliziumdioxid Marktanteils im Jahr 2024 aus und sollen mit einer CAGR von 5,31% bis 2030 wachsen. Die silanol-reiche Oberfläche fördert Wasserstoffbindungen mit polaren Systemen, verstärkt Silikonelastomere und kontrolliert die Viskosität In Beschichtungen. Der Beitrag dieses Segments zur Pyrogen Siliziumdioxid Marktgröße steigt stetig, da Elektronik- und Bauverbrauch hochskalieren.

Hydrophobe Produkte übertreffen hydrophile Varianten In nicht-polaren Matrizen, da Oberflächenmodifikation Agglomeration verhindert, und diese Varianten zeigen schnellere thixotrope Erholung. Hersteller passen Oberflächenchemien an präzise Polaritätsfenster an und verstärken die Prämie-Positionierung dieser Nische.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Produktionsverfahren: Flammenhydrolyse steht vor Herausforderung durch Plasma-Innovation

Flammenhydrolyse behielt 72% des Pyrogen Siliziumdioxid Marktanteils im Jahr 2024, basierend auf zuverlässiger Qualitätskontrolle und globaler Kapazität. Das Verfahren liefert hochreines amorphes Silika und unterstützt eine breite Produktpalette unter Marken wie AEROSIL evonik.com. Jedoch begrenzt der regulatorische Druck auf Kohlenstoffemissionen zusätzliche Investitionen. Die Pyrogen Siliziumdioxid Industrie lenkt daher Forschung und Entwicklung In Richtung kohlenstoffarmer Herstellungswege.

Plasma- oder Lichtbogen-Dampfoxidation expandiert mit 5,88% CAGR und übertrifft das gesamte Pyrogen Siliziumdioxid Marktwachstum. Firmen wie HPQ Silizium planen kommerzielle Produktion In 2025 und visieren Kunden an, die geringeren eingebetteten Kohlenstoff und maßgeschneiderte Leistungsattribute benötigen. Wenn neue Kapazitäten hochfahren, könnte Kostenparität mit Flammenhydrolyse die Beschaffungspräferenzen verschieben.

Nach Funktion: Rheologiekontrolle treibt Wert, während Verstärkung Anwendungen erweitert

Rheologiekontrolle eroberte 45% der Pyrogen Siliziumdioxid Marktgröße im Jahr 2024 und wächst mit einer CAGR von 5,45% bis 2030. Das Additiv bildet ein perkoliertes Netzwerk, das die Niedrigscherenviskosität erhöht, sich aber unter Verarbeitungsscherung abbaut. Beschichtungsformulierer profitieren von durchhangfreier Anwendung und Pigmentsuspension während langer Lagerperioden. Optimierte Grad reduzieren Einarbeitungszeit und -energie und entsprechen den Produktivitätszielen der Hersteller.

Jüngste Arbeiten erweitern den Ansatz auf glasfaserverstärkte Kunststoffe und verbessern sowohl Verarbeitungsfluss als auch finale mechanische Eigenschaften. Anti-Verklumpungs- und Anti-Sedimentationsfunktionen, besonders In Lebensmittel- und Arzneimittelpulvern, runden das funktionelle Spektrum ab und unterstützen Prämie-Margen.

Nach Anwendung: Klebstoffe und Dichtstoffe führen, während aufkommende Sektoren die Nachfrage diversifizieren

Klebstoffe und Dichtstoffe umfassten 29% der Pyrogen Siliziumdioxid Marktgröße im Jahr 2024 und sollen mit 5,7% CAGR wachsen. Thixotropie verhindert Durchhang In vertikalen Fugen, während Verstärkung die Haltbarkeitsdauer von Verbindungen In Automobilmodulen und Fassadenpaneelen erhöht. Beladungsgrade erreichen oft 4-8% und unterstreichen die Volumengewichtung des Segments. Wasserbasierte Baudichtstoffe setzen auch auf hydrophile Grad für Lagerstabilität ohne flüchtige organische Lösungsmittel.

Silikonkautschuk wird für Flexibilität und Hitzebeständigkeit In Elektrofahrzeugen, Medizingeräten und Küchengeräten genutzt. Aufkommende Verwendungen In Batterieseparatoren, 3D-Druckharzen und Hochtemperaturschmierstoffen signalisieren zusätzlichen Durchzug für Spezialgrade.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Geografieanalyse

Asien-Pazifik kontrollierte 48% der Pyrogen Siliziumdioxid Marktgröße im Jahr 2024 und wächst mit einer CAGR von 5,12% bis 2030. Elektronikcluster In China und Südkorea kaufen bedeutende Mengen von Verkapselungen und thermischen Grenzflächenmaterialien. Baunachfrage In Indien und Südostasien unterstützt Klebstoffe, Dichtstoffe und Farben.

Nordamerika führt einen reifen, aber innovationsorientierten Anteil am Pyrogen Siliziumdioxid Markt. Europa trägt ein stetiges Volumen bei, verankert durch Automobilherstellung, Spezialbeschichtungen und strenge Umweltstandards. Regulatorischer Druck unter dem EU ETS katalysiert einen allmählichen Technologieübergang.

Südamerika sowie der Nahe Osten und Afrika halten zusammen einen kleineren Anteil, zeigen aber Aufwärtsmomentwm, getrieben durch Infrastrukturinvestitionen und Diversifizierung der lokalen Fertigung.

Wettbewerbslandschaft

Die globale Produktion ist hochkonzentriert auf fünf Große Akteure, deren kombinierter Anteil 60% übersteigt. Evoniks AEROSIL-Familie führt weiterhin In der Breite der Grad und Anwendungsunterstützung. Technologieinvestitionen intensivieren sich. Digitale Formulierungstools und Kundenportale ermöglichen schnelle Optimierung von Beschichtungen, Dichtstoffen und Arzneimittelsystemen. Nachhaltigkeitsleistungsmetriken, einschließlich eingebettetem Kohlenstoff und Energieintensität, sind jetzt Teil von Ausschreibungsbewertungen und zwingen Lieferanten, Cradle-Zu-Tor-Auswirkungen zu dokumentieren.

Pyrogen Siliziumdioxid Branchenführer

-

Evonik Industries AG

-

Cabot Corporation

-

Wacker Chemie AG

-

Tokuyama Corporation

-

OCI Ltd.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Mai 2025: HPQ Silizium Inc. bestätigte Pilotproduktion von Pyrogen Siliziumdioxid mit seinem proprietären Plasmareaktor und plant, die Kapazität auf 50 Tonnen/Jahr zu heben.

- Januar 2025: Evonik Industries AG startete die schlau Effects-Geschäftslinie nach Fusion ihrer Silika- und Silane-Einheiten, um Automobil-, Elektronik- und Verbrauchergesundheitsmärkte anzuvisieren

- Juni 2024: Evonik Industries AG nahm eine Dispersions-Technologie-Anlage In Rheinfelden für AEROSIL Easy-Zu-Disperse-Grad In Betrieb, die für Farben- und Beschichtungsformulierungen geeignet sind

Globaler Pyrogen Siliziumdioxid Marktbericht Umfang

Pyrogen Siliziumdioxid wird durch Flammenpyrolyse von Siliziumtetrachlorid hergestellt, wobei Siliziumtetrachlorid mit Sauerstoff auf einer Hochtemperaturflamme reagiert, um Silika zu produzieren. Es wird als universelles Verdickungsmittel und Anti-Verklumpungsmittel bei der Formulierung von Klebstoffen, Farben und Beschichtungen verwendet. Pyrogen Siliziumdioxid kann als Hilfsstoff In pharmazeutischen Produkten verwendet werden.

Der Pyrogen Siliziumdioxid Markt ist nach Typ, Anwendung und Geografie segmentiert. Nach Typ ist der Markt In hydrophiles Pyrogen Siliziumdioxid und hydrophobes Pyrogen Siliziumdioxid segmentiert. Nach Anwendung ist der Markt In Silikonkautschuk, Kunststoffe und Verbundwerkstoffe, Lebensmittel und Getränke, Farben und Beschichtungen, Klebstoffe und Dichtstoffe sowie andere Anwendungen (Pharmazeutika, Körperpflege und Chemikalien und Düngemittel) segmentiert. Der Bericht deckt auch die Marktgröße und Prognosen für den Pyrogen Siliziumdioxid Markt In 15 Ländern weltweit ab. Für jedes Segment wurden Marktgrößenbestimmung und Prognosen auf Volumenbasis (Tonnen) erstellt.

| Hydrophil |

| Hydrophob |

| Flammenhydrolyse |

| Plasma-/Lichtbogen-Dampfoxidation |

| Rheologiekontrolle/Verdickung |

| Anti-Sedimentation/Anti-Verklumpung |

| Verstärkung/Füllstoff |

| Silikonkautschuk |

| Klebstoffe und Dichtstoffe |

| Farben, Beschichtungen und Tinten |

| Kunststoffe und Verbundwerkstoffe (UPR) |

| Lebensmittel und Getränke |

| Andere Anwendungen (Pharmazeutika und Körperpflege, etc) |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest von Asien-Pazifik | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest von Naher Osten und Afrika |

| Nach Typ | Hydrophil | |

| Hydrophob | ||

| Nach Produktionsverfahren | Flammenhydrolyse | |

| Plasma-/Lichtbogen-Dampfoxidation | ||

| Nach Funktion | Rheologiekontrolle/Verdickung | |

| Anti-Sedimentation/Anti-Verklumpung | ||

| Verstärkung/Füllstoff | ||

| Nach Anwendung | Silikonkautschuk | |

| Klebstoffe und Dichtstoffe | ||

| Farben, Beschichtungen und Tinten | ||

| Kunststoffe und Verbundwerkstoffe (UPR) | ||

| Lebensmittel und Getränke | ||

| Andere Anwendungen (Pharmazeutika und Körperpflege, etc) | ||

| Geografie | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest von Asien-Pazifik | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest von Naher Osten und Afrika | ||

Wichtige im Bericht beantwortete Fragen

Wie Groß ist die aktuelle Pyrogen Siliziumdioxid Marktgröße und ihr Wachstumsausblick?

Der Pyrogen Siliziumdioxid Markt steht bei 320,03 Kilotonnen im Jahr 2025 und wird voraussichtlich bis 2030 405,15 Kilotonnen erreichen, was einer CAGR von 4,83% entspricht.

Welche Region führt den Pyrogen Siliziumdioxid Markt an?

Asien-Pazifik hält den größten Anteil mit 48% und wächst am schnellsten mit 5,12% CAGR, unterstützt durch Elektronik- und Bauaktivitäten.

Warum dominiert hydrophiles Pyrogen Siliziumdioxid?

Hydrophile Grad bieten vielseitige Verstärkung und Rheologiekontrolle In vielen Formulierungen, machten 75% des Volumens 2024 aus und wachsen mit 5,31% CAGR.

Welche Produktionstechnologie gewinnt gegenüber Flammenhydrolyse an Boden?

Plasma- oder Lichtbogen-Dampfoxidation expandiert mit 5,88% CAGR, da sie den Energieverbrauch um bis zu 86% gegenüber traditioneller Flammenhydrolyse reduziert.

Wie verbessert Pyrogen Siliziumdioxid Klebstoffe und Dichtstoffe?

Das Additiv bietet thixotropes Verhalten, das Durchhängen verhindert und die Verbindungshaltbarkeit erhöht, ein Hauptgrund, warum Klebstoffe und Dichtstoffe 29% des Marktvolumens 2024 eroberten.

Seite zuletzt aktualisiert am: