Gabelstapler-Marktgröße und -anteil

Gabelstapler-Marktanalyse von Mordor Intelligence

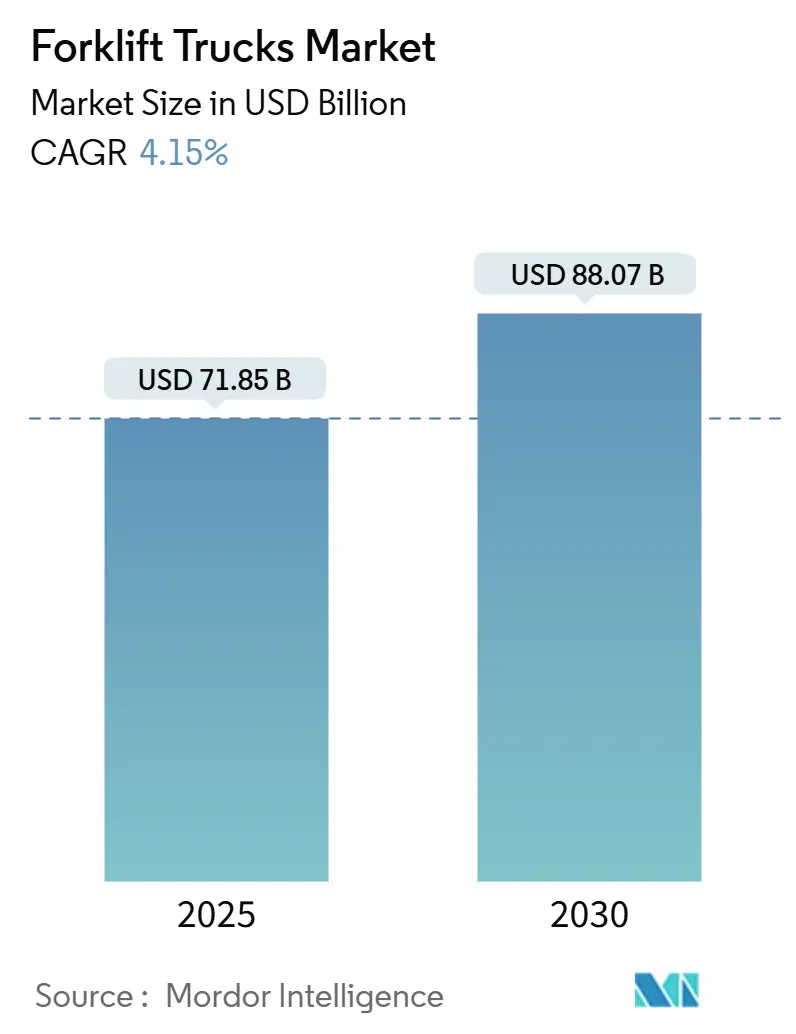

Die Gabelstapler-Marktgröße beträgt 71,85 Milliarden USD im Jahr 2025 und wird voraussichtlich 88,07 Milliarden USD bis 2030 bei einer CAGR von 4,16% erreichen. Gesunde Kapitalausgaben für Lagerautomatisierung, strengere Emissionsvorschriften und ein stetiger Ersatzzyklus für alternde Flotten unterstützen diesen Fortschritt, auch wenn die makroökonomische Stimmung gemischt bleibt. Innerhalb des Gabelstapler-Marktes ist die Verlagerung von Verbrennungs- zu Elektro- und Wasserstoff-Brennstoffzellenmodellen die größte strukturelle Veränderung, da sie Antriebsstrang-Lieferketten, Ladeinfrastruktur und After-Sales-Umsatzströme umgestaltet. Lithium-Ionen-Batterien beschleunigen diese Verlagerung durch die Bereitstellung von Mehrschichtleistung ohne Batterietausch, während Wasserstofftechnologie dort an Bedeutung gewinnt, wo schnelles Betanken kritisch ist. Parallel dazu übernehmen Wachstumsregionen wie der Nahe Osten und Südostasien fortschrittliche Ausrüstung in neuen Logistikzentren, wodurch der Gabelstapler-Markt trotz verlangsamten Wirtschaftswachstums in reifen Regionen Dynamik behält.

Wichtige Berichtserkenntnisse

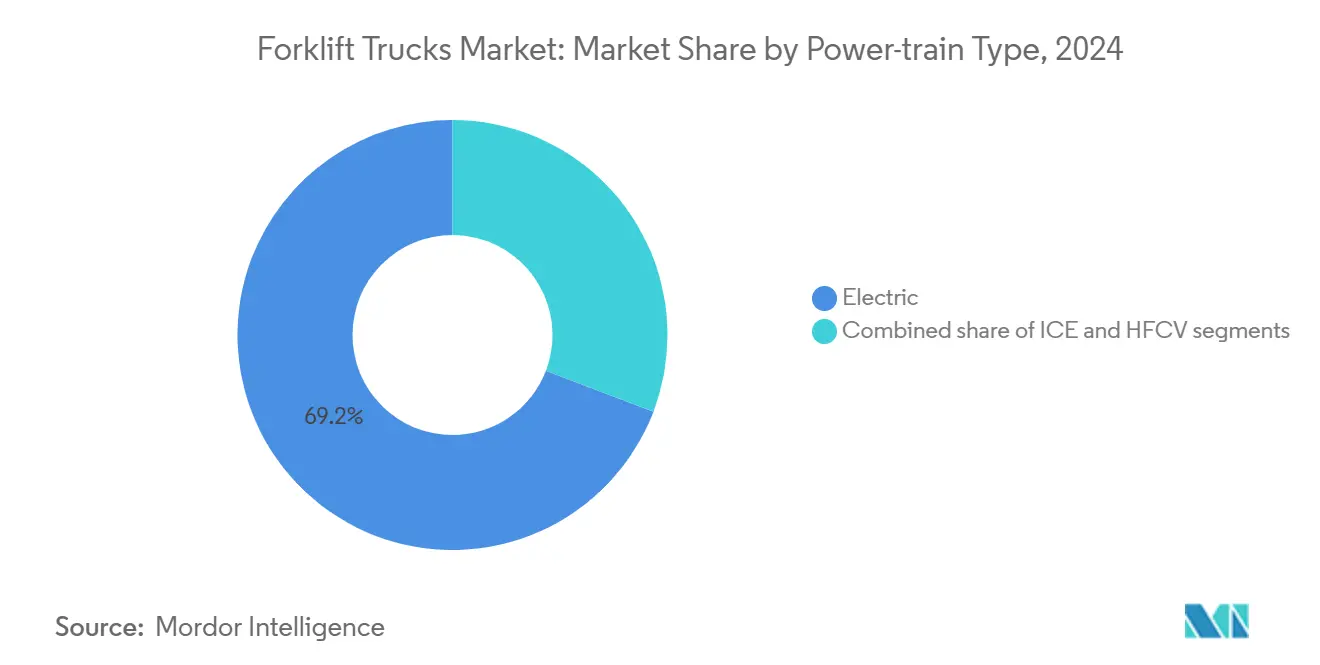

- Nach Antriebstyp führten elektrische Gabelstapler mit 69,20% des Gabelstapler-Marktanteils im Jahr 2024, während Wasserstoff-Brennstoffzellen-Gabelstapler mit einer CAGR von 10,60% bis 2030 expandieren.

- Nach Fahrzeugklasse hielt Klasse III 44,70% Anteil des Gabelstapler-Marktes im Jahr 2024, während Klasse I zwischen 2025-2030 mit 4,53% CAGR wachsen wird.

- Nach Tragfähigkeit entfiel auf das 5-15 Tonnen-Segment 42,10% Anteil der Gabelstapler-Marktgröße im Jahr 2024; die >15 Tonnen-Kategorie wird zwischen 2025-2030 mit 5,12% CAGR voranschreiten.

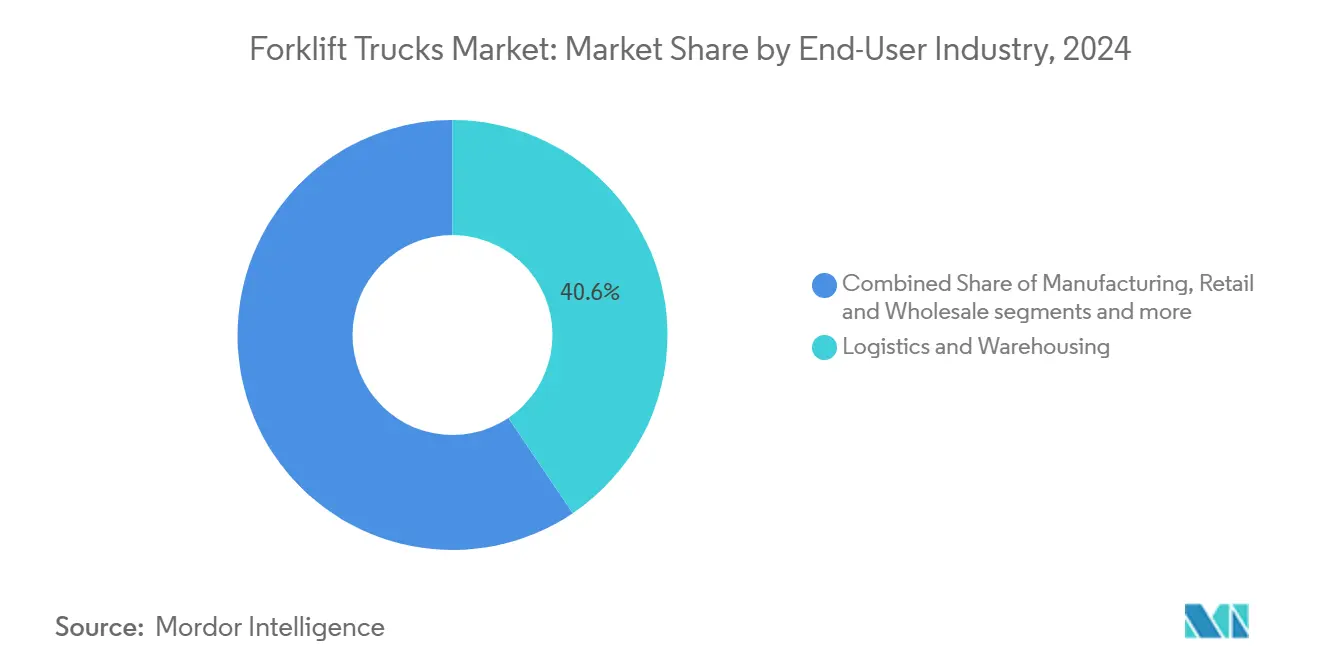

- Nach Endverbraucherbranche hielt Logistik & Lagerhaltung 40,55% des Gabelstapler-Marktanteils im Jahr 2024, während Kühlketten-Lebensmittel & -Getränke auf eine CAGR von 4,90% zwischen 2025-2030 zusteuern.

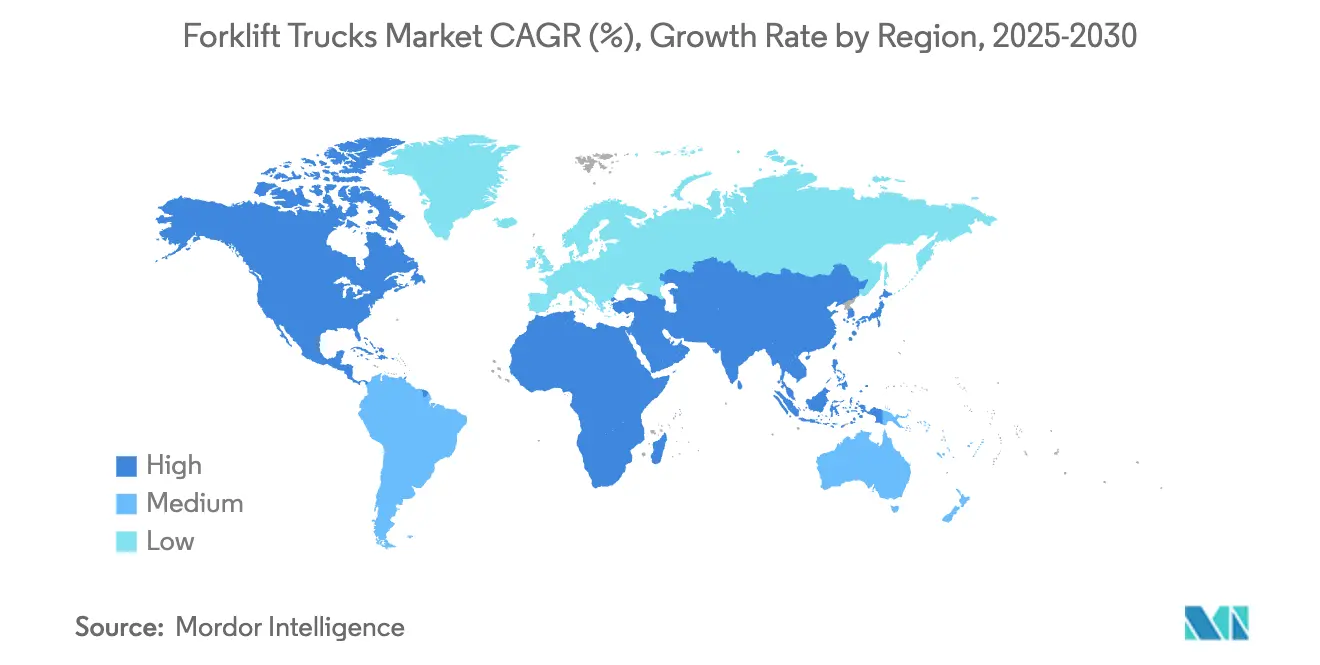

- Nach Geographie eroberte Asien-Pazifik 45,10% Anteil im Jahr 2024; der Nahe Osten wird voraussichtlich die höchste CAGR von 6,12% zwischen 2025-2030 verzeichnen.

Globale Gabelstapler-Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeithorizont |

|---|---|---|---|

| Automatisierte & E-Commerce-Lager steigen | + 0.8% | Nordamerika; Ausbreitung nach Europa | Mittelfristig (2-4 Jahre) |

| Lithium-Ionen-Aufnahme in europäischer Kühlkette | + 0.6% | Europa; Ausbreitung nach Nordamerika | Mittelfristig (2-4 Jahre) |

| APAC-Emissionsmandate | + 0.5% | China, Japan, Südkorea | Langfristig (≥ 4 Jahre) |

| US-Rückverlagerung der Fertigung | + 0.4% | Vereinigte Staaten | Kurzfristig (≤ 2 Jahre) |

| GCC-Logistikinfrastruktur-Aufbau | + 0.7% | GCC | Mittelfristig (2-4 Jahre) |

| Flottenaustausch in Japan & Südkorea | + 0.3% | Japan, Südkorea | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Expansion automatisierter & E-Commerce-Lager in Nordamerika

Das rasante Online-Einzelhandelswachstum befeuert Rekordlagerbau in den Vereinigten Staaten und Kanada. Die US-E-Commerce-Verkäufe beliefen sich 2024 auf 1,19 Billionen USD, ein Anstieg von 8,2% gegenüber dem Vorjahr [1]."E-commerce Sales in the United States (2024)", U.S. Census Bureau, census.gov Die Nachfrage nach autonomen und halbautonomen Gabelstaplern steigt am schnellsten, da diese Einheiten mit Lagerverwaltungssoftware integrieren, den Durchsatz steigern und einen anhaltenden Arbeitskräftemangel mildern. Das Ergebnis ist ein technologiegeführter Upgrade-Zyklus, der die Stückzahlauslieferungen steigen lässt, selbst wenn das BIP-Wachstum nachlässt.

Steigende Einführung von Lithium-Ionen-Gabelstaplern in europäischen Kühlketten-Anlagen

Kühllagerbetreiber in Deutschland, Frankreich und den nordischen Ländern wechseln von Bleisäure- zu Lithium-Ionen-betriebenen Gabelstaplern, da Lithium-Zellen bei -30 °C mehr als 95% Kapazität behalten, Ladezeiten auf 1-2 Stunden verkürzen und die Batterielebensdauer verdreifachen. Das Kühlketten-Lebensmittel & -Getränke-Segment erreicht bereits eine CAGR von 4,9%, und Emissionsvorschriften, die die Säuregas-Exposition in gekühlten Lagern begrenzen, verstärken die Verlagerung. Bis 2025 repräsentieren Lithium-Ionen-Einheiten 40% der neuen Elektro-Gabelstapler-Verkäufe in europäischen Kühlräumen, da Betreiber Betriebszeit und reduzierte Batterie-Wartung priorisieren [2]"European Equipment Aftermarket Forecast 2030", European Materials Handling Federation, fem-eur.com . OEMs, die Batterie-Leasing und Telematik-Support bündeln, erobern höhere Margen durch das Beweisen von Gesamtkostenvorteilen gegenüber Legacy-Lösungen.

Strenge APAC-Emissionsmandate beschleunigen Elektro-Gabelstapler-Aufnahme

Chinas Stage VI-Regulierungen umfassen nun mobile Arbeitsmaschinen wie Gabelstapler und drängen Fabriken und Logistikzentren dazu, große Ottomotoren schrittweise abzuschaffen [3]"China VI emission standards for non-road mobile machinery", Ministry of Ecology and Environment, China, english.mee.gov.cn. Japan und Südkorea verschärften 2024 Innenraumluft-Qualitätsstandards, was die Nachfrage nach emissionsfreien Gabelstaplern weiter anhob, die Motorabgase eliminieren. Chinesische Hersteller mit ausgereiften Elektro-Portfolios profitieren von politischen Subventionen, während multinationale Platzhirsche gezwungen sind, Batterie-Beschaffung und Schnelllade-Infrastruktur zu lokalisieren. Der regulierungsgetriebene Anstieg bei Elektro-Auslieferungen sichert langfristigen Aufschwung für den gesamten Gabelstapler-Markt, da die Gesamtlebenszykluskosten-Kurven weiter fallen.

Post-pandemische Rückverlagerung der Fertigung verstärkt US-Gabelstapler-Nachfrage

Der US-Fertigungsbau sprang nach oben, angeführt von Halbleiterwerken, Elektrofahrzeug-Batterie-Gigafabriken und Pharma-Campus. Diese modernen Anlagen spezifizieren emissionsarme oder autonome Gabelstapler zur Einhaltung von Umweltvorschriften und Präzisions-Handhabungsanforderungen. Verkäufe an Fertigungs-Endverbraucher bevorzugten Anbieter mit breiten Händlernetzen für schnelle Service-Abdeckung. Rückverlagerung hebt daher die inländische Stücknachfrage und treibt gleichzeitig Spezifikations-Upgrades zu elektrischen, Wasserstoff- und telemetrie-fähigen Fahrzeugen voran.

Hemmnisse-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeithorizont |

|---|---|---|---|

| Hohe Anschaffungskosten elektrischer Gabelstapler | -0.5% | Schwellenmärkte weltweit | Kurzfristig (≤ 2 Jahre) |

| Mangel an qualifizierten Bedienern | -0.3% | Europa, besonders nordische Länder | Mittelfristig (2-4 Jahre) |

| Mietflotten-Konkurrenz drückt Margen | -0.4% | Nordamerika und Europa | Mittelfristig (2-4 Jahre) |

| Lieferketten-Störungen beeinträchtigen Komponentenverfügbarkeit | -0.3% | Global, mit verstärkten Auswirkungen in importabhängigen Regionen | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Hohe Anschaffungskosten elektrischer Gabelstapler hemmen Einführung

Elektrische Modelle tragen einen 20-40% Kaufaufschlag gegenüber vergleichbaren Verbrennungsmotor-Einheiten. Ein Klasse I Elektro-Gabelstapler kostet durchschnittlich 36.000 USD gegenüber 28.000 USD für Verbrennungsmotor, was die Aufnahme bei kleinen Unternehmen begrenzt [4]"Alternative Fuels Data Center - Industrial equipment costs", U.S. Department of Energy, afdc.energy.gov. Die Preislücke ist bei autonomen Varianten steiler, deren Sensor-Suiten die installierten Kosten über 100.000 USD heben können. Alternative Finanzierung wie Batterie-Leasing, Pay-per-Use-Verträge und Fleet-as-a-Service-Pakete gewinnt an Bedeutung, bleibt aber in Regionen mit schwierigem Kreditzugang noch in den Anfängen.

Mangel an qualifizierten Gabelstapler-Bedienern in Europa & nordischen Ländern

Logistikunternehmen melden 15% Vakanzraten für zertifizierte Bediener in Dänemark, Schweden und Norwegen. Knappe Arbeitskräfte lassen Löhne und Überstunden steigen und veranlassen Lager dazu, Ausgaben für halbautonome Fahrerassistenz-Systeme zu beschleunigen. OEMs, die Trainingsmodule und Telematik-Analysen in Gabelstapler einbetten, gewinnen Präferenz, da sie Produktivität pro Bediener erhöhen, ohne Sicherheits-Compliance zu gefährden.

Segmentanalyse

Nach Antriebstyp: Wasserstoff-Brennstoffzelle stört traditionelle Hierarchie

Wasserstoff-Brennstoffzellen-Modelle skalieren schneller als jeder andere Antriebstyp und expandieren mit 10,60% CAGR bis 2030. Der Gabelstapler-Markt profitiert, da Wasserstoff-Betankung 3 Minuten dauert, die Verbrennungsmotor-Betriebszeit erreicht und gleichzeitig null lokalisierte Emissionen bietet. Plug Power hat über 60.000 Brennstoffzellen an 300 Standorten eingesetzt und damit kommerzielle Realisierbarkeit bewiesen. Obwohl der 69,20% Elektroanteil 2024 den Gabelstapler-Markt noch dominiert, beschleunigen regulatorische Termine in Kalifornien, China und der EU die Verlagerung zu elektrifizierten Flotten.

Verbrennungsmotor-Hersteller antworten mit Hybridkonfigurationen und alternativen Kraftstoffen, aber das Erreichen wiederholter Motoreffizienzgewinne erweist sich als kostenverbotswidrig. Batteriekosten-Kurven tendieren nach unten, und Wasserstoff-Vertriebspartnerschaften zwischen Kraftstofflieferanten und Logistikpark-Betreibern versprechen niedrigere Abgabekosten bis 2027. Folglich verstärkt Antriebsstrang-Diversifizierung die Wettbewerbsintensität und belohnt Marken, die Lieferanten-Allianzen für Zellen, Stacks, Ladegeräte und Software sichern.

Notiz: Segmentanteile aller individuellen Segmente verfügbar beim Berichtskauf

Nach Fahrzeugklasse: Spezialisierte Anwendungen treiben Segmentwachstum

Klasse III Palettenhubwagen dominieren mit 44,70% Marktanteil aufgrund von Last-Mile-Cross-Dock-Netzwerken, aber Margendruck intensiviert sich, da diese Gabelstapler relativ kommodifiziert sind. Nachfrage-Diversifikation zwingt OEMs dazu, einen breiten SKU-Mix zu verwalten, der von kompakten dreirädrigen Elektromodellen für Mikro-Fulfillment-Zentren bis zu schweren 18-Tonnen-Geräten für Container-Yards reicht. Elektronik-Standardisierung über Klassen hinweg ist daher eine Schlüssel-Kostensenkungsstrategie.

Klasse I Elektrofahrer verbuchen 4,53% CAGR, angetrieben von Lithium-Ionen-Technologie, die Mehrschicht-Innenoperationen ohne Batterietausch unterstützt. Die Gabelstapler-Marktgröße für schmalgängige Klasse II Einheiten expandiert ebenfalls, da E-Commerce-Anlagen Regalsysteme über 12 m Höhe übernehmen und Gabelstapler mit verbesserter Hubhöhe und Stabilität erfordern.

Nach Endverbraucherbranche: Kühlketten-L&G entwickelt sich zum Wachstumsführer

E-Commerce und Omnichannel-Einzelhandel halten Logistik und Lagerhaltung als Top-Käufergruppe bei 40,55% des 2024er-Umsatzes. Diese Dominanz übersetzt sich direkt in anhaltende Nachfrage nach telemetrie-bereiten Gabelstaplern, die mit Lagerausführungs-Software schnittstellen. Parallel verzeichnet der Kühlketten-Lebensmittel- und Getränke-Sektor eine CAGR von 4,90% bis 2030, was Online-Lebensmittel-Expansion und strenge Lebensmittelsicherheitsvorschriften widerspiegelt. Betreiber bevorzugen Lithium-Ionen- und Wasserstoff-Gabelstapler, die Leistung in gekühlten Docks aufrechterhalten und gleichzeitig keine Säuredämpfe emittieren.

Fertigung, Bau und Infrastruktur-Ausgabenzyklen erhalten Basis-Stücknachfrage aufrecht, obwohl diese Sektoren während Projekt-Spitzen zu Mietmodellen tendieren. Einzelhandels- & Großhandels-Distributionszentren konfigurieren sich neu, um schnelle Geschäftsauffüllung und Direct-to-Consumer-Pakete zu unterstützen, was hybride Ausrüstungsbedarfe schafft, die traditionelle Branchensegmentierung verwischen.

Notiz: Segmentanteile aller individuellen Segmente verfügbar beim Berichtskauf

Nach Tragfähigkeit: Schwerlast-Segment übertrifft Marktwachstum

Das 5-15 Tonnen-Segment beansprucht 42,10% des 2024er-Umsatzes, da es Mainstream-Fertigung, Baumaterial-Handling und Hafen-Zubringerspuren umfasst. Dennoch wächst die >15 Tonnen-Kohorte mit 5,12% CAGR, da Container-Terminals und Windturbinen-Fertigungsgelände höhere Hubkapazitäten erfordern. Batterie-elektrische Antriebsstränge über 15 Tonnen sind technisch realisierbar geworden dank verbesserter Energiedichte und Flüssigkeitskühlung. Folglich steigt die mit Schwerlast-Geräten verbundene Gabelstapler-Marktgröße selbst in Volkswirtschaften mit langsamer breiterer Industrieproduktion.

Das Wachstum bei Sub-5-Tonnen-Elektromodellen bleibt ebenfalls stark bei 3,78%, da städtische Lager kompakte Wendekreise priorisieren. Innovationen wie Festkörper-Batteriemodule, die über Kapazitätsbänder hinweg verbreitet sind, beschleunigen Technologie-Diffusion und verkürzen Produktzyklen. Anbieter können F&E über das Spektrum amortisieren und Margen schützen, während sie sich entwickelnde Flottenstrategien erfüllen.

Geografieanalyse

Asien-Pazifik hielt 45,10% des Gabelstapler-Marktumsatzes in 2024, da China, Japan und Indien stark in automatisierte Lagerhaltung und Smart Factories investierten. Inländische Marken nutzen Kostenvorteile und staatliche Anreize zur Expansion zu Hause und in Südostasien, was die Konkurrenz für europäische und US-amerikanische Platzhirsche verstärkt. Reife Flotten in Japan und Südkorea treten in obligatorische Ersatzzyklen ein, und strenge Emissionsobergrenzen neigen Neukäufe zu Lithium-Ionen- oder Wasserstoff-Einheiten. Frachtkorridore verbunden mit der Regional Comprehensive Economic Partnership fördern grenzüberschreitende Standardisierung, die adressierbare Nachfrage weiter vergrößert.

Der Nahe Osten ist die am schnellsten wachsende Region mit projektierten 6,12% CAGR bis 2030, da Saudi-Arabien, UAE und Katar Häfen, Rangierbahnhöfe und Wüsten-Distributionszentren unter langfristigen nationalen Visionen bauen. Chinesische und koreanische OEMs nutzen regionale Freihandelszonen zur lokalen Montage von Einheiten, während europäische Marken sich über After-Sales-Service und autonome Optionen differenzieren.

Nordamerika bleibt ein Technologie-Vorreiter. Fertigungs-Rückverlagerung, E-Commerce-Fulfillment und Kaliforniens Null-Emissions-Gabelstapler-Regulierung kombinieren sich zur Aufrechterhaltung der Nachfrage nach elektrischen Klasse I und Wasserstoff-Klasse V Maschinen. Die Vereinigten Staaten führen auch Telematik-Adoption an, mit Flottenmanagern, die Batterie-Gesundheit, Bediener-Verhalten und Wartungsintervalle verfolgen, um Nutzung zu steigern. Kanada folgt ähnlichen Mustern, unterstützt durch neue Binnenlandhäfen in British Columbia und Ontario.

Europas Gabelstapler-Markt setzt die Umstellung auf emissionsfreie Antriebsstränge bei knapper Arbeitskräfteverfügbarkeit fort. Kompetenzengpässe von über 400.000 zertifizierten Bedienern treiben Automatisierungs-Pilotprojekte voran, besonders in den nordischen Ländern. Deutschland führt F&E bei Lithium-Ionen-Batterie-Recycling und Zweitnutzungsanwendungen an und unterstützt eine Kreislauf-Ausrüstungs-Wirtschaft. Osteuropäische Mitgliedstaaten zeigen überdurchschnittliches Stückwachstum, da sich Automobil- und Elektronik-Lieferketten näher zu den Kern-Verbrauchermärkten des Kontinents verlagern.

Wettbewerbslandschaft

Die globale Führung bleibt bei Toyota Industries Corporation, KION Group AG und Jungheinrich AG, die zusammen etwa 53% von 2024 halten. Toyotas 28%-Anteil unterstreicht seine breite Produktspanne von Palettenhubwagen bis zu Brennstoffzellen-Schwerlast-Gabelstaplern und sein dichtes Händlernetz auf fünf Kontinenten. KION und Jungheinrich AG differenzieren sich durch integrierte Automatisierung, Robotik und Flottenmanagementsoftware-Suiten. Chinesische Herausforderer Hangcha und Anhui Heli liefern wettbewerbsfähige Preise und zunehmend anspruchsvolle Elektro-Angebote und expandieren über Vertriebspartnerschaften in Europa, MENA und Südamerika ins Ausland.

Produktinnovation konzentriert sich auf Lithium-Ionen-Pack-Integration, Wasserstoff-Betankungsstation-Partnerschaften und autonome Navigationssysteme. Toyota Material Handlings Entscheidung zur Konsolidierung mit The Raymond Corporation unter Toyota Material Handling North America vereinfacht Support-Strukturen und verstärkt F&E-Ausgaben. Mitsubishi Logisnexts mittelfristiger Plan zielt auf 700 Milliarden JPY Verkäufe bis FY 2026 mit Schwerpunkt auf hauseigenen Automatisierungsplattformen.

Mietflotten bilden ein Schlachtfeld, wo United Rentals, Sunbelt und Loxam Telematik nutzen, um Asset-Rotation zu optimieren. OEMs entwerfen jetzt "mietbereite" Linien mit verstärkten Masten, manipulationssicherer Software und Schnelltausch-Batterietrays, die Sekundärwert schützen und Ausfallzeiten reduzieren. Anbieter, die prädiktive Wartungsanalysen und flexible Finanzierung liefern, sichern längerfristige Verträge und reduzieren Zyklizität. Das Ergebnis ist eine moderat konzentrierte Landschaft, wo Größe, Technologietiefe und Kanalkontrolle Wettbewerbsvorteile definieren.

Gabelstapler-Industrieführer

-

Jungheinrich AG

-

Toyota Industries Corporation

-

Mitsubishi Heavy Industries Group

-

KION Group AG

-

Crown Equipment Corporation

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Mai 2025: PALFINGER stellte einen mittig positionierten LKW-montierten Gabelstapler mit modularen Komponenten auf der bauma 2025 vor.

- März 2025: UN Forklift führte fünf neue Modelle auf der LogiMAT 2025 ein, die von dreirädrigen Elektro- bis zu Gelände-hydrostatischen Designs reichen.

- Juli 2024: Hyster veröffentlichte den E80XNL 8.000-lb Elektro-Gabelstapler mit integriertem Lithium-Ionen-Pack.

Globaler Gabelstapler-Marktbericht Umfang

Ein Gabelstapler ist ein motorisierter Industriestapler, der zum Heben und Bewegen von Materialien über kurze Strecken und Gütern von einem Ort zum anderen innerhalb von Industrieanlagen verwendet wird.

Der Gabelstapler-Markt ist nach Antriebstyp, Fahrzeugklasse, vertikalem Endverbraucher und Geographie segmentiert. Nach Antriebstyp ist der Markt in elektrische und Verbrennungsmotoren (ICE) segmentiert. Nach Fahrzeugklasse ist der Markt in Klasse I, Klasse II, Klasse III und Klasse IV segmentiert. Nach Endverbraucher-Vertikale ist der Markt in Industrie, Bau und Fertigung segmentiert. Nach Geographie ist der Markt in Nordamerika, Europa, Asien-Pazifik und Rest der Welt segmentiert. Für jedes Segment wurden Marktgrößenbestimmung und Prognose basierend auf dem Wert (USD) durchgeführt.

| Verbrennungsmotor (ICE) | |

| Elektrisch | Bleisäure |

| Lithium-Ionen | |

| Wasserstoff-Brennstoffzellenfahrzeug (HFCV) |

| Klasse I (Elektro-Fahrerstapler) |

| Klasse II (Elektro-Schmalgang) |

| Klasse III (Elektro-Palette) |

| Klasse IV (ICE-Vollgummi) |

| Klasse V (ICE-Luftreifen) |

| Weniger als 5 Tonnen |

| 5-15 Tonnen |

| Über 15 Tonnen |

| Fertigung |

| Logistik & Lagerhaltung |

| Bau & Infrastruktur |

| Einzelhandel & Großhandel |

| Lebensmittel & Getränke Kühlkette |

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Rest Nordamerikas | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest Südamerikas | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Rest Europas | ||

| Naher Osten | GCC | Saudi-Arabien |

| Vereinigte Arabische Emirate | ||

| Rest GCC | ||

| Türkei | ||

| Rest Naher Osten | ||

| Afrika | Südafrika | |

| Rest Afrikas | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest Asien-Pazifiks | ||

| Nach Antriebstyp | Verbrennungsmotor (ICE) | ||

| Elektrisch | Bleisäure | ||

| Lithium-Ionen | |||

| Wasserstoff-Brennstoffzellenfahrzeug (HFCV) | |||

| Nach Fahrzeugklasse | Klasse I (Elektro-Fahrerstapler) | ||

| Klasse II (Elektro-Schmalgang) | |||

| Klasse III (Elektro-Palette) | |||

| Klasse IV (ICE-Vollgummi) | |||

| Klasse V (ICE-Luftreifen) | |||

| Nach Tragfähigkeit | Weniger als 5 Tonnen | ||

| 5-15 Tonnen | |||

| Über 15 Tonnen | |||

| Nach Endverbraucherbranche | Fertigung | ||

| Logistik & Lagerhaltung | |||

| Bau & Infrastruktur | |||

| Einzelhandel & Großhandel | |||

| Lebensmittel & Getränke Kühlkette | |||

| Nach Geographie | Nordamerika | Vereinigte Staaten | |

| Kanada | |||

| Rest Nordamerikas | |||

| Südamerika | Brasilien | ||

| Argentinien | |||

| Rest Südamerikas | |||

| Europa | Deutschland | ||

| Vereinigtes Königreich | |||

| Frankreich | |||

| Italien | |||

| Spanien | |||

| Rest Europas | |||

| Naher Osten | GCC | Saudi-Arabien | |

| Vereinigte Arabische Emirate | |||

| Rest GCC | |||

| Türkei | |||

| Rest Naher Osten | |||

| Afrika | Südafrika | ||

| Rest Afrikas | |||

| Asien-Pazifik | China | ||

| Indien | |||

| Japan | |||

| Südkorea | |||

| Rest Asien-Pazifiks | |||

Schlüsselfragen beantwortet im Bericht

Wie groß ist der Gabelstapler-Markt?

Die Gabelstapler-Marktgröße wird voraussichtlich 71,85 Milliarden USD im Jahr 2025 erreichen und mit einer CAGR von 4,16% auf 88,07 Milliarden USD bis 2030 wachsen.

Wie groß ist die aktuelle Gabelstapler-Marktgröße?

Im Jahr 2025 wird die Gabelstapler-Marktgröße voraussichtlich 71,85 Milliarden USD erreichen.

Wer sind die Schlüsselakteure im Gabelstapler-Markt?

Jungheinrich AG, Toyota Industries Corporation, Mitsubishi Heavy Industries Group, KION Group AG und Crown Equipment Corporation sind die großen Unternehmen, die im Gabelstapler-Markt tätig sind.

Welche ist die am schnellsten wachsende Region im Gabelstapler-Markt?

Der Nahe Osten wird voraussichtlich mit der höchsten CAGR über den Prognosezeitraum (2025-2030) wachsen.

Welche Region hat den größten Gabelstapler-Marktanteil?

Im Jahr 2025 entfällt auf Asien-Pazifik der größte Marktanteil im Gabelstapler-Markt.

Warum gewinnen Lithium-Ionen-Batterien Anteile in elektrischen Gabelstaplern?

Lithium-Ionen-Batterien laden in 1-2 Stunden, behalten Kapazität in Kühllagerung und bieten über 2.500 Zyklen, was niedrigere Lebensdauer-Kosten als Bleisäure liefert.

Seite zuletzt aktualisiert am: