Fog-Networking-Marktgröße und Marktanteil

Fog-Networking-Marktanalyse von Mordor Intelligence

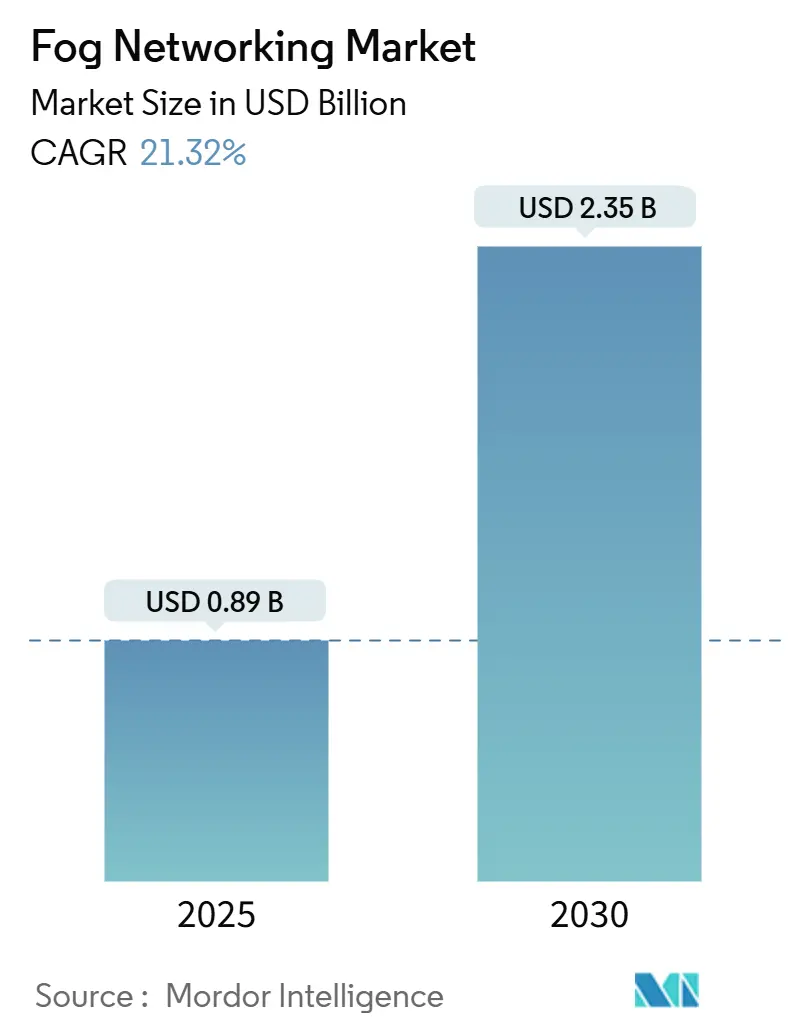

Die Fog-Networking-Marktgröße wird auf 0,89 Milliarden USD im Jahr 2025 geschätzt und soll bis 2030 2,35 Milliarden USD erreichen, bei einem Wachstum von 21,32% CAGR. Hardware-Gateways und Edge-Server bilden derzeit das Fundament der meisten Implementierungen, während softwaredefinierte Orchestrierung und Sicherheitsebenen an Bedeutung gewinnen, da Unternehmen Echtzeitdatenverarbeitung nahe den Geräten anstreben. Schnelle 5G- und Wi-Fi-7-Rollouts, sinkende IoT-Sensor-Preise und strengere Datensouveränitätsmandate verstärken das Business Case für lokalisierte Datenverarbeitung. Anbieter integrieren weiterhin Künstliche-Intelligenz-Beschleuniger in Micro-Rechenzentrum-Formfaktoren und ermöglichen latenzarme Analysen für autonome Fahrzeuge, Präzisionsfertigung und kritische Gesundheitsüberwachung. Obwohl Sicherheitskomplexität und fragmentierte Orchestrierungsstacks die kurzfristige Akzeptanz dämpfen, unterstützen nachhaltige Investitionen in Edge-Konnektivität und nationale Digitaltransformationsprogramme die langfristige Expansion des Fog-Networking-Marktes.

Wichtige Erkenntnisse des Berichts

- Nach Komponenten hielt Hardware 58% des Fog-Networking-Marktanteils im Jahr 2024, während Software und Services mit 27% CAGR bis 2030 expandieren sollen.

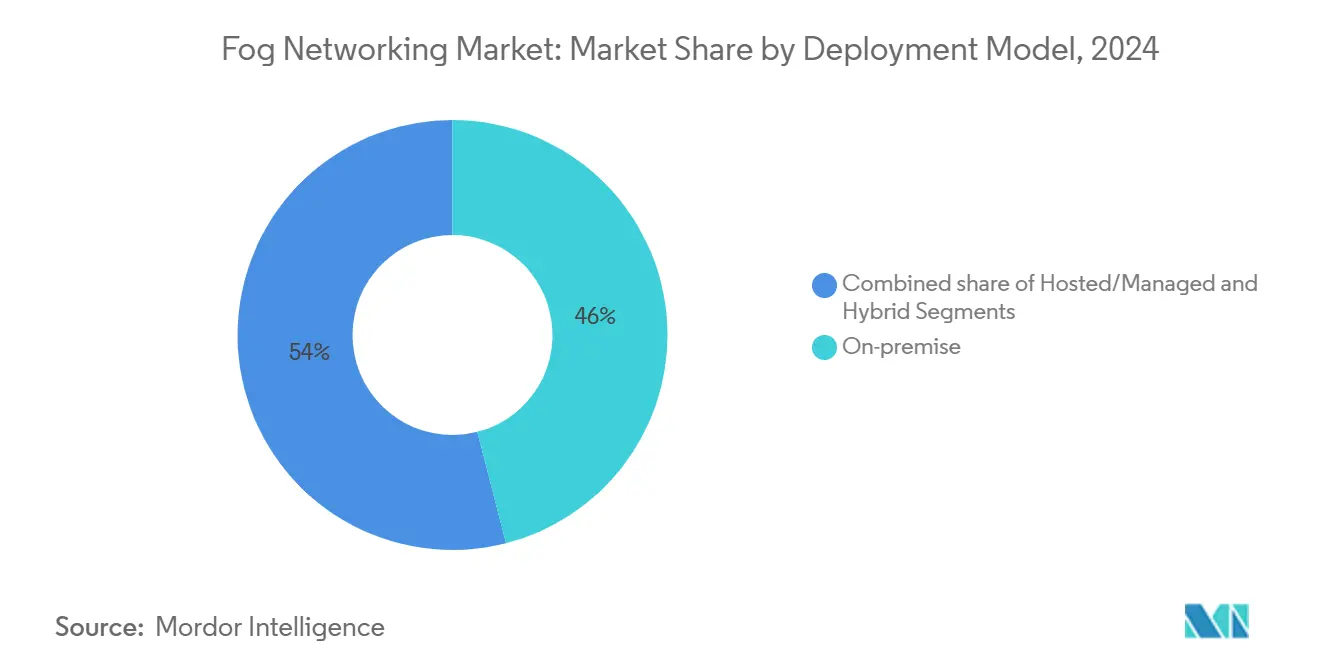

- Nach Bereitstellungsmodell führten On-Premises-Implementierungen mit 46% der Fog-Networking-Marktgröße im Jahr 2024; gehostete Services zeigen das schnellste Wachstum mit 26% CAGR bis 2030.

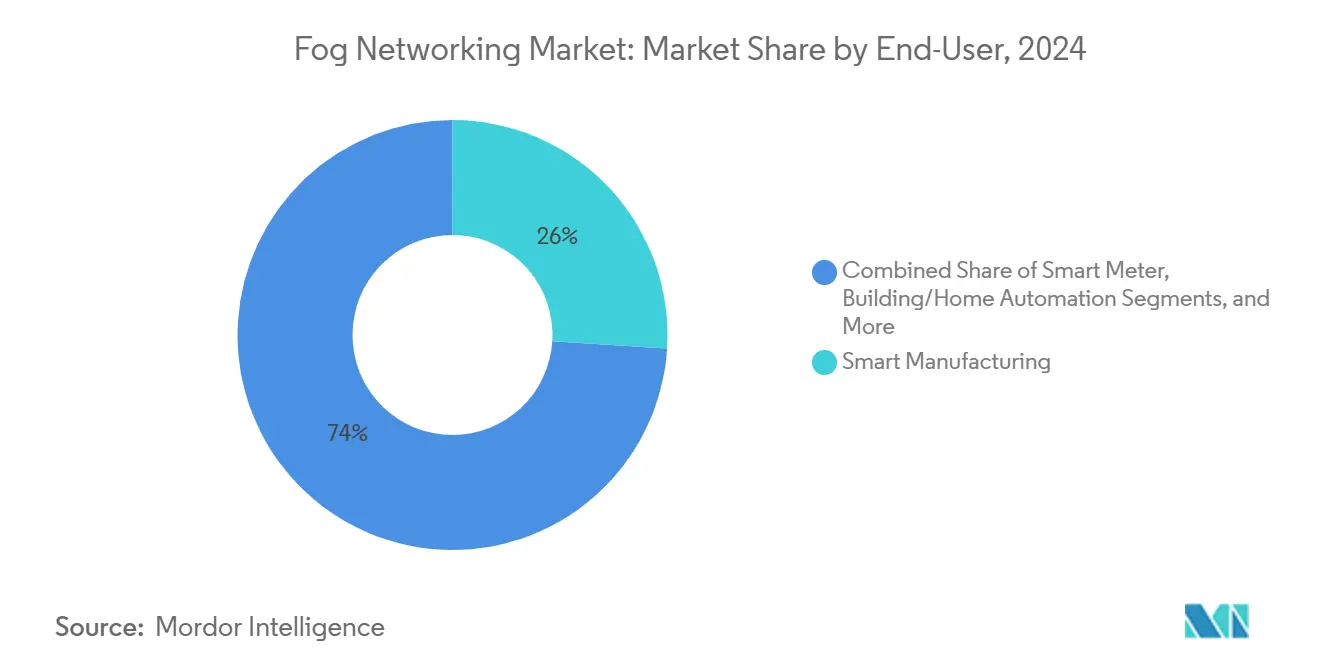

- Nach Endbenutzeranwendung eroberte Smart Manufacturing 26% Umsatzanteil im Jahr 2024, während Connected-Vehicle-Lösungen für 29% CAGR über denselben Zeitraum positioniert sind.

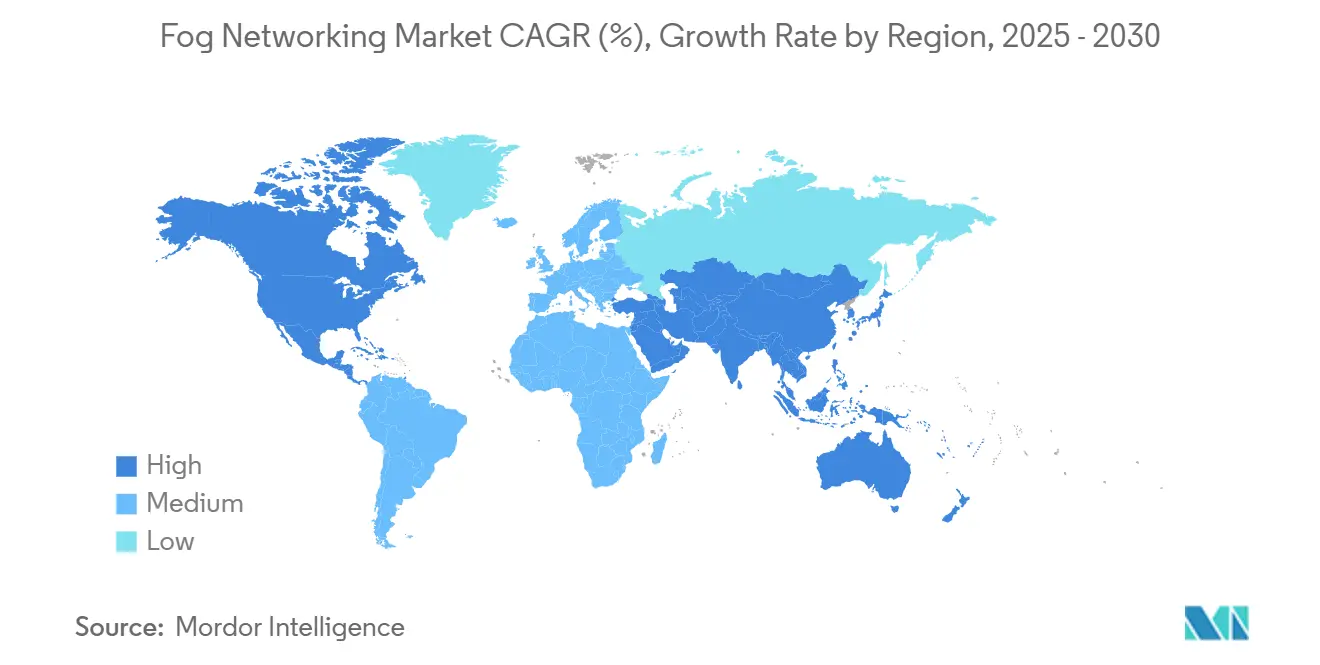

- Nach Geografie kommandierte Nordamerika 37% der Fog-Networking-Marktgröße im Jahr 2024; der Nahe Osten wird als schnellst wachsende Region mit 27% CAGR prognostiziert.

Globale Fog-Networking-Markttrends und Einblicke

Treiber-Impact-Analyse

| Treiber | % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Expandierende Echtzeitanalyse-Nachfrage | 4.2% | Global, mit Konzentration in Nordamerika & EU | Mittelfristig (2-4 Jahre) |

| Verbreitung kostengünstiger IoT-Sensoren | 3.8% | APAC-Kern, Übertragung auf MEA | Kurzfristig (≤ 2 Jahre) |

| 5G & Wi-Fi 7 Verdichtung | 3.5% | Global, angeführt von entwickelten Märkten | Mittelfristig (2-4 Jahre) |

| OpenFog/ETSI MEC Standard-Adoption | 2.9% | EU & Nordamerika, Expansion nach APAC | Langfristig (≥ 4 Jahre) |

| Edge-KI-Beschleuniger-Lieferungen steigen | 4.1% | Global, mit früher Adoption in Tech-Hubs | Kurzfristig (≤ 2 Jahre) |

| Nationale Datensouveränitäts-Mandate | 3.3% | EU, China, Indien mit regulatorischer Übertragung | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Expandierende Echtzeitanalyse-Nachfrage

Fertigungsorganisationen implementieren Fog-Gateways, um prädiktive Wartungsmodelle auszuführen, die in weniger als 10 Millisekunden reagieren müssen. Ein Mercedes-Benz-Werk verzeichnete 82,88% Genauigkeit bei der Vorhersage von Fahrzeugtest-Zeiten durch Anwendung eingebetteten maschinellen Lernens am Produktions-Edge. Krankenhäuser, die Telemedizin-Arbeitslasten von Cloud zu vor-Ort-Fog-Knoten verlagern, haben Latenz von 100 Millisekunden auf 5 Millisekunden reduziert und die Angriffsfläche um 35% verringert. Ähnliche Latenzgewinne unterstützen automatisierte Lager-Robotik, Verkehrssignal-Optimierung und fortschrittliche Fahrerassistenzsysteme. Der wirtschaftliche Anreiz reicht über Geschwindigkeit hinaus: Energieeffizienz-Studien zeigen 25-30% geringeren Stromverbrauch gegenüber zentralisierter Verarbeitung und verstärken Kapitalausgaben-Rechtfertigung.

Verbreitung kostengünstiger IoT-Sensoren

Industrietaugliche Sensoren unter 5 USD ermöglichen jetzt kontinuierliche Asset-Überwachung in Produktionsstätten und städtischer Infrastruktur. Das Industrial Internet Consortium betont kostengünstige Sensor-Integration als primären Edge-Computing-Katalysator. NISTes IoT Advisory Board klassifiziert ebenfalls verteilte Architekturen als essentiell für nationale kritische Infrastruktur-Resilienz NIST. Günstige Sensoren speisen Echtzeit-Optimierungsschleifen für intelligente Netze, Gebäude-Energiemanagement und Leckage-Erkennung und erhöhen die Nachfrage nach lokaler Analysekapazität, die in Fog-Knoten eingebettet ist.

5G & Wi-Fi 7 Verdichtung

Private 5G-Implementierungen liefern deterministische Latenz unter 1 Millisekunde, eine Voraussetzung für zeitsensitive industrielle Steuerung. Ericssons Zusammenarbeit mit Bell Canada illustriert KI-native Link-Anpassung, die Inferenz direkt in Edge-Hardware platziert. Neutral-Host-Netzwerk-Investitionen werden voraussichtlich bis 2028 8,7 Milliarden USD übersteigen und Indoor-Abdeckung für Fabriken und Krankenhäuser erweitern. Wi-Fi 7 Upgrades ergänzen 5G und liefern 5-GHz-plus-Durchsätze in Logistikzentren und Einzelhandelsgeschäften, wo Fog-Server hochauflösende Video-Analytik orchestrieren.

Edge-KI-Beschleuniger-Lieferungen steigen

Lieferungen von On-Device-KI-Prozessoren werden voraussichtlich bis 2030 8,7 Milliarden Einheiten erreichen und 102,9 Milliarden USD Halbleiter-Umsatz freischalten. ARMs AI Readiness Index findet, dass 82% der Unternehmen bereits Edge-Inferenz-Arbeitslasten pilotieren, hauptsächlich in Kundenservice und Dokumentenautomatisierung. Qualcomm, MediaTek und STMicroelectronics integrieren jetzt Transformer-Modell-Unterstützung in Mikrocontroller und ermöglichen Sprachübersetzung, Anomalie-Erkennung und visuelle Inspektion direkt auf Fog-Gateways.

Hemmnisse Impact-Analyse

| Hemmnis | % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Sicherheits-Angriffsflächen-Komplexität | -2.8% | Global, besonders in regulierten Branchen | Kurzfristig (≤ 2 Jahre) |

| Fragmentierte Orchestrierungs-Stacks | -2.1% | Nordamerika & EU Unternehmensmärkte | Mittelfristig (2-4 Jahre) |

| CAPEX-Belastung bei Brownfield-OT-Standorten | -1.9% | Industriemärkte global | Langfristig (≥ 4 Jahre) |

| Begrenzter Fog-Talentpool | -1.7% | Global, akut in Schwellenmärkten | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Sicherheits-Angriffsflächen-Komplexität

Jeder verteilte Knoten führt neue Schwachstellen ein, die Gesundheitswesen und Fertigungsoperateure in Übereinstimmung mit HIPAA- und DSGVO-Bestimmungen sichern müssen. Das Europäische Verteidigungs-Agenturs CLAUDIA-Projekt adressiert taktische Edge-Sicherheitsframeworks, dennoch bleibt Incident-Response fragmentiert. In operationalen Technologie-Umgebungen riskieren Verstöße physische Sicherheit und zwingen zu Investitionen in Zero-Trust-Architekturen und Laufzeit-Integritäts-Monitoring über Fog-Cluster hinweg.

Fragmentierte Orchestrierungs-Stacks

Heterogene APIs und Management-Tools erhöhen Integrationskosten und sperren Unternehmen in Single-Vendor-Ökosysteme ein. Die Alliance for Internet of Things Innovation listet Orchestrierungs-Fragmentierung als Top-Standardisierungs-Lücke auf. Obwohl ETSI MEC und OpenFog Referenz-Designs voranschreiten, erfordern die meisten Multi-Lieferanten-Implementierungen immer noch maßgeschneiderte Konnektoren, verlängern Rollout-Zeitpläne und verkomplizieren Lebenszyklus-Upgrades.

Segmentanalyse

Nach Bereitstellungsmodell: On-Premises-Dominanz trifft auf Hosted-Wachstum

On-Premises-Knoten machten 46% des Fog-Networking-Marktanteils 2024 aus und spiegeln strenge Daten-Lokalisierungs-Mandate in Gesundheitswesen, Finanzen und Verteidigung wider. Branchen, die deterministische Latenz und regulatorische Kontrolle schätzen, behalten Compute-Assets in gesicherten Einrichtungen oder sogar innerhalb von Produktionslinien. Siemens und Microsofts Hybrid-Architektur kombiniert On-Premises Industrial Edge Laufzeiten mit Azure-basierten Analysen und unterstreicht Nachfrage nach flexibler Aufsicht.

Gehostetes Fog-as-a-Service wächst am schnellsten mit 26% CAGR, da Managed-Service-Provider Lebenszyklus-Support, Bedrohungs-Monitoring und Kapazitäts-Rightsizing bündeln. Kleinere Hersteller und Einzelhändler ohne hauseigene IT profitieren am meisten und erhalten Zugang zu fortschrittlicher KI ohne Kauf oder Betrieb spezialisierter Hardware. Die Fog-Networking-Marktgröße für gehostete Services soll sich zwischen 2025 und 2030 verdreifachen, da Telkos und Hyperscale-Clouds Service-Kataloge auf Feld-Level-Computing erweitern.

Nach Endbenutzeranwendung: Fertigungsführerschaft mit Automobilbeschleunigung

Smart Factories behielten 26% des Umsatzes 2024 und implementierten lokalisierte Analysen für prädiktive Wartungsalarme, Machine-Vision-basierte Qualitätsprüfungen und dynamische Terminplanung. Die Fog-Networking-Marktgröße für Fertigung ist auf Kurs, bis 2030 1 Milliarde USD zu übersteigen, stimuliert durch steigende Adoption von zeitsensitivem Networking und OPC UA über 5G-Backbones. Automotive-OEMs umarmen Fog-Cluster, die in Straßeninfrastruktur eingebettet sind, um Vehicle-to-Everything-Interaktionen zu unterstützen. Connected-Vehicle-Arbeitslasten verzeichnen jetzt die höchste 29% CAGR; Fog-Server nahe Kreuzungen positioniert aggregieren Kamera- und Lidar-Feeds, um Echtzeit-Sicherheitsmeldungen zu generieren.

Gesundheitsdienstleister implementieren bettseitige Fog-Gateways für Medizingeräte-Telemetrie und KI-unterstützte Diagnostik und lagern unkritische Daten erst nach initialer Triage in Cloud-Archive aus. Versorgungsunternehmen nutzen Unterwerk-Level-Compute, um Last zu balancieren und anomalen Verbrauch in Millisekunden zu erkennen und Netzüberlastung während Spitzenzeiten zu vermeiden.

Notiz: Segmentanteile aller individuellen Segmente bei Berichtskauf verfügbar

Nach Komponente: Hardware-Fundamente treiben erste Implementierungen

Hardware kommandierte 58% des Umsatzes 2024 innerhalb des Fog-Networking-Marktes und reflektiert hohe Ausgaben für Gateways, Micro-Rechenzentrum-Racks und gehärtete IoT-Chipsätze, die erste Welle von Installationen verankern. Die Fog-Networking-Marktgröße für Hardware betrug 0,52 Milliarden USD in diesem Jahr. Edge-Server ausgestattet mit GPU- oder ASIC-Beschleunigern führen Sub-Sekunden-Video-Analytik-Arbeitslasten an Fabrik-Inspektionslinien aus, reduzieren Cloud-Egress-Kosten und schützen proprietäre Designs. Advantechs 2024-Katalog hebt integrierte KI-Module hervor, die Anwendungsrollout über medizinische Bildgebung, automatisierte Lagerhaltung und erneuerbare Energie-Kontrolle hinweg rationalisieren.

Software und Services expandieren mit 27% CAGR bis 2030, da Organisationen zu Abonnement-Modellen pivotieren, die Orchestrierung, Sicherheit und Daten-Lebenszyklus-Management umfassen. Fog-Networking-Branche-Anbieter betonen zunehmend Container-basierte Laufzeiten und policy-getriebene Automatisierung, um vor-Ort-Wartung zu minimieren. SaaS-Style-Sichtbarkeits-Portale ermöglichen Anlagen-Ingenieuren, Inferenz-Pipelines remote zu aktualisieren, beschleunigen Time-to-Value und verlagern Ausgaben von CAPEX zu OPEX.

Geografieanalyse

Nordamerika führte mit 37% des Umsatzes 2024, angetrieben durch Unternehmens-Digitalisierungs-Budgets, reife 5G-Abdeckung und unterstützende regulatorische Klarheit. US-Startup-Ökosysteme beherbergen 203 Edge-Computing-Firmen, die bis dato 11,1 Milliarden USD aufbrachten Tracxn. Kanadas kleinerer aber lebendiger Cluster verzeichnete 214 Millionen USD Finanzierung trotz 2024-Rückzugs.

Europa folgt, geprägt durch DSGVO und Digital Markets Act, die Datensouveränität betonen. Parlaments-Debatten über Kommunikations-Infrastruktur-Abhängigkeit verstärken Investitionen in indigene Fog-Stacks Europarl. Der industrielle Stammbaum des Kontinents unterstützt Adoption in Automotive und Schwermaschinenbau; EU-finanzierte Piloten zeigen Far-Edge-Compute-Knoten, die installierte Basis-Wachstum von 2021 bis 2027 verdoppeln.

Der Nahe Osten verzeichnet 27% CAGR, da Smart-City-Megaprojekte in Saudi-Arabien und den VAE tausende Straßensensoren und Überwachungskameras implementieren, die Sub-Sekunden-Analysen erfordern. Nationale KI-Strategien privilegieren souveräne Datenverarbeitung und katalysieren regionale Rechenzentrum- und Fog-Gateway-Rollouts. Über APAC hinweg fördern Chinas industrielle IoT-Politik, Japans Robotik-Führerschaft und Indiens 5G-Expansion beträchtliche Nachfrage. Niedrigere Installations-Arbeitskosten verbessern ferner Return on Investment und beschleunigen Adoption über Tier-2-Fertigungs-Hubs hinweg.

Wettbewerbslandschaft

Wettbewerb erstreckt sich über Hyperscale-Clouds, Netzwerkausrüstungs-Anbieter, Halbleiter-Lieferanten und Nischen-Software-Spezialisten. Microsoft, AWS und Google erweitern nativ Orchestrierungs-Policies von ihren Clouds zu Kunden-Standorten und bieten einheitliche Dashboards, die DevSecOps-Management straffen. Cisco, Nokia und Juniper verankern Konnektivitäts-Ebenen und bündeln Secure Access Service Edge (SASE) Funktionen mit fog-optimierten Switches und Routern.

Akquisitionen konzentrieren sich auf KI-Beschleunigung und Sicherheit. Cisco fügte SnapAttack, Robust Intelligence und Deeper Insights AI hinzu, um Bedrohungs-Erkennung und Modell-Sicherung über verteilte Knoten zu stärken. AMDs 4,9 Milliarden USD Kauf von ZT Systems stärkt seine End-to-End-Server-Plattform für Rechenzentrum- und Edge-KI-Arbeitslasten. Venture Capital befeuert weiterhin Innovation: 451 Startups weltweit haben 14,2 Milliarden USD angezogen, fokussiert auf ultra-kompakte Server, Zero-Trust-Mesh und domain-spezifisches Silizium. Markterfolg hängt zunehmend von der Lieferung vertikal integrierter Stacks ab, die Latenz kollabieren, Orchestrierung vereinfachen und heterogene Assets sichern.

Fog-Networking-Branchenführer

Cisco Systems

Amazon Web Services

Dell Technologies

Microsoft

IBM

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- März 2025: Siemens und Microsoft kooperierten, um Siemens Industrial Edge mit Azure IoT Operations zu fusionieren und KI-getriebene digitale Zwillinge für prädiktive Wartung zu ermöglichen.

- Januar 2025: Cisco akquirierte SnapAttack, um Bedrohungs-Erkennung in verteilten Fog-Architekturen zu verbessern.

- August 2024: AMD kündigte die 4,9 Milliarden USD Akquisition von ZT Systems an, zielend auf KI-beschleunigte Edge-Server

- August 2024: Cisco kaufte Robust Intelligence für KI-Workload-Sicherheit am Edge.

Globaler Fog-Networking-Marktbericht Umfang

Fog-Networking ist eine dezentralisierte Computing-Infrastruktur, in der Daten, Compute, Storage und andere Anwendungen irgendwo zwischen der Datenquelle und der Cloud lokalisiert sind. Wie Edge-Computing bringt Fog-Networking die Vorteile und Macht der Cloud näher zu dem Ort, wo die Daten erstellt und bearbeitet werden, so dass die Daten weniger reisen müssen, was in schnellerer Verarbeitungsgeschwindigkeit resultiert.

| Hardware | Fog-Gateways |

| Edge-Server und Micro-DCs | |

| IoT-Chipsätze und Beschleuniger | |

| Software und Services | Fog-Management-Plattform |

| Sicherheit und Orchestrierung |

| On-Premise |

| Hosted/Managed |

| Hybrid |

| Smart Metering |

| Building und Home Automation |

| Smart Manufacturing |

| Connected Healthcare |

| Connected Vehicle |

| Andere (Oil and Gas, Retail, etc.) |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Europa | Vereinigtes Königreich |

| Deutschland | |

| Frankreich | |

| Italien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Südkorea | |

| Rest von Asien-Pazifik | |

| Naher Osten | Israel |

| Saudi-Arabien | |

| Vereinigte Arabische Emirate | |

| Türkei | |

| Rest vom Nahen Osten | |

| Afrika | Südafrika |

| Ägypten | |

| Rest von Afrika |

| Nach Komponente (Wert, USD) | Hardware | Fog-Gateways |

| Edge-Server und Micro-DCs | ||

| IoT-Chipsätze und Beschleuniger | ||

| Software und Services | Fog-Management-Plattform | |

| Sicherheit und Orchestrierung | ||

| Nach Bereitstellungsmodell (Wert, USD) | On-Premise | |

| Hosted/Managed | ||

| Hybrid | ||

| Nach Endbenutzer-Anwendung (Wert, USD) | Smart Metering | |

| Building und Home Automation | ||

| Smart Manufacturing | ||

| Connected Healthcare | ||

| Connected Vehicle | ||

| Andere (Oil and Gas, Retail, etc.) | ||

| Nach Geografie (Wert, USD) | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Europa | Vereinigtes Königreich | |

| Deutschland | ||

| Frankreich | ||

| Italien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Südkorea | ||

| Rest von Asien-Pazifik | ||

| Naher Osten | Israel | |

| Saudi-Arabien | ||

| Vereinigte Arabische Emirate | ||

| Türkei | ||

| Rest vom Nahen Osten | ||

| Afrika | Südafrika | |

| Ägypten | ||

| Rest von Afrika | ||

Wichtige im Bericht beantwortete Fragen

Wie ist die aktuelle Bewertung des Fog-Networking-Marktes?

Der Fog-Networking-Markt ist 0,89 Milliarden USD im Jahr 2025 wert und wird voraussichtlich bis 2030 2,35 Milliarden USD erreichen.

Welches Segment wächst am schnellsten im Fog-Networking-Markt?

Software und Services führen das Wachstum mit 27% CAGR bis 2030 an und spiegeln steigende Nachfrage nach Orchestrierungs- und Sicherheitsplattformen wider.

Warum sind Smart-Manufacturing-Firmen frühe Adopter von Fog-Networking?

Fabriken sind abhängig von Sub-Millisekunden-Analysen für prädiktive Wartung und Qualitäts-Inspektion, die zentralisierte Clouds nicht innerhalb erforderlicher Latenz-Budgets liefern können.

Wie fördert 5G Fog-Networking-Implementierungen?

Private 5G-Netzwerke gewährleisten deterministische Latenz, dedizierte Bandbreite und robuste Sicherheit und ermöglichen industrielle und automotive Edge-Anwendungen.

Was sind die Haupthindernisse für breitere Fog-Networking-Adoption?

Sicherheits-Angriffsflächen-Komplexität, fragmentierte Orchestrierungs-Tools und Kapitalausgaben-Hürden bei Brownfield-Standorten bleiben die primären Hindernisse.

Welche Region wird voraussichtlich die höchste Wachstumsrate verzeichnen?

Der Nahe Osten führt mit 27% CAGR bis 2030, da Smart-City-Initiativen und souveräne KI-Strategien Edge-Infrastruktur-Rollouts beschleunigen.

Seite zuletzt aktualisiert am: