Flavonoid-Marktgröße und Marktanteil

Flavonoid-Marktanalyse von Mordor Intelligence

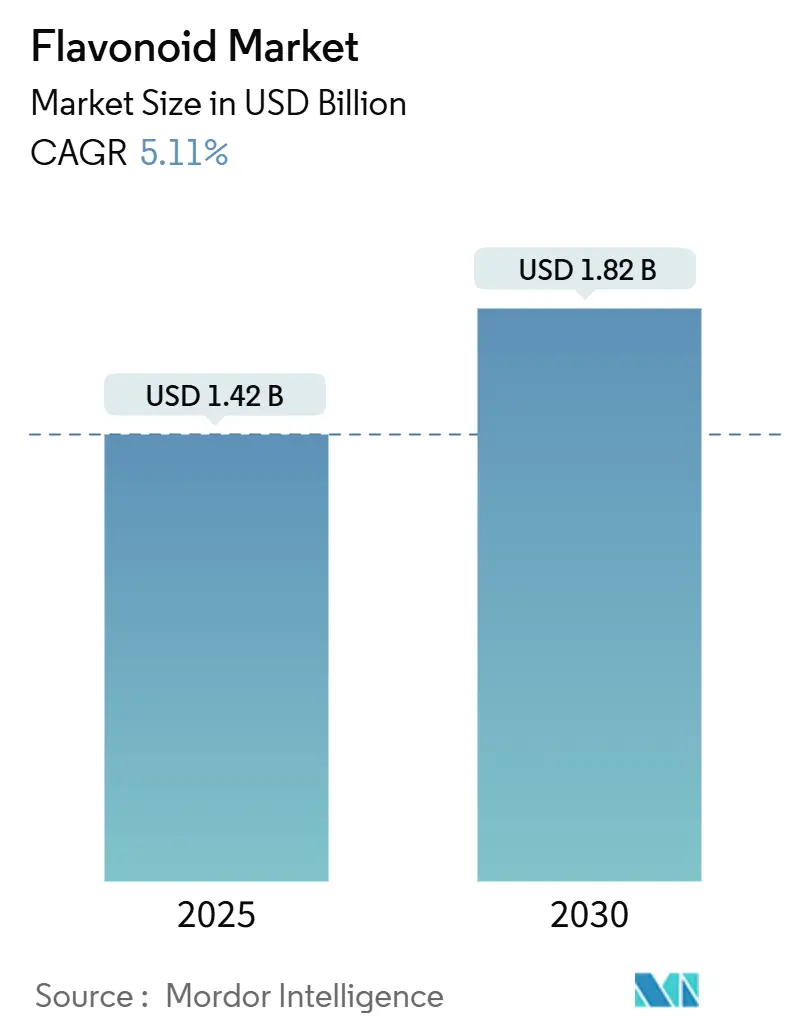

Die Flavonoid-Marktgröße wird auf 1,42 Milliarden USD im Jahr 2025 geschätzt und wird voraussichtlich 1,82 Milliarden USD bis 2030 erreichen, mit einem Wachstum von 5,11 % CAGR. Das Marktwachstum wird durch Vorschriften zur Unterstützung natürlicher Farbstoffe, verbesserte Extraktionstechnologien und erhöhte Verbrauchernachfrage nach funktionellen Nutraceuticals und Kosmetika vorangetrieben. Die Änderung der Farbstoff-Zusatzstoff-Vorschriften der Food and Drug Administration erlaubt nun die erweiterte Verwendung von Schmetterlingserbsenblüten-Extrakt in verschiedenen Lebensmittelprodukten, einschließlich verzehrfertiger Cerealien, Cracker, Snack-Mischungen, harter Brezeln, einfacher Kartoffelchips, Maischips, Tortilla-Chips und Mehrkorn-Chips in Mengen, die mit guter Herstellungspraxis (GMP) übereinstimmen. Diese regulatorische Änderung, die am 26. Juni 2025 in Kraft tritt, antwortet auf eine Farbstoff-Zusatzstoff-Petition (CAP) von Sensient Colors, LLC, und zeigt eine Branchenverschiebung hin zu botanischen Pigmenten.[1]Quelle: Federal Register, "Listing of Color Additives Exempt From Certification; Butterfly Pea Flower Extract", federalregister.gov Darüber hinaus verbessert die Entwicklung haltbarer Anthocyanin-Blautöne der Ohio State University die Funktionalität in sauren Umgebungen. Nordamerika dominiert den Markt aufgrund etablierter FDA-Richtlinien, während die Region Asien-Pazifik Wachstum zeigt, das durch steigendes verfügbares Einkommen und günstige Nutraceutical-Vorschriften angetrieben wird. Versorgungsengpässe bei Zitrusfrüchten und Beeren beeinträchtigen die Rohstoffverfügbarkeit; jedoch bieten fermentationsbasierte Produktionsmethoden potenzielle Lösungen zur Stabilisierung von Preisschwankungen.

Wichtige Berichts-Erkenntnisse

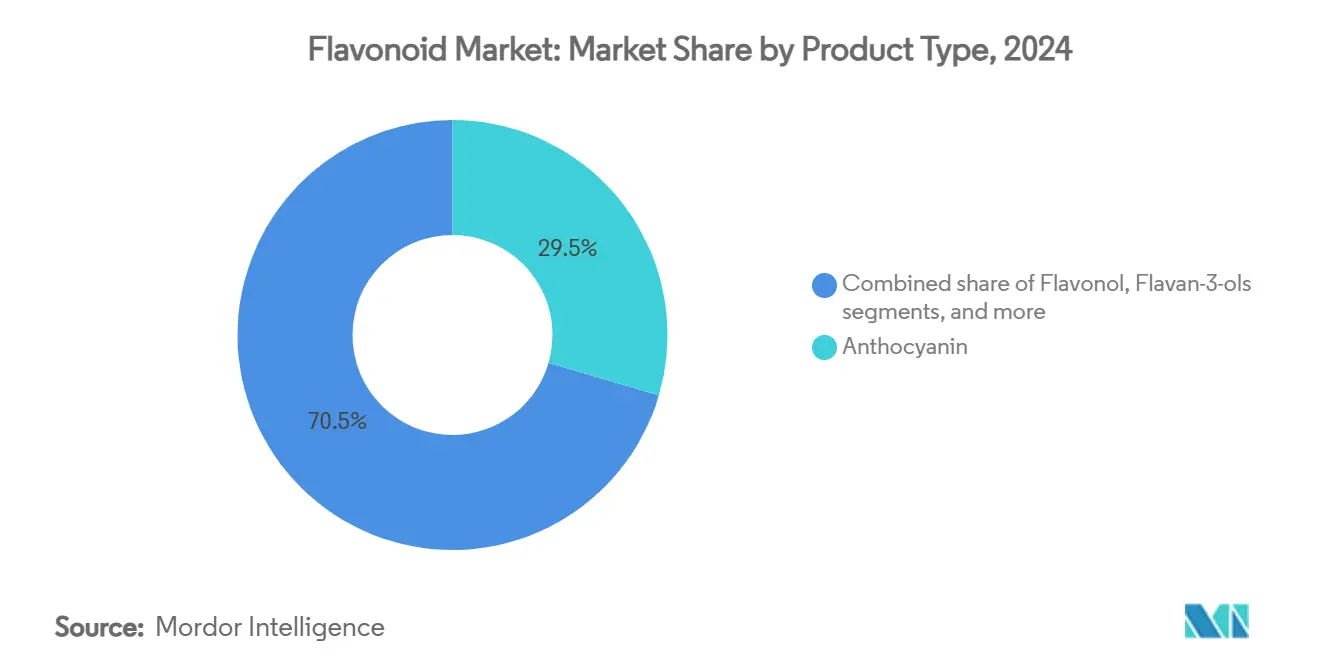

- Nach Produkttyp führten Anthocyanine mit 29,53 % des Flavonoid-Marktanteils im Jahr 2024, während Flavonole die höchste CAGR von 6,37 % bis 2030 verzeichneten.

- Nach Quelle eroberten Beeren 27,45 % Anteil der Flavonoid-Marktgröße im Jahr 2024; Kräuter und Gewürze werden voraussichtlich mit 6,64 % CAGR zwischen 2025-2030 expandieren.

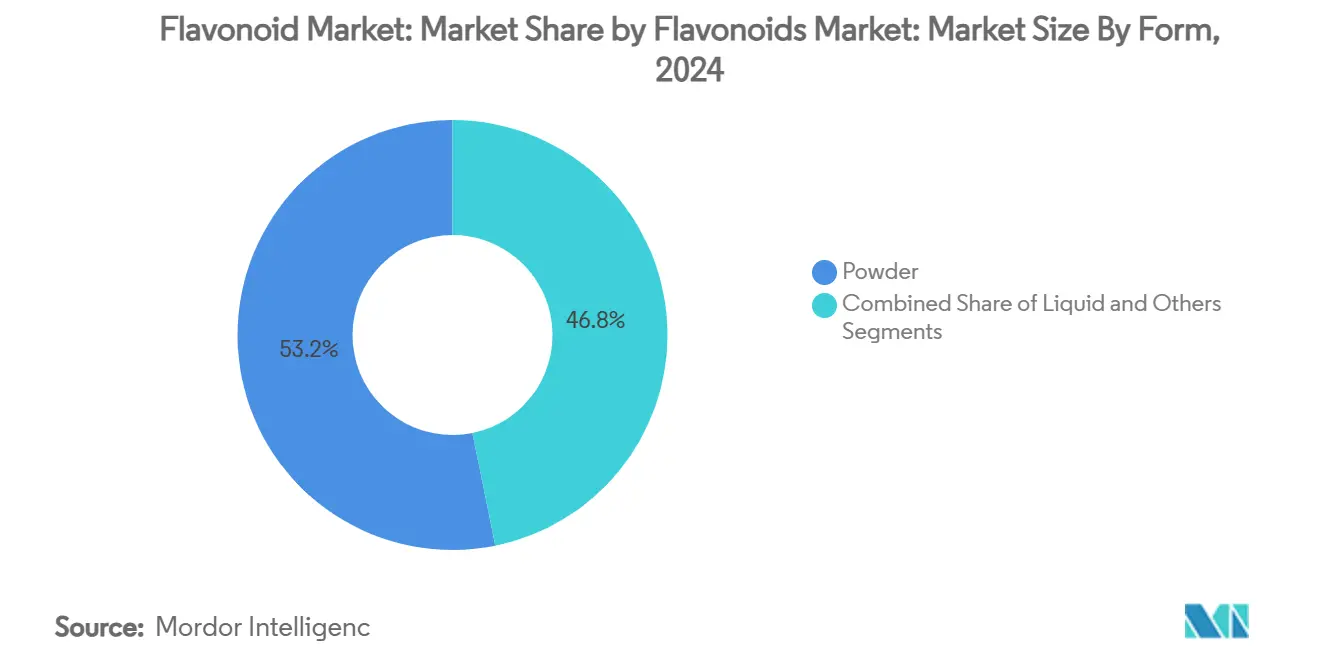

- Nach Form beherrschte Pulver 63,83 % Anteil der Flavonoid-Marktgröße im Jahr 2024; das innovative "andere" Segment entwickelt sich mit 6,74 % CAGR bis 2030.

- Nach Anwendung hielten Nutraceuticals 35,70 % des Flavonoid-Marktanteils im Jahr 2024 und entwickeln sich mit 5,81 % CAGR bis 2030.

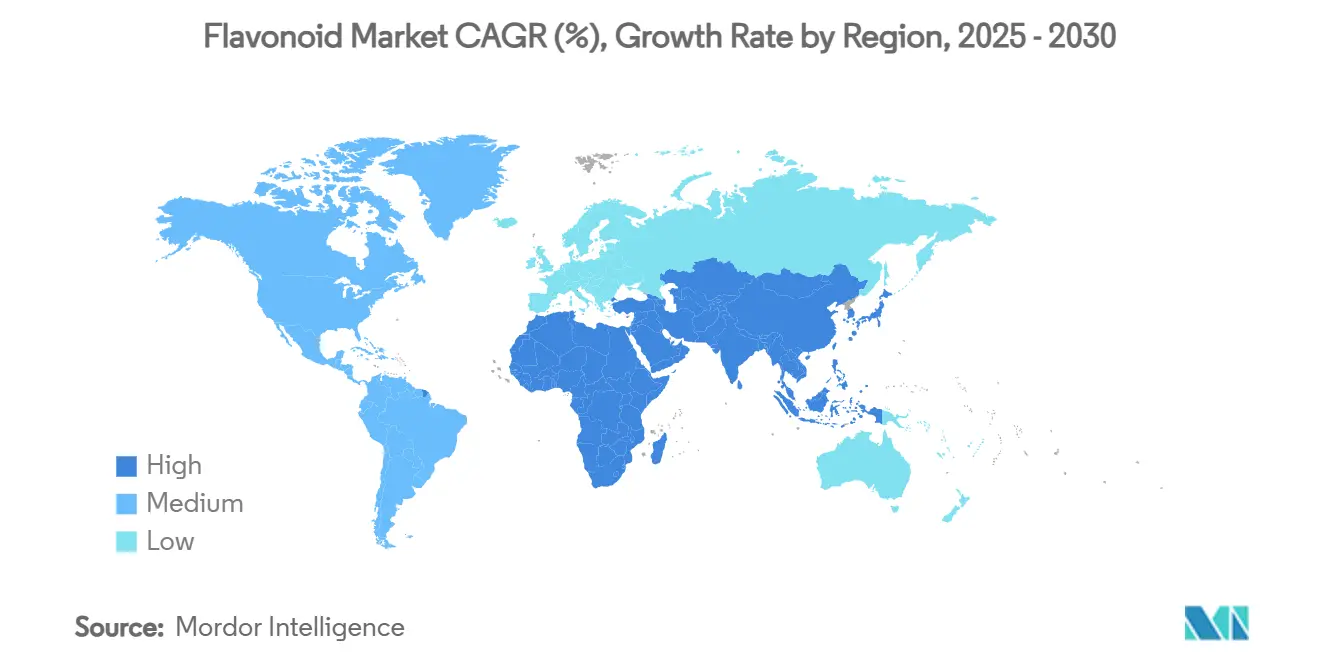

- Nach Geografie dominierte Nordamerika mit 32,45 % Umsatzanteil im Jahr 2024; Asien-Pazifik zeigt die schnellste CAGR von 6,42 % bis 2030.

Globale Flavonoid-Markttrends und Erkenntnisse

Flavonoid-Markt: Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Wachsende Nachfrage nach entzündungshemmenden Gelenkgesundheits- Nahrungsergänzungsmitteln | +1.2% | Global, mit Konzentration in Nordamerika und Europa | Mittlere Frist (2-4 Jahre) |

| Antivirale und antimikrobielle Anwendungen in natürlichen Heilmitteln | +0.8% | Asien-Pazifik-Kern, Ausbreitung auf Naher Osten und Afrika | Lange Frist (≥ 4 Jahre) |

| Verwendung als natürliche Farbstoffe in Lebensmitteln und Getränken | +1.5% | Global | Kurze Frist (≤ 2 Jahre) |

| Steigende Nachfrage nach antibakteriellen Eigenschaften in Hautpflegeprodukten | +0.9% | Nordamerika und Europa, Expansion nach Asien-Pazifik | Mittlere Frist (2-4 Jahre) |

| Expandierende Verbraucherpräferenz für natürliche und funktionelle Lebensmittelzutaten | +1.1% | Global | Mittlere Frist (2-4 Jahre) |

| Technologische Innovationen treiben effiziente Extraktion und Reinigungsmethoden voran | +0.7% | Global, mit früher Adoption in Nordamerika und Europa | Lange Frist (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Wachsende Nachfrage nach entzündungshemmenden Gelenkgesundheits-Nahrungsergänzungsmitteln

Die steigende ältere Bevölkerung und der wachsende Fokus auf präventive Gesundheitsversorgung treiben die Nachfrage nach Flavonoiden in Gelenkgesundheitsanwendungen voran, da Quercetin und andere Flavonoide bewiesene entzündungshemmende Eigenschaften zeigen. Im Februar 2025 aktualisierte die endgültige Regel der Food and Drug Administration die Definition von "gesund" als implizite Nährstoffgehaltsbeanspruchung, um sie an die aktuelle Ernährungswissenschaft und bundesstaatliche Ernährungsrichtlinien anzupassen, insbesondere die Dietary Guidelines for Americans.[2]Quelle: Federal Register, "Food Labeling: Nutrient Content Claims; Definition of Term Healthy", federalregister.gov Diese Überarbeitung etabliert Anforderungen für die Verwendung von "gesund" in der Kennzeichnung von Lebensmitteln für Menschen, hilft Verbrauchern, nahrhafte Lebensmittel zu identifizieren, die den Ernährungsempfehlungen entsprechen, und ermutigt Hersteller, Snacks und Getränke mit Flavonoiden anzureichern, die den Nährstoffdichte-Kriterien entsprechen. Der Nutraceutical-Markt verbraucht weiterhin höhere Mengen und erhält Premium-Rohstoffpreise trotz gesteigerter Konkurrenz aufrecht. Die Kombination von Flavonoiden mit konventionellen Wirkstoffen reduziert den Pillenkonsum und verbessert die Verbraucher-Compliance, wodurch Flavonoide als ergänzende Inhaltsstoffe statt als Ersatzstoffe etabliert werden. Der Branchenfokus auf Gelenkgesundheits-Claims zeigt sich durch Investitionen in Pilot-Verkapselungsanlagen.

Antivirale und antimikrobielle Anwendungen in natürlichen Heilmitteln

Das wachsende Gesundheitsbewusstsein treibt die Einbindung von Flavonoiden in Immununterstützungsprodukten voran, da Verbindungen wie Baicalin und Baicalein nachgewiesene antivirale und antimikrobielle Wirkungen in klinischen Studien zeigen. Die therapeutische Verwendung von Flavonoiden steigt, da Regulierungsbehörden in asiatischen Ländern, insbesondere China und Indien, traditionelle Kräutermedizin mit diesen Verbindungen anerkennen und umfassende Markteintrittsverfahren und standardisierte Genehmigungsprozesse etablieren. Asiatische Nutraceutical-Vorschriften betonen strenge Sicherheits- und Wirksamkeitsstandards und bevorzugen wissenschaftlich validierte Flavonoid-Verbindungen durch umfangreiche Forschungs- und Dokumentationsanforderungen. Die Fähigkeit von Flavonoiden, sowohl präventive als auch therapeutische Funktionen zu erfüllen, stärkt ihre Position im Immungesundheitsmarkt, insbesondere da Verbraucher natürliche Alternativen suchen, die durch robuste wissenschaftliche Evidenz und klinische Validierung unterstützt werden. Diese duale Funktionalität, kombiniert mit steigender regulatorischer Akzeptanz und Verbrauchernachfrage, schafft bedeutende Chancen für Hersteller, die Flavonoid-basierte Immununterstützungsprodukte entwickeln.

Verwendung als natürliche Farbstoffe in Lebensmitteln und Getränken

Der Flavonoid-Markt durchläuft bedeutende Veränderungen aufgrund steigender Verbrauchernachfrage nach natürlichen und Clean-Label-Produkten. Lebensmittelhersteller reagieren durch Neuformulierung ihrer Produkte mit natürlichen Inhaltsstoffen, was die Flavonoid-Nutzung in mehreren Anwendungen gesteigert hat. Die Industrie hat Investitionen in Forschung und Entwicklung erhöht, um die Stabilität und Funktionalität Flavonoid-basierter Inhaltsstoffe zu verbessern, insbesondere für Lebensmittel- und Getränkeprodukte. Die FDA-Genehmigung von drei natürlichen Farben im Jahr 2025 schuf neue Marktchancen und unterstützte den Übergang der Lebensmittelindustrie von künstlichen zu natürlichen Farbstoffen.[3]Quelle: FDA, "FDA Approves Three Food Colors from Natural Sources", fda.gov Diese regulatorische Entwicklung fiel mit Verbesserungen in der Farbstoff-Stabilitätstechnologie zusammen. Die laufende umfassende Überprüfung von Lebensmittelfarben durch die Europäische Union, einschließlich Pflanzenkohle (E 153) und Eisenoxide (E 172), kommt natürlichen Alternativen zugute, die Sicherheitsstandards erfüllen.[4]Quelle: European Food Safety Authority, "Food Colors" efsa.europa.eu Lebensmittelhersteller verwenden zunehmend Anthocyanin-reiche Quellen, insbesondere Beeren, um sowohl visuelle Attraktivität als auch Gesundheitsvorteile zu bieten. Die Kombination aus regulatorischer Unterstützung, technologischen Fortschritten und Verbraucherpräferenzen treibt die Adoption Flavonoid-basierter Farbstoffe in Getränken, Süßwaren und verarbeiteten Lebensmitteln voran.

Steigende Nachfrage nach antibakteriellen Eigenschaften in Hautpflegeprodukten

Die Kosmetikindustrie integriert funktionelle Inhaltsstoffe, insbesondere Flavonoide, in Hautpflegeformulierungen basierend auf ihren bewiesenen Anti-Aging- und photoprotektiven Eigenschaften. Forschung zeigt, dass Anthocyanine die Kollagenproduktion verstärken und Hautzellen vor UV-induziertem oxidativen Schaden schützen, wodurch sie zu wesentlichen Komponenten in Anti-Aging-Produkten werden. Die Kombination von Apigenin und Phloretin dient als wirksame Alternative zu Hydrochinon für die Behandlung von Melasma, was zu neuen aufhellenden Serumformulierungen führt. Europäische Vorschriften listen 309 erlaubte Farbstoffe auf, einschließlich botanischer Quellen, und bieten Herstellern klare Compliance-Richtlinien für die Produktentwicklung. Die Expansion des Nutrikosmetik-Marktes zeigt erhöhtes Verbraucherbewusstsein für die Beziehung zwischen interner Antioxidantien-Aufnahme und Hautgesundheit, was zu integrierten Nahrungsergänzungs- und topischen Produktangeboten mit standardisierten Flavonoid-Extrakten führt. Diese Entwicklung hat zu umfassenden Hautpflegelösungen geführt, die sowohl interne als auch externe Hautgesundheitsfaktoren adressieren. Produktkommunikation betont nun wissenschaftliche Evidenz über traditionelle natürliche Inhaltsstoff-Botschaften und hebt die dokumentierte Wirksamkeit Flavonoid-basierter Formulierungen für spezifische Hautprobleme hervor.

Flavonoid-Markt: Hemmnisse-Auswirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Begrenzte Haltbarkeit | -0.8% | Global | Kurze Frist (≤ 2 Jahre) |

| Regulatorische Beschränkungen bei Gesundheitsbehauptungen | -0.6% | Primär Nordamerika und Europa | Mittlere Frist (2-4 Jahre) |

| Potentielle allergische Reaktionen und Arzneimittelwechselwirkungen | -0.4% | Global | Lange Frist (≥ 4 Jahre) |

| Abhängigkeit von saisonaler und regionaler Ernte-Versorgung | -1.2% | Global, akut in Zitrus-abhängigen Regionen | Kurze Frist (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Begrenzte Haltbarkeit

Die Degradation von Flavonoiden während Lagerung und Verarbeitung schafft bedeutende technische und wirtschaftliche Herausforderungen für das Marktwachstum, insbesondere in Anwendungen, die lange Haltbarkeit erfordern. Die Stabilität von Anthocyaninen hängt stark von Umweltfaktoren wie pH-Werten, Temperaturbedingungen und Lichtexposition ab, die direkt ihre biologische Wirksamkeit und kommerzielle Lebensfähigkeit in verschiedenen Anwendungen beeinflussen. Fortgeschrittene Verkapselungstechnologien und Co-Pigmentierungsmethoden sind zwar wirksam zur Stabilitätsverbesserung, erhöhen jedoch erheblich die Produktionskosten und fügen Komplexität zu Herstellungsprozessen hinzu. Anthocyanin-basierte intelligente Verpackungssysteme funktionieren als umfassende pH-Indikatoren und bieten ausgeklügelte Farbwechsel-Fähigkeiten für kontinuierliche Produktüberwachung während der gesamten Lieferkette. Laufende Forschung zu Flavonoid-basierten Nanogelen zeigt beträchtliches Potenzial für verbesserte Stabilität und Bioverfügbarkeit, obwohl die Skalierung dieser Lösungen für kommerzielle Produktion technisch herausfordernd bleibt. Diese Stabilitätsprobleme betreffen primär die Lebensmittel- und Getränkeindustrie, wo natürliche Farbstoffe konsistent ihre visuellen und funktionellen Eigenschaften während ausgedehnter Distributions- und Lagerungsperioden aufrechterhalten müssen, oft über mehrere Monate.

Abhängigkeit von saisonaler und regionaler Ernte-Versorgung

Klimabedingte Versorgungsunterbrechungen beeinflussen erheblich die Preisgestaltung und Verfügbarkeit von Flavonoiden, insbesondere solcher aus Zitrusfrüchten und Beeren. Die Auswirkung erstreckt sich über die gesamte Lieferkette, von der landwirtschaftlichen Produktion bis zur finalen Produktherstellung. Laut der Europäischen Kommission verringerte sich die Zitrusproduktion der Europäischen Union (ohne Grapefruit) von 10,3 Millionen Tonnen im Jahr 2022 auf 7,4 Millionen Tonnen im Jahr 2023, primär aufgrund von Dürre, beschränkter Bewässerung und hohen Temperaturen.[5]Quelle: European Commission, "Citrus fruit statistics", agriculture.ec.europa.eu Umweltstress, wie Temperaturschwankungen und erhöhter Schädlingsdruck in der Kiwifrucht-Produktion, demonstriert die Verwundbarkeit von Flavonoid-Quellenfrüchten gegenüber sich ändernden Klimamustern. Die geografische Konzentration von Flavonoid-Quellen schafft erhebliche systemische Risiken für globale Preisgestaltung und Verfügbarkeit, insbesondere da Nachfragewachstum die Angebotsexpansion in wichtigen landwirtschaftlichen Regionen übertrifft. Als Antwort auf diese Herausforderungen implementieren Unternehmen umfassende Lieferketten-Resilienz-Strategien, einschließlich geografischer Diversifizierung, Entwicklung alternativer Quellen und verbesserter Lagerlösungen zur Aufrechterhaltung der Marktstabilität und Gewährleistung konsistenter Versorgung zur Befriedigung wachsender Marktnachfrage.

Segmentanalyse

Nach Typ: Anthocyanine behalten Führung während Flavonole beschleunigen

Anthocyanine dominierten den Flavonoid-Markt mit einem Anteil von 29,53 % im Jahr 2024, angetrieben durch ihre Anwendungen als natürliche Farbstoffe und Antioxidantien. Jüngste regulatorische Genehmigungen für Schmetterlingserbse und erhöhte Nachfrage nach natürlichen blauen Farben in Getränke-Neuformulierungen unterstützen das Wachstum dieses Segments. Flavonole, insbesondere Quercetin, zeigen eine CAGR von 6,37 %, unterstützt durch expandierende Anwendungen in Herz-Kreislauf- und Stoffwechselgesundheit. Jüngste Entwicklungen in wasserlöslicher 3-Hydroxyflavonol-Technologie verbessern die Bioverfügbarkeit und erhöhen klinische Anwendungen. Flavan-3-ole erhalten stabiles Wachstum aufgrund von FDA-Herz-Kreislauf-qualifizierten Gesundheitsbehauptungen für Kakaopulver, während Flavone und Isoflavone spezifische hormonelle Gesundheitsanwendungen bedienen. Während des Prognosezeitraums positionieren sich Flavonole durch erhöhte therapeutische Validierung und pharmazeutische Studien, um die Marktanteilslücke zu reduzieren.

Der Markt für Flavonole expandiert weiter durch laufende Forschung und Entwicklung, während Anthocyanine ihre Marktposition durch Farb-Innovation beibehalten. Hersteller erlangen Wettbewerbsvorteile durch verbesserte Stabilitätstechnologien und sichern sich Premium-Verträge mit großen Getränke- und Beauty-Unternehmen. Wachsende klinische Evidenz für Flavonol-Wirksamkeit wird voraussichtlich die Akzeptanz bei Gesundheitsdienstleistern erhöhen und die rezeptfreie Verfügbarkeit erweitern, was eine breitere Marktpenetration in Mainstream-Gesundheitskanälen erleichtert.

Notiz: Segmentanteile aller individuellen Segmente verfügbar beim Berichtskauf

Nach Quelle: Beeren dominieren, aber Kräuter und Gewürze gewinnen an Boden

Beeren trugen 27,45 % zur Flavonoid-Marktgröße im Jahr 2024 bei, unterstützt durch etablierte Lieferketten und weit verbreitete Verwendung von Blaubeer- und Schwarzjohannisbeer-Extrakten. Jedoch schaffen klimabedingte Ertragsvariationen Preisvolatilität, die Verarbeitungsmargen beeinflusst. Das Kräuter- und Gewürze-Segment wächst mit 6,64 % CAGR, unterstützt durch kontinuierlichen Anbau von Scutellaria und Rosmarin, die konzentrierte aktive Verbindungen in niedrigeren Dosen bieten. Zitrus behält seine Marktposition durch effiziente Hesperidin-Produktion bei, obwohl Krankheits- und Dürresorgen zur geografischen Diversifizierung von Quellen führen. Sojabohnen-Isoflavone bedienen das Menopausen-Unterstützungssegment, während Tee und Kakao stabile Nachfrage aufgrund traditioneller Konsummuster beibehalten.

Hersteller verteilen die Beschaffung über Hemisphären, um wetterbedingte Störungen zu minimieren und Marktstabilität aufrechtzuerhalten. Fermentationsanlagen testen Baicalin-Produktion mit Edelstahl-Bioreaktoren, reduzieren Abhängigkeit von Erntezyklen und minimieren Pestizidbelastung. Dieser Ansatz gewährleist konsistente Qualität und erfüllt Umwelt-, Sozial- und Governance-Anforderungen (ESG), positioniert Kräuter-abgeleitete und fermentationsabgeleitete Flavonoide als Risikomanagement-Werkzeuge. Da regulatorische Anforderungen für Produktoffenlegung steigen, wird Lieferketten-Rückverfolgbarkeit bei der Lieferantenauswahl entscheidend und kommt Quellen mit umfassenden Audit-Systemen zugute.

Nach Form: Pulver bleibt vorherrschend während neuartige Systeme entstehen

Pulverformate behielten einen Marktanteil von 63,83 % im Jahr 2024, primär aufgrund ihrer Lagerstabilität, einfachen Mischung und Kompatibilität mit bestehender Trockenmisch-Infrastruktur. Flüssige Varianten sind wesentlich für Getränke- und Kosmetikemulsionen, die schnelle Dispersion erfordern, stehen aber vor Herausforderungen mit Oxidation und mikrobieller Kontamination, die die Haltbarkeit reduzieren. Die "andere" Kategorie, die eine CAGR von 6,74 % erfährt, umfasst Nanogele, Kügelchen und co-extrudierte Zylinder, die Bioverfügbarkeit verbessern und pH-ausgelöste Freisetzung ermöglichen. Wässrige Zweiphasen-Extraktionstechnologie produziert hochreine Konzentrate, die für injizierbare Pharmazeutika geeignet sind.

Endverbraucher priorisieren Kosten pro effektive Dosis über Rohstoffkosten, was Hochbeladungs-Kügelchen trotz höherer Stückpreise wirtschaftlich lebensfähig macht. Fortgeschrittene Feuchtigkeitsbarriere-Filmverpackung hilft, Produktpotenz zu erhalten und Abfall zu reduzieren. Die Branchenverschiebung hin zu Clean Labels hat die Adoption lösungsmittelfreier Granulationsmethoden erhöht. Während Pulverformate weiterhin den Flavonoid-Markt dominieren, bewegt sich die Industrie schrittweise hin zu spezialisierten Liefersystemen, die Produktentwicklungsstrategien beeinflussen.

Notiz: Segmentanteile aller individuellen Segmente verfügbar beim Berichtskauf

Nach Anwendung: Nutraceuticals treiben Multi-Sektor-Expansion voran

Nutraceuticals halten 35,70 % des Flavonoid-Marktanteils im Jahr 2024 und erhalten eine CAGR von 5,81 %, angetrieben durch arzt-unterstützte Behauptungen für Gelenkgesundheit, Leberfunktion und Immunsystemunterstützung. Lebensmittel- und Getränkehersteller reformulieren Produkte mit pflanzenbasierten Farben, unterstützt durch die GRAS-regulatorischen Reformen von 2025, die Transparenz betonen. Die pharmazeutische Industrie führt Phase-1- und Phase-2-klinische Studien von Chrysin und Quercetin für Stoffwechselstörungen durch, was potenzielle verschreibungspflichtige Arzneimittelentwicklung nahelegt. Die Kosmetikindustrie integriert Anthocyanin-Komplexe für UV-Schutz, mit zunehmender Adoption kombinierter topischer und oraler Behandlungsansätze.

Die Tierfutterindustrie evaluiert Scutellaria-Flavonoide als natürliche Wachstumsförderer als Antwort auf Vorschriften, die antimikrobielle Verwendung in der Viehzucht begrenzen. Multi-Zweck-Anwendungen, wie Verpackungsfilme, die als pH-Indikatoren funktionieren, demonstrieren, wie einzelne Extrakte mehreren industriellen Segmenten zugutekommen können. Diese Diversifizierung schützt den Flavonoid-Markt vor Nachfrageschwankungen in individuellen Sektoren und ermutigt Innovation, die geistiges Eigentum über mehrere Kategorien ausdehnt.

Geografische Analyse

Nordamerika machte 32,45 % des Umsatzes von 2024 aus, unterstützt durch FDA-Gesundheitsbehauptungs-Klarheit und etablierte Nahrungsergänzungsmittel-Vertriebskanäle. Die Region steht vor Herausforderungen durch Zitrus-Vergrünungskrankheit und extreme Wetterbedingungen, was Unternehmen dazu treibt, Inhaltsstoffe aus Lateinamerika oder durch Fermentationsprozesse zu beziehen. IFFs Investition von 70 Millionen USD im Februar 2025 zur Erweiterung ihrer Cedar Rapids, Iowa-Anlage um 47.000 Quadratfuß demonstriert ein Engagement für inländische Produktion. Die Erweiterung, die bis 2026 abgeschlossen sein soll, wird die Taura by IFF-Fruchtzutaten-Produktion erhöhen, um den gesunden Snacks-Markt zu bedienen. Während Einzelhändler in den USA angebaute Inhaltsstoffe schätzen, akzeptieren Käufer importierte Alternativen während inländischer Versorgungsengpässe und Preiserhöhungen.

Asien-Pazifik zeigt die höchste Wachstumsrate mit 6,42 % CAGR, angetrieben durch expandierenden Mittelschichtkonsum, Akzeptanz traditioneller Medizin und entstehende Herstellungszentren. Chinas Einbindung validierter Flavonoide in seinen Funktionslebensmittel-Katalog und Indiens Ayurvedische Standards schaffen effiziente Genehmigungsprozesse und reduzieren Zeit bis zur Markteinführung. Die Expansion des E-Commerce über städtische Gebiete hinaus erhöht Marktdurchdringung und Verkaufsvolumen.

Europa erhält konsistentes Wachstum aufrecht, unterstützt durch strenge Zusatzstoff-Vorschriften und umweltbewusste Verbraucher. EFSAs Neubewertung bestehender Farbstoffe schafft Chancen für Flavonoid-Alternativen, die umfangreiche toxikologische Überprüfungen vermeiden. Anhaltende Dürrebedingungen reduzieren EU-Zitrusproduktion, begrenzen regionale Hesperidin-Verfügbarkeit und erhöhen Interesse an Schwarzjohannisbeer- und Holunder-Alternativen. Die Kosmetikindustrie in Frankreich und Italien profitiert von umfassenden Vorschriften, die 309 genehmigte Farbstoffe abdecken, was schnellere Entwicklung von Hautpflegeprodukten mit Flavonoiden erleichtert.

Wettbewerbslandschaft

Der globale Flavonoid-Markt ist moderat fragmentiert. Der Markt umfasst prominente Akteure wie The Merck Group, Indena S.p.A., Cayman Chemical Company und Layn Natural Ingredients, unter anderen, die die Industrie durch verschiedene strategische Initiativen anführen. Unternehmen investieren stark in Forschung und Entwicklung zur Entdeckung neuartiger Flavonoid-Verbindungen und Verbesserung bestehender Produktportfolios, insbesondere mit Fokus auf Verbesserung der Bioverfügbarkeit und Wirksamkeit.

Darüber hinaus haben Unternehmen lösungsmittelfreie Fermentationstechnologie entwickelt, die Lösungsmittel-Entsorgungskosten reduziert und Produktreinheit auf pharmazeutische Standards erhöht. Die Zunahme von Patentanmeldungen für Mikrofluidik- und Hochdruck-Homogenisierungstechniken zeigt wachsende Konkurrenz um geistige Eigentumsrechte und zugehörige Lizenzgebühren-Einnahmen. Neue Marktteilnehmer nutzen Auftragsfertigungspartnerschaften zur Beschleunigung der Kommerzialisierung ohne bedeutende Kapitalausgaben.

Givaudans Expansion in der Region Asien-Pazifik demonstriert strategische Positionierung zur Minimierung von Lieferketten-Risiken und Erlangung geografischer Vorteile. Unternehmen erreichen nun Wettbewerbsvorteile durch regulatorische Compliance, Lieferketten-Optimierung und umfassende Wirksamkeitsdokumentation statt durch Produktionskapazitätserhöhungen. Diese Marktumgebung begünstigt Organisationen mit operationeller Flexibilität und spezialisiertem Branchenwissen.

Flavonoid-Industrieführer

-

Cayman Chemical Company

-

The Merck Group

-

Indena S.p.A

-

Layn Natural Ingredients

-

The Archer-Daniels-Midland Company

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Februar 2025: Im Februar 2025 führte Naturex (eine Givaudan-Marke) eine neue Reihe stabiler Anthocyanin-basierter natürlicher Farbstoffe in ihrem VegeBrite ColorBright-Portfolio ein. Diese Farbstoffe verbessern Hitze- und pH-Stabilität in Getränke- und Süßwarenanwendungen.

- Oktober 2024: Givaudan initiierte den Bau einer 50 Millionen CHF-Herstellungsanlage in Cikarang, Indonesien. Die 24.000-Quadratmeter-Anlage wird herzhafte, süße und Snack-Pulver sowie Säuglingsnahrungsprodukte herstellen. Der Betrieb soll in der ersten Hälfte von 2026 beginnen.

- Mai 2024: HealthTech Bioactives ging eine Partnerschaft mit Abolis Biotechnologies ein, um lösungsmittelfreie, fermentationsbasierte Produktionsmethoden für Polyphenole zu entwickeln, zunächst mit Fokus auf zwei hochwertige Moleküle mit Plänen zur Expansion auf acht zusätzliche Verbindungen. Diese Zusammenarbeit zielt darauf ab, Herstellungskapazitäten zu verbessern und Kosten im Vergleich zu traditionellen Extraktionsmethoden zu reduzieren.

Globaler Flavonoid-Marktbericht Umfang

Flavonoide können als eine Spezies polyphenolischer sekundärer Metabolite pflanzlichen Ursprungs definiert werden, die als diätetische Nahrungsmittel konsumiert werden. Der globale Flavonoid-Markt ist nach Typ, Anwendung und Geografie segmentiert. Nach Typ ist der Markt in Flavanon, Anthocyanin, Flavan-3-ole, Flavonole, Anthoxanthin, Isoflavone und andere Typen segmentiert. Weiterhin wurde der Markt nach Anwendung in Nutraceuticals, Pharmazeutika, Kosmetika, Lebensmittelverarbeitung und Tierfutter segmentiert. Zusätzlich bietet die Studie eine Analyse des Flavonoid-Marktes in aufstrebenden und etablierten Märkten weltweit, einschließlich Nordamerika, Europa, Asien-Pazifik, Südamerika und Naher Osten und Afrika. Die Marktdimensionierung wurde in Wertbegriffen in USD für alle oben genannten Segmente durchgeführt.

| Anthocyanin |

| Flavone |

| Flavan-3-ole |

| Flavonol |

| Anthoxanthin |

| Isoflavone |

| Andere Produkttypen |

| Zitrusfrüchte |

| Beeren |

| Sojabohnen |

| Tee |

| Kakao |

| Kräuter und Gewürze |

| Andere |

| Pulver |

| Flüssig |

| Andere |

| Lebensmittel und Getränke |

| Nutraceutical |

| Pharmazeutisch |

| Kosmetik und Körperpflege |

| Tierfutter |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Rest von Nordamerika | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Italien | |

| Frankreich | |

| Spanien | |

| Niederlande | |

| Polen | |

| Belgien | |

| Schweden | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Australien | |

| Indonesien | |

| Südkorea | |

| Thailand | |

| Singapur | |

| Rest von Asien-Pazifik | |

| Südamerika | Brasilien |

| Argentinien | |

| Kolumbien | |

| Chile | |

| Peru | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Südafrika |

| Saudi-Arabien | |

| Vereinigte Arabische Emirate | |

| Nigeria | |

| Ägypten | |

| Marokko | |

| Türkei | |

| Rest von Naher Osten und Afrika |

| Nach Typ | Anthocyanin | |

| Flavone | ||

| Flavan-3-ole | ||

| Flavonol | ||

| Anthoxanthin | ||

| Isoflavone | ||

| Andere Produkttypen | ||

| Nach Quelle | Zitrusfrüchte | |

| Beeren | ||

| Sojabohnen | ||

| Tee | ||

| Kakao | ||

| Kräuter und Gewürze | ||

| Andere | ||

| Nach Form | Pulver | |

| Flüssig | ||

| Andere | ||

| Nach Anwendung | Lebensmittel und Getränke | |

| Nutraceutical | ||

| Pharmazeutisch | ||

| Kosmetik und Körperpflege | ||

| Tierfutter | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Rest von Nordamerika | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Italien | ||

| Frankreich | ||

| Spanien | ||

| Niederlande | ||

| Polen | ||

| Belgien | ||

| Schweden | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Indien | ||

| Japan | ||

| Australien | ||

| Indonesien | ||

| Südkorea | ||

| Thailand | ||

| Singapur | ||

| Rest von Asien-Pazifik | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Kolumbien | ||

| Chile | ||

| Peru | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Südafrika | |

| Saudi-Arabien | ||

| Vereinigte Arabische Emirate | ||

| Nigeria | ||

| Ägypten | ||

| Marokko | ||

| Türkei | ||

| Rest von Naher Osten und Afrika | ||

Im Bericht beantwortete Schlüsselfragen

Wie groß ist der aktuelle Flavonoid-Markt und wie schnell wächst er?

Der Flavonoid-Markt wird auf 1,42 Milliarden USD im Jahr 2025 geschätzt und soll bis 2030 1,82 Milliarden USD erreichen, mit einer CAGR von 5,11 %.

Welcher Produkttyp führt den Flavonoid-Markt an?

Anthocyanine führen mit 29,53 % Anteil in 2024, obwohl Flavonole die schnellste CAGR von 6,37 % verzeichnen.

Warum ist Asien-Pazifik die am schnellsten wachsende Region?

Unterstützende Nutraceutical-Regeln, steigendes verfügbares Einkommen und lokale Herstellungsinvestitionen wie Givaudans neue indonesische Anlage befeuern eine CAGR von 6,42 %.

Welches Anwendungssegment zeigt die stärkste Dynamik?

Nutraceuticals dominieren mit 35,70 % Anteil und bleiben das am schnellsten wachsende mit 5,81 % CAGR, unterstützt durch klinische Validierung und aktualisierte FDA-Kennzeichnungsregeln.

Seite zuletzt aktualisiert am: