Größe des europäischen Proteinmarktes

| Studienzeitraum | 2017 - 2029 | |

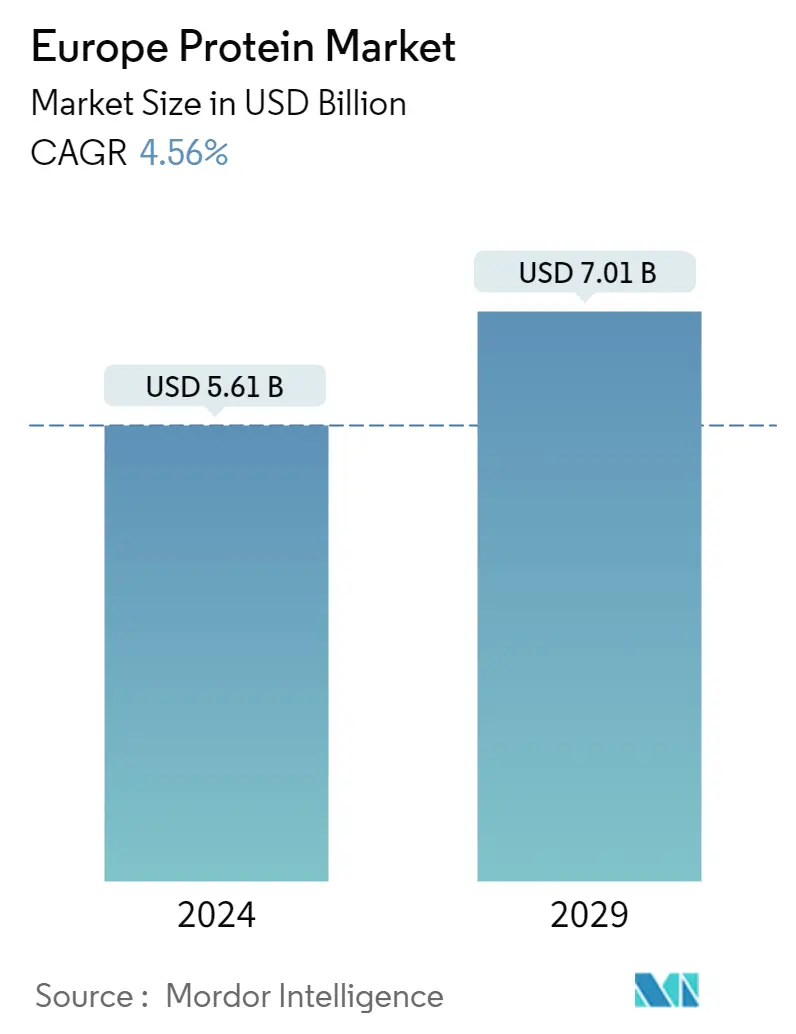

| Marktgröße (2024) | 6.52 Milliarden US-Dollar | |

| Marktgröße (2029) | 8.26 Milliarden US-Dollar | |

| Größter Anteil nach Endbenutzer | Essen und Getränke | |

| CAGR (2024 - 2029) | 4.56 % | |

| Größter Anteil nach Land | Russland | |

| Marktkonzentration | Niedrig | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Analyse des europäischen Proteinmarktes

Die Größe des europäischen Proteinmarkts wird im Jahr 2024 auf 5,61 Milliarden US-Dollar geschätzt und soll bis 2029 7,01 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,56 % im Prognosezeitraum (2024–2029) entspricht.

Die wachsende Zahl veganer und flexitarierischer Bevölkerungsgruppen mit zunehmender Vorliebe für Naturprodukte sorgt für das Segmentwachstum

- Hinsichtlich der Anwendung war die Lebensmittel- und Getränkeindustrie mit einem Großteil des Volumenanteils führend im Anwendungssektor für Proteine in der Region. Der Anteil wurde stark von der Milch- und Fleischalternativenindustrie beeinflusst, die 23 % des gesamten Proteinkonsums in der Region ausmachte. Der Anteil wird vor allem durch die steigende Zahl veganer und flexitarierischer Verbraucher getrieben, die zunehmend auf tierfreie Produktangebote im Markt setzen oder diesen gegenüber aufgeschlossen sind. Seit 2020 hat sich die Zahl der Veganer in Europa von 1,3 Millionen auf 2,6 Millionen verdoppelt, was 3,2 % der Bevölkerung entspricht. Trotz des größten Anteils hat der Lebensmittel- und Getränkemarkt seine Wachstumsrate jedoch noch nicht übertroffen, und es wird erwartet, dass er im Prognosezeitraum eine durchschnittliche jährliche Wachstumsrate (CAGR) von 4,17 % verzeichnen wird.

- Es folgt das Segment Tierfutter, das weitgehend durch den Einsatz pflanzlicher Proteine getrieben wird und im Prognosezeitraum voraussichtlich ebenfalls die schnellste Wachstumsrate von 4,28 % verzeichnen wird. Dies ist vor allem auf wachsende staatliche Initiativen im Bereich Pflanzenproteine zurückzuführen. So schlossen sich die EU-Mitgliedsstaaten im Jahr 2022 zusammen, um eine kontinentweite Pflanzenproteinstrategie zu fordern, die angesichts des Krieges in der Ukraine mehr denn je notwendig sei. Diese europäische Strategie würde das bereits bestehende Engagement der EU-Exekutive stärken, die in einem Bericht aus dem Jahr 2018 die Entwicklung von Pflanzenproteinen in der Europäischen Union forderte.

- Von allen Endverbrauchersegmenten wird erwartet, dass das Segment Körperpflege und Kosmetik im Prognosezeitraum wertmäßig mit 5,04 % die schnellste Wachstumsrate verzeichnen wird. Der aufkommende Genuss von Naturprodukten mit steigendem Interesse an der Zutatenliste ist ein starker Wachstumstreiber. Etwa 37 % in Deutschland und 27 % in Frankreich verwendeten im Jahr 2021 ein Naturkosmetikum.

Die wachsende Nachfrage nach gesunden Lebensmitteln treibt die regionale Nachfrage an, wobei die Nachfrage von den Segmenten Russland, Frankreich und dem übrigen Europa dominiert wird

- Aufgrund des steigenden Gesundheitsbewusstseins in der Region dominiert das Segment Restliches Europa, zu dem Länder wie die Ukraine, Polen, Griechenland, Österreich, Belgien und Norwegen gehören, hinsichtlich des Proteinkonsums. Im Jahr 2021 machte der Verzehr gesunder Lebensmittel in acht Mitgliedsländern der Europäischen Union etwa 70 % des Gesamtkonsums aus. Etwa ein Drittel der Bevölkerung in Belgien konsumierte im Jahr 2022 vegetarische Burger. Für die Uneingeweihten Über 25,8 % der Einwohner Österreichs waren im Jahr 2022 Flexitarier, was den Konsum von proteinhaltigen Lebensmitteln ankurbelte.

- Russland blieb nach dem Segment Übriges Europa der größte Proteinkonsument in der Region. Umfangreiche Produktentwicklungen, staatliche Initiativen, Investitionen und eine hohe Nachfrage aus dem Lebensmittel- und Getränkesektor trieben die Nachfrage an. Unter allen Proteinarten wird der Proteinverbrauch des Landes größtenteils von pflanzlichen Proteinarten bestimmt, mit einem wertmäßigen Marktanteil von 61,3 % im Jahr 2022. Der Markt verzeichnet eine hohe Nachfrage nach tierfreien Proteinalternativen und eine wachsende Zahl von Vegetariern in dem Land. Sojaprotein dominiert den Verbrauch im Land mit einem wertmäßigen Anteil von 36 % im Jahr 2022.

- Unter allen Ländern wird Frankreich im Prognosezeitraum voraussichtlich die schnellste Wachstumsrate verzeichnen und eine jährliche Wachstumsrate von 5,02 % nach Volumen verzeichnen. Der Proteinkonsum des Landes wird größtenteils durch das Segment Fleisch und Fleischalternativen bestimmt, wobei die Präferenz der Verbraucher für Fleischprodukte auf pflanzlicher Basis wächst. Das Land hat eine wachsende vegane und vegetarische Bevölkerung, die maßgeblich zum Segmentwachstum beiträgt. Beispielsweise machen Vegetarier und Veganer 2 % der französischen Bevölkerung (etwa 1,3 Millionen Menschen) bzw. 0,5 % (etwa 340.000 Menschen) aus, während Flexitarier im Jahr 2021 fast 23 Millionen Menschen ausmachten.

Europas Proteinmarkttrends

- Die Marktreife und sinkende Geburtenraten sind für das langsame Wachstum verantwortlich

- Der starke Einfluss des Einzelhandelssektors unterstützt das Marktwachstum

- Gesunde Trends bei Getränken wirken sich auf das Marktwachstum aus

- Nachhaltige und innovative Verpackungstrends beeinflussen den Markt für Frühstückscerealien

- Die Vorlieben der Verbraucher verlagern sich hin zu Premium-Gewürzen und Soßen, weg von verpackten Suppen

- Innovationen bei Schokolade steigern den Umsatz

- Milchalternativen verzeichnen deutliche Wachstumsraten

- Die wachsende Nachfrage nach ernährungsspezifischen Diäten könnte die Marktnachfrage ankurbeln

- Innovationen bei Produktformulierungen haben auf dem Markt einen größeren Spielraum

- Ein-Kopf-Haushalte treiben den RTE/RTC-Markt voran

- Gesünderes Naschen dürfte den Markt ankurbeln

- Die wachsende Verbraucherbasis könnte dem Markt für Sportergänzungsmittel zugute kommen

- Erhöhte Fleischproduktion, um das Marktwachstum voranzutreiben

- Natürliche und biologische Produkte erobern den Markt

- Der zunehmende Konsum pflanzlicher Proteine eröffnet Chancen für wichtige Akteure im Zutatensektor

- Europa konzentriert sich darauf, die Produktionskapazitäten für Soja, Weizen und Erbsen zu steigern

Überblick über die europäische Proteinindustrie

Der europäische Proteinmarkt ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 32,17 % einnehmen. Die Hauptakteure in diesem Markt sind Archer Daniels Midland Company, Darling Ingredients Inc., International Flavors Fragrances, Inc., Kerry Group plc und Royal FrieslandCampina NV (alphabetisch sortiert).

Europas Proteinmarktführer

Archer Daniels Midland Company

Darling Ingredients Inc.

International Flavors & Fragrances, Inc.

Kerry Group plc

Royal FrieslandCampina N.V

Other important companies include 3fbio Ltd, Arla Foods AMBA, Groupe LACTALIS, Laita, Roquette Frère, SAS Gelatines Weishardt, Südzucker AG.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum europäischen Proteinmarkt

- November 2021 Lactalis Ingredients bringt neue proteinreiche Produktkonzepte auf den Markt, die Pronativ® Native Micellar Casein und Pronativ® Native Whey Protein verwenden. Einige der abgeleiteten Konzepte sind proteinreiche Shakes und proteinreiche Puddings.

- August 2021 Arla Foods Ingredients bringt MicelPure™, ein mizellares Kaseinisolat, auf den Markt. Das neue mizellare Kaseinisolat enthält mindestens 87 % natives Protein, ist laktose- und fettarm, hitzestabil und geschmacksneutral. Es wird hauptsächlich in RTD-Getränken, proteinreichen Getränken und Pulvershakes verwendet.

- Mai 2021 Unilever kündigte an, mit dem Lebensmitteltechnologieunternehmen ENOUGH (ehemals 3F BIO) zusammenzuarbeiten, um neue pflanzliche Fleischprodukte auf den Markt zu bringen.

Europa-Proteinmarktbericht – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. EINFÜHRUNG

- 2.1 Studienannahmen und Marktdefinition

- 2.2 Umfang der Studie

- 2.3 Forschungsmethodik

3. WICHTIGSTE INDUSTRIETRENDS

- 3.1 Endbenutzer-Marktvolumen

- 3.1.1 Babynahrung und Säuglingsnahrung

- 3.1.2 Bäckerei

- 3.1.3 Getränke

- 3.1.4 Frühstücksflocken

- 3.1.5 Gewürze/Soßen

- 3.1.6 Süßwaren

- 3.1.7 Milchprodukte und alternative Milchprodukte

- 3.1.8 Ernährung älterer Menschen und medizinische Ernährung

- 3.1.9 Fleisch/Geflügel/Meeresfrüchte und Fleischersatzprodukte

- 3.1.10 RTE/RTC-Lebensmittelprodukte

- 3.1.11 Snacks

- 3.1.12 Sport-/Leistungsernährung

- 3.1.13 Tierfutter

- 3.1.14 Körperpflege und Kosmetik

- 3.2 Trends beim Proteinkonsum

- 3.2.1 Tier

- 3.2.2 Anlage

- 3.3 Produktionstrends

- 3.3.1 Tier

- 3.3.2 Anlage

- 3.4 Gesetzlicher Rahmen

- 3.4.1 Frankreich

- 3.4.2 Deutschland

- 3.4.3 Italien

- 3.4.4 Großbritannien

- 3.5 Analyse der Wertschöpfungskette und des Vertriebskanals

4. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 4.1 Quelle

- 4.1.1 Tier

- 4.1.1.1 Nach Proteintyp

- 4.1.1.1.1 Kasein und Kaseinate

- 4.1.1.1.2 Kollagen

- 4.1.1.1.3 Eiprotein

- 4.1.1.1.4 Gelatine

- 4.1.1.1.5 Insektenprotein

- 4.1.1.1.6 Milch eiweiß

- 4.1.1.1.7 Molkenprotein

- 4.1.1.1.8 Anderes tierisches Protein

- 4.1.2 Mikrobiell

- 4.1.2.1 Nach Proteintyp

- 4.1.2.1.1 Algenprotein

- 4.1.2.1.2 Mykoprotein

- 4.1.3 Anlage

- 4.1.3.1 Nach Proteintyp

- 4.1.3.1.1 Hanfprotein

- 4.1.3.1.2 Erbsenprotein

- 4.1.3.1.3 Kartoffelprotein

- 4.1.3.1.4 Reisprotein

- 4.1.3.1.5 Ich bin Protein

- 4.1.3.1.6 Weizenprotein

- 4.1.3.1.7 Anderes Pflanzenprotein

- 4.2 Endbenutzer

- 4.2.1 Tierfutter

- 4.2.2 Essen und Getränke

- 4.2.2.1 Durch Sub-Endbenutzer

- 4.2.2.1.1 Bäckerei

- 4.2.2.1.2 Getränke

- 4.2.2.1.3 Frühstücksflocken

- 4.2.2.1.4 Gewürze/Soßen

- 4.2.2.1.5 Süßwaren

- 4.2.2.1.6 Milchprodukte und alternative Milchprodukte

- 4.2.2.1.7 Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen

- 4.2.2.1.8 RTE/RTC-Lebensmittelprodukte

- 4.2.2.1.9 Snacks

- 4.2.3 Körperpflege und Kosmetik

- 4.2.4 Ergänzungen

- 4.2.4.1 Durch Sub-Endbenutzer

- 4.2.4.1.1 Babynahrung und Säuglingsnahrung

- 4.2.4.1.2 Ernährung älterer Menschen und medizinische Ernährung

- 4.2.4.1.3 Sport-/Leistungsernährung

- 4.3 Land

- 4.3.1 Belgien

- 4.3.2 Frankreich

- 4.3.3 Deutschland

- 4.3.4 Italien

- 4.3.5 Niederlande

- 4.3.6 Russland

- 4.3.7 Spanien

- 4.3.8 Truthahn

- 4.3.9 Großbritannien

- 4.3.10 Rest von Europa

5. WETTBEWERBSFÄHIGE LANDSCHAFT

- 5.1 Wichtige strategische Schritte

- 5.2 Marktanteilsanalyse

- 5.3 Unternehmenslandschaft

- 5.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 5.4.1 3fbio Ltd

- 5.4.2 Archer Daniels Midland Company

- 5.4.3 Arla Foods AMBA

- 5.4.4 Darling Ingredients Inc.

- 5.4.5 Groupe LACTALIS

- 5.4.6 International Flavors & Fragrances, Inc.

- 5.4.7 Kerry Group plc

- 5.4.8 Laita

- 5.4.9 Roquette Frère

- 5.4.10 Royal FrieslandCampina N.V

- 5.4.11 SAS Gelatines Weishardt

- 5.4.12 Südzucker AG

6. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS DER PROTEININGREDIENTS-INDUSTRIE

7. ANHANG

- 7.1 Globaler Überblick

- 7.1.1 Überblick

- 7.1.2 Porters Fünf-Kräfte-Framework

- 7.1.3 Globale Wertschöpfungskettenanalyse

- 7.1.4 Marktdynamik (DROs)

- 7.2 Quellen & Referenzen

- 7.3 Liste der Tabellen und Abbildungen

- 7.4 Primäre Erkenntnisse

- 7.5 Datenpaket

- 7.6 Glossar der Begriffe

Segmentierung der europäischen Proteinindustrie

Tier, Mikrobiell und Pflanze werden als Segmente nach Quelle abgedeckt. Tierfutter, Lebensmittel und Getränke, Körperpflege und Kosmetik sowie Nahrungsergänzungsmittel werden als Segmente vom Endverbraucher abgedeckt. Belgien, Frankreich, Deutschland, Italien, Niederlande, Russland, Spanien, Türkei und Vereinigtes Königreich werden als Segmente nach Ländern abgedeckt.

- Hinsichtlich der Anwendung war die Lebensmittel- und Getränkeindustrie mit einem Großteil des Volumenanteils führend im Anwendungssektor für Proteine in der Region. Der Anteil wurde stark von der Milch- und Fleischalternativenindustrie beeinflusst, die 23 % des gesamten Proteinkonsums in der Region ausmachte. Der Anteil wird vor allem durch die steigende Zahl veganer und flexitarierischer Verbraucher getrieben, die zunehmend auf tierfreie Produktangebote im Markt setzen oder diesen gegenüber aufgeschlossen sind. Seit 2020 hat sich die Zahl der Veganer in Europa von 1,3 Millionen auf 2,6 Millionen verdoppelt, was 3,2 % der Bevölkerung entspricht. Trotz des größten Anteils hat der Lebensmittel- und Getränkemarkt seine Wachstumsrate jedoch noch nicht übertroffen, und es wird erwartet, dass er im Prognosezeitraum eine durchschnittliche jährliche Wachstumsrate (CAGR) von 4,17 % verzeichnen wird.

- Es folgt das Segment Tierfutter, das weitgehend durch den Einsatz pflanzlicher Proteine getrieben wird und im Prognosezeitraum voraussichtlich ebenfalls die schnellste Wachstumsrate von 4,28 % verzeichnen wird. Dies ist vor allem auf wachsende staatliche Initiativen im Bereich Pflanzenproteine zurückzuführen. So schlossen sich die EU-Mitgliedsstaaten im Jahr 2022 zusammen, um eine kontinentweite Pflanzenproteinstrategie zu fordern, die angesichts des Krieges in der Ukraine mehr denn je notwendig sei. Diese europäische Strategie würde das bereits bestehende Engagement der EU-Exekutive stärken, die in einem Bericht aus dem Jahr 2018 die Entwicklung von Pflanzenproteinen in der Europäischen Union forderte.

- Von allen Endverbrauchersegmenten wird erwartet, dass das Segment Körperpflege und Kosmetik im Prognosezeitraum wertmäßig mit 5,04 % die schnellste Wachstumsrate verzeichnen wird. Der aufkommende Genuss von Naturprodukten mit steigendem Interesse an der Zutatenliste ist ein starker Wachstumstreiber. Etwa 37 % in Deutschland und 27 % in Frankreich verwendeten im Jahr 2021 ein Naturkosmetikum.

| Tier | Nach Proteintyp | Kasein und Kaseinate |

| Kollagen | ||

| Eiprotein | ||

| Gelatine | ||

| Insektenprotein | ||

| Milch eiweiß | ||

| Molkenprotein | ||

| Anderes tierisches Protein | ||

| Mikrobiell | Nach Proteintyp | Algenprotein |

| Mykoprotein | ||

| Anlage | Nach Proteintyp | Hanfprotein |

| Erbsenprotein | ||

| Kartoffelprotein | ||

| Reisprotein | ||

| Ich bin Protein | ||

| Weizenprotein | ||

| Anderes Pflanzenprotein |

| Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei |

| Getränke | ||

| Frühstücksflocken | ||

| Gewürze/Soßen | ||

| Süßwaren | ||

| Milchprodukte und alternative Milchprodukte | ||

| Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen | ||

| RTE/RTC-Lebensmittelprodukte | ||

| Snacks | ||

| Körperpflege und Kosmetik | ||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung |

| Ernährung älterer Menschen und medizinische Ernährung | ||

| Sport-/Leistungsernährung | ||

| Belgien |

| Frankreich |

| Deutschland |

| Italien |

| Niederlande |

| Russland |

| Spanien |

| Truthahn |

| Großbritannien |

| Rest von Europa |

| Quelle | Tier | Nach Proteintyp | Kasein und Kaseinate |

| Kollagen | |||

| Eiprotein | |||

| Gelatine | |||

| Insektenprotein | |||

| Milch eiweiß | |||

| Molkenprotein | |||

| Anderes tierisches Protein | |||

| Mikrobiell | Nach Proteintyp | Algenprotein | |

| Mykoprotein | |||

| Anlage | Nach Proteintyp | Hanfprotein | |

| Erbsenprotein | |||

| Kartoffelprotein | |||

| Reisprotein | |||

| Ich bin Protein | |||

| Weizenprotein | |||

| Anderes Pflanzenprotein | |||

| Endbenutzer | Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei | |

| Getränke | |||

| Frühstücksflocken | |||

| Gewürze/Soßen | |||

| Süßwaren | |||

| Milchprodukte und alternative Milchprodukte | |||

| Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen | |||

| RTE/RTC-Lebensmittelprodukte | |||

| Snacks | |||

| Körperpflege und Kosmetik | |||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung | |

| Ernährung älterer Menschen und medizinische Ernährung | |||

| Sport-/Leistungsernährung | |||

| Land | Belgien | ||

| Frankreich | |||

| Deutschland | |||

| Italien | |||

| Niederlande | |||

| Russland | |||

| Spanien | |||

| Truthahn | |||

| Großbritannien | |||

| Rest von Europa | |||

Marktdefinition

- Endbenutzer - Der Markt für Proteinzutaten funktioniert auf B2B-Basis. Hersteller von Lebensmitteln, Getränken, Nahrungsergänzungsmitteln, Tierfutter sowie Körperpflege und Kosmetika gelten als Endverbraucher im untersuchten Markt. Vom Anwendungsbereich ausgenommen sind Hersteller, die flüssige/trockene Molke kaufen, um sie als Bindemittel oder Verdickungsmittel oder für andere Nicht-Protein-Anwendungen zu verwenden.

- Penetrationsrate - Die Penetrationsrate ist definiert als der Prozentsatz des Endbenutzer-Marktvolumens mit Proteinen angereichert am gesamten Endbenutzer-Marktvolumen.

- Durchschnittlicher Proteingehalt - Der durchschnittliche Proteingehalt ist der durchschnittliche Proteingehalt pro 100 g Produkt, das von allen im Rahmen dieses Berichts berücksichtigten Endverbraucherunternehmen hergestellt wird.

- Endbenutzer-Marktvolumen - Das Endverbrauchermarktvolumen ist das konsolidierte Volumen aller Arten und Formen von Endverbraucherprodukten im Land oder in der Region.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.