Marktgröße für pflanzliche Proteinzutaten in Europa

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 3.92 Milliarden US-Dollar | |

| Marktgröße (2029) | 4.94 Milliarden US-Dollar | |

| Größter Anteil nach Endbenutzer | Essen und Getränke | |

| CAGR (2024 - 2029) | 4.41 % | |

| Größter Anteil nach Land | Russland | |

| Marktkonzentration | Niedrig | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für pflanzliche Proteinzutaten in Europa

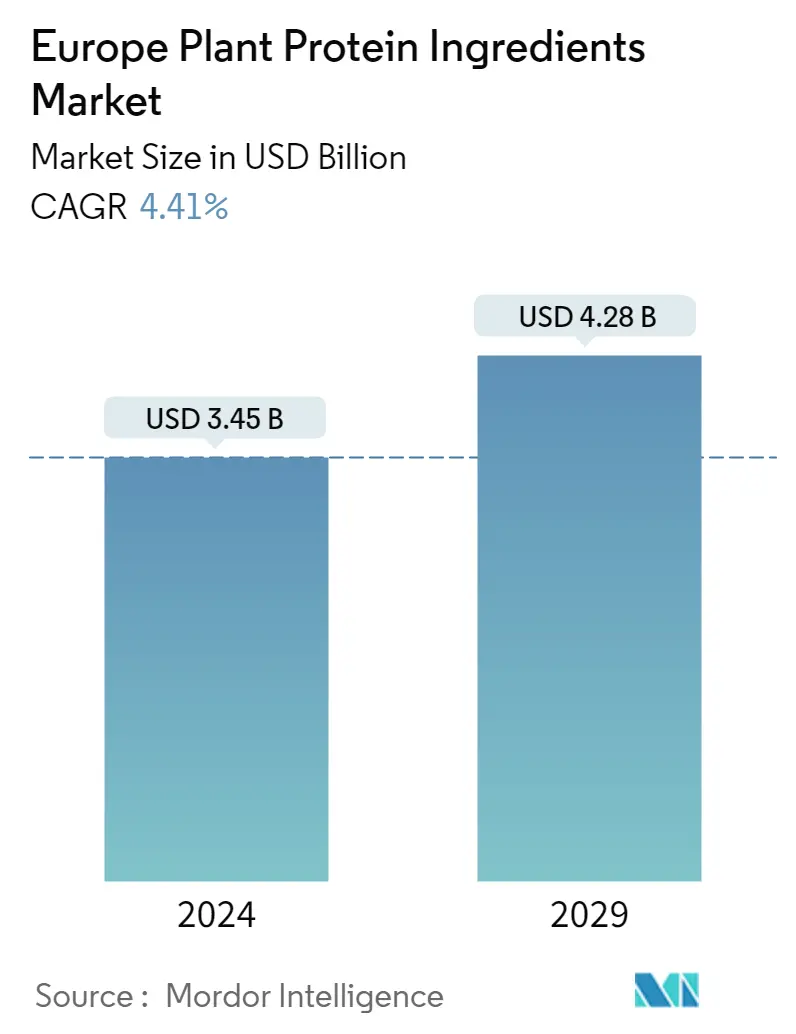

Die Größe des europäischen Marktes für pflanzliche Proteinzutaten wird im Jahr 2024 auf 3,45 Milliarden US-Dollar geschätzt und soll bis 2029 4,28 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 4,41 % im Prognosezeitraum (2024–2029) entspricht.

Das steigende Bewusstsein für Gesundheitsrisiken im Zusammenhang mit dem Verzehr von Fleisch und die zunehmende Verfügbarkeit pflanzlicher Proteinersatzstoffe treiben den Markt für Lebensmittel und Getränke in Europa an

- Das Lebensmittel- und Getränkesegment ist führend im Endverbrauchermarkt für Pflanzenproteine in Europa. Das Lebensmittel- und Getränkesegment wurde vom Untersegment Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen vorangetrieben, das im Berichtszeitraum eine durchschnittliche jährliche Wachstumsrate (CAGR) von 4,13 % in Bezug auf das Volumen verzeichnete. Das Umsatzwachstum hängt mit dem wachsenden Bewusstsein für Gesundheitsrisiken zusammen, die mit dem Verzehr von Fleisch verbunden sind, sowie mit der zunehmenden Verfügbarkeit pflanzlicher Proteinersatzprodukte in den meisten Vertriebszentren in ganz Europa.

- Die Nachfrage nach pflanzlichem Protein wird vor allem durch das wachsende Wissen über seine Funktionsweise und das wachsende Bewusstsein für eine Ernährung, die reich an pflanzlichem Protein ist, getrieben. Im Jahr 2022 nahm das Untersegment Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen das größte Marktvolumen ein, gefolgt vom Untersegment Milchprodukte und Milchalternativen. Das Teilsegment Fleisch und Fleischersatzprodukte wird im Prognosezeitraum voraussichtlich eine durchschnittliche jährliche Wachstumsrate (CAGR) von 3,71 % in Bezug auf das Volumen verzeichnen.

- Das Segment Nahrungsergänzungsmittel, angeführt vom Untersegment Sport- und Leistungsernährung, wird im Prognosezeitraum voraussichtlich die schnellste CAGR von 6,72 % wertmäßig verzeichnen. Die wachsende Beliebtheit von Bodybuilding und Muskelaufbau sowie das wachsende Bewusstsein für die gesundheitlichen Vorteile von Pflanzenproteinen haben der Proteinindustrie Auftrieb gegeben. Es wurde auch behauptet, dass die Fitnessvorteile von Molkenprotein durch die Ergänzung mit höheren Dosierungen pflanzlichen Proteins (40 g/Tag oder mehr) reproduziert werden können. Für Menschen, die ihren Proteinkonsum auf pflanzliche Quellen umstellen möchten, ist es jetzt einfacher, diese Ernährungsgewohnheiten zu ergänzen, da wichtige Akteure auf der Grundlage der sensorischen Profile ihrer Produkte Innovationen entwickeln, um pflanzliche Proteine so akzeptabel wie möglich zu machen.

Die Nachfrage nach pflanzlichem Protein, die von der Bevölkerung mit hohem Einkommen getragen wird, hat zu einem wachsenden Markt für pflanzliche Proteinzutaten in Russland geführt

- Russland blieb das Land mit dem größten Konsum von Pflanzenproteinen in der Region, da der Markt hauptsächlich auf Lebensmittel und Getränke ausgerichtet ist. Im Jahr 2021 aßen bereits rund 10 % der Russen pflanzliche Alternativen und 54 % waren bereit, pflanzliche Lebensmittel in ihre Ernährung aufzunehmen. Die Nachfrage nach pflanzlichem Protein kam hauptsächlich von Russen mit hohem Einkommen. Das jährliche Pro-Kopf-Haushaltseinkommen Russlands betrug im Jahr 2021 6.523 US-Dollar. Umwelt- und ethische Bedenken sind nach wie vor die unbeliebtesten Themen bei russischen Verbrauchern. Der Unterschied in der deutlich gestiegenen positiven Wahrnehmung des Labels pflanzlich ist jedoch größtenteils auf das Wachstum des Marktes zurückzuführen.

- Die Niederlande und Belgien hatten im Jahr 2022 einen geringen Mengen- und Wertanteil. Sie konnten Umsätze vor allem in den Bereichen Lebensmittel und Getränke sowie Tierfutter erzielen. Im Jahr 2020 gab es in den Niederlanden mehr als 60 Unternehmen und Forschungseinrichtungen, die sich auf pflanzliche Proteine konzentrierten. In letzter Zeit erfreut sich pflanzliches Protein in Lebensmittelgeschäften immer größerer Beliebtheit und steht landesweit auf den Speisekarten von Fastfood-Restaurants. Im Jahr 2022 dominierte Sojaprotein mit einem Wertanteil von 36 % den Verbrauch im Land.

- Frankreich wird voraussichtlich eines der am schnellsten wachsenden Länder sein und im Prognosezeitraum eine jährliche Wachstumsrate von 5,17 % verzeichnen. Viele Unternehmen wie ADM, Cargill und Roquette investierten in Frankreich in pflanzliche Proteine, um höhere Gewinnspannen zu erzielen, was ihnen half, die Auswirkungen von Rohstoffpreisen und Handelskriegen abzufedern. Das meiste in Tierfutter verwendete Pflanzenprotein wird importiert, darunter Soja aus den USA und Brasilien. Im Jahr 2021 importierte Frankreich Soja im Wert von 5,8 USD aus den USA. Ziel des Landes ist es jedoch, die inländische Produktion von Futtermitteln und menschlicher Ernährung zu steigern und so die Agrar- und Ernährungssouveränität und Nachhaltigkeit zu stärken.

Markttrends für pflanzliche Proteinzutaten in Europa

- Die Marktreife und sinkende Geburtenraten sind für das langsame Wachstum verantwortlich

- Der starke Einfluss des Einzelhandelssektors unterstützt das Marktwachstum

- Gesunde Trends bei Getränken wirken sich auf das Marktwachstum aus

- Nachhaltige und innovative Verpackungstrends beeinflussen den Markt für Frühstückscerealien

- Die Vorlieben der Verbraucher verlagern sich hin zu Premium-Gewürzen und Soßen, weg von verpackten Suppen

- Innovationen bei Schokolade steigern den Umsatz

- Milchalternativen verzeichnen deutliche Wachstumsraten

- Die wachsende Nachfrage nach ernährungsspezifischen Diäten könnte die Marktnachfrage ankurbeln

- Innovationen bei Produktformulierungen haben auf dem Markt einen größeren Spielraum

- Ein-Kopf-Haushalte treiben den RTE/RTC-Markt voran

- Gesünderes Naschen dürfte den Markt ankurbeln

- Die wachsende Verbraucherbasis könnte dem Markt für Sportergänzungsmittel zugute kommen

- Erhöhte Fleischproduktion, um das Marktwachstum voranzutreiben

- Natürliche und biologische Produkte erobern den Markt

Überblick über die europäische Industrie für pflanzliche Proteinzutaten

Der europäische Markt für pflanzliche Proteinzutaten ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 32,76 % einnehmen. Die Hauptakteure in diesem Markt sind Archer Daniels Midland Company, Ingredion Incorporated, International Flavors Fragrances Inc., Kerry Group PLC und Südzucker AG (alphabetisch sortiert).

Europas Marktführer für pflanzliche Proteinzutaten

Archer Daniels Midland Company

Ingredion Incorporated

International Flavors & Fragrances Inc.

Kerry Group PLC

Südzucker AG

Other important companies include A. Costantino & C. SpA, Cargill Incorporated, Emsland Group, Lantmännen, Roquette Frère.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für pflanzliche Proteinzutaten in Europa

- Juni 2022 Roquette, ein Hersteller pflanzlicher Proteine, hat zwei neuartige Reisproteine auf den Markt gebracht, um der Marktnachfrage nach Fleischersatzanwendungen gerecht zu werden. Die neue Reisprotein-Linie von Nutralys umfasst ein Reisprotein-Isolat und ein Reisprotein-Konzentrat.

- Mai 2022 BENEO, eine Tochtergesellschaft von Südzucker, hat einen Kaufvertrag zur Übernahme von Meatless BV, einem Hersteller funktioneller Zutaten, abgeschlossen. BENEO erweitert mit der Übernahme sein bestehendes Produktangebot, um ein noch breiteres Spektrum an Texturierungslösungen für Fleisch- und Fischalternativen anzubieten.

- Mai 2021 Lantmannens Tochtergesellschaft Lantmännen Agroetanol investiert 800 Millionen SEK in eine Bioraffinerie in Norrköping. Es wird Lantmännens Position auf dem Markt für getreidebasierte Lebensmittelzutaten, insbesondere für die Glutenproduktion, stärken. Die neue Produktionslinie soll im zweiten Quartal 2023 vollständig betriebsbereit sein.

Europa-Marktbericht für pflanzliche Proteinzutaten – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. EINFÜHRUNG

- 2.1 Studienannahmen und Marktdefinition

- 2.2 Umfang der Studie

- 2.3 Forschungsmethodik

3. WICHTIGSTE INDUSTRIETRENDS

- 3.1 Endbenutzer-Marktvolumen

- 3.1.1 Babynahrung und Säuglingsnahrung

- 3.1.2 Bäckerei

- 3.1.3 Getränke

- 3.1.4 Frühstücksflocken

- 3.1.5 Gewürze/Soßen

- 3.1.6 Süßwaren

- 3.1.7 Milchprodukte und alternative Milchprodukte

- 3.1.8 Ernährung älterer Menschen und medizinische Ernährung

- 3.1.9 Fleisch/Geflügel/Meeresfrüchte und Fleischersatzprodukte

- 3.1.10 RTE/RTC-Lebensmittelprodukte

- 3.1.11 Snacks

- 3.1.12 Sport-/Leistungsernährung

- 3.1.13 Tierfutter

- 3.1.14 Körperpflege und Kosmetik

- 3.2 Trends beim Proteinkonsum

- 3.2.1 Anlage

- 3.3 Produktionstrends

- 3.3.1 Anlage

- 3.4 Gesetzlicher Rahmen

- 3.4.1 Frankreich

- 3.4.2 Deutschland

- 3.4.3 Italien

- 3.4.4 Großbritannien

- 3.5 Analyse der Wertschöpfungskette und des Vertriebskanals

4. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 4.1 Proteintyp

- 4.1.1 Hanfprotein

- 4.1.2 Erbsenprotein

- 4.1.3 Kartoffelprotein

- 4.1.4 Reisprotein

- 4.1.5 Ich bin Protein

- 4.1.6 Weizenprotein

- 4.1.7 Anderes Pflanzenprotein

- 4.2 Endbenutzer

- 4.2.1 Tierfutter

- 4.2.2 Essen und Getränke

- 4.2.2.1 Durch Sub-Endbenutzer

- 4.2.2.1.1 Bäckerei

- 4.2.2.1.2 Getränke

- 4.2.2.1.3 Frühstücksflocken

- 4.2.2.1.4 Gewürze/Soßen

- 4.2.2.1.5 Süßwaren

- 4.2.2.1.6 Milchprodukte und alternative Milchprodukte

- 4.2.2.1.7 Fleisch/Geflügel/Meeresfrüchte und Fleischersatzprodukte

- 4.2.2.1.8 RTE/RTC-Lebensmittelprodukte

- 4.2.2.1.9 Snacks

- 4.2.3 Körperpflege und Kosmetik

- 4.2.4 Ergänzungen

- 4.2.4.1 Durch Sub-Endbenutzer

- 4.2.4.1.1 Babynahrung und Säuglingsnahrung

- 4.2.4.1.2 Ernährung älterer Menschen und medizinische Ernährung

- 4.2.4.1.3 Sport-/Leistungsernährung

- 4.3 Land

- 4.3.1 Belgien

- 4.3.2 Frankreich

- 4.3.3 Deutschland

- 4.3.4 Italien

- 4.3.5 Niederlande

- 4.3.6 Russland

- 4.3.7 Spanien

- 4.3.8 Truthahn

- 4.3.9 Großbritannien

- 4.3.10 Rest von Europa

5. WETTBEWERBSFÄHIGE LANDSCHAFT

- 5.1 Wichtige strategische Schritte

- 5.2 Marktanteilsanalyse

- 5.3 Unternehmenslandschaft

- 5.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 5.4.1 A. Costantino & C. SpA

- 5.4.2 Archer Daniels Midland Company

- 5.4.3 Cargill Incorporated

- 5.4.4 Emsland Group

- 5.4.5 Ingredion Incorporated

- 5.4.6 International Flavors & Fragrances Inc.

- 5.4.7 Kerry Group PLC

- 5.4.8 Lantmännen

- 5.4.9 Roquette Frère

- 5.4.10 Südzucker AG

6. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS DER PROTEININGREDIENTS-INDUSTRIE

7. ANHANG

- 7.1 Globaler Überblick

- 7.1.1 Überblick

- 7.1.2 Porters Fünf-Kräfte-Framework

- 7.1.3 Globale Wertschöpfungskettenanalyse

- 7.1.4 Marktdynamik (DROs)

- 7.2 Quellen & Referenzen

- 7.3 Liste der Tabellen und Abbildungen

- 7.4 Primäre Erkenntnisse

- 7.5 Datenpaket

- 7.6 Glossar der Begriffe

Branchensegmentierung für pflanzliche Proteinzutaten in Europa

Hanfprotein, Erbsenprotein, Kartoffelprotein, Reisprotein, Sojaprotein und Weizenprotein werden als Segmente nach Proteintyp abgedeckt. Tierfutter, Lebensmittel und Getränke, Körperpflege und Kosmetik sowie Nahrungsergänzungsmittel werden als Segmente vom Endverbraucher abgedeckt. Belgien, Frankreich, Deutschland, Italien, Niederlande, Russland, Spanien, Türkei und Vereinigtes Königreich werden als Segmente nach Ländern abgedeckt.

- Das Lebensmittel- und Getränkesegment ist führend im Endverbrauchermarkt für Pflanzenproteine in Europa. Das Lebensmittel- und Getränkesegment wurde vom Untersegment Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen vorangetrieben, das im Berichtszeitraum eine durchschnittliche jährliche Wachstumsrate (CAGR) von 4,13 % in Bezug auf das Volumen verzeichnete. Das Umsatzwachstum hängt mit dem wachsenden Bewusstsein für Gesundheitsrisiken zusammen, die mit dem Verzehr von Fleisch verbunden sind, sowie mit der zunehmenden Verfügbarkeit pflanzlicher Proteinersatzprodukte in den meisten Vertriebszentren in ganz Europa.

- Die Nachfrage nach pflanzlichem Protein wird vor allem durch das wachsende Wissen über seine Funktionsweise und das wachsende Bewusstsein für eine Ernährung, die reich an pflanzlichem Protein ist, getrieben. Im Jahr 2022 nahm das Untersegment Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen das größte Marktvolumen ein, gefolgt vom Untersegment Milchprodukte und Milchalternativen. Das Teilsegment Fleisch und Fleischersatzprodukte wird im Prognosezeitraum voraussichtlich eine durchschnittliche jährliche Wachstumsrate (CAGR) von 3,71 % in Bezug auf das Volumen verzeichnen.

- Das Segment Nahrungsergänzungsmittel, angeführt vom Untersegment Sport- und Leistungsernährung, wird im Prognosezeitraum voraussichtlich die schnellste CAGR von 6,72 % wertmäßig verzeichnen. Die wachsende Beliebtheit von Bodybuilding und Muskelaufbau sowie das wachsende Bewusstsein für die gesundheitlichen Vorteile von Pflanzenproteinen haben der Proteinindustrie Auftrieb gegeben. Es wurde auch behauptet, dass die Fitnessvorteile von Molkenprotein durch die Ergänzung mit höheren Dosierungen pflanzlichen Proteins (40 g/Tag oder mehr) reproduziert werden können. Für Menschen, die ihren Proteinkonsum auf pflanzliche Quellen umstellen möchten, ist es jetzt einfacher, diese Ernährungsgewohnheiten zu ergänzen, da wichtige Akteure auf der Grundlage der sensorischen Profile ihrer Produkte Innovationen entwickeln, um pflanzliche Proteine so akzeptabel wie möglich zu machen.

| Hanfprotein |

| Erbsenprotein |

| Kartoffelprotein |

| Reisprotein |

| Ich bin Protein |

| Weizenprotein |

| Anderes Pflanzenprotein |

| Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei |

| Getränke | ||

| Frühstücksflocken | ||

| Gewürze/Soßen | ||

| Süßwaren | ||

| Milchprodukte und alternative Milchprodukte | ||

| Fleisch/Geflügel/Meeresfrüchte und Fleischersatzprodukte | ||

| RTE/RTC-Lebensmittelprodukte | ||

| Snacks | ||

| Körperpflege und Kosmetik | ||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung |

| Ernährung älterer Menschen und medizinische Ernährung | ||

| Sport-/Leistungsernährung | ||

| Belgien |

| Frankreich |

| Deutschland |

| Italien |

| Niederlande |

| Russland |

| Spanien |

| Truthahn |

| Großbritannien |

| Rest von Europa |

| Proteintyp | Hanfprotein | ||

| Erbsenprotein | |||

| Kartoffelprotein | |||

| Reisprotein | |||

| Ich bin Protein | |||

| Weizenprotein | |||

| Anderes Pflanzenprotein | |||

| Endbenutzer | Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei | |

| Getränke | |||

| Frühstücksflocken | |||

| Gewürze/Soßen | |||

| Süßwaren | |||

| Milchprodukte und alternative Milchprodukte | |||

| Fleisch/Geflügel/Meeresfrüchte und Fleischersatzprodukte | |||

| RTE/RTC-Lebensmittelprodukte | |||

| Snacks | |||

| Körperpflege und Kosmetik | |||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung | |

| Ernährung älterer Menschen und medizinische Ernährung | |||

| Sport-/Leistungsernährung | |||

| Land | Belgien | ||

| Frankreich | |||

| Deutschland | |||

| Italien | |||

| Niederlande | |||

| Russland | |||

| Spanien | |||

| Truthahn | |||

| Großbritannien | |||

| Rest von Europa | |||

Marktdefinition

- Endbenutzer - Der Markt für Proteinzutaten funktioniert auf B2B-Basis. Hersteller von Lebensmitteln, Getränken, Nahrungsergänzungsmitteln, Tierfutter sowie Körperpflege und Kosmetika gelten als Endverbraucher im untersuchten Markt. Vom Anwendungsbereich ausgenommen sind Hersteller, die flüssige/trockene Molke kaufen, um sie als Bindemittel oder Verdickungsmittel oder für andere Nicht-Protein-Anwendungen zu verwenden.

- Penetrationsrate - Die Penetrationsrate ist definiert als der Prozentsatz des Endbenutzer-Marktvolumens mit Proteinen angereichert am gesamten Endbenutzer-Marktvolumen.

- Durchschnittlicher Proteingehalt - Der durchschnittliche Proteingehalt ist der durchschnittliche Proteingehalt pro 100 g Produkt, das von allen im Rahmen dieses Berichts berücksichtigten Endverbraucherunternehmen hergestellt wird.

- Endbenutzer-Marktvolumen - Das Endverbrauchermarktvolumen ist das konsolidierte Volumen aller Arten und Formen von Endverbraucherprodukten im Land oder in der Region.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.