Marktanalyse für Papier in Europa

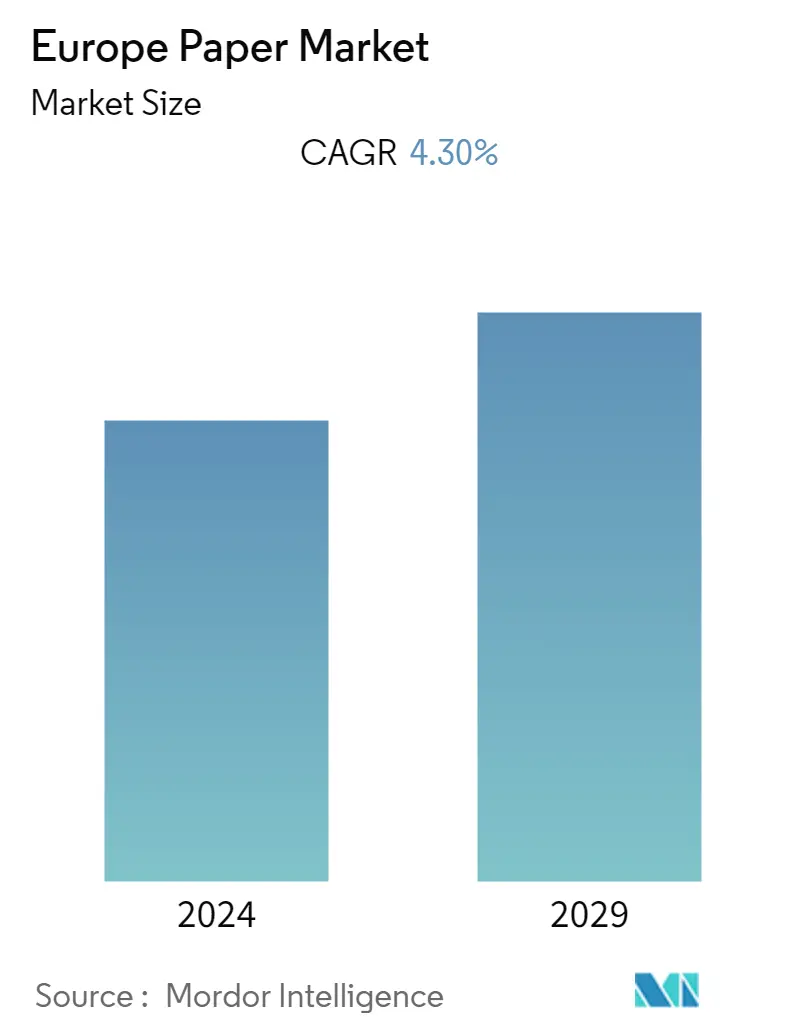

Es wird erwartet, dass der europäische Papiermarkt im Prognosezeitraum mit einer CAGR von 4,3 % wachsen wird. Die steigende Nachfrage nach E-Commerce-Anwendungen sorgte für einen Schub für den Papiermarkt in Europa, da sich die Verbraucher während des Lockdowns dem Online-Shopping zuwandten.

- Der starke Anstieg der Nachfrage nach dem Hygienemarktsegment hat in erster Linie das Marktwachstum unterstützt, das sich voraussichtlich mit erhöhten Hygieneanforderungen fortsetzen wird, da die Nachfrage nach Gesundheits- und Hygieneprodukten für Verbraucher, Regierungen und Unternehmen weiterhin Priorität hat.

- Darüber hinaus verzeichneten Verpackungspapier und Karton im Jahr 2021 aufgrund der Nachfrage nach unterschiedlichen Anwendungen ein deutliches Wachstum. Nach Angaben des Verbands der Papierindustrie (CEPI) stieg die Produktion von Verpackungspapier und -karton durch CEPI-Mitglieder von 49.831 Tausend Tonnen im Jahr 2020 auf 53.545 Tausend Tonnen im Jahr 2021.

- Der sinkende Verbrauch von grafischen Papieren aufgrund der Digitalisierung in Europa wirkt sich negativ auf das Wachstum des Papiermarktes in Europa aus. Darüber hinaus steigt die Nachfrage der Endverbraucher nach heimischem Holz kontinuierlich. Die zunehmende nachhaltige und innovative Nutzung von Holz führt zu einer Verknappung der für Papier benötigten Rohstoffe und hemmt das Marktwachstum. Darüber hinaus wirken sich hohe Energie- und steigende Rohstoffpreise weiter negativ auf das Marktwachstum aus.

- Die Nachfrage nach Karton stieg infolge der COVID-19-Pandemie, insbesondere bei der Herstellung von Verpackungen für Trockennahrung, Süßwaren, Tiefkühlkost und Pharmazeutika. Eine weitere wesentliche pandemiebedingte Auswirkung auf die europäischen Papiermärkte war die Entwicklung im Hygienepapiergeschäft. Darüber hinaus beschleunigte die Pandemie den E-Commerce, was dem Papiermarkt einen Schub verliehen hat.

- Neben der COVID-19-Pandemie hat der Ausbruch des Russland-Ukraine-Krieges auch große Auswirkungen auf die europäische Papierindustrie. Die steigenden Energiepreise werden auch für die energieintensive Papierindustrie Anlass zur Sorge geben, da mehrere Länder in Europa stark von russischem Erdgas abhängig sind.

Trends auf dem europäischen Papiermarkt

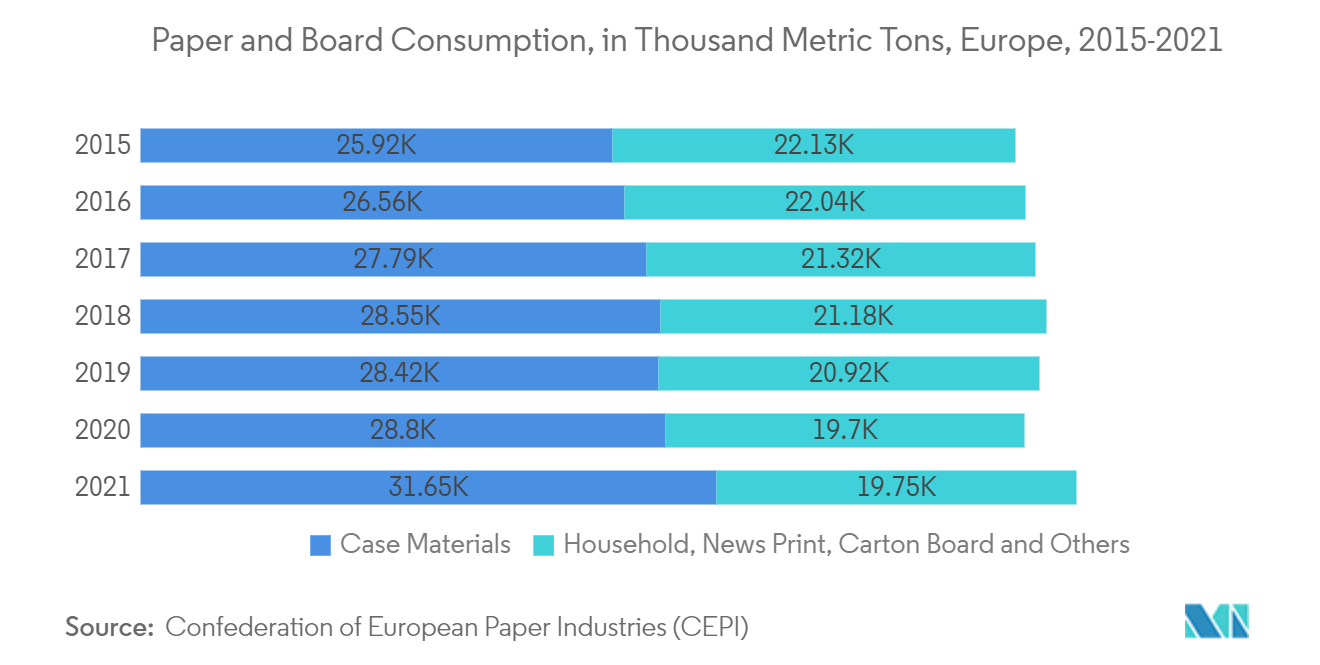

Es wird erwartet, dass Case Materials Type einen großen Anteil halten wird

- Wellpappenmaterial (CCM), bekannt als Wellpappenrohpapier, ist eine Art von Karton, der speziell für die Herstellung von Wellpappe entwickelt wurde und aus zwei Arten von Papier besteht Linerkarton und Wellpappe (oder Wellpappe). Es wird hauptsächlich für Verpackungsprodukte aus Wellpappe verwendet.

- Die Statistiken der Confederation of Paper Industries (CEPI) zeigen, dass die Produktion von Koffermaterialien in Europa im Jahr 2021 im Vergleich zu 2020 um 8,3 % gestiegen ist, was auf die steigende Nachfrage der Endverbraucherindustrien zurückzuführen ist, die umweltfreundliche Verpackungslösungen zur Förderung der Nachhaltigkeit bevorzugen.

- Ein weiterer Faktor, der zum Anstieg der Nachfrage nach Wellpappenrohpapier beiträgt, ist das wachsende Online-Shopping, das sich als struktureller Verbraucherwandel herausgestellt hat, der durch die Pandemie beschleunigt wurde. Infolgedessen stieg die Nachfrage nach Wellpappenrohpapier deutlich an, wobei der E-Commerce den größten Teil der Gewinne ausmachte, die den Bedarf an Koffermaterialien verursachten.

- Da Wellpappenverpackungen Feuchtigkeit von den Produkten fernhalten und langen Lieferzeiten standhalten, werden sie zunehmend von Unternehmen eingesetzt, um den Kunden bessere Ergebnisse zu bieten, insbesondere als Sekundär- oder Tertiärverpackung. Verarbeitete Lebensmittel wie Brot, Fleischprodukte und andere verderbliche Artikel benötigen diese Verpackungsmaterialien, um sofort verwendet zu werden, wodurch die Nachfrage steigt.

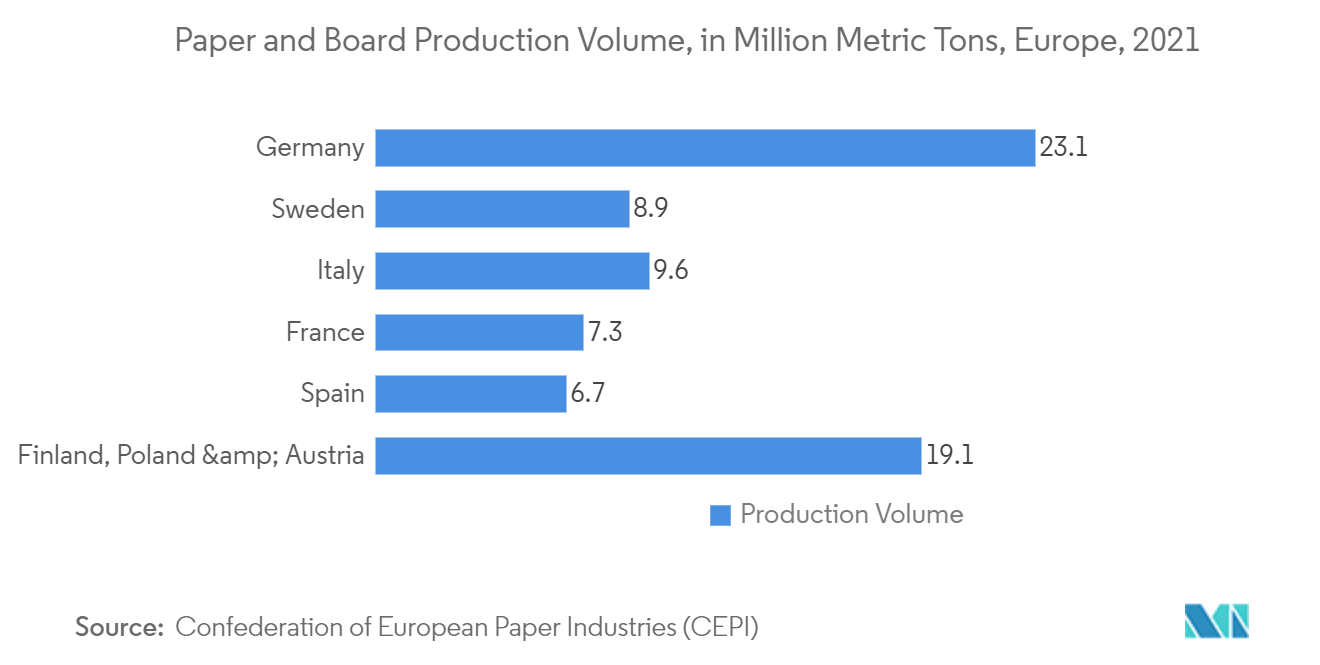

Deutschland hält größten Marktanteil

- Deutschland ist einer der wichtigsten Papiermärkte in Europa, in dem sich eine Vielzahl großer Papierhersteller und -verarbeiter niedergelassen hat. Laut Statistischem Bundesamt wurden im Jahr 2021 34 % des Umsatzes der Verpackungsindustrie in Deutschland mit Papierverpackungen erwirtschaftet.

- Obwohl der Verbrauch von grafischen Papieren in Deutschland in den letzten Jahren zurückgegangen ist, ist die Nachfrage aus der Verpackungsindustrie für verschiedene Anwendungen in der Endverbraucherindustrie deutlich gestiegen. In der Zwischenzeit trug auch die rasante Entwicklung des Online-Handelsmarktes zum Wachstum des Papierverbrauchs im Land bei.

- Die zunehmende Einführung nachhaltiger Verpackungslösungen und die strengeren Vorschriften in Bezug auf Verpackungsmaterialien im Land führten zu einem Bedarf an Papier aus der Verpackungsindustrie. Daher führen Anbieter auf dem Markt papierbasierte Verpackungslösungen ein. Im Februar 2022 brachte beispielsweise Amcor PLC, ein führender Verpackungshersteller, papierbasierte Verpackungen für Snacks und Süßwaren auf den Markt, und viele FMCG-Marken im Land testeten das Material von Amcor LifeSpan. Solche Innovationen des Verpackungsherstellers werden andere Anbieter weiter ermutigen, papierbasierte Verpackungen zu entwickeln, was die Nachfrage nach Papier ankurbeln würde.

- Mehrere Papierhersteller in Deutschland erweitern ihre Produktionskapazitäten, um Papier als nachhaltige Alternativlösung für die Verpackungsindustrie anzubieten. So gab Sappi, einer der führenden Anbieter von papierbasierten Lösungen, im Februar 2022 bekannt, dass er seine Kapazitäten zur Herstellung von recycelbaren Hochbarrierepapieren weiter ausbaut, indem er in seiner Spezialpapierfabrik in Alfeld eine hochmoderne Streichmaschine in Betrieb nimmt.

Überblick über die europäische Papierindustrie

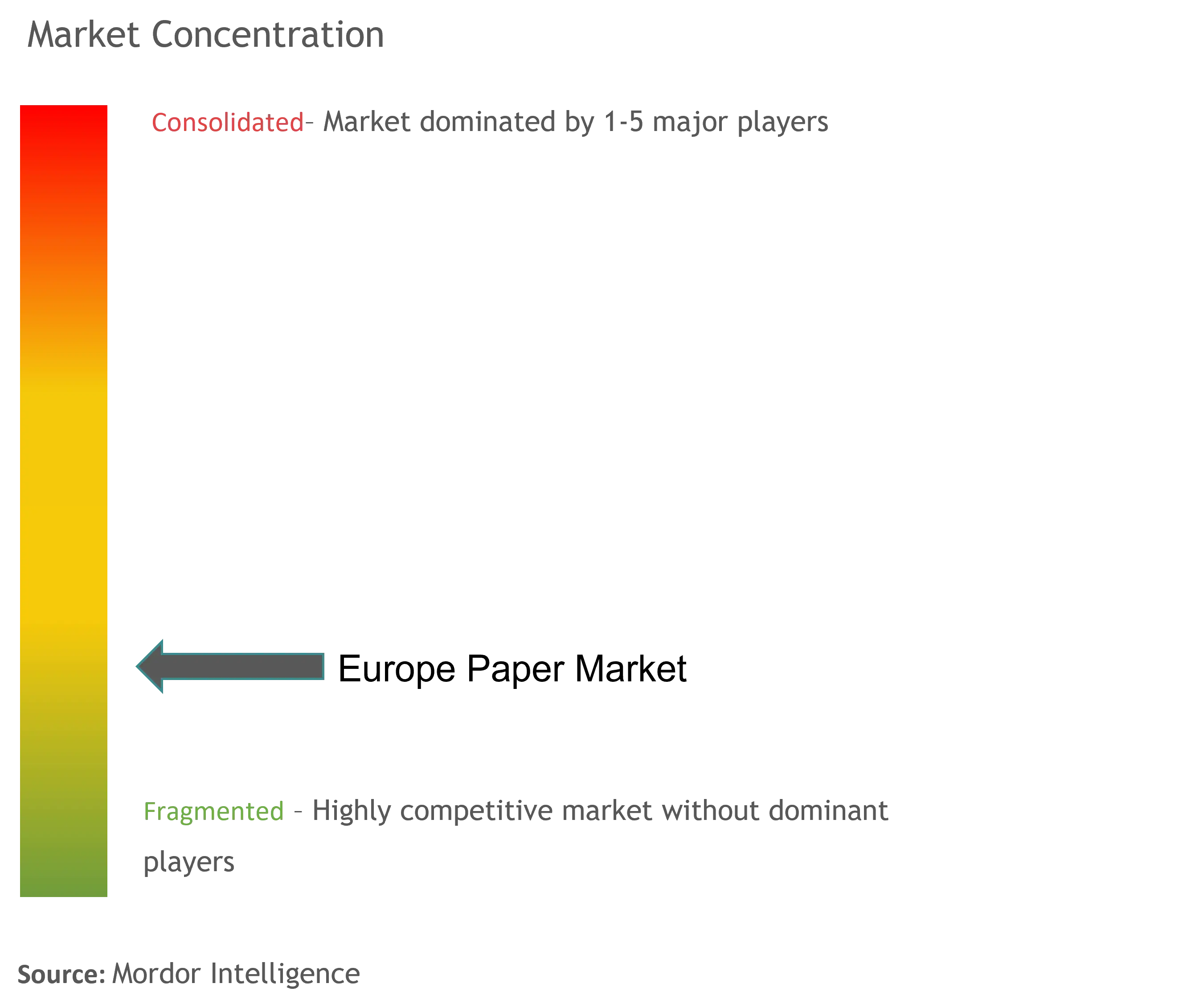

Der europäische Papiermarkt ist von Natur aus fragmentiert, da viele Akteure auf dem Markt tätig sind. Führende Marktteilnehmer verfolgen ständig verschiedene organische und anorganische Strategien, wie z. B. Kapazitätserweiterungen, Fusionen, Partnerschaften, neue Produkteinführungen, Kooperationen und Übernahmen, um den Markt zu dominieren. Stora Enso AB, Smurfit Kappa Group PLC, UPM-Kymmene Oyj, Metsa Group und Mondi PLC sind einige der wichtigsten Marktteilnehmer.

Im Oktober 2022 beschloss Stora Enso, rund 1 Milliarde Euro (1,53 Milliarden US-Dollar) in den Umbau des Standorts Oulu in Finnlands verbliebene stillgelegte Papiermaschine in eine Produktionslinie für Großserienkarton zu investieren. Die Investition trägt zur Wachstumsstrategie des Konzerns für erneuerbare Verpackungen bei, indem sie neues Volumen für den Ausbau der Verpackungssegmente bereitstellt. Die Produktion der umgebauten Maschine wird voraussichtlich Anfang 2025 beginnen.

Europäische Papiermarktführer

Stora Enso AB

UPM-Kymmene Oyj

Metsa Group

Smurfit Kappa Group PLC

Mondi PLC

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Neuigkeiten aus dem europäischen Papiermarkt

- Oktober 2022 Mondi PLC gab die Genehmigung einer Investition in Höhe von 400 Mio. EUR (421,57 Mio. USD) in eine neue Papiermaschine in seinem Vorzeigewerk Steti in der Tschechischen Republik bekannt. Die Investition ist Teil des expansiven Investitionsprogramms des Konzerns in Höhe von 1 Mrd. EUR (1,53 Mrd. USD) zur Beschleunigung des Wachstums im Bereich nachhaltiger Verpackungen und wird die führende Position des Unternehmens auf dem Markt weiter stärken. Die neue Maschine würde rund 210.000 Tonnen Sackkraftpapier pro Jahr produzieren und damit das Papiertütengeschäft von Mondi unterstützen.

- September 2022 Sappi Limited nahm das Angebot zum Verkauf seiner drei europäischen Grafikfabriken an. Das Unternehmen hat sich mit der AURELIUS Investment Lux One Sàrl auf die Veräußerung des Werks Maastricht in den Niederlanden, des Werks Stockstadt in Deutschland und des Werks Kirkniemi in Finnland geeinigt. Die Entscheidung des Unternehmens, diese Fabriken zu verkaufen, folgt einer strategischen Initiative, um sein Engagement im Segment der grafischen Papiere zu reduzieren und gleichzeitig die Präsenz von Sappi in Segmenten wie Verpackungs- und Spezialpapieren, Zellstoff und Biomaterialien auszubauen.

Segmentierung der Papierindustrie in Europa

Die Studie verfolgt den Papiermarkt auf der Grundlage der Einnahmen aus dem Verkauf verschiedener Papiersorten, die von den Anbietern für verschiedene Anwendungen angeboten werden, wie aufgeführt. Die Analyse basiert auf den Markteinblicken, die durch Primär- und Sekundärforschung gewonnen wurden. Für diese Studie wurden auch die Auswirkungen von COVID-19 und die Entwicklungen nach der Pandemie analysiert. Der europäische Papiermarkt ist nach Typ (grafische Papiere, Einpackmaterialien, Hygiene- und Haushaltspapiere, Verpackungen, Karton und andere Arten (Spezialpapier)) und Land (Deutschland, Frankreich, Schweden, Italien, Spanien und übriges Europa) unterteilt.

Die Marktgrößen und Prognosen werden für alle oben genannten Segmente wertmäßig (Mio. USD) angegeben.

| Grafische Papiere | Zeitungspapier |

| Andere grafische Papiere | |

| Gehäusematerialien | |

| Sanitär und Haushalt | |

| Umhüllungen | |

| Kartontafel | |

| Andere Typen (Spezialpapier) |

| Deutschland |

| Frankreich |

| Schweden |

| Italien |

| Spanien |

| Restliches Europa (Finnland, Polen und Österreich) |

| Nach Typ | Grafische Papiere | Zeitungspapier |

| Andere grafische Papiere | ||

| Gehäusematerialien | ||

| Sanitär und Haushalt | ||

| Umhüllungen | ||

| Kartontafel | ||

| Andere Typen (Spezialpapier) | ||

| Nach Land | Deutschland | |

| Frankreich | ||

| Schweden | ||

| Italien | ||

| Spanien | ||

| Restliches Europa (Finnland, Polen und Österreich) |

Häufig gestellte Fragen zur Marktforschung in Europa

Wie groß ist der aktuelle europäische Papiermarkt?

Der europäische Papiermarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine CAGR von 4,30 % verzeichnen

Wer sind die Hauptakteure auf dem europäischen Papiermarkt?

Stora Enso AB, UPM-Kymmene Oyj, Metsa Group, Smurfit Kappa Group PLC, Mondi PLC sind die wichtigsten Unternehmen, die auf dem europäischen Papiermarkt tätig sind.

Welche Jahre deckt dieser europäische Papiermarkt ab?

Der Bericht deckt die historische Marktgröße des europäischen Papiermarktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des europäischen Papiermarktes für Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht über die europäische Papierindustrie

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Europe Paper im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Europe Paper enthält einen Marktprognoseausblick bis 2029 und einen historischen Überblick. Holen Sie sich eine Probe dieser Branchenanalyse als kostenlosen PDF-Download des Berichts.