Asien-Pazifik-Papierverpackungsmarkt Größe und Anteil

Asien-Pazifik-Papierverpackungsmarkt Analyse von Mordor Intelligenz

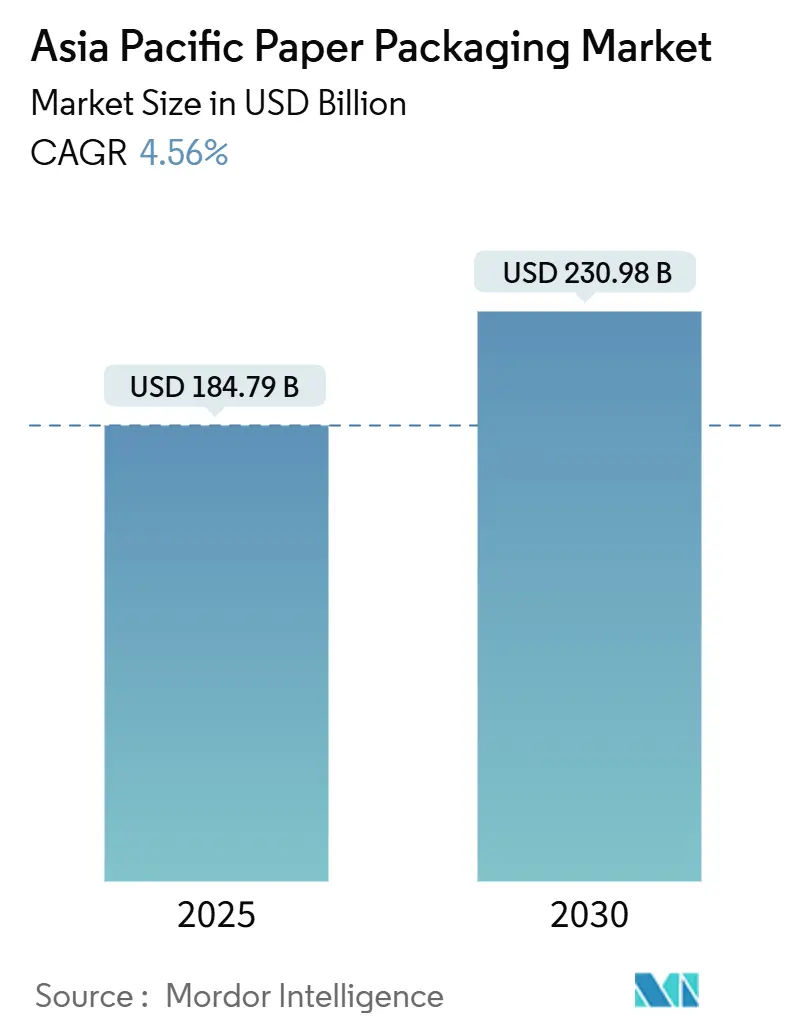

Die Asien-Pazifik-Papierverpackungsmarkt Größe erreichte 2025 184,79 Milliarden USD und soll bis 2030 auf 230,98 Milliarden USD steigen, was einer CAGR von 4,56% über den Zeitraum entspricht. Robuste Urbanisierung von über 60% In führenden Volkswirtschaften, gekoppelt mit e-Handel, das bereits 80% der Verpackungsnachfrage beherrscht, untermauert die kurzfristige Volumenexpansion. Die regionsweite Einführung von Erweitert Producer Responsibility (EPR)-Regimen In Vietnam, Australien und Thailand lenkt Kapital zu recycelten Qualitäten und Hochbarriere-Beschichtungen, wodurch durchschnittliche Verkaufspreise nach oben getrieben werden, während die Primärfaser-Exposition reduziert wird. Wellpappe bleibt das Arbeitssubstrat, da Wellformate die letzte Meile der Logistik dominieren, doch Kartonpappe gewinnt schnell an Beliebtheit In Prämie-Konsumgütern und regulierten Gesundheitskanälen, da Markeninhaber Druckqualität, Barrierefunktionalität und Nachhaltigkeit priorisieren. Hersteller investieren In KI-gestützte Designsoftware und Kleinauflagen-Digitaldruck, um die explosive SKU-Proliferation zu bewältigen, auch wenn Laubholzzellstoff-Preisschwankungen und chinesische Überkapazitäten die Margen unter Druck setzen.

Wichtige Berichtserkenntnisse

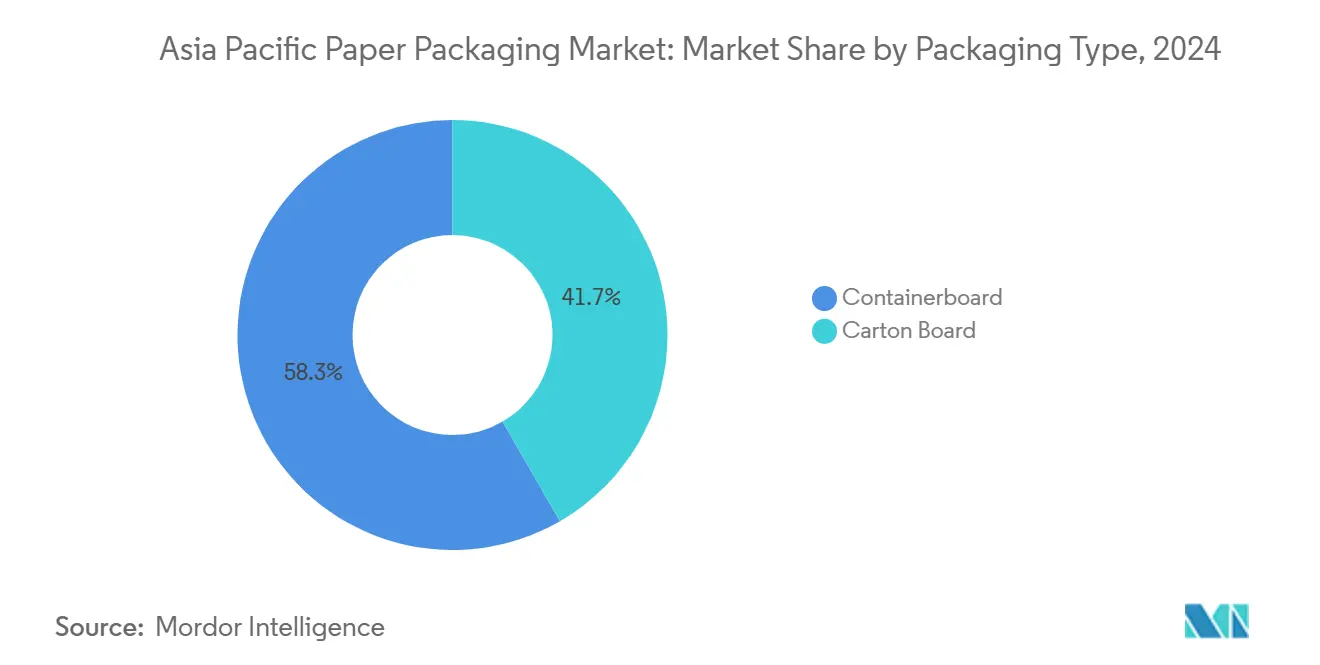

- Nach Verpackungstyp führte Wellpappe 2024 mit 58,34% des Asien-Pazifik-Papierverpackungsmarkt Anteils, während Kartonpappe bis 2030 mit einer CAGR von 5,54% voraussichtlich voranschreiten wird.

- Nach Qualität eroberten Sonstige Testliner 2024 39,56% Anteil der Asien-Pazifik-Papierverpackungsmarkt Größe; weißer Kraftliner expandiert bis 2030 mit einer CAGR von 6,68%.

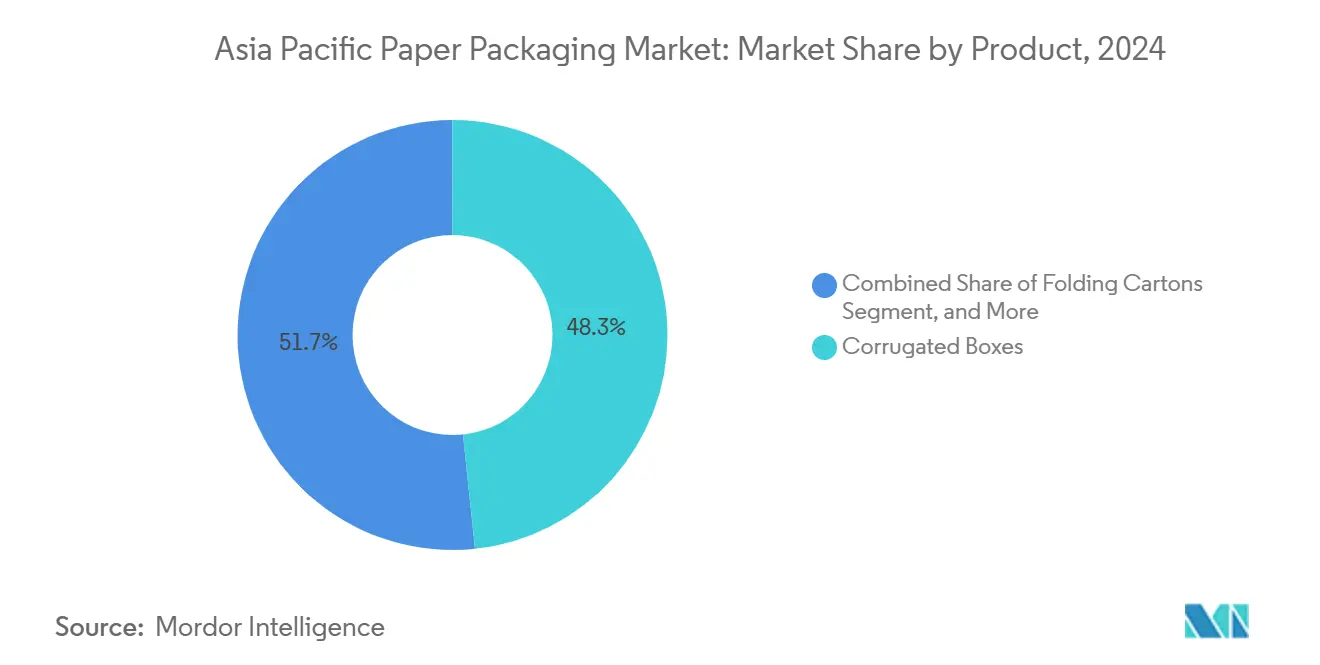

- Nach Produkt machten Wellpappkartons 2024 48,34% des Asien-Pazifik-Papierverpackungsmarkt Anteils aus, während Faltschachteln die schnellste CAGR von 5,87% bis 2030 verzeichnen.

- Nach Endverbraucherindustrie beanspruchten Lebensmittel 2024 27,45% Umsatzanteil, aber Elektrik & Elektronik zeigt die höchste CAGR von 8,45% im Prognosefenster.

Asien-Pazifik-Papierverpackungsmarkt Trends und Einblicke

Treiber-Wirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeithorizont |

|---|---|---|---|

| Anstieg der e-Handel-Verpackungsnachfrage | +1.2% | Global, mit Konzentration In China, Indien, Südostasien | Kurzfristig (≤ 2 Jahre) |

| Schnelle Verlagerung zu recycelten Papierqualitäten | +0.8% | APAC-Kernregion, regulatorische Übertragung auf Schwellenmärkte | Mittelfristig (2-4 Jahre) |

| Expansion der Lebensmittel-, Getränke- und Gesundheitssektoren | +0.7% | Indien, Indonesien, Vietnam mit urbaner Konzentration | Mittelfristig (2-4 Jahre) |

| EPR- und Inhaltsmandat-Regulierungen In der APAC-Region | +0.6% | Australien, Vietnam, Thailand mit regionaler Expansion | Langfristig (≥ 4 Jahre) |

| Hochbarriere-beschichtetes Papier ersetzt Kunststoffe | +0.5% | Japan, Australien, Südkorea führen bei der Einführung | Langfristig (≥ 4 Jahre) |

| Generative KI-gestützte Gestaltung und Kleinauflagen-Druck | +0.4% | China, Japan, Südkorea Technologie-Zentren | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Anstieg der E-Commerce-Verpackungsnachfrage

Wellformate versenden jetzt 80% aller e-Handel-Pakete In der Asien-Pazifik-Region, treiben jährliche Kartonvolumen auf Rekordhöhen und spornen Mühlenkonversionen von Zeitungspapier zu recycelter Wellpappe an.[1]Norske Skog, "Update An Strategic Projects In Norske Skog," norskeskog.comChinesische äußern-Sendungen allein erzeugten 2024 etwa 22 Millionen Tonnen Verpackungsabfall, was kommunale Pilotprojekte anregte, die wiederverwendbare Wellpappe-Behälter subventionieren. Regionale Verkäufer setzen gleichzeitig produktangepasste Systeme ein, die den Kartonverbrauch um bis zu 30% reduzieren, ohne den Schutz zu beeinträchtigen, was die Nachfrage nach algorithmusbasierten Designdiensten erhöht. Hersteller etablieren daher Mikro-Zentren, die Stanz- und Digitaldruck-Kapazitäten näher an Fulfillment-Zentren bringen und 24-Stunden-Umlaufzeiten für kundenspezifische Grafiken ermöglichen. Intensivierende Konkurrenz bei Lieferungen am selben Tag erweitert die Möglichkeiten für leichte, hochfeste Riffelqualitäten, die die Kosten der letzten Meile senken.

Schnelle Verlagerung zu recycelten Papierqualitäten

Vietnams EPR-Dekret schreibt ab 2024 20% Recycling für Kartonverpackungen vor und beschleunigt Mühleninvestitionen In geschlossene Faserkreislauf-Rückgewinnungslinien, die die Entfärbungskapazität steigern. Australiens Regulierungsentwurf von 2024 setzt Mindestrecycling-Inhalts-Schwellenwerte für alle Verpackungen fest, überträgt die Haftung auf Markeninhaber, falls Ziele verfehlt werden, und erhöht die Nachfrage nach zertifizierten Postverbraucherfasern. Indien bezieht bereits 70% seiner Papierproduktion aus Nicht-Holz-Quellen und bietet heimischen Konvertern eine Kostenabsicherung gegen Primärzellstoff-Volatilität. Höhere Abhängigkeit von Sekundärfasern erhöht jedoch die Energieintensität um 15-20% aufgrund der Verunreinigungsentfernung, was Mühlen dazu veranlasst, enzymunterstützte Reinigungstechnologien zu testen. Frühe Anwender rühmen sich zweistelliger EPR-Gebühreneinsparungen und positionieren Recycling-Qualitäts-Spezialisten als bevorzugte Lieferanten für multinationale Konsumgüter-Kunden.

Expansion der Lebensmittel-, Getränke- und Gesundheitssektoren

Steigende Einkommen und urbane Convenience-Kulturen lassen Verpackungslebensmittel-Käufe anschwellen, während Regulierungsreformen pharmazeutische Serialisierung und hygienische Ausgabe vorantreiben. Indien strebt bis 2025 einen Sektorwert von 204,81 Milliarden USD an, was die Nachfrage nach fettresistenten Faltschachteln und mehrschichtigen Flüssigkeitsverpackungen anzieht. Japans Positivliste für lebensmittelkontakte Materialien, Gültig ab Juni 2025, erhöht Einhaltung-Hürden für synthetische Harze und drängt Einzelhändler zu papierbasierten Schalen, die Migrationsgrenzen erfüllen. Gesundheitsdistributoren spezifizieren Substrat, die mit RFID und manipulationssicheren Siegeln kompatibel sind, und bevorzugen beschichtete Kartonpappe gegenüber flexiblen Kunststoffen In der Kühlkettenlogistik. Getränkemarkt-Premiumisierung In Thailand katalysiert weiter die Einführung von Papierflaschen mit biobasierten Barriereschichten und erweitert den Kundenstamm für hochdichte Cupstock.

EPR- und Inhaltsmandat-Regulierungen in der APAC-Region

Staatliche Eingriffe schaffen vorhersagbare Nachfrage für konforme Substrat, erhöhen jedoch auch die operative Komplexität für Konverter, die In mehreren Jurisdiktionen tätig sind. Australien, Vietnam und Thailand verlangen nun nachvollziehbare Berichterstattung über Postverbraucher-Rückgewinnungsvolumen und ermutigen vertikal integrierte Unternehmen, Materialrückgewinnungsanlagen zu erwerben. Hersteller mit regionsweiter Einhaltung-Expertise monetarisieren Zertifizierungsdienste und bündeln effektiv Verpackungsversorgung mit regulatorischer Zusicherung. Langfristig sollen vorgeschriebene Schwellenwerte nach oben korrigiert werden, was eine stetige Preisrealisierung für recycelte Wellpappe und recycelte Faltschachtelpappen untermauert, die stufenbasierte Anreize erfüllen. Unternehmen ohne Größe werden wahrscheinlich unrentable Qualitäten verlassen oder Gelenk Ventures eingehen, um Rückgewinnungsinfrastruktur zu teilen.

Beschränkungs-Wirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeithorizont |

|---|---|---|---|

| Zellstoffpreis-Volatilität und Versorgungsschocks | -0.9% | Global, mit akuter Auswirkung auf importabhängige Märkte | Kurzfristig (≤ 2 Jahre) |

| Kostenkompetitive Flexibel Kunststoffalternativen | -0.6% | Südostasien, preissensitive Anwendungen | Mittelfristig (2-4 Jahre) |

| Chinesische Überkapazität treibt Preiskriege | -0.5% | China Inland, Übertragung auf regionale Exporte | Kurzfristig (≤ 2 Jahre) |

| Kohlenstoffintensitätsdruck auf Papiermühlen | -0.4% | Japan, Australien, Südkorea mit strikten Emissionszielen | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Zellstoffpreis-Volatilität und Versorgungsschocks

Laubholzzellstoff verzeichnete 2024 durchschnittlich 30% Preisinflation, da Klimaereignisse die Forstwirtschaftsproduktion einschränkten und asiatische Mühlen zwangen, Preiserhöhungen von 31,50 USD pro Tonne für Anfang 2025 anzukündigen. Währungsabwertung In Indonesien und Thailand inflationierten Anlandungskosten um weitere 5-10% und erodierten Konverter-Margen, die an feste Verträge gebunden waren. Importlastige Verarbeiter reagierten mit Vorkäufen zur Sicherung von Vorräten, aber Lagerungsbeschränkungen und Inventory-Value-at-Risiko begrenzen diese Taktik. Substitution zu recycelten Fasern senkt die Exposition, doch Qualitätsvariationen im rückgewonnenen Material erhöhen die Laufrate-Instabilität. Mühlen mit eigenen Plantagen oder ausgewogenen Faserkörben gewinnen dadurch Verhandlungsmacht gegenüber nachgelagerten Kartonanlagen.

Kostenkompetitive flexible Kunststoffalternativen

Monomaterial-Polyolefinfolien erreichen jetzt Sauerstoffbarrierrraten unter 0,1 cm³/m²·Tag durch atomare Schichtabscheidung und bleiben dabei 20-40% Günstiger als beschichtetes Papier In preissensitiven Südostasiatischen Snack-Formaten.[2]Farshad Sharbafian et al., "Alternativ Sauerstoff Barriere Beschichtungen," mdpi.com Thailands Expansion der Bio-Ethylen-Kapazität unterstreicht die Anpassung der Kunststoffindustrie und bietet erneuerbaren Inhalt ohne Aufgabe der Kostenführerschaft. Lebensmittelmarken, die Einzelportions-Beutel verkaufen, gewichten Stückkosten über Recycelbarkeit und verlangsamen Papiersubstitution. Um zu konkurrieren, standardisieren Karton-Konverter Rohlings-Größen und automatisieren das Kleben zur Reduzierung der Arbeitskosten, während sie für Deponieabgaben auf nicht-recycelbare Folien lobbyieren, die die Wirtschaftlichkeitslücke verengen würden.

Segmentanalyse

Nach Verpackungstyp: Wellpappe-Dominanz bei Kartonpappe-Beschleunigung

Wellpappe kontrollierte 2024 58,34% des Umsatzes, da Wellpapphüllen zum Standard-Versender für Omnichannel-Einzelhandel wurden. Die Asien-Pazifik-Papierverpackungsmarkt Größe für Wellpappe soll stetig expandieren, unterstützt von produktangepassten Algorithmen, die Pappennachfrage aufrechterhalten, auch wenn Gewichte sinken. Kartonpappes CAGR von 5,54% spiegelt Prämie-Positionierung wider: Faltschachtelkarton und Fest Bleached Sulfat befriedigen hochgrafische Lebensmittel-, Schönheit- und Pharma-Bettürfnisse und erobern Anteile von starren Kunststoffen.

Investitionsmomentum bevorzugt recycelte Wellpappe, wie Norske Skogs 320-Millionen-EUR-Golbey-Umrüstung zeigt, die bis 2025 550.000 tpa RCF-basierte Deckschicht hinzufügen wird.[3]Norske Skog, "Update An Strategic Projects In Norske Skog," norskeskog.com Integrierte Riesen nutzen eigene OCC-Ströme, während Nischen-Kartonspezialisten kürzere Umrüstzeiten und Druckoberflächen-Exzellenz kapitalisieren. Da EPR-Gebühren Kostenkurven zur Recycelbarkeit neigen, stehen mittelgroße Unabhängige vor Konsolidierungsdruck oder müssen zu servicegetriebenen Karton-Nischen schwenken.

Nach Qualität: Testliner-Führerschaft durch Kraftliner-Innovation herausgefordert

Sonstige Testliner hielten 2024 39,56% des Wellpappe-Volumens und profitierten von reichlicher rückgewonnener Faser und niedrigeren Kosten. Der Asien-Pazifik-Papierverpackungsmarkt Anteil für diese Qualitäten könnte erodieren, da Markeninhaber stärkere, hellere, weiße Varianten fordern, die das Regalerscheinungsbild heben. Weißer Kraftliner wächst am schnellsten mit 6,68% CAGR, da hochauflösende Flexo- und Digitalgrafiken auf Versandkartons migrieren, ein Trend, der durch Sozial-Medien-Unboxing verstärkt wird.

Faltschachtelkarton dominierte 2024 Kartonpappe-Qualitäten mit 41,45% und führte auch das Qualitätswachstum mit 6,23% CAGR an. Nächste-Generation-Ton- und PVOH-Beschichtungen gewähren Wasserdampf-Transmissionsraten, die für Milchpulver geeignet sind, und verankern FBBs Expansion. Hersteller, die Vorhang-Beschichter nachrüsten, können zwischen fettdichten Lebensmittel-Linern und Pharma-Blase-Wallet-Trägern wechseln und die Anlagenflexibilität erhöhen. Mühlen ohne Beschichtungskapazität werden wahrscheinlich Boden an integrierte Konkurrenten verlieren, die Substrat, Design und Einhaltung-Dokumentation bündeln.

Nach Produkt: Wellpappkarton-Stabilität versus Faltschachtel-Dynamik

Wellpappkartons eroberten 2024 48,34% des Umsatzes, untermauert durch e-Handel-Paketströme und Gerätepolsterung. Leichtgewicht-Riffel-Innovationen erhalten Stapelfestigkeit, während sie bis zu 15% Grammatur abwerfen und die Asien-Pazifik-Papierverpackungsmarkt Wettbewerbsfähigkeit gegenüber Kunststoffkisten unterstützen. Faltschachteln sind für 5,87% CAGR positioniert, da Pharma, Körperpflege und Gourmet-Süßwaren hochauflösenden Druck und Manipulationsnachweis erfordern.

Digitale Inkjet-Pressen mit wasserbasierten Tinten erschließen profitable Mikro-Auflagen und überreden Lohnverpacker, Grafiken zu onshoren, anstatt Rohlinge zu importieren. Flüssigkeitsverpackungskarton bleibt eine spezialisierte Nische, die an aseptische Getränke gebunden ist; lokale Füller testen jedoch Papierflaschen-Hüllen, um Kunststoffreduktionsziele zu erfüllen. Papiertüten und -Säcke gewinnen Momentum im Schnellservice-Einzelhandel, unterstützt durch kommunale Verbote Dünner Kunststoff-Tragetaschen.

Notiz: Segmentanteile aller Einzelsegmente verfügbar beim Berichtkauf

Nach Endverbraucherindustrie: Lebensmittel-Führerschaft durch Elektronik-Beschleunigung herausgefordert

Lebensmittelanwendungen repräsentierten 2024 27,45% der Verkäufe, angetrieben durch regalfertige und haltbare Mahlzeitenformate. Steigendes Fettleibigkeits-Bewusstsein ermutigt portionskontrollierte Packungen und hebt die Nachfrage nach kleineren, strukturell rigiden Kartons. Die Asien-Pazifik-Papierverpackungsmarkt Größe für Lebensmittel soll jährlich um 4,3% wachsen, obwohl Markenreformulierung zu zuckerarmen Snacks das Volumen pro SKU mäßigen könnte.

Elektrik & Elektronik wird bis 2030 mit 8,45% CAGR voranschreiten, da sich Halbleiterfabriken In Indien und Vietnam vervielfachen. Statisch-dissipative Liner, Polster-Waben-Pads und serialisierte Karton-Barcodes sind jetzt Standard In hochwertiger Chip-Logistik. Körperpflege- und Haushalts-Segmente verzeichnen mittlere einstellige Wachstumsraten, wobei sulfatfreie Waschmittelmarken beschichtete Papierbeutel einsetzen, die aufrecht im Regal stehen, aber am Bordstein recycelbar sind. Gesundheitskartons integrieren RFID und Brailleschrift, komplizieren Druckvorgänge, aber stärken Lieferanten-Verteidigung.

Geografische Analyse

Chinas Gewicht rührt von vertikal integrierten Mühlen her, die heimische Marken und Export-Versender beliefern, doch Überkapazität hält Liner-Preise volatil. Regierungs-Kohlenstoffspitzen-Zusagen drängen Mühlen zu Biomasse-Kesseln und Abwasser-Wärmerückgewinnung, inflationieren Kapitalbudgets, erschließen aber grüne Finanzierungsanreize. Hersteller wie Nine Dragons und APP diversifizieren In Zellstoff In Guangxi und Hainan, um Fasern zu sichern und sich für Forstwirtschafts-Kohlenstoffkredite zu qualifizieren, was den regionalen Einfluss verstärkt.

Indiens Aufstieg wird durch jugendliche Demografie, schnelllebige Konsumgüter-Penetration und eine Politikwende zur Kreislaufwirtschaft unterstützt, die Mühlen belohnt, die Agrarückstände oder rückgewonnene Fasern verwenden. Exporterlöse aus Papier und Karton vervielfachten sich zwischen 2016-2022 um das Sechsfache und unterstreichen Wettbewerbsfähigkeit bei leichten Grammatur-Kartonpappen trotz logistischer Engpässe. Neue Kapazitätsankündigungen von JK Papier und Century Plyboards unterstreichen Investorenvertrauen trotz Stromtarif-Erhöhungen.

Sekundärmärkte präsentieren verschiedene Ausblicke. Vietnam erwartet bis 2026 einen Verpackungswert von 3,5 Milliarden USD bei 9,73% jährlichem Wachstum, unterstützt durch Nah-Shoring von Elektronik-Montage. Thailand verbindet Upstream-Biopolymere mit stromabwärts-Konvertern, um Bio-ethylen-abgeleitete Beschichtungen anzubieten, die mit ASEAN-Kunststoffabfall-Reduktionszielen übereinstimmen. Australien legisliert Recycling-Inhalts-Mindeststandards, die M&eine-Interesse globaler Akteure entfachen, die eine ESG-freundliche Produktionsbasis suchen. Weniger reife Volkswirtschaften In Südasien und Pazifikinseln bleiben volumenleicht, versprechen aber Erstanbieter-Vorteile, da sich der Einzelhandel formalisiert.

Wettbewerbslandschaft

Die Region zeigt moderate Fragmentierung: Die Spitze-5-Gruppen halten etwa 45% der Deckschicht-Kapazität, mit APP, Nine Dragons und SCG Verpackung als Volumensführer. Vertikale Integration In Zellstoff, Energie und Konversion stärkt Kostenpositionen, während mittlere Unabhängige auf Kundennähe In Nischen-Faltschachtel-Segmenten setzen. Jüngste KI-gestützte Design-Rollouts japanischer Konverter differenzieren Servicegeschwindigkeit und verkürzen Konzept-zu-Regal-Zeitlinien von Wochen auf Tage.

Strategisches Kapital konzentriert sich auf Barriere-Beschichtungslinien und geschlossene OCC-Rückgewinnung. Amcors Patent auf AmFiber Leistung Papier illustriert Erstanbieter-Vorteile In hochbarriere-recycelbaren Formaten. SCG Verpackung berichtete Q1 2025 EBITDA von 9,78 Billionen VND und schrieb leichte recycelbare Produkte für Margenerhöhung zu. International Papier und Kimberly-Clark weisen nordamerikanische Mittel zu, um globale Integration zu erhalten, lenken aber R&D noch nach Asien für Hochwachstumssegmente.

Patentanmeldungen In meeresbiologisch abbaubaren Beschichtungen und enzymunterstützter Entfärbung deuten auf anhaltenden Technologie-Wettlauf hin. Aufkommende Disruptoren umfassen spezialisierte Chemie-Startups, die biobasierte Harz-Zusatzstoff liefern, und Plattform-Unternehmen, die generative-KI-Design-SaaS anbieten. Traditionelle Konverter reagieren durch Partnerschaften mit OEMs wie Heidelberg für Inline-Barriere-Beschichtungs-Flexopressen und bündeln Drucktechnologie mit Substratversorgung, um Markeninhaber-Beziehungen zu sichern.

Asien-Pazifik-Papierverpackungsindustrie Marktführer

-

SCG Verpackung PCL

-

International Papier Company

-

Oji Holdings Corporation

-

Sarnti Verpackung Co., Ltd.

-

Mondi Gruppe

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- April 2025: International Papier verzeichnete Nettoumsätze von 2,141 Milliarden USD für Q1 2025, mit Wellpapp-Sendungen um 2,5% gestiegen.

- April 2025: Stora Enso nahm die Produktion an seiner neuen Konsumentenkarton-Linie In Oulu, Finnland auf, die auf asiatische Exporte über transsibirische Routen abzielt.

- März 2025: Große chinesische Mühlen, einschließlich APP und Nine Dragons, setzten Preiserhöhungen von 31,50 USD pro Tonne um, um Zellstoff- und Energieinflation entgegenzuwirken.

- September 2024: Oji Faser Lösungen bestätigte die Schließung seiner Penrose-Recycling-Papiermühle In Neuseeland aufgrund anhaltender Verluste.

Asien-Pazifik-Papierverpackungsmarkt Berichtsspektrum

Papier wird häufig zur Verpackung von Produkten In verschiedenen Endverbraucherindustrien verwendet. Es gibt zahlreiche Qualitäten von Kartonverpackungen. Wie Faltschachteln ist Karton das gebräuchlichste Material zur Herstellung von Behältern. Bei der Herstellung erfordert Karton Zellstoffaufbereitung, Bleichung (optional), Veredelung, Blattformung, Trocknung, Kalandrierung und Wicklung. Papierverpackungsmaterialien können im Vergleich zu anderen Materialien wie Metallen und Kunststoffen effizient wiederverwendet und recycelt werden. Deshalb wird Papierverpackung als umweltfreundliche und wirtschaftliche bilden der Verpackung betrachtet. Die Studie verfolgt die Nachfrage im Papierverpackungsmarkt durch den Umsatz, der durch die verschiedenen Papierverpackungsprodukte erzielt wird, die von Anbietern angeboten werden, die auf dem Markt In der Region tätig sind.

Der Asien-Pazifik-Papier- und Verpackungsmarktbericht ist segmentiert nach Qualität (Kartonpappe [Fest Bleached Sulfat (SBS), Fest Unbleached Sulfat (SUS), Faltbar Boxboard (FBB), Coated Recycled Planke (CRB) und Uncoated Recycled Planke (URB)) und Wellpappe [Weißer Kraftliner, andere Kraftliner, weißer Testliner, andere Testliner, halbchemische Riffelung und recycelte Riffelung]), Produkttyp (Faltschachteln, Wellpappkartons), Endverbraucherindustrie (Lebensmittel, Getränke, Gesundheitswesen, Körperpflege, Haushaltspflege, Elektrogeräte und andere Endverbraucherindustrie) und Land (China, Indien, Japan, Indonesien, Thailand, Vietnam, Australien und Neuseeland, Rest der Asien-Pazifik-Region). Marktgröße und Prognosen werden In Werten (USD) für alle oben genannten Segmente bereitgestellt.

| Kartonpappe |

| Wellpappe |

| Kartonpappe | Solid Bleached Sulfate (SBS) |

| Solid Unbleached Sulfate (SUS) | |

| Folding Boxboard (FBB) | |

| Coated Recycled Board (CRB) | |

| Uncoated Recycled Board (URB) | |

| Wellpappe | Weißer Kraftliner |

| Andere Kraftliner | |

| Weißer Testliner | |

| Andere Testliner | |

| Halbchemische Riffelung | |

| Recycelte Riffelung |

| Faltschachteln |

| Wellpappkartons |

| Flüssigkeitsverpackungskarton |

| Papiertüten und -säcke |

| Lebensmittel |

| Getränke |

| Gesundheitswesen und Pharmazie |

| Körperpflege und Kosmetika |

| Haushaltspflege |

| Elektrik und Elektronik |

| Andere Endverbraucherindustrie |

| China |

| Indien |

| Japan |

| Indonesien |

| Thailand |

| Vietnam |

| Australien und Neuseeland |

| Rest der Asien-Pazifik-Region |

| Nach Verpackungstyp | Kartonpappe | |

| Wellpappe | ||

| Nach Qualität | Kartonpappe | Solid Bleached Sulfate (SBS) |

| Solid Unbleached Sulfate (SUS) | ||

| Folding Boxboard (FBB) | ||

| Coated Recycled Board (CRB) | ||

| Uncoated Recycled Board (URB) | ||

| Wellpappe | Weißer Kraftliner | |

| Andere Kraftliner | ||

| Weißer Testliner | ||

| Andere Testliner | ||

| Halbchemische Riffelung | ||

| Recycelte Riffelung | ||

| Nach Produkt | Faltschachteln | |

| Wellpappkartons | ||

| Flüssigkeitsverpackungskarton | ||

| Papiertüten und -säcke | ||

| Nach Endverbraucherindustrie | Lebensmittel | |

| Getränke | ||

| Gesundheitswesen und Pharmazie | ||

| Körperpflege und Kosmetika | ||

| Haushaltspflege | ||

| Elektrik und Elektronik | ||

| Andere Endverbraucherindustrie | ||

| Nach Land | China | |

| Indien | ||

| Japan | ||

| Indonesien | ||

| Thailand | ||

| Vietnam | ||

| Australien und Neuseeland | ||

| Rest der Asien-Pazifik-Region | ||

Wichtige im Bericht beantwortete Fragen

Wie Groß ist der aktuelle Asien-Pazifik-Papierverpackungsmarkt?

Der Markt wird 2025 auf 184,79 Milliarden USD geschätzt und soll bis 2030 bei einer CAGR von 4,56% auf 230,98 Milliarden USD wachsen.

Welcher Verpackungstyp dominiert die Verkäufe In der Region?

Wellpappe führt mit 58,34% des Umsatzes von 2024, was die starke Nutzung von Wellpappkartons im e-Handel widerspiegelt.

Welches Segment zeigt das schnellste Wachstum?

Kartonpappe expandiert mit 5,54% CAGR, da Prämie-Lebensmittel, Kosmetika und Pharmazie hochdruckbare Qualitäten einsetzen.

Warum ist Indien der am schnellsten wachsende Ländermarkt?

Regierungsziele, steigende Nachfrage und hohe Nutzung von Recyclingfasern treiben eine CAGR von 7,56% bis 2030 an

Wie prägen Regulierungen die Materialwahl?

EPR-Gesetze In Australien, Vietnam und Thailand schreiben Recyclinganteil-Schwellenwerte vor und lenken die Nachfrage zu recycelter Wellpappe und barrierbeschichteter Kartonpappe.

Welche Technologien verschaffen Wettbewerbsvorteile?

Generative-KI-Designplattformen und hochbarriere-recycelbare Papierbeschichtungen ermöglichen Konvertern schnelle Anpassung und Kunststoffersatzlösungen.

Seite zuletzt aktualisiert am: