Analyse des europäischen Schokoladenmarktes

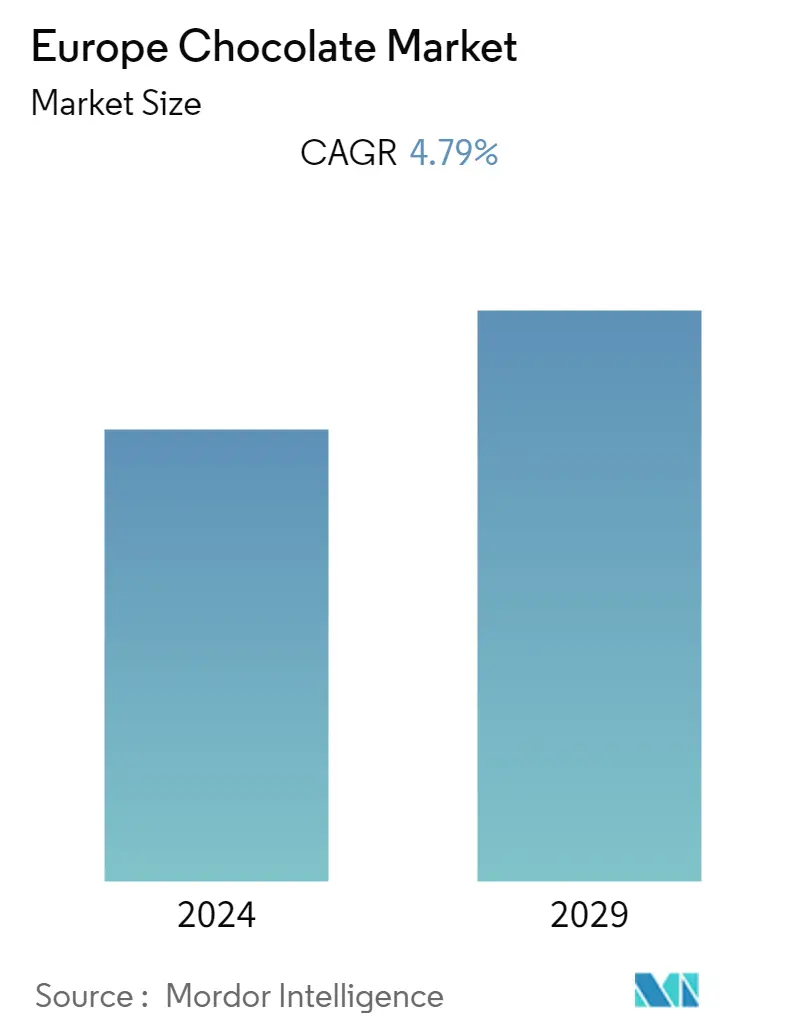

Der europäische Schokoladenmarkt wurde im Jahr 2022 auf 44.762,65 Millionen US-Dollar geschätzt und wird im Prognosezeitraum (2022 – 2027) voraussichtlich eine jährliche Wachstumsrate von 4,79 % verzeichnen.

Während der COVID-19-Pandemie blieb der allgemeine Schokoladenkonsum stabil; Allerdings verzeichnete das Segment der handwerklich hergestellten Schokolade auf dem europäischen Markt ein schleppendes Wachstum. Laut einer Umfrage des Fine Cacao and Chocolate Institute (FCCI), um die Auswirkungen von COVID-19 auf kleine Schokoladenunternehmen besser zu verstehen, war die Absage von Branchenveranstaltungen eine der Hauptursachen für den Rückgang der Verkäufe von handgefertigter Schokolade. Darüber hinaus spielte die geringere Verbrauchernachfrage eine wichtige Rolle.

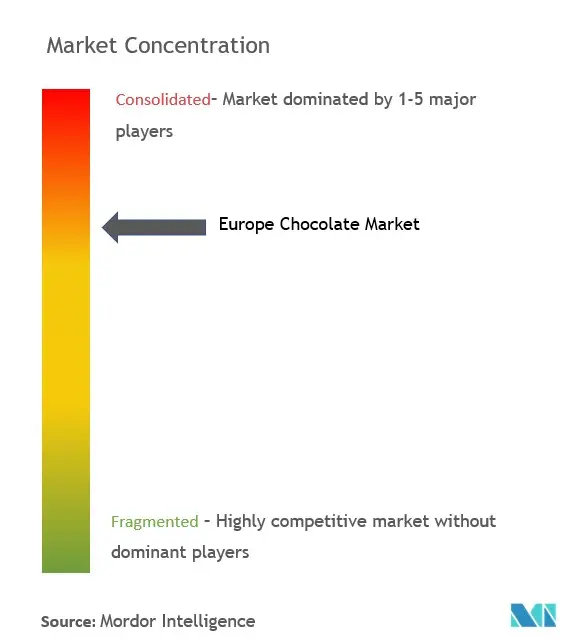

Der europäische Schokoladenmarkt ist hart umkämpft und zahlreiche führende Anbieter stellen den Großteil des Marktanteils. Die steigende Nachfrage und die wachsende Beliebtheit von dunkler Schokolade und Bio-Schokolade befeuern das Marktwachstum. Darüber hinaus spielt die saisonale Nachfrage eine wichtige Rolle beim Schokoladenabsatz. Verschiedene Unternehmen bringen zu Anlässen wie Ostern eine große Auswahl an Schokoladensorten auf den Markt. Faktoren wie Form, Innovation, Mischung verschiedener Geschmacksrichtungen und Verpackung von Pralinen sind die Schlüsselstrategien von Unternehmen, um während der Weihnachtszeit maximale Umsätze zu erzielen.

Gesundheitliche Bedenken im Zusammenhang mit einem hohen Zuckergehalt bremsen den Markt, aber dunkle Schokolade und Premium-Schokolade erobern den Marktanteil. Unternehmen entwickeln sich mit innovativen Modellen und neuen Trends weiter, die auf Gesundheit und menschliches Wohlbefinden ausgerichtet sind und einen Kundenstamm und Markenwert anziehen.

Trends auf dem Schokoladenmarkt in Europa

Einhaltung der Better-for-you- und Free-from-Produkte

Das gestiegene Gesundheitsbewusstsein der europäischen Verbraucher und das daraus resultierende zunehmende Bewusstsein für die Nachteile des Verzehrs von mit Zucker angereicherten Süßwaren beflügeln den Verkauf von Bio-Schokolade, zuckerfreien Schokoladen und veganen Schokoladen auf dem europäischen Markt. Angesichts der steigenden Nachfrage nach veganen und biologischen Schokoladen bringen führende Unternehmen innovative Bio-Schokoladen auf den Markt, um sich langfristig zu ernähren. So stellte beispielsweise die Luxusschokoladenmarke Love Cocoa die erste vegane Schokolade mit Avocado in Europa vor. Es besteht zu 100 % aus natürlichem gefriergetrocknetem Avocadopulver. Darüber hinaus führen Unternehmen neue Verpackungslösungen ein, um die Haltbarkeit von Produkten zu verlängern und so das Interesse der Verbraucher an ihren Schokoladenmarken wiederzubeleben.

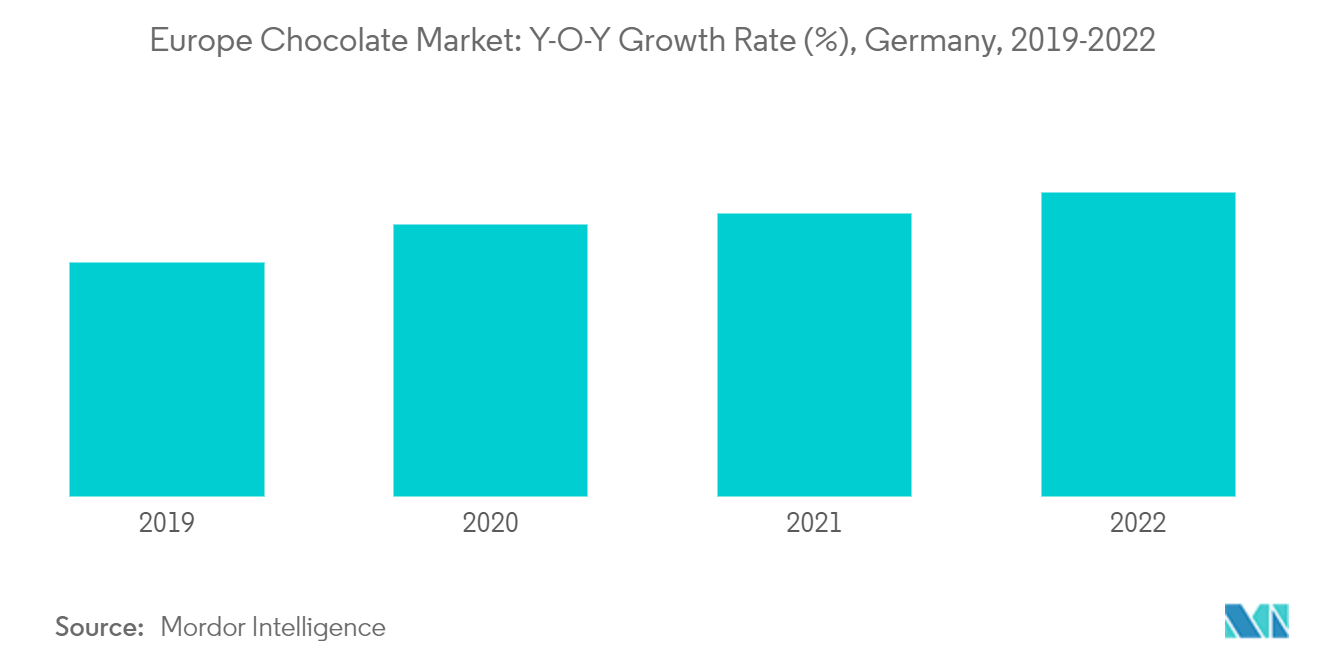

Dominanz Deutschlands auf dem europäischen Schokoladenmarkt

Deutschland verfügt über einen der größten Kakao- und Schokoladenmärkte, sowohl im Massen- als auch im Spezialitätensegment, was dem produzierenden Land als Exportziel viele Möglichkeiten bietet. Da der Massenmarkt jedoch bereits seinen Sättigungspunkt erreicht hat, gewinnt der Spezialkakao- und Schokoladenmarkt an Dynamik. Dies wird durch die gestiegene Nachfrage nach dunkler Schokolade und den großen Markt für biologischen und nachhaltigen Kakao unterstützt. Laut Eurostats importiert Deutschland einen großen Teil der Kakaobohnen aus seinen Nachbarländern, wobei die Niederlande 45 % und Belgien 15 % des Gesamtanteils ausmachen. Darüber hinaus stammen nur 40 % der gesamten deutschen Importe direkt aus Erzeugerländern. Der Großteil der importierten Kakaobohnen wird im Inland zur Weiterverarbeitung verwendet, wo das Land nach den Niederlanden die zweitgrößte Mühle Europas ist. Zu den Hauptakteuren auf dem Markt zählen Unternehmen wie Mondelez, Ferrero und Mars. Diese führenden Unternehmen haben ihre Produktionsstätten in Deutschland angesiedelt und dominieren so den Markt. Im Durchschnitt gibt es im Land über 230 Schokoladenproduzenten, zu den größten Herstellern zählen Hachez, Ludwig Schokolade und Ritter Sport.

Überblick über die europäische Schokoladenindustrie

Der europäische Schokoladenmarkt ist konsolidiert, mit der bedeutenden Präsenz von Top-Playern, nämlich Chocoladefabriken Lindt Sprüngli AG, The Hershey Co., Ferrero Group, Mondelez International und Nestle SA. Die führenden Marktteilnehmer sind sowohl in Europa als auch weltweit stark vertreten. Die Markentreue der Verbraucher verschafft diesen Unternehmen einen Vorsprung gegenüber der am Markt tätigen Konkurrenz. Wichtige Akteure auf dem untersuchten Markt haben bei jungen Verbrauchern den Appetit auf höherpreisige Schokoladen geweckt, indem sie die Zugänglichkeit und innovative Produkte je nach wahrgenommenem Wert der Kunden verbessert haben.

Europas Schokoladenmarktführer

Nestlé S.A.

Mondelez International, Inc.

Mars Incorporated

Ferrero International SA

Chocoladefabriken Lindt & Sprungli AG

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum europäischen Schokoladenmarkt

- Im Jahr 2020 brachte Lindt in Deutschland vegane Milchschokoladentafeln aus hochwertiger Schokolade auf den Markt. Diese Riegel sind in drei verschiedenen Geschmacksrichtungen erhältlich Haselnuss, gesalzenes Karamell und Keks von Weihnachten.

- Im Jahr 2020 entschied sich die Ferrero-Gruppe für StayinFront, einen globalen Anbieter mobiler, cloudbasierter Außendienstlösungen, um die Einzelhandelsabwicklung und die Außendiensteffektivität für ihre Geschäftsbereiche in Belgien und Luxemburg zu verbessern. Diese Partnerschaft ist eine Erweiterung einer bereits bestehenden Zusammenarbeit zwischen den beiden Unternehmen.

- Im Jahr 2020 brachte Godiva seine neuen Signature-Minibars auf den Markt. Diese Riegel sind die neueste Ergänzung zu Godivas zunehmender Präsenz in den Schokoladenregalen von Supermärkten und Drogerien.

Segmentierung der europäischen Schokoladenindustrie

Schokolade ist eine Zubereitung aus gerösteten und gemahlenen Kakaosamen, die in Form einer Flüssigkeit, Paste oder eines Blocks hergestellt wird und auch als Geschmackszutat in anderen Lebensmitteln verwendet werden kann. Der Markt ist nach Produkttyp in Softlines/Selflines, verpackte Sortimente, Countlines, saisonale Schokolade, geformte Schokolade und andere Schokoladensüßwaren unterteilt. Nach Vertriebskanälen ist der Markt in Supermärkte/Hypermärkte, Fachhändler, Convenience-Stores, Online-Kanäle und andere Vertriebskanäle unterteilt. Geografisch ist der untersuchte Markt in Frankreich, Deutschland, das Vereinigte Königreich, Spanien, Italien, Russland und das übrige Europa unterteilt. Für jedes Segment wurden die Marktgröße und Prognosen auf Basis des Wertes (in Mio. USD) erstellt.

| Softlines/Selflines |

| Boxsortimente |

| Countlines |

| Saisonale Schokolade |

| Geformte Pralinen |

| Andere Produkttypen |

| Supermärkte/Hypermärkte |

| Fachhändler |

| Convenience-Stores |

| Online Einzelhandel |

| Andere Vertriebskanäle |

| Frankreich |

| Deutschland |

| Großbritannien |

| Spanien |

| Italien |

| Russland |

| Rest von Europa |

| Nach Produkttyp | Softlines/Selflines |

| Boxsortimente | |

| Countlines | |

| Saisonale Schokolade | |

| Geformte Pralinen | |

| Andere Produkttypen | |

| Nach Vertriebskanal | Supermärkte/Hypermärkte |

| Fachhändler | |

| Convenience-Stores | |

| Online Einzelhandel | |

| Andere Vertriebskanäle | |

| Erdkunde | Frankreich |

| Deutschland | |

| Großbritannien | |

| Spanien | |

| Italien | |

| Russland | |

| Rest von Europa |

Häufig gestellte Fragen zur Schokoladenmarktforschung in Europa

Wie groß ist der europäische Schokoladenmarkt derzeit?

Der europäische Schokoladenmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 4,79 % verzeichnen.

Wer sind die Hauptakteure auf dem europäischen Schokoladenmarkt?

Nestlé S.A., Mondelez International, Inc., Mars Incorporated, Ferrero International SA, Chocoladefabriken Lindt & Sprungli AG sind die größten Unternehmen, die auf dem europäischen Schokoladenmarkt tätig sind.

Welche Jahre deckt dieser europäische Schokoladenmarkt ab?

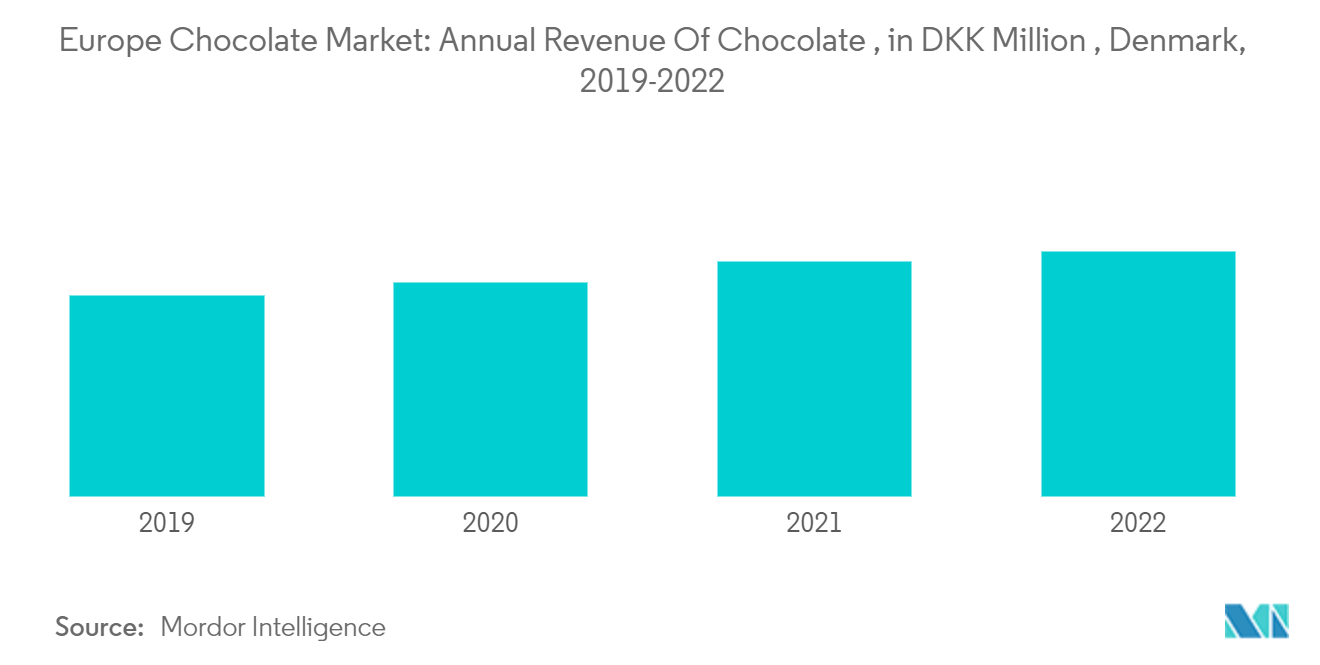

Der Bericht deckt die historische Marktgröße des europäischen Schokoladenmarkts für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die historische Marktgröße des europäischen Schokoladenmarkts für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht der europäischen Schokoladenindustrie

Statistiken für den Schokoladenmarktanteil, die Größe und die Umsatzwachstumsrate in Europa im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Europa-Schokoladenanalyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.