Marktanalyse für eingebettete SIM (eSIM).

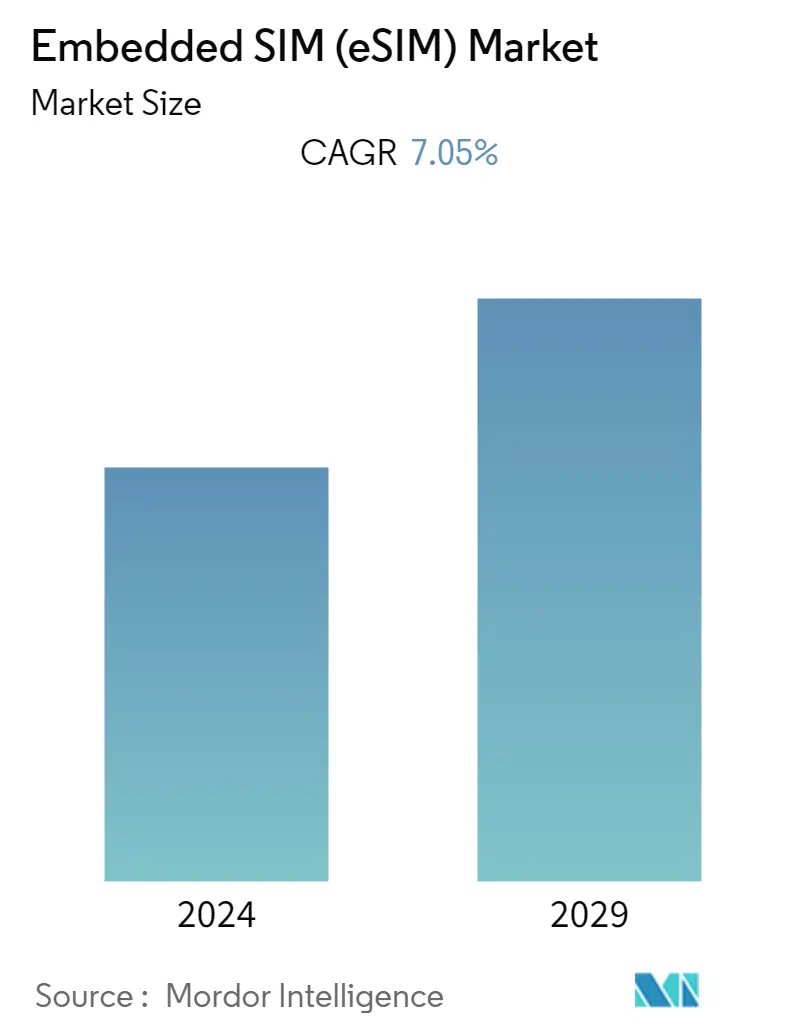

Der Markt für eingebettete SIM-Karten (eSIM) wurde im laufenden Jahr auf 7,71 Milliarden US-Dollar geschätzt und wird voraussichtlich eine jährliche Wachstumsrate von 7,05 % verzeichnen und in fünf Jahren 11,71 Milliarden US-Dollar erreichen. Eine eSIM ist ein kleiner, programmierbarer Chip, der direkt in Geräte wie Smartphones, Tablets, tragbare Geräte und andere IoT-Geräte eingebettet ist und eine Remote-SIM-Bereitstellung ermöglicht, ohne dass eine physische SIM-Karte erforderlich ist.

- Das Internet der Dinge (IoT) war einer der Haupttreiber für die Einführung von eSIM. Da die Anzahl der angeschlossenen Geräte zunahm, wurde die Verwaltung der physischen SIM-Karten für jedes Gerät unparteiischer. eSIM bot eine skalierbare Lösung für die weltweite Bereitstellung und Verwaltung von IoT-Geräten.

- Fortschritte im vernetzten und M2M-Ökosystem (Machine-to-Machine) waren wichtige Treiber für das Marktwachstum. Das Wachstum des 5G-Netzwerks schafft auch neue Möglichkeiten für die Einführung von eSIM. Unternehmen nutzen eSIM für ihre M2M-Implementierungen, beispielsweise für die Anlagenverfolgung, intelligente Zähler, industrielle Überwachung und Lieferkettenmanagement.

- Die wachsende Nachfrage nach intelligenten Geräten war einer der Hauptgründe für die zunehmende Verbreitung der eSIM-Technologie. Intelligente Geräte, darunter Smartphones, Tablets, Wearables, vernetzte Autos und verschiedene Internet-of-Things-Geräte (IoT), sind in Verbraucher- und Industrieanwendungen immer häufiger anzutreffen.

- Probleme bei der Sicherheit und Interoperabilitätsstandardisierung bremsen das Marktwachstum. Bei herkömmlichen SIM-Karten ist physischer Zugriff erforderlich, um die SIM-Karte zu manipulieren oder auszutauschen, wodurch es für böswillige Akteure schwieriger wird, die Verbindung zu kompromittieren. Da die eSIM jedoch direkt auf die Schaltkreise des Geräts gelötet ist, könnte die Möglichkeit eines unbefugten Zugriffs oder Klonens ein erhebliches Sicherheitsrisiko darstellen.

- Die COVID-19-Pandemie zwang Unternehmen dazu, sich schnell auf Remote-Arbeit und digitale Lösungen umzustellen. Diese erhöhte Abhängigkeit von vernetzten Geräten und IoT-Technologien, bei denen eSIM für die Ermöglichung sicherer und nahtloser Konnektivität von entscheidender Bedeutung ist.

Markttrends für eingebettete SIM (eSIM).

Das Smartphone-Anwendungssegment wird voraussichtlich einen erheblichen Marktanteil halten

- Die eSIM-Technologie wird zunehmend in Smartphones integriert und bringt zahlreiche Vorteile für Verbraucher und Mobilfunknetzbetreiber (MNOs). eSIM macht physische SIM-Karten überflüssig und ermöglicht Benutzern die Aktivierung und den Wechsel zwischen Mobilfunkanbietern einfacher. Mit eSIMs können Benutzer ihre Geräte aus der Ferne mit dem Profil eines neuen Mobilfunkanbieters ausstatten, ohne sich eine physische SIM-Karte besorgen und auf deren Lieferung warten zu müssen.

- Die eSIM-Technologie hat die Einführung der Dual-SIM-Funktionalität in Smartphones ermöglicht. Mit einer Kombination aus physischen eSIM-Kartensteckplätzen können Benutzer zwei aktive Telefonnummern auf denselben Geräten haben, was besonders für Reisende, Geschäftsleute oder Personen mit mehreren Mobilfunkabonnements nützlich ist.

- Für Mobilfunknetzbetreiber bietet die eSIM-Technologie eine größere Flexibilität beim Onboarding neuer Kunden. Anstatt physische SIM-Karten über Einzelhandelskanäle zu vertreiben, können MNOs eSIMs aus der Ferne bereitstellen, was den Aktivierungsprozess vereinfacht und die Vertriebskosten senkt.

- eSIM spielt eine wichtige Rolle bei der Ermöglichung der Konnektivität für IoT-Geräte. Smartphones sind ein Gateway für verschiedene IoT-Anwendungen und die eSIM-Technologie bietet eine sichere und effiziente Möglichkeit, IoT-Geräte mit Mobilfunknetzen zu verbinden.

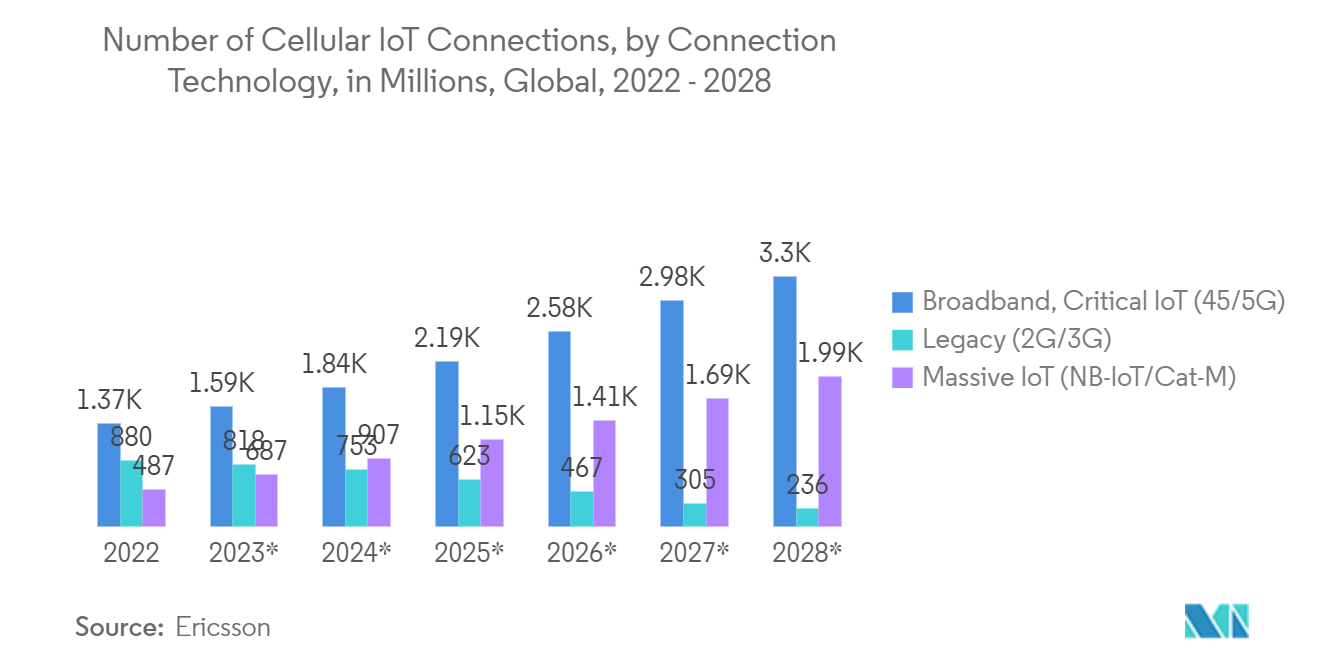

- Es wird erwartet, dass die fortschreitende Entwicklung von 5G-Netzwerken und die Verbreitung von IoT-Geräten die Integration von eSIM in Smartphones und andere vernetzte Geräte vorantreiben werden. Laut Ericsson betrug die Zahl der Mobilfunk-IoT-Verbindungen mit kritischem IoT und Breitband im Jahr 2022 weltweit etwa 1,5 Milliarden. In fünf Jahren, so die Prognose, wird die Zahl der Mobilfunk-IoT-Verbindungen mit demselben Verbindungstyp weiterhin jedes Jahr stetig steigen, auf bis zu 3,3 Milliarden.

Nordamerika wird voraussichtlich einen erheblichen Marktanteil halten

- In Nordamerika ist die Verbreitung von IoT-Geräten in verschiedenen Branchen rasant gestiegen, darunter im Gesundheitswesen, in der Automobilbranche, im Smart Home und in industriellen Anwendungen. Die eSIM-Technologie spielt eine entscheidende Rolle bei der nahtlosen Konnektivität dieser Geräte und treibt das Wachstum des eSIM-Marktes voran.

- Hersteller haben die eSIM-Technologie in viele Geräte integriert, darunter Smartphones, Tablets, Wearables und IoT-Geräte. Da immer mehr Geräte eSIM-fähig werden, wird erwartet, dass die Nachfrage nach eSIM-Diensten steigt.

- Der Ausbau von 5G-Netzen in Nordamerika nimmt Fahrt auf. Die eSIM-Technologie ergänzt die Möglichkeiten des 5G-Netzes, indem sie nahtlose Konnektivität bietet und es Verbrauchern erleichtert, zwischen Anbietern und Tarifen zu wechseln. Laut Cisco Systems wird es in Nordamerika im Jahr 2022 die meisten 5G-Verbindungen geben, die über tragbare Geräte hergestellt werden. Die 439 Millionen Verbindungen in Nordamerika wären 222 Millionen mehr als die Verbindungen zu 4G-Netzen im Jahr 2017.

- Die mit der eSIM verbundenen Tarife werden in der Region immer günstiger und eine sichere internationale Roaming-Lösung treibt die Einführung von eSIM in der Region erheblich voran. Auf Telefonen mit eSIM-Unterstützung kann der Benutzer aus mehreren einzelnen Ländern oder Roaming-Tarifen wählen, wobei die Anbieter für mehrere Länder tendenziell deutlich teurer sind als die Lösung von US Mobile. Wenn der Benutzer ins Ausland reist, kann er den Roaming-Tarif des Anbieters wählen. Der Benutzer kann auch eine lokale SIM-Karte oder eine SIM-Karte für mehrere Länder wie KnowRoaming kaufen, die am teuersten ist. Mit eSIM kann der Benutzer einen QR-Code scannen oder einen neuen Anbieter aus einem Menü auf dem Gerät auswählen, was den Wechsel des Anbieters oder das Roaming erheblich erleichtert.

- Im Dezember 2022 stellte Grover, einer der führenden Abonnementanbieter für Verbrauchertechnologie, Grover Connect vor, einen MVNO für Kunden, die in den USA Technologie mieten. Die Kunden des Landes können mit Grover Connect jedes eSIM-fähige Technologiegerät schnell aktivieren. Außerdem ging Grover eine Partnerschaft mit Gigs ein, einem der weltweit führenden Anbieter von Telecom-as-a-Service-Plattformen, der es jedem Unternehmen oder jeder Marke ermöglicht, ein MVNO zu werden, um dieses innovative neue Angebot einzuführen. Kunden können in den USA an der Kasse eine Grover eSIM kaufen, die bald auch in den europäischen Regionen erhältlich sein wird.

Branchenüberblick über eingebettete SIM-Karten (eSIM).

Der Embedded-SIM-Markt (eSIM) ist fragmentiert, da große Player wie Gemalto NV (Thales Group), Giesecke+Devrient GmbH, STMicroelectronics NV, Infineon Technologies AG und Valid SA vertreten sind. Marktteilnehmer verfolgen Strategien wie Partnerschaften und Akquisitionen, um ihr Produktangebot zu erweitern und sich nachhaltige Wettbewerbsvorteile zu verschaffen.

Im Februar 2023 brachten Giesecke+Devrient (G+D) und sein Partner NetLync AirOn360 ES auf den Markt und ermöglichten Mobilfunknetzbetreibern die Bereitstellung von Berechtigungen, einschließlich der nahtlosen SIM-Übertragung auf das iPhone von einer physischen SIM-Karte oder eSIM, sodass Mobilfunkbetreiber praktische Dienste anbieten können, z B. vereinfachte und digitale Aktivierungsprozesse, Synchronisierung aller Geräte oder (e)SIM-Übertragungen. Für Benutzer ermöglicht eSIM eine einfache Verbindung oder schnelle digitale Übertragung ihrer bestehenden Pläne und ermöglicht die Bereitstellung mehrerer Mobilfunkpläne auf einem einzigen Gerät.

Im November 2022 arbeitete STMicroelectronics mit Thales zusammen, das sicheren, kontaktlosen Komfort in Google Pixel 7 ermöglicht. Der ST54K-Single-Chip-NFC-Controller und das sichere Element sorgen in Kombination mit dem sicheren Betriebssystem von Thales für überlegene Leistung bei eingebetteter SIM, Fahrkarten für den öffentlichen Nahverkehr und digitalen Autoschlüsseln Anwendungen.

Marktführer für eingebettete SIM-Karten (eSIM).

Gemalto N.V. (Thales Group)

Giesecke+Devrient GmbH

STMicroelectronics N.V.

Infineon Technologies AG

Valid S.A.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

_Market_Concentration.webp)

Marktnachrichten für eingebettete SIM (eSIM).

- März 2023: Thales, einer der weltweit führenden Anbieter von eSIM-Management, unterstützt das Wachstum von eSIM-fähigen Verbraucher- und Industriegeräten mit Google Cloud-Expertise. Die bahnbrechende Cloud-Lösung von Thales kombiniert seine Sicherheitsressourcen mit der Cloud-Präsenz von Google in 200 Ländern, um Mobilfunknetzbetreibern mehr Sicherheit, Flexibilität und Serviceverfügbarkeit zu bieten.

- November 2022: Mobilise, ein Entwickler von eSIM as a Service und Anbieter von Telekommunikationssoftware, hat sein eSIM Software Development Kit (SDK) als Reaktion auf die gestiegene Nachfrage nach digitalen Diensten von Dienstanbietern (SPs) und ihren Kunden auf den Markt gebracht. Das SDK ermöglicht es SPs, Kunden globale Verbindungen innerhalb ihrer aktuellen Anwendung bereitzustellen, einschließlich einer In-App-eSIM-Aktivierungsfunktion.

- November 2022: In Korea bringt Samsung seine eSIM-fähigen Smartphones Galaxy Z Fold4 und Flip4 auf den Markt. Koreanische Mobilfunkanbieter begannen, die Aktivierung von eSIM-Smartphones zu ermöglichen und läuteten damit ein neues mobiles Zeitalter in Korea ein. Von eSIM V1 bis V3 war Samsung Research aktiv am eSIM-Standardisierungsprozess der GSMA beteiligt und leitete diesen. Es trug auch wesentlich zur erfolgreichen Kommerzialisierung von Samsung eSIM-Geräten bei.

- September 2022: Das softwaredefinierte End-to-End-eSIM-Ökosystem wurde vom innovativen Softwareunternehmen RiPSIM Technologies, Inc. in der Betaversion veröffentlicht und ermöglicht es Mobilfunkanbietern und Unternehmensnetzwerkbetreibern, unabhängig von herkömmlichen SIM-Kartenherstellern zu werden. Dank der RiPSIM-Technologie können Kunden eSIMs in wenigen Minuten statt in Monaten erstellen und herunterladen und von einem disruptiven Geschäftsmodell ohne ineffiziente Abläufe und teure Transaktionen profitieren.

Segmentierung der Embedded-SIM-Branche (eSIM).

Die Embedded SIM/eSIM, auch Embedded Universal Integrated Circuit Card (eUICC) genannt, ist mit 6 mm Länge und 5 mm Breite nochmals kleiner und wird bei der Herstellung auf die Hauptplatine des Geräts gelötet und verfügt über die gleiche Funktionalität wie eine herausnehmbare Karte SIM. Es verfügt über Remote-Provisioning- und M2M-Funktionen (Machine-to-Machine).

Der Embedded-SIM-Markt (eSIM) ist nach Anwendung (Smartphones, Tablets und Laptops, Wearables, M2M), nach Geografie (Nordamerika (USA, Kanada), Europa (Vereinigtes Königreich, Deutschland, Frankreich, übriges Europa) und Asien segmentiert Pazifik (China, Südkorea, Japan, übriger asiatisch-pazifischer Raum), Lateinamerika, Naher Osten und Afrika).

Die Marktgrößen und Prognosen werden für alle oben genannten Segmente in US-Dollar angegeben.

| Smartphones |

| Tablets und Laptops |

| Tragfähig |

| M2M (Industrie, Automobil usw.) |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Europa | Großbritannien |

| Deutschland | |

| Frankreich | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Südkorea | |

| Japan | |

| Rest des asiatisch-pazifischen Raums | |

| Lateinamerika | |

| Naher Osten und Afrika |

| Auf Antrag | Smartphones | |

| Tablets und Laptops | ||

| Tragfähig | ||

| M2M (Industrie, Automobil usw.) | ||

| Nach Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Europa | Großbritannien | |

| Deutschland | ||

| Frankreich | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Südkorea | ||

| Japan | ||

| Rest des asiatisch-pazifischen Raums | ||

| Lateinamerika | ||

| Naher Osten und Afrika | ||

Häufig gestellte Fragen zur Marktforschung für eingebettete SIM (eSIM).

Wie groß ist der Markt für eingebettete SIM-Karten (eSIM)?

Der Embedded-SIM-Markt (eSIM) wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 7,05 % verzeichnen.

Wer sind die Hauptakteure auf dem Embedded SIM (eSIM)-Markt?

Gemalto N.V. (Thales Group), Giesecke+Devrient GmbH, STMicroelectronics N.V., Infineon Technologies AG, Valid S.A. sind die wichtigsten Unternehmen, die auf dem Embedded-SIM-Markt (eSIM) tätig sind.

Welches ist die am schnellsten wachsende Region im Embedded SIM (eSIM)-Markt?

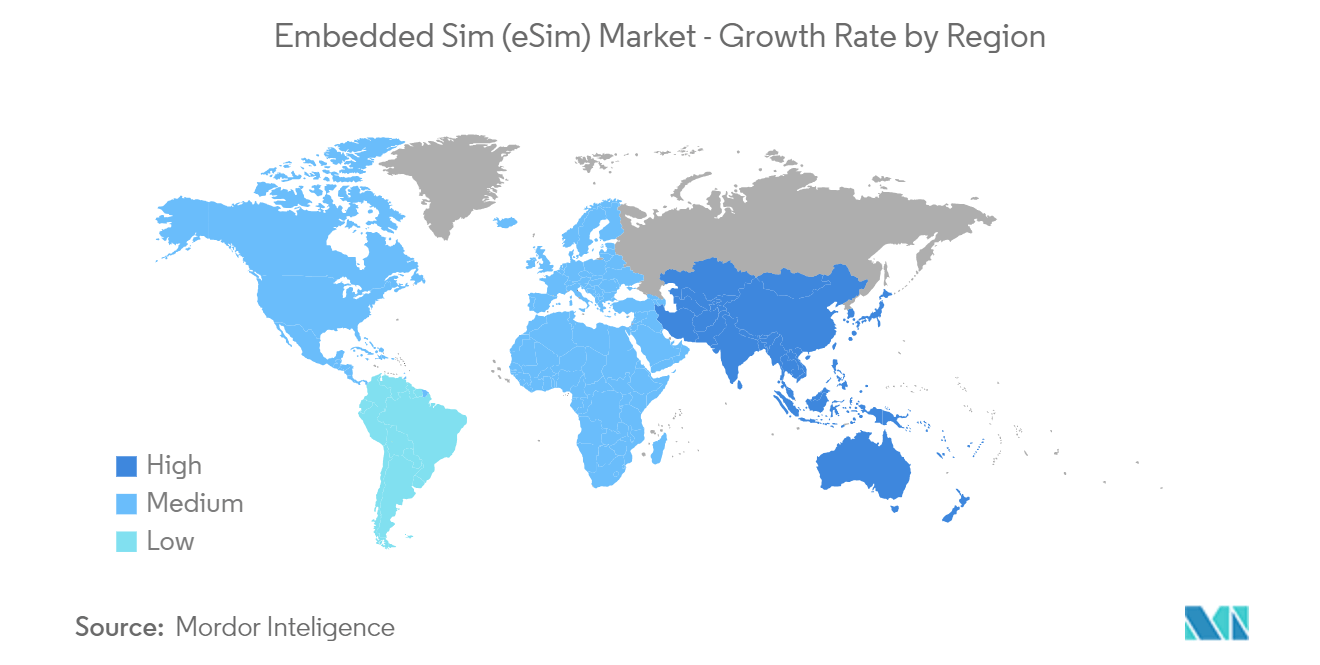

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Embedded SIM (eSIM)-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Embedded-SIM-Markt (eSIM).

Welche Jahre deckt dieser Embedded-SIM-Markt (eSIM) ab?

Der Bericht deckt die historische Marktgröße des Embedded SIM (eSIM)-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Embedded SIM (eSIM) für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für eingebettete SIM (eSIM).

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Embedded SIM (eSIM) im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Embedded-SIM-Analyse (eSIM) umfasst eine Marktprognose für die Jahre 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.