Marktanalyse für digitale Banking-Plattformen

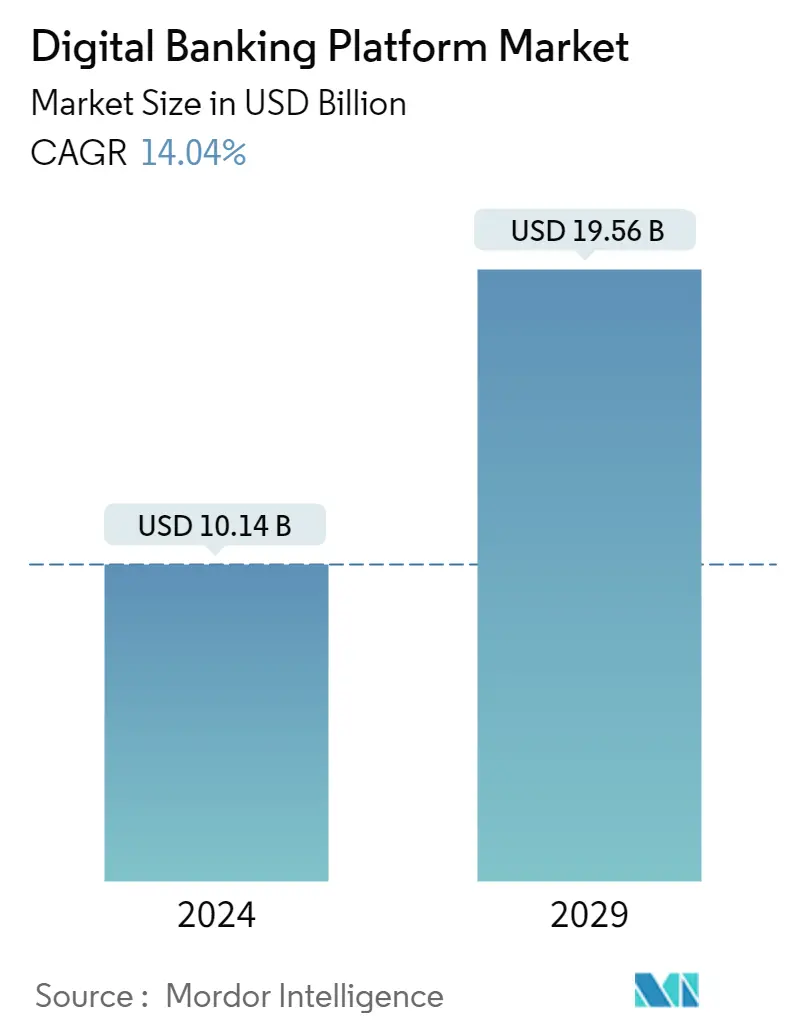

Die Marktgröße für digitale Banking-Plattformen wird im Jahr 2024 auf 10,14 Milliarden US-Dollar geschätzt und soll bis 2029 19,56 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 14,04 % im Prognosezeitraum (2024–2029) entspricht.

Die Bankenbranche durchläuft schnell einen digitalen Wandel und Verbraucher wünschen sich intelligente Mobilgeräte und digitale Bankdienstleistungen. Dies sind einige der wichtigsten Faktoren, die das Wachstum des Marktes vorantreiben.

- Die Mehrheit der Banken bevorzugt digitale Banking-Plattformen aufgrund der vielfältigen Vorteile, die sie bieten, wie z. B. reduzierte IT-Kosten, schnelle Markteinführung, Open Banking, sofort einsatzbereite und dennoch konfigurierbare Funktionen, Omnichannel-Kundenerlebnis und Microservice-Architektur, um nur einige zu nennen ein paar. Beispielsweise kündigte Deloitte im Dezember 2022 eine Zusammenarbeit mit AWS an, um ein chronisches Problem im Bankwesen anzugehen den Übergang zu Digital-First-Systemen, die die Kundenschnittstelle bis zum Backoffice-Betrieb umfassen.

- Obwohl Neo-Banken immer noch ein Nischenmarkt sind, verzeichnen sie eine höhere Wachstumsrate in Bezug auf Marktanteile und bedienen ihre Kunden zu etwa einem Drittel der Kosten traditioneller Banken. Fintechs zielen auf lukrative Nischen in der Wertschöpfungskette ab. Die großen Technologieunternehmen mit ihren großen Kundenstämmen stellen eine echte Bedrohung dar, und einige etablierte Unternehmen investieren stark in Innovationen und stellen Nachzügler in den Schatten.

- Allerdings können Probleme wie die Integration digitaler Bankplattformen in Altsysteme, Netzwerkausfälle und Sicherheitsbedenken zu erheblichen Verlusten für Banken führen, sodass solche Faktoren das Wachstum des Marktes behindern könnten.

- Als Folge der COVID-19-Krise kam es zu einem Anstieg der Online-Banking-Aktivitäten, wie z. B. vermehrten digitalen Transaktionen, und einem Rückgang der Wege zu stationären Filialen. Die Pandemie zwang sowohl einzelne Verbraucher als auch Unternehmen, die sich einst gegen Online-Banking gewehrt hatten, dazu, digitale Banking-Apps als neue Standardlösung einzuführen. Die Pandemie führte zu einem erhöhten Komfort bei den Verbrauchern, was langfristig zu einer steigenden Nachfrage führen könnte. Auf der Anbieterseite konzentriert sich die Mehrheit der Anbieter auf die Kundenakquise durch die Bereitstellung von Dienstleistungen, die in diesen schwierigen Zeiten gefordert werden.

Markttrends für digitale Bankplattformen

Zunehmende Einführung cloudbasierter Plattformen zur Ankurbelung des Marktwachstums

- Im Januar 2023 arbeitete die Digitalbank auf den Philippinen, GoTyme Bank, mit der weltweiten Cloud-Banking-Plattform Mambu zusammen, um eine innovative digitale Banking-Lösung zu entwickeln, die den Zugang der Filipinos zu hochwertigen Finanzdienstleistungen verbessern soll.

- Viele Banken ziehen es vor, die Kosten für die IT-Infrastruktur zu senken, die für die Einrichtung vor Ort erforderlich sind, indem sie Cloud-basierte Dienste nutzen, die es ihnen ermöglichen, neue Produkte schnell bereitzustellen und die Infrastruktur schnell zu skalieren, einen breiteren Kundenstamm mit unterschiedlichen Anforderungen schneller zu bedienen und schneller zu verwalten Erhöhung der Echtzeitzahlungen bei gleichzeitiger Gewährleistung von Compliance- und Sicherheitsstandards.

- Da eine Abonnementgebühr an einen SaaS-Anbieter gezahlt wird, werden Systemwartungskosten und Probleme mit veralteter Technologie reduziert. Anstatt ein kleines Vermögen für IT auszugeben, bietet SaaS den Banken die Möglichkeit, ihre Budgets neu zu verteilen, sodass sie sich auf Innovation, Kundenzufriedenheit und Geschäftswachstum konzentrieren können.

- Der Einsatz der Cloud hat auch dazu beigetragen, dass Mobile-Banking-Plattformen eine reaktionsfähige Benutzeroberfläche (UI) bieten und die gesamte Bankkunden-Reise der Bankkunden, vom Onboarding bis hin zu transaktionsbezogenen Banking-Anfragen, auf ihren mobilen Geräten unterstützen können. Aufgrund ihrer veränderten Vorliebe für mobiles Banking setzen Banken zunehmend auf mobile Banking-Plattformen.

- Darüber hinaus hat die zunehmende Akzeptanz von Drittanbieteranwendungen für Echtzeitzahlungen wie Whatsapp Pay und PhonePay zu einer erhöhten Nachfrage der Banken nach einer zuverlässigen Infrastruktur für die reibungslose Durchführung von UPI-Transaktionen geführt. Beispielsweise hat Visa kürzlich eine 5,3 Milliarden US-Dollar teure Übernahme von Plaid abgeschlossen, einem Fintech-Startup, das es Anwendungen ermöglicht, einfach und sofort eine Verbindung zu den Bankkonten von Kunden herzustellen. Technologische Veränderungen wie diese haben zu einer erhöhten Nachfrage nach Cloud-Infrastruktur in der digitalen Bankbranche geführt.

Nordamerika wird voraussichtlich den größten Anteil halten

- Viele der größten Banken befinden sich in Nordamerika, was ein wichtiger Grund dafür ist, dass der Markt für digitale Bankplattformen wächst. Digital-Banking-Unternehmen in der Region bieten Software als Service an, damit Altsysteme in digitale Systeme umgewandelt werden können. Temenos hilft beispielsweise neuen US-amerikanischen Digitalbanken dabei, innerhalb von 90 Tagen mit dem funktionsreichsten und technologisch fortschrittlichsten Front-to-Back-SaaS-Digital-Banking-Angebot in Betrieb zu gehen.

- Digitale Banking-Plattformen werden immer beliebter, da die Blockchain-Technologie, die die Sicherheit erhöht, immer häufiger eingesetzt wird, insbesondere im BSFI-Sektor. Dieser Faktor treibt das Marktwachstum im Land voran. Viele Unternehmen entwickeln Blockchain-basierte Cloud-Digital-Banking-Plattformen.

- Nordamerika ist auch einer der innovativsten und ersten Orte, an denen die Cloud genutzt wird. Cloud-Infrastrukturanbieter haben in der Region eine starke Position, was dem Markt zu noch mehr Wachstum verhilft.

- Der stetige Anstieg der Nutzung digitaler Bankplattformen geht mit einem ähnlichen Anstieg der Nutzung von Fintech-Apps einher, die als eine der am schnellsten wachsenden Arten von Apps in den USA gelten. Aufgrund der globalen Coronavirus-Pandemie (COVID-19) blieben die Menschen in den Vereinigten Staaten mehr zu Hause und nutzten ihre Telefone häufiger. Dies führte zu mehr digitalem Banking in der gesamten Region.

Branchenüberblick über digitale Banking-Plattformen

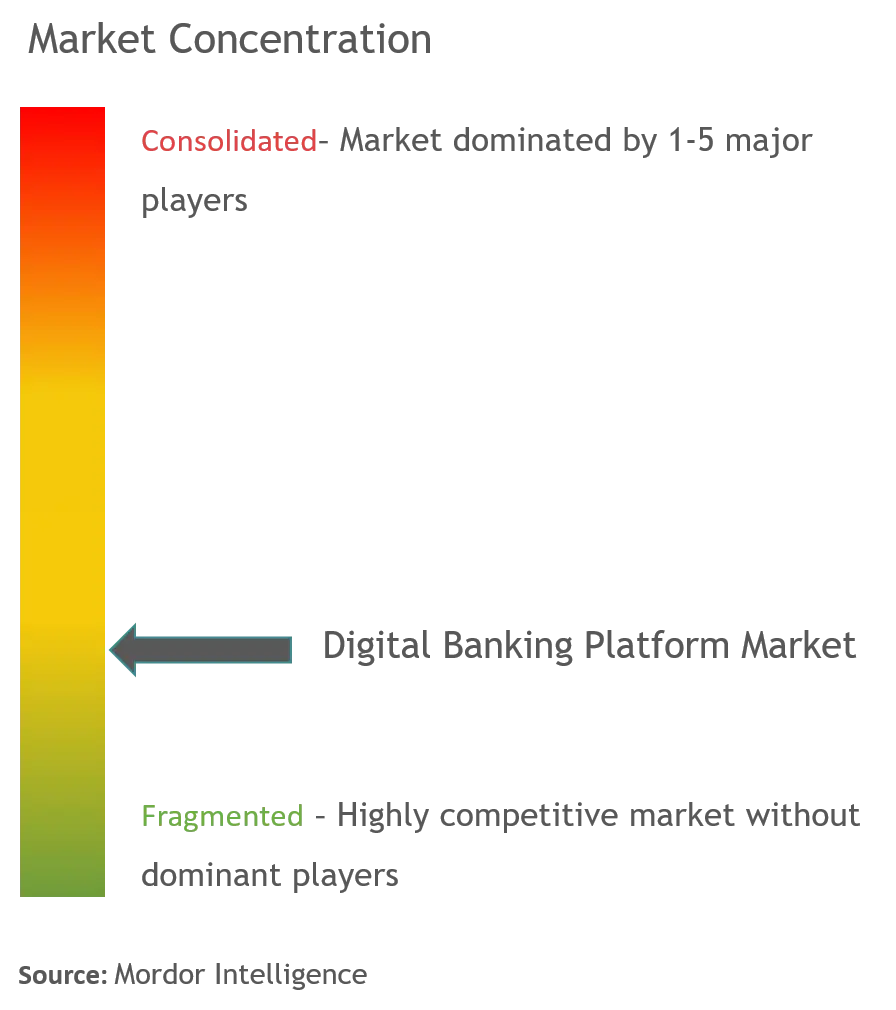

Der Markt für digitale Banking-Plattformen tendiert in Richtung Fragmentierung. Dies ist auf den Markteintritt von Unternehmen und Lösungen zurückzuführen, der zu einer fragmentierten Landschaft innerhalb des digitalen Banking-Ökosystems führt. Aufgrund des technologischen Fortschritts und der Produktinnovation erhöhen mittlere und kleinere Unternehmen jedoch ihre Marktpräsenz durch den Abschluss neuer Verträge und Partnerschaften.

Im Januar 2023 arbeitete die Axis Bank mit OPEN zusammen, um ihren Kunden, zu denen KMU, Freiberufler, Homepreneure, Influencer und andere gehören, ein vollständig natives digitales Girokonto bereitzustellen. Durch diese Zusammenarbeit erhält die größere Geschäftswelt Zugriff auf die umfassende Bankerfahrung der Axis Bank und die umfassenden Finanzautomatisierungsfunktionen von OPEN für die Unternehmensverwaltung, beispielsweise Zahlungen, Buchhaltung, Lohn- und Gehaltsabrechnung, Compliance, Ausgabenmanagement und andere Dienstleistungen.

Im November 2022 gaben Capco und Savana bekannt, dass sie strategisch zusammenarbeiten werden, um die Transformation von Banken zu beschleunigen und kontinuierliche Innovationen bei digitalen Produkten voranzutreiben. Diese Partnerschaft wird Banken dabei unterstützen, die technischen Herausforderungen zu meistern, mit denen sie konfrontiert sind, wenn sie die sich verändernden Erwartungen und Bedürfnisse der Kunden nach nahtlosen modernen Omnichannel-Erlebnissen erfüllen.

Marktführer für digitale Banking-Plattformen

Oracle Corporation

SAP SE

Tata Consultancy Services Limited

Temenos Headquarters SA

Worldline SA

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für digitale Bankplattformen

- Januar 2023 Next Bank, eine taiwanesische Digitalbank, hat Temenos eingeführt. Mit der offenen Plattform von Temenos kann Next Bank Produkte schnell und effektiv auf den Markt bringen. Die Bank beabsichtigt, im Laufe der Zeit Devisendienstleistungen wie Überweisungsdienste für Wanderarbeiter und Vermögensverwaltungstools hinzuzufügen. Next Bank, das von Temenos betrieben wird, beabsichtigt, innerhalb von neun Monaten nach seiner Einführung schnell auf etwa 300.000 Benutzer zu expandieren.

- Dezember 2022 Wells Fargo hat ein zentrales digitales Banking-Portal für seine Unternehmensinvestitions- und Geschäftsbankkunden eingeführt. Mit dieser Einführung freut sich das Unternehmen darauf, künstliche Intelligenz und maschinelles Lernen (KI und ML) zu nutzen, um Unternehmen individuelle Unternehmens- und Geschäftsfinanzdienstleistungen anzubieten, die auf ihre individuellen Bedürfnisse zugeschnitten sind.

Branchensegmentierung der digitalen Bankplattform

Eine traditionelle Bank kann mithilfe einer digitalen Banking-Plattform zu einer vollständig digitalen Bank werden. Diese Plattformen tragen dazu bei, die Digitalisierung der Bank im Hinblick auf Kundenorientierung, interne Optimierung und Ökosystembereitschaft zu stärken und unterstützen so den langfristigen digitalen Transformationspfad einer Bank bis hin zu Off Standardfunktionen und flexible Architektur.

Der Markt für digitale Banking-Plattformen ist nach Bereitstellung (Cloud, On-Premises), Typ (Firmenbanking, Privatkundenbanking) und Geografie (Nordamerika, Europa, Asien-Pazifik, Lateinamerika sowie Naher Osten und Afrika) segmentiert.

Die Marktgrößen und Prognosen werden für alle oben genannten Segmente in Wert (in Mio. USD) angegeben.

| Wolke |

| Auf dem Gelände |

| Firmenkundengeschäft |

| Privatkundengeschäft |

| Nordamerika |

| Asien-Pazifik |

| Europa |

| Naher Osten und Afrika |

| Durch Bereitstellung | Wolke |

| Auf dem Gelände | |

| Nach Typ | Firmenkundengeschäft |

| Privatkundengeschäft | |

| Erdkunde | Nordamerika |

| Asien-Pazifik | |

| Europa | |

| Naher Osten und Afrika |

Häufig gestellte Fragen zur Marktforschung für digitale Banking-Plattformen

Wie groß ist der Markt für digitale Banking-Plattformen?

Es wird erwartet, dass die Marktgröße für digitale Banking-Plattformen im Jahr 2024 10,14 Milliarden US-Dollar erreichen und mit einer durchschnittlichen jährlichen Wachstumsrate von 14,04 % bis 2029 auf 19,56 Milliarden US-Dollar wachsen wird.

Wie groß ist der Markt für digitale Banking-Plattformen derzeit?

Im Jahr 2024 wird die Größe des Marktes für digitale Banking-Plattformen voraussichtlich 10,14 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Markt für digitale Banking-Plattformen?

Oracle Corporation, SAP SE, Tata Consultancy Services Limited, Temenos Headquarters SA, Worldline SA sind die wichtigsten Unternehmen, die auf dem Markt für digitale Banking-Plattformen tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für digitale Bankplattformen?

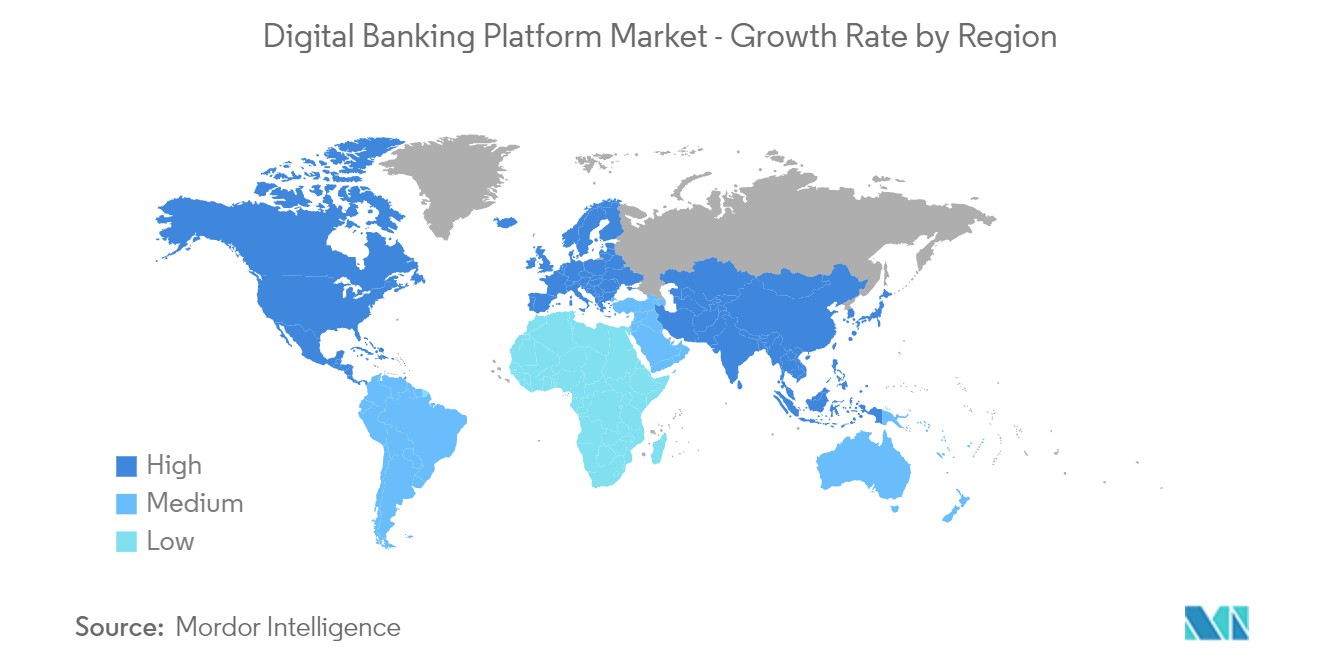

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für digitale Banking-Plattformen?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Markt für digitale Banking-Plattformen.

Welche Jahre deckt dieser Markt für digitale Banking-Plattformen ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Marktes für digitale Banking-Plattformen auf 8,89 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für digitale Banking-Plattformen für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße für digitale Banking-Plattformen für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für digitale Bankplattformen

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate der Digital-Banking-Plattform im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse der Digital-Banking-Plattform umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.