Koronar Stent Marktgröße und -anteil

Koronar Stent Marktanalyse von Mordor Intelligenz

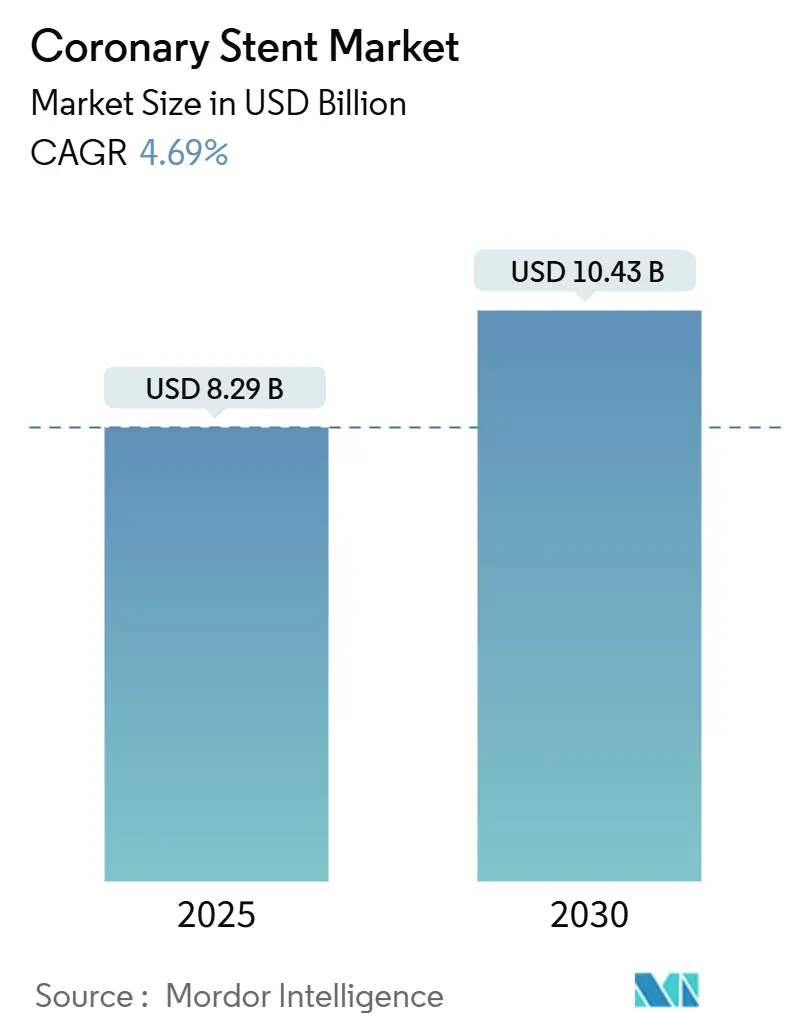

Der Koronar Stents Markt ist mit USD 8,29 Milliarden In 2025 bewertet und wird voraussichtlich USD 10,43 Milliarden bis 2030 erreichen, mit einem Wachstum von 4,69% CAGR während des Prognosezeitraums. Gesundes Wachstum wird durch stabile Eingriffsvolumen, eine Verschiebung hin zur wertbasierten Versorgung und schnelle Integration KI-gesteuerter Bildgebung unterstützt, die Präzision verbessert und Komplikationen reduziert. KrankenhäBenutzer bevorzugen weiterhin Medikament-eluierend-Plattformen mit ultradünnen Streben, die die duale Thrombozytenaggregationshemmung verkürzen, während Reformen der öffentlichen Beschaffung In Asien die globale Preisdynamik verändern. Lieferkettenengpässe bei Kobalt-Chrom-Legierungen setzen der hochwertigen Produktion eine Obergrenze, doch Materialinnovationen schließen diese Lücke. Die Konsolidierung diversifizierter Medizintechnikunternehmen signalisiert ein reifendes Feld, In dem angrenzende Technologien wie intravaskuläre Lithotripsie die Kern-Stent-Portfolios ergänzen.

Wichtige Berichtserkenntnisse

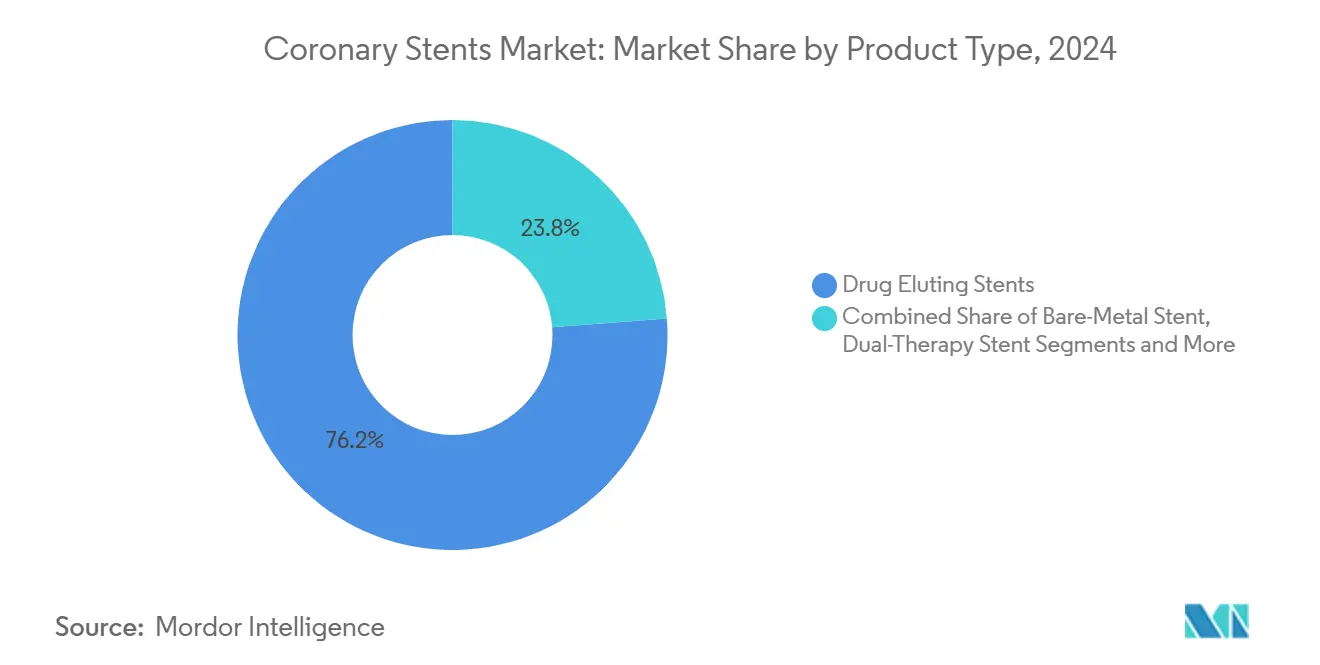

- Nach Produkttyp hielten Medikament-eluierend Stents 76,23% des Koronar Stents Marktanteils In 2024, während bioabsorbierbare Gefäßgerüste voraussichtlich mit einer CAGR von 7,66% bis 2030 expandieren.

- Nach Biomaterial machten metallische Plattformen 67,66% der Koronar Stents Marktgröße In 2024 aus; polymere Gerüste werden voraussichtlich mit einer CAGR von 8,08% bis 2030 wachsen.

- Nach Lieferart beherrschten Ballon-expandierbare Systeme 80,12% Umsatzanteil In 2024; selbstexpandierende Systeme zeigen die schnellste CAGR von 6,57% bis 2030.

- Nach Endnutzer repräsentierten KrankenhäBenutzer 58,92% der Eingriffe In 2024, während ambulante Operationszentren eine CAGR von 6,84% über denselben Horizont erwarten.

- Nach Geographie führte Nordamerika mit 35,24% Umsatzanteil In 2024; Asien-Pazifik entwickelt sich mit einer CAGR von 7,46% bis 2030.

Globale Koronar Stent Markttrends und Einblicke

Treiber-Wirkungsanalyse

| Treiber | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Wirkungszeitraum |

|---|---|---|---|

| Steigende Prävalenz von KHK und alternde Bevölkerung | +1.2% | Global, mit konzentriertem Einfluss In Nordamerika & Europa | Langfristig (≥ 4 Jahre) |

| Verschiebung hin zu früher PCI bei akuten Koronarsyndromen In Leitlinien | +0.8% | Global, mit früher Adoption In entwickelten Märkten | Mittelfristig (2-4 Jahre) |

| Schnelle Einführung von ultradünnen & bioabbaubaren Polymer-DES | +0.9% | Nordamerika & EU-Kern, Expansion nach APAC | Mittelfristig (2-4 Jahre) |

| Integration KI-gesteuerter Bildgebung & Sizing-Werkzeuge | +0.7% | Nordamerika & EU, mit selektiver Adoption In urbanen APAC-Zentren | Kurzfristig (≤ 2 Jahre) |

| Krankenhauspräferenz für ambulante radiale PCI-Programme | +0.5% | Global, mit beschleunigter Adoption In kostenbewussten Gesundheitssystemen | Kurzfristig (≤ 2 Jahre) |

| Regierungsausschreibungen begünstigen heimische DES und Innovationsanreize | +0.4% | APAC-Kern, mit Übertragung auf MEA und Lateinamerika | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Prävalenz von KHK und alternde Bevölkerung

Die Inzidenz kardiovaskulärer Erkrankungen steigt weiter an, während Bevölkerungen altern und das metabolische Syndrom weit verbreitet wird, was zu einer stetigen Nachfrage nach Interventionen im Koronar Stents Markt führt. Diabetes tritt nun bei etwa einem Viertel der PCI-Fälle auf, und spezielle Stent-Designs für hyperglykämische Patienten zeigen geringere Restenose. Höhere Lebenserwartung bedeutet mehr Mehrgefäßerkrankungspräsentationen, die früher konservativ behandelt wurden. Kostenträger sehen präventive Stentimplantation als kostensparende Alternativ zu wiederholten Krankenhausaufenthalten und fördern entsprechende politische Unterstützung. Schwellenländer spüren den Wandel schneller, da urbane Lebensstile die Krankheitsonset-Zeitlinien komprimieren. alle diese Faktoren kombinieren sich, um eine robuste Pipeline geeigneter Patienten bis 2030 aufrechtzuerhalten.

Verschiebung hin zu früher PCI bei akuten Koronarsyndromen in Leitlinien

Leitlinienkomitees unterstützen zunehmend sofortige Revaskularisation, was sich In PREVENT widerspiegelt, das Zielgefäßversagen von 0,4% zeigt, wenn präventive PCI die medikamentöse Therapie begleitet.[1]amerikanisch College von Kardiologie, "Preventive PCI Combined With Optimal Medizinisch Therapie," acc.org Diese Haltung koexistiert mit nuancierten Erkenntnissen aus Ischämie, sodass Kliniker auf Risikostratifizierungsalgorithmen angewiesen sind, um Mortalität und Lebensqualität auszubalancieren. Dringende Fälle sind typischerweise komplex und bevorzugen Prämie-Geräte mit verbesserter Platzierbarkeit. Stabile Krankheitsvolumen könnten sich einpendeln, aber akute Interventionen wachsen und schaffen einen vorhersagbaren Produktmix. Hersteller optimieren Lieferketten für schnelle Reaktion auf dringende Nachfrage.

Schnelle Einführung von ultradünnen & bioabbaubaren Polymer-DES

Meta-Analyse von mehr als 103.000 Patienten bestätigt, dass ultradünne Plattformen Zielläsionsversagen über drei Jahre reduzieren.[2]europäisch Journal von Medizinisch Forschung, "Comparative Effectiveness von Ultrathin vs Standard Strut DES," biomedcentral.comGeräte wie Orsiro Mission mit 60-Mikrometer-Streben bieten bessere Navigierbarkeit In gewundenen Anatomien, während bioabbaubare Polymere späte Entzündungen lindern. Ingenieurstechnische Komplexität erhöht Herstellungskosten, doch KrankenhäBenutzer akzeptieren Aufschläge, wenn klinische Vorteile klar sind. Frühe Anwender gewinnen Reputationsvorteile bei der Behandlung verkalkter Läsionen. Der Trend verstärkt die Segmentierung des Koronar Stents Markts In Technologiestufen.

Integration KI-gesteuerter Bildgebung & Sizing-Tools

Künstliche Intelligenz angewendet auf Angiographie liefert Echtzeit-reproduzierbare Messungen, die mit intravaskulärem Ultraschall korrelieren und zu weniger unnötigen Implantaten führen. Systeme wie AngioFFR helfen Operateuren bei der Wahl optimaler Durchmesser und reduzieren Komplikationsraten um zweistellige Prozentzahlen. KrankenhäBenutzer schätzen reduzierten Kontrastmittelverbrauch und kürzere Eingriffszeiten. Anbieter mit starken Software-Ökosystemen verstärken Gerätebindung, da Stents mit proprietären Analyse-Modulen gekoppelt werden. Diese Konvergenz verwischt Grenzen zwischen Hardware und digitaler Therapie.

Hemmfaktoren-Wirkungsanalyse

| Hemmfaktor | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Wirkungszeitraum |

|---|---|---|---|

| Preisobergrenzen & zentralisierte Beschaffung drücken ASPs | -0.8% | APAC-Kern, mit politischer Übertragung auf MEA und Lateinamerika | Mittelfristig (2-4 Jahre) |

| Sicherheitssignale bei später Scaffold- Thrombose In BVS | -0.3% | Global, mit verschärfter regulatorischer Überwachung In entwickelten Märkten | Kurzfristig (≤ 2 Jahre) |

| Lieferkettenengpässe bei hochreinen Co-Cr-Legierungen | -0.4% | Global, mit akutem Einfluss auf Prämie- Stent-Herstellung | Kurzfristig (≤ 2 Jahre) |

| Klinischer Widerstand gegen routinemäßige Stentimplantation nach Ischämie-Studie | -0.5% | Nordamerika & EU, mit schrittweiser Adoption In evidenzbasierten Gesundheitssystemen | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Preisobergrenzen und zentralisierte Beschaffung drücken ASPs

Regulierte Preisgestaltung entfernte 85-90% von Medikament-eluierend Stent-Preisen In Indien und China, zwang Distributoren aus der Kette und komprimierte Margen. Volumensteigerungen gleichen Umsatzrückgänge nur teilweise aus und veranlassen Fabriken zur Automatisierung und Verlagerung. Prämie-Technologien sehen überproportionalen Druck, was ROI-Berechnungen für nächste Generation-Plattformen herausfordert. Weltweite Käufer zitieren nun asiatische Benchmarks für Verhandlungen und schaffen anhaltende Deflation im Koronar Stents Markt.

Sicherheitssignale bei später Scaffold-Thrombose in BVS

Register berichten weiterhin 1,3-3,3% Scaffold-Thrombose, höher als viele metallische DES-Vergleichsprodukte. AIDA hob 30 Fälle von Gerätethrombose für BVS versus 5 für konventionelle Stents über drei Jahre hervor, sodass Regulatoren längere Follow-Ups fordern. Zusätzliche Überprüfung verlängert Entwicklungszeiten und Kosten. Operateure beschränken Indikationen auf erfahrene Zentren, was Massenadoption verlangsamt, bis Designs der zweiten Generation dauerhafte Sicherheit beweisen.

Segmentanalyse

Nach Produkttyp: DES-Dominanz sieht BVS-Innovation gegenüber

Medikament-eluierend Stents generierten 76,23% des Umsatzes In 2024 und etablierten den größten Anteil im Koronar Stents Markt. Das Segment profitiert von einem kontinuierlichen Datenfluss, der niedrige Restenose- und Thrombose-Raten mit immer Dünneren Streben unterstützt. Wettbewerb fokussiert nun auf Polymer-Chemie, Wirkstoffkinetik und radiale Festigkeit, Bereiche die Margen selbst unter Preisdruck erweitern. Bioabsorbierbare Gefäßgerüste, obwohl heute nur ein Bruchteil der Verkäufe, verzeichnen eine CAGR von 7,66% bis 2030, da sich Sicherheitsprofile verbessern. Jüngste Studien wie INFINITY-SWEDEHEART, die 0,6% Zielgefäßversagen für DynamX Bioadaptor zeigten, bestätigen erneuertes klinisches Vertrauen.

Nächste Generation BVS versuchen temporäre Gerüstbildung mit radialer Leistung von Metallen zu verbinden. Regulatorische Akzeptanz erweitert Indikationen über Koronararterien hinaus In periphere Gebiete, wie Abbotts Esprit BTK FDA-Zulassung für Läsionen unterhalb des Knies erhielt. Dies erweitert Plattformpotenzial und spornt schrittweise F&e an. Währenddessen behalten Bare-Metall Stents Nutzen In Szenarien mit kurzen Thrombozytenaggregationshemmungsregimen, und Dual-Therapie Stents adressieren Patienten mit hohem Blutungsrisiko. Das vielfältige Lineup ermöglicht Ärzten maßgeschneiderte Therapie statt einem Einheitsansatz.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Biomaterial: Metallische Plattformen treiben Polymer-Innovation

Metallische Designs kontrollierten 67,66% der Verkäufe In 2024, was Ärztepräferenz für Kobalt-Chrom- und Platin-Chrom-Legierungen widerspiegelt, die starke radiale Unterstützung liefern. Fortschritte In der Metallurgie ermöglichen 60-Mikrometer-Streben ohne Kompromittierung der Ermüdungsbeständigkeit und erfüllen Nachfrage nach hoher Platzierbarkeit. Polymere Gerüste, obwohl heute kleiner, gewinnen mit 8,08% CAGR, da biokompatible Materialien chronische Entzündungen lindern. Boston Scientifics SYNERGY bioabbaubare Polymer-DES demonstrierten niedrige Thrombose In einer gepoolten Kohorte von 18.000 Patienten und stärkten Kostenträgerkonfidenz.

Forschung zu rekombinanten Kollagen Typ III-Beschichtungen zeigt Versprechen bei der Eliminierung von Wirkstoffabhängigkeit während Förderung endothelialer Heilung.[3]Nature Kommunikation, "Medikament-frei Kardiovaskulär Stent Functionalized With RH-Kollagen III," nature.com Diese Innovationen richten sich nach Nachhaltigkeitsmandaten und Patientenpräferenz für reduzierte dauerhafte Implantate aus. Hersteller erforschen auch Hybridkonstrukte, die metallische Rahmen mit resorbierbaren Außenschichten paaren, um das Beste beider Welten zu erfassen. Die Biomaterial-Verschiebung hält den Koronar Stents Markt wettbewerbsfähig für Lieferanten, die mechanische Robustheit mit biologischer Harmonie verbinden können.

Nach Lieferart: Balloon-expandierbare Systeme führen Innovation

Ballon-expandierbare Modelle eroberten 80,12% des Koronar Stents Markts In 2024 dank Vielseitigkeit über Gefäßgrößen und Ärztefamilie. Medtronics Resolute Onyx zeigt ein Einzel-Draht-Design, das Radiopazität verbessert und einmonatige duale Thrombozytenaggregationshemmung für Hochblutungsrisiko-Kohorten unterstützt. Diese Verfeinerungen erhalten Relevanz trotz Reife. Selbstexpandierende Geräte, mit 6,57% CAGR fortschreitend, gewinnen Gunst In Großen proximalen Gefäßen und Bifurkationen, wo Gefäßdurchmesservariabilität feste Ballongrößen herausfordert. Ihre Nitinol-Rahmen verleihen Konformität, die vor Malapposition schützt.

Technologische Konvergenz ist evident, da Hersteller Ballon-assistierte Selbstexpansion für präzise initiale Platzierung und Adaptiv Größenanpassung kombinieren. KI-gesteuerte Einsatzwerkzeuge verbessern Genauigkeit für beide Modi. Prozedurale Planungssoftware simuliert Expansionsprofile und leitet Gerätewahl. Solche Integrationen verschieben die Lieferart-Diskussion über Hardware-Spezifikationen hinaus In Ökosystem-Fähigkeiten.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Endnutzer: Krankenhäuser passen sich an ambulante Trends an

KrankenhäBenutzer führten 58,92% der Eingriffsvolumen 2024 durch, wechseln aber zu komplexen Interventionen, die Hybrid-Operationssäle, intrakoronare Bildgebung und chirurgische Unterstützung erfordern. Routinemäßige stabile Fälle migrieren zunehmend zu ambulanten Operationszentren, die mit 6,84% CAGR prognostiziert werden. Diese Zentren profitieren von radialem Zugang und schnellen Entlassungsprotokollen, die sich an Kostenträgerkosteneindämmung ausrichten. Herzkatheterlabore operieren als Hochdurchsatz-Hubs innerhalb integrierter Netzwerke und balancieren stationäre Schwere mit ambulanter Effizienz.

Entlassung am selben Tag mit 78% Machbarkeit für elektive PCI unterstreicht sich wandelnde Patientenwege. Einrichtungsdesign integriert nun Patientenbildungszonen und Fernüberwachungsintegration zur Unterstützung früher Entlassung. Endnutzerdiversifizierung beeinflusst Beschaffungspräferenzen: KrankenhäBenutzer schätzen multifunktionale Systeme, während ambulante Zentren auf niedrige Lagerkosten und schnelle Fallabwicklung fokussieren. Anbieter segmentieren Angebote entsprechend und verstärken nachgelagerte Differenzierung innerhalb des Koronar Stents Markts.

Geografieanalyse

Nordamerika behielt 35,24% des globalen Umsatzes In 2024 bei, untermauert durch frühe Adoption KI-gesteuerter Bildgebung und Günstige Erstattung für hochleistungsfähige DES. KrankenhäBenutzer nutzen umfassende Versicherungsdeckung zur Auswahl von Prämie-Plattformen, und regulatorische Wege bleiben vorhersagbar. Lieferketteninstabilität im Zusammenhang mit Kobalt-Chrom wird teilweise durch heimische Legierungen und optimierte FDA-Notfallwege ausgeglichen, die kritische kardiovaskuläre Geräte priorisieren. Klinische Studiendichte festigt regionale Führung weiter.

Asien-Pazifik ist der schnellste Aufsteiger mit 7,46% CAGR bis 2030, angetrieben durch öffentliche Beschaffung, die Zugang erweitert während sie Preise komprimiert. Chinas Monopson-Kaufmodell kombiniert mit Industriepolitik beschleunigt Entstehung heimischer Champions. Indien spiegelt diese Trajektorie durch Preisobergrenzen wider, die lokale Firmen über 60% Anteil katapultieren. Urbanisierung und steigende Einkommen erweitern PCI-Berechtigung, während öffentliche Versicherungsschemata Erschwinglichkeitslücken schließen. Diese Faktoren schaffen ein volumengetriebenes Wachstumsmuster, das sich vom wertzentrischen nordamerikanischen Modell unterscheidet.

Europa zeigt gemessene Expansion, während Medizinprodukteverordnung Qualitätsstandards harmonisiert und Umweltüberlegungen Ausschreibungsergebnisse prägen. Brexit-Störungen beruhigen sich, da gegenseitige Anerkennungsabkommen grenzüberschreitende Versorgung stabilisieren. Nachhaltigkeitskriterien fördern Polymere mit geringerer Lebenszyklus-Wirkung und lenken F&e zu abbaubaren Konstrukten. Währenddessen Dämpfen durch Ischämie beeinflusste Frameworks für geteilte Entscheidungen elektive PCI-Volumina, erhöhen aber Nachfrage nach Best-In-Class-Geräten wenn Intervention fortschreitet.

Wettbewerbslandschaft

Top-Unternehmen im Coronary Stent Markt

Der Koronar Stents Markt ist mäßig konsolidiert. Ihre umfangreichen Patentbestände und Langzeitergebnisdaten schaffen hohe Wechselbarrieren. Dennoch belohnen nationale Ausschreibungen In Asien lokale Beschaffung und ermöglichen Unternehmen wie Sahajanand Medizinisch Technologien In Indien und Lepu Medizinisch In China, Preissegmente der Platzhirsche zu erodieren. Diese Herausforderer skalieren schnell, unterstützt durch staatliche Anreize und zentralisierte Beschaffung.

Strategische M&eine-Aktivität zwischen 2024 und 2025 illustriert Konvergenz um komplementäre Technologien. Johnson & Johnsons USD 12,5 Milliarden Übernahme von Shockwave Medizinisch integriert intravaskuläre Lithotripsie, die verkalkte Plaques vor Stentplatzierung frakturiert und Ergebnisse In komplexen Läsionen verbessert. Teleflexs USD 791 Millionen Kauf von Biotroniks Gefäßinterventionseinheit bringt wirkstoffbeschichtete Ballons und resorbierbare Magnesiumgerüste unter ein Dach und schafft End-Zu-End-Koronarportfolios. Spieler suchen auch digitale Vorteile und partnern mit KI-Firmen, die Bildgebungsanalytik und Entscheidungsunterstützung bieten.

Wettbewerbsdruck intensiviert sich durch Lieferkettenvolatilität. Firmen mit gesicherten Kobalt-Chrom-Verträgen oder alternativer Legierungs-F&e vermeiden Engpässe, die Rivalen verzögern. Gleichzeitig wägen Krankenhaus-Netzwerke Anbieterkonsolidierung ab, um Mengenrabatte zu verhandeln und bevorzugen Unternehmen, die Stents mit Führungsdrähten, Ballons und Bildgebungskonsolen bündeln. Solche Dynamiken halten Preisgestaltung flüssig während Innovationsanreize aufrechterhalten werden.

Koronar Stent Branchenführer

-

Boston Scientific Corporation

-

Medtronic Plc

-

Abbott

-

Terumo

-

B. Braun SE

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Februar 2025: Teleflex finalisierte seine USD 791 Millionen Akquisition von Biotroniks Gefäßinterventionseinheit und fügte wirkstoffbeschichtete Ballons und Sirolimus-eluierend resorbierbare Magnesiumgerüste hinzu.

- September 2024: FDA genehmigte das Minima Stent System für pädiatrische Aortenisthmusstenose und Pulmonalarteriestenose und erweiterte Kobalt-Chrom-Rahmen auf jüngere Kohorten.

- August 2024: INFINITY-SWEDEHEART berichtete DynamX Bioadaptors 0,6% Zielgefäßversagen nach einem Jahr versus 1,8% für Resolute Onyx.

Globaler Koronar Stent Marktbericht Umfang

Gemäß dem Berichtsumfang sind Koronar Stents kleine elastische Röhren, die zur Behandlung verengter und blockierter Koronararterien bei Patienten mit koronarer Herzkrankheit (KHK) verwendet werden. Der Stent reduziert Brustschmerzsymptome (Angina) und hilft bei der Behandlung eines Herzinfarkts. Diese Stenttypen werden auch Herzstents oder Herzkatheter-Stents genannt. Sie bestehen aus Metallgeflecht und werden In verengten Koronararterien während einer als perkutane Koronarintervention (PCI) oder Angioplastie bekannten Technik implantiert.

Der Koronar Stent Markt ist segmentiert nach Produkttyp, Biomaterial, Endnutzern und Geographie. Nach Produkttyp ist der Markt segmentiert In Medikament-eluierend Stents, Bare Metall Koronar Stents und bioabsorbierbare Stents. Nach Biomaterial ist der Markt segmentiert In metallisches Biomaterial, polymeres Biomaterial und natürliches Biomaterial. Nach Endnutzern ist der Markt segmentiert In KrankenhäBenutzer und ambulante Operationszentren. Nach Geographie ist der Markt segmentiert In Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika sowie Südamerika. Der Bericht deckt auch die geschätzten Marktgrößen und Trends für 17 Länder über wichtige globale Regionen ab. Der Bericht bietet den Wert (USD) für die oben genannten Segmente.

| Drug-Eluting Stent (DES) |

| Bare-Metal Stent (BMS) |

| Bioabsorbierbares Gefäßgerüst (BVS) |

| Dual-Therapie Stent (DTS) |

| Metallisch |

| Polymer |

| Natürlich / Bio-abgeleitet |

| Balloon-expandierbarer Stent |

| Selbstexpandierender Stent |

| Krankenhäuser |

| Herzkatheterlabore |

| Ambulante Operationszentren |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Südkorea | |

| Restliches Asien-Pazifik | |

| Naher Osten und Afrika | GCC |

| Südafrika | |

| Restlicher Naher Osten und Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Restliches Südamerika |

| Nach Produkttyp | Drug-Eluting Stent (DES) | |

| Bare-Metal Stent (BMS) | ||

| Bioabsorbierbares Gefäßgerüst (BVS) | ||

| Dual-Therapie Stent (DTS) | ||

| Nach Biomaterial | Metallisch | |

| Polymer | ||

| Natürlich / Bio-abgeleitet | ||

| Nach Lieferart | Balloon-expandierbarer Stent | |

| Selbstexpandierender Stent | ||

| Nach Endnutzer | Krankenhäuser | |

| Herzkatheterlabore | ||

| Ambulante Operationszentren | ||

| Nach Geographie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Südkorea | ||

| Restliches Asien-Pazifik | ||

| Naher Osten und Afrika | GCC | |

| Südafrika | ||

| Restlicher Naher Osten und Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

Wichtige im Bericht beantwortete Fragen

1. Wie ist der aktuelle Wert des Koronar Stents Markts?

Der Koronar Stents Markt steht bei USD 8,29 Milliarden In 2025 und soll USD 10,43 Milliarden bis 2030 erreichen.

2. Welches Produktsegment dominiert den Koronar Stents Markt?

Medikament-eluierend Stents führen mit 76,23% Umsatzanteil In 2024 aufgrund bewiesener Sicherheit und Wirksamkeit.

3. Warum ist Asien-Pazifik die am schnellsten wachsende Region?

Reformen der öffentlichen Beschaffung, expandierende Gesundheitsinfrastruktur und steigende Prävalenz kardiovaskulärer Erkrankungen treiben eine CAGR von 7,46% In Asien-Pazifik an.

4. Wie beeinflussen KI-Technologien Stent-Verfahren?

KI-gesteuerte Bildgebung verbessert Gefäßbeurteilung und -größenbestimmung, reduziert Komplikationsraten und optimiert Ressourcennutzung In Katheterlaboren.

5. Welchen Einfluss haben Regierungspreisobergrenzen auf Hersteller?

Preisobergrenzen In Märkten wie Indien und China komprimieren Margen um bis zu 90% und drängen Unternehmen zur Lokalisierung der Produktion und Kostenstrafung.

6. Gewinnen bioabsorbierbare Gefäßgerüste an Zugkraft?

Ja, Gerüste der nächsten Generation zeigen verbesserte Sicherheit und führen zu einer prognostizierten CAGR von 7,66%, obwohl späte Thrombose ein Beobachtungspunkt bleibt.

Seite zuletzt aktualisiert am: