Marktanalyse für Stethoskope

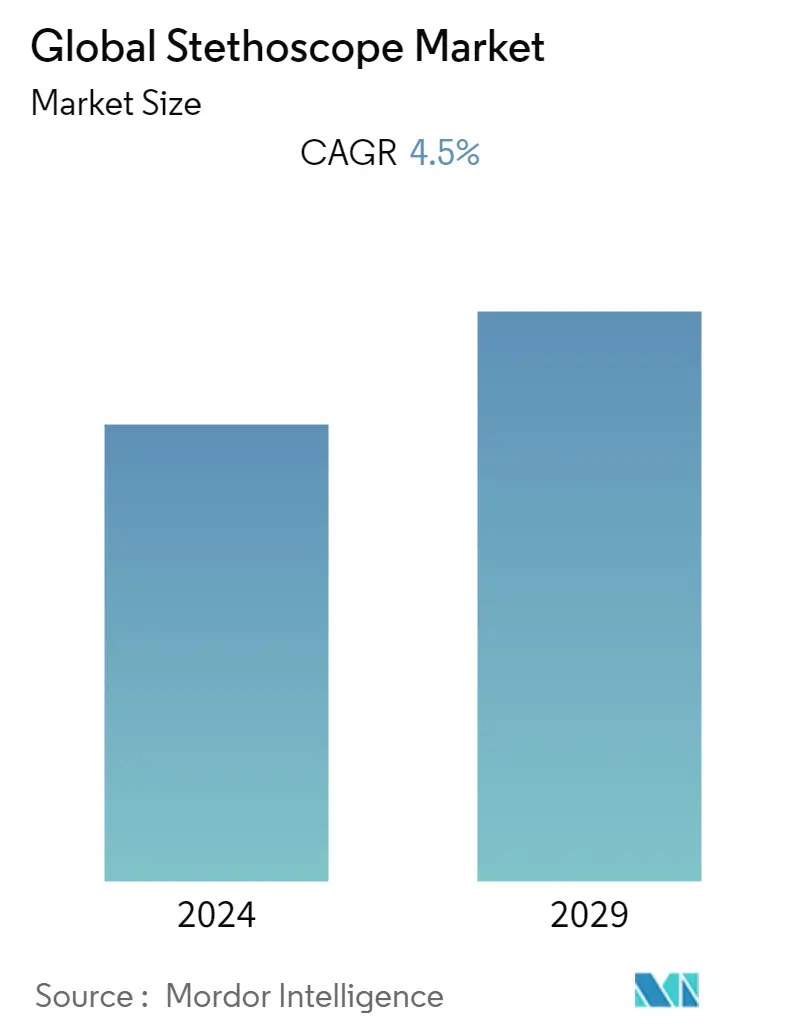

Im Prognosezeitraum wird der Stethoskopmarkt voraussichtlich mit einer jährlichen Wachstumsrate von 4,5 % wachsen.

Die Auswirkungen des COVID-19-Ausbruchs auf den Markt waren aufgrund der zunehmenden Infektionen und des direkten Kontakts mit den Patienten erheblich. Allerdings müssen die Vorteile des Stethoskops logischerweise gegen die Risiken abgewogen werden, da COVID-19 eine Ära des verstärkten Bewusstseins für Infektionskontrolle eingeläutet hat. Der Einsatz des Stethoskops war bei verschiedenen medizinischen Fachkräften, wie z. B. Krankenschwestern und Atemtherapeuten, weit verbreitet. In einem im Februar 2021 in der Elsevier Public Health Emergency Collection veröffentlichten Artikel wurde beispielsweise berichtet, dass zahlreiche Studien Bedenken hinsichtlich Stethoskopen als potenzielle Infektionsüberträger geäußert haben. Die Kontamination des Stethoskops war bereits nach einer einzigen körperlichen Untersuchung des Patienten signifikant. Andererseits könnte ein berührungsloser Stethoskop-Membranspender für diese Anforderung gut geeignet sein. Daher trieb die Einführung intelligenter Stethoskope das Marktwachstum in der späteren Phase der Pandemie voran. Im Prognosezeitraum wird erwartet, dass der Markt wächst, da immer mehr Menschen an chronischen Krankheiten leiden und technologisch fortschrittlichere Produkte auf den Markt kommen.

Das Wachstum des untersuchten Marktes wird auch durch die steigende Zahl von Menschen mit Herz- und Lungenerkrankungen sowie die durchschnittliche Zahl der Arztbesuche beeinflusst.

Laut dem WHO-Update vom Juli 2022 sind Herz-Kreislauf-Erkrankungen weltweit die häufigste Todesursache. Einige davon umfassen Krankheiten wie koronare Herzkrankheit, zerebrovaskuläre Erkrankungen, rheumatische Herzkrankheit, angeborene Herzkrankheit und andere. Aufgrund der zunehmenden Inzidenz von Herz-Kreislauf-Erkrankungen nehmen die Voruntersuchungen durch Fachkräfte in Krankenhäusern und Diagnosezentren zu. Die hohe Zahl von Menschen mit Herz-Kreislauf-Erkrankungen und den damit verbundenen Komplikationen dürfte die Nachfrage nach Stethoskopen erhöhen. Dies wird die Größe und das Wachstum des Marktes in den nächsten Jahren erhöhen.

Darüber hinaus leiden laut der Aktualisierung 2022 des Australian Institute of Health and Welfare im laufenden Jahr etwa 1,2 Millionen Australier an einer oder mehreren Herz- oder Gefäßerkrankungen. Im September 2021 wurde vom Australian Institute of Health and Welfare ein nationaler strategischer Aktionsplan zur Prävention von Herzerkrankungen und Schlaganfällen erstellt Heart Foundation und die Stroke Foundation mit Unterstützung der australischen Regierung. Die Forschung zu Herzkrankheiten und Schlaganfällen wird vom Medical Research Future Fund und dem National Health and Medical Research Council unterstützt, die in den nächsten Jahren 220 Millionen US-Dollar für die kardiovaskuläre Gesundheitsmission bereitgestellt haben. Es wird erwartet, dass solche Bemühungen zu mehr Herzuntersuchungen führen und dass mehr Menschen Stethoskope verwenden, um Herzprobleme zu finden.

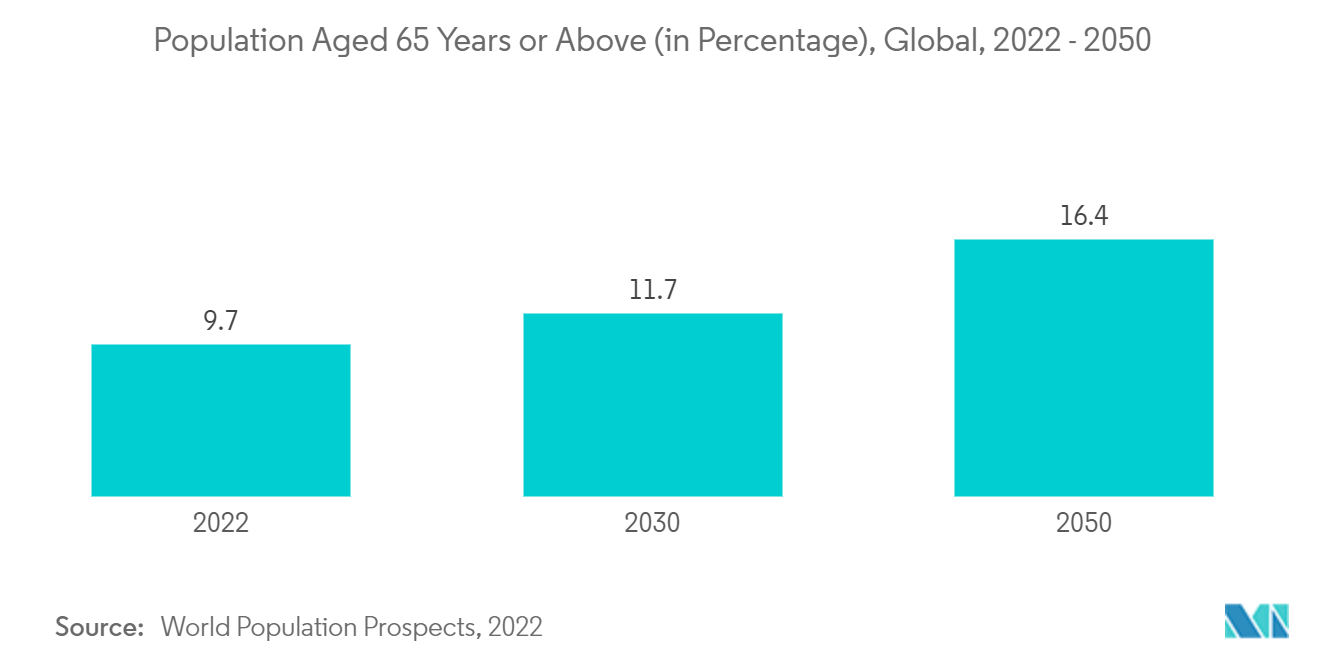

Darüber hinaus wird erwartet, dass die geriatrische Bevölkerung einen erheblichen Einfluss auf den untersuchten Markt haben wird, da Menschen über 65 anfälliger für chronische Krankheiten sind, was die Nachfrage nach regelmäßigen Vorsorgeuntersuchungen steigern wird. Laut dem World Population Prospect 2022 gab es im Jahr 2022 weltweit 771 Millionen Menschen im Alter von 65 Jahren oder älter, und die Zahl wird bis 2030 voraussichtlich 994 Millionen und bis 2050 1,6 Milliarden erreichen. Darüber hinaus wird laut der CDC-Aktualisierung vom Februar 2022 Der Prozentsatz der Erwachsenen, die in den USA einen Arzt oder eine andere medizinische Fachkraft aufsuchten, lag im Jahr 2020 bei 83,4 %. Die Zahl der Besuche in den Vereinigten Staaten betrug 860,4 Millionen und der Prozentsatz der Besuche bei Hausärzten betrug 51,2 %. Im Prognosezeitraum dürfte der Markt auch durch den Anstieg der durchschnittlichen Zahl der Arztbesuche getrieben werden.

Darüber hinaus wird erwartet, dass verschiedene Strategien der wichtigsten Marktteilnehmer das Marktwachstum im Prognosezeitraum vorantreiben werden. Beispielsweise haben 3M und Eko im Juni 2021 gemeinsam ein Stethoskop auf den Markt gebracht, das die 3M-Littmann-Technologie mit fortschrittlichen digitalen Innovationen von Eko kombiniert. Es wird erwartet, dass die Zusammenarbeit das Angebot auf verschiedene Märkte ausweitet, was das Marktwachstum im Prognosezeitraum steigern wird.

Aufgrund der oben genannten Faktoren, wie der steigenden Belastung durch Herz-Kreislauf- und Lungenerkrankungen und der Einführung neuer Produkte, wird daher erwartet, dass der untersuchte Markt im Analysezeitraum ein Wachstum verzeichnen wird. Allerdings könnte die zunehmende Verbreitung fortschrittlicher Vortestgeräte das Wachstum des Marktes behindern.

Markttrends für Stethoskope

Es wird erwartet, dass das Segment für elektronische Stethoskope im Prognosezeitraum einen erheblichen Marktanteil halten wird

Elektronische Stethoskope wandeln die durch das Bruststück empfangenen akustischen Schallwellen in elektrische Signale um, die dann für optimales Hören verstärkt werden können. Die umgewandelten elektrischen Signale können zur weiteren Verarbeitung und Übertragung auch digitalisiert werden. Das Wachstum dieses Segments ist auf die wachsende Belastung durch chronische Krankheiten, technologische Fortschritte und die Markteinführung neuer Produkte zurückzuführen.

Die strategischen Initiativen wichtiger Akteure wie technologischer Fortschritt, Produkteinführungen und Zulassungen treiben das Wachstum des Segments voran. Darüber hinaus werden verschiedene Unternehmen für ihre innovativen Produkte weltweit ausgezeichnet. Beispielsweise berichtete 3M Littmann im Mai 2022, dass sein digitales Stethoskop CORE bei den globalen Auszeichnungen 2022 Fast Company World Changing Ideas eine ehrenvolle Auszeichnung in der Kategorie Gesundheit erhalten hat. Es wird erwartet, dass die Auszeichnung die Nachfrage nach Stethoskopen unter Medizinern ankurbeln und so zum Wachstum des Marktes beitragen wird.

Darüber hinaus entwickelte das Center for Development of Advanced Computing (C-DAC) mit Sitz in Mohali im April 2022 ein drahtloses elektronisches Stethoskop, das von Ärzten an entfernten Standorten zur Diagnose des Herzschlags von Patienten verwendet werden kann. Es wird erwartet, dass solche Markteinführungen technologisch fortschrittlicher Stethoskope ihren Nutzen steigern und das Wachstum des Segments ankurbeln.

Aufgrund der oben genannten Faktoren wird daher für das Marktsegment im Prognosezeitraum ein Wachstum erwartet.

Es wird erwartet, dass Nordamerika im Prognosezeitraum einen bedeutenden Markt darstellen wird

Es wird erwartet, dass Nordamerika einen großen Anteil am Stethoskopmarkt haben wird, da die Bevölkerung immer älter wird, die Zahl der Menschen mit chronischen Krankheiten zunimmt und es dort immer mehr Krankenhäuser gibt.

Auch die wachsende geriatrische Bevölkerung in der Region treibt das Wachstum des Marktes voran. Laut der Volkszählung von Statistics Canada 2021 gab es beispielsweise rund 7.021.430 Menschen im Alter von 65 Jahren oder älter, davon 3.224.680 Männer und 3.796.750 Frauen. Da ältere Menschen häufiger erkranken, sind nun Gesundheitskontrollen erforderlich. Dies hat den Bedarf an Stethoskopen in allen Gesundheitseinrichtungen erhöht.

Darüber hinaus wird erwartet, dass verschiedene Schlüsselstrategien der wichtigsten Marktteilnehmer, wie Partnerschaften, Fusionen und Übernahmen, den Markt in der Region ankurbeln werden. Beispielsweise brachte Sanolla im April 2022 das KI-fähige VoqX-Infraschallstethoskop mit der Food and Drug Administration (FDA) für den klinischen Einsatz in den Vereinigten Staaten auf den Markt. Im Juni 2021 gab HD Medical bekannt, dass sein meistverkauftes Produkt, HD Steth, jetzt online über Stethoskop.com gekauft werden kann, einem der größten Online-Shops für Stethoskope und andere medizinische Produkte. HD Medical hat kürzlich Stethoskop.com als eingeführt ein wichtiger Online-Vertriebspartner in den Vereinigten Staaten. Die Markteinführung und einfache Verfügbarkeit von Stethoskopen sowie das Vorhandensein einer gut ausgebauten Gesundheitsinfrastruktur tragen ebenfalls maßgeblich zum Wachstum des gesamten regionalen Marktes bei.

Aufgrund der oben genannten Faktoren wird daher mit einem Wachstum des untersuchten Marktes im nordamerikanischen Raum gerechnet.

Überblick über die Stethoskop-Branche

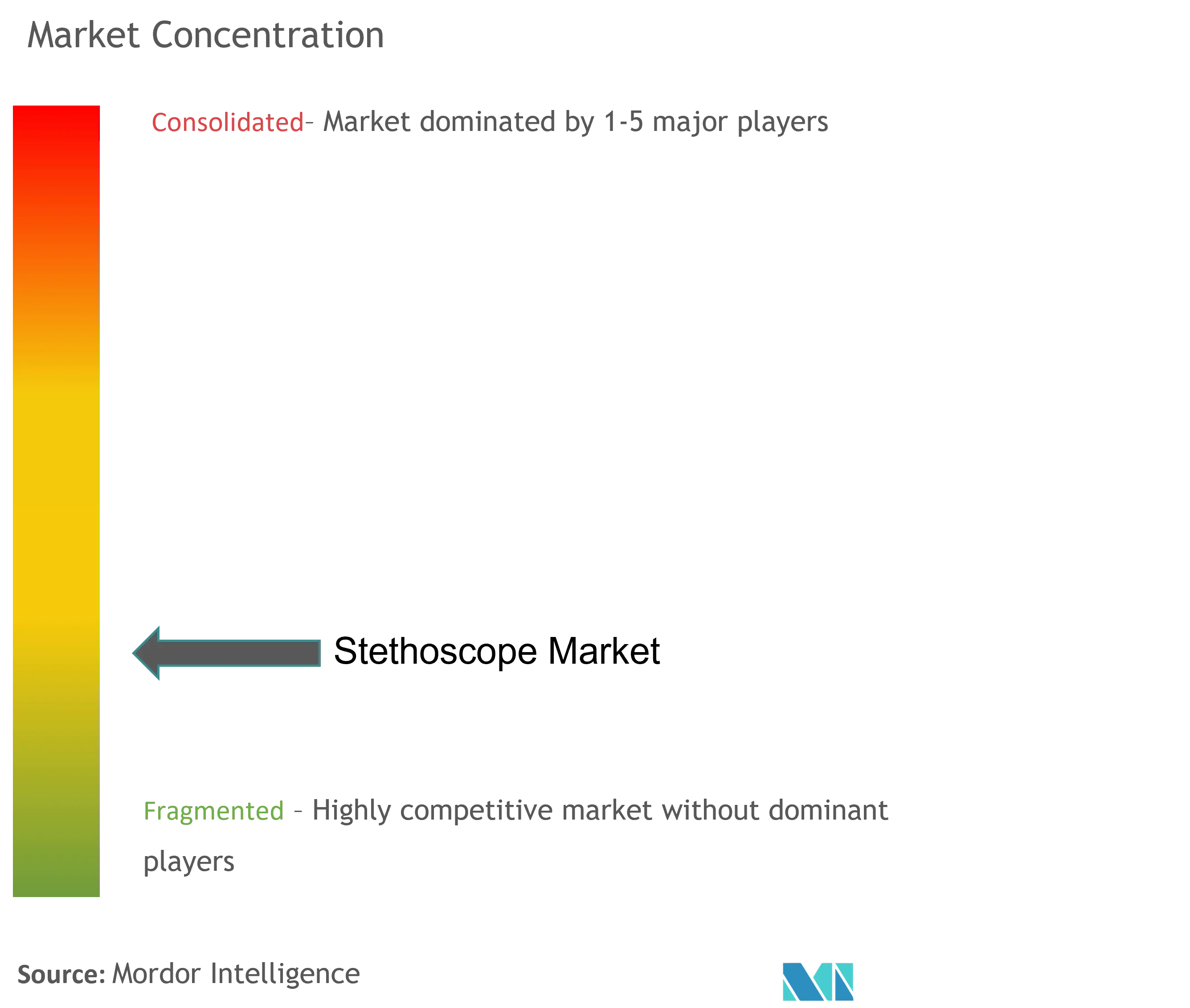

Der Stethoskopmarkt ist aufgrund der Präsenz vieler Unternehmen, die sowohl global als auch regional tätig sind, fragmentiert. Die Wettbewerbslandschaft umfasst eine Analyse einiger internationaler und lokaler Unternehmen, die Marktanteile halten und bekannt sind. Einige Hauptakteure sind 3M, Baxter International (Hill-Rom), GF Health Products Inc., Medline Industries Inc., American Diagnostic Corporation, Rudolf Riester GmbH, Cardionics Inc., ICU Medical, Heine Optotechnik GmbH Co. KG, Eko Devices , Meditech Equipment Co., Ltd. und Contec Medical Systems, unter anderem.

Marktführer bei Stethoskopen

3M

GF HEALTH PRODUCTS, INC

American Diagnostic Corporation

ICU Medical, Inc.

Baxter (Hill-Rom)

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Stethoskop-Marktnachrichten

- August 2022 Caregility, ein Unternehmen für Telegesundheitsplattformen, und Eko, der Entwickler von Stethoskopen für die Telegesundheit, haben eine Integrationspartnerschaft unterzeichnet. Die Cloud-Plattform von Caregility kann mit den intelligenten Stethoskopen und der Software von Eko verbunden werden. Dadurch können Benutzer der iConsult-App von Caregility während einer virtuellen körperlichen Untersuchung eine hochwertige Auskultation (Abhören von Herz-, Lungen- und anderen Körpergeräuschen) bei Patienten durchführen.

- April 2022 Das israelische Startup Sanolla Ltd. erhielt die 510(k)-Zulassung der US-amerikanischen Food and Drug Administration für sein intelligentes Infraschall-Stethoskop Voqx. Ein auf künstlicher Intelligenz (KI) basierendes Gerät ist das erste Stethoskop, das von der US-amerikanischen Food and Drug Administration zur Erkennung von Infraschall und akustischen Informationen zur Identifizierung klinischer Zustände zugelassen wurde.

Segmentierung der Stethoskop-Branche

Im Sinne des Berichts handelt es sich bei einem Stethoskop um ein medizinisches Gerät, das zur Übertragung leiser Geräusche wie Herzschlag, Venen- oder Fötusgeräusche an das Ohr des Arztes oder der Ärztin dient. Das Stethoskop ist ein akustisches medizinisches Instrument, das zur Auskultation oder zum Abhören der inneren Körpergeräusche einer Person verwendet wird. Der Stethoskopmarkt ist nach Typ (manuelles Stethoskop und elektronisches Stethoskop), Endbenutzer (Krankenhäuser, ambulante chirurgische Zentren und andere Endbenutzer) und Geografie (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika usw.) segmentiert Südamerika). Der Marktbericht deckt auch die geschätzten Marktgrößen und -trends für 17 verschiedene Länder in wichtigen Regionen weltweit ab. Der Bericht bietet den Wert (in Mio. USD) für die oben genannten Segmente.

| Manuelles Stethoskop |

| Elektronisches Stethoskop |

| Krankenhäuser und Kliniken |

| Ambulante chirurgische Zentren |

| Häusliche Krankenpflege |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Frankreich | |

| Italien | |

| Spanien | |

| Rest von Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Naher Osten und Afrika | GCC |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika |

| Nach Typ | Manuelles Stethoskop | |

| Elektronisches Stethoskop | ||

| Von Endbenutzern | Krankenhäuser und Kliniken | |

| Ambulante chirurgische Zentren | ||

| Häusliche Krankenpflege | ||

| Erdkunde | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Rest von Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Naher Osten und Afrika | GCC | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

FAQs zur Stethoskop-Marktforschung

Wie groß ist der globale Markt für Stethoskope derzeit?

Der globale Stethoskopmarkt wird im Prognosezeitraum (2024-2029) voraussichtlich eine jährliche Wachstumsrate von 4,5 % verzeichnen.

Wer sind die Hauptakteure auf dem globalen Stethoskop-Markt?

3M, GF HEALTH PRODUCTS, INC, American Diagnostic Corporation, ICU Medical, Inc., Baxter (Hill-Rom) sind die wichtigsten Unternehmen, die auf dem globalen Stethoskopmarkt tätig sind.

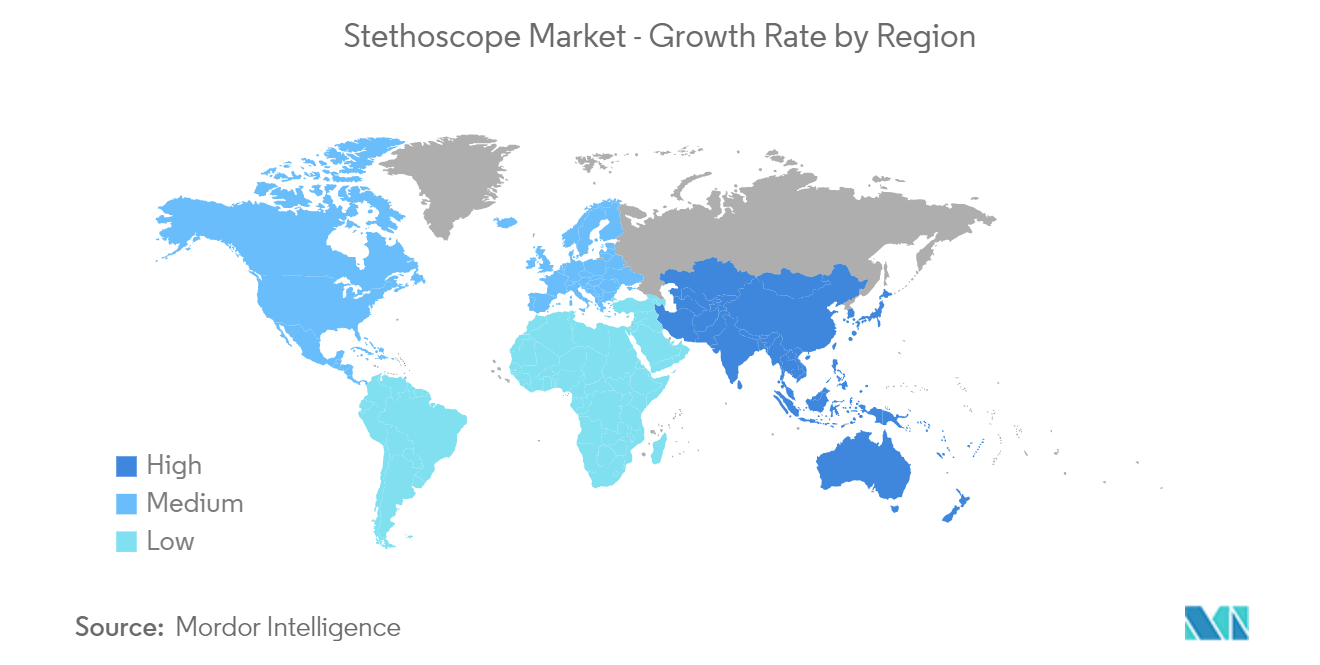

Welches ist die am schnellsten wachsende Region im globalen Stethoskop-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am globalen Stethoskop-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil am globalen Stethoskopmarkt.

Welche Jahre deckt dieser globale Stethoskopmarkt ab?

Der Bericht deckt die historische Marktgröße des globalen Stethoskopmarktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die globale Marktgröße für Stethoskope für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht für Stethoskope

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Stethoskopen im Jahr 2023, erstellt von Mordor Intelligence™ Industry Reports. Die Stethoskopanalyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.