Continuous-Delivery-Marktanalyse

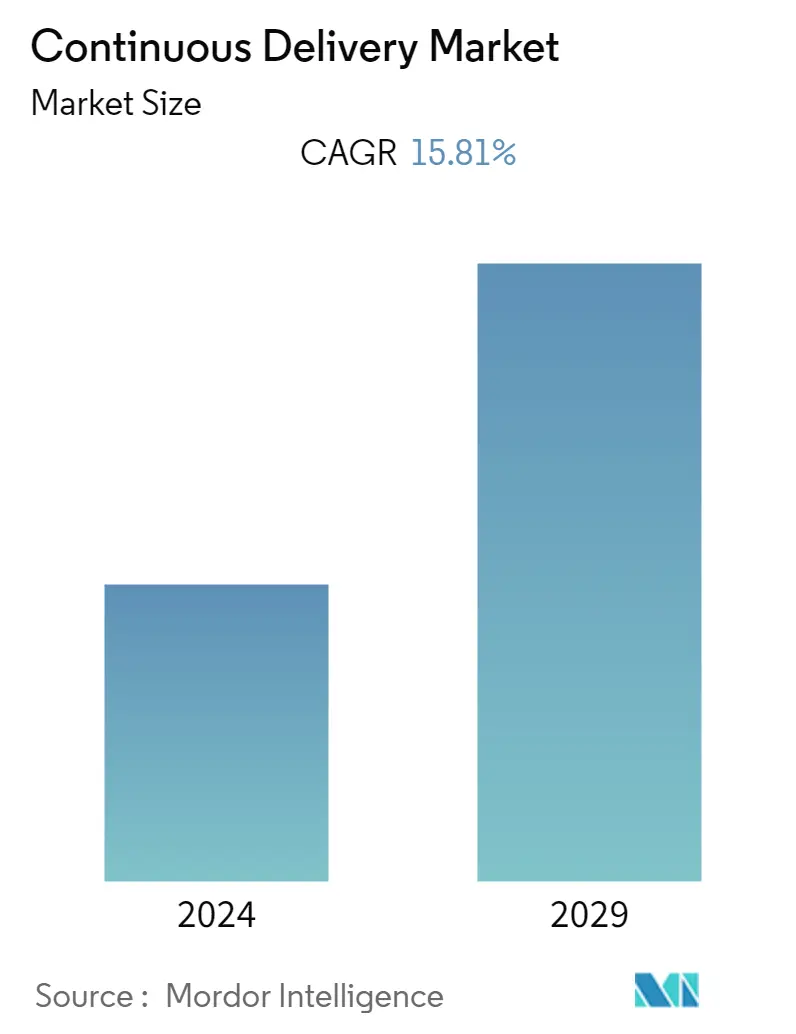

Der Continuous-Delivery-Markt wurde im laufenden Jahr auf 3,48 Milliarden US-Dollar geschätzt und wird voraussichtlich eine jährliche Wachstumsrate von 15,81 % verzeichnen und in fünf Jahren 8,47 Milliarden US-Dollar erreichen. Laut Perforce Software, Inc., einem amerikanischen Softwareentwickler, geben 65 % der Manager, Softwareentwickler und Führungskräfte an, dass ihre Unternehmen begonnen haben, Continuous Delivery zu nutzen.

- Der Markt für Continuous Delivery wächst rasant, vor allem aufgrund des Wachstums von künstlicher Intelligenz (KI) und maschinellem Lernen (ML). KI-/ML-gestützte Technologien verändern den Softwareentwicklungsprozess aufgrund der schnellen Bereitstellung vernetzter Infrastruktur und der zunehmenden Autonomie digitaler Geräte. Diese Technologien ermöglichen Selbstregenerationssysteme, automatisieren Tests, prognostizieren Bereitstellungsergebnisse, verbessern Release-Zeitpläne und bieten intelligente Überwachung und Alarme.

- Darüber hinaus erfreuen sich agile Entwicklungsansätze zunehmender Beliebtheit, da sie Software schneller und flexibler bereitstellen können. Continuous Delivery passt gut zu den Agile-Prinzipien und bietet der Software kleinere inkrementelle Updates statt umfangreicher, regelmäßiger Releases. Laut Atlassian Corporation, einem australischen Softwareunternehmen, nutzen mindestens 71 % der US-amerikanischen Unternehmen Agile. Darüber hinaus haben agile Initiativen eine Erfolgsquote von 64 %, während Wasserfallprojekte eine Erfolgsquote von 49 % haben. Agile Projekte sind 1,5-mal erfolgreicher als Wasserfallprojekte.

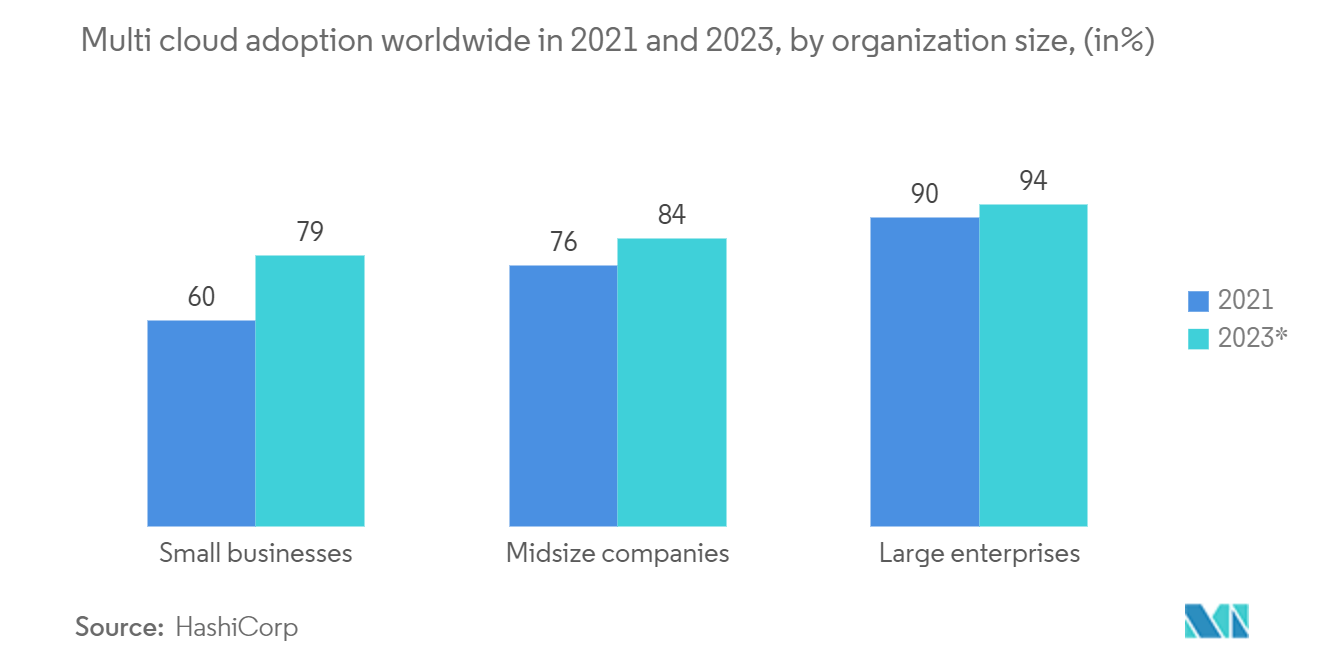

- Die zunehmende Einführung von Cloud Computing und Infrastructure as Code hat die Skalierbarkeit und Anpassungsfähigkeit des Infrastrukturmanagements verbessert. Durch die kontinuierliche Bereitstellung können Unternehmen ihre Anwendungen schnell in Cloud-Konfigurationen mit Cloud-Plattformen und Infrastructure-as-Code-Tools bereitstellen und verwalten. Continuous Delivery CI/CD-Pipelines sind automatisierte Prozesse, die es Unternehmen und Organisationen ermöglichen, Software schnell und zuverlässig zu erstellen, zu testen und bereitzustellen. Die Cloud-Infrastruktur bietet eine flexible und skalierbare Plattform für die Ausführung dieser Prozesse und ermöglicht es Unternehmen, sich an veränderte Anforderungen anzupassen und die Ressourcennutzung zu optimieren. Diese Tools helfen Unternehmen auf verschiedene Weise dabei, ihre geschäftliche Flexibilität zu steigern.

- Open-Source-Projekte und -Tools für die kontinuierliche Bereitstellung werden jedoch voraussichtlich das Segment der kommerziellen Straight-Delivery-Tools dominieren und das Wachstum des Marktes für kontinuierliche Bereitstellung von Diensten vorantreiben. Der Constant-Delivery-Markt hilft Unternehmen oder Unternehmen dabei, die Art und Weise zu ändern, wie sie Dienstleistungen erbringen und ihre Geschäfte führen, um genauer zu sein, Geld zu sparen und produktiver zu sein. Außerdem werden viele hilfreiche Informationen erstellt, die den Menschen helfen, bessere und schnellere Entscheidungen zu treffen. Mithilfe dieser Informationen können aktuelle Prozesse und Abläufe optimiert oder vorhergesagt werden, wann, wo und wie die besten Produkte und Dienstleistungen angeboten werden können.

- Die kontinuierliche Marktexpansion muss jedoch möglicherweise verbessert werden, da Unternehmen zögern, Veränderungen anzunehmen und neue Technologien in ihre bestehenden Prozesse und Toolketten zu integrieren. Viele Unternehmen benötigen Unterstützung bei der Einführung vollständig automatisierter Techniken für den Einsatz von DevOps und Continuous-Delivery-Lösungen.

- Die COVID-19-Pandemie hat die Bemühungen mehrerer Unternehmen zur digitalen Transformation beschleunigt. Unternehmen mussten sich auf Remote-Arbeit einstellen und Softwareänderungen schnell anbieten, um den sich ändernden Verbrauchererwartungen gerecht zu werden. Um solche Veränderungen zu ermöglichen und gleichzeitig die Geschäftskontinuität aufrechtzuerhalten, ist eine kontinuierliche Bereitstellung von entscheidender Bedeutung.

Markttrends für kontinuierliche Lieferungen

Zunehmende Akzeptanz der Cloud-Technologie im Continuous-Delivery-Markt

- Die Implementierung von Continuous-Delivery-Tools in der Cloud bietet hohe Skalierbarkeit, Flexibilität und Freigabefunktionen mit definierter Autorität. Die Hersteller von Constant-Delivery-Tools nutzen die Chance, sich einen Marktanteil zu sichern.

- Continuous-Delivery-Tools bieten DevOps-Funktionen, die es Teams ermöglichen, an einem Ort zusammenzuarbeiten, Software in der Cloud zu entwickeln, zu testen, bereitzustellen und zu verwalten. Dies hilft Endbenutzern, auf alles zuzugreifen und neue Anwendungen in der Cloud zu erstellen.

- Die meisten Unternehmen verlagern ihre Daten in die Cloud, daher entwickeln Branchenakteure cloudbasierte Lösungen, um die Marktchancen zu nutzen. Dies dürfte das Marktwachstum in den nächsten Jahren ankurbeln.

- Google kündigte Cloud Build an, das die vollständige Verwaltung von Continuous-Delivery- und Integrationsplattformen unterstützt und dabei hilft, Software schnell und in großem Maßstab zu erstellen, zu testen und bereitzustellen. Außerdem investieren Unternehmen in Cloud Computing, was dem Markt in den nächsten Jahren voraussichtlich zum Wachstum verhelfen wird.

- Beispielsweise hat Amazon Web Services (AWS), eine Cloud-Computing-Abteilung von Amazon.com Inc., im laufenden Jahr einen bedeutenden Investitionsplan für Indien angekündigt. Das Unternehmen will im laufenden Jahr unglaubliche 1,06 Billionen INR (13 Milliarden US-Dollar) investieren. Die steigende Nachfrage nach Cloud-Diensten in Indien führt zu einem erheblichen finanziellen Engagement. Die Investition wird sich vor allem auf den landesweiten Ausbau und die Stärkung der Cloud-Infrastruktur von AWS konzentrieren.

- Mit der Public Cloud können Unternehmen Änderungen vornehmen und ihre Abläufe schneller und effektiver als Reaktion auf Marktveränderungen ausführen. Es verbessert die Benutzerfreundlichkeit der Technologie. Es hat den Aufbau unglaublich ansprechender Kundenerlebnisse auf bisher undenkbare Weise ermöglicht.

- Aufgrund der Cloud-Einführung haben Menschen und Organisationen ihr Verhalten geändert, und mehrere Geschäftsbereiche haben durch die Überwindung technologischer Einschränkungen Fortschritte erzielt. Cloud-Trends wirken sich darauf aus, wie Unternehmen Investitionen planen, wie sie Entscheidungen über ihr digitales Geschäft treffen, wie sie Anbieter auswählen und welche Technologien sie auswählen.

- Einer der wichtigsten Trends auf dem Continuous-Delivery-Markt sind Release-Management-, Planungs- und Release-Automatisierungstools, die es DevOps-Anwendungen und -Tools erleichtern, Software in öffentlichen oder privaten Clouds bereitzustellen. Tools zur Release-Automatisierung können beispielsweise Zeit sparen, indem sie es den Mitarbeitern erleichtern, Vorlagen für Bereitstellungskonfigurationen einzurichten.

Nordamerika wird bedeutende Marktanteile einnehmen

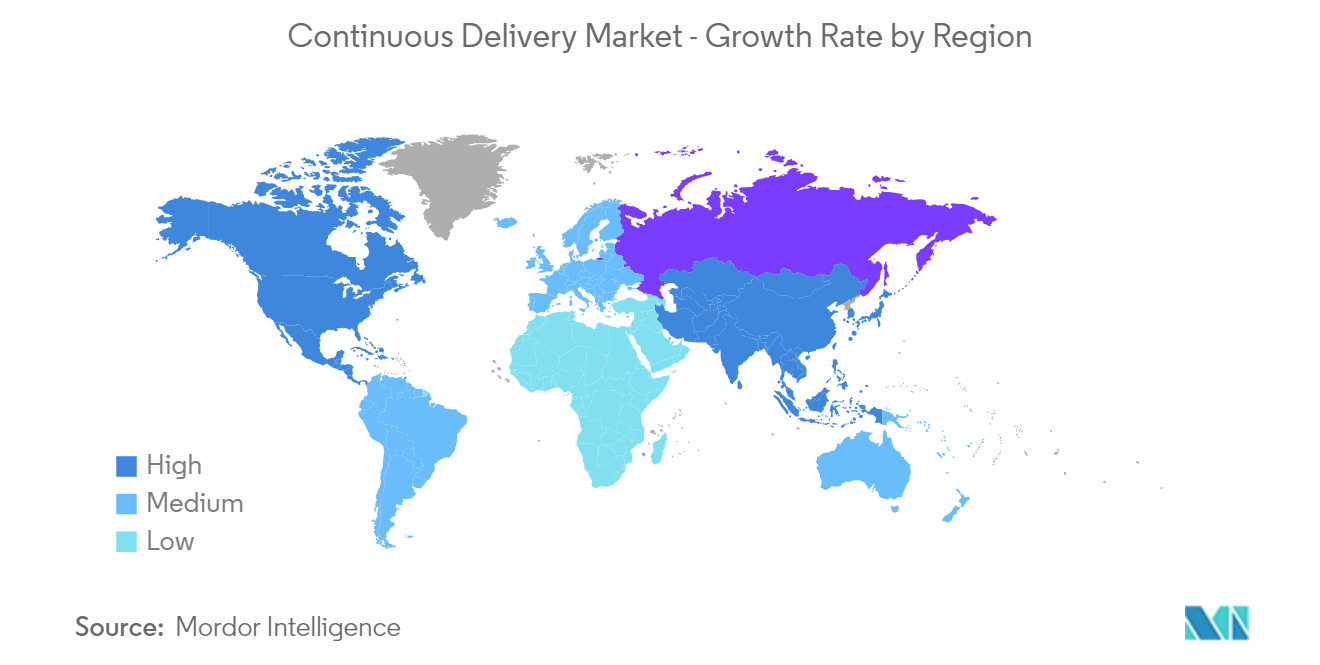

- Aufgrund der frühen Einführung cloudbasierter Technologien und des IoT in den Vereinigten Staaten wird die nordamerikanische Region voraussichtlich das größte Nachfragewachstum verzeichnen. Allerdings sind Vorteile wie erhöhte Flexibilität und Agilität sowie die Möglichkeit zur Implementierung neuer Anwendungen unabdingbar.

- Darüber hinaus führen Unternehmen in der nordamerikanischen Region cloudbasierte Anwendungen ein, und Schätzungen zufolge haben fast 35 % der KMU in den Vereinigten Staaten bereits Cloud-Lösungen implementiert. In Nordamerika gab es eine Reihe von Fusionen, Kooperationen und Übernahmen, um diese Chance zu nutzen. Steltix hat beispielsweise mit Autodeploy zusammengearbeitet, um eine Software-Suite für kontinuierliche Bereitstellung und Bereitstellung auf europäische Märkte zu bringen.

- Der Aufstieg neuer Technologien wie maschinelles Lernen (ML), künstliche Intelligenz (KI) sowie prädiktive und präskriptive Analysen sowie die Integration dieser neuen Technologien mit Continuous-Delivery-Modellen, Regeln, Selbstlernfunktionen, Datensätzen und Inferenz-Engines werden Unternehmen dabei helfen, erfolgreich zu sein reibungsloser.

- Der Hauptgrund für diese Investitionen war die kontinuierliche Weiterentwicklung neuer Technologien zur Nutzung bisher als nicht kommerziell betrachteter Volumina. Mit diesen Investitionen wird erwartet, dass Nordamerikas Einzelhandels-, Gesundheits-, Kommunikations- und Fertigungsanwendungen einen erheblichen Marktanteil halten werden.

Überblick über die Continuous-Delivery-Branche

Der Continuous-Delivery-Markt ist fragmentiert. Mit der Einführung neuer Technologien drängen viele Akteure mit Innovation und Entwicklung auf den Markt und machen den Markt wettbewerbsfähig. Zu den Hauptakteuren zählen IBM Corporation, Microsoft Corporation, Accenture PLC, Salesforce Inc., Wipro Limited, CA Technologies (Broadcom Company), XebiaLabs (DIGITAL.AI), Electric Cloud Inc. (CloudBees Inc.), Red Hat Inc. , und Atlassian, unter anderem.

Im Oktober 2022 brachten Intel Corp. und Google Cloud von Alphabet Inc. einen gemeinsam entwickelten Chip auf den Markt, um Rechenzentren sicherer und effizienter zu machen. Google setzt seinen Trend fort, maßgeschneiderte Chips für den Rechenzentrumsbetrieb zu entwickeln. Analysten geben an, dass maßgeschneiderte Chips ein anhaltender Trend sind, der die Einführung von Bare-Metal beschleunigt.

Im Dezember 2022 kündigte Salesforce die Verfügbarkeit eines Low-Code-DevOps-Center-Dienstes in seiner Infrastruktur an, der Entwicklern eine fundierte Plattform zum Erstellen benutzerdefinierter Anwendungen bietet. Der Salesforce DevOps Center-Dienst basiert auf demselben Objektmodell, das Salesforce zum Erstellen seiner Anwendungen verwendet. Darüber hinaus wird Salesforce im Jahr 2023 robustere Continuous Integration/Continuous Delivery (CI/CD)-Funktionen in die Plattform integrieren, um die Bereitstellung benutzerdefinierter Anwendungen auf der Salesforce-Plattform zu vereinfachen.

Marktführer im Bereich Continuous Delivery

Microsoft Corporation

IBM Corporation

Broadcom Inc. (CA Technologies)

Salesforce.com

Accenture PLC

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für kontinuierliche Lieferung

- Februar 2022: Google kündigt die GA-Veröffentlichung von Google Cloud Deploys an, ihrem Managed Continuous Delivery Service für die Google Kubernetes Engine. Der Dienst bietet deklarative Builds, die bei einem bestimmten Release bleiben, die Möglichkeit, externe Workflows zu verbinden, sowie detaillierte Sicherheits- und Überwachungskontrollen.

- Januar 2022: Harness hat die erste Continuous Delivery-as-a-Service-Lösung für die moderne Softwarebereitstellung entwickelt. Mit dieser Einführung möchte Harness Unternehmen und Kleinunternehmen dabei helfen, neue Technologien schneller und sicherer einzusetzen, indem die Komplexität neuer Technologien abstrahiert wird.

Segmentierung der Continuous-Delivery-Branche

Unter Continuous Delivery versteht man Prozesse und Methoden, die es Softwareteams ermöglichen, regelmäßig und schnell qualitativ hochwertige Code-Updates für die Produktion bereitzustellen. Es beschleunigt den Softwareentwicklungsprozess durch die Automatisierung von Erstellung, Test und Bereitstellung und minimiert so die Zeit zwischen Codeänderungen und der Endbenutzerbereitstellung.

Der Continuous-Delivery-Markt ist nach Unternehmen sowie kleinen und mittleren Unternehmen, nach Endverbraucherindustrie (BFSI, Telekommunikation und IT, Einzelhandel und Konsumgüter, Gesundheitswesen und Biowissenschaften, Fertigung, Regierung und Verteidigung) und nach Geografie segmentiert (Nordamerika, Europa, Asien-Pazifik, Lateinamerika sowie Naher Osten und Afrika).

Die Marktgrößen und Prognosen werden für alle oben genannten Segmente wertmäßig (in USD) angegeben.

| Wolke |

| Vor Ort |

| Große Unternehmen |

| Kleine und mittelständische Unternehmen |

| BFSI |

| Telekommunikation und IT |

| Einzelhandel und Konsumgüter |

| Gesundheitswesen und Biowissenschaften |

| Herstellung |

| Regierung und Verteidigung |

| Andere Endverbraucherbranchen |

| Nordamerika |

| Europa |

| Asien-Pazifik |

| Lateinamerika |

| Naher Osten und Afrika |

| Bereitstellungstyp | Wolke |

| Vor Ort | |

| Organisationsgröße | Große Unternehmen |

| Kleine und mittelständische Unternehmen | |

| Endverbraucherindustrie | BFSI |

| Telekommunikation und IT | |

| Einzelhandel und Konsumgüter | |

| Gesundheitswesen und Biowissenschaften | |

| Herstellung | |

| Regierung und Verteidigung | |

| Andere Endverbraucherbranchen | |

| Erdkunde | Nordamerika |

| Europa | |

| Asien-Pazifik | |

| Lateinamerika | |

| Naher Osten und Afrika |

Häufig gestellte Fragen zur Continuous-Delivery-Marktforschung

Wie groß ist der Continuous-Delivery-Markt derzeit?

Der Continuous-Delivery-Markt wird im Prognosezeitraum (2024-2029) voraussichtlich eine CAGR von 15,81 % verzeichnen.

Wer sind die Hauptakteure im Continuous Delivery-Markt?

Microsoft Corporation, IBM Corporation, Broadcom Inc. (CA Technologies), Salesforce.com, Accenture PLC sind die größten Unternehmen, die im Markt für kontinuierliche Lieferung tätig sind.

Welches ist die am schnellsten wachsende Region im Continuous Delivery-Markt?

Schätzungen zufolge wird der asiatisch-pazifische Raum im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Continuous Delivery-Markt?

Im Jahr 2024 hat Nordamerika den größten Marktanteil im Continuous Delivery-Markt.

Welche Jahre deckt dieser Continuous-Delivery-Markt ab?

Der Bericht deckt die historische Marktgröße des Continuous-Delivery-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Continuous-Delivery-Marktes für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht zur kontinuierlichen Lieferung

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Continuous Delivery im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Continuous-Delivery-Analyse umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.