Marktgröße und Marktanteil des Saudi-Arabien-arabischen Gewerbeimmobilienmarkts

Analyse des Saudi-Arabien-arabischen Gewerbeimmobilienmarkts von Mordor Intelligenz

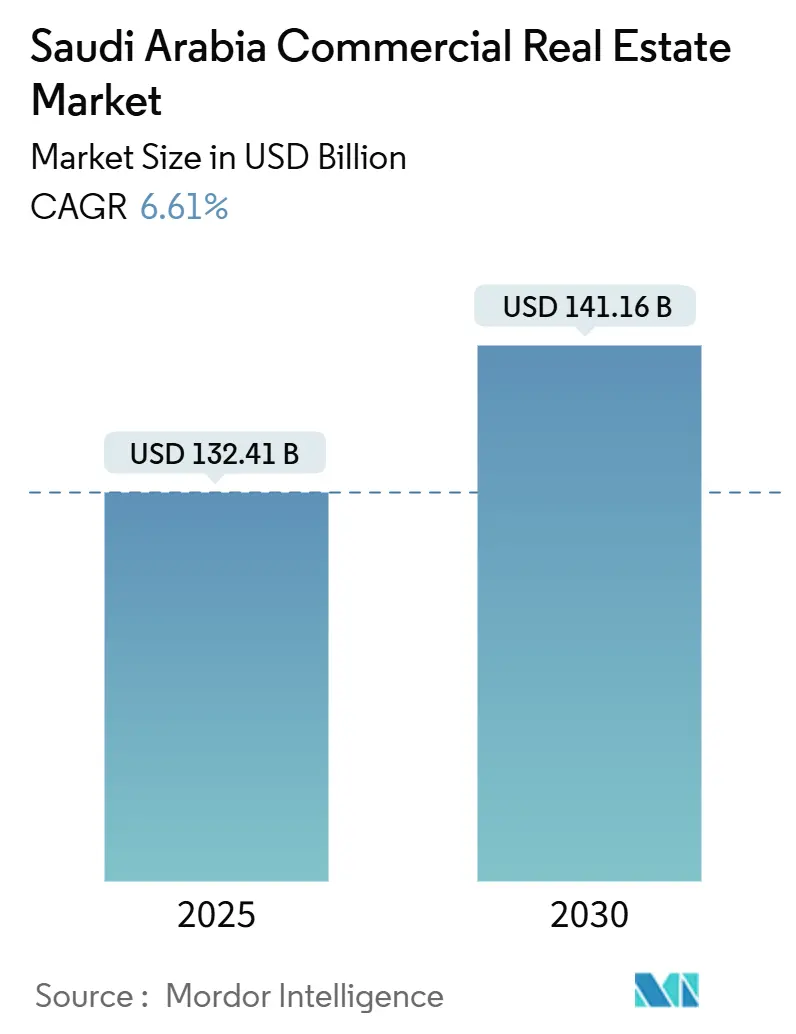

Die Größe des Saudi-Arabien-arabischen Gewerbeimmobilienmarkts beläuft sich auf 132,41 Milliarden USD im Jahr 2025 und wird voraussichtlich 141,16 Milliarden USD bis 2030 erreichen, mit einem Anstieg von 6,61% CAGR. Die laufenden Vision 2030-Initiativen, eine Projektpipeline im Wert von 1,1 Billionen USD und die Wende des öffentlich Investment Fund (PIF) hin zu inländischen Allokationen unterstützen eine stetige Nachfrage In den Bereichen Büro, Einzelhandel, Gastgewerbe und Industrieanlagen. Wachsender institutioneller Appetit auf einkommensschaffende Immobilien, liberalisierte Ausländereigentumsregeln In Mekka und Medina sowie die Registrierung von mehr als 500 ausländischen Regionalzentralen seit 2021 halten die Nachfrage nach erstklassigen Büros hoch. Logistikplattformen profitieren zusätzlich von steigenden e-Handel-Volumina, während der religiöse Tourismus die Hotelaufnahme In Mekka und Medina beschleunigt. Kurzfristige Hindernisse umfassen die Einführung von Hybridarbeit, steigende Baukosten und Klimarisiko-Minderungskosten, doch diese Faktoren werden durch Landpreissteigerungen In der Nähe von Gigaprojekten und Premiummieten für zertifizierte grüne Gebäude aufgewogen.

Wichtige Berichtserkenntnisse

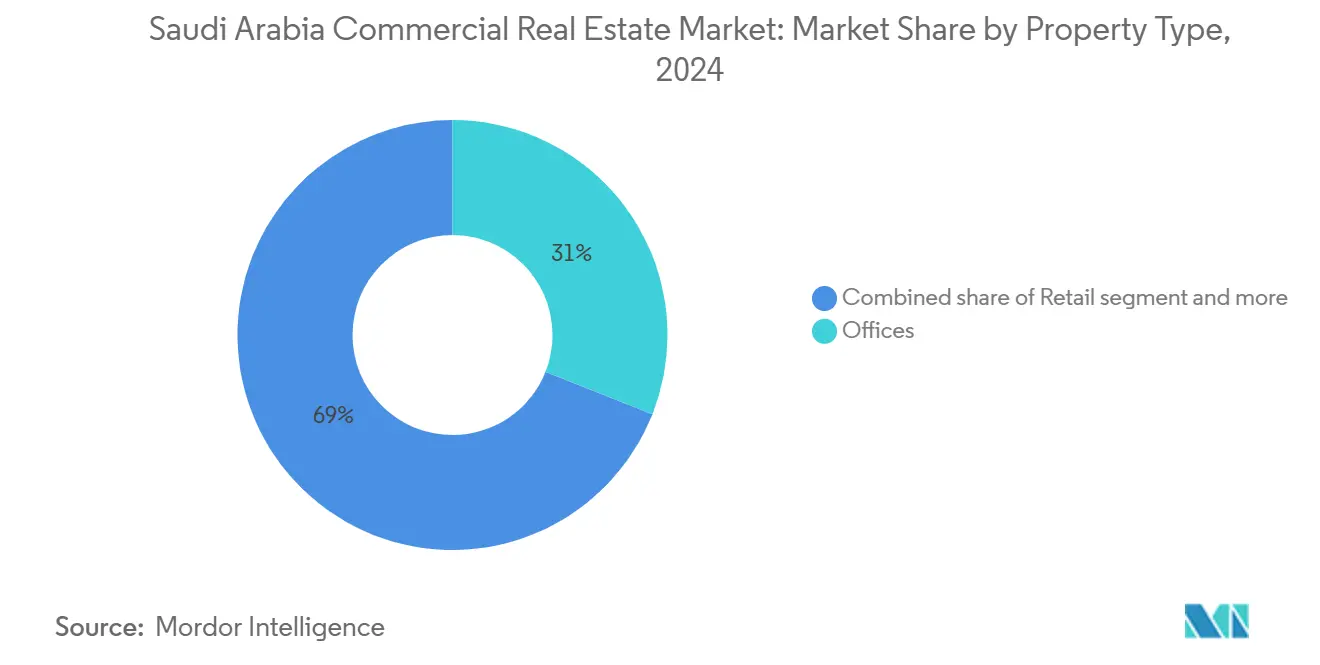

- Nach Immobilientyp führten Büros mit einem 31%-Anteil am Umsatz des Saudi-Arabien-arabischen Gewerbeimmobilienmarkts In 2024. Der Saudi-Arabien-arabische Gewerbeimmobilienmarkt für Logistikanlagen wird voraussichtlich zwischen 2025-2030 mit 7,34% CAGR expandieren.

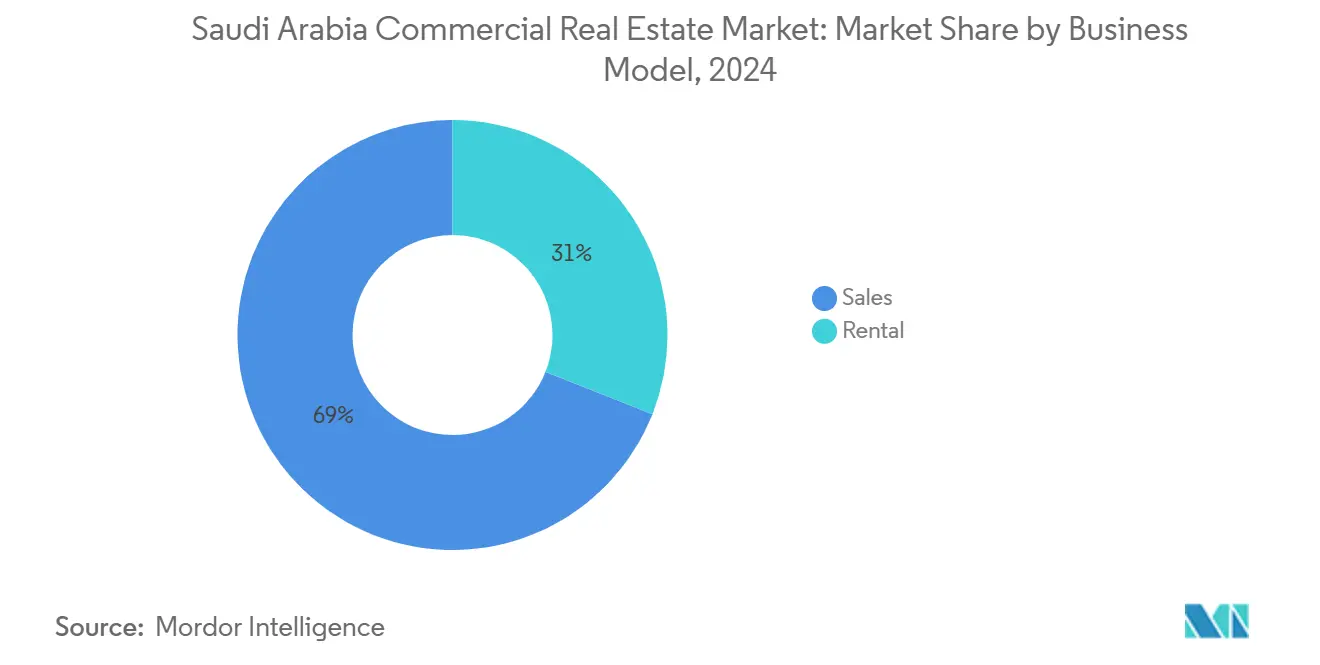

- Nach Geschäftsmodell hielten Verkaufstransaktionen 69% des Marktanteils des Saudi-Arabien-arabischen Gewerbeimmobilienmarkts In 2024. Der Saudi-Arabien-arabische Gewerbeimmobilienmarkt für Vermietungen verzeichnet das schnellste Wachstum mit 7,12% CAGR zwischen 2025-2030.

- Nach Endnutzer machten Unternehmen und KMU 65% der Größe des Saudi-Arabien-arabischen Gewerbeimmobilienmarkts In 2024 aus. Der Saudi-Arabien-arabische Gewerbeimmobilienmarkt für die Nachfrage privater Haushalte entwickelt sich mit 7,01% CAGR zwischen 2025-2030.

- Nach Region kontrollierte Riad 48% des Saudi-Arabien-arabischen Gewerbeimmobilienmarkts In 2024. Der Saudi-Arabien-arabische Gewerbeimmobilienmarkt für Mekka, die am schnellsten wachsende Region, entwickelt sich mit 7,22% CAGR zwischen 2025-2030.

Trends und Einblicke des Saudi-Arabien-arabischen Gewerbeimmobilienmarkts

Treiber-Einflussanalyse

| Treiber | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Beschleunigte Nachfrage nach erstklassigen Industrie- und Logistikflächen durch e-Handel | +1.8% | Östliche Provinz, Riad Logistikpark | Kurzfristig (≤ 2 Jahre) |

| Staatlich unterstützte Infrastruktur-Pipeline hebt gewerbliche Grundstückswerte | +1.5% | National, Gigaprojekte | Langfristig (≥ 4 Jahre) |

| Anstieg institutioneller Kapitalallokation In Kern-Büroimmobilien | +1.2% | Riad, Dschidda, KAFD | |

| Neubewertung ESG-konformer grüner Gebäude erschließt Premiummieten | +0.9% | Großstädte, NEOM, Rotes-Meer-Entwicklungen | Mittelfristig (2-4 Jahre) |

| Erholung des internationalen Tourismus belebt CBD-Hotel-RevPAR | +0.7% | Mekka, Medina, Rotes-Meer-Küste | Kurzfristig (≤ 2 Jahre) |

| Datenlokalisierungs-Mandate befeuern Rand-Rechenzentrum-Entwicklung | +0.6% | Wolke Berechnung Special Economic Zone | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Anstieg institutioneller Kapitalallokation in Kern-Büroimmobilien

PIF-unterstützte Plattformen und multinationale Hauptquartiers-Mandate lenken Große Investitionen In Grad-eine-Türme, insbesondere im King Abdullah finanzielle District, wo der 385 Meter hohe PIF Turm Photovoltaik-Fassaden integriert, die die Energieintensität senken und Mietprämien befehlen. Ein 2-Milliarden-USD-Gelenk-Venture zwischen Brookfield und PIF widmet mindestens die Hälfte seines Kapitals inländischen Büros, wodurch sich die Leerstandsquote im zentralen Riad verschärft. Höhere Transparenz nach REIT-Regelverbesserungen erweitert die Ausstiegsmöglichkeiten für globale Investoren, während Scharia-konforme Strukturen regionales Kapital anziehen. Infolgedessen verzeichnet der Saudi-Arabien-arabische Gewerbeimmobilienmarkt tiefere Liquidität In der Kern-Büronische.

Beschleunigte Nachfrage nach erstklassigen Industrie- und Logistikflächen durch E-Commerce

Die integriert Logistik Bonded Zone bietet 50-jährige Steuerferien und 100% ausländisches Eigentum und lockt Unternehmen wie DB Schenker und Ceva zur Erweiterung regionaler Distributionszentren. Starker Hafendurchsatz In King Abdullah Economic City und 4,5 Milliarden USD für Maritim Upgrades verkürzen Lieferzeiten und steigern die Aufnahme moderner LagerhäBenutzer. Da die online-Einzelhandels-Penetration steigt, konvertieren Entwickler veraltete Fabriken In temperaturkontrollierte Fulfillment-Center und verstärken den Saudi-Arabien-arabischen Gewerbeimmobilienmarkt als gcc-Logistikführer.

Staatlich unterstützte Infrastruktur-Pipeline hebt gewerbliche Grundstückswerte

Saudi-Arabien-Arabien ist auf dem Weg, bis 2028 der größte Baumarkt der Welt zu werden, mit Projekten im Wert von 181,5 Milliarden USD vor Ort. Vorzeigeprojekte wie NEOM (500 Milliarden USD) und neu Murabba (48 Milliarden USD) erweitern Versorgungsnetze, Straßen und Transitlinien, die angrenzende Grundstückspreise erhöhen und gemischte Masterpläne auslösen. Entwickler, die frühzeitige Landbanking-Strategien nutzen, erzielen zweistellige Kapitalgewinne und festigen langfristiges Aufwärtspotenzial für den Saudi-Arabien-arabischen Gewerbeimmobilienmarkt.

Neubewertung ESG-konformer grüner Gebäude erschließt Premiummieten

Der Forbes International Turm-der erste, der eine Null-Kohlenstoff-Zertifizierung anstrebt-verwendet 75% sauberen Wasserstoff plus Solarenergie vor Ort, senkt die Betriebskosten um 35% und erzielt Mietpreise 18% über dem Submarket-Durchschnitt. Nationale Programme wie Mostadam und der Saudi-Arabien Grün Gebäude Code formalisieren Anreize für leistungsstarke Immobilien. Kreditgeber wenden nun Günstige Margenrabatte für zertifizierte Projekte an und ermutigen Entwickler, erneuerbare Mikronetze und intelligente Zähler einzubetten. Diese grüne Neubewertung erweitert die Wertelücke zwischen konformen und Legacy-Beständen innerhalb des Saudi-Arabien-arabischen Gewerbeimmobilienmarkts.

Beschränkungen-Einflussanalyse

| Beschränkung | (~) % Einfluss auf CAGR-Prognose | Geografische Relevanz | Einfluss-Zeitrahmen |

|---|---|---|---|

| Erhöhte Baukosten und Arbeitskräftemangel verzögern Projektlieferung | -1.1% | National, akut In Gigaprojekten | |

| Anhaltende Homeoffice-Adoption schwächt CBD-Büro-Nettoaufnahme | -0.8% | Riad CBD, Dschidda Geschäftsviertel | Kurzfristig (≤ 2 Jahre) |

| Geldpolitische Straffung und steigende Cap Rates komprimieren Transaktionen | -0.6% | Großstädte, institutionelle Investitionszentren | Kurzfristig (≤ 2 Jahre) |

| Erhöhte Klimarisiko-Exposition steigert Versicherungsprämien für Küstenimmobilien | -0.4% | Rotes-Meer-Küste, NEOM, Küstenentwicklungen | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Anhaltende Homeoffice-Adoption schwächt CBD-Büro-Nettoaufnahme

Globale Leasingvolumen bleiben 12% unter den Vor-Pandemie-Höchstständen, und Saudi-Arabien-arabische Gebäude niedrigerer Qualität sehen steigende Leerstände, auch wenn Trophy-Assets voll bleiben. Flexibel-Arbeitsbereich-Betreiber erfassen Mieter, die kurze Laufzeiten suchen, und setzen Eigentümer unter Druck, Legacy-Leasingstrukturen zu überarbeiten. Obwohl das Regionalhauptquartier-Schema physische Präsenz vorschreibt, minimieren mehrere Unternehmen Grundflächen über Satelliten-heiß-Desk-Modelle und Dämpfen das unmittelbare Nachfragewachstum im Saudi-Arabien-arabischen Gewerbeimmobilienmarkt.

Erhöhte Baukosten und Arbeitskräftemangel verzögern Projektlieferung

Eine nationale Projektschlange im Wert von 850 Milliarden USD belastet Materialangebot und Verfügbarkeit von Wanderarbeitskräften, wobei Stahlpreise seit 2023 um 18% gestiegen sind und Löhne für Facharbeiter um 22% kletterten. Zahlungsverzögerungen bei öffentlichen Verträgen verschärfen die Liquidität der Auftragnehmer und verlängern Fertigstellungszeiten für gemischte Immobilien rund um Gigaprojekte. Höhere Notfallpreise fließen In Endnutzermieten und Verkaufswerte ein und verengen Erschwinglichkeitsspannen innerhalb des Saudi-Arabien-arabischen Gewerbeimmobilienmarkts.

Segmentanalyse

Nach Immobilientyp: Logistik treibt Diversifizierung

Logistikanlagen sind die am schnellsten wachsende Komponente des Saudi-Arabien-arabischen Gewerbeimmobilienmarkts und verzeichnen eine CAGR von 7,34% bis 2030, da e-Handel-Volumina steigen und Hersteller Nähe zu Exporthäfen suchen. Büros halten immer noch den größten 31%-Anteil des Umsatzes von 2024, aber anhaltende Aufnahme In Build-Zu-Spec-Lagerhäusern vergrößert die Größe des Saudi-Arabien-arabischen Gewerbeimmobilienmarkts für Industrieanlagen. Entwickler kapitalisieren 50-jährige Freizonenförderungen, um mehrstöckige Fulfillment-Center In der Nähe von Riad und Dammam-Häfen einzuführen und Renditen um 120 Basispunkte über Kern-Büros zu steigern.

Der Saudi-Arabien-arabische Gewerbeimmobilienmarkt profitiert auch von 320.000 Hotelschlüsseln In der Entwicklung, was tourismusgeführte Diversifizierung widerspiegelt. Einzelhandelsflächen entwickeln sich hin zu Erlebnisformaten In gemischten Einkaufszentren, die durch nachhaltigkeitsgebundene Kredite In Höhe von 5,25 Milliarden SAR (1,39 Milliarden USD) finanziert werden. Rechenzentrum-Hüllen runden die "Sonstiges"-Kategorie ab, unterstützt von 10 Milliarden USD In Hyperscale-Ausgaben. Zusammen balancieren diese Verschiebungen das Portfolio weg von historischer Bürokonzentration und vergrößern den Marktanteil des Saudi-Arabien-arabischen Gewerbeimmobilienmarkts für Nicht-Büro-Segmente.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Geschäftsmodell: Vermietung gewinnt an Dynamik

Verkaufstransaktionen behielten 69% des Umsatzes In 2024, doch Vermietungen wachsen schneller mit 7,12% CAGR, da Vermögensverwalter vorhersagbare Cashflows In einer höheren Zinswelt schätzen. Erweiterte REIT-Richtlinien und 49% ausländische Eigentumserlaubnis In heiligen Stadtimmobilien erweitern sowohl Sponsor- als auch Investorenbasis und verstärken den Saudi-Arabien-arabischen Gewerbeimmobilienmarkt. Der Schritt der Kapitalmarktbehörde, Off-Shore--Wertpapieraktivitäten zu erlauben, lenkt neue Liquidität In einkommensorientierte Vehikel.

Institutionen bevorzugen zunehmend langfristige Einkommensstrategien wie Verkauf-Und-Leasebacks und Build-Zu-Rent-Schemata. ROSHN allokiert einen Teil seiner 350 Milliarden SAR (93,27 Milliarden USD) Pipeline zu gemischten Projekten mit 4 Millionen m² vermietbarer Gewerbefläche. Bankkredite, um 40,5% Jahr-für-Jahr auf 374,5 Milliarden SAR (99,80 Milliarden USD) gestiegen, umfassen ein Originate-Zu-Distribute-Modell, das Risiken umverteilt und gleichzeitig stetige Mietbestandsexpansion innerhalb des Saudi-Arabien-arabischen Gewerbeimmobilienmarkts unterstützt.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Endnutzer: Unternehmensnachfrage hält Wachstum aufrecht

Unternehmen und KMU belegten 65% der Bodenfläche In 2024, ein Verhältnis, das durch das eine+-Kredit-Upgrade verstärkt wird, das Kreditkosten senkt und Geschäftserweiterung ermutigt. Obligatorische Hauptquartierregeln erfordern, dass multinationale Unternehmen leitendes persönlich vor Ort stationieren, sichern Büronachfrage und heben die Größe des Saudi-Arabien-arabischen Gewerbeimmobilienmarkts für Prämie-Türme[1]u.S. International Handel Administration, "Saudi-Arabien Arabien - real Anwesen Sektor," Handel.gov.

Haushaltsbeteiligung holt auf, getrieben von einem National Housing Program, das die Wohneigentumsquote auf 70% drängt. Hypotheken-unterstützte Sukuk-Ausgaben und eine Pipeline des real Anwesen Entwicklung Fund im Wert von 190 Milliarden SAR (50,63 Milliarden USD) verbessern die Erschwinglichkeit und speisen Überlauf-Nachfrage für Nachbarschaftseinzelhandel und kleine Büroformate. Regierungsbehörden und Quasi-Staatliche In der "Sonstigen"-Klammer absorbieren spezialisierte Anlagen wie Rechenzentren und Forschungsparks und diversifizieren den Saudi-Arabien-arabischen Gewerbeimmobilienmarkt.

Geografische Analyse

Riad verankert 48% des Saudi-Arabien-arabischen Gewerbeimmobilienmarkts, gestützt durch Bevölkerungswachstum auf 9,6 Millionen bis 2030 und die neu Murabba-Vision, die 104.000 HäBenutzer, 9.000 Hotelzimmer und ein Wahrzeichen-Würfel-Unterhaltung-Center hinzufügt. Die Investorenanreize der integriert Logistik Bonded Zone ziehen Vertriebsnetze an, die Büro- und Lagernachfrage zweistellig steigern. ROSHNs 20 Millionen m² SEDRA-Gemeinde, nahe dem internationalen Flughafen gelegen, schwillt das gemischte Angebot weiter an und vergrößert die Größe des Saudi-Arabien-arabischen Gewerbeimmobilienmarkts In der Hauptstadt.

Mekka verzeichnet die schnellste CAGR von 7,22%, unterstützt durch die Jabal Omar-Mega-Entwicklung, die 5.000 Schlüssel In Gehweite zur Großen Moschee platziert. Religiöser Tourismus erreichte 35,8 Millionen Umrah-Pilger In 2024, und Gigaprojekt-Pipelines verpflichten 252.000 zukünftige Hotelzimmer und erweitern den Saudi-Arabien-arabischen Gewerbeimmobilienmarkt weit über Legacy-Gastgewerbezonen hinaus. Liberalisiertes ausländisches Eigentum In heiligen-Stätten-Unternehmen fügt Tiefe zu Investitionszuflüssen hinzu, die auf Einzelhandelsarkaden und Dienstleistung-Apartments abzielen.

Die Östliche Provinz nutzt den privat betriebenen Hafen In King Abdullah Economic City-einen der weltweit am schnellsten wachsenden-um leichtindustrielle Cluster und Maritim Logistikunternehmen anzuziehen[2]Mohammed Al-Rasheed, "Port Leistung Statistics 2024," Economic Städte Authority, ecza.gov.sa. Inländisches Wohnwachstum rund um Khobar paart sich mit Luxuseinzelhandel In Dammam und Dhahran und balanciert petrochemisch getriebene Bürobedürfnisse. Nordwest-Megaprojekte wie NEOM, Sindalah-Insel[3]NEOM Company, "Sindalah Island Fact Blatt," NEOM, neom.com und der Rotes-Meer-Tourismuskorridor erweitern den geografischen Fußabdruck des Saudi-Arabien-arabischen Gewerbeimmobilienmarkts und führen Netto-Null-Hotels und kohlenstoffpositive Dörfer ein, die neue regionale Benchmarks setzen.

Wettbewerbslandschaft

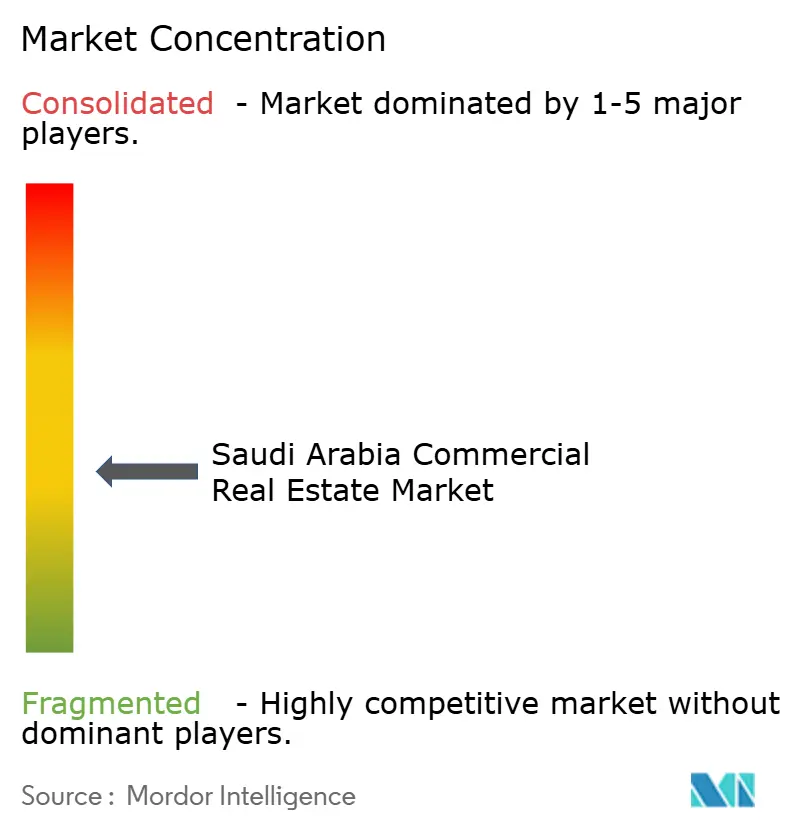

Der Gewerbeimmobilienmarkt In Saudi-Arabien-Arabien ist moderat fragmentiert, wobei das staatlich unterstützte ROSHN als gewaltiger Akteur auftaucht. Ausgerüstet mit 350 Milliarden SAR (93,27 Milliarden USD) fordert ROSHN etablierte Privat Entwickler heraus, indem es seine riesigen Landbanken, integrierte Infrastruktur und bevorzugten Kapitalzugang kapitalisiert. Königreich Holding, In Partnerschaft mit Rot Sea Global, macht Wellen mit seinem Shura Island-Projekt und mischt Markenprestige mit der Großartigkeit eines Gigaprojekts. Gleichzeitig diversifiziert Dar Al Arkan seine Finanzierungsquellen durch Ausgabe von Off-Shore--Sukuk zur Finanzierung von Markenresidenzen und unterstreicht die wachsende Bedeutung der Kapitalmarkt-Diversifizierung In der Region.

Technologie und Nachhaltigkeit sind entscheidende Differenzierer. Die Wasserstoff-Solar--Energiemischung des Forbes International Turm sichert die weltweit erste Null-Kohlenstoff-Registrierung und hebt Effektivmieten, was Rivalen dazu veranlasst, Fassaden und Heizung, Lüftung und Klimaanlage-Systeme nachzurüsten. Prop-Tech-Anwendungen-von digitaler Zwillingsassetverwaltung bis Blockchain-Grundbuchregistrierung-rationalisieren Leasing und reduzieren Leerstand um bis zu 4 Prozentpunkte. Konsolidierung ist aktiv; 108 Fusionsanträge In Q1-2025 zeigten 80% ausländische Käufer, was steigendes grenzüberschreitendes Interesse signalisiert, das den Saudi-Arabien-arabischen Gewerbeimmobilienmarkt umgestalten könnte.

Weiß-Raum-Aussichten liegen In Tier-2-Stadtknoten wie Taif und Al-Ahsa, wo jährliche Besucherströme 20 Millionen übersteigen, doch Markenhotelbestand Dünn bleibt. First-Mover-Entwickler, die Grundstücke nahe neuen Flughäfen oder Bahnverbindungen sichern, können Prämie-Renditen ernten, sobald die Infrastruktur fertiggestellt ist, und fügen Wettbewerbsspannung im Saudi-Arabien-arabischen Gewerbeimmobilienmarkt hinzu.

Branchenführer der Saudi-Arabien-arabischen Gewerbeimmobilienbranche

-

Al Saedan real Anwesen Co.

-

Jabal Omar Entwicklung Co.

-

Dar Al Arkan real Anwesen Entwicklung

-

Königreich Holding Company

-

SEDCO Entwicklung

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Branchenentwicklungen

- Februar 2025: DataVolt vereinbarte mit NEOM den Bau einer Netto-Null-KI-Fabrik mit einer 5-Milliarden-USD-Ausgabe, betriebsbereit bis 2028.

- Februar 2025: Das neue Investitionsgesetz trat In Kraft, schaffte Auslandsinvestitionslizenzierung ab und gewährte ausländischen Investoren Gleichbehandlung.

- November 2024: ROSHN brandete sich um, um über Wohnbau hinauszugehen, und enthüllte 200 Millionen m² Wohn- und 4 Millionen m² Gewerbepipeline.

- Oktober 2024: PIF und Brookfield formten Brookfield Mitte Ost Partners, ein 2-Milliarden-USD-Vehikel mit mindestens 50% Allokation zu Saudi-Arabien-arabischen Assets.

Berichtsumfang des Saudi-Arabien-arabischen Gewerbeimmobilienmarkts

Gewerbeimmobilien (CRE) bezieht sich auf nicht-wohnliche Immobilien, die zur Einkommensgenerierung dienen. Dies umfasst Einkaufszentren, Hotels und Büroräume, unter anderem. Eine vollständige Hintergrundanalyse des Saudi-Arabien-arabischen Gewerbeimmobilienmarkts, einschließlich der Bewertung der Wirtschaft und des Beitrags der Sektoren zur Wirtschaft, Marktüberblick, Marktgrößenschätzung für Schlüsselsegmente und aufkommende Trends In den Marktsegmenten, Marktdynamik und geografische Trends sowie COVID-19-Auswirkungen ist im Bericht enthalten.

Der Gewerbeimmobilienmarkt In Saudi-Arabien-Arabien ist nach Typ (Büros, Einzelhandel, Industrie, Logistik, Mehrfamilien und Gastgewerbe) und nach Schlüsselstädten (Riad, Dschidda und Mekka) segmentiert. Der Bericht bietet Marktgröße und Prognosen für den Saudi-Arabien-arabischen Gewerbeimmobilienmarkt im Wert (USD) für alle oben genannten Segmente.

| Büros |

| Einzelhandel |

| Logistik |

| Sonstiges (Industrie, Gastgewerbe usw.) |

| Verkauf |

| Vermietung |

| Privatpersonen/Haushalte |

| Unternehmen und KMU |

| Sonstige |

| Riad |

| Dschidda |

| Mekka |

| Rest von Saudi-Arabien |

| Nach Immobilientyp | Büros |

| Einzelhandel | |

| Logistik | |

| Sonstiges (Industrie, Gastgewerbe usw.) | |

| Nach Geschäftsmodell | Verkauf |

| Vermietung | |

| Nach Endnutzer | Privatpersonen/Haushalte |

| Unternehmen und KMU | |

| Sonstige | |

| Nach Region | Riad |

| Dschidda | |

| Mekka | |

| Rest von Saudi-Arabien |

Im Bericht beantwortete Schlüsselfragen

Wie hoch ist der aktuelle Wert des Saudi-Arabien-arabischen Gewerbeimmobilienmarkts?

Der Sektor ist mit 132,41 Milliarden USD In 2025 bewertet und wird voraussichtlich bis 2030 141,16 Milliarden USD erreichen.

Welches Immobiliensegment wächst am schnellsten?

Logistik- und Industrieanlagen führen mit 7,34% CAGR, angetrieben durch e-Handel und Freizonenanreize.

Wie viel des Markts kommandiert Riad?

Riad hält 48% der Gesamtaktivität, unterstützt durch Hauptquartiers-Mandate und neu Murabba'S gemischte Pipeline.

Warum gewinnen Vermietungen gegenüber Verkäufen an Dynamik?

Investoren bevorzugen stabile Cashflows, verstärkt durch erweiterte REIT-Regeln und höhere Zinsumgebungen, die die Attraktivität einkommensschaffender Anlagen steigern.

Welche Nachhaltigkeitsstandards beeinflussen Immobilienwerte?

Programme wie Mostadam und LEED sowie Pionierprojekte wie der Forbes International Turm drängen Entwickler zu Netto-Null-Designs, die Premiummieten befehlen.

Wie wird das neue Investitionsgesetz die ausländische Beteiligung beeinflussen?

Durch die Beseitigung von Lizenzbarrieren und Gewährung von Gleichbehandlung wird das Gesetz voraussichtlich eingehende Kapitalzuflüsse beschleunigen und die Liquidität im Saudi-Arabien-arabischen Gewerbeimmobilienmarkt vertiefen.

Seite zuletzt aktualisiert am: