Analyse des Immobilienmarktes in Saudi-Arabien

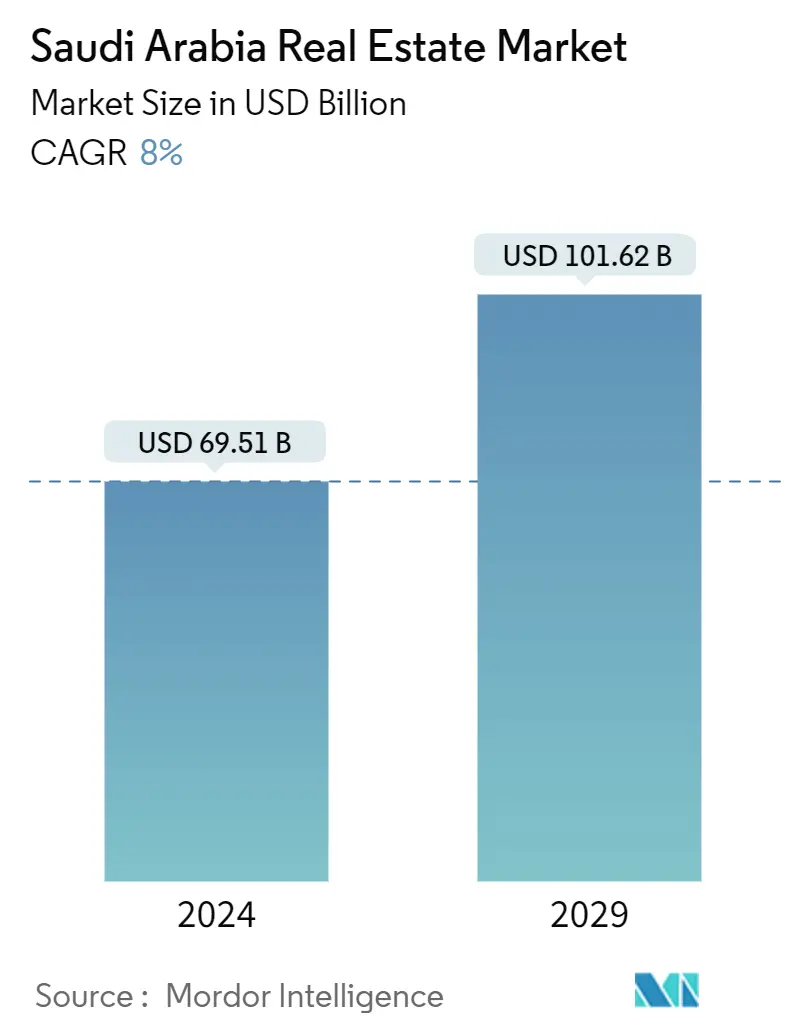

Die Größe des Immobilienmarkts in Saudi-Arabien wird im Jahr 2024 auf 69,51 Milliarden US-Dollar geschätzt und soll bis 2029 101,62 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 8 % im Prognosezeitraum (2024–2029) entspricht.

Es wird erwartet, dass die Größe des Immobilienmarkts in Saudi-Arabien von 64,43 Milliarden US-Dollar im Jahr 2023 auf 94,19 Milliarden US-Dollar im Jahr 2028 wachsen wird, was einer durchschnittlichen jährlichen Wachstumsrate von 7,89 % im Prognosezeitraum entspricht.

- Die Zahlen zum Bürosektor und die Mieternachfrage in Saudi-Arabien blieben im letzten Quartal 2022 stark. Dies war insbesondere in Riad der Fall, wo die Lagerbestände bestenfalls dürftig bleiben und viele bevorstehende Entwicklungen größtenteils vollständig vorvermietet sind. Für Büros der Klasse A in Riad stiegen die durchschnittlichen Mietpreise im Jahr 2022 im Jahresvergleich um 5,8 %, während die Mieten der Klasse B um 1,5 % stiegen. Was die durchschnittliche Auslastung betrifft, so verzeichneten sowohl die Bestände der Klassen A als auch B eine leichte Verbesserung der Auslastung auf 99,2 % bzw. 98,7 % im Jahr 2022, was einem jährlichen Anstieg von 0,8 bzw. 1,9 Prozentpunkten entspricht.

- In Jeddah stiegen die Büromieten der Klasse A in den 12 Monaten bis Dezember 2022 um 7,4 %, während die Mieten der Klasse B unverändert blieben. Die Belegungsraten für Büros der Klasse A und B stiegen von 87,8 % und 74,6 % im Jahr 2021 auf 90,6 % bzw. 76,0 %. In der Ostprovinz, Dammam und Khobar verzeichneten die Büromärkte der Klasse A einen Anstieg der Mieten der Klasse A um 7,9 % bzw. 6,2 %. bzw. im Laufe des Jahres bis 2022, wobei die Mieten der Klasse B unverändert bleiben. Die Auslastung der Kategorie A lag in Dammam und Khobar Ende 2022 bei 81,2 % bzw. 78,7 %.

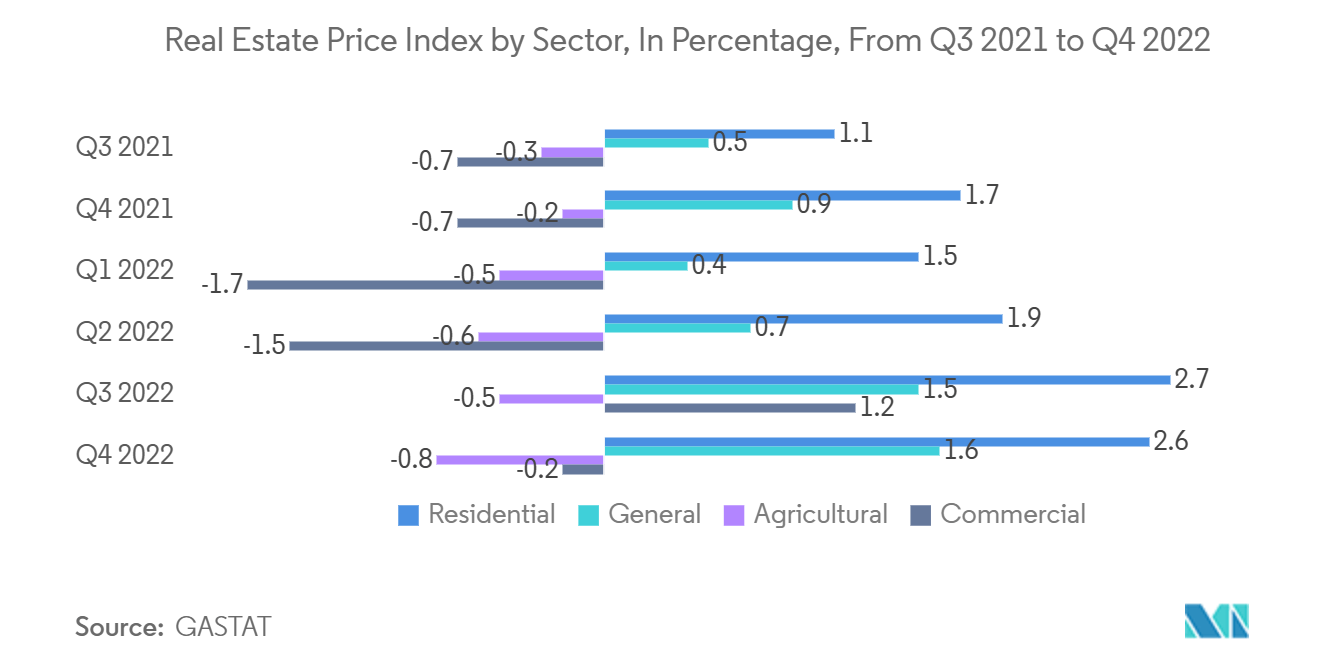

- Das Transaktionsvolumen von Wohnimmobilien in Saudi-Arabien ging im Jahr 2022 im Vergleich zum Vorjahr um 24,5 % zurück. Insgesamt belief sich die Zahl der Wohnimmobilientransaktionen auf 175.067 und der Gesamtwert dieser Transaktionen belief sich in diesem Zeitraum auf 126,5 Milliarden SAR, was nur einem geringfügigen Rückgang von 3,7 % im Jahresvergleich entspricht. Auf regionaler Ebene haben wir im Jahr 2022 einen Rückgang des Gesamttransaktionsvolumens in den drei Hauptregionen beobachtet, wobei das Gesamttransaktionsvolumen in Riad, Jeddah und der Metropolregion Dammam (DMA) um 33,9 %, 16,2 % bzw. 20,9 % zurückging. Was die Preisentwicklung im Wohnsektor betrifft, so stiegen die durchschnittlichen Villenpreise in Riad, Jeddah und Dammam im Jahr 2022 um 6,2 %, 6,7 % und 17,4 %.

Immobilienmarkttrends in Saudi-Arabien

Der Wohnsektor stützt den Immobilienmarkt des Landes

Saudi-Arabien hat den Wohnungsbau als eines seiner Schlüsselprojekte im Rahmen der Vision 2030 identifiziert. Das Wohnungsbauministerium will in den nächsten fünf Jahren in Zusammenarbeit mit dem Privatsektor 300.000 Wohneinheiten bauen.

Betrachtet man die Zahlen des Bürosektors in Saudi-Arabien, so blieben die Besuche am Arbeitsplatz höher als vor der Pandemie und liegen derzeit um 19,3 % höher. Der Schwerpunkt der Aktivitäten liegt weiterhin in Riad, wo die Nachfrage weiterhin das Angebot übersteigt. Infolgedessen ist die Auslastung in Riad im Vorquartal um 0,7 Prozentpunkte gestiegen und erreicht durchschnittlich 98,1 % im Jahr 2022. Das begrenzte Angebot hat auch weiterhin zu einem Anstieg der Mietpreise geführt, wobei die durchschnittlichen Mieten der Klassen A und B um 3,9 gestiegen sind % bzw. 4,2 % im Jahr 2022.

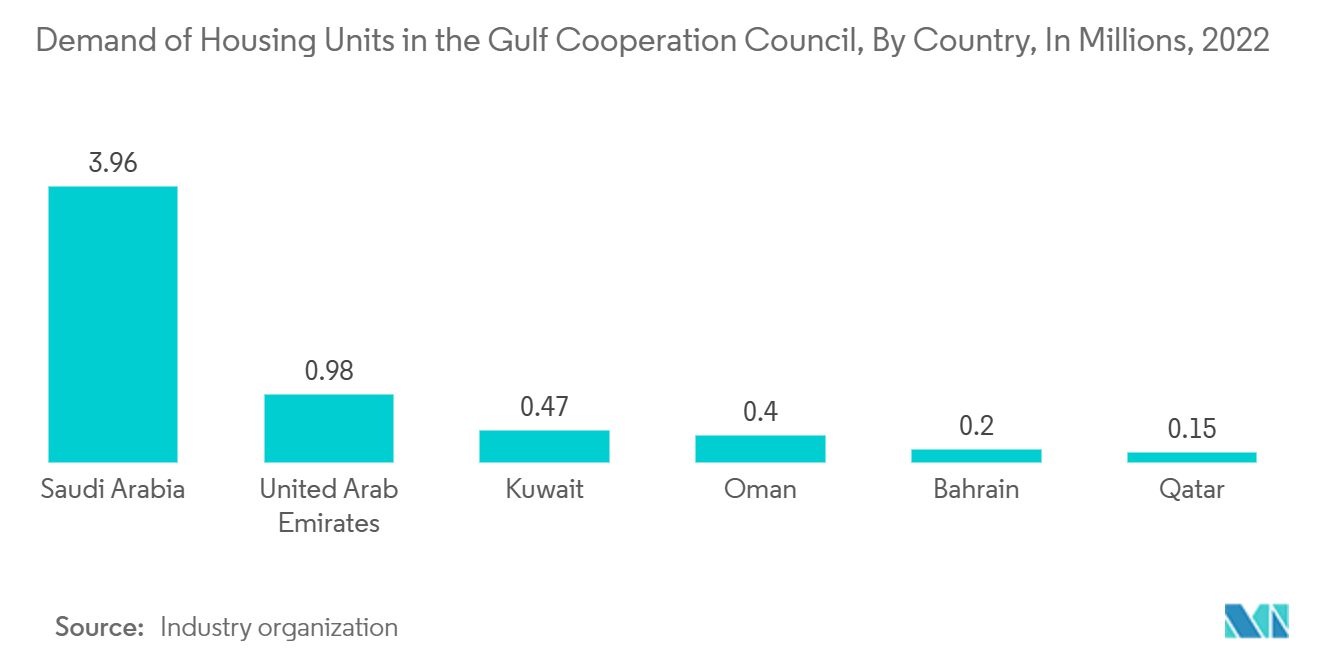

Um bis 2030 ein Wohnungsangebot von 4,96 Millionen Wohnungen zu erreichen, muss das Königreich im nächsten Jahrzehnt rund 1,2 Millionen zusätzliche Wohnungen bauen. Die Nachfrage nach Wohnraum wird voraussichtlich von 99.600 Häusern im Jahr 2021 auf 153.000 Häuser im Jahr 2030 steigen, wobei in diesem Zeitraum durchschnittlich 124.000 Wohnungen pro Jahr gebaut werden.

Im letzten Jahrzehnt hat das Königreich Saudi-Arabien erhebliche Fortschritte bei der Reform seiner Wohnungswirtschaft erzielt. Es wird erwartet, dass das Ziel, bis 2030 einen Wohneigentumsanteil von 70 % und einen Beitrag von 8,8 % zum nationalen BIP zu erreichen, erreicht wird.

Im Jahr bis August 2022 stieg die Gesamtzahl der mit Wohnungskäufen verbundenen Hypotheken im gesamten Königreich um 12 %, verglichen mit einem Rückgang um 45 % bei Villen. Steigende Unternehmensaktivitäten und ein Anstieg der Gesamtbeschäftigung in Riad treiben die Nachfrage nach Wohneinheiten in die Höhe.

Laut der jüngsten Prognose von Oxford Economics wird die Beschäftigung in Riad bis Ende 2022 tatsächlich um etwa 5 % gestiegen sein, wobei für 2023 ein weiteres Wachstum von 3 % erwartet wird.

Internationale Unternehmen eröffnen regionale Hauptsitze in Riad

Die saudische Regierung hat ein neues Programm aufgelegt, das ihren Plan, internationale Unternehmen in das Königreich zu locken, beschleunigen soll.

Saudi-Arabien hat angekündigt, dass einige Unternehmen im Königreich operieren können, ohne einen Hauptsitz im Land zu haben.

Unternehmen mit Auslandsgeschäften von höchstens 1 Million Saudi-Riyal (266.000 USD) können im Königreich ohne lokale Zentrale tätig sein.

Die Daten von MISA zeigen außerdem, dass im Jahr 2022 53 Investitionsabkommen in verschiedenen Sektoren unterzeichnet wurden. Dazu gehören Sektoren wie Kommunikation und IT, Energie und Gesundheit.

Trotz der globalen wirtschaftlichen Unsicherheit belief sich die Gesamtzahl der im Jahr 2022 erteilten neuen Investitionslizenzen auf 1.163, was die Stabilität neuer ausländischer Investitionslizenzen widerspiegelt.

Darüber hinaus gab MISA an, dass, wenn man die Zahl der neuen Lizenzen, die im Rahmen der Kampagne zur Bekämpfung der kommerziellen Vertuschung ausgestellt wurden, außer Acht lässt, im Jahr 2022 928 neue Lizenzen für ausländische Investitionen ausgestellt wurden.

Dies entspricht einer Steigerung von 8,8 Prozent gegenüber dem Vorjahr und spiegelt die Position des Königreichs als attraktiver Investitionsstandort mit starken Wettbewerbsvorteilen in einem stabilen und unterstützenden Investitionsumfeld sowie der Verfügbarkeit lokaler Inputs, junger Arbeitskräfte und des Königreichs wider strategische geografische Lage.

Unternehmen mit Auslandsaktivitäten im Wert von weniger als einer Million Saudi-Riyal (266.000 USD) dürfen im Königreich tätig sein, ohne einen lokalen Hauptsitz zu errichten. Saudische Beamte gehen davon aus, dass sich bis 2030 480 Unternehmen im Königreich niederlassen werden, da das Land seine ölreiche Wirtschaft diversifizieren will. PepsiCo, DiDi, Unilever, Siemens, KPMG, Novartis, Baker Hughes, Halliburton, Philips, Flour, Schlumberger, SAP, PwC, Oyo, Boston Scientific und Tim Hortons gehörten zu den Unternehmen, die ihre regionalen Hauptsitze bereits verlegt hatten.

Das Regional Headquarters Attraction Program des Königreichs Saudi-Arabien für multinationale Unternehmen, ein Vision 2030-Projekt, soll der saudischen Wirtschaft große lokale Vorteile bringen. Der Schritt soll auch dazu dienen, lokalen Talenten die Zusammenarbeit mit multinationalen Konzernen zu ermöglichen. Die durchschnittlichen Büromieten der Klasse A in Riad stiegen in den 12 Monaten bis September 2022 um 5,9 %, während die Büromieten der Klasse B einen Anstieg von 3,5 % verzeichneten.

Überblick über die Immobilienbranche in Saudi-Arabien

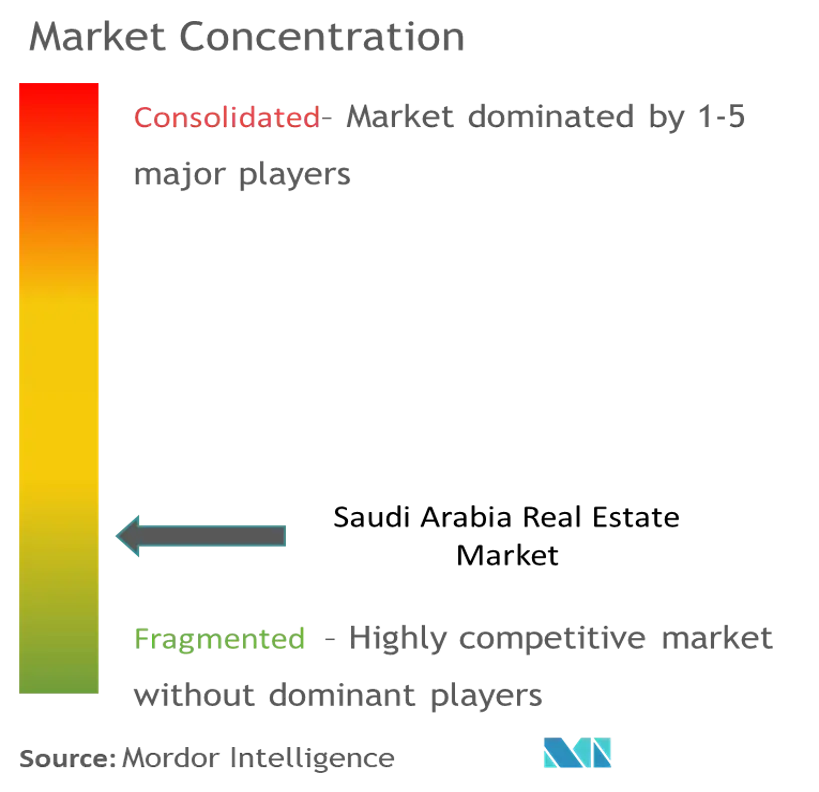

Der Markt ist hart umkämpft und die Nachfrage nach neuen Immobilien steigt aufgrund des Wachstums der kommerziellen Aktivitäten und des zunehmenden Wettbewerbs.

Zu den größten in Saudi-Arabien tätigen Immobilienentwicklungsunternehmen gehören Al Saedan Real Estate, Kingdom Holding Company, Ewaan, SEDCO Development, Jabal Omar Development Company und Emaar.

Mehr als 95 % der örtlichen Immobilienentwickler sind in ihrer Arbeit primitiv. Die alten Geschäftsmethoden werden sich für sie als Herausforderung erweisen, den Markt mit hochwertigen Bürogebäuden zu versorgen. Das Königreich ordnete an, dass alle ausländischen Unternehmen mit Verträgen mit der Regierung ihren Hauptsitz nach Saudi-Arabien verlegen müssen. Dieses Mandat impliziert, dass das Land mehr Bürogebäude benötigt, um internationalen Standards zu entsprechen und den enormen Bedarf ausländischer Unternehmen und Investoren zu decken.

Es wird erwartet, dass der Markt einen aggressiven Wettbewerb zwischen lokalen und internationalen Entwicklern erleben wird. Um zu überleben, müssen Unternehmen ihre Strategien ändern, indem sie internationale Standards und Praktiken übernehmen.

Internationale Immobilienunternehmen drängen auf den saudischen Markt, um sich ihren Platz zu sichern und Marktanteile zu gewinnen, da es sich um einen wachsenden und vielversprechenden Markt handelt, der sich noch in der Anfangsphase seines Booms befindet.

Immobilienmarktführer in Saudi-Arabien

Al Saedan Real Estate

Kingdom Holding Company

Ewaan

SEDCO Development

Jabal Omar Development Company

Emaar

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum Immobilienmarkt in Saudi-Arabien

- Im Mai 2023 hat die National Security Services Company (SAFE), die die Transformation des lokalen Sicherheitsdienstleistungssektors anführt, eine Übernahmevereinbarung zum Erwerb der Vermögenswerte der ABANA Enterprises Group Company im Zusammenhang mit dem Transport von Bargeld und wertvollen Gütern unterzeichnet. Die ABANA Enterprises Group Company ist führend bei der Bereitstellung solcher Dienstleistungen im Königreich. Die Übernahme der Vermögenswerte der ABANA Enterprises Group Company im Zusammenhang mit dem Transport von Bargeld und wertvollen Gütern wird SAFE dabei helfen, sein vorrangiges Ziel zu erreichen, nämlich die fortschrittlichsten Sicherheitslösungen und -dienstleistungen für Kunden bereitzustellen.

- Im Juli 2022 hat der Vorstand des SEDCO Capital REIT Fund den Erwerb von zwei einkommensgenerierenden Immobilien im Wert von 700 Mio. SR (187 Mio. USD) in Riad und Jeddah genehmigt. Laut einer Börsenanmeldung wird dieser Erwerb durch neue Anteile und durch die Nutzung von Bankfazilitäten gemäß den Geschäftsbedingungen des Fonds gedeckt. Der Fonds geht davon aus, dass sich diese Akquisition positiv auf seine Gesamtleistung auswirken wird, da er sowohl den Wert seines Portfolios als auch seiner Anteilsinhaber steigern möchte.

Segmentierung der Immobilienbranche in Saudi-Arabien

Unter Immobilien versteht man den Kauf und Verkauf von Grundstücken und Gebäuden, einschließlich dauerhafter, von Menschenhand geschaffener Anbauten wie Häuser und andere Gebäude. Der saudische Immobilienmarkt ist nach Immobilientyp (Wohnimmobilien (Wohnungen, Villen und andere Arten von Wohnimmobilien) und Gewerbeimmobilien (Büros, Einzelhandel, Gastgewerbe und andere Arten von Gewerbeimmobilien)) segmentiert. Der Bericht bietet Marktgrößen und Prognosen für den saudischen Immobilienmarkt in Wert (USD) für die oben genannten Segmente.

| Wohnimmobilien | Wohnungen |

| Villen | |

| Andere Arten von Wohnimmobilien | |

| Gewerbeimmobilien | Büros |

| Einzelhandel | |

| Gastfreundschaft | |

| Andere Arten von Gewerbeimmobilien |

| Nach Immobilientyp | Wohnimmobilien | Wohnungen |

| Villen | ||

| Andere Arten von Wohnimmobilien | ||

| Gewerbeimmobilien | Büros | |

| Einzelhandel | ||

| Gastfreundschaft | ||

| Andere Arten von Gewerbeimmobilien | ||

Häufig gestellte Fragen zur Immobilienmarktforschung in Saudi-Arabien

Wie groß ist der Immobilienmarkt in Saudi-Arabien?

Es wird erwartet, dass die Größe des Immobilienmarkts in Saudi-Arabien im Jahr 2024 69,51 Milliarden US-Dollar erreichen und mit einer durchschnittlichen jährlichen Wachstumsrate von 8 % bis 2029 auf 101,62 Milliarden US-Dollar wachsen wird.

Wie groß ist der Immobilienmarkt in Saudi-Arabien derzeit?

Im Jahr 2024 wird der Immobilienmarkt in Saudi-Arabien voraussichtlich 69,51 Milliarden US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Immobilienmarkt in Saudi-Arabien?

Al Saedan Real Estate, Kingdom Holding Company, Ewaan, SEDCO Development, Jabal Omar Development Company, Emaar sind die größten Unternehmen, die auf dem Immobilienmarkt in Saudi-Arabien tätig sind.

Welche Jahre deckt dieser Immobilienmarkt in Saudi-Arabien ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Immobilienmarktes in Saudi-Arabien auf 63,95 Milliarden US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Immobilienmarkts in Saudi-Arabien für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Immobilienmarkts in Saudi-Arabien für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Bericht zur Immobilienbranche in Saudi-Arabien

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Immobilien in Saudi-Arabien im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Immobilienanalyse in Saudi-Arabien umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.