Marktanalyse für Co-Working-Spaces in den VAE

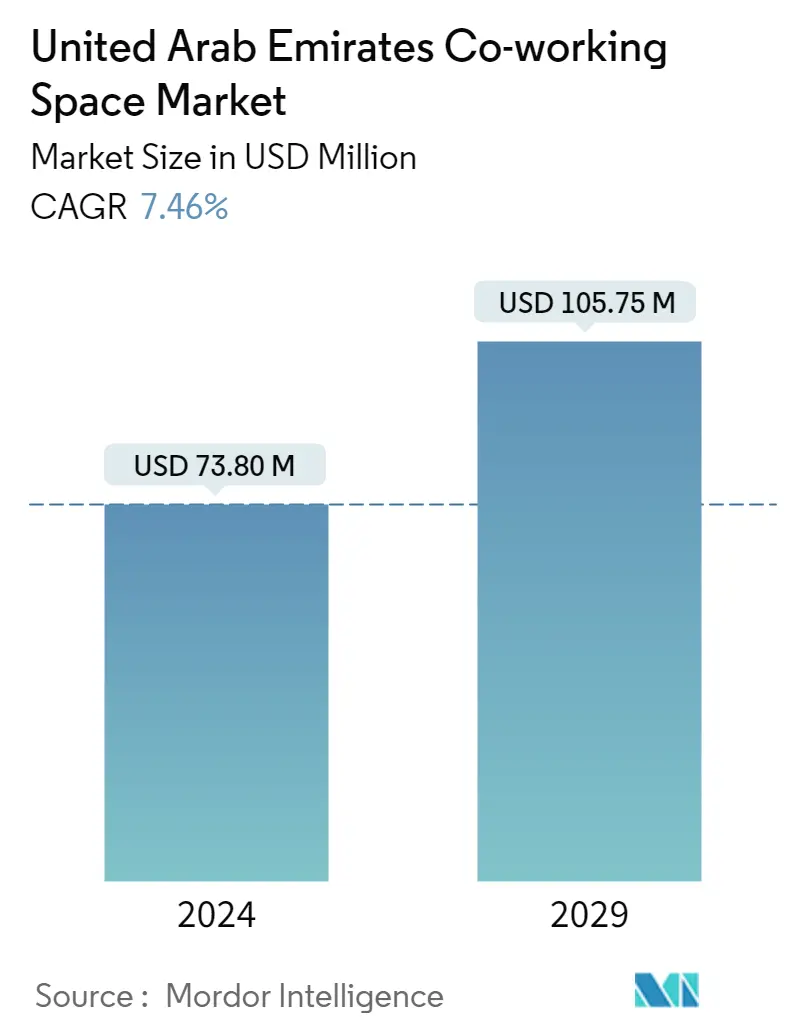

Die Größe des Co-Working-Space-Marktes in den Vereinigten Arabischen Emiraten wird im Jahr 2024 auf 73,80 Millionen US-Dollar geschätzt und soll bis 2029 105,75 Millionen US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 7,46 % im Prognosezeitraum (2024–2029) entspricht.

- Der Co-Working-Space-Markt in den Vereinigten Arabischen Emiraten befindet sich in der Wachstumsphase. Laut einer Forschungsstudie von Tide, einer in Großbritannien ansässigen Unternehmensfinanzplattform, aus dem Jahr 2021 gab es in den Vereinigten Arabischen Emiraten nur 1,74 Co-Working-Spaces pro 100.000 Personen. Laut Coworker, einem Online-Marktplatz, der Co-Working-Spaces weltweit auflistet, gibt es in den Vereinigten Arabischen Emiraten insgesamt 176 Spaces.

- Dubai hat sich nur langsam an den neuen Co-Working-Trend angepasst, was vor allem auf den restriktiven Regulierungsrahmen und das komplexe Lizenzsystem zurückzuführen ist. Die meisten großen Freihandelszonen des Emirats bieten derzeit ihre Flex-Space-Lösungen an und haben den Zugang Dritter zu diesen Schlüsselmärkten eingeschränkt, wodurch das Wachstum dieses Sektors eingeschränkt wird.

- COVID-19 hatte erhebliche Auswirkungen auf den Markt, einschließlich der Vereinigten Arabischen Emirate. Die Nachfrage nach Gemeinschaftsbüroräumen ging während des Lockdowns zurück. Große Unternehmen haben ihre flexiblen Büromitgliedschaften gekündigt, um Kosten zu sparen.

- Einige Co-Working-Space-Betreiber blieben zwar weiterhin für den Geschäftsbetrieb geöffnet, wurden jedoch zur Einhaltung von Sicherheits- und Abstandsmaßnahmen verpflichtet, was sich erheblich auf die Platzzuteilung für die Nutzer innerhalb eines gemeinsamen Standorts auswirkte.

- Nach der Pandemie finden Unternehmen jedoch Möglichkeiten, hohe Ausgaben und große finanzielle Verpflichtungen zu vermeiden. Dieser Faktor wiederum kann die Nachfrage nach vorgefertigten Unternehmensflächen und Mietflexibilität ankurbeln. Die steigende Zahl von KMU und Start-ups in verschiedenen Branchen dürfte im Prognosezeitraum einer der Schlüsselfaktoren für das Wachstum von Co-Working-Spaces sein.

Markttrends für Co-Working-Spaces in den VAE

Anstieg der Millennial-Bevölkerung

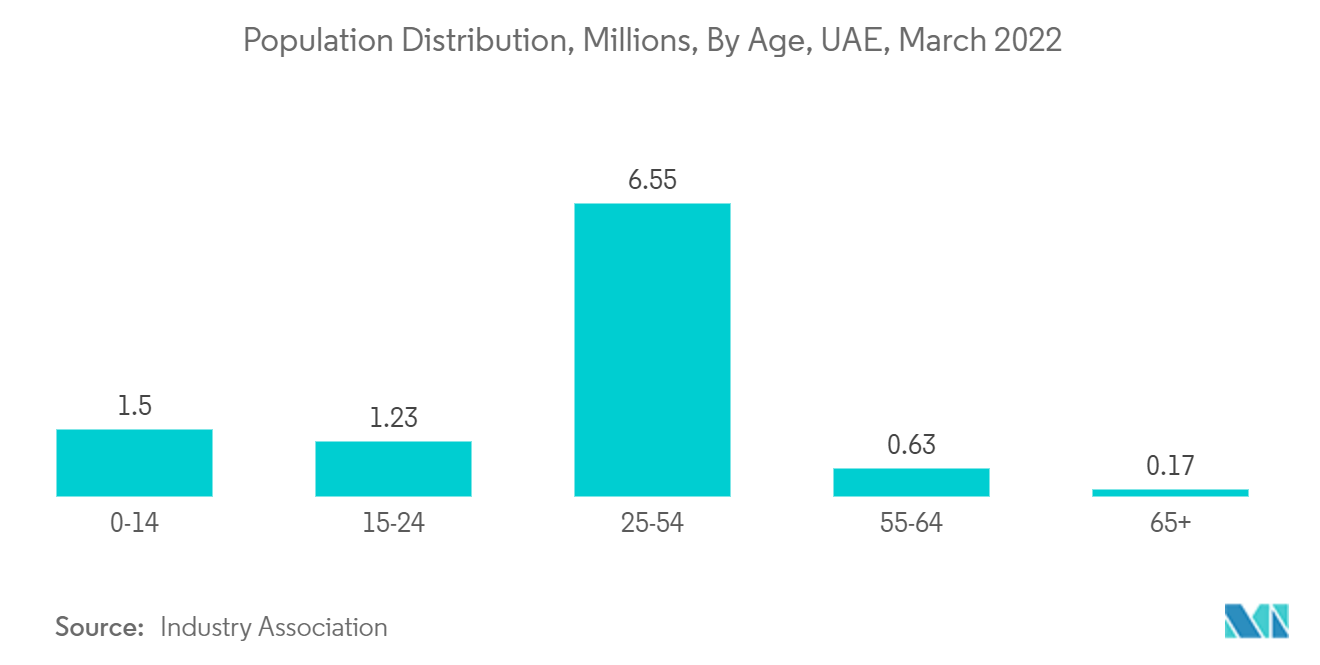

Millennials verändern die Arbeitskultur und fordern neue Arbeitsweisen. Der Immobiliensektor der VAE konzentriert sich auf die sich ändernden Anforderungen an Arbeit und Arbeitsbereiche und darauf, auf zukünftige Bedürfnisse zu reagieren. In jüngster Zeit ist die Nutzung von Co-Working-Spaces eine neue Art des Arbeitens, eine gemeinsame Umgebung, in der Menschen, die unterschiedliche Tätigkeiten ausüben, gemeinsam und getrennt im selben Raum arbeiten können. Die Räume sind oft sehr urban, stilvoll und weit entfernt von einigen der strengeren Kabine-Farmen der letzten Zeit. Diese modernen Büros bieten Freiheit, Flexibilität und ein breites Spektrum an Arbeitsumgebungen.

Immer mehr Millennials treten in die Arbeitswelt ein, und ihre Anwesenheit erfordert einen Wandel in der Arbeitsplatzperspektive. Weltweit gibt es 14.000 aktive Co-Working-Spaces, und bis Ende dieses Jahres werden rund 1,7 Millionen Menschen, überwiegend Millennials, die neuen Arbeitsbedingungen von Co-Working-Spaces genutzt haben. Laut Branchenquellen waren im Jahr 2021 fast 65 % der Bevölkerung der Vereinigten Arabischen Emirate zwischen 25 und 54 Jahre alt, das sind rund 6,5 Millionen Menschen, was die neue Arbeitswelt mit ihren mutigen neuen Ideen repräsentiert.

Steigende Zahl von KMU und Start-ups

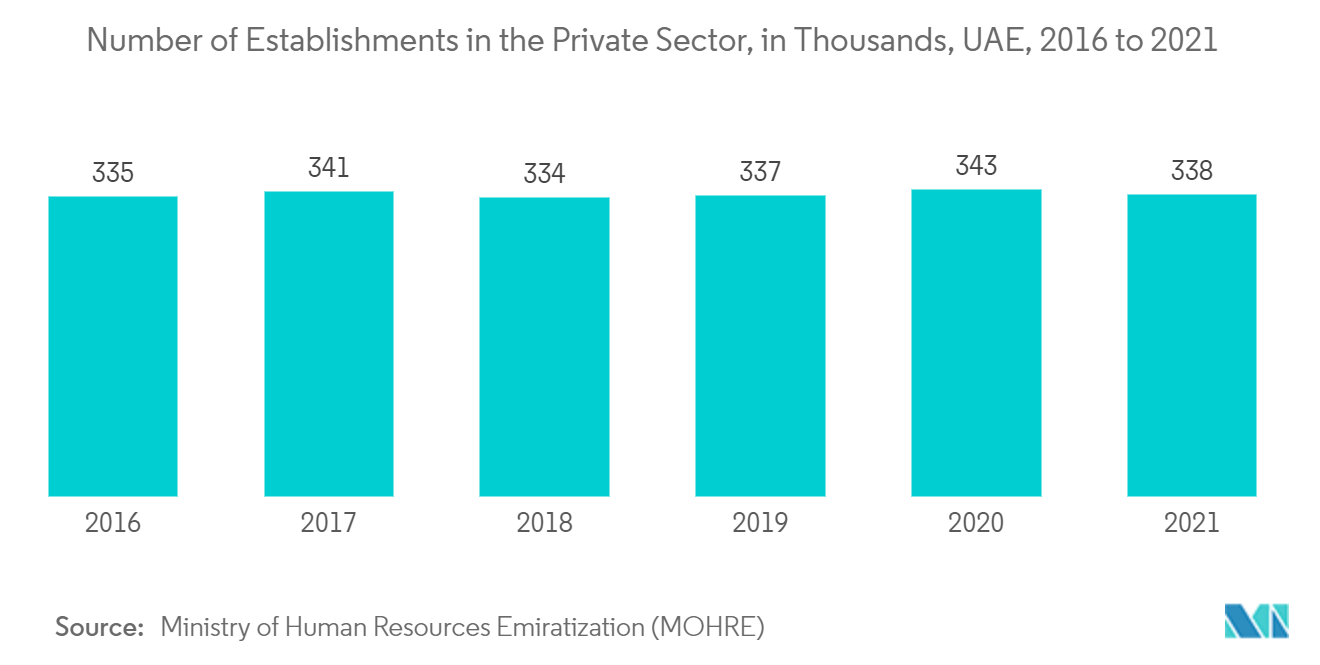

Kleine und mittlere Unternehmen (KMU) gelten als das Rückgrat der Wirtschaft Dubais. Nach Angaben des Wirtschaftsministeriums machte der KMU-Sektor im Januar 2021 mehr als 94 % der Gesamtzahl der im Land tätigen Unternehmen aus und bot Arbeitsplätze für mehr als 86 % der Arbeitskräfte des Privatsektors.

In Dubai machen KMU fast 95 % aller Unternehmen aus, beschäftigen 42 % der Arbeitskräfte und tragen rund 40 % zum BIP Dubais bei. Obwohl der KMU-Sektor in Dubai moderat wächst, haben die steigenden Betriebskosten, zu denen auch die hohen Mietkosten für Gewerbeimmobilien gehören, dazu geführt, dass viele aufstrebende Kleinunternehmen nach kostengünstigen Alternativen suchen.

Dieser Trend hat für Co-Working-Dienstleister neue Möglichkeiten geschaffen, Kleinunternehmern entgegenzukommen. Infolgedessen erlebt Dubai derzeit einen gewaltigen Boom der Co-Working-Kultur, und überall in den Emiraten schießen Co-Working-Spaces wie Pilze aus dem Boden.

Überblick über die Co-Working-Space-Branche in den VAE

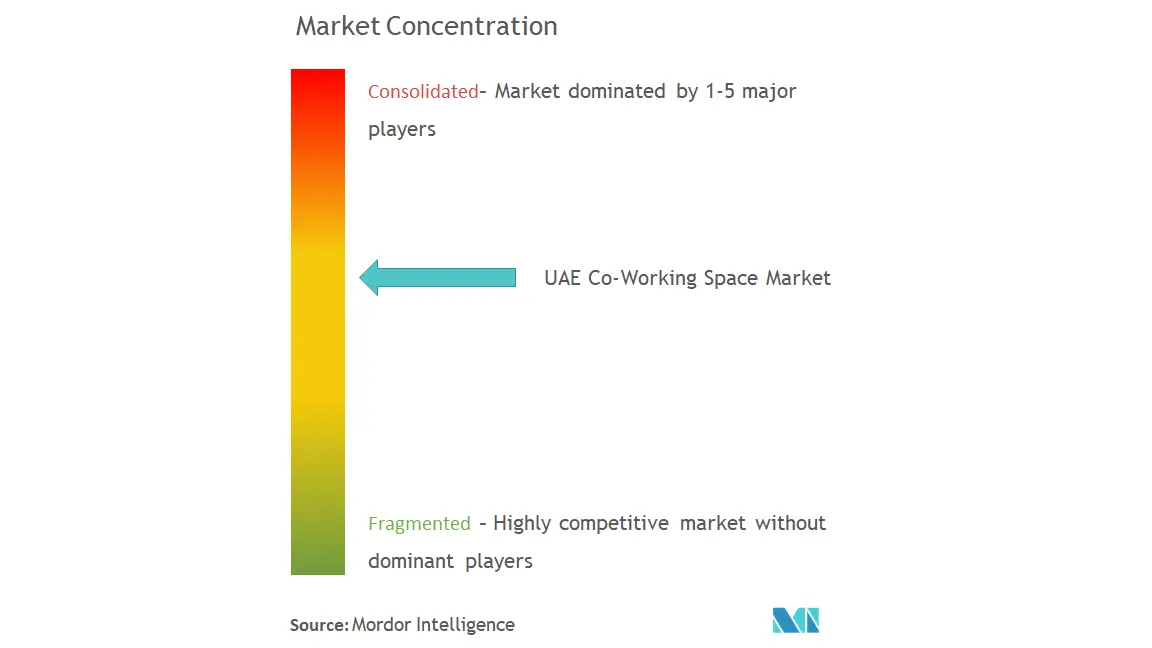

Der Markt für Co-Working-Spaces in den Vereinigten Arabischen Emiraten ist ziemlich fragmentiert und es gibt mehrere private und staatliche Co-Working-Spaces. Es wird erwartet, dass der Markt im Prognosezeitraum wachsen wird, da die Unternehmen der Branche enorme Investitionen und Fördermittel erhalten.

Zu den wichtigsten Akteuren auf dem Markt gehören WeWork, Regus, WitWork, LetsWork, Nasab by KOA, A4 Space, AstroLabs, Nook, Nest und Our Space. Neben Privatunternehmen haben auch Initiativen der Regierung von Dubai zur Förderung eines unternehmerischen Umfelds und zur Förderung von Start-ups dazu geführt, dass die Co-Working-Kultur in Dubai floriert. Zu den Co-Working-Zentren der Regierung in ganz Dubai gehören JLT und DTEC TECOM.

Marktführer für Co-Working-Spaces in den Vereinigten Arabischen Emiraten

WeWork

Regus

LetsWork

WitWork

AstroLabs

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für Co-Working-Spaces in den Vereinigten Arabischen Emiraten

Februar 2022: Die Dubaier Co-Working-Plattform Letswork übernimmt den in Portugal ansässigen Konkurrenten Krow für einen nicht genannten Betrag. Letswork wurde 2019 gegründet und ermöglicht Benutzern die Arbeit in einem Netzwerk von Co-Working-Spaces, Hotels und Cafés auf der ganzen Welt mit einer Mitgliedschaft.

Januar 2022: Cloud Spaces eröffnet eine hochmoderne Co-Working-Einrichtung im Yas Mall in Abu Dhabi, um Freiberufler, Unternehmer und kleine Unternehmen zu unterstützen und zu stärken. Cloud Spaces ist Aldars bahnbrechende Marke für flexible Arbeitsplatzlösungen, die darauf abzielen, Unternehmen zu unterstützen und Kreativität zu fördern.

Segmentierung der Co-Working-Space-Branche in den VAE

Unter Co-Working-Spaces versteht man Arbeitsvereinbarungen, bei denen Menschen aus verschiedenen Teams und Unternehmen zusammenkommen, um in einem gemeinsamen Raum zu arbeiten. Co-Working-Spaces zeichnen sich durch gemeinsame Einrichtungen, Dienste und Tools aus. Die gemeinsame Nutzung der Infrastruktur trägt dazu bei, die Kosten für den Betrieb eines Büros auf die Mitglieder zu verteilen. Die Größe des Co-Working-Space-Marktes in den Vereinigten Arabischen Emiraten gibt den Umsatz an, der von Co-Working-Space-Unternehmen im Land generiert wird.

Der Bericht umfasst eine vollständige Hintergrundanalyse des Co-Working-Space-Marktes in den Vereinigten Arabischen Emiraten, die eine Bewertung des Sektors und seines Beitrags zur Wirtschaft, einen Marktüberblick, eine Schätzung der Marktgröße für Schlüsselsegmente, wichtige Entwicklungen und aufkommende Trends auf dem Markt umfasst Segmente, Marktdynamik und Schlüsselstatistiken.

Der Co-Working-Space-Markt der VAE ist nach Typ (neue Räume, Erweiterungen und Ketten), nach Anwendung (Informationstechnologie [IT und ITES], juristische Dienstleistungen, BFSI, Beratung und andere Dienstleistungen) und Endbenutzer (klein bis mittel) segmentiert (Großunternehmen [KMU] und Großkonzerne) und Geografie (Abu Dhabi, Dubai, Schardscha und andere Städte). Der Bericht bietet die Marktgröße und Prognosen zum Wert (in Mio. USD) für alle oben genannten Segmente.

| Neue Räume |

| Erweiterungen |

| Ketten |

| Informationstechnologie (IT und ITES) |

| Rechtsberatung |

| BFSI (Bankwesen, Finanzdienstleistungen und Versicherungen) |

| Beratung |

| Andere Dienstleistungen |

| Kleine bis mittlere Unternehmen (KMU) |

| Großkonzerne |

| Dubai |

| Abu Dhabi |

| Schardscha |

| Andere Städte |

| Nach Geschäftstyp | Neue Räume |

| Erweiterungen | |

| Ketten | |

| Auf Antrag | Informationstechnologie (IT und ITES) |

| Rechtsberatung | |

| BFSI (Bankwesen, Finanzdienstleistungen und Versicherungen) | |

| Beratung | |

| Andere Dienstleistungen | |

| Vom Endbenutzer | Kleine bis mittlere Unternehmen (KMU) |

| Großkonzerne | |

| Nach Geographie | Dubai |

| Abu Dhabi | |

| Schardscha | |

| Andere Städte |

Häufig gestellte Fragen zur Marktforschung für Co-Working-Spaces in den VAE

Wie groß ist der Co-Working-Space-Markt in den Vereinigten Arabischen Emiraten?

Die Größe des Co-Working-Space-Marktes in den Vereinigten Arabischen Emiraten wird im Jahr 2024 voraussichtlich 73,80 Millionen US-Dollar erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 7,46 % auf 105,75 Millionen US-Dollar wachsen.

Wie groß ist der Markt für Co-Working-Spaces in den Vereinigten Arabischen Emiraten derzeit?

Im Jahr 2024 wird die Größe des Co-Working-Space-Marktes in den Vereinigten Arabischen Emiraten voraussichtlich 73,80 Millionen US-Dollar erreichen.

Wer sind die Hauptakteure auf dem Co-Working-Space-Markt in den Vereinigten Arabischen Emiraten?

WeWork, Regus, LetsWork, WitWork, AstroLabs sind die größten Unternehmen, die auf dem Co-Working-Space-Markt der Vereinigten Arabischen Emirate tätig sind.

Welche Jahre deckt dieser Co-Working-Space-Markt in den Vereinigten Arabischen Emiraten ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Co-Working-Space-Marktes in den Vereinigten Arabischen Emiraten auf 68,68 Millionen US-Dollar geschätzt. Der Bericht deckt die historische Marktgröße des Co-Working-Space-Marktes der Vereinigten Arabischen Emirate für die Jahre 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Marktgröße des Co-Working-Space-Marktes der Vereinigten Arabischen Emirate für die Jahre 2024, 2025, 2026, 2027 , 2028 und 2029.

Seite zuletzt aktualisiert am:

Coworking Space in den VAE Branchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Coworking Spaces in den VAE im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Analyse von Coworking Spaces in den VAE umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.