Marktgröße für Pflanzenproteine in China

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 1.83 Milliarden US-Dollar | |

| Marktgröße (2029) | 2.74 Milliarden US-Dollar | |

| Größter Anteil nach Endbenutzer | Essen und Getränke | |

| CAGR (2024 - 2029) | 7.93 % | |

| Am schnellsten wachsend nach Endbenutzer | Tierfutter | |

| Marktkonzentration | Niedrig | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für Pflanzenproteine in China

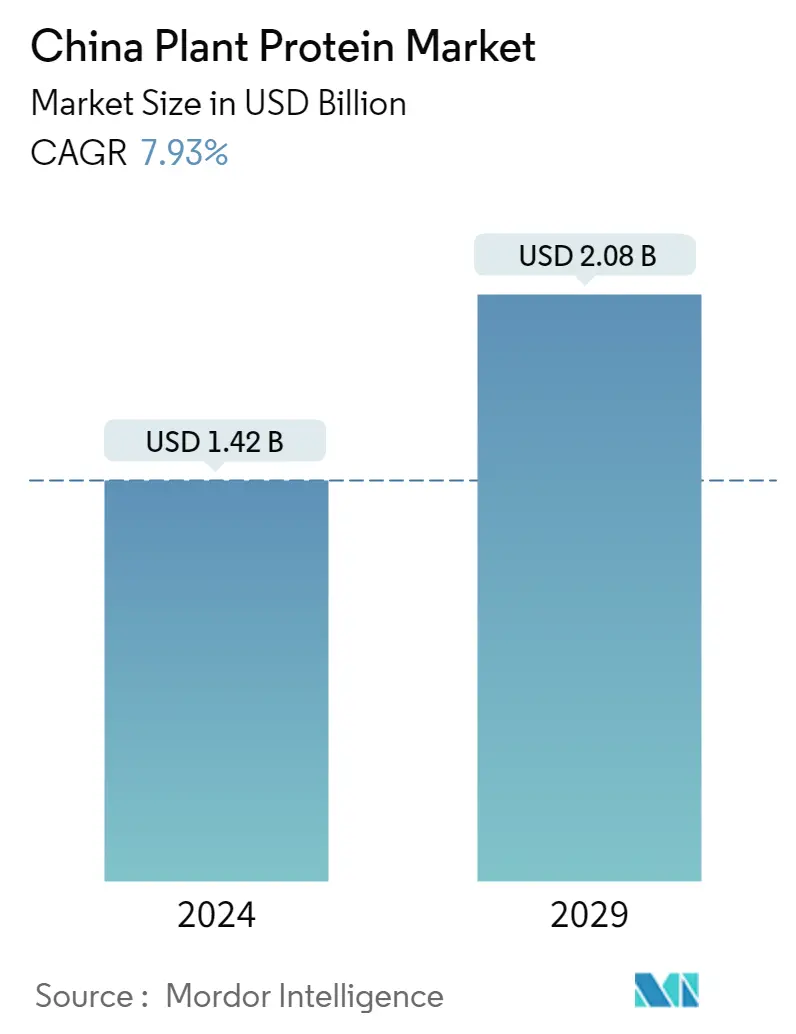

Die Größe des chinesischen Pflanzenproteinmarkts wird im Jahr 2024 auf 1,42 Milliarden US-Dollar geschätzt und soll bis 2029 2,08 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 7,93 % im Prognosezeitraum (2024–2029) entspricht.

Die mit pflanzlichem Protein verbundenen Gesundheitsvorteile führten zu einer Anwendung, insbesondere im Tierfutter- und Lebensmittel- und Lebensmittelsektor

- Tierfutter war nach Anwendung das führende Segment für Pflanzenprotein in der Region und machte im Jahr 2022 einen großen Volumenanteil von 52,51 % aus, gefolgt vom Lebensmittel- und Getränkesegment mit einem Volumenanteil von 52,51 % im Jahr 2022. Auch Tierfutter wird prognostiziert mit einem CAGR von 9,10 % nach Wert im Prognosezeitraum (2023-2029) das am schnellsten wachsende Segment auf dem chinesischen Markt für Pflanzenproteine sein. Die Verlagerung der Verbraucherpräferenzen hin zu diesen Proteinen hat einen starken Einfluss auf die Hersteller, innovative Produkte zu entwickeln, die mit Pflanzenproteinen angereichert sind. Im Land wurden Produkteinführungen durchgeführt, um der wachsenden Nachfrage gerecht zu werden und den steigenden Bedürfnissen der Kunden gerecht zu werden.

- Die Nachfrage nach Proteinen im Lebensmittel- und Getränkesektor wird hauptsächlich durch Faktoren wie die steigende Nachfrage nach Proteinfunktionen und das Bewusstsein für proteinreiche Ernährung bestimmt. Im Lebensmittel- und Getränkesegment wuchs im Jahr 2020 das Untersegment Fleischalternativen um 48,4 %, gefolgt vom Untersegment Milchprodukte und Milchalternativen (22,4 %), was auf den zunehmenden Trend zum Veganismus bei den Verbrauchern im Land zurückzuführen ist. Es wird erwartet, dass das Untersegment Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen im Prognosezeitraum wertmäßig die schnellste CAGR von 7,07 % im Lebensmittel- und Getränkesegment verzeichnen wird.

- Der chinesische Markt für Pflanzenproteine verzeichnete im Jahr 2020 mit 13,98 % wertmäßig die höchste Wachstumsrate im Vorjahresvergleich. Aufgrund der COVID-19-Pandemie entschieden sich die Menschen für eine vegane Ernährung mit hohem Nährstoffgehalt. Beispielsweise ernährten sich im Jahr 2020 mehr als 200 Millionen Menschen vegan, die höchste Zahl seit 2016. Der Verkauf von Erbsenproteinen stieg jedoch im Jahr 2020 sprunghaft an, da sich die Präferenzen hin zu kleineren Mahlzeiten verlagerten und traditionelle Ernährungsformen durch gesündere und bequemere Optionen ersetzt wurden.

Markttrends für Pflanzenproteine in China

- Der steigende Säuglingsanteil und die abnehmende Stillrate sind für dieses Segment ein großer Treiber

- Der Kuchensektor boomt

- Gesunde, funktionelle Getränke treiben das Segmentwachstum voran

- Frühstückszerealien können auf den Bereich verarbeiteter Lebensmittel für unterwegs abzielen

- Die Kombination unterschiedlicher Wachstumsstrategien treibt die Branche an

- Intensive Wirtschaft kurbelt den Absatz von Premium-Schokolade an

- Pflanzenmilch ist in diesem Segment ein großer Treiber

- Alternde Bevölkerung zur Unterstützung des Marktwachstums

- Der hohe Fleischkonsum in China treibt den Sektor an

- Multinationale Unternehmen haben viel Raum für Wachstum

- Herzhafte Snacks sind ein aktueller Markttrend

- Steigende Beteiligung an sportlichen Aktivitäten treibt das Wachstum voran

- Innovative Techniken und Fachwissen treiben die Branche voran

- Das Kosmetiksegment beeinflusst das Marktwachstum

- Es wird geschätzt, dass China der größte Weizenproduzent der Welt wird

Überblick über die chinesische Pflanzenproteinindustrie

Der chinesische Pflanzenproteinmarkt ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 18,70 % einnehmen. Die Hauptakteure in diesem Markt sind Archer Daniels Midland Company, Fuji Oil Group, International Flavors Fragrances Inc., Kerry Group PLC und Wilmar International Ltd (alphabetisch sortiert).

Chinas Marktführer für Pflanzenproteine

Archer Daniels Midland Company

Fuji Oil Group

International Flavors & Fragrances Inc.

Kerry Group PLC

Wilmar International Ltd

Other important companies include Foodchem International Corporation, Roquette Frères, Shandong Jianyuan Bioengineering Co. Ltd, Shandong Qufeng Food Technology Co. Ltd, Shandong Yuwang Industrial Co. Ltd, Wuxi Jinnong Biotechnology Co. Ltd, Yantai Shuangta Food Co. Ltd.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Nachrichten zum chinesischen Pflanzenproteinmarkt

- Juni 2022 Roquette, ein Hersteller pflanzlicher Proteine, hat zwei neuartige Reisproteine auf den Markt gebracht, um der Marktnachfrage nach Fleischersatzanwendungen gerecht zu werden. Die neue Reisprotein-Linie von Nutralys umfasst ein Reisprotein-Isolat und ein Reisprotein-Konzentrat.

- Mai 2021 Kerry kündigt ein neues, speziell errichtetes Kompetenzzentrum für Lebensmitteltechnologie und Innovation in Queensland, Australien an. Die Anlage fungierte als neuer Hauptsitz für Kerry in Australien und Neuseeland, während die bestehende Anlage in Sydney weiterhin ein Zentrum für spezialisierte Forschungs- und Entwicklungsanwendungen sein wird. Mit umfassenden Kapazitäten, einschließlich Pilotanlagen, Labors und Verkostungseinrichtungen, erhöhte das neue Kerry Australia and New Zealand Development and Application Centre in Brisbane die Forschungs- und Entwicklungskapazitäten von Kerry in der Region.

- April 2021 ADM eröffnet ein neues, hochmodernes pflanzenbasiertes Innovationslabor im ADM-Forschungszentrum Biopolis in Singapur. Das Labor entwickelt fortschrittliche Produkte und maßgeschneiderte Lösungen, um den wachsenden Lebensmittel- und Getränkebedarf im asiatisch-pazifischen Raum zu decken. Das Forschungszentrum ADM Biopolis in Singapur verfügt über ein breites Leistungsspektrum, darunter ein Labor für Lebensmittel- und Geschmacksanalysen, ein Labor und eine Pilotanlage für Getränke- und Milchanwendungen, ein Labor für Bäckereien und Süßwaren, ein Labor für Fleisch und herzhafte Speisen, ein Labor für die Herstellung von süßen und herzhaften Speisen sowie Einrichtungen zur sensorischen Bewertung , Kundeninnovationszentrum und ein neues pflanzenbasiertes Innovationslabor.

China-Pflanzenprotein-Marktbericht – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. EINFÜHRUNG

- 2.1 Studienannahmen und Marktdefinition

- 2.2 Umfang der Studie

- 2.3 Forschungsmethodik

3. WICHTIGSTE INDUSTRIETRENDS

- 3.1 Endbenutzer-Marktvolumen

- 3.1.1 Babynahrung und Säuglingsnahrung

- 3.1.2 Bäckerei

- 3.1.3 Getränke

- 3.1.4 Frühstücksflocken

- 3.1.5 Gewürze/Soßen

- 3.1.6 Süßwaren

- 3.1.7 Milchprodukte und alternative Milchprodukte

- 3.1.8 Ernährung älterer Menschen und medizinische Ernährung

- 3.1.9 Fleisch/Geflügel/Meeresfrüchte und Fleischersatzprodukte

- 3.1.10 RTE/RTC-Lebensmittelprodukte

- 3.1.11 Snacks

- 3.1.12 Sport-/Leistungsernährung

- 3.1.13 Tierfutter

- 3.1.14 Körperpflege und Kosmetik

- 3.2 Trends beim Proteinkonsum

- 3.2.1 Anlage

- 3.3 Produktionstrends

- 3.3.1 Anlage

- 3.4 Gesetzlicher Rahmen

- 3.4.1 China

- 3.5 Analyse der Wertschöpfungskette und des Vertriebskanals

4. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 4.1 Proteintyp

- 4.1.1 Hanfprotein

- 4.1.2 Erbsenprotein

- 4.1.3 Kartoffelprotein

- 4.1.4 Reisprotein

- 4.1.5 Ich bin Protein

- 4.1.6 Weizenprotein

- 4.1.7 Anderes Pflanzenprotein

- 4.2 Endbenutzer

- 4.2.1 Tierfutter

- 4.2.2 Essen und Getränke

- 4.2.2.1 Durch Sub-Endbenutzer

- 4.2.2.1.1 Bäckerei

- 4.2.2.1.2 Getränke

- 4.2.2.1.3 Frühstücksflocken

- 4.2.2.1.4 Gewürze/Soßen

- 4.2.2.1.5 Süßwaren

- 4.2.2.1.6 Milchprodukte und alternative Milchprodukte

- 4.2.2.1.7 Fleisch/Geflügel/Meeresfrüchte und Fleischersatzprodukte

- 4.2.2.1.8 RTE/RTC-Lebensmittelprodukte

- 4.2.2.1.9 Snacks

- 4.2.3 Körperpflege und Kosmetik

- 4.2.4 Ergänzungen

- 4.2.4.1 Durch Sub-Endbenutzer

- 4.2.4.1.1 Babynahrung und Säuglingsnahrung

- 4.2.4.1.2 Ernährung älterer Menschen und medizinische Ernährung

- 4.2.4.1.3 Sport-/Leistungsernährung

5. WETTBEWERBSFÄHIGE LANDSCHAFT

- 5.1 Wichtige strategische Schritte

- 5.2 Marktanteilsanalyse

- 5.3 Unternehmenslandschaft

- 5.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 5.4.1 Archer Daniels Midland Company

- 5.4.2 Foodchem International Corporation

- 5.4.3 Fuji Oil Group

- 5.4.4 International Flavors & Fragrances Inc.

- 5.4.5 Kerry Group PLC

- 5.4.6 Roquette Frères

- 5.4.7 Shandong Jianyuan Bioengineering Co. Ltd

- 5.4.8 Shandong Qufeng Food Technology Co. Ltd

- 5.4.9 Shandong Yuwang Industrial Co. Ltd

- 5.4.10 Wilmar International Ltd

- 5.4.11 Wuxi Jinnong Biotechnology Co. Ltd

- 5.4.12 Yantai Shuangta Food Co. Ltd

6. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS DER PROTEININGREDIENTS-INDUSTRIE

7. ANHANG

- 7.1 Globaler Überblick

- 7.1.1 Überblick

- 7.1.2 Porters Fünf-Kräfte-Framework

- 7.1.3 Globale Wertschöpfungskettenanalyse

- 7.1.4 Marktdynamik (DROs)

- 7.2 Quellen & Referenzen

- 7.3 Liste der Tabellen und Abbildungen

- 7.4 Primäre Erkenntnisse

- 7.5 Datenpaket

- 7.6 Glossar der Begriffe

Segmentierung der chinesischen Pflanzenproteinindustrie

Hanfprotein, Erbsenprotein, Kartoffelprotein, Reisprotein, Sojaprotein und Weizenprotein werden als Segmente nach Proteintyp abgedeckt. Tierfutter, Lebensmittel und Getränke, Körperpflege und Kosmetik sowie Nahrungsergänzungsmittel werden als Segmente vom Endverbraucher abgedeckt.

- Tierfutter war nach Anwendung das führende Segment für Pflanzenprotein in der Region und machte im Jahr 2022 einen großen Volumenanteil von 52,51 % aus, gefolgt vom Lebensmittel- und Getränkesegment mit einem Volumenanteil von 52,51 % im Jahr 2022. Auch Tierfutter wird prognostiziert mit einem CAGR von 9,10 % nach Wert im Prognosezeitraum (2023-2029) das am schnellsten wachsende Segment auf dem chinesischen Markt für Pflanzenproteine sein. Die Verlagerung der Verbraucherpräferenzen hin zu diesen Proteinen hat einen starken Einfluss auf die Hersteller, innovative Produkte zu entwickeln, die mit Pflanzenproteinen angereichert sind. Im Land wurden Produkteinführungen durchgeführt, um der wachsenden Nachfrage gerecht zu werden und den steigenden Bedürfnissen der Kunden gerecht zu werden.

- Die Nachfrage nach Proteinen im Lebensmittel- und Getränkesektor wird hauptsächlich durch Faktoren wie die steigende Nachfrage nach Proteinfunktionen und das Bewusstsein für proteinreiche Ernährung bestimmt. Im Lebensmittel- und Getränkesegment wuchs im Jahr 2020 das Untersegment Fleischalternativen um 48,4 %, gefolgt vom Untersegment Milchprodukte und Milchalternativen (22,4 %), was auf den zunehmenden Trend zum Veganismus bei den Verbrauchern im Land zurückzuführen ist. Es wird erwartet, dass das Untersegment Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen im Prognosezeitraum wertmäßig die schnellste CAGR von 7,07 % im Lebensmittel- und Getränkesegment verzeichnen wird.

- Der chinesische Markt für Pflanzenproteine verzeichnete im Jahr 2020 mit 13,98 % wertmäßig die höchste Wachstumsrate im Vorjahresvergleich. Aufgrund der COVID-19-Pandemie entschieden sich die Menschen für eine vegane Ernährung mit hohem Nährstoffgehalt. Beispielsweise ernährten sich im Jahr 2020 mehr als 200 Millionen Menschen vegan, die höchste Zahl seit 2016. Der Verkauf von Erbsenproteinen stieg jedoch im Jahr 2020 sprunghaft an, da sich die Präferenzen hin zu kleineren Mahlzeiten verlagerten und traditionelle Ernährungsformen durch gesündere und bequemere Optionen ersetzt wurden.

| Hanfprotein |

| Erbsenprotein |

| Kartoffelprotein |

| Reisprotein |

| Ich bin Protein |

| Weizenprotein |

| Anderes Pflanzenprotein |

| Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei |

| Getränke | ||

| Frühstücksflocken | ||

| Gewürze/Soßen | ||

| Süßwaren | ||

| Milchprodukte und alternative Milchprodukte | ||

| Fleisch/Geflügel/Meeresfrüchte und Fleischersatzprodukte | ||

| RTE/RTC-Lebensmittelprodukte | ||

| Snacks | ||

| Körperpflege und Kosmetik | ||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung |

| Ernährung älterer Menschen und medizinische Ernährung | ||

| Sport-/Leistungsernährung | ||

| Proteintyp | Hanfprotein | ||

| Erbsenprotein | |||

| Kartoffelprotein | |||

| Reisprotein | |||

| Ich bin Protein | |||

| Weizenprotein | |||

| Anderes Pflanzenprotein | |||

| Endbenutzer | Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei | |

| Getränke | |||

| Frühstücksflocken | |||

| Gewürze/Soßen | |||

| Süßwaren | |||

| Milchprodukte und alternative Milchprodukte | |||

| Fleisch/Geflügel/Meeresfrüchte und Fleischersatzprodukte | |||

| RTE/RTC-Lebensmittelprodukte | |||

| Snacks | |||

| Körperpflege und Kosmetik | |||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung | |

| Ernährung älterer Menschen und medizinische Ernährung | |||

| Sport-/Leistungsernährung | |||

Marktdefinition

- Endbenutzer - Der Markt für Proteinzutaten funktioniert auf B2B-Basis. Hersteller von Lebensmitteln, Getränken, Nahrungsergänzungsmitteln, Tierfutter sowie Körperpflege und Kosmetika gelten als Endverbraucher im untersuchten Markt. Vom Anwendungsbereich ausgenommen sind Hersteller, die flüssige/trockene Molke kaufen, um sie als Bindemittel oder Verdickungsmittel oder für andere Nicht-Protein-Anwendungen zu verwenden.

- Penetrationsrate - Die Penetrationsrate ist definiert als der Prozentsatz des Endbenutzer-Marktvolumens mit Proteinen angereichert am gesamten Endbenutzer-Marktvolumen.

- Durchschnittlicher Proteingehalt - Der durchschnittliche Proteingehalt ist der durchschnittliche Proteingehalt pro 100 g Produkt, das von allen im Rahmen dieses Berichts berücksichtigten Endverbraucherunternehmen hergestellt wird.

- Endbenutzer-Marktvolumen - Das Endverbrauchermarktvolumen ist das konsolidierte Volumen aller Arten und Formen von Endverbraucherprodukten im Land oder in der Region.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.