Marktgröße für pflanzliche Proteinzutaten in Südamerika

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 1.32 Milliarden US-Dollar | |

| Marktgröße (2029) | 1.78 Milliarden US-Dollar | |

| Größter Anteil nach Endbenutzer | Essen und Getränke | |

| CAGR (2024 - 2029) | 6.23 % | |

| Größter Anteil nach Land | Brasilien | |

| Marktkonzentration | Mittel | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für pflanzliche Proteinzutaten in Südamerika

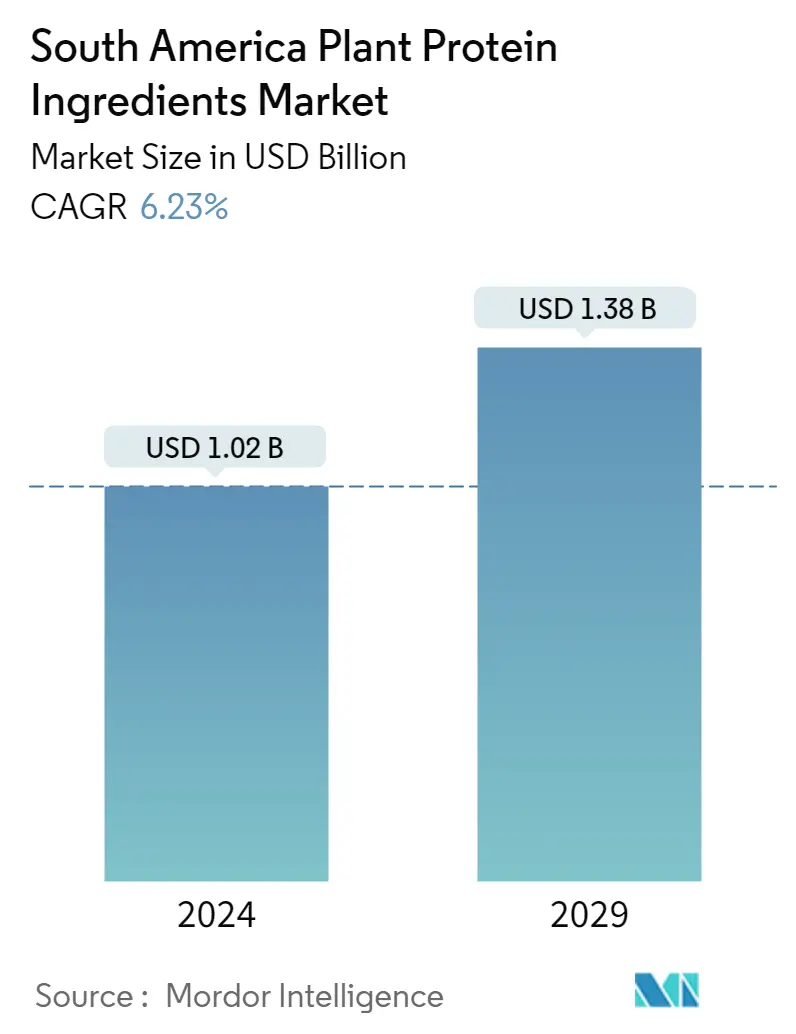

Die Marktgröße für pflanzliche Proteinzutaten in Südamerika wird im Jahr 2024 auf 1,02 Milliarden US-Dollar geschätzt und soll bis 2029 1,38 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 6,23 % im Prognosezeitraum (2024–2029) entspricht.

Der FB-Sektor dominiert mit wachsender Nachfrage nach pflanzlichem Protein aus Milch- und Fleischalternativen

- Das FB-Segment wird vom Untersegment Fleisch und Fleischalternativen dominiert, das im Prognosezeitraum voraussichtlich eine durchschnittliche jährliche Wachstumsrate (CAGR) von 4,74 % nach Volumen verzeichnen wird. Proteinzutaten bieten Eigenschaften, die die Textur von Fleisch imitieren, wodurch sie für Veganer geeignet sind. Das wachsende Wissen über gesunde Ernährungsgewohnheiten und Umweltbelange steigern die Nachfrage nach diesen Artikeln in der Region. Erbsenprotein und Weizenprotein sind die wichtigsten pflanzlichen Proteinbestandteile, die bei der Herstellung von Fleischersatzprodukten verwendet werden. Weizenprotein wächst am schnellsten und wird im Prognosejahr voraussichtlich eine jährliche Wachstumsrate von 3,15 % (Volumen) verzeichnen. Dieses Wachstum ist auf die Elastizitäts- und Flexibilitätseigenschaften von Gluten zurückzuführen, die im Weizenprotein enthalten sind und insbesondere die Struktur von Fleischprodukten verändern. Das Vorhandensein einer hochwertigen Aminosäurezusammensetzung, die tierischem Protein ähnelt, wird in strukturierten pflanzlichen Proteinprodukten genutzt.

- Tierfutter blieb das zweitgrößte Endverbrauchersegment. Argentinien dominierte den Markt und wird im Prognosejahr voraussichtlich eine wertmäßige jährliche Wachstumsrate (CAGR) von 7,34 % verzeichnen. Soja ist eine reichhaltige Nahrungsquelle mit einer weniger schwankenden chemischen Zusammensetzung als andere Proteinquellen. Daher wird Soja häufig in Futtermitteln verwendet. Sojakonzentrate sind ideal für die Vorspeisenmahlzeit von Hühnern, da sie leicht verdauliche Aminosäuren enthalten und die Lipid- und Wasserretention unterstützen. Der hohe Proteinabsatz in diesem Segment ist auf die massive Sojaproduktion des Landes zurückzuführen. Im Jahr 2022 betrug die Sojabohnenproduktion in Argentinien 48,95 Millionen Tonnen. Es wird erwartet, dass es im Jahr 2031 um 52,86 Millionen Tonnen wächst. Da die Sojaproduktion im Land hoch ist, wird es ein hohes Angebotsvolumen zu erschwinglichen Preisen geben. Das gestiegene Angebot veranlasste die Hersteller, Sojaprotein anstelle anderer Proteine in Tierfutter zu integrieren.

Alternative proteinbasierte Lebensmittel gewinnen in ganz Brasilien an Bedeutung und spielen eine entscheidende Rolle für den Marktanteil in der Region

- Der Verbrauch pflanzlicher Proteine in Südamerika wird hauptsächlich durch eine steigende Nachfrage nach Sojaproteinen angetrieben. In den letzten fünf Jahren machten Soja-, Molke- und Milchproteinprodukte 70 % aller regionalen proteinreichen Markteinführungen aus, doch pflanzliche Proteinquellen gewinnen zunehmend an Bedeutung. Gängige Lebensmittel- und Getränkeprodukte enthalten Proteine aus Erbsen, Reis, Chiasamen, Hafer und Kartoffeln. Mehr als 40 % der lateinamerikanischen Verbraucher gaben an, dass pflanzliches Protein ihre Gesundheit verbessert. Erbsen- und Reisproteine sind die beliebtesten Pflanzenproteine auf dem Markt. Es wird erwartet, dass Erbsenprotein im Prognosezeitraum die höchste CAGR von 9,82 Volumenprozent verzeichnen wird. Der Einsatz pflanzlicher Proteine wurde durch die Anwendung im FB-Segment unterstützt, unterstützt durch die zunehmende Proteinanreicherung von Backwaren. Herkömmliche Pflanzenproteine dominieren in der Backwarenindustrie, aber auch neue Quellen gewinnen aufgrund ihrer spezifischen funktionellen Eigenschaften und ihres Nährwerts an Bedeutung.

- Den größten Anteil hatte im Jahr 2022 Brasilien, wo die Nachfrage nach pflanzlichen Proteinen im FB-Segment den Umsatz dominierte. Dieser hohe Bedarf ist auf die alternde Bevölkerung des Landes zurückzuführen und wird sich Schätzungen zufolge bis 2050 verdreifachen und rund 66 Millionen Brasilianer umfassen. Verbraucher achten zunehmend auf eine gesunde Ernährung. Im Berichtszeitraum erlebte das Land mit der Entstehung mehrerer Start-ups wie The New Butchers, Future Farm, Behind The Foods und Superbom mehrere Produkteinführungen auf Pflanzenproteinbasis. Brasilien verzeichnete von allen südamerikanischen Ländern das schnellste Wachstumspotenzial und wird im Prognosezeitraum voraussichtlich eine jährliche Wachstumsrate von 6,46 % verzeichnen. Das Land, in dem etwa die Hälfte der Bevölkerung der Region lebt, verfügt über eine große Verbraucherbasis und wird daher stark von der Konkurrenz in den Fokus gerückt.

Markttrends für pflanzliche Proteinzutaten in Südamerika

- Bio-Lebensmittel und die Einbeziehung von Omega-3-Trends gewinnen stark an Bedeutung

- Internationale Schlüsselakteure erweitern ihre Präsenz

- Alkoholalternativen beflügeln den Markt

- Die Umstellung der Verbraucher auf eine kohlenhydratarme Ernährung gefährdet das Marktwachstum

- Die wachsende Verbrauchernachfrage nach natürlich gesunden Saucen und Dressings kommt multinationalen Unternehmen zugute

- Brasilien hält einen großen Anteil am südamerikanischen Schokoladenmarkt

- Zunehmende Laktoseintoleranz zur Unterstützung des Absatzes von Milchalternativen

- Die zunehmende ältere Bevölkerung verändert die Marktdynamik

- Steigende Beliebtheit pflanzlicher Lebensmittel

- Die Nachfrage nach Clean-Label-Produkten steigt

- Die Verlagerung der Verbraucher hin zu diätetischen Lebensmitteln trieb das Marktwachstum voran

- Zunehmende Gesundheits- und Wellnesstrends bestimmen den Markt

- Mischfutter zur Unterstützung des Marktwachstums

- Südamerika bildet einen lukrativen Markt für Kosmetika

Branchenüberblick für pflanzliche Proteinzutaten in Südamerika

Der südamerikanische Markt für pflanzliche Proteinzutaten ist mäßig konsolidiert, wobei die fünf größten Unternehmen einen Anteil von 46,14 % ausmachen. Die Hauptakteure in diesem Markt sind Archer Daniels Midland Company, Ingredion Incorporated, International Flavors Fragrances, Inc., Kerry Group plc und Südzucker AG (alphabetisch sortiert).

Marktführer für pflanzliche Proteinzutaten in Südamerika

Archer Daniels Midland Company

Ingredion Incorporated

International Flavors & Fragrances, Inc.

Kerry Group plc

Südzucker AG

Other important companies include Bremil Group, BRF S.A., Bunge Limited, Tereos SCA.

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für pflanzliche Proteinzutaten in Südamerika

- Mai 2022 BENEO, eine Tochtergesellschaft von Südzucker, hat einen Kaufvertrag zur Übernahme von Meatless BV, einem Hersteller funktioneller Zutaten, abgeschlossen. BENEO erweitert mit der Übernahme sein bestehendes Produktangebot, um ein noch breiteres Spektrum an Texturierungslösungen für Fleisch- und Fischalternativen anzubieten.

- April 2021 Ingredion Inc. führt zwei neue Inhaltsstoffe für sein Segment der pflanzlichen Erbsenproteine ein. Das Unternehmen brachte das Erbsenproteinisolat VITESSENSE Pulse 1853 und die Erbsenstärke Purity P 1002 auf den Markt, die zu 100 % nachhaltig von nordamerikanischen Farmen bezogen werden.

- Februar 2021 DuPont's Nutrition Biosciences und das Zutatenunternehmen IFF geben ihre Fusion im Jahr 2021 bekannt. Das kombinierte Unternehmen wird weiterhin unter dem Namen IFF firmieren. Die komplementären Portfolios verschaffen dem Unternehmen eine führende Position bei einer Reihe von Inhaltsstoffen, einschließlich Sojaprotein.

Marktbericht für pflanzliche Proteinzutaten in Südamerika – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. EINFÜHRUNG

- 2.1 Studienannahmen und Marktdefinition

- 2.2 Umfang der Studie

- 2.3 Forschungsmethodik

3. WICHTIGSTE INDUSTRIETRENDS

- 3.1 Endbenutzer-Marktvolumen

- 3.1.1 Babynahrung und Säuglingsnahrung

- 3.1.2 Bäckerei

- 3.1.3 Getränke

- 3.1.4 Frühstücksflocken

- 3.1.5 Gewürze/Soßen

- 3.1.6 Süßwaren

- 3.1.7 Milchprodukte und alternative Milchprodukte

- 3.1.8 Ernährung älterer Menschen und medizinische Ernährung

- 3.1.9 Fleisch/Geflügel/Meeresfrüchte und Fleischersatzprodukte

- 3.1.10 RTE/RTC-Lebensmittelprodukte

- 3.1.11 Snacks

- 3.1.12 Sport-/Leistungsernährung

- 3.1.13 Tierfutter

- 3.1.14 Körperpflege und Kosmetik

- 3.2 Trends beim Proteinkonsum

- 3.2.1 Anlage

- 3.3 Produktionstrends

- 3.3.1 Anlage

- 3.4 Gesetzlicher Rahmen

- 3.4.1 Brasilien und Argentinien

- 3.5 Analyse der Wertschöpfungskette und des Vertriebskanals

4. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 4.1 Proteintyp

- 4.1.1 Hanfprotein

- 4.1.2 Erbsenprotein

- 4.1.3 Kartoffelprotein

- 4.1.4 Reisprotein

- 4.1.5 Ich bin Protein

- 4.1.6 Weizenprotein

- 4.1.7 Anderes Pflanzenprotein

- 4.2 Endbenutzer

- 4.2.1 Tierfutter

- 4.2.2 Essen und Getränke

- 4.2.2.1 Durch Sub-Endbenutzer

- 4.2.2.1.1 Bäckerei

- 4.2.2.1.2 Getränke

- 4.2.2.1.3 Frühstücksflocken

- 4.2.2.1.4 Gewürze/Soßen

- 4.2.2.1.5 Süßwaren

- 4.2.2.1.6 Milchprodukte und alternative Milchprodukte

- 4.2.2.1.7 Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen

- 4.2.2.1.8 RTE/RTC-Lebensmittelprodukte

- 4.2.2.1.9 Snacks

- 4.2.3 Körperpflege und Kosmetik

- 4.2.4 Ergänzungen

- 4.2.4.1 Durch Sub-Endbenutzer

- 4.2.4.1.1 Babynahrung und Säuglingsnahrung

- 4.2.4.1.2 Ernährung älterer Menschen und medizinische Ernährung

- 4.2.4.1.3 Sport-/Leistungsernährung

- 4.3 Land

- 4.3.1 Argentinien

- 4.3.2 Brasilien

- 4.3.3 Rest von Südamerika

5. WETTBEWERBSFÄHIGE LANDSCHAFT

- 5.1 Wichtige strategische Schritte

- 5.2 Marktanteilsanalyse

- 5.3 Unternehmenslandschaft

- 5.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzen, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 5.4.1 Archer Daniels Midland Company

- 5.4.2 Bremil Group

- 5.4.3 BRF S.A.

- 5.4.4 Bunge Limited

- 5.4.5 Ingredion Incorporated

- 5.4.6 International Flavours & Fragrances, Inc.

- 5.4.7 Kerry Group plc

- 5.4.8 Südzucker AG

- 5.4.9 Tereos SCA

6. SCHLÜSSELSTRATEGISCHE FRAGEN FÜR CEOS DER PROTEININGREDIENTS-INDUSTRIE

7. ANHANG

- 7.1 Globaler Überblick

- 7.1.1 Überblick

- 7.1.2 Porters Fünf-Kräfte-Framework

- 7.1.3 Globale Wertschöpfungskettenanalyse

- 7.1.4 Marktdynamik (DROs)

- 7.2 Quellen & Referenzen

- 7.3 Liste der Tabellen und Abbildungen

- 7.4 Primäre Erkenntnisse

- 7.5 Datenpaket

- 7.6 Glossar der Begriffe

Branchensegmentierung für pflanzliche Proteinzutaten in Südamerika

Hanfprotein, Erbsenprotein, Kartoffelprotein, Reisprotein, Sojaprotein und Weizenprotein werden als Segmente nach Proteintyp abgedeckt. Tierfutter, Lebensmittel und Getränke, Körperpflege und Kosmetik sowie Nahrungsergänzungsmittel werden als Segmente vom Endverbraucher abgedeckt. Argentinien und Brasilien werden als Segmente nach Ländern abgedeckt.

- Das FB-Segment wird vom Untersegment Fleisch und Fleischalternativen dominiert, das im Prognosezeitraum voraussichtlich eine durchschnittliche jährliche Wachstumsrate (CAGR) von 4,74 % nach Volumen verzeichnen wird. Proteinzutaten bieten Eigenschaften, die die Textur von Fleisch imitieren, wodurch sie für Veganer geeignet sind. Das wachsende Wissen über gesunde Ernährungsgewohnheiten und Umweltbelange steigern die Nachfrage nach diesen Artikeln in der Region. Erbsenprotein und Weizenprotein sind die wichtigsten pflanzlichen Proteinbestandteile, die bei der Herstellung von Fleischersatzprodukten verwendet werden. Weizenprotein wächst am schnellsten und wird im Prognosejahr voraussichtlich eine jährliche Wachstumsrate von 3,15 % (Volumen) verzeichnen. Dieses Wachstum ist auf die Elastizitäts- und Flexibilitätseigenschaften von Gluten zurückzuführen, die im Weizenprotein enthalten sind und insbesondere die Struktur von Fleischprodukten verändern. Das Vorhandensein einer hochwertigen Aminosäurezusammensetzung, die tierischem Protein ähnelt, wird in strukturierten pflanzlichen Proteinprodukten genutzt.

- Tierfutter blieb das zweitgrößte Endverbrauchersegment. Argentinien dominierte den Markt und wird im Prognosejahr voraussichtlich eine wertmäßige jährliche Wachstumsrate (CAGR) von 7,34 % verzeichnen. Soja ist eine reichhaltige Nahrungsquelle mit einer weniger schwankenden chemischen Zusammensetzung als andere Proteinquellen. Daher wird Soja häufig in Futtermitteln verwendet. Sojakonzentrate sind ideal für die Vorspeisenmahlzeit von Hühnern, da sie leicht verdauliche Aminosäuren enthalten und die Lipid- und Wasserretention unterstützen. Der hohe Proteinabsatz in diesem Segment ist auf die massive Sojaproduktion des Landes zurückzuführen. Im Jahr 2022 betrug die Sojabohnenproduktion in Argentinien 48,95 Millionen Tonnen. Es wird erwartet, dass es im Jahr 2031 um 52,86 Millionen Tonnen wächst. Da die Sojaproduktion im Land hoch ist, wird es ein hohes Angebotsvolumen zu erschwinglichen Preisen geben. Das gestiegene Angebot veranlasste die Hersteller, Sojaprotein anstelle anderer Proteine in Tierfutter zu integrieren.

| Hanfprotein |

| Erbsenprotein |

| Kartoffelprotein |

| Reisprotein |

| Ich bin Protein |

| Weizenprotein |

| Anderes Pflanzenprotein |

| Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei |

| Getränke | ||

| Frühstücksflocken | ||

| Gewürze/Soßen | ||

| Süßwaren | ||

| Milchprodukte und alternative Milchprodukte | ||

| Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen | ||

| RTE/RTC-Lebensmittelprodukte | ||

| Snacks | ||

| Körperpflege und Kosmetik | ||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung |

| Ernährung älterer Menschen und medizinische Ernährung | ||

| Sport-/Leistungsernährung | ||

| Argentinien |

| Brasilien |

| Rest von Südamerika |

| Proteintyp | Hanfprotein | ||

| Erbsenprotein | |||

| Kartoffelprotein | |||

| Reisprotein | |||

| Ich bin Protein | |||

| Weizenprotein | |||

| Anderes Pflanzenprotein | |||

| Endbenutzer | Tierfutter | ||

| Essen und Getränke | Durch Sub-Endbenutzer | Bäckerei | |

| Getränke | |||

| Frühstücksflocken | |||

| Gewürze/Soßen | |||

| Süßwaren | |||

| Milchprodukte und alternative Milchprodukte | |||

| Fleisch/Geflügel/Meeresfrüchte und Fleischalternativen | |||

| RTE/RTC-Lebensmittelprodukte | |||

| Snacks | |||

| Körperpflege und Kosmetik | |||

| Ergänzungen | Durch Sub-Endbenutzer | Babynahrung und Säuglingsnahrung | |

| Ernährung älterer Menschen und medizinische Ernährung | |||

| Sport-/Leistungsernährung | |||

| Land | Argentinien | ||

| Brasilien | |||

| Rest von Südamerika | |||

Marktdefinition

- Endbenutzer - Der Markt für Proteinzutaten funktioniert auf B2B-Basis. Hersteller von Lebensmitteln, Getränken, Nahrungsergänzungsmitteln, Tierfutter sowie Körperpflege und Kosmetika gelten als Endverbraucher im untersuchten Markt. Vom Anwendungsbereich ausgenommen sind Hersteller, die flüssige/trockene Molke kaufen, um sie als Bindemittel oder Verdickungsmittel oder für andere Nicht-Protein-Anwendungen zu verwenden.

- Penetrationsrate - Die Penetrationsrate ist definiert als der Prozentsatz des Endbenutzer-Marktvolumens mit Proteinen angereichert am gesamten Endbenutzer-Marktvolumen.

- Durchschnittlicher Proteingehalt - Der durchschnittliche Proteingehalt ist der durchschnittliche Proteingehalt pro 100 g Produkt, das von allen im Rahmen dieses Berichts berücksichtigten Endverbraucherunternehmen hergestellt wird.

- Endbenutzer-Marktvolumen - Das Endverbrauchermarktvolumen ist das konsolidierte Volumen aller Arten und Formen von Endverbraucherprodukten im Land oder in der Region.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1: Identifizieren Sie Schlüsselvariablen: Die quantifizierbaren Schlüsselvariablen (Industrie und extern) für das spezifische Produktsegment und das Land werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Schreibtischforschung und Literaturübersicht ausgewählt. zusammen mit primären Experteneingaben. Diese Variablen werden durch Regressionsmodellierung (falls erforderlich) weiter bestätigt.

- Schritt 2: Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren gegen verfügbare historische Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf der Grundlage dieser Variablen aufgebaut.

- Schritt 3: Validieren und Finalisieren: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten aus dem untersuchten Markt validiert. Die Befragten werden auf allen Ebenen und Funktionen ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erzeugen.

- Schritt 4: Forschungsergebnisse: Syndizierte Berichte, kundenspezifische Beratungsaufträge, Datenbanken und Abonnementplattformen.