Marktgröße für technische Kunststoffe in China

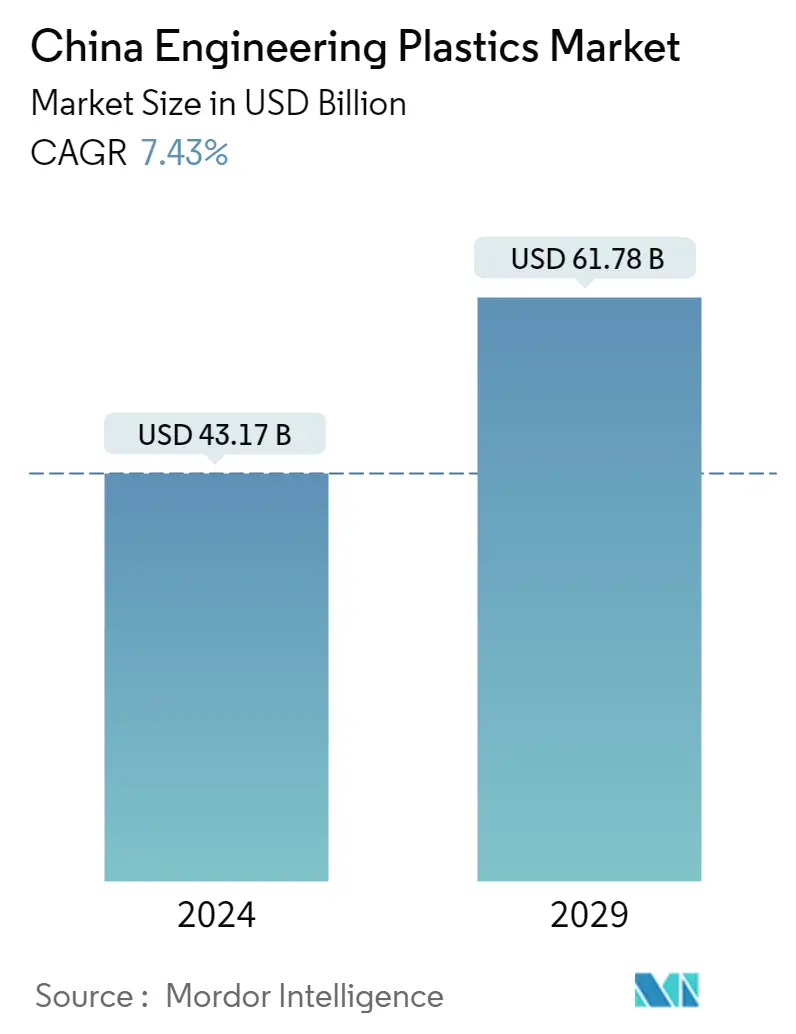

| Studienzeitraum | 2017 - 2029 | |

| Marktgröße (2024) | 43.17 Milliarden | |

| Marktgröße (2029) | 61.78 Milliarden | |

| Größter Anteil nach Endnutzerbranche | Elektrik und Elektronik | |

| CAGR (2024 - 2029) | 7.43 % | |

| Am schnellsten wachsend nach Endbenutzerbranche | Automobil | |

| Marktkonzentration | Niedrig | |

Hauptakteure | ||

| ||

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert |

Marktanalyse für technische Kunststoffe in China

Die Größe des chinesischen Marktes für technische Kunststoffe wird im Jahr 2024 auf 43,17 Milliarden US-Dollar geschätzt und soll bis 2029 61,78 Milliarden US-Dollar erreichen, was einem durchschnittlichen jährlichen Wachstum von 7,43 % im Prognosezeitraum (2024–2029) entspricht.

Verpackungen verlieren mengenmäßig ihren Marktanteil an die Elektro- und Elektronikindustrie

- Technische Kunststoffe finden Anwendungsmöglichkeiten, die von Innenwandpaneelen und Türen in der Luft- und Raumfahrtindustrie bis hin zu starren und flexiblen Verpackungen reichen. Der asiatisch-pazifische Markt für technische Kunststoffe wird von der Verpackungs-, Elektro- und Elektronikindustrie sowie der Automobilindustrie angeführt. Die Verpackungsindustrie für Elektro- und Elektronikartikel machte im Jahr 2022 volumenmäßig etwa 39,65 % bzw. 35,86 % des Marktes für technische Kunststoffe aus.

- Im Jahr 2020 ging der Verbrauch technischer Kunststoffe in China aufgrund von Störungen in der globalen Lieferkette mengenmäßig um 2,88 % gegenüber dem Vorjahr zurück. Allerdings erholte sich der Konsum im Jahr 2021 und stieg weiterhin stetig an, so dass er im Jahr 2022 mengenmäßig um 2,35 % zunahm.

- Die Verpackungsindustrie verbraucht die höchsten Mengen an technischen Kunststoffen im Land, da in großem Maßstab Kunststoffflaschen hergestellt werden, die unter anderem für die Verpackung von Getränken, Trinkwasser, Körperpflege- und Haushaltspflegeprodukten verwendet werden. China ist mit einem Anteil von fast 50 % der größte E-Commerce-Markt weltweit. Der E-Commerce-Markt des Landes soll im Jahr 2027 einen Umsatz von rund 2,3 Billionen US-Dollar erreichen, verglichen mit 1,4 Billionen US-Dollar im Jahr 2023. Im Jahr 2022 verbrauchte die Branche 7,09 Millionen Tonnen Harz, bis 2029 sollen es 9,6 Millionen Tonnen sein. Alle Diese Faktoren steigern den Verbrauch der Branche, der im Prognosezeitraum voraussichtlich eine wertmäßige jährliche Wachstumsrate von 6,47 % verzeichnen wird.

- Die Automobilindustrie ist die am schnellsten wachsende Endverbraucherbranche des chinesischen Marktes für technische Kunststoffe und wird im Prognosezeitraum voraussichtlich eine durchschnittliche jährliche Wachstumsrate (CAGR) von 9,40 % nach Umsatz verzeichnen. Dies steht im Einklang mit der steigenden Nachfrage der Industrie nach leichten technischen Kunststoffverbundwerkstoffen wie Polycarbonat, Polyamid und Fluorpolymer für den Einsatz in Fahrzeugkomponenten aufgrund ihrer Vorteile wie Hochtemperatureinsatz, chemische Inertheit, Abriebfestigkeit und Nicht-Abriebfestigkeit. Auslaugungsfähigkeiten, die eine konstante Leistung gewährleisten.

Markttrends für technische Kunststoffe in China

- Erhöhung der Verteidigungsausgaben, um die Nachfrage nach militärischen Flugzeugkomponenten anzukurbeln

- Unterstützende staatliche Maßnahmen für Elektrofahrzeuge, um die Automobilproduktion anzukurbeln

- Steigende verfügbare Einkommen und zunehmende Urbanisierung treiben die Bauindustrie voran

- Sich entwickelnde Verbrauchertrends gepaart mit wachsendem E-Commerce fördern das Wachstum

- Reich an Rohstoffen und eine gut etablierte Fertigungsindustrie zur Unterstützung des Handels

- Die Harzpreise werden weiterhin von den internationalen Rohölpreisen beeinflusst

- Die chinesische Regierung erlässt neue Vorschriften, um die Recyclingquote des Landes zu erhöhen

- Es wird erwartet, dass der Anteil an Polycarbonatharz bis 2029 3,0 Millionen Tonnen erreicht und in den kommenden Jahren mehr recyceltes Polycarbonat produziert wird.

- Das mechanische Recycling macht fast 85–90 % des im Land produzierten rPET aus

- In China liegt der Elektro- und Elektronikschrott (WEEE) bei rund 10 Millionen Tonnen, was das ABS-Recycling voraussichtlich ankurbeln wird

Überblick über die chinesische Industrie für technische Kunststoffe

Der chinesische Markt für technische Kunststoffe ist fragmentiert, wobei die fünf größten Unternehmen einen Anteil von 31,57 % einnehmen. Die Hauptakteure in diesem Markt sind CHIMEI, China Resources (Holdings) Co.,Ltd., Far Eastern New Century Corporation, Formosa Plastics Group und Sanfame Group (alphabetisch sortiert).

Marktführer für technische Kunststoffe in China

CHIMEI

China Resources (Holdings) Co.,Ltd.

Far Eastern New Century Corporation

Formosa Plastics Group

Sanfame Group

Other important companies include Chang Chun Group, China Petroleum & Chemical Corporation, Covestro AG, Dongyue Group, Henan Energy Group Co., Ltd., Highsun Holding Group, Jilin Joinature Polymer Co., Ltd., PetroChina Company Limited, Shenzhen Wote Advanced Materials Co.,Ltd., Zhejiang Hengyi Group Co., Ltd..

*Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Marktnachrichten für technische Kunststoffe in China

- Februar 2023 Die Covestro AG führt das Polycarbonat Makrolon 3638 für Anwendungen im Gesundheitswesen und in den Biowissenschaften ein, beispielsweise Geräte zur Medikamentenverabreichung, Wellness- und tragbare Geräte sowie Einwegbehälter für die biopharmazeutische Herstellung.

- Oktober 2022 Die Dongyue Group hat den Bau ihres PVDF-Projekts mit einer Kapazität von rund 10.000 Tonnen pro Jahr in China abgeschlossen. Nach Abschluss dieses Projekts erreichte die gesamte PVDF-Produktionskapazität des Unternehmens 25.000 Tonnen/Jahr.

- August 2022 Die Covestro AG kündigt Pläne zum Bau ihrer ersten eigenen Linie für das mechanische Recycling (MCR) von Polycarbonaten in Shanghai, China, an, um nachhaltigere Lösungen vor allem für Elektro- und Elektronik-, Automobil- und Konsumgüteranwendungen zu schaffen.

China-Marktbericht für technische Kunststoffe – Inhaltsverzeichnis

1. ZUSAMMENFASSUNG & WICHTIGSTE ERKENNTNISSE

2. Angebote melden

3. EINFÜHRUNG

- 3.1 Studienannahmen und Marktdefinition

- 3.2 Umfang der Studie

- 3.3 Forschungsmethodik

4. WICHTIGSTE INDUSTRIETRENDS

- 4.1 Endbenutzertrends

- 4.1.1 Luft- und Raumfahrt

- 4.1.2 Automobil

- 4.1.3 Bauwesen und Konstruktion

- 4.1.4 Elektrik und Elektronik

- 4.1.5 Verpackung

- 4.2 Import- und Exporttrends

- 4.3 Preistrends

- 4.4 Recycling-Übersicht

- 4.4.1 Recyclingtrends bei Polyamid (PA).

- 4.4.2 Recyclingtrends bei Polycarbonat (PC).

- 4.4.3 Trends beim Recycling von Polyethylenterephthalat (PET).

- 4.4.4 Recyclingtrends bei Styrolcopolymeren (ABS und SAN).

- 4.5 Gesetzlicher Rahmen

- 4.5.1 China

- 4.6 Analyse der Wertschöpfungskette und des Vertriebskanals

5. MARKTSEGMENTIERUNG (einschließlich Marktgröße in Wert in USD und Volumen, Prognosen bis 2029 und Analyse der Wachstumsaussichten)

- 5.1 Endverbraucherindustrie

- 5.1.1 Luft- und Raumfahrt

- 5.1.2 Automobil

- 5.1.3 Bauwesen und Konstruktion

- 5.1.4 Elektrik und Elektronik

- 5.1.5 Industrie und Maschinen

- 5.1.6 Verpackung

- 5.1.7 Andere Endverbraucherbranchen

- 5.2 Harztyp

- 5.2.1 Fluorpolymer

- 5.2.1.1 Nach Unterharztyp

- 5.2.1.1.1 Ethylentetrafluorethylen (ETFE)

- 5.2.1.1.2 Fluoriertes Ethylen-Propylen (FEP)

- 5.2.1.1.3 Polytetrafluorethylen (PTFE)

- 5.2.1.1.4 Polyvinylfluorid (PVF)

- 5.2.1.1.5 Polyvinylidenfluorid (PVDF)

- 5.2.1.1.6 Andere Unterharztypen

- 5.2.2 Flüssigkristallpolymer (LCP)

- 5.2.3 Polyamid (PA)

- 5.2.3.1 Nach Unterharztyp

- 5.2.3.1.1 Leistung

- 5.2.3.1.2 Polyamid (PA) 6

- 5.2.3.1.3 Polyamid (PA) 66

- 5.2.3.1.4 Polyphthalamid

- 5.2.4 Polybutylenterephthalat (PBT)

- 5.2.5 Polycarbonat (PC)

- 5.2.6 Polyetheretherketon (PEEK)

- 5.2.7 Polyethylenterephthalat (PET)

- 5.2.8 Polyimid (PI)

- 5.2.9 Polymethylmethacrylat (PMMA)

- 5.2.10 Polyoxymethylen (POM)

- 5.2.11 Styrol-Copolymere (ABS und SAN)

6. WETTBEWERBSFÄHIGE LANDSCHAFT

- 6.1 Wichtige strategische Schritte

- 6.2 Marktanteilsanalyse

- 6.3 Unternehmenslandschaft

- 6.4 Unternehmensprofile (einschließlich Übersicht auf globaler Ebene, Übersicht auf Marktebene, Kerngeschäftssegmente, Finanzdaten, Mitarbeiterzahl, Schlüsselinformationen, Marktrang, Marktanteil, Produkte und Dienstleistungen sowie Analyse der jüngsten Entwicklungen).

- 6.4.1 Chang Chun Group

- 6.4.2 CHIMEI

- 6.4.3 China Petroleum & Chemical Corporation

- 6.4.4 China Resources (Holdings) Co.,Ltd.

- 6.4.5 Covestro AG

- 6.4.6 Dongyue Group

- 6.4.7 Far Eastern New Century Corporation

- 6.4.8 Formosa Plastics Group

- 6.4.9 Henan Energy Group Co., Ltd.

- 6.4.10 Highsun Holding Group

- 6.4.11 Jilin Joinature Polymer Co., Ltd.

- 6.4.12 PetroChina Company Limited

- 6.4.13 Sanfame Group

- 6.4.14 Shenzhen Wote Advanced Materials Co.,Ltd.

- 6.4.15 Zhejiang Hengyi Group Co., Ltd.

7. WICHTIGE STRATEGISCHE FRAGEN FÜR CEOS VON ENGINEERING PLASTICS

8. ANHANG

- 8.1 Globaler Überblick

- 8.1.1 Überblick

- 8.1.2 Porter's Five Forces Framework (Branchenattraktivitätsanalyse)

- 8.1.3 Globale Wertschöpfungskettenanalyse

- 8.1.4 Marktdynamik (DROs)

- 8.2 Quellen & Referenzen

- 8.3 Liste der Tabellen und Abbildungen

- 8.4 Primäre Erkenntnisse

- 8.5 Datenpaket

- 8.6 Glossar der Begriffe

Segmentierung der chinesischen technischen Kunststoffindustrie

Luft- und Raumfahrt, Automobilbau, Bauwesen, Elektrik und Elektronik, Industrie und Maschinenbau sowie Verpackung werden als Segmente von der Endverbraucherindustrie abgedeckt. Fluorpolymer, Flüssigkristallpolymer (LCP), Polyamid (PA), Polybutylenterephthalat (PBT), Polycarbonat (PC), Polyetheretherketon (PEEK), Polyethylenterephthalat (PET), Polyimid (PI), Polymethylmethacrylat (PMMA), Polyoxymethylen (POM), Styrol-Copolymere (ABS und SAN) werden als Segmente nach Harztyp abgedeckt.

- Technische Kunststoffe finden Anwendungsmöglichkeiten, die von Innenwandpaneelen und Türen in der Luft- und Raumfahrtindustrie bis hin zu starren und flexiblen Verpackungen reichen. Der asiatisch-pazifische Markt für technische Kunststoffe wird von der Verpackungs-, Elektro- und Elektronikindustrie sowie der Automobilindustrie angeführt. Die Verpackungsindustrie für Elektro- und Elektronikartikel machte im Jahr 2022 volumenmäßig etwa 39,65 % bzw. 35,86 % des Marktes für technische Kunststoffe aus.

- Im Jahr 2020 ging der Verbrauch technischer Kunststoffe in China aufgrund von Störungen in der globalen Lieferkette mengenmäßig um 2,88 % gegenüber dem Vorjahr zurück. Allerdings erholte sich der Konsum im Jahr 2021 und stieg weiterhin stetig an, so dass er im Jahr 2022 mengenmäßig um 2,35 % zunahm.

- Die Verpackungsindustrie verbraucht die höchsten Mengen an technischen Kunststoffen im Land, da in großem Maßstab Kunststoffflaschen hergestellt werden, die unter anderem für die Verpackung von Getränken, Trinkwasser, Körperpflege- und Haushaltspflegeprodukten verwendet werden. China ist mit einem Anteil von fast 50 % der größte E-Commerce-Markt weltweit. Der E-Commerce-Markt des Landes soll im Jahr 2027 einen Umsatz von rund 2,3 Billionen US-Dollar erreichen, verglichen mit 1,4 Billionen US-Dollar im Jahr 2023. Im Jahr 2022 verbrauchte die Branche 7,09 Millionen Tonnen Harz, bis 2029 sollen es 9,6 Millionen Tonnen sein. Alle Diese Faktoren steigern den Verbrauch der Branche, der im Prognosezeitraum voraussichtlich eine wertmäßige jährliche Wachstumsrate von 6,47 % verzeichnen wird.

- Die Automobilindustrie ist die am schnellsten wachsende Endverbraucherbranche des chinesischen Marktes für technische Kunststoffe und wird im Prognosezeitraum voraussichtlich eine durchschnittliche jährliche Wachstumsrate (CAGR) von 9,40 % nach Umsatz verzeichnen. Dies steht im Einklang mit der steigenden Nachfrage der Industrie nach leichten technischen Kunststoffverbundwerkstoffen wie Polycarbonat, Polyamid und Fluorpolymer für den Einsatz in Fahrzeugkomponenten aufgrund ihrer Vorteile wie Hochtemperatureinsatz, chemische Inertheit, Abriebfestigkeit und Nicht-Abriebfestigkeit. Auslaugungsfähigkeiten, die eine konstante Leistung gewährleisten.

| Luft- und Raumfahrt |

| Automobil |

| Bauwesen und Konstruktion |

| Elektrik und Elektronik |

| Industrie und Maschinen |

| Verpackung |

| Andere Endverbraucherbranchen |

| Fluorpolymer | Nach Unterharztyp | Ethylentetrafluorethylen (ETFE) |

| Fluoriertes Ethylen-Propylen (FEP) | ||

| Polytetrafluorethylen (PTFE) | ||

| Polyvinylfluorid (PVF) | ||

| Polyvinylidenfluorid (PVDF) | ||

| Andere Unterharztypen | ||

| Flüssigkristallpolymer (LCP) | ||

| Polyamid (PA) | Nach Unterharztyp | Leistung |

| Polyamid (PA) 6 | ||

| Polyamid (PA) 66 | ||

| Polyphthalamid | ||

| Polybutylenterephthalat (PBT) | ||

| Polycarbonat (PC) | ||

| Polyetheretherketon (PEEK) | ||

| Polyethylenterephthalat (PET) | ||

| Polyimid (PI) | ||

| Polymethylmethacrylat (PMMA) | ||

| Polyoxymethylen (POM) | ||

| Styrol-Copolymere (ABS und SAN) |

| Endverbraucherindustrie | Luft- und Raumfahrt | ||

| Automobil | |||

| Bauwesen und Konstruktion | |||

| Elektrik und Elektronik | |||

| Industrie und Maschinen | |||

| Verpackung | |||

| Andere Endverbraucherbranchen | |||

| Harztyp | Fluorpolymer | Nach Unterharztyp | Ethylentetrafluorethylen (ETFE) |

| Fluoriertes Ethylen-Propylen (FEP) | |||

| Polytetrafluorethylen (PTFE) | |||

| Polyvinylfluorid (PVF) | |||

| Polyvinylidenfluorid (PVDF) | |||

| Andere Unterharztypen | |||

| Flüssigkristallpolymer (LCP) | |||

| Polyamid (PA) | Nach Unterharztyp | Leistung | |

| Polyamid (PA) 6 | |||

| Polyamid (PA) 66 | |||

| Polyphthalamid | |||

| Polybutylenterephthalat (PBT) | |||

| Polycarbonat (PC) | |||

| Polyetheretherketon (PEEK) | |||

| Polyethylenterephthalat (PET) | |||

| Polyimid (PI) | |||

| Polymethylmethacrylat (PMMA) | |||

| Polyoxymethylen (POM) | |||

| Styrol-Copolymere (ABS und SAN) | |||

Marktdefinition

- Endverbraucherindustrie - Verpackung, Elektrotechnik und Elektronik, Automobil, Bauwesen und andere sind die Endverbraucherbranchen, die im Markt für technische Kunststoffe berücksichtigt werden.

- Harz - Im Rahmen der Studie wird der Verbrauch von Neuharzen wie Fluorpolymer, Polycarbonat, Polyethylenterephthalat, Polybutylenterephthalat, Polyoxymethylen, Polymethylmethacrylat, Styrolcopolymeren, Flüssigkristallpolymer, Polyetheretherketon, Polyimid und Polyamid in den Primärformen berücksichtigt. Recycling wurde in einem eigenen Kapitel separat aufgeführt.

Forschungsmethodik

Mordor Intelligence folgt in allen unseren Berichten einer vierstufigen Methodik.

- Schritt 1 Schlüsselvariablen identifizieren: Die quantifizierbaren Schlüsselvariablen (industriell und fremdbezogen), die sich auf das spezifische Produktsegment und Land beziehen, werden aus einer Gruppe relevanter Variablen und Faktoren auf der Grundlage von Sekundärrecherchen und Literaturrecherchen ausgewählt; zusammen mit primären Expertenbeiträgen. Diese Variablen werden durch Regressionsmodellierung (sofern erforderlich) weiter bestätigt.

- Schritt 2 Erstellen Sie ein Marktmodell: Um eine robuste Prognosemethodik aufzubauen, werden die in Schritt 1 identifizierten Variablen und Faktoren anhand verfügbarer historischer Marktzahlen getestet. Durch einen iterativen Prozess werden die für die Marktprognose erforderlichen Variablen festgelegt und das Modell auf Basis dieser Variablen aufgebaut.

- Schritt 3 Validieren und abschließen: In diesem wichtigen Schritt werden alle Marktzahlen, Variablen und Analystenanrufe durch ein umfangreiches Netzwerk von Primärforschungsexperten des untersuchten Marktes validiert. Die Befragten werden über Ebenen und Funktionen hinweg ausgewählt, um ein ganzheitliches Bild des untersuchten Marktes zu erstellen.

- Schritt 4 Forschungsergebnisse: Syndizierte Berichte, maßgeschneiderte Beratungsaufträge, Datenbanken und Abonnementplattformen