Marktanalyse für biobasiertes 1,4-Butandiol

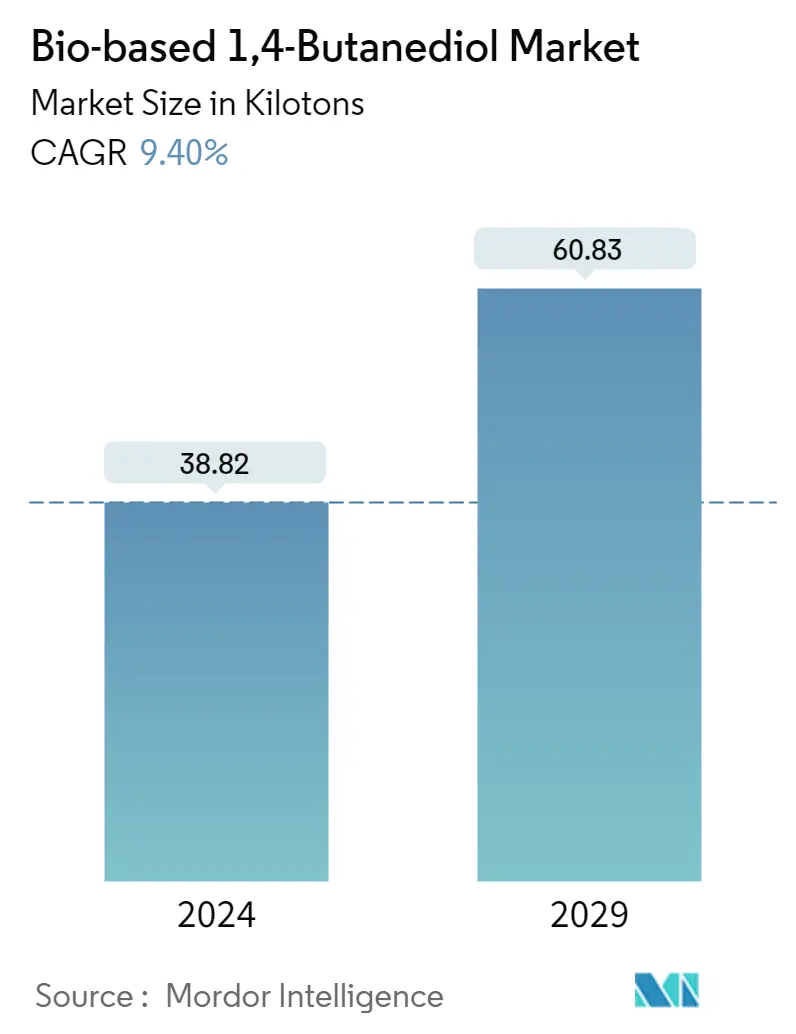

Die Marktgröße für biobasiertes 1,4-Butandiol wird im Jahr 2024 auf 38,82 Kilotonnen geschätzt und soll bis 2029 60,83 Kilotonnen erreichen, was einem jährlichen Wachstum von 9,40 % im Prognosezeitraum (2024-2029) entspricht.

Die COVID-19-Pandemie beeinträchtigte den Markt für biobasiertes 1,4-Butandiol aufgrund der Quarantäne von Arbeitskräften, der Schließung allgemeiner Geschäfte und unterbrochener Lieferketten. Während der Pandemie wurden viele Fabriken, die für die biobasierte 1,4-Butandiol-Produktion verantwortlich waren, geschlossen. Die Schließung dieser Produktionsstätten dämpfte den Umsatz mit biobasiertem 1,4-Butandiol. Bereiche wie Automobil, Elektrik und Elektronik sowie Textil wurden vorübergehend zurückgehalten. Im aktuellen Szenario erholte sich das Marktwachstum jedoch.

- Die Hauptfaktoren für das Marktwachstum sind die steigende Nachfrage nach Polybutylenterephthalat (PBT) aus verschiedenen Branchen und strenge staatliche Vorschriften.

- Auf der anderen Seite stellt die massive Konkurrenz durch auf fossilen Brennstoffen basierende Produkte weiterhin ein Problem für den untersuchten Markt dar.

- Die Verlagerung des Fokus auf umweltfreundliche Produkte wird dem im Prognosezeitraum untersuchten Markt wahrscheinlich Chancen bieten.

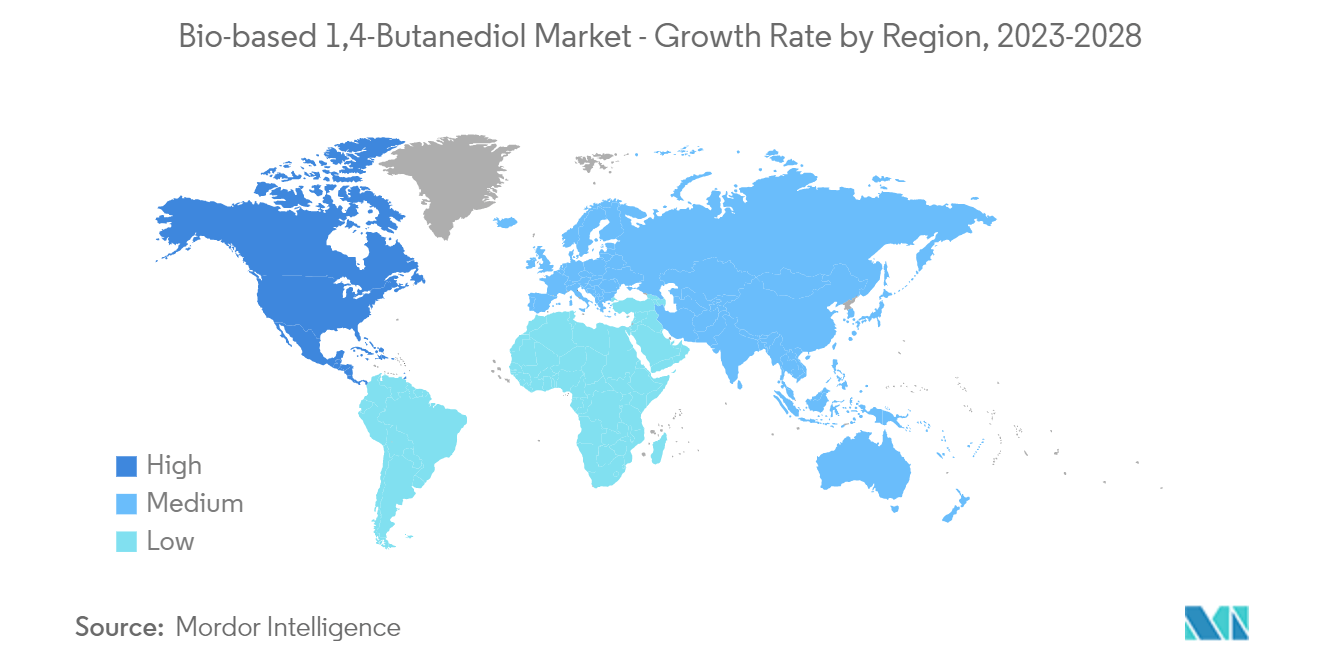

- Europa dominierte den Markt weltweit. Die Nachfrage in der Region wird durch den zunehmenden Einsatz von biobasiertem 1,4-Butandiol in Branchen wie der Automobil-, Elektronik- und Verbrauchergerätebranche angetrieben.

Markttrends für biobasiertes 1,4-Butandiol

Steigende Nachfrage im Textilmarkt

- 1,4 BDO wird als Klebstoff in Leder, Kunststoffen, Polyesterlaminaten und Polyurethan-Schuhen verwendet. 1,4-Butandiol ist eine unmittelbare Chemikalie, die bei der Herstellung von thermoplastischem Polyurethan (TPU) verwendet wird und außerdem bei der Herstellung von Kunstledersohlenmaterial verwendet wird.

- Allerdings produziert 1-4 BDO Tetrahydrofuran (THF), das zur Herstellung von Spandexfasern verwendet wird, die in der Bekleidungsindustrie gewonnen werden. Spandex ist eine leichte, weiche, glatte Kunstfaser mit einer einzigartigen Elastizität. Aufgrund seiner elastischen Eigenschaft wird es zur Herstellung dehnbarer Kleidung verwendet.

- Spandexfasern, die zu 80 % aus Polytetramethylenetherglykol (PTMEG oder PolyTHF) bestehen, können auf 500 % bis 700 % ihrer ursprünglichen Länge gedehnt werden und behalten dauerhaft ihre Form.

- Die Wachstumsraten für Spandexfasern werden auf etwa 10 % geschätzt und liegen damit deutlich über denen für Textilien. Der Trend zu bequemer Kleidung mit hohem Tragekomfort treibt die Nachfrage in diesem Bereich an.

- Im September 2022 kündigte die Lycra Company die weltweit erste groß angelegte kommerzielle Herstellung von biologisch gewonnenem Spandex an, bei der das biobasierte 1,4-BDO von QIRA als einer der Hauptbestandteile verwendet wird. Das Unternehmen arbeitete mit Qore zusammen, um biologisch gewonnenes LYCRA der nächsten Generation herzustellen. Bei dieser Herstellung stammen 70 % des LYCRA-Fasergehalts aus erneuerbaren Rohstoffen, was dazu beiträgt, den CO2-Fußabdruck der LYCRA-Faser um fast 44 % zu reduzieren. Die erste erneuerbare LYCRA-Faser, die mit dem biobasierten 1,4-BDO von QIRA hergestellt wird, wird bis 2024 in der Produktionsanlage der LYCRA Company in Tuas, Singapur, hergestellt. Die LYCRA Company sucht nach Verpflichtungen mit verschiedenen Marken und Einzelhandelskunden, die bereit sind, Bio- abgeleitete Lösungen für ihre Bekleidung.

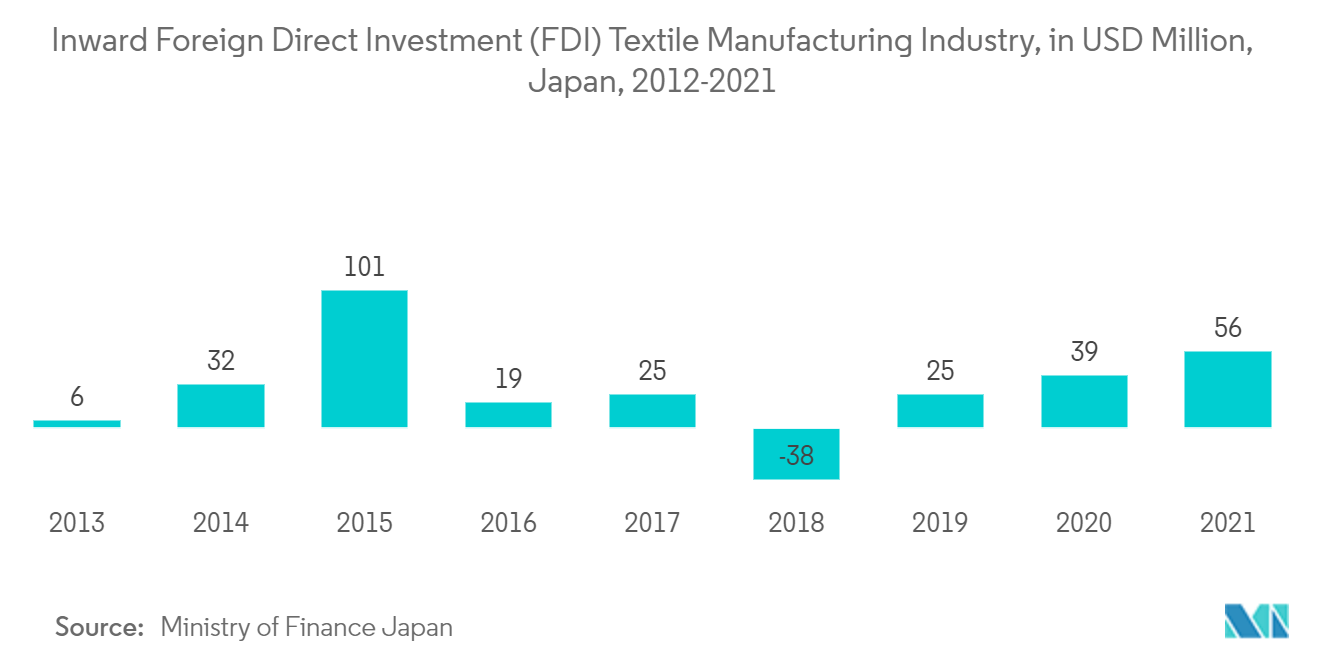

- Darüber hinaus beliefen sich nach Angaben des japanischen Finanzministeriums die ausländischen Direktinvestitionen (FDI) in die japanische Textilindustrie im Jahr 2021 auf 56 Millionen US-Dollar, verglichen mit 39 Millionen US-Dollar im Jahr 2020.

- Solche Faktoren deuten darauf hin, dass der Markt im Prognosezeitraum ein stagnierendes Wachstum der Textilindustrie verzeichnen wird.

Es wird erwartet, dass Europa den Markt dominiert

- Der europäische Raum dominierte den globalen Marktanteil. Die Nachfrage im untersuchten Markt wird durch die wachsende Nachfrage aus Branchen wie der Automobil-, Elektronik- und Verbrauchergerätebranche getrieben.

- Deutschland verfügt über die bedeutendste Elektronik- und Automobilindustrie Europas. Der deutsche Elektro- und Elektronikmarkt ist der größte Europas und der fünftgrößte weltweit.

- Nach Angaben des ZVEI betrug der Umsatz der deutschen Elektro- und Digitalindustrie im Jahr 2021 200,4 Milliarden Euro (218,19 Milliarden US-Dollar), was einer Wachstumsrate von 10,2 % gegenüber 181,9 Milliarden Euro (198,05 Milliarden US-Dollar) im Jahr 2020 entspricht Auf die Elektro- und Digitalindustrie entfielen im Jahr 2021 162,9 Milliarden Euro (177,36 Milliarden US-Dollar), was einer Wachstumsrate von 8,8 % gegenüber 149,6 Milliarden Euro (162,88 Milliarden US-Dollar) im Jahr 2020 entspricht. Solche Trends in der Branche haben die Nachfrage nach biobasierten Produkten erhöht 1,4-Butandiol für Elektronik- und Halbleiteranwendungen im Land.

- Darüber hinaus ist Deutschland führend auf dem europäischen Automobilmarkt 41 Montage- und Motorenproduktionswerke tragen zu einem Drittel der gesamten europäischen Automobilproduktion bei. Im Gesamtjahr 2021 produzierte das Land 3.096.165 Fahrzeuge, was einem Rückgang von 12 % gegenüber 3.742.454 Autos im gleichen Zeitraum im Jahr 2020 entspricht. Der rückläufige Automobilbau dürfte sich auf den untersuchten Markt auswirken. Es wird jedoch davon ausgegangen, dass sich die Automobilindustrie im weiteren Verlauf des Prognosezeitraums erholen und wachsen wird.

- Das Vereinigte Königreich ist mit etwa 18.000 im Vereinigten Königreich ansässigen Elektronikunternehmen der größte europäische Markt für hochwertige Unterhaltungselektronikprodukte. Die Nachfrage nach technologisch fortschrittlichen elektronischen Geräten verzeichnete ein deutliches Wachstum auf dem Markt für Unterhaltungselektronik im Land. Es wird erwartet, dass dieser Nachfrageanstieg die Elektronikproduktion im Land ankurbeln wird, was zu einem Bedarf an biobasiertem 1,4-Butandiol für elektronische Anwendungen führt.

- Im Vergleich zu anderen großen Volkswirtschaften in Europa schnitt die französische Automobilindustrie in den letzten Jahren deutlich besser ab. Im Gesamtjahr 2021 produzierte das Land rund 917.907 Fahrzeugeinheiten, was einem Anstieg von 3 % gegenüber 2020 entspricht.

- Darüber hinaus stieg mit dem steigenden Bevölkerungseinkommen die Nachfrage nach Verbrauchergeräten wie Klimaanlagen, Kühlschränken, Waschmaschinen, Mikrowellen usw. deutlich an, was das Wachstum des Marktes für Verbrauchergeräte weiter ankurbelte.

- Daher wird erwartet, dass all diese günstigen Markttrends die Nachfrage nach biobasiertem 1,4-Butandiol für Rohstoffanwendungen in der Region im Prognosezeitraum ankurbeln werden.

Branchenüberblick über biobasiertes 1,4-Butandiol

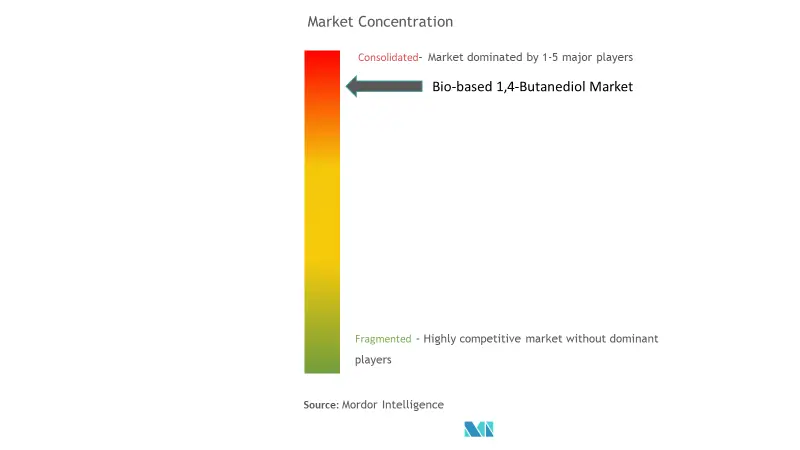

Der globale Markt für biobasiertes 1,4-Butandiol ist ein Oligopol, in dem Novamont SpA den dominierenden Anteil an der Produktionskapazität hält. Zu den bemerkenswerten Marktteilnehmern zählen unter anderem Novamont SpA, Shandong Landian Biological Technology, DSM, BASF SE und Global Bio-chem Technology Group Company Limited (nicht in einer bestimmten Reihenfolge).

Marktführer für biobasiertes 1,4-Butandiol

Novamont SpA

Shandong LanDian Biological Technology Co. Ltd

DSM

BASF SE

Global Bio-chem Technology Group Company Limited

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Biobasierte 1,4-Butandiol-Marktnachrichten

- September 2022 QIRA arbeitet mit LYCRA zusammen, einer Textil- und Bekleidungsmarke. LYCRA wird das biobasierte BDO von Qira für die Spandex-Herstellung verwenden. Dies führt dazu, dass 70 % des LYCRA-Fasergehalts aus erneuerbaren Rohstoffen stammen.

- Mai 2022 Yuanli Science and Technology brachte 2021 biobasiertes 1,4 BDO auf den Markt. Neben dem Handel in der Region Asien begann das Unternehmen im Mai 2022 mit dem Export in den Markt der Europäischen Union. Das Produkt wird in verschiedenen Endprodukten und verwendet Branchen wie Spandex, biologisch abbaubare Kunststoffe, Polyurethan, Schuhmaterialien, neue Energiebatterien usw. Dies half dem Unternehmen, seinen Kundenstamm und seine geografische Präsenz zu vergrößern.

Branchensegmentierung für biobasiertes 1,4-Butandiol

Biobasiertes 1,4-Butandiol, das größtenteils durch Zuckerfermentation hergestellt wird, wird mit Terephthalsäure polymerisiert, um Polybutylenterephthalat (PBT) herzustellen. PBT ist ein teilkristalliner, weißer oder cremefarbener thermoplastischer Polyester mit höherer Schlagzähigkeit, besserer elektrischer Beständigkeit und außergewöhnlicher chemischer Beständigkeit. Aufgrund dieser PBT-Eigenschaften eignet es sich hervorragend für Anwendungen in der Elektro- und Elektronikindustrie, der Telekommunikation und IT sowie der Automobilindustrie. Der Markt für biobasiertes 1,4-Butandiol ist nach Anwendung, Endverbraucherbranche und Geografie segmentiert. Je nach Anwendung ist der Markt in Tetrahydrofuran (THF), Polybutylenterephthalat (PBT), Gamma-Butyrolacton (GBL), Polyurethan (PU) und andere Anwendungen unterteilt. Nach Endverbraucherindustrie ist der Markt in Automobil-, Elektro- und Elektronikindustrie, Textilindustrie und andere Endverbraucherindustrien unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Markt für biobasiertes 1,4-Butandiol in 11 Ländern in wichtigen Regionen. Für jedes Segment wurden die Marktgröße und Prognosen auf der Grundlage des Volumens (Kilotonnen) erstellt.

| Tetrahydrofuran (THF) |

| Polybutylenterephthalat (PBT) |

| Gamma-Butyrolacton (GBL) |

| Polyurethan (PU) |

| Andere Anwendungen |

| Automobil |

| Elektrik und Elektronik |

| Textil |

| Andere Endverbraucherbranchen |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Frankreich | |

| Italien | |

| Rest von Europa | |

| Rest der Welt | Südamerika |

| Naher Osten und Afrika |

| Anwendung | Tetrahydrofuran (THF) | |

| Polybutylenterephthalat (PBT) | ||

| Gamma-Butyrolacton (GBL) | ||

| Polyurethan (PU) | ||

| Andere Anwendungen | ||

| Endverbraucherindustrie | Automobil | |

| Elektrik und Elektronik | ||

| Textil | ||

| Andere Endverbraucherbranchen | ||

| Erdkunde | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Frankreich | ||

| Italien | ||

| Rest von Europa | ||

| Rest der Welt | Südamerika | |

| Naher Osten und Afrika | ||

Häufig gestellte Fragen zur Marktforschung zu biobasiertem 1,4-Butandiol

Wie groß ist der Markt für biobasiertes 1,4-Butandiol?

Die Marktgröße für biobasiertes 1,4-Butandiol wird im Jahr 2024 voraussichtlich 38,82 Kilotonnen erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 9,40 % auf 60,83 Kilotonnen wachsen.

Wie groß ist derzeit der Markt für biobasiertes 1,4-Butandiol?

Im Jahr 2024 wird die Marktgröße für biobasiertes 1,4-Butandiol voraussichtlich 38,82 Kilotonnen erreichen.

Wer sind die Hauptakteure auf dem Markt für biobasiertes 1,4-Butandiol?

Novamont SpA, Shandong LanDian Biological Technology Co. Ltd, DSM, BASF SE, Global Bio-chem Technology Group Company Limited sind die wichtigsten Unternehmen, die auf dem Markt für biobasiertes 1,4-Butandiol tätig sind.

Welches ist die am schnellsten wachsende Region im Markt für biobasiertes 1,4-Butandiol?

Schätzungen zufolge wird Nordamerika im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen.

Welche Region hat den größten Anteil am Markt für biobasiertes 1,4-Butandiol?

Im Jahr 2024 hat Europa den größten Marktanteil am Markt für biobasiertes 1,4-Butandiol.

Welche Jahre deckt dieser Markt für biobasiertes 1,4-Butandiol ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Marktgröße für biobasiertes 1,4-Butandiol auf 35,48 Kilotonnen geschätzt. Der Bericht deckt die historische Marktgröße des Marktes für biobasiertes 1,4-Butandiol für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Größe des Marktes für biobasiertes 1,4-Butandiol für die Jahre 2024, 2025 , 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Branchenbericht zu biobasiertem 1,4-Butandiol

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von biobasiertem 1,4-Butandiol im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die biobasierte 1,4-Butandiol-Analyse umfasst eine Marktprognose bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.