Marktgröße und Anteil für globale Tierbiotechnologie

Marktanalyse für globale Tierbiotechnologie von Mordor Intelligence

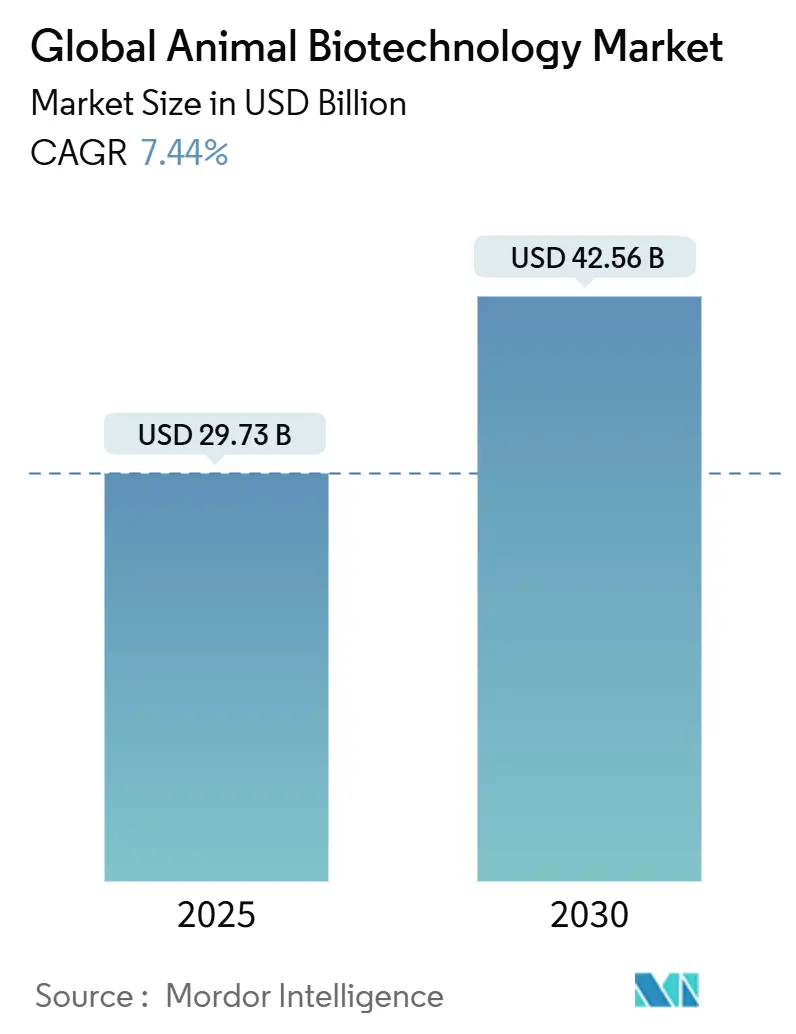

Der Markt für globale Tierbiotechnologie belief sich 2025 auf USD 29,73 Milliarden und wird voraussichtlich bis 2030 USD 42,56 Milliarden erreichen, mit einem Wachstum von 7,44% CAGR. Die Nachfrage entsteht durch Durchbrüche bei der Präzisions-Genbearbeitung, KI-gesteuerte Zuchtprogramme und schnelle molekulare Tests in der Klinik, die die Reaktionszeiten bei Krankheiten verkürzen. Regulatorische Freigaben, exemplarisch dargestellt durch die erste FDA-Zulassung für PRRS-resistente Schweine, validieren kommerzielle Wege für gentechnisch veränderte Nutztiere und reduzieren vermeidbare Schweineverluste im Wert von USD 1,2 Milliarden. Nordamerikas klare Regeln und tiefe F&E-Kapazität halten die Region vorn, doch Asien-Pazifik, angetrieben von Chinas rascher Impfstoffexpansion, holt am schnellsten auf. Die Wettbewerbsintensität verlagert sich von traditionellen Medikamenten hin zu Plattformtechnologien, die Diagnostik, Impfstoffe und Datenanalytik verschmelzen und etablierten Akteuren neue Werkzeuge sowie Start-ups neue Einstiegspunkte bieten.

Wichtige Erkenntnisse des Berichts

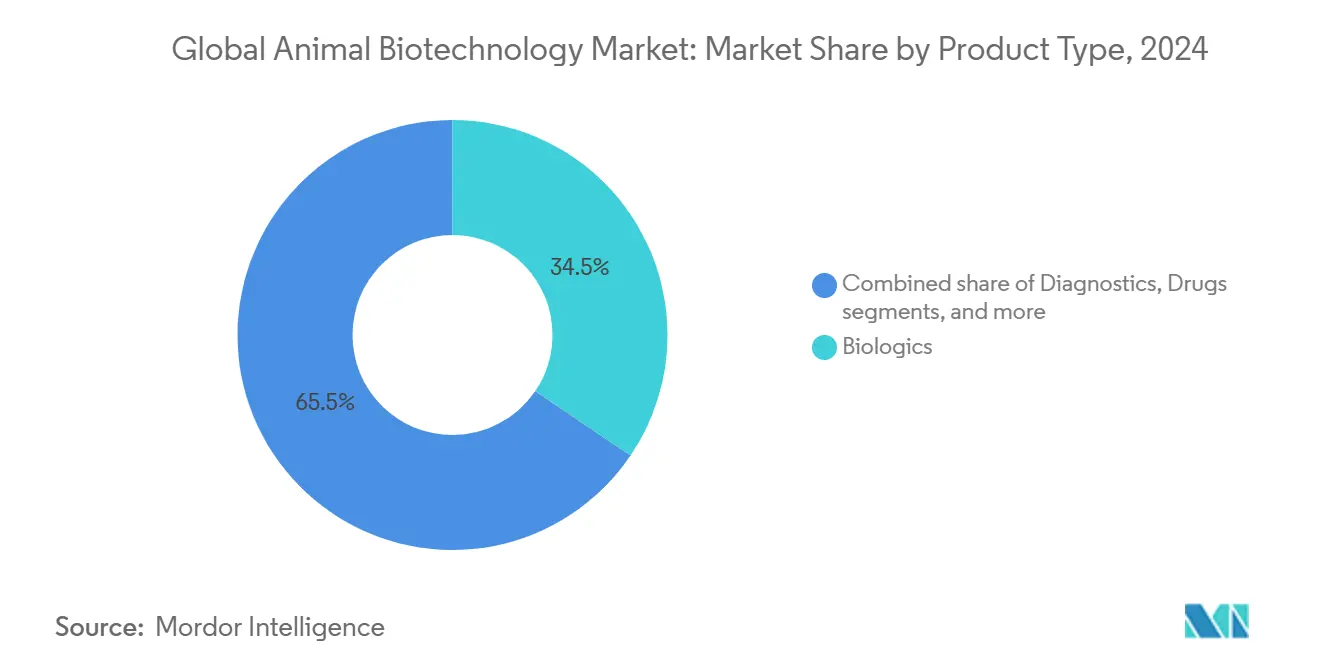

- Nach Produkttyp führten Biologika mit 34,48% des Marktanteils für globale Tierbiotechnologie im Jahr 2024, während reproduktive und genetische Technologien mit 9,12% CAGR bis 2030 expandieren.

- Nach Anwendung hielten Vorsorge und Behandlung 74,37% der Marktgröße für globale Tierbiotechnologie im Jahr 2024; Krankheitsdiagnose wächst mit 7,93% CAGR bis 2030.

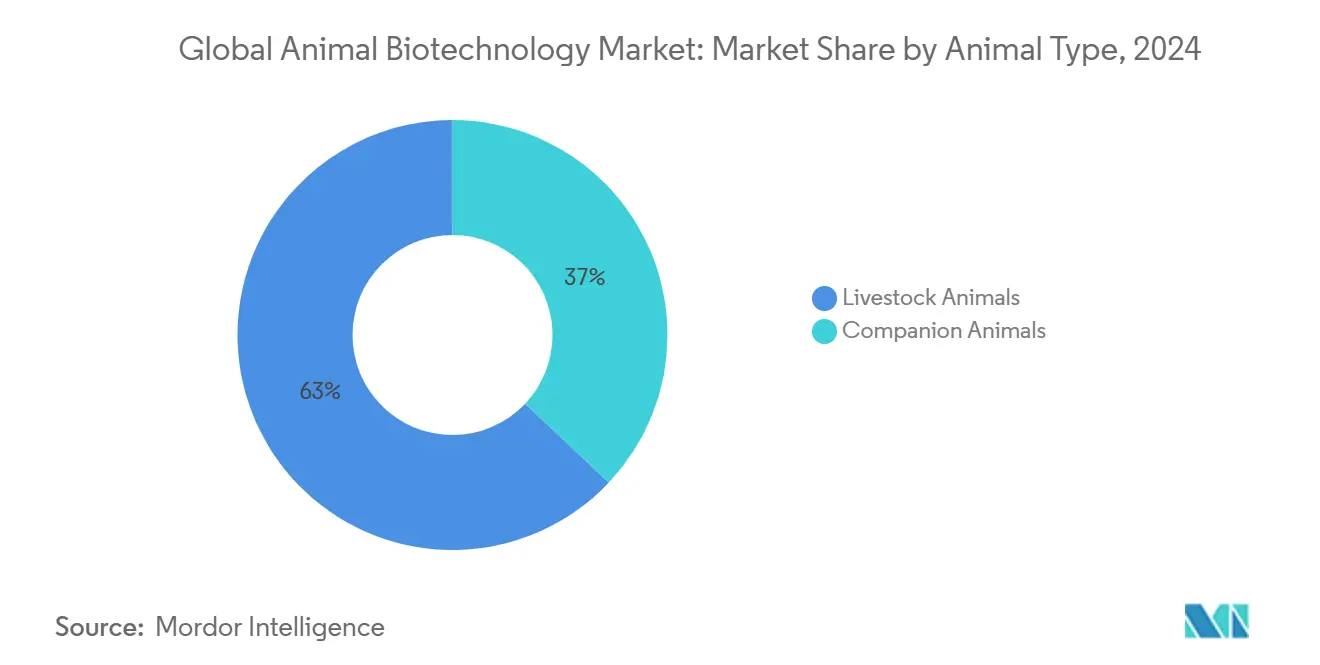

- Nach Tierart machten Nutztiere 62,96% Anteil der Marktgröße für globale Tierbiotechnologie im Jahr 2024 aus, während Begleittiere die höchste prognostizierte CAGR von 8,05% bis 2030 verzeichnen.

- Nach Endverbraucher behielten Labore 36,12% Anteil im Jahr 2024; Point-of-Care-Tests wachsen mit 7,86% CAGR bis 2030.

Trends und Einblicke des Marktes für globale Tierbiotechnologie

Analyse der Treiber-Auswirkungen

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Anstieg der CRISPR/Cas-basierten genbearbeiteten Nutztierprogramme | +1.8% | Nordamerika & EU führend, APAC aufkommend | Langfristig (≥ 4 Jahre) |

| Expansion der KI-gestützten Präzisionszuchtplattformen | +1.3% | Nordamerika & Europa Kern, Expansion nach APAC | Langfristig (≥ 4 Jahre) |

| Steigende F&E-Ausgaben durch Tier-1-Tiergesundheitsunternehmen | +1.2% | Global, konzentriert in Nordamerika & Europa | Mittelfristig (2-4 Jahre) |

| Wachstum bei Point-of-Care-Molekulardiagnostik für Zoonosen | +1.1% | Global, mit beschleunigter Adoption in APAC | Kurzfristig (≤ 2 Jahre) |

| Nachfrage nach thermostabilen Synthetic-Biology-Impfstoffen | +0.9% | Global, besonders in Schwellenmärkten | Mittelfristig (2-4 Jahre) |

| Regulatorische Fast-Track-Anreize für Antibiotika-Alternativen | +0.8% | Nordamerika & EU, globale Ausbreitung | Mittelfristig (2-4 Jahre) |

| Quelle: Mordor Intelligence | |||

Anstieg der CRISPR/Cas-basierten genbearbeiteten Nutztierprogramme

Die FDA-Freigabe für PRRS-resistente Schweine im Jahr 2025[1]PIC, "FDA Approves First Gene-Edited Pigs Resistant to PRRS," pic.com zementierte CRISPRs Wandel vom Labor zum Bauernhof und schuf einen Proof-of-Concept-Weg, der wiederkehrende Schweinekrankheitsverluste reduziert und den Antibiotikaeinsatz um 5% senkt. Erweiterte Interessen umfassen Biopharma-Proteinproduktion über transgene Rinder[2]International Service for the Acquisition of Agri-biotech Applications, "Brazilian Cow Produces Human Insulin in Milk," isaaa.org, die menschliches Insulin ausscheiden. Genbearbeitete Organe für Xenotransplantationsversuche verwischen weiter die Grenzen zwischen Tiergesundheit und Humanmedizin. Regionale Regeln unterscheiden sich, aber Skalierungsentwickler mit Compliance-Budgets sichern sich First-Mover-Vorteile, die den Markt für globale Tierbiotechnologie stärken.

Expansion der KI-gestützten Präzisionszuchtplattformen

Genomische Algorithmen leiten jetzt Embryoselektion, Milchertragoptimierung und Klimaresistenz-Eigenschaften bei Milch- und Fleischrinderherden. Proprietäre Datenbanken erweitern Vorhersagelücken zwischen etablierten Unternehmen und Neueinsteigern. In Verbindung mit Genbearbeitungs-Toolkits orientiert künstliche Intelligenz (KI) die Zucht von iterativer Selektion hin zu konstruierten Ergebnissen neu. Datenzugangsbarrieren können bestehende Züchter festigen, doch grenzüberschreitende Datenallianzen bilden sich, um die Eingabetiefe zu nivellieren und nachhaltiges Wachstum im Markt für globale Tierbiotechnologie zu unterstützen.

Steigende F&E-Ausgaben durch Tier-1-Tiergesundheitsunternehmen

Zoetis erhöhte F&E-Ausgaben bei gleichzeitiger Erzielung von USD 9,3 Milliarden Umsatz im Jahr 2024 und richtete Budgets auf genomische und Präzisionsmedizin-Programme aus. Merck Animal Healths SEQUIVITY RNA-Partikelsystem[3]Merck Animal Health, "SEQUIVITY RNA Particle Platform," merck-animal-health-usa.com veranschaulicht Plattformdenken, das innerhalb von Monaten über Pathogene hinweg schwenken kann. Größere Kassen plus regulatorische und Vertriebsexpertise setzen formidable Barrieren, beschleunigen aber gleichzeitig Feldinnovationen.

Wachstum bei Point-of-Care-Molekulardiagnostik für Zoonosen

Tragbare PCR- und isotherme Kits bringen laborqualitative Erkennung in Kliniken und stimmen mit den über 1.000 Standorten der National Veterinary Associates überein, die Echtzeit-Krankheitswarnungen in eine gemeinsame Plattform einspeisen. Schnelle Bestätigung ermöglichte rasche H5N1-Impfstoff-Rollouts, nachdem 973 Milchrinderherden betroffen waren, unterstützt durch die Elanco-Medgene[4]PR Newswire, "Elanco and Medgene to Commercialize H5N1 Vaccine," prnewswire.com Partnerschaft. Das Ergebnis ist striktere Biosicherheit, geringere Ausbruchsverluste und breitere Akzeptanz von Biotechnologie-Tools im Markt für globale Tierbiotechnologie.

Analyse der Hemmfaktor-Auswirkungen

| Hemmfaktor | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Verstärkte öffentliche Opposition gegen genbearbeitete Nahrungstiere | -1.4% | Global, besonders stark in EU | Langfristig (≥ 4 Jahre) |

| Komplexe, fragmentierte globale Genehmigungswege | -1.1% | Global, je nach Rechtsgebiet variierend | Mittelfristig (2-4 Jahre) |

| Hohe Bioreaktor-CAPEX in Schwellenmärkten | -0.7% | Schwellenmärkte, APAC & MEA | Mittelfristig (2-4 Jahre) |

| Versicherungshaftungsrisiken für transgene Tierlecks | -0.5% | Global, mit variierenden Rahmenwerken | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Verstärkte öffentliche Opposition gegen genbearbeitete Nahrungstiere

Die Verbraucherstimmung tendiert zur Vorsicht, besonders in Europa. Einzelhandelsverbote kommen schneller als formale Regulierungen. Umfragen zeigen höhere Akzeptanz, wenn Bearbeitungen die Antibiotika-Abhängigkeit reduzieren oder das Wohlbefinden steigern, doch Misstrauen bleibt. Branchentransparenz-Kampagnen zielen darauf ab, das Vertrauen wieder aufzubauen und somit den Markt für globale Tierbiotechnologie zu schützen.

Komplexe, fragmentierte globale Genehmigungswege

US-Verfahren drehen sich um molekulare Risikobewertungen, während die EU auf das Vorsorgeprinzip setzt. Schwellenländer fehlen oft definierte Statuten, was Zeitrahmen verlängert. Multinationale Unternehmen absorbieren diese Kosten; kleinere Innovatoren verschieben Markteinführungen und dämpfen Schwung in Teilen des Marktes für globale Tierbiotechnologie.

Segmentanalyse

Nach Produkttyp: Biologika-Führung durch genetische Innovation herausgefordert

Biologika hielten 34,48% des Marktanteils für globale Tierbiotechnologie im Jahr 2024. Investorenaufmerksamkeit verlagert sich zu reproduktiven und genetischen Technologien, der am schnellsten wachsenden Gruppe mit 9,12% CAGR. Ihr Anstieg spiegelt Genbearbeitungsplattformen wider, die Entwicklungszyklen komprimieren und Renditeprofile über Impfstoffökonomie hinaus heben. Diagnostiklinien profitieren von klinikbasierten molekularen Tools, während konventionelle Medikamente Druck durch strengere antimikrobielle Regeln erfahren. Hybridangebote wie SEQUIVITYs RNA-Partikel-plus-Adjuvans-Kombi verwischen historische Produktlabels und erheben Plattformtiefe als neuen Wettbewerbsmaßstab.

Zweitordnungseffekte umfassen steigende Futtermittelzusatz-Ventures, die Synthetic Biology-Proteine erforschen. Behördliche Genehmigungen für pflanzenexprimierte Schweine-Enzyme wecken Neugier bei Futtermittelgroßkonzernen, die kostenkonkurrenzfähige Ernährungsgewinne suchen. Erwarten Sie, dass Biologika Top-Line-Gewicht behalten, doch genetische Lösungen werden einen überproportionalen Anteil am inkrementellen Markterlös für globale Tierbiotechnologie ausmachen.

Notiz: Segmentanteile aller einzelnen Segmente beim Berichtskauf verfügbar

Nach Anwendung: Vorsorge-Dominanz steht diagnostischer Disruption gegenüber

Vorsorgeprogramme verankerten 74,37% des Markterlösanteils für globale Tierbiotechnologie im Jahr 2024, ein Zeugnis für Impfstoffwirksamkeit und Produzenten-Ökonomie, die Prävention gegenüber Heilung bevorzugen. Krankheitsdiagnose verzeichnet jedoch eine lebhafte 7,93% CAGR und knabbert an traditionellen Erlösmischungen. Point-of-Care-Geräte schließen Testschleifen und machen Früherkennung für mittelgroße Betriebe finanziell rational. F&E-Anwendungen profitieren, wenn Genbearbeitungsfortschritte Produktzeitlinien verkürzen. Die Marktgröße für globale Tierbiotechnologie, die Forschungskunden zugeschrieben wird, könnte weiter steigen, da öffentlich-private Konsortien translationale Studien unterstützen.

Die Akzeptanz von cloud-verbundenen Diagnostikplattformen schafft Netzwerkeffekte. Daten verbessern Modellgenauigkeit, die dann Impfstoffstamm-Matching verfeinert und einen virtuosen Kreis zwischen Erkennung und Prävention unterstreicht, der die Gesamtresilienz des Marktes für globale Tierbiotechnologie stärkt.

Nach Tierart: Nutztierskala versus Begleittier-Premiumisierung

Nutztiere repräsentierten 62,96% der Marktgröße für globale Tierbiotechnologie im Jahr 2024. Gewinne entstehen durch Herdenstufenprogramme, die auf Krankheitsresistenz und Futtereffizienz abzielen. Begleittiere treiben einen schnelleren Wachstumspfad mit 8,05% CAGR voran, dank Besitzerbereitschaft, fortgeschrittene Behandlungen zu finanzieren. Produkte wie Loyals lebensdauerverlängernde Tablette für ältere Hunde signalisieren eine Premium-Trajektorie, die möglicherweise auf Pferde- oder exotische Arten-Nischen übertragbar ist.

Produzenten von genbearbeiteten Schweinen, krankheitsresistentem Geflügel und hochertragsreichen Rindern dominieren weiterhin das Volumen. Doch Margendynamiken begünstigen zunehmend Begleittier-Therapeutika, wo Einzelpatientenpreisgestaltung höher ist und ein Gleichgewicht ermöglicht, das den breiteren Markt für globale Tierbiotechnologie stabilisiert.

Nach Endverbraucher: Laborinfrastruktur versus Point-of-Care-Demokratisierung

Labore machten 36,12% des Markterlösanteils für globale Tierbiotechnologie im Jahr 2024 aus und spiegeln ihre historische Zentralität bei Tests und F&E wider. Point-of-Care-Standorte verzeichnen die höchste CAGR von 7,86%, während Tierärzte kompakte Analysegeräte übernehmen. Kettenkliniken führen einheitliche Plattformen ein, die Datensammlung verbessern. Dieser Wechsel unterstützt ein verteilteren Modell, das Probentransportkosten senkt und gleichzeitig die Reichweite von Biotech-Innovationen erweitert. Integration mit Lieferketten-Portalen lässt Landwirte Impfstoffe bestellen, die durch Feldtestergebnisse ausgelöst werden, und bettet Biotechnologie weiter in die tägliche Praxis ein und verstärkt die Akzeptanz im Markt für globale Tierbiotechnologie.

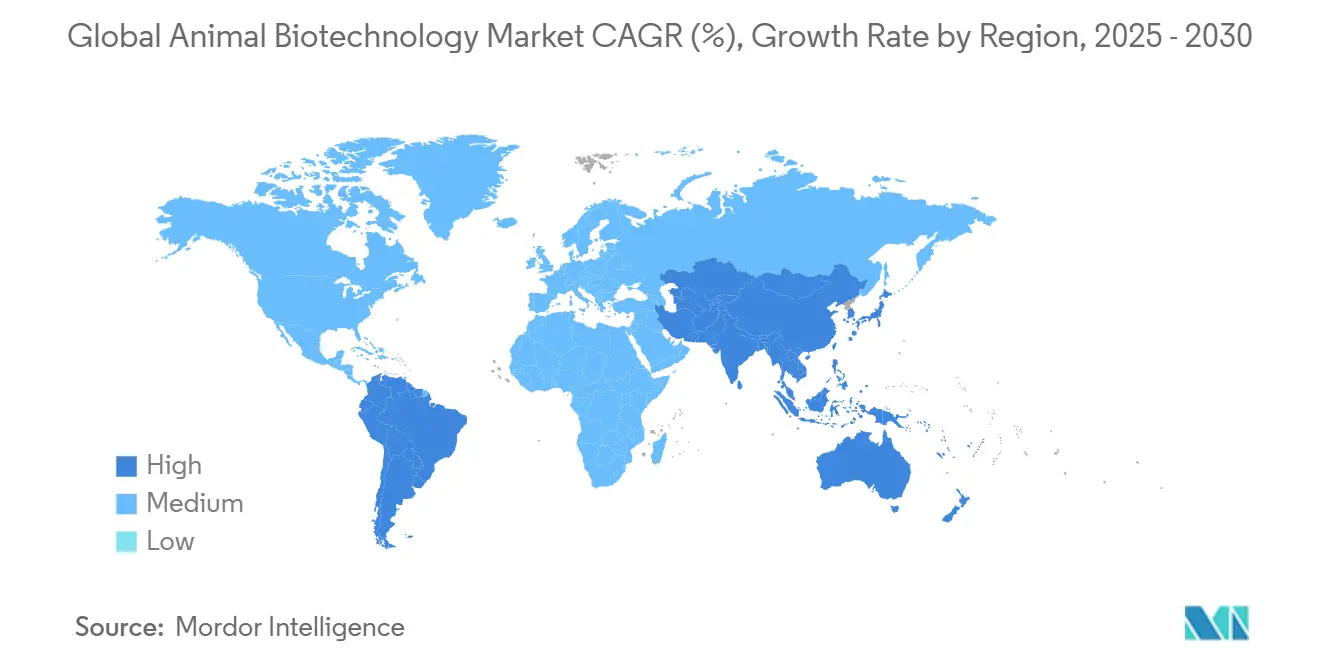

Geografieanalyse

Nordamerika behielt 37,52% Anteil des Marktes für globale Tierbiotechnologie im Jahr 2024 und wächst mit 7,07% CAGR. Ein wissenschaftlich fokussierter Regulator, tiefe Venture-Finanzierung und konsolidierte Tierarztnetzwerke schaffen reibungslose Tech-Diffusion. FDA-Bestätigungen für genbearbeitete Schweine und frühe Xenotransplantations-Versuche setzen politische Präzedenzfälle. US-Tierarztservice-Ausgaben erreichten USD 66 Milliarden und sind auf Kurs für USD 70 Milliarden bis 2029, wodurch die Ausgabenbasis für Biotech-Upgrades erweitert wird.

Asien-Pazifik verzeichnet die schnellste 8,14% CAGR und vergrößert seinen Anteil am Markt für globale Tierbiotechnologie aufgrund steigender Proteinnachfrage, wachsenden Haustierbesitzes und aggressiver Impfstoff-Rollouts. Chinas Tierimpfstoff-Verkäufe stiegen jährlich um 26%, während Produzenten Herdengesundheits-Abdeckung verfolgen. Regulatorische Reife ist ungleichmäßig, aber Produktionskapazität und Kostenvorteile fördern einen aufkommenden Produktionshub, vorausgesetzt Patentschutz hält Schritt.

Europa erscheint stabil mit 7,36% CAGR, ringt aber mit öffentlicher Skepsis gegenüber genetischen Bearbeitungen. Starke Biologika-Pipelines und Forschungscluster von Dänemark bis Deutschland halten die Region relevant. Jedoch könnten Vorsichtsregeln Durchbruchs-Markteinführungen zuerst nach Nordamerika schieben und europäische Nutzenerfassung aus dem Markt für globale Tierbiotechnologie verzögern. Südamerika und Naher Osten & Afrika bleiben Nischen, zeigen aber konsistente Adoption, wo exportorientierte Nutztiersektoren modernisieren. Brasiliens Experimente mit insulinproduzierenden Kühen heben regionales Innovationspotential hervor, während Golfstaaten Kamelgesundheitsprogramme inmitten steigender Molkerei-Diversifizierung finanzieren. Diese Taschen fügen inkrementelle Tiefe zum globalen Markt für globale Tierbiotechnologie hinzu, ohne jedoch Führungsränge zu ändern.

Wettbewerbslandschaft

Der Wettbewerb liegt auf moderatem Niveau, beschleunigt sich jedoch, da Daten- und Plattformmodelle eigenständige Produkte verdrängen. Top-Spieler halten überlappende Pipelines bei Impfstoffen, Diagnostik und Genetik. Zoetis steigerte 2024-Verkäufe um 11,02% und vergrößerte seinen Anteil am Markt für globale Tierbiotechnologie auf 9,48%. Merck, Elanco und Boehringer Ingelheim stärken sich durch Plattform- und Partnerspiele.

Konsolidierung setzt sich bei Tierservice-Ketten fort und gibt Lieferanten gefangene Verkaufsstellen, um Biotech-Tools zu testen. Partnerschaften verbreiten sich: Elanco schloss sich mit Medgene für schnelle H5N1-Milchrinder-Impfstoffe zusammen; United Therapeutics koordiniert mit Transplantationszentren für genbearbeitete Organstudien. Start-ups wie Loyal und Ginkgo Bioworks zielen auf Langlebigkeits- und Synthetic Biology-Nischen ab und fordern etablierte Unternehmen heraus, indem sie spezialisierte Anwendungsfälle schaffen, die skalieren könnten.

Datenbesitz wird zu einem strategischen Hebel. Unternehmen, die Diagnose-Feeds mit Zuchtentscheidungen verbinden, sammeln proprietäre Datensätze, die KI-Modelle verfeinern und Wechselkosten erhöhen. Investitionen in Cloud-Sicherheit und Datenschutzprotokolle beeinflussen jetzt Ausschreibungsergebnisse, da Kunden konforme Datenpipelines im Markt für globale Tierbiotechnologie verlangen.

Branchenführer der globalen Tierbiotechnologie

-

Boehringer Ingelheim

-

Elanco Animal Health Incorporated

-

Merck & Co., Inc.

-

Virbac S.A.

-

Zoetis Inc.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Branchenentwicklungen

- Mai 2025: Dechra erhält FDA-Freigabe für Otiserene, eine Einmaldosis-Otitis-externa-Therapie mit 71,3% Wirksamkeit versus 26,3% für Placebo.

- Februar 2025: United Therapeutics sichert FDA-Genehmigung für klinische Studien, die Nieren von genmodifizierten Schweinen in sechs Patienten transplantieren, mit geplanter Expansion auf 50 Teilnehmer.

- Februar 2025: Elanco partnert mit Medgene zur Kommerzialisierung eines H5N1-Impfstoffs für Milchrinder, der 973 betroffene Herden in 17 Staaten anvisiert.

- Februar 2025: Loyals LOY-002 erhält FDA-RXE-Akzeptanz und schreibt 1.000 ältere Hunde in die größte veterinäre Langlebigkeitsstudie bis heute ein.

Berichtsumfang des Marktes für globale Tierbiotechnologie

Gemäß dem Berichtsumfang bezieht sich globale Tierbiotechnologie auf den Zweig der Biotechnologie, der sich mit molekularbiologischen Techniken zur Produktion gentechnisch veränderter Tiere (deren Genome modifiziert sind) befasst, um sie für pharmazeutische, industrielle oder landwirtschaftliche Anwendungen geeignet zu machen. Der Markt für globale Tierbiotechnologie ist nach Produkttyp (Diagnosetests, Reproduktions- und Genetikprodukte, Impfstoffe und Medikamente), Anwendung (Entwicklung von Tierarzneimitteln, Lebensmittelsicherheit und Medikamentenentwicklung, andere Anwendungen) und Geografie (Nordamerika, Europa, Asien-Pazifik, Naher Osten und Afrika sowie Südamerika) segmentiert. Der Marktbericht deckt auch die geschätzten Marktgrößen und Trends für 17 verschiedene Länder in wichtigen Regionen weltweit ab. Der Bericht bietet den Wert (in USD Millionen) für die oben genannten Segmente.

| Biologika |

| Diagnostik |

| Medikamente |

| Ernährung |

| Reproduktiv und Genetik |

| Krankheitsdiagnose |

| Vorsorge und Behandlung |

| Forschung und Entwicklung |

| Nutztiere | Rinder |

| Schweine | |

| Geflügel | |

| Andere Nutztiere | |

| Begleittiere | Hunde |

| Katzen | |

| Pferde | |

| Andere Begleittiere |

| Labore |

| Point-of-Care-Tests |

| Tierkliniken und -krankenhäuser |

| Andere Endverbraucher |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Restliches Europa | |

| Asien-Pazifik | China |

| Japan | |

| Indien | |

| Australien | |

| Südkorea | |

| Restliches Asien-Pazifik | |

| Naher Osten und Afrika | GCC |

| Südafrika | |

| Restlicher Naher Osten und Afrika | |

| Südamerika | Brasilien |

| Argentinien | |

| Restliches Südamerika |

| Nach Produkttyp | Biologika | |

| Diagnostik | ||

| Medikamente | ||

| Ernährung | ||

| Reproduktiv und Genetik | ||

| Nach Anwendung | Krankheitsdiagnose | |

| Vorsorge und Behandlung | ||

| Forschung und Entwicklung | ||

| Nach Tierart | Nutztiere | Rinder |

| Schweine | ||

| Geflügel | ||

| Andere Nutztiere | ||

| Begleittiere | Hunde | |

| Katzen | ||

| Pferde | ||

| Andere Begleittiere | ||

| Nach Endverbraucher | Labore | |

| Point-of-Care-Tests | ||

| Tierkliniken und -krankenhäuser | ||

| Andere Endverbraucher | ||

| Nach Geografie | Nordamerika | Vereinigte Staaten |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Restliches Europa | ||

| Asien-Pazifik | China | |

| Japan | ||

| Indien | ||

| Australien | ||

| Südkorea | ||

| Restliches Asien-Pazifik | ||

| Naher Osten und Afrika | GCC | |

| Südafrika | ||

| Restlicher Naher Osten und Afrika | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Restliches Südamerika | ||

Wichtige im Bericht beantwortete Fragen

Welche Durchbruchstechnologie formt derzeit die kommerzielle Nutztierzucht in der globalen Tierbiotechnologie um?

CRISPR-basierte Genbearbeitung treibt einen Wandel von traditioneller Selektion zu Präzisionsingenieurwesen voran, indem krankheitsresistente Tiere geschaffen und Eigenschaften ermöglicht werden, die Produktivität und Wohlbefinden verbessern.

Wie beeinflussen Künstliche-Intelligenz-Plattformen genetische Verbesserungsprogramme?

KI-Tools analysieren massive genomische Datensätze, um optimale Paarungspaare und Embryoselektion vorherzusagen, verkürzen Zuchtzyklen und erschließen Eigenschaftsgewinne, die zuvor durch konventionelle Methoden unerreichbar waren.

Welche Rolle spielen Point-of-Care-Molekulardiagnostik in der heutigen Tierarztpraxis?

Tragbare PCR- und andere Schnelltests lassen Tierärzte Pathogene in Minuten in der Klinik oder am Bauernhof erkennen, ermöglichen schnellere Behandlungsentscheidungen und unterstützen Echtzeit-Überwachungsnetzwerke, die bei der Eindämmung von Ausbrüchen helfen.

Warum investieren etablierte Tiergesundheitsunternehmen stark in Plattformtechnologien statt in Einzelprodukte?

Plattformansätze - wie modulare RNA-Impfstoffsysteme - ermöglichen es Unternehmen, schnell zu neuen Krankheiten zu schwenken, Zeit-bis-Markt zu reduzieren und wiederkehrende Erlösströme über mehrere therapeutische Bereiche zu schaffen.

Was ist das größte nicht-technische Hindernis für genbearbeitete Nahrungstiere?

Öffentliche Akzeptanz bleibt die primäre Hürde; Verbraucherskepsis und Einzelhändler-Richtlinien können Marktzugang selbst in Regionen mit günstigen regulatorischen Genehmigungen beschränken.

Wie entwickelt sich Asien-Pazifik als strategischer Produktionshub für globale Tierbiotechnologie?

Die Region bietet große Nutztierpopulationen, expandierenden Haustierbesitz und wettbewerbsfähige Herstellungskosten und ermutigt Unternehmen, F&E- und Produktionsstätten näher zu hochwachsenden Endmärkten zu etablieren.

Seite zuletzt aktualisiert am: