Ammoniak-Marktgröße und -anteil

Ammoniak-Marktanalyse von Mordor Intelligenz

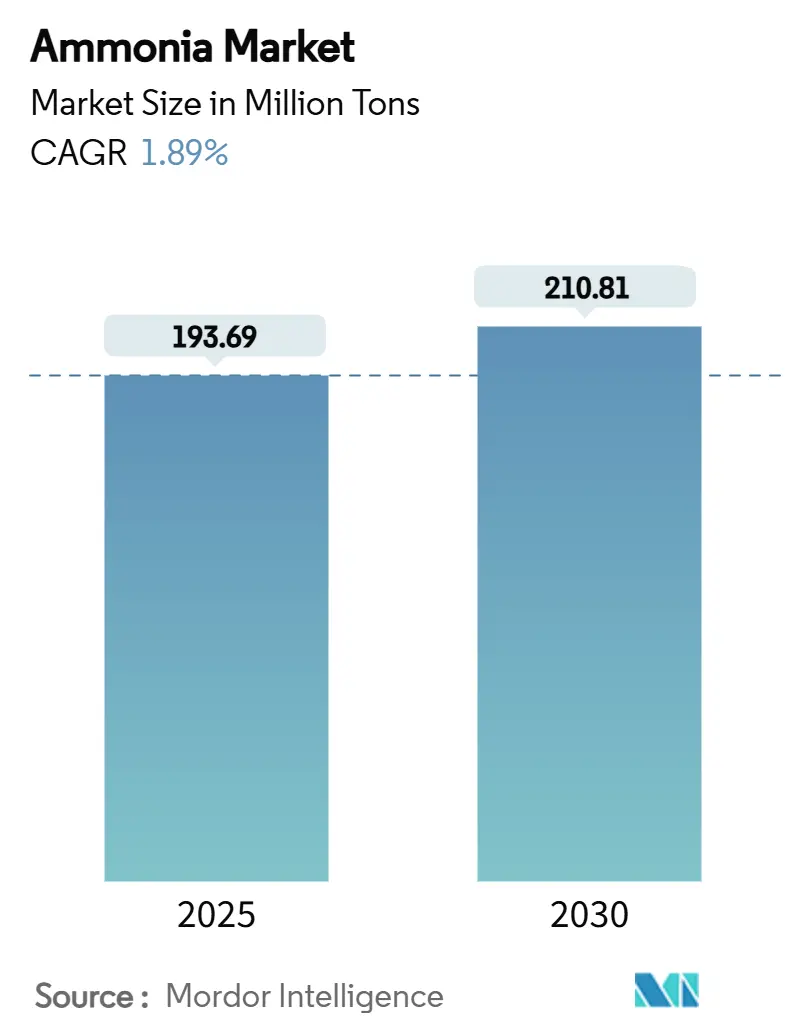

Die Ammoniak-Marktgröße wird auf 193,69 Millionen Tonnen im Jahr 2025 geschätzt und soll bis 2030 210,81 Millionen Tonnen erreichen, bei einer CAGR von 1,89% während des Prognosezeitraums (2025-2030). Dieses stetige Umsatzwachstum verbirgt eine grundlegende Transformation In Produktionstechnologien, Rohstoffstrategien und nachgelagerten Verwendungen, da sich Dekarbonisierungsziele verschärfen, die Volatilität der Erdgaspreise anhält und kohlenstoffarme Schiffstreibstoffe an Zugkraft gewinnen. Strategische Investitionen In grüne und blaue Anlagen, Kohle-zu-Gas-Umrüstungen In China und das Aufkommen von Ammoniak als Wasserstoffträger positionieren Lieferketten neu, während steigende Sicherheitsanforderungen und Harnstoff-Überangebot die kurzfristigen Preise volatil halten. Produzenten, die kohlenstoffarme Rohstoffe sichern, erneuerbare Energie beschaffen und Technologiepartnerschaften eingehen können, verbessern ihre Kostenwettbewerbsfähigkeit, während Europas gasexponierte Anlagen unter Margendruck bleiben. Da diese strukturellen Kräfte den Ammoniak-Markt umgestalten, divergieren regionale Wachstumsraten, Produktmixe und Handelsströme schärfer als die Schlagzeilen-Tonnage vermuten lässt.

Wichtige Berichtsergebnisse

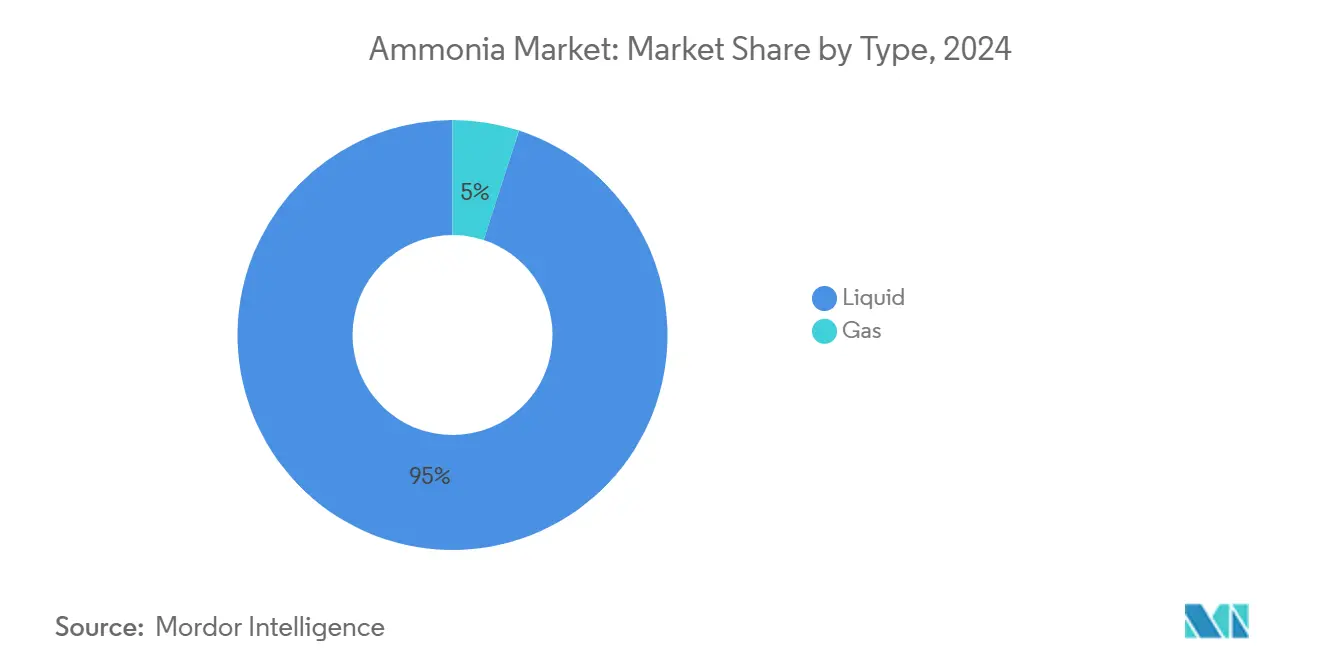

- Nach Typ dominierte das flüssige Produkt mit 95% Umsatzanteil im Jahr 2024 und ist bereit, mit einer CAGR von 1,94% bis 2030 zu expandieren.

- Nach Anwendung entfielen auf Stickstoffdünger 78% Anteil im Jahr 2024, während Kältemittel das höchste Wachstum mit 3,10% jährlich (2025-2030) verzeichneten und Düngerintermediate übertrafen.

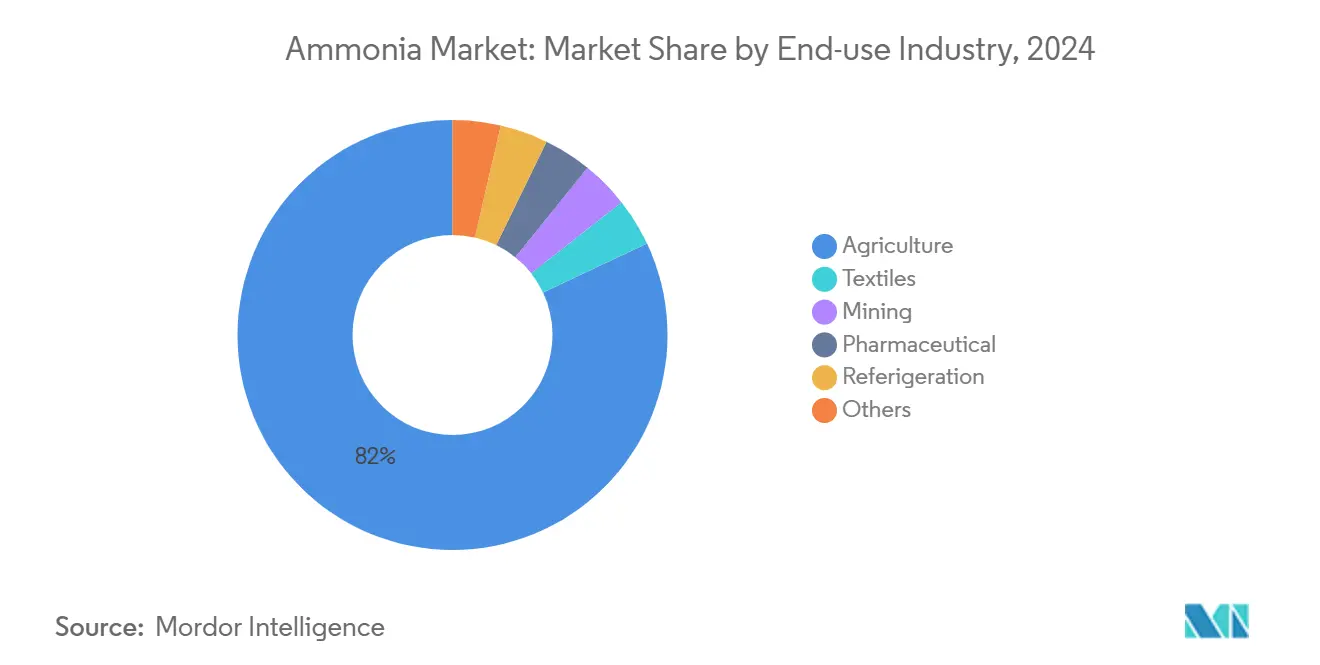

- Nach Endverbraucherindustrie entfielen auf die Landwirtschaft 82% der Ammoniak-Marktgröße im Jahr 2024 und wird voraussichtlich mit einer CAGR von 1,99% bis 2030 wachsen.

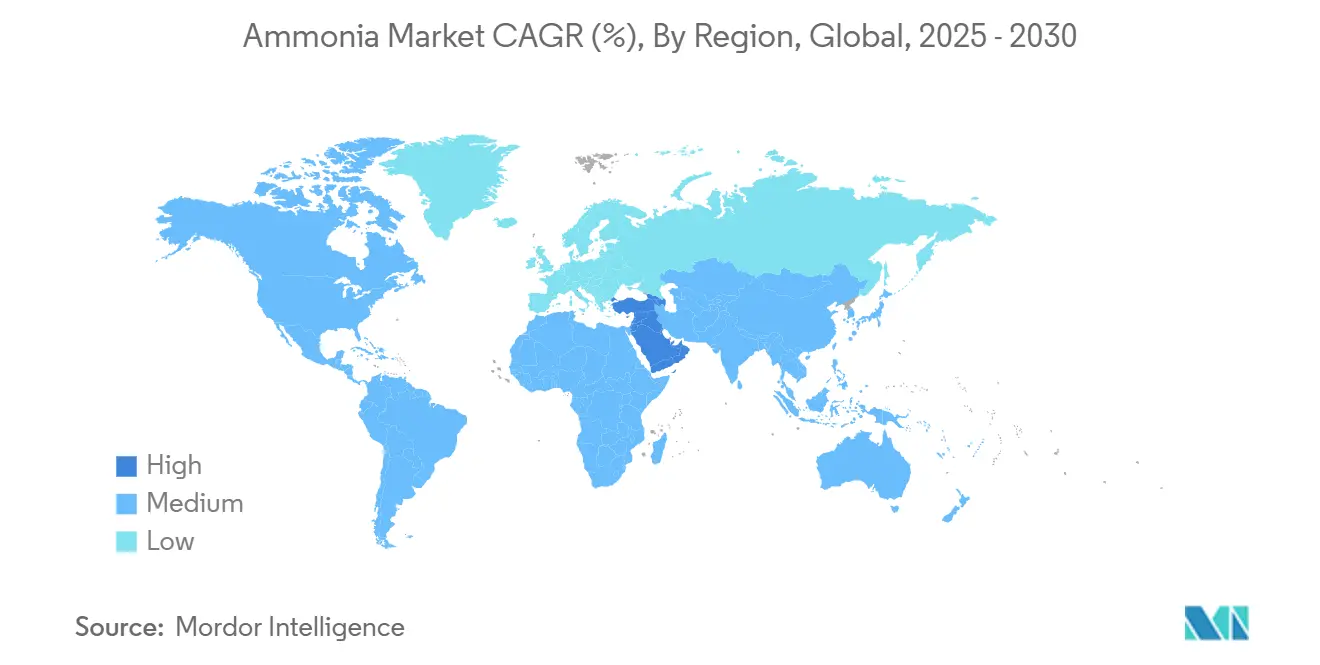

- Nach Geographie hielt Asien-Pazifik 51,40% des Ammoniak-Marktanteils im Jahr 2024, während die Region Naher Osten und Afrika voraussichtlich die schnellste CAGR von 2,67% bis 2030 verzeichnet.

Globale Ammoniak-Markttrends und Einblicke

Treiber-Wirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Anstieg der Nachfrage nach kohlenstoffarmen Düngern In Asien | +0.60% | Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Ammoniak-Adoption als Wasserstoffträger für Maritim Betankung In Japan und Südkorea | +0.40% | Japan, Südkorea, globale Hubs | Langfristig (≥ 4 Jahre) |

| Kohle-zu-Gas-Umstellung chinesischer Harnstoffanlagen steigert Ammoniak-Abnahme | +0.30% | China | Kurzfristig (≤ 2 Jahre) |

| Zunehmende Verwendung zur Sprengstoffproduktion | +0.20% | Australien, Südamerika, Afrika | Mittelfristig (2-4 Jahre) |

| Steigende Nachfrage nach grünem Ammoniak | +0.70% | Global, mit Konzentration In Europa, Naher Osten und Australien | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Anstieg der Nachfrage nach kohlenstoffarmen Düngern in Asien

Asiens landwirtschaftliche Wendung zur Nachhaltigkeit beschleunigt die Aufnahme kohlenstoffarmer Düngemittel. China rüstet kohlebasierte Anlagen mit erneuerbarer Elektrizität und Kohlenstoffabscheidungssystemen auf und steigert die Nachfrage nach erneuerbaren Ammoniak-Mischungen. Indonesiens GAIA-Projekt führt die erste Hybridanlage ein, die Erdgas und elektrolytischen Wasserstoff gemeinsam einsetzt und eine skalierbare Vorlage für Übergangsanlagen bietet. Politische Anreize wie Vorzugskreditprogramme für nachhaltige Inputs und verschärfte Emissionsgrenzwerte für konventionelle Harnstoffanlagen drängen Landwirte zu Prämie-Produkten. Der Welleneffekt ist bereits In Ausrüstungsbestellungen für modulare Elektrolyseure und In langfristigen Abnahmeverträgen zwischen Düngerverteilern und Entwicklern erneuerbarer Elektrizität erkennbar.

Adoption als Wasserstoffträger für maritime Betankung

Das Dekarbonisierungsversprechen des Schifffahrtssektors positioniert Ammoniak als praktischen Wasserstoffvektor. Japan und Südkorea führten 2024 die weltweit erste Lkw-zu-Schiff-Betankungsoperation durch und demonstrierten Ende-zu-Ende-Handhabungssicherheit sowie stärkten das Vertrauen der Hafenbehörden[1]aus-Shore- Energie, "JERA Und NYK Complete Welt'S First LKW-Zu-Schiff Ammoniak Bunkering," aus-Shore--Energie.biz . Das Ziel der Internationalen Seeschifffahrts-Organisation, die Schifffahrtsemissionen bis 2050 zu halbieren, hat Beförderer dazu motiviert, grüne Ammoniak-Liefervereinbarungen zu sichern. Klassengesellschaft-Genehmigungen für ammoniakbereite Motoren und die Einführung von Küstenfrachtschiff-Designs senken das technische Risiko, während Kohlenstoffpreisprognosen die Projektökonomie verbessern.

Kohle-zu-Gas-Umstellung chinesischer Harnstoffanlagen

Die Substitution von Kohle durch Erdgas In chinesischen Harnstoffkomplexen bietet sofortige Kohlenstoffintensitätsentlastung. Projekte wie die 1,8 Milliarden uns-Dollar Sanierung von Ningxia Coal Branche reduzieren CO₂-Emissionen um 2,20 Millionen Tonnen jährlich und setzen zusätzliche Ammoniak-Mengen für den Handelsverkauf frei[2]Ningxia Coal Branche Company, "MTP Revamp Projekt Enters Feld Konstruktion Stage," asiachem.org . Die Effizienzverbesserung, angewandt auf Anlagen, die fast ein Drittel der globalen Kapazität repräsentieren, entspricht einem potenziellen Angebotszuwachs von 3-4 Millionen Tonnen. Der Übergang wird durch regionale CO₂-Handelssysteme finanziell incentiviert, die vermiedene Emissionen monetarisieren.

Zunehmende Verwendung zur Sprengstoffproduktion

Die Nachfrage nach Ammoniumnitrat steigt parallel zur erhöhten Bergbauaktivität In Australien, Südamerika und Afrika. Da Bergbauunternehmen Eisenerz- und Batteriemetall-Projekte erweitern, folgt der Verbrauch von Sprengmitteln auf Ammoniak-Rohstoffbasis. Da die Nachfrage nach Sprengstoffen antizyklisch zu Düngerzyklen verläuft, diversifizieren Produzenten Einnahmen und reduzieren saisonale Durchsatzschwankungen[3]CAS, "Ammonium Nitrat: Making Es Safer Today," cas.org .

Hemmnisse-Wirkungsanalyse

| Hemmnis | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitrahmen |

|---|---|---|---|

| Flüchtig Erdgaspreise erhöhen europäische Produktionskosten | -0.50% | Europa | Kurzfristig (≤ 2 Jahre) |

| Sicherheits- und Toxizitätsbedenken verlangsamen Verwendung In verschiedenen Industrien | -0.30% | Global | Mittelfristig (2-4 Jahre) |

| Harnstoff-Überangebot unterdrückt Spot-Ammoniak-Nachfrage | -0.30% | Global, mit Konzentration In wichtigen Agrarmärkten | Kurzfristig (≤ 2 Jahre) |

| Quelle: Mordor Intelligence | |||

Volatile Erdgaspreise erhöhen europäische Produktionskosten

Europäische Produzenten stehen vor chronischer Kosteninflation, da Erdgas-Spotpreise über dem Vor-2022-Niveau bleiben. Mehrere Anlagen von CF Industries und BASF haben die Produktion gedrosselt und bis zu 7 Millionen Tonnen effektive Kapazität entfernt. Importe russischen Harnstoffs füllen die Lücke und verkomplizieren regionale Politikziele. Sofern Energiebeschaffungsverträge nicht wettbewerbsfähige Preise sichern oder blaue Ammoniak-Nachrüstungen schnell voranschreiten, wird das europäische Angebot voraussichtlich hinter der globalen Nachfrage zurückbleiben.

Sicherheits- und Toxizitätsbedenken

Ammoniaks Toxizität erfordert rigorose Eindämmung. Studien warnen, dass Großskalige Treibstoffverbrennung die Feinstaubbelastung erhöhen könnte, was In dicht besiedelten Hafenstädten erhebliche Gesundheitsauswirkungen verursachen könnte. Industrielle Lecks, wie die 47 Freisetzungen In uns-Lebensmittelverarbeitungsanlagen zwischen 2012-2021, halten Regulierer aufmerksam. Zusätzliche Investitionen In doppelwandige Panzer, Wäscher und Crew-Ausbildung erhöhen Projekt-Investitionsausgaben und können Anlageinbetriebnahme verzögern.

Segmentanalyse

Nach Typ: Flüssig dominiert mit Vielseitigkeitsvorteil

Flüssigprodukt machte 95% der Ammoniak-Markt-Tonnage im Jahr 2024 aus. Diese bilden profitiert von höherer volumetrischer Energiedichte als komprimierter Wasserstoff und erleichtert kosteneffiziente Lagerung für Maritim Bunkerlieferanten und Langstrecken-Pipeline-Mischungen. Das Segment soll jährlich um 1,94% wachsen, etwas schneller als der Gesamt-Ammoniak-Markt, da neue Hafenbetankungs-Hubs, Vor-Ort-Kühlsysteme und spezialisierte Küstenfrachtschiffe online gehen. Technologische Fortschritte, einschließlich Japans Großen Küstenfrachtschiff-Prototypen, unterstützen größere Paketgrößen, die gelieferte Kosten pro Tonne reduzieren. Investitionen In Kryoisolierung und Detektionssysteme mildern Verdampfungsverluste und verstärken weitere Liquiditätsvorteile.

Das gasförmige Segment bleibt essentiell für Prozesse, die sofortige Vergasung erfordern, wie bestimmte Polymer- oder Caprolactam-Synthesen, doch sein Anteil ist durch höhere Handhabungskosten begrenzt. Sicherheitsvorschriften begrenzen Transportdrücke und erfordern dickerwandige Zylinder, was Logistikkosten im Vergleich zu gekühltem Flüssigkeitstransport aufbläht. Obwohl inkrementelles Wachstum In Nischenpetrolchemie-Prozessen erwartet wird, wird Flüssigprodukt den Ammoniak-Markt bis 2030 weiterhin dominieren.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Nach Anwendung: Kältemittel übertreffen traditionelle Verwendungen

Ammoniak-Kühlung erzielte 2024 einen kleineren Anteil als Dünger-Intermediate, wächst jedoch am schnellsten mit 3,10% CAGR. Umweltpolitiken, die Fluorkohlenwasserstoffe auslaufen lassen, treiben den Wechsel zu natürlichen Kältemitteln. Industriesysteme mit Ammoniak liefern bis zu 20% höhere Vollast-Effizienz und profitieren von Rohstoffen, die ein Zehntel synthetischer Alternativen kosten können. Kühlketten-Betreiber, Lebensmittelprozessoren und petrochemische Lager-Anschlüsse beauftragen Große Ammoniak-Kaskadensysteme und spornen Kompressor- und Wärmetauscher-Upgrades an.

Stickstoffdünger-Intermediate behielten 78% der Ammoniak-Marktgröße 2024, da Landwirtschaft eine essentielle Nachfragesäule bleibt. Pharmazeutische Synthese, Sprengstoffe und aufkommende Bunker-Treibstoff-Mischungen diversifizieren das Verwendungsportfolio und puffern Produzenten gegen landwirtschaftliche Preisschwankungen. Die Entwicklung kleiner Ammoniak-Turbinen und Verbrennungsmotor-Nachrüstungen kann den nachgelagerten Mix über 2030 hinaus verbreitern, doch Kältemittel-Nachfrage bleibt das dynamischste Anwendungs-Untersegment.

Nach Endverbraucherindustrie: Landwirtschaft behält Dominanz trotz Diversifizierung

Landwirtschaft hielt einen 82%-Anteil der Gesamtabnahme 2024 und soll mit 1,99% CAGR bis 2030 expandieren, da Bevölkerungswachstum und Ernährungsumstellungen den Düngerverbrauch stützen. Präzisionsanwendungstools, verbesserte Harnstoffbeschichtungen und Regenerativ Landwirtschaftspraktiken können Stickstoffeffizienz optimieren, aber Flächenerweiterung In Afrika und Südostasien untermauert absolutes Tonnage-Wachstum. Erneuerbare Ammoniak-Adoption ermöglicht Produzenten, sich mit kohlenstoffarmen Lebensmittelversorgungsversprechen zu alignieren und den Sektor strukturell wichtig zu halten.

Nicht-landwirtschaftliche Nachfrage erweitert sich weiterhin, wobei Kühlinstallationen das schnellste Einheitenwachstum verzeichnen und Bergbau-Sprengstoffe einen Anti-korrelierten Einnahmestrom bieten. Pharmazeutische und Textilverwendungen halten stabile Grundlinien. Kleine, aber vielversprechende Nachfrage-Nischen bilden sich In Wasserbehandlungs-Additiven und dezentralen Energiespeichersystemen, die Ammoniaks Energiedichte nutzen. Diese Trends unterstützen kollektiv ein ausgewogeneres Ammoniak-Markt-Portfolio über die Zeit.

Notiz: Segmentanteile aller einzelnen Segmente verfügbar beim Berichtskauf

Geografieanalyse

Asien-Pazifik dominierte den Ammoniak-Markt mit 51,40% Anteil 2024. Chinas Kohle-zu-Gas-Umrüstungen und Indiens 750-Tonnen-pro-Tag Hygenco-Projekt erweitern kohlenstoffarme Kapazität, während japanische und Südkoreanische Häfen Betankungs-Piloten vorantreiben. Regionale Politikpakete, die erneuerbaren Stromtransfer und Steuerrabatte bieten, senken weitere gelieferte Kosten. Indonesiens Hybridanlage In Aceh zeigt Übergangswege, die für ressourcenreiche, stromeingeschränkte Standorte geeignet sind.

Die Region Naher Osten und Afrika ist die am schnellsten wachsende Geografie mit einer prognostizierten CAGR von 2,67% für 2025-2030. Ägyptens 33 Milliarden uns-Dollar Geschäfts-Pipeline, Marokkos Milliarden-Dollar Dakhla-Projekt und Katars 1,2 Milliarden uns-Dollar Brownfield-Erweiterung illustrieren souveräne Ambitionen, Solar--- und Windressourcen durch grüne oder blaue Ammoniak-Exporte zu monetarisieren. Golf-Küste-Ingenieurfirmen und Werft-Allianzen bieten technische Expertise und beschleunigen Bauzeitpläne.

Nordamerika nutzt reichliches Schiefergas und Kohlenstoffabscheidungs-Hubs, um marginale Produktionskosten niedrig zu halten. CF Industries' 10,4 Millionen Tonnen Kapazität und 37 uns-Projektvorschläge könnten die regionale Produktion von 21 Millionen auf 79 Millionen Tonnen jährlich erhöhen, falls genehmigt. Föderale saubere-Wasserstoff-Steuergutschriften verbessern die Ökonomie für blaue Anlagen, und Golf-Küsten-Häfen bieten Tiefwasserzugang zu europäischen und asiatischen Märkten.

Europa ringt mit hohen Gaspreisen und unsicheren Kohlenstoff-Grenzabgaben. Produktionsdrosselungen setzen sich fort, da Spotpreise volatil bleiben, obwohl Technologieanbieter blaue Ammoniak-Nachrüstungen mit bis zu 99% CO₂-Abscheidungsraten beschleunigen. Importabhängigkeit steigt, hervorgehoben durch zunehmende russische Harnstoff-Zuflüsse. Obwohl die Europäische Union inländische Energiesicherheit fördern will, bevorzugt Kapitalallokation nachgelagerte saubere-Treibstoff-Abnahmevereinbarungen mehr als neue einheimische Kapazität.

Lateinamerika und Ozeanien fügen inkrementelles Wachstum durch Bergbau- und Bunker-Treibstoff-Nachfrage hinzu. Brasiliens Hafen eineçu reserviert Land für eine 1 Millionen Tonnen grüne Ammoniak-Anlage, während Australiens Eisenerz-Expansion den Sprengstoffverbrauch antreibt.

Wettbewerbslandschaft

Der globale Ammoniak-Markt ist mäßig fragmentiert, wobei die fünf größten Produzenten 2024 weniger als 35% der installierten Kapazität kontrollieren, was mäßige Konzentration anzeigt. CF Industries führt die Produktion mit 10,4 Millionen Tonnen an und nutzt niedrige uns-Gaspreise. Yara International folgt mit 6,4 Millionen Tonnen und einem diversifizierten Portfolio über Europa, Afrika und Nordamerika, nun ergänzt durch uns-Golf-Küsten-Greenfield-Pläne mit bis zu 1,4 Millionen Tonnen pro Anlage. Nutrien, OCI und SABIC runden die Führungsgruppe mit regional ausgewogenen Standorten ab.

Strategische Allianzen definieren Wettbewerbsvorteile neu. Johnson Matthey und thyssenkrupp Uhde bieten eine integrierte blaue Ammoniak-Lösung, die bis zu 99% des Prozess-CO₂ abscheidet und Anlageneigentümer In den USA und im Nahen Osten anspricht. CF Industries und JERA bewerten gemeinsam einen Louisiana Greenfield-Standort zur Sicherung japanischer Abnahme. Technologiepartnerschaften zwischen Kompressorherstellern, Elektrolyseur-Lieferanten und Logistikunternehmen beschleunigen Zeit-Zu-Markt für First-Mover-Projekte und schaffen grenzüberschreitende Synergien.

Energie-Majors treten In den Ammoniak-Markt ein, um Einnahmen zu diversifizieren und sich gegen Ölpreiszyklen abzusichern. Equinor, BP und TotalEnergies finanzieren Große grüne Ammoniak-Komplexe mit erneuerbaren Entwicklern mit und nutzen Handel-Arme zur Verwaltung von Abnahmerisiken. Rohstoffhändler wie Trafigura und Mitsui buchen Terminal-Slots In Erwartung des Wachstums beim Flüssigammoniak-Transport. Da kohlenstoffarme Zertifizierungssysteme an Zugkraft gewinnen, wandert Wert zu Firmen, die Emissionsintensität verifizieren und vorgelagerte Stromverträge mit nachgelagerter Distribution integrieren können.

Ammoniak-Industrieführer

-

CF Industries Holdings Inc.

-

Nutrien

-

OCI

-

SABIC

-

Yara

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Jüngste Industrieentwicklungen

- Mai 2024: CF Industries und Topsoe haben eine Zusammenarbeit bei einem uns-basierten kohlenstoffarmen Ammoniak-Projekt angekündigt, mit dem Ziel, die inländische Produktionskapazität zu erhöhen und gleichzeitig Emissionen zu reduzieren. Diese Initiative wird voraussichtlich den Ammoniak-Markt stärken, indem nachhaltige Praktiken gefördert und die wachsende Nachfrage nach kohlenstoffarmen Lösungen erfüllt wird.

- Mai 2024: Yara International hat seine Präsenz In Asien durch eine Ammoniak-Liefervereinbarung mit einem indischen Energieunternehmen verstärkt. Diese strategische Partnerschaft wird voraussichtlich den regionalen Ammoniak-Markt stärken, indem eine stabile Lieferkette sichergestellt und verstärkte Zusammenarbeit innerhalb der Industrie gefördert wird.

Globaler Ammoniak-Marktbericht Umfang

Ammoniak ist eine anorganische Verbindung, die aus einem einzelnen Stickstoffatom besteht, das kovalent mit drei Wasserstoffatomen verbunden ist, ein Amidase-Inhibitor und ein Neurotoxin. Darüber hinaus werden mehr als 80% des industriell produzierten Ammoniaks als Dünger In der Landwirtschaft verwendet. Es wird auch als Kühlgas, zur Wasserreinigung und bei der Herstellung von Kunststoffen, Sprengstoffen, Textilien, Pestiziden, Farbstoffen und anderen Chemikalien verwendet.

Der Ammoniak-Markt ist segmentiert nach Typ, Endverbraucherindustrie und Geografie. Nach Typ ist der Markt In flüssig und gasförmig segmentiert. Nach Endverbraucherindustrie ist der Markt In Landwirtschaft, Textilien, Bergbau, Pharmazeutika, Kühlung und andere Endverbraucherindustrien segmentiert. Der Bericht deckt auch Marktgröße und Prognosen für den Ammoniak-Markt In 15 Ländern über wichtige Regionen ab. Für jedes Segment wurden Marktbemessung und Prognosen auf Basis des Volumens (Tonnen) durchgeführt.

| Flüssig |

| Gas |

| Stickstoffdünger-Zwischenprodukt |

| Kältemittel (Industriell und Kühlkette) |

| Sprengstoffe und Bergbaunitrate |

| Pharmazeutische Zwischenprodukte |

| Sonstige (Reinigungs- und Haushaltsprodukte und maritimer Bunker-Treibstoff / Wasserstoffträger) |

| Landwirtschaft |

| Textilien |

| Bergbau |

| Pharmazeutika |

| Kühlung |

| Sonstige (Lebensmittel und Getränke, Gummi, Wasserbehandlung, Erdöl und Zellstoff- und Papierindustrien) |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| ASEAN | |

| Australien | |

| Neuseeland | |

| Übriges Asien-Pazifik | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Vereinigtes Königreich | |

| Frankreich | |

| Italien | |

| Spanien | |

| Nordische Länder | |

| Übriges Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Übriges Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Vereinigte Arabische Emirate | |

| Katar | |

| Türkei | |

| Südafrika | |

| Ägypten | |

| Nigeria | |

| Übriger Naher Osten und Afrika |

| Nach Typ | Flüssig | |

| Gas | ||

| Nach Anwendung | Stickstoffdünger-Zwischenprodukt | |

| Kältemittel (Industriell und Kühlkette) | ||

| Sprengstoffe und Bergbaunitrate | ||

| Pharmazeutische Zwischenprodukte | ||

| Sonstige (Reinigungs- und Haushaltsprodukte und maritimer Bunker-Treibstoff / Wasserstoffträger) | ||

| Nach Endverbraucherindustrie | Landwirtschaft | |

| Textilien | ||

| Bergbau | ||

| Pharmazeutika | ||

| Kühlung | ||

| Sonstige (Lebensmittel und Getränke, Gummi, Wasserbehandlung, Erdöl und Zellstoff- und Papierindustrien) | ||

| Nach Geografie | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| ASEAN | ||

| Australien | ||

| Neuseeland | ||

| Übriges Asien-Pazifik | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Vereinigtes Königreich | ||

| Frankreich | ||

| Italien | ||

| Spanien | ||

| Nordische Länder | ||

| Übriges Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Übriges Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Vereinigte Arabische Emirate | ||

| Katar | ||

| Türkei | ||

| Südafrika | ||

| Ägypten | ||

| Nigeria | ||

| Übriger Naher Osten und Afrika | ||

Wichtige im Bericht beantwortete Fragen

Wie Groß ist die prognostizierte Größe des Ammoniak-Marktes bis 2030?

Der Ammoniak-Markt wird voraussichtlich bis 2030 210,81 Millionen Tonnen erreichen und mit einer CAGR von 1,89% über 2025-2030 wachsen.

Welche Region wird In den nächsten fünf Jahren am schnellsten wachsen?

Die Region Naher Osten und Afrika wird voraussichtlich die höchste regionale CAGR von 2,67% zwischen 2025 und 2030 verzeichnen, angetrieben durch Großangelegte grüne Ammoniak-Investitionen.

Warum gewinnt Ammoniak als maritimer Treibstoff an Interesse?

JERA und NYKs erfolgreiche Betankungsversuche, gekoppelt mit Emissionszielen der Internationalen Seeschifffahrts-Organisation, positionieren Ammoniak als praktikablen Wasserstoffträger zur Dekarbonisierung der Schifffahrt.

Wie beeinflussen hohe europäische Gaspreise Ammoniak-Produzenten?

Erhöhte Gaskosten haben mehrere europäische Anlagen zur Produktionsdrosselung gezwungen, Importmuster verändert und regionale Angebotskonkurrenzfähigkeit reduziert.

Welches Anwendungssegment expandiert am schnellsten?

Kühlverwendungen wachsen jährlich um 3,10% aufgrund regulatorischer Auslaufphasen von Fluorkohlenwasserstoff-Kältemitteln und Ammoniaks überlegener thermodynamischer Effizienz.

Welche Sicherheitsmaßnahmen sind für neue Ammoniak-Projekte kritisch?

Doppelwandige Lagerung, kontinuierliche Leckerkennung, Crew-Ausbildung und Einhaltung neuer Emissionsstandards sind essentiell zur Minderung von Toxizitätsrisiken bei Produktion, Transport und Betankung.

Seite zuletzt aktualisiert am: