Marktanalyse für Allylchlorid

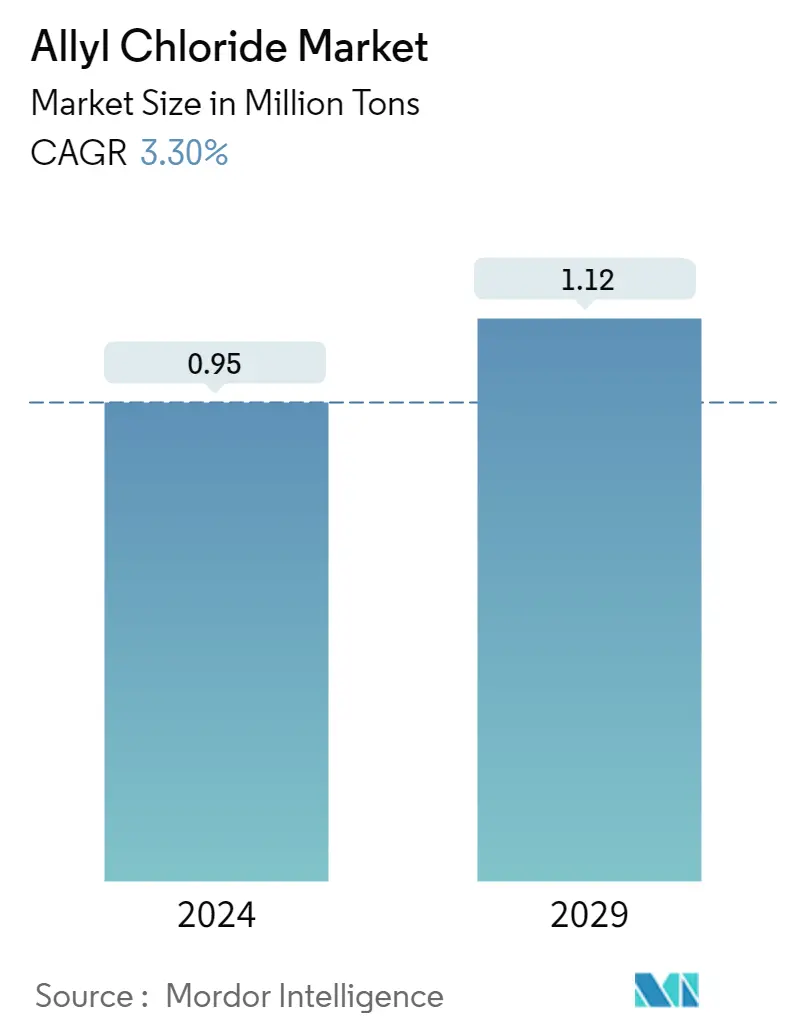

Die Marktgröße für Allylchlorid wird im Jahr 2024 auf 0,95 Millionen Tonnen geschätzt und soll bis 2029 1,12 Millionen Tonnen erreichen, was einem durchschnittlichen jährlichen Wachstum von 3,30 % im Prognosezeitraum (2024–2029) entspricht.

- Aufgrund des COVID-19-Ausbruchs wirkten sich landesweite Lockdowns auf der ganzen Welt, Unterbrechungen der Produktionsaktivitäten und Lieferketten sowie Produktionsstopps im Jahr 2020 negativ auf den Markt aus. Im Jahr 2021 begannen sich die Bedingungen jedoch zu erholen und der Markt kehrte wieder auf Wachstumskurs.

- Mittelfristig wird der zunehmende Einsatz von Allylchlorid-Derivaten in verschiedenen Anwendungen der Hauptfaktor für die Marktnachfrage im untersuchten Zeitraum sein.

- Auf der anderen Seite wird erwartet, dass Faktoren wie strenge staatliche Vorschriften und zunehmende Kenntnisse über biobasiertes Epichlorhydrin das Marktwachstum behindern. Das Aufkommen verschiedener Allylchlorid-Polymere und -Copolymere als Weichmacher und Emulgatoren dürfte eine Chance für den untersuchten Markt darstellen.

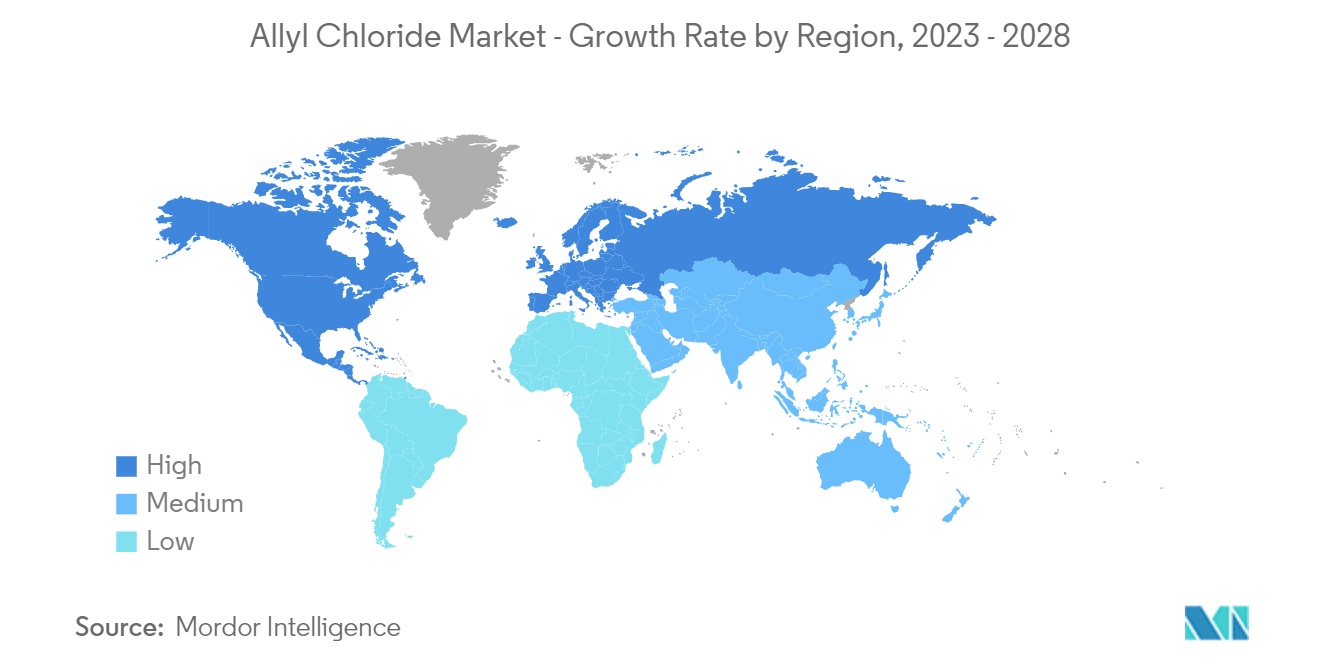

- Der asiatisch-pazifische Raum stellt aufgrund des Verbrauchs aus Ländern wie China, Südkorea, Indien und Japan den größten Markt dar.

Markttrends für Allylchlorid

Zunehmender Einsatz von Allylchlorid bei der Epichlorhydrinproduktion

- Allylchlorid wird typischerweise durch Reaktion von Propylen mit Chlor hergestellt, während Epichlorhydrin typischerweise durch Reaktion von Allylchlorid mit hypochloriger Säure und einer Base wie Natriumhydroxid hergestellt wird. Mittlerweile wird jedoch immer mehr Epichlorhydrin durch Zugabe von Salzsäure zu Glycerin hergestellt.

- Der Hauptbedarf an Allylchlorid stammt aus der Epichlorhydrinproduktion. Diese Verbindung kann entweder durch Umwandlung von Allylchlorid durch den Epoxidierungsprozess oder durch Reaktion von Allylchlorid mit hypochloriger Säure erhalten werden.

- Epichlorhydrin wird hauptsächlich bei der Herstellung von Epoxidharzen verwendet, die häufig in Beschichtungen, Klebstoffen und Kunststoffen verwendet werden. Es dient auch der Herstellung von synthetischem Glycerin, Textilien, Papier, Tinten und Farbstoffen, Lösungsmitteln, Tensiden und Pharmazeutika.

- Zu den führenden Epichlorhydrin-Herstellern gehören Olin Corporation, Shandong Haili Chemical und Vinythai AGC Group. Einige Unternehmen haben Produktionsanlagenprojekte für Epichlorhydrin initiiert, um die Nachfrage auf dem Allylchloridmarkt zu decken.

- Im März 2023 startete Sinopec ein 1,56 Milliarden US-Dollar teures Projekt in seiner Raffinerie im Norden Chinas, bei dem die Epichlorhydrinproduktion in die Modernisierung einbezogen wurde. Ziel dieser Erweiterung ist es, die Produktionskapazität zu erhöhen, die chinesische Wirtschaft durch die Schaffung von Arbeitsplätzen zu stärken und den Chemiesektor voranzutreiben. Das Projekt umfasst mehrere Anlagen, darunter einen katalytischen Cracker mit einer Kapazität von 3.000.000 Tonnen pro Jahr, eine Benzin-Hydrotreating-Einheit mit einer Kapazität von 700.000 Tonnen pro Jahr und eine Epichlorhydrin-Einheit mit einer Kapazität von 100.000 Tonnen pro Jahr.

- Während die Verwendung von Allylchlorid zur Herstellung von Epichlorhydrin in einigen Fällen durch Glycerin ersetzt wurde, verwenden bestimmte Hersteller wie Olin, Solvay und INEOS weiterhin die traditionelle Methode, die den Markt in den kommenden Jahren voraussichtlich prägen wird.

- Darüber hinaus steigert die zunehmende Produktion von Epoxidharz die Nachfrage nach Epichlorhydrin und Allylchlorid.

- Im Mai 2023 gab die Dongying Economic and Technological Development Zone der Provinz Shandong die Genehmigung eines neuen Projekts von Dongying Yi Rui Zengnew Material Technology Co. LTD bekannt. Ziel dieses Projekts ist die Entwicklung von Epoxidharz in Elektronikqualität und neuen Spezialharzmaterialien mit einer Jahreskapazität von 200.000 Tonnen.

- Im Februar 2022 kündigte Alko Nobel im Rahmen seiner Grow Deliver-Strategie Investitionspläne zur Ausweitung der hauseigenen Harzherstellung an. Dieses laufende Scale-up-Programm zielt darauf ab, die Widerstandsfähigkeit gegenüber Versorgungsunterbrechungen zu verbessern und erheblich zu den finanziellen Zielen des Unternehmens und den vorgelagerten Ambitionen zur CO2-Reduzierung beizutragen.

- Unter Berücksichtigung dieser Faktoren wird daher erwartet, dass die Anwendung von Allylchlorid in der Epichlorhydrinproduktion im Prognosezeitraum den Markt dominieren wird.

Asien-Pazifik-Region wird den Markt dominieren

- Im asiatisch-pazifischen Raum war die Nachfrage nach Allylchlorid aufgrund der schnellen Expansion und des Verbrauchs in verschiedenen Industrien am höchsten, darunter Epichlorhydrin (ECH), Glycidylether, Allylamine, Monomere von Polyacrylnitril, verschiedene Wasseraufbereitungschemikalien und Allylverbindungen wie Natriumallyl Sulfonat. Diese Nachfrage kommt überwiegend aus Ländern wie China, Südkorea, Japan und Indien.

- Auf China entfallen fast 60 % der gesamten ECH-Produktion Asiens und es hat seine Epichlorhydrin-Kapazität kontinuierlich erweitert, was etwa der Hälfte der weltweiten Nennkapazität entspricht. Beispielsweise initiierte Sinopec im März 2023 eine Modernisierung seiner Raffinerie im Norden Chinas im Wert von 1,56 Milliarden US-Dollar, vor allem um die Produktion von Epichlorhydrin zu ermöglichen. Das Projekt umfasst 12 Anlagen, darunter eine Epichlorhydrin-Einheit mit einer Kapazität von 100.000 Tonnen pro Jahr (TPA).

- Darüber hinaus ist China der weltweit größte Produzent von Epoxidharz und gehört zu den fünf größten Exporteuren. Nan Ya Epoxy Resin (Kunshan) Co. Ltd, Sanmu Group und Kingboard Chemical Holdings Ltd sind einige der wichtigsten Hersteller in Chinas Epoxidharzindustrie.

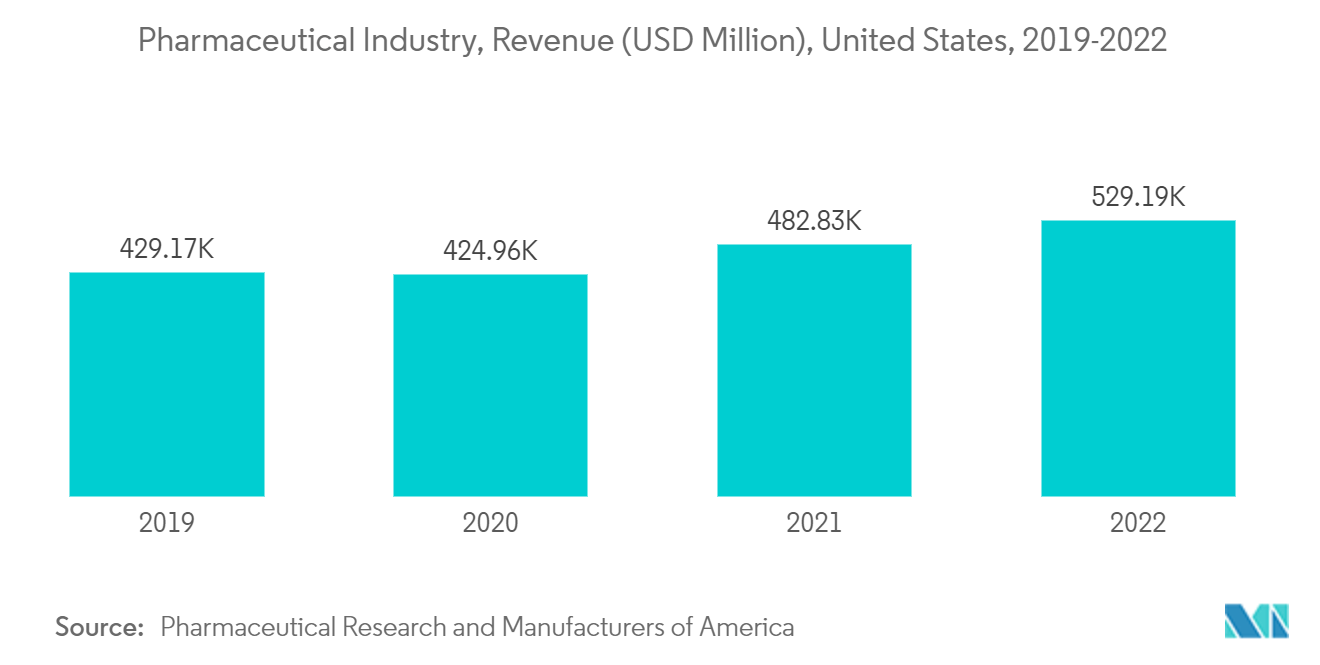

- Chinas Pharmaindustrie zählt zu den größten der Welt und stellt Generika, therapeutische Medikamente, pharmazeutische Wirkstoffe und traditionelle chinesische Medizin her. Über 90 % der im Land registrierten Medikamente sind Generika. Nach Angaben des National Bureau of Statistics of China erwirtschaftete die Pharmaindustrie im Jahr 2022 Betriebseinnahmen von über 3,36 Billionen Yuan (0,459 Billionen US-Dollar), was einem Wachstum von 0,5 % gegenüber dem Vorjahr entspricht, wobei die Einnahmen 3,33 Billionen CNY (0,451 Billionen US-Dollar) überstiegen. im Jahr 2021.

- Im Rahmen der Aatma Nirbhar Bharat-Reform führt das indische Pharmaministerium Programme wie das Production Linked Incentive (PLI)-Programm ein, um die inländische Herstellung kritischer APIs und wichtiger Ausgangsmaterialien (KSMs)/Arzneimittelzwischenprodukte (DIs) und APIs zu fördern und INR zuzuteilen 15.000 Crores (1,8 Milliarden US-Dollar) vom Geschäftsjahr 2020–21 bis zum Geschäftsjahr 2028–29. Darüber hinaus zielt das Scheme for the Promotion of Bulk Drug Parks im Wert von INR 3.000 crores (USD 362,5 Millionen) vom Geschäftsjahr 2020-21 bis zum Geschäftsjahr 2024-25 darauf ab, finanzielle Unterstützung für die Einrichtung von Bulk Drug Parks in drei Bundesstaaten bereitzustellen.

- Indien plant, bis 2023 einen Fonds in Höhe von fast 1 Lakh Crore INR (1,3 Milliarden US-Dollar) einzurichten, um die inländische Herstellung pharmazeutischer Inhaltsstoffe zu stärken. Darüber hinaus beabsichtigt die indische Regierung, eine elektronische Plattform zur Regulierung von Online-Apotheken im Rahmen einer neuen Richtlinie zur Eindämmung des Potenzials einzurichten Missbrauch aufgrund einfacher Verfügbarkeit.

- Unter Berücksichtigung dieser Faktoren wird erwartet, dass die Nachfrage der Region nach Allylchlorid im Prognosezeitraum steigen wird.

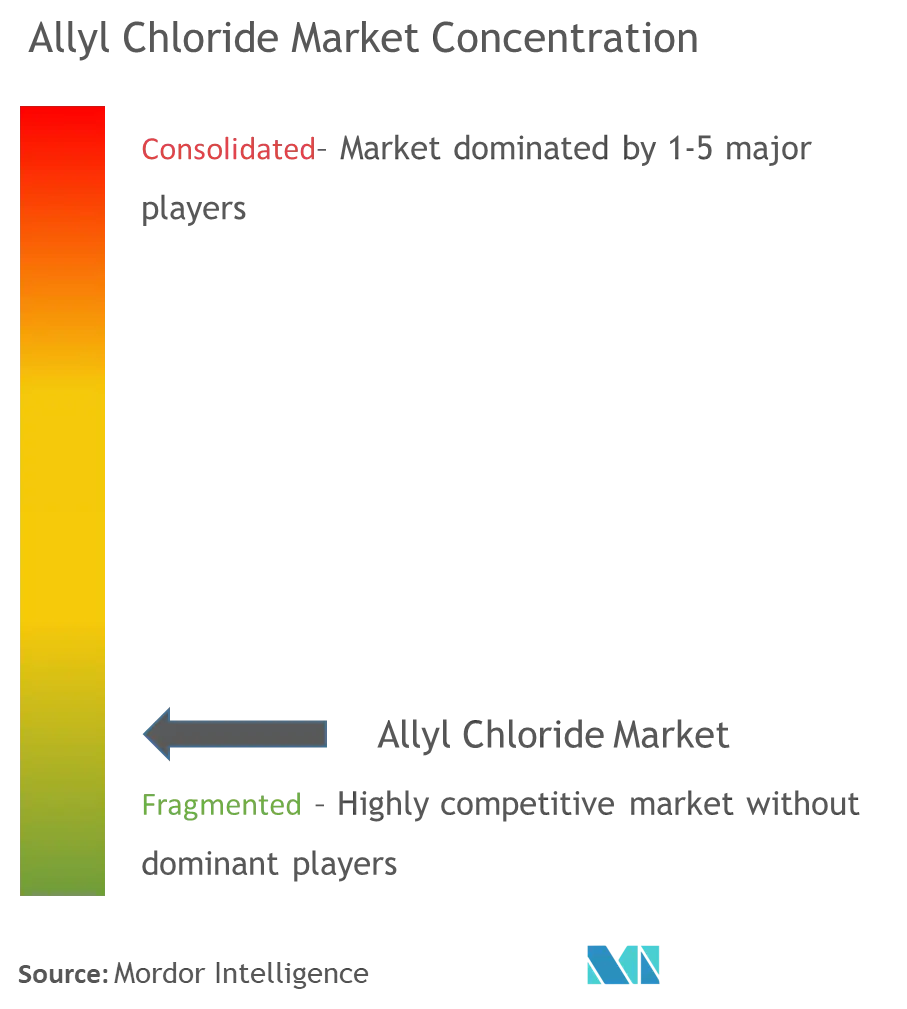

Überblick über die Allylchlorid-Branche

Die weltweite Allylchloridindustrie ist fragmentiert, da kein Unternehmen über einen nennenswerten Marktanteil verfügt. Führende Unternehmen in dieser Branche sind INEOS, Kashima Chemical Co. LTD, Olin Corporation, OSAKA SODA, Solvay, Sumitomo Chemical Co. Ltd und BefarGroup Co. Ltd.

Marktführer für Allylchlorid

OSAKA SODA

Sumitomo Chemical Co., Ltd

INEOS

Olin Corporation

Befar Group Co. Ltd.

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

.

Segmentierung der Allylchlorid-Branche

Allylchlorid ist eine Organochlorverbindung. Es wird hauptsächlich in Epichlorhydrin umgewandelt, das bei der Herstellung von Kunststoffen verwendet wird.

Der Allylchlorid-Markt ist nach Anwendung und Geografie segmentiert. Je nach Anwendung ist der Markt in Allylamine, Allylsulfonate, Epichlorhydrin, Glycidylether, Wasseraufbereitungschemikalien und andere (Klebstoffe, Parfüme und Pharmazeutika) unterteilt. Der Bericht behandelt auch die Marktgröße und Prognosen für den Allylchlorid-Markt in verschiedenen Ländern in wichtigen Regionen, darunter Nordamerika, Europa, den asiatisch-pazifischen Raum, Lateinamerika, den Nahen Osten und Afrika.

Für jedes Segment wurden die Marktgröße und Prognosen in Volumen (Kilotonnen) erstellt.

| Allylamine |

| Allylsulfonate |

| Epichlorhydrin |

| Glycidylether |

| Chemikalien zur Wasseraufbereitung |

| Andere Anwendungen (Klebstoffe, Parfüme, Pharmazeutika) |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest des asiatisch-pazifischen Raums | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Großbritannien | |

| Frankreich | |

| Italien | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest des Nahen Ostens und Afrikas |

| Anwendung | Allylamine | |

| Allylsulfonate | ||

| Epichlorhydrin | ||

| Glycidylether | ||

| Chemikalien zur Wasseraufbereitung | ||

| Andere Anwendungen (Klebstoffe, Parfüme, Pharmazeutika) | ||

| Erdkunde | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest des asiatisch-pazifischen Raums | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Großbritannien | ||

| Frankreich | ||

| Italien | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest des Nahen Ostens und Afrikas | ||

Häufig gestellte Fragen zur Allylchlorid-Marktforschung

Wie groß ist der Allylchlorid-Markt?

Die Marktgröße für Allylchlorid wird im Jahr 2024 voraussichtlich 0,95 Millionen Tonnen erreichen und bis 2029 mit einer jährlichen Wachstumsrate von 3,30 % auf 1,12 Millionen Tonnen wachsen.

Wie groß ist der Allylchlorid-Markt derzeit?

Im Jahr 2024 wird die Marktgröße für Allylchlorid voraussichtlich 0,95 Millionen Tonnen erreichen.

Wer sind die Hauptakteure auf dem Allylchlorid-Markt?

OSAKA SODA, Sumitomo Chemical Co., Ltd, INEOS, Olin Corporation, Befar Group Co. Ltd. sind die wichtigsten Unternehmen, die auf dem Allylchlorid-Markt tätig sind.

Welches ist die am schnellsten wachsende Region im Allylchlorid-Markt?

Es wird geschätzt, dass Europa im Prognosezeitraum (2024–2029) mit der höchsten CAGR wachsen wird.

Welche Region hat den größten Anteil am Allylchlorid-Markt?

Im Jahr 2024 hat der asiatisch-pazifische Raum den größten Marktanteil am Allylchlorid-Markt.

Welche Jahre deckt dieser Allylchlorid-Markt ab und wie groß war der Markt im Jahr 2023?

Im Jahr 2023 wurde die Größe des Allylchlorid-Marktes auf 0,92 Millionen Tonnen geschätzt. Der Bericht deckt die historische Marktgröße des Allylchlorid-Marktes für die Jahre 2019, 2020, 2021, 2022 und 2023 ab. Der Bericht prognostiziert auch die Allylchlorid-Marktgröße für die Jahre 2024, 2025, 2026, 2027, 2028 und 2029.

Seite zuletzt aktualisiert am:

Allylchlorid-Branchenbericht

Statistiken für den Marktanteil, die Größe und die Umsatzwachstumsrate von Allylchlorid im Jahr 2024, erstellt von Mordor Intelligence™ Industry Reports. Die Allylchlorid-Analyse umfasst einen Marktprognoseausblick für 2024 bis 2029 und einen historischen Überblick. Holen Sie sich ein Beispiel dieser Branchenanalyse als kostenlosen PDF-Download.