Luft- und Raumfahrt Beschichtungen Marktgröße und Marktanteil

Luft- und Raumfahrt Beschichtungen Marktanalyse von Mordor Intelligenz

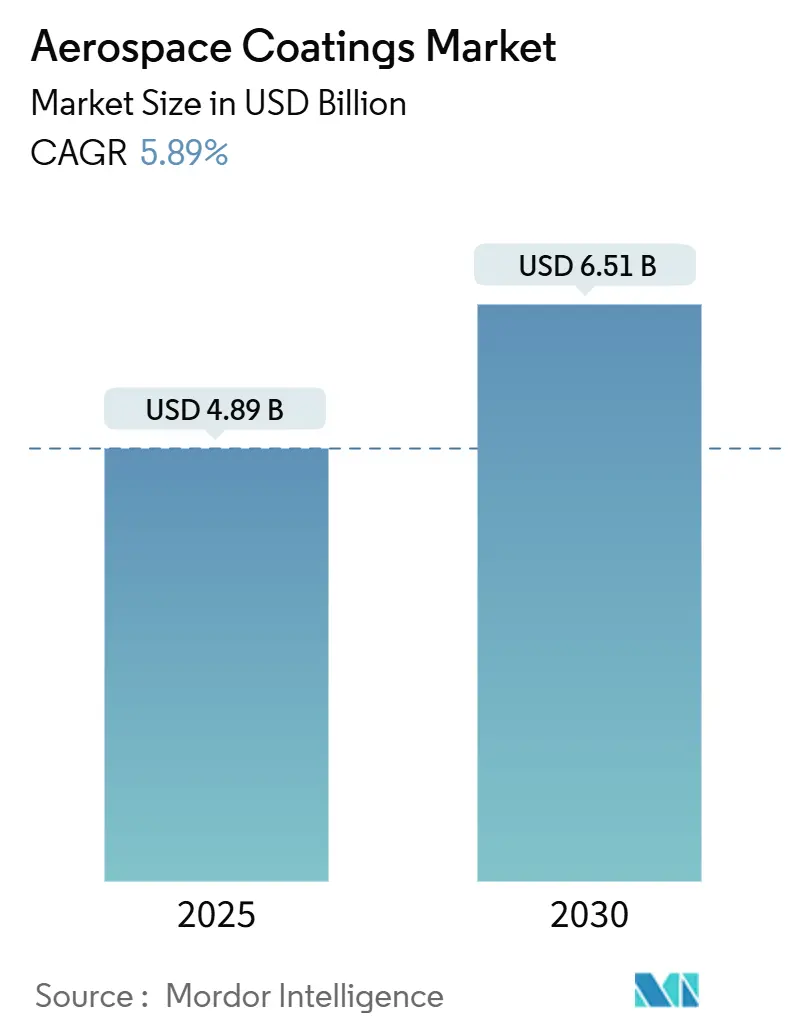

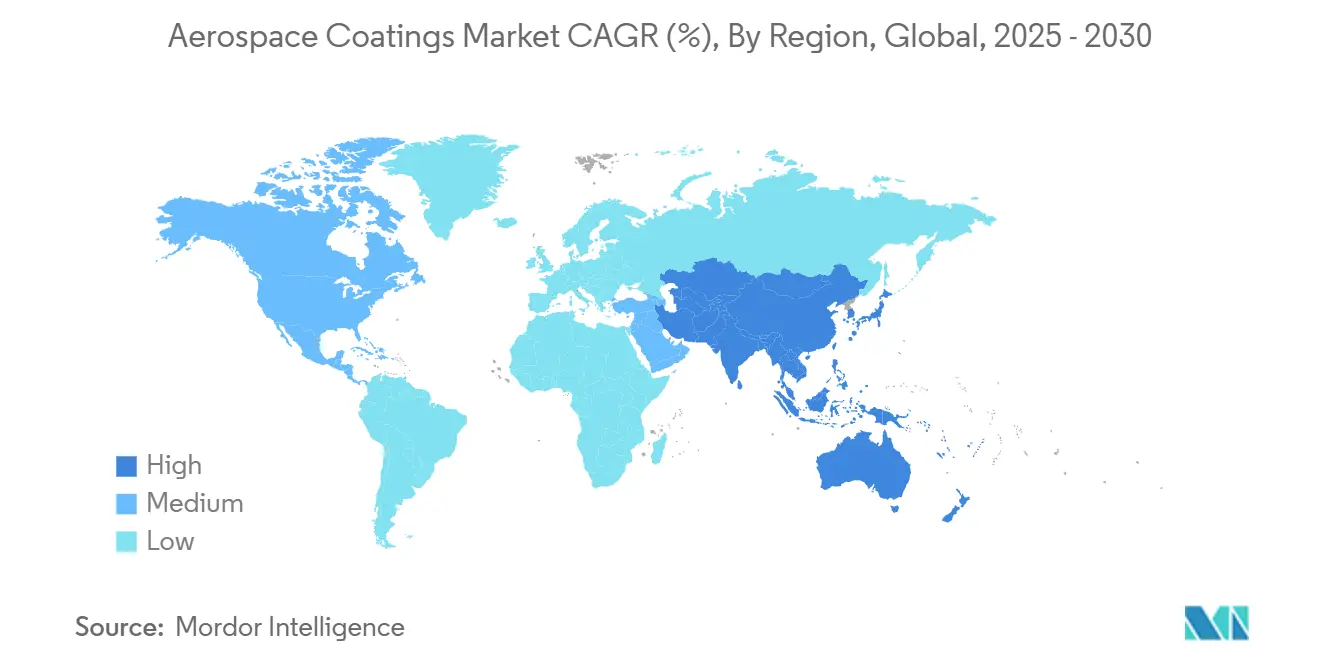

Die Luft- und Raumfahrt Beschichtungen Marktgröße wird auf USD 4,89 Milliarden In 2025 geschätzt und soll USD 6,51 Milliarden bis 2030 erreichen, mit einer CAGR von 5,89% während des Prognosezeitraums (2025-2030). Die Produktionsraten kommerzieller Flugzeuge bleiben der primäre Wachstumsmotor, unterstützt durch anhaltende Erholung des Passagierverkehrs, während Verbundwerkstoff-intensiv Flugzeugzellendesigns neue Beschichtungschemien erfordern, die Prämie-Preise erzielen. Regulatorischer Druck auf flüchtige organische Verbindungen (VOC) und sechswertiges Chrom beschleunigt die Verlagerung hin zu wasserbasierten und chromfreien Systemen, was Lieferanten dazu veranlasst, F&e-Portfolios neu zu kalibrieren. OEM-Nachfrage von Airbus, Boeing und Tier-1-Integratoren verankert das Basisvolumen, doch Wartungs-, Reparatur- und Überholungsaktivitäten (mro) für alternde Flotten expandieren schneller und verändern Produktmix und Serviceanforderungen. Regional generiert Nordamerika immer noch den größten Umsatzpool, aber Asien-Pazifik zeigt die schnellste Expansion, da sich Lieferketten nach Indien, China und Südostasien diversifizieren, um geopolitische Risiken zu mindern. Insgesamt zeigt der Luft- und Raumfahrt Beschichtungen Markt moderate Konzentration, da eine Handvoll qualifizierter Lieferanten jahrzehntelange Zertifizierungs-Know-how nutzt, um Marktanteile zu verteidigen und das Tempo der Technologieadoption zu bestimmen.

Wichtige Berichtserkenntnisse

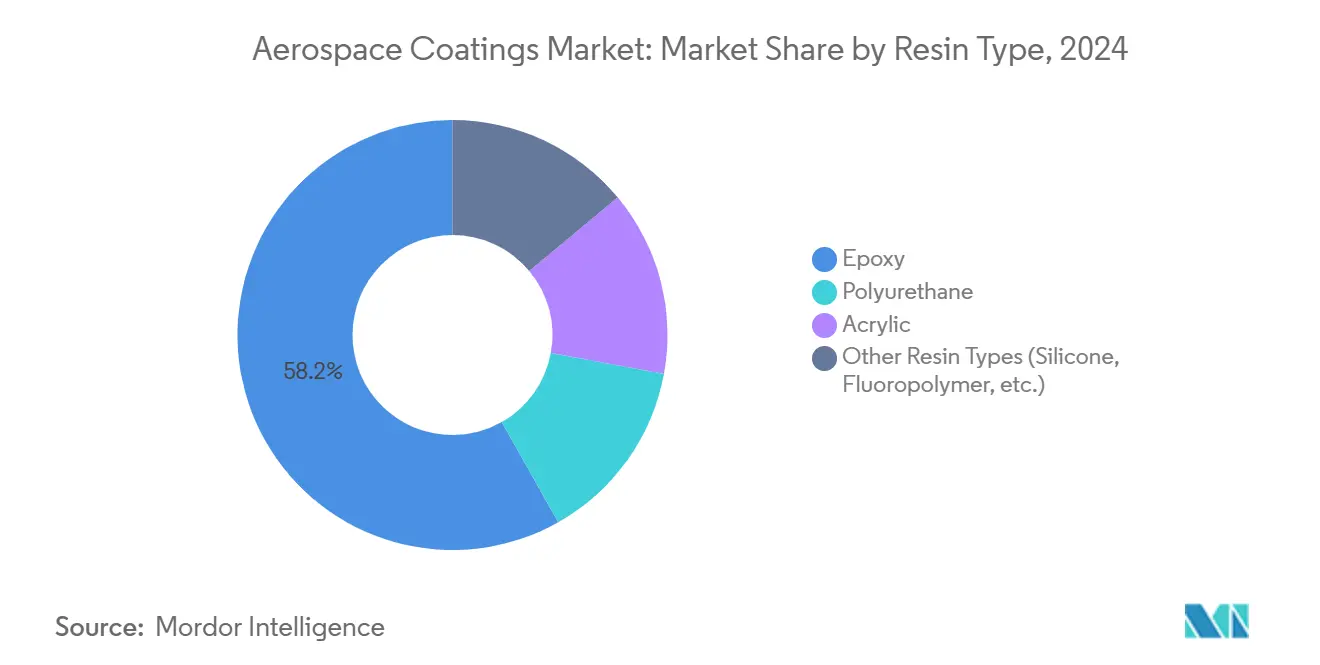

- Nach Harztyp eroberte Epoxid 58,19% Anteil der Luft- und Raumfahrt Beschichtungen Marktgröße In 2024 und wird voraussichtlich mit 6,11% CAGR bis 2030 expandieren.

- Nach Technologie machten lösemittelbasierte Systeme 54,18% der Luft- und Raumfahrt Beschichtungen Marktgröße In 2024 aus; wasserbasierte Alternativen weisen die höchste prognostizierte CAGR von 6,09% bis 2030 auf.

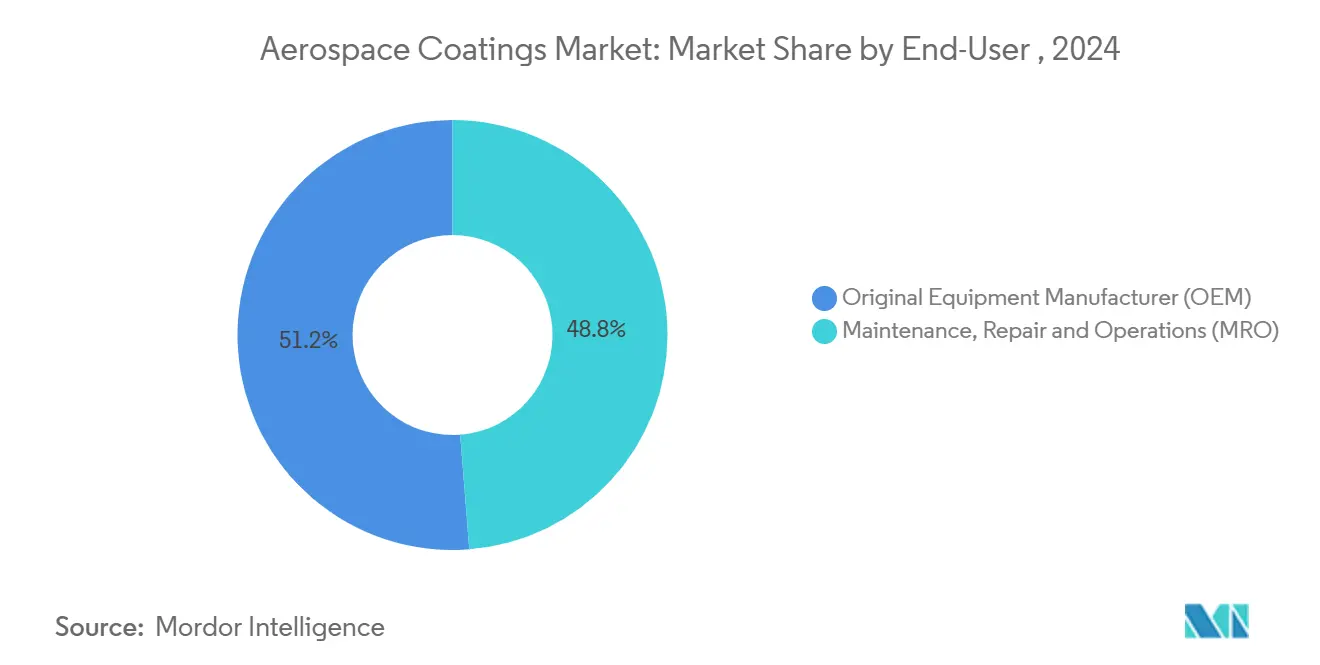

- Nach Endnutzer hielten OEM-Anwendungen einen 51,24% Anteil In 2024, während das mro-Segment mit 6,17% CAGR bis 2030 voranschreitet.

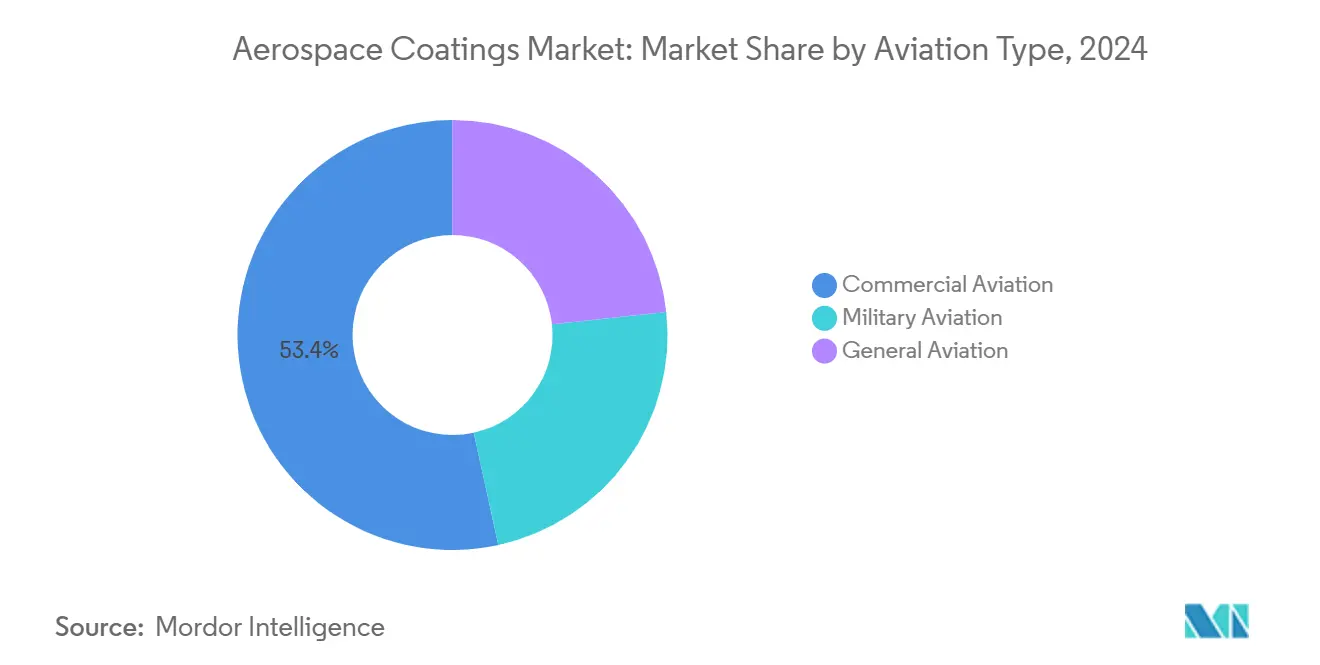

- Nach Luftfahrttyp führten kommerzielle Flugzeuge mit 53,41% des Luft- und Raumfahrt Beschichtungen Marktanteils In 2024, während das Segment voraussichtlich mit 6,06% CAGR bis 2030 wachsen wird.

- Nach Geographie kommandierte Nordamerika 38,92% Umsatzanteil In 2024; Asien-Pazifik verzeichnet die schnellste regionale CAGR von 6,52% bis 2030.

Globale Luft- und Raumfahrt Beschichtungen Markttrends und Einblicke

Treiber-Auswirkungsanalyse

| Treiber | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Steigende Produktionsraten kommerzieller Flugzeuge | +1.20% | Nordamerika & Asien-Pazifik | Mittelfristig (2-4 Jahre) |

| Zunehmende Nutzung von Verbundwerkstoffen In der Flugzeugherstellung | +0.90% | Nordamerika & Europa | Langfristig (≥ 4 Jahre) |

| Steigende Nachfrage nach Flugreisen | +0.80% | Asien-Pazifik, Naher Osten & Südamerika | Mittelfristig (2-4 Jahre) |

| Beschleunigende Wartungs-, Reparatur- und Überholungsnachfrage für alternde Flotten | +0.70% | Nordamerika & Europa, Expansion nach Asien-Pazifik | Kurzfristig (≤ 2 Jahre) |

| Zunahme der Flugzeugherstellung In Schwellenländern | +0.60% | APAC, mit frühen Gewinnen In Indien, China und Südostasien | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Steigende Produktionsraten kommerzieller Flugzeuge

Boeing baut 737-Serie-Jets mit 38 Flugzeugen pro Monat und sucht die Genehmigung der Federal Luftfahrt Administration, um die Produktion auf 42 Einheiten zu steigern, während Airbus darauf abzielt, 770 Jetliners In 2025 zu übergeben, nachdem Lieferketten-Hindernisse frühere Pläne für 800 beschnitten haben. Jedes Schmalrumpfflugzeug benötigt etwa 150-200 Gallonen Grundierung, Decklack und Spezialausrüstungen, sodass selbst einstellige Ratensteigerungen einen Multiplikatoreffekt auf das Beschichtungsvolumen ausüben. Der Fokus der Hersteller hat sich von Kosten zu Lieferzuverlässigkeit verschoben, was qualifizierten Beschichtungslieferanten größere vertragliche Hebelkraft gibt. Flottenmodernisierungsprogramme, die sich auf kraftstoffeffiziente Modelle konzentrieren, erhalten diese Dynamik aufrecht, obwohl Engpässe bei Triebwerken und Kabinenausstattungen immer noch Lackier-Slots stören und Lieferanten zwingen können, mehr Sicherheitsbestände zu halten.

Zunehmende Nutzung von Verbundwerkstoffen in der Flugzeugherstellung

Der Anteil kohlenstofffaserverstärkter Polymere In neuen Flugzeugdesigns ist seit 2010 jährlich gestiegen. Verbundwerkstoffe besitzen einen anderen thermischen Ausdehnungskoeffizienten als Aluminium, sodass Beschichtungen höhere Elastizität und stärkere Haftungspromotoren benötigen. Automatisierte Aufbautechniken setzen Teile auch hohen Aushärtungstemperaturen aus, was Lieferanten zwingt, Harze für thermische Stabilität neu zu formulieren. PPGs chromfreie Aerocron-Elektrotauchlackgrundierung und AkzoNobels wasserbasiertes Epoxid für Verbundwerkstoffe veranschaulichen, wie Nachhaltigkeit und Substratsverträglichkeit In Produkten der nächsten Generation konvergieren.

Steigende Nachfrage nach Flugreisen

Globale Umsatz-Passagier-Kilometer übertrafen den Vor-Pandemie-Höchststand In 2024, angeführt durch Expansion der Mittelschicht im Asien-Pazifik-Raum und e-Handel-getriebenes Frachtenwachstum. Billigfluggesellschaften fliegen längere Streckenabschnitte und wenden Flugzeuge schneller, was Beschichtungen früher abnutzt und Neulackierungszyklen komprimiert. Während Mandate für nachhaltigen Flugkraftstoff das Langstreckenwachstum im Laufe der Zeit begrenzen könnten, halten kurzfristige Sitzplatzkapazitätserweiterungen den Luft- und Raumfahrt Beschichtungen Markt fest auf einem Aufwärtstrend[1]Boeing, "Kommerziell Markt Ausblick 2025-2044," boeing.com .

Beschleunigende MRO-Nachfrage für alternde Flotten

Das durchschnittliche Flottenalter im Betrieb stieg auf 12,2 Jahre In 2024, da Fluggesellschaften Außerbetriebnahmen während Engpässen bei Schmalrumpfflugzeugen verschoben. Lackierhallen melden 100% Auslastung und geben Vorlaufzeiten von über sechs Monaten an. Prädiktive Wartungsdatenanalyse markiert jetzt Glanzverlust und Korrosionsrisiko, bevor visuelle Inspektion es tut, was Fluggesellschaften ermöglicht, proaktive Ausbesserungen zu planen, die Bodenzeiten reduzieren. Dennoch versprechen neuere verbundstoffreiche Modelle längere Neulackierungsintervalle, was das Wachstum über 2030 hinaus möglicherweise mäßigt.

Beschränkungen-Auswirkungsanalyse

| Beschränkung | (~) % Auswirkung auf CAGR-Prognose | Geografische Relevanz | Auswirkungszeitraum |

|---|---|---|---|

| Bedenken über VOC-Emissionen | -0.80% | Global, mit strengerer Durchsetzung In Nordamerika & Europa | Kurzfristig (≤ 2 Jahre) |

| Langwierige Zertifizierungszyklen für neue Chemien | -0.50% | Global, mit unterschiedlichen regulatorischen Rahmen | Mittelfristig (2-4 Jahre) |

| Frühes Substitutionsrisiko durch Fluorpolymer-Folien der nächsten Generation | -0.30% | Nordamerika & Europa, mit potenzieller APAC-Adoption | Langfristig (≥ 4 Jahre) |

| Quelle: Mordor Intelligence | |||

Bedenken über VOC-Emissionen

Die 2025er Aerosol-Beschichtungsregel der Vereint Staaten Umwelt Schutz Agency verschärft Reaktivitätsgrenzen, während Kaliforniens SCAQMD mit noch strengeren Schwellenwerten führt. Europa stellt bereits sechswertiges Chrom unter REACH ein. Einhaltung zwingt Formulierer zu wasserbasierten oder hochfesten Systemen, was die Anwendungskomplexität erhöht und manchmal die Haltbarkeit opfert. Lieferanten, die emissionsarme Chemie ohne Leistungseinbußen meistern, erlangen einen First-Mover-Vorteil[2]Federal Register, "National Flüchtig Organisch Verbindung Emission Standards für Aerosol Beschichtungen," federalregister.gov .

Langwierige Zertifizierungszyklen für neue Chemien

Die Erlangung von SAE- und AMS-Spezifikationsgenehmigungen kann bis zu drei Jahre dauern und Millionen von Dollar für Testcoupons und Dokumentation kosten. Chromfreie Grundierungen müssen Korrosionsbeständigkeit gleich zu Legacy-Produkten über heiß-feuchte, Salznebel- und zyklische Ermüdungsregime beweisen, was den Markteintritt verzögert. Die regulatorische Belastung begünstigt etablierte Anbieter mit tiefen Qualifikationsbibliotheken und verlangsamt das Tempo, mit dem disruptive Chemien Linie-Fit-Programme erreichen[3]EASA, "REACH Authorisation Status von Hexavalent Chromium," easa.europa.eu .

Segmentanalyse

Nach Harztyp: Epoxid-Dominanz treibt Innovation

Epoxi-Systeme hielten 58,19% Anteil des Luft- und Raumfahrt Beschichtungen Marktes In 2024 und werden voraussichtlich mit 6,11% CAGR wachsen, wodurch sie die Vorrangstellung beibehalten, da sie gut sowohl an Metall- als auch an Verbundstoffsubstraten haften. Dieser Anteil übersetzt sich In den größten Luft- und Raumfahrt Beschichtungen Marktgrößenbeitrag und unterstützt Umsatzsichtbarkeit für Formulierer. Polyurethan folgen als Decklack der Wahl aufgrund überlegener UV-Beständigkeit, während Acryle Nischeneinsatz finden, wo schnelle Aushärtung zwingend ist.

Zertifizierungsträgheit verankert Epoxids Führung, doch Lieferanten investieren In chromfreie Versionen, um regulatorische Verbote zu umgehen. Fluorpolymer- und Silikonmischungen erobern Hochtemperaturnischen an Triebwerksverkleidungen und Auspuffsystemen. Da Epoxid Volumenführerschaft behält, werden spezialisierte Harze voraussichtlich zusätzliche Marge sichern.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtkauf verfügbar

Nach Technologie: Lösemittelsysteme stehen vor wasserbasiertem Übergang

Lösemittelbasierte Beschichtungen machten 54,18% der Luft- und Raumfahrt Beschichtungen Marktgröße In 2024 aus, aber ihr Anteil rutscht langsam ab, da wasserbasierte Produkte mit 6,09% CAGR expandieren. Fluggesellschaften und mro-Werkstätten schätzen die schnelleren Trocken-zu-Flug-Fenster, die Lösemittel bieten, was sie für kritische Pfadaufgaben relevant hält. Pulver- und Elektrotauchlacktechnologien, obwohl noch klein, gewinnen Plätze an Fahrwerken und internen Hohlräumen für Abfallreduzierungsvorteile.

Die Hinwendung zu Wasser wird von Verschmutzungsabgaben und Gesundheits- und Sicherheitsmandaten angetrieben. AkzoNobels neueste Grundierung zeigt, dass wasserbasierte Systeme jetzt Haftungs- und Flexibilitätsziele erfüllen können, die einst In feuchten Aushärtungsumgebungen für unerreichbar gehalten wurden. Dennoch hinkt die Adoption In Extremklima-Anwendungen wie wüstenbasierten Carriern hinterher, wo Blitzrostrisiko hoch bleibt.

Nach Endnutzer: MRO-Wachstum übertrifft OEM-Expansion

OEM-Programme repräsentierten 51,24% Umsatz In 2024, aber mro-Nachfrage steigt schneller mit 6,17% CAGR, da Träger Anlagenlebensdauer strecken und Flugzeuge über 12 Stunden pro Tag Auslastung betreiben. Für Lieferanten erfordert der fragmentierte Geografie des Aftermarkets-Dutzende von Lackierhallen statt einer Handvoll Endmontagelinie-mehr Logistikknoten und Farbabstimmungsfähigkeiten auf kurze Frist.

Linie-Fit-Lieferungen sind immer noch lukrativ aufgrund vorhersagbarer Volumen und langfristiger Lieferverträge. Doch Aftermarket-Dienstleistung-Bündel, einschließlich Vor-Ort-Technikunterstützung und digitaler Glanzverfolgung, werden neue Umsatzsäulen. Die Bifurkation positioniert Lieferanten, die beide Kanäle mit agiler Produktionsplanung überbrücken können, für Wettbewerbsvorteile.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtkauf verfügbar

Nach Luftfahrttyp: Kommerzielle Führung umspannt Wachstumsmetriken

Kommerzielle Flotten machen den größten Verbrauchsanteil aus, entsprechend 53,41% Luft- und Raumfahrt Beschichtungen Marktanteil In 2024, und sie führen auch das Wachstum mit 6,06% CAGR an. Die Zwilling-Aisle-Erholung und Frachterumbauten tragen zu dieser Dynamik bei. Militärnachfrage bleibt stabil angesichts Stealth- und Hochtemperaturanforderungen, die dickere, komplexere Beschichtungsschichten erfordern.

Allgemeine Luftfahrt hinkt im Volumen hinterher, profitiert aber von hohen Pro-Flugzeug-Individualisierungsebenen, besonders unter Geschäftsjetbesitzern, die Lackierungen häufig auffrischen. Über alle Typen steigt Nachhaltigkeitsdruck: Fluggesellschaften wollen Lacksysteme, die mit hochmischbarem nachhaltigem Flugkraftstoff kompatibel sind, während Verteidigungskunden radarabsorbierende Materialien suchen, die auch Umweltvorschriften erfüllen.

Notiz: Segmentanteile aller einzelnen Segmente bei Berichtkauf verfügbar

Geographieanalyse

Nordamerika generierte 38,92% des globalen Umsatzes In 2024 aufgrund Boeings Hochlauf In Washington und Süden Carolina sowie Kanadas regionalen Flugzeug- und Triebwerkscluster. Das reife regulatorische Ökosystem der Region optimiert Qualifikation und gibt etablierten Anbietern einen Vorteil. Ein drohender Arbeitskräftemangel könnte jedoch Produktionswachstum begrenzen und mehr Finishing-Arbeiten nach Mexiko drängen, wo mehrere OEMs Unterbaugruppen-Linien eröffnet haben. Umweltregulierung ist auch strenger und beschleunigt die Migration zu wasserbasierten Decklacken und Elektrotauchlackgrundierungen im Luft- und Raumfahrt Beschichtungen Markt.

Asien-Pazifik ist die am schnellsten wachsende Arena, eingestellt auf 6,52% CAGR bis 2030. Indiens Produktions-Offset-Politiken und Chinas Drang für inländische Großjets verlagern Lacknachfrage näher zur Endmontage. Lieferanten errichten regionale Mischungsanlagen, um Zölle zu reduzieren und Just-In-Zeit-Lieferung zu verbessern. Südostasiens aufstrebende mro-Zentren In Singapur, Malaysia und den Philippinen erweitern weiter Aftermarket-Zug. Doch Zertifizierungskapazität und ausgebildete Applikatoren bleiben knapp, was Technologietransfer-Partnerschaften kritisch macht.

Europa behält eine Hochburg über Airbus-Anlagen In Frankreich, Deutschland und Spanien, gekoppelt mit Tier-1-Verbundstoffspezialisten im Vereinigten Königreich und Italien. Strenge REACH-Regeln zwingen frühe Adoption chromfreier Grundierungen und positionieren europäische Anlagen als Testfelder für Nachhaltigkeitsfortschritte, die später globalisieren. Brexit fügt Zollpapiere hinzu, hat aber den Beschichtungsfluss nicht materiell verschoben dank bilateraler Luftfahrtsicherheitsabkommen. Osteuropäische Nationen ziehen Komponentenarbeit durch niedrigere Arbeitskosten an und zwingen Lieferanten, die Verteilung zu erweitern, um neue Satellitenwerke abzudecken.

Wettbewerbslandschaft

Der Luft- und Raumfahrt Beschichtungen Markt ist konsolidiert, wobei PPG Industries, Sherwin-Williams und AkzoNobel proprietäre Harzexpertise und Zertifizierungen nutzen, um neue Marktteilnehmer abzuschrecken. In 2024 meldete PPG starkes Wachstum mit USD 290 Millionen In rückständigen Aufträgen und Plänen für eine USD 380 Millionen Expansion In Norden Carolina bis 2027. Sherwin-Williams lancierte seine "Envisioned Präzision" Suite und verbesserte Effizienz mit schnellertrocknenden Klarlacken und digitalen Werkzeuge. Regulatorische Verschiebungen, die chromfreie Lösungen bevorzugen, schaffen Chancen für Akteure wie Mankiewicz und Hentzen, obwohl AMS-Qualifikation eine Barriere bleibt. Partnerschaften zwischen Beschichtungsunternehmen und Sensoranalytik-Unternehmen betten prädiktive Wartung In Flugzeugplattformen ein. M&eine-Aktivitäten, wie PPGs Veräußerung einer USD 550 Millionen Einheit und BASFs strategische Überprüfung seines EUR 6 Milliarden Beschichtungsgeschäfts, spiegeln Fokus auf hochmargige Luft- und Raumfahrt F&e wider. Lieferanten investieren auch In fortgeschrittene Technologien, um strengere Verbundstoff-Flugzeugzellen-Anforderungen zu erfüllen.

Luft- und Raumfahrt Beschichtungen Industrieführer

-

Akzo Nobel N.V.

-

Axalta Beschichtung Systeme, LLC

-

BASF SE

-

PPG Industries, Inc.

-

Die Sherwin-Williams Company

- *Haftungsausschluss: Hauptakteure in keiner bestimmten Reihenfolge sortiert

Aktuelle Industrieentwicklungen

- Mai 2025: PPG kündigte Pläne an, USD 380 Millionen zu investieren, um eine neue Luft- und Raumfahrt Beschichtungen und Dichtmittel-Herstellungsanlage In Shelby, Norden Carolina zu errichten. Der Baubeginn ist für Oktober 2025 geplant und soll In der ersten Hälfte 2027 abgeschlossen werden.

- Oktober 2024: Sherwin-Williams Luft- und Raumfahrt Beschichtungen stellte ein Portfolio innovativer Produkte und Dienstleistungen auf der NBAA-BACE unter dem Motto "Envisioned Präzision" vor. Diese Angebote beinhalten fortgeschrittene Beschichtungen und Werkzeuge, die darauf ausgelegt sind, die Effizienz des Flugzeug-Finishing-Prozesses zu verbessern und gleichzeitig Luftfahrtprofis breitere ästhetische Optionen zu bieten.

Globaler Luft- und Raumfahrt Beschichtungen Marktberichtsumfang

Luft- und Raumfahrt-Farbe ist auch bekannt als Flugzeugfarbe, Luftfahrtfarbe oder Flugzeugbeschichtung. Spezialisierte Luftfahrtfarben werden von den Herstellungs-, Reparatur- und Wartungsteams des Flugzeugs verwendet, um die Lebensdauer seiner Struktur zu verlängern. Der Luft- und Raumfahrt Beschichtungen Markt ist segmentiert nach Harztyp, Technologie, Endbenutzer, Luftfahrttyp und Geographie. Nach Harztyp ist der Markt segmentiert In Epoxid, Acryl, Polyurethan und andere. Nach Technologie ist der Markt segmentiert In wasserbasiert, lösemittelbasiert und andere Technologien. Nach Endbenutzer ist der Markt segmentiert In Original Ausrüstung Manufacturer (OEM) und Wartung, Reparatur und Betrieb (mro). Nach Luftfahrttyp ist der Markt segmentiert In kommerzielle Luftfahrt, militärische Luftfahrt und allgemeine Luftfahrt. Der Bericht deckt auch Marktgröße und Prognosen für extrudierten Polystyrol In 15 Ländern über wichtige Regionen ab. Marktgrößenbestimmung und Prognosen basieren auf Umsatz (USD Millionen) für jedes Segment.

| Epoxid |

| Polyurethan |

| Acryl |

| Andere Harztypen (Silikon, Fluorpolymer, etc.) |

| Lösemittelbasiert |

| Wasserbasiert |

| Andere Technologien (Pulver, etc.) |

| Original Equipment Manufacturer (OEM) |

| Wartung, Reparatur und Betrieb (MRO) |

| Kommerzielle Luftfahrt |

| Militärische Luftfahrt |

| Allgemeine Luftfahrt |

| Asien-Pazifik | China |

| Indien | |

| Japan | |

| Südkorea | |

| Rest von Asien-Pazifik | |

| Nordamerika | Vereinigte Staaten |

| Kanada | |

| Mexiko | |

| Europa | Deutschland |

| Frankreich | |

| Vereinigtes Königreich | |

| Italien | |

| Spanien | |

| Rest von Europa | |

| Südamerika | Brasilien |

| Argentinien | |

| Rest von Südamerika | |

| Naher Osten und Afrika | Saudi-Arabien |

| Südafrika | |

| Rest von Naher Osten und Afrika |

| Nach Harztyp | Epoxid | |

| Polyurethan | ||

| Acryl | ||

| Andere Harztypen (Silikon, Fluorpolymer, etc.) | ||

| Nach Technologie | Lösemittelbasiert | |

| Wasserbasiert | ||

| Andere Technologien (Pulver, etc.) | ||

| Nach Endbenutzer | Original Equipment Manufacturer (OEM) | |

| Wartung, Reparatur und Betrieb (MRO) | ||

| Nach Luftfahrttyp | Kommerzielle Luftfahrt | |

| Militärische Luftfahrt | ||

| Allgemeine Luftfahrt | ||

| Nach Geographie | Asien-Pazifik | China |

| Indien | ||

| Japan | ||

| Südkorea | ||

| Rest von Asien-Pazifik | ||

| Nordamerika | Vereinigte Staaten | |

| Kanada | ||

| Mexiko | ||

| Europa | Deutschland | |

| Frankreich | ||

| Vereinigtes Königreich | ||

| Italien | ||

| Spanien | ||

| Rest von Europa | ||

| Südamerika | Brasilien | |

| Argentinien | ||

| Rest von Südamerika | ||

| Naher Osten und Afrika | Saudi-Arabien | |

| Südafrika | ||

| Rest von Naher Osten und Afrika | ||

Wichtige im Bericht beantwortete Fragen

Wie Groß ist der aktuelle Luft- und Raumfahrt Beschichtungen Markt?

Der Luft- und Raumfahrt Beschichtungen Markt wird auf USD 4,89 Milliarden In 2025 bewertet und soll bis 2030 USD 6,51 Milliarden erreichen.

Welches Segment hält den größten Luft- und Raumfahrt Beschichtungen Marktanteil?

Kommerzielle Luftfahrt führt mit 53,41% Anteil In 2024, was Rekord-Flugzeugproduktion und Flottenerweiterung widerspiegelt.

Warum gewinnen wasserbasierte Beschichtungen In der Luftfahrt an Zugkraft?

Strengere VOC-Regulierungen In Nordamerika und Europa drängen Betreiber zu wasserbasierten Chemien, die Emissionen senken und gleichzeitig Haltbarkeitsstandards erfüllen.

Wie schnell wächst das mro-Segment?

mro-Nachfrage expandiert mit 6,17% CAGR bis 2030 und übertrifft OEM-Wachstum, da Fluggesellschaften Flugzeuglebensdauer verlängern.

Welche Region zeigt das schnellste Wachstum?

Asien-Pazifik wird voraussichtlich 6,52% CAGR bis 2030 verzeichnen, angetrieben durch steigende Produktion In Indien und anhaltende Reisenachfrage In der Region.

Was sind die Haupthindernisse für neue Beschichtungstechnologien?

Lange Qualifikationszyklen von 18-36 Monaten und strenge Dokumentationsanforderungen unter Luftfahrtbehörden verlangsamen Markteintritt für innovative Chemien.

Seite zuletzt aktualisiert am: