حجم وحصة سوق التمويل الإسلامي

تحليل سوق التمويل الإسلامي بواسطة Mordor Intelligence

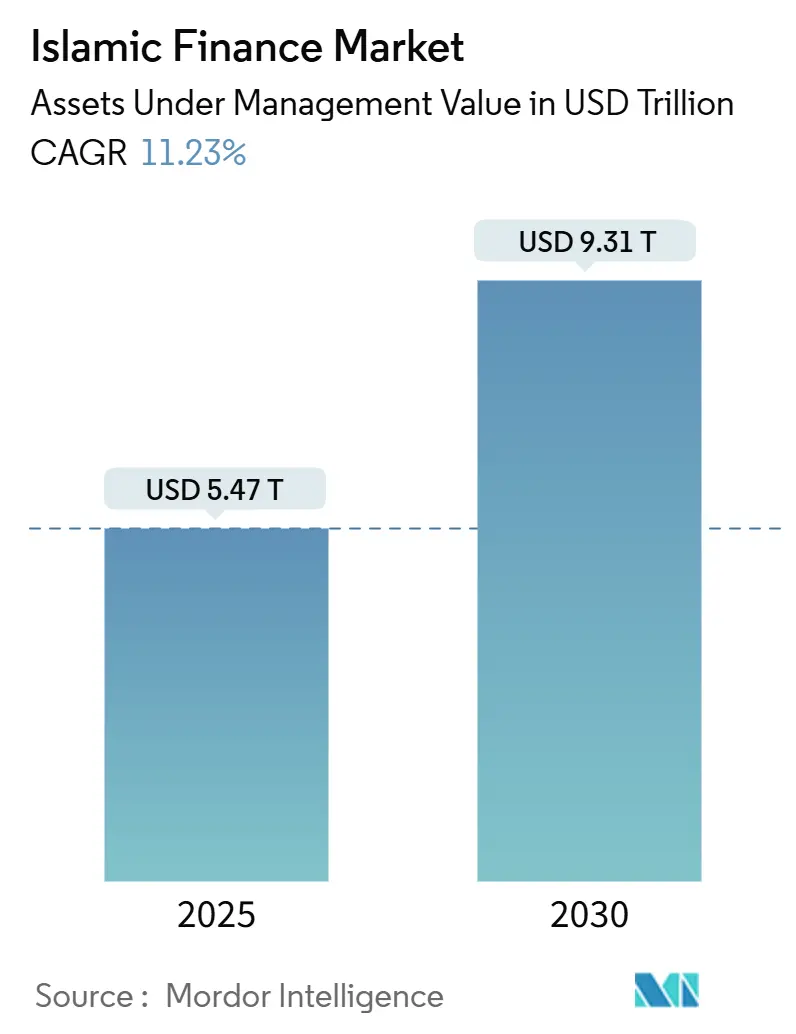

بلغ سوق التمويل الإسلامي 5.47 تريليون دولار أمريكي في عام 2025 وهو في طريقه للتقدم إلى 9.31 تريليون دولار أمريكي بحلول عام 2030، مما يعني معدل نمو سنوي مركب قوي قدره 11.23%. النمو السكاني القوي في البلدان ذات الأغلبية المسلمة، وشهية المستثمرين الأوسع للأصول الأخلاقية، والعمل الحكومي المستمر لمواءمة اللوائح تدعم هذا المسار. ينتفع النمو من تزايد مخصصات صناديق الثروة السيادية للمنتجات المتوافقة مع الشريعة، وطرح برامج البنية التحتية لرؤية 2030 في الخليج، والقفزة المصرفية الرقمية في آسيا والمحيط الهادئ التي تجذب مستخدمي الجيل Z إلى منصات إسلامية محمولة. هياكل الصكوك والأصول المرمزة الجديدة المدعومة بتقنية البلوك تشين تقلل تكاليف الإصدار، بينما ترتبط الزيادة في إصدار صكوك ESG أو الصكوك الخضراء القطاع بمتطلبات التمويل المستدام السائد. يبقى التعرض لمخاطر المناخ بين المصارف الخليجية الثقيلة الأصول وثغرات الأمن السيبراني في المصارف الإسلامية الرقمية الرياح المعاكسة الرئيسية.

النتائج الرئيسية للتقرير

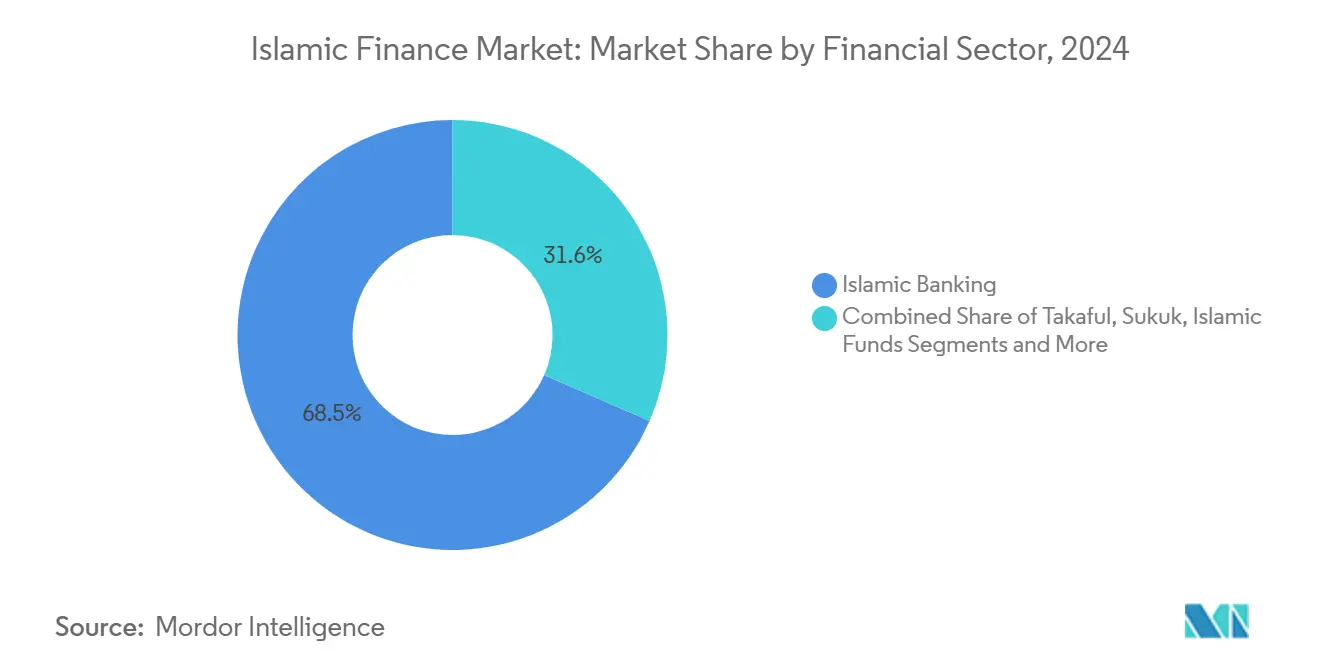

- حسب القطاع المالي، قادت المصارف الإسلامية بنسبة 68.45% من حصة سوق التمويل الإسلامي في عام 2024؛ من المتوقع أن يتوسع التكافل بمعدل نمو سنوي مركب قدره 14.78% حتى عام 2030.

- حسب نوع العملاء، شكلت الشركات 57.32% من حجم سوق التمويل الإسلامي في عام 2024، بينما من المتوقع أن ينمو القطاع الفردي بمعدل نمو سنوي مركب قدره 12.89% حتى عام 2030.

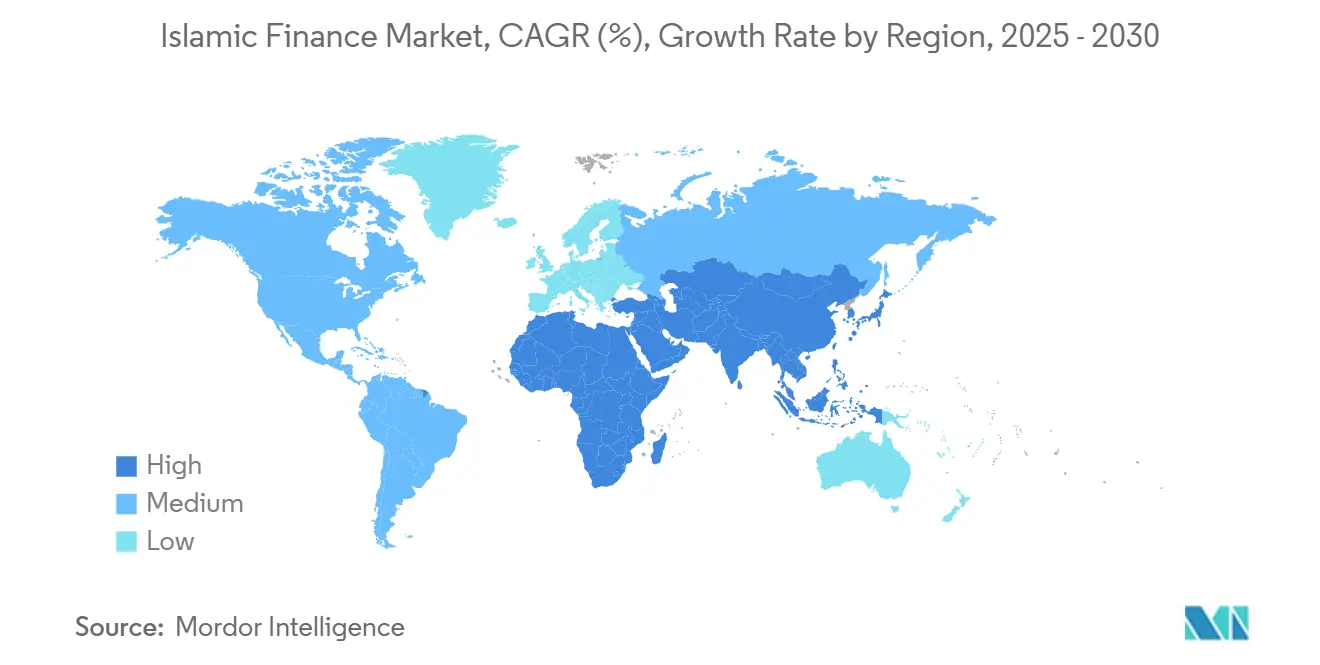

- جغرافياً، سيطر الشرق الأوسط وأفريقيا بحصة 61.94% من سوق التمويل الإسلامي في عام 2024؛ من المتوقع أن تحقق آسيا والمحيط الهادئ معدل نمو سنوي مركب قدره 13.28% بين عامي 2025 و2030.

اتجاهات ورؤى سوق التمويل الإسلامي العالمي

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الإطار الزمني للتأثير |

|---|---|---|---|

| ارتفاع الثراء الإسلامي والطلب على المنتجات المتوافقة مع الشريعة | +2.8% | مجلس التعاون الخليجي، إندونيسيا، ماليزيا | طويل المدى (≥ 4 سنوات) |

| دفعات السياسة الحكومية ومواءمة اللوائح | +2.1% | الشرق الأوسط وآسيا والمحيط الهادئ | متوسط المدى (2-4 سنوات) |

| طفرة في إصدار صكوك ESG/الخضراء | +1.9% | ماليزيا والإمارات تقود | متوسط المدى (2-4 سنوات) |

| منصات التقنيات المالية الإسلامية عبر الحدود تفتح مجمعات الاستثمار الصغير | +1.4% | انتشار آسيا والمحيط الهادئ إلى الشرق الأوسط وأفريقيا | قصير المدى (≤ 2 سنة) |

| الصكوك المرمزة المدعومة بتقنية البلوك تشين تقلل تكاليف الإصدار | +1.2% | نواة مجلس التعاون الخليجي، ماليزيا وإندونيسيا | متوسط المدى (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

ارتفاع الثراء الإسلامي والطلب على المنتجات المتوافقة مع الشريعة

الدخل المتاح الأعلى يوجه المستهلكين المسلمين نحو إدارة الثروات المتطورة، والصكوك، ومنتجات الأسواق الخاصة المقدمة عبر القنوات الرقمية. في إندونيسيا، ارتفع صافي ربح بنك شريعة إندونيسيا بنسبة 33% في عام 2024، مما يعكس الطلب المتزايد للطبقة الوسطى. تسعى الإمارات لرفع أصول المصارف الإسلامية إلى 2.56 تريليون درهم إماراتي بحلول عام 2031، مما يعزز الريادة الخليجية. أنتجت مدخرات صندوق الادخار الإسلامي الماليزي EPF Shariah عوائد تتراوح بين 5.5% و6.5% في عام 2024، مما يؤكد العائد التنافسي لفئة الأصول هذه. تقوم منصة Mnaara المقرها في المملكة المتحدة الآن بتوجيه التعرض للأسواق الخاصة للمستثمرين الواعين للشريعة، مما يؤكد عولمة حلول الثروة الإسلامية. الطلب مرئي بالتساوي في أمريكا الشمالية وأوروبا القارية، حيث تتماشى دوافع ESG مع المتطلبات القائمة على الإيمان.

دفعات السياسة الحكومية ومواءمة اللوائح

الاستراتيجيات الوطنية تسرع اختراق القطاع. أمرت محكمة الشريعة الاتحادية في باكستان بالانتقال الكامل إلى المصارف الإسلامية بحلول ديسمبر 2027، أشمل تفويض تحويل في التمويل الحديث. يهدف برنامج تطوير القطاع المالي في المملكة العربية السعودية إلى ترخيص مصارف رقمية جديدة وتوسيع عرض الصكوك للحفاظ على سقف الدين إلى الناتج المحلي الإجمالي عند 22.1%. تعمل الهيئة الشرعية العليا في الإمارات نحو التوحيد المعياري لتقليم تكاليف الامتثال للصفقات عبر الحدود. في ماليزيا، قواعد بنك نيجارا طالما وازنت الابتكار مع الحذر، مما جعل المقرضين الإسلاميين المحليين تنافسيين. المعايير الموحدة تعزز وفورات الحجم وتدفقات رؤوس الأموال الأكثر سلاسة عبر سوق التمويل الإسلامي.

طفرة في إصدار صكوك ESG/الخضراء

شهد الإصدار العالمي للصكوك نمواً كبيراً في عام 2024، حيث استحوذت الصكوك الخضراء على حوالي 10% من السوق وسجلت أسرع نمو[1]البنك الدولي، "نظرة عامة على سوق الصكوك العالمي 2024،" البنك الدولي، worldbank.org. صكوك إندونيسيا السيادية الخضراء وهدف الإمارات للتمويل المستدام بقيمة تريليون درهم إماراتي يشيران إلى مشاركة عميقة للقطاع العام. الطلب المؤسسي واضح في تسهيل المرابحة المرتبط بالاستدامة لمراكز سينومي بقيمة 1.39 مليار دولار أمريكي مع أهداف اجتماعية وكربونية. تقدر أبحاث UBS إجمالي الصكوك القائمة بـ 867 مليار دولار أمريكي في الربع الأول من عام 2024، مما يعكس قاعدة مستثمرين أوسع. إفصاحات مناخ بازل III القادمة ستحد من الشفافية ويجب أن ترفع شهية الإصدار.

منصات التقنيات المالية الإسلامية عبر الحدود تفتح مجمعات الاستثمار الصغير

بروتوكولات التمويل اللامركزي الإسلامي، رغم أنها لا تزال أقل من 50 مليون دولار أمريكي في إجمالي القيمة المقفلة، تكشف مساحة رأس واسعة داخل كون التمويل الأخلاقي بقيمة 3.5 تريليون دولار أمريكي. يوضح النموذج الرقمي لـ Wahed Invest المشورة الآلية الشرعية القابلة للتوسع حيث تتبع مؤشر MSCI World Islamic الزخم الإيجابي خلال عام 2024. وصل بنك علاء الدين الإندونيسي إلى 3.2 مليون مستخدم بحلول منتصف عام 2024 على ظهر المصارف الرقمية المتوافقة مع الشريعة بالكامل[2]المصرفي الآسيوي، "بنك علاء الدين يصل إلى 3.2 مليون مستخدم،" المصرفي الآسيوي، theasianbanker.com. أطلق المستثمرون مثل Fintactics وArbah Capital صندوقاً سعودياً بقيمة 40 مليون دولار أمريكي لدعم التقنيات المالية الإسلامية في مراحلها المبكرة. هذه المنصات توسع الوصول الفردي عبر سوق التمويل الإسلامي من خلال تقليل حواجز الدخول.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الإطار الزمني للتأثير |

|---|---|---|---|

| معايير الشريعة المجزأة عبر الولايات القضائية | -1.8% | عالمياً عبر الحدود | طويل المدى (≥ 4 سنوات) |

| نقص في علماء الشريعة المعتمدين ومحترفي المخاطر | -1.2% | عالمياً، الأسواق الناشئة حادة | متوسط المدى (2-4 سنوات) |

| ثغرات الأمن السيبراني في المصارف الإسلامية الرقمية/التقنيات المالية | -0.9% | آسيا والمحيط الهادئ ومراكز مجلس التعاون الخليجي | قصير المدى (≤ 2 سنة) |

| التعرض لإجهاد المناخ للمصارف الإسلامية الثقيلة الأصول | -0.7% | التركيز على مجلس التعاون الخليجي | متوسط المدى (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

معايير الشريعة المجزأة عبر الولايات القضائية

عدم المواءمة العالمية يضخم تكاليف الامتثال ويبلد قابلية توسع المنتج. مسودة معيار AAOIFI رقم 62، التي ستحول الصكوك من قائمة على الأصول إلى مدعومة بالأصول، شهدت تمديد المواعيد النهائية وسط جدل الصناعة[3]White & Case LLP، "مسودة معيار AAOIFI الشرعي رقم 62 موضحة،" White & Case، whitecase.com. معدلات الالتزام المتباينة لقواعد AAOIFI تخلق ملاعب غير متكافئة وحيرة للمستثمرين. نموذج ماليزيا لدمج التوجيه الشرعي في IFRS هو مسار محتمل واحد، لكنه يعتمد على التعاون العميق مع IASB. يجب على المصارف الإسلامية متعددة الجنسيات لذلك التلاعب بأحكام متعددة، مما يعيق التكامل العالمي لسوق التمويل الإسلامي.

نقص في علماء الشريعة المعتمدين ومحترفي المخاطر

الطلب على المواهب المزدوجة المهارة في الفقه والتمويل الحديث يفوق العرض، مما يقيد دورات تطوير المنتجات. في بنغلاديش، ساهمت الخبرة المحدودة في الحوكمة الشرعية في اختناقات السيولة في عام 2024، مما أبطأ نمو القطاع. نشر الذكاء الاصطناعي في المصارف الإسلامية يقدم أسئلة امتثال جديدة تتطلب إشرافاً علمياً، مما يوسع فجوة الكفاءة. بينما الجامعات والهيئات المهنية تتوسع في البرامج، سيتخلف خط المواهب عن توسع السوق لسنوات.

تحليل القطاعات

حسب القطاع المالي: هيمنة المصارف وسط تسارع التكافل

ساهمت المصارف الإسلامية بنسبة 68.45% في حجم سوق التمويل الإسلامي في عام 2024، مما يؤكد مركزيتها في تعبئة الودائع وخلق الائتمان. الطلب المؤسسي المستمر ومزايا الحجم تمكن المصارف من الحفاظ على توسع صافي الربح، حيث أبلغ بيت التمويل الكويتي عن ربح قدره 482.9 مليون دينار كويتي في الربع الثالث من عام 2024، بزيادة 4.6%[4]بيت التمويل الكويتي، "النتائج المالية للربع الثالث 2024،" بيت التمويل الكويتي، kfh.com. في الوقت نفسه، من المتوقع أن ينمو قطاع التكافل بمعدل نمو سنوي مركب قدره 14.78% حتى عام 2030، أسرع وتيرة في سوق التمويل الإسلامي. التوحيد، مثل دمج دار التكافل-التكافل الوطني، يضع اللاعبين لتحقيق وفورات الحجم وخدمات رقمية أغنى. الوعي المرتفع باحتياجات الحماية بعد الجائحة وتجميع المنتجات مع الرهون الإسلامية يحفز الاستيعاب أكثر. قطاعات أسواق رأس المال تتبع: يمكن للصكوك القائمة أن تكسر 875 مليار دولار أمريكي في عام 2024، بينما الصناديق الموضوعية ESG تكتسب جذباً على التفويضات المؤسسية.

توسع نطاقات التأمين يقوي تنوع الميزانية العمومية حيث ارتفع إيراد تكافل ماليزيا إلى 862.5 مليون رنجت ماليزي في الربع الثاني من السنة المالية 2024. تخصيص المنتج لتلبية عمال المشاريع الصغيرة والمتوسطة وعاملي اقتصاد العمل الحر يوسع قمع العملاء. في جانب أسواق رأس المال، تستخدم الجهات المصدرة مثل الكهرباء السعودية، والسيادة الماليزية، ومطوري العقارات في دبي الصكوك للاستفادة من السيولة طويلة المدى بفروقات تنافسية، ترسو نظام تمويل صناعة التمويل الإسلامي. الصناديق التي تركز على صكوك الطاقة المتجددة ومشاريع الإسكان الاجتماعي تشير إلى التماشي مع أهداف التنمية المستدامة للأمم المتحدة، ملاحظة تجذب المستثمرين المؤسسيين العالميين الساعين لكل من العائد وتخصيص التأثير.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متاحة عند شراء التقرير

حسب نوع العملاء: قيادة قطاع الأعمال مع زخم فردي

شكلت الشركات 57.32% من حجم سوق التمويل الإسلامي في عام 2024 حيث استفادت الشركات من الائتمان المتجدد المتوافق مع الشريعة، وتمويل التجارة، والصكوك لتمويل التوسع. أبلغت مصارف مجلس التعاون الخليجي عن نمو قروض بأرقام مزدوجة، حيث رفعت المقرضة السعودية أرصدة القروض بنسبة 14.4% في عام 2024. الفردي، مع ذلك، من المتوقع أن يتقدم بمعدل نمو سنوي مركب قدره 12.89% حتى عام 2030، مما يعكس طرح المنتجات المحمولة أولاً التي تسهل فتح الحسابات والاستثمار الصغير. تفضيل الجيل Z للسرعة والأمان على التدين التقليدي يحول رسائل التسويق نحو اقتراحات قيمة نمط الحياة. الإعداد الرقمي والمصادقة البيومترية تقطع وقت المعالجة، مما يعزز الاعتماد أكثر.

محافظ ادخار الحج المحمولة، وعروض الشراء الآن والدفع لاحقاً، والمستشارين الآليين الشرعيين تجعل التمويل الشخصي أسهل للتنقل، مما يشجع المستثمرين لأول مرة. يهدف بنك معاملات إلى مضاعفة حجم ضمان البنوك بحلول عام 2025 من خلال ربط الصناديق المشتركة المحمية. في الطرف المؤسسي، تمويل البنية التحتية المدعوم بالصكوك في الخليج وجنوب شرق آسيا يحافظ على خط أنابيب تمويل المشاريع، مما يبقي صناعة التمويل الإسلامي مرساة لأصول الاقتصاد الحقيقي. معاً، تظهر هذه الاتجاهات مزيج عملاء متوازن متزايد.

التحليل الجغرافي

احتفظ الشرق الأوسط وأفريقيا بحصة 61.94% من سوق التمويل الإسلامي في عام 2024، مدفوعاً بطموحات الإمارات للوصول إلى 2.56 تريليون درهم إماراتي في أصول المصارف الإسلامية بحلول عام 2031. رفعت كبرى مصارف المملكة العربية السعودية صافي الربح بنسبة 13.5% في السنة المالية 2024 حيث عززت برامج رؤية 2030 الطلب على الائتمان. صناديق الثروة السيادية تعيد تدوير إيرادات النفط في الصكوك ومركبات الأسواق الخاصة، مما يعمق السيولة. نيجيريا وجنوب أفريقيا ومصر معاً أصدرت 3.045 مليار دولار أمريكي من الصكوك في عام 2024، مما يوضح شهية أفريقية جديدة. مع ذلك تلوح مخاطر انتقال المناخ كبيرة للمقرضة الخليجية الثقيلة الأصول، مما يحث على الاستكشاف المبكر لأطر التمويل الأخضر.

آسيا والمحيط الهادئ، المنطقة الأسرع نمواً، من المتوقع أن تسجل معدل نمو سنوي مركب قدره 13.28% من 2025 إلى 2030 حيث يتسلق بنك شريعة إندونيسيا المدموج نحو مقياس عالمي في المراكز العشرة الأولى ويفتح فروعاً دولية. رفع سيمب الإسلامي الماليزي الربح قبل الضريبة 26.4% على أساس سنوي في الربع الثالث من عام 2024، مما يوضح ربحية السوق الناضجة. انتقال باكستان المخطط على مستوى النظام إلى الشريعة يمكن أن يحقن زخماً جديداً إذا تم معالجة عقبات التنفيذ مثل إعادة هيكلة الدين السيادي. المنظمون الإقليميون يرعون صناديق الرمل للتقنيات المالية، مما يدفع سوق التمويل الإسلامي نحو مراحل الاعتماد الجماهيري.

أوروبا تملأ مكانة كمركز هيكلة للصكوك المقومة بالدولار الأمريكي، مستفيدة من القانون الإنجليزي وخبرة أسواق رأس المال العميقة. تبقى بورصة لندن مكان إدراج مفضل، بينما مدد بنك Gatehouse تمويل المنازل الشرعي من خلال صفقة 550 مليون جنيه إسترليني مع ColCap UK، رافعاً محفظته فوق 1.2 مليار جنيه إسترليني. صكوك ING الأولى بقيمة 750 مليون دولار أمريكي لصندوق الثروة التركي تؤكد المشاركة الأوروبية الأوسع. الإعفاء الضريبي المخصص في المملكة المتحدة على خطط شراء المنازل الإسلامية يلغي الاحتكاكات السابقة، مما يشير إلى خط أنابيب مستقر من المنتجات الفردية.

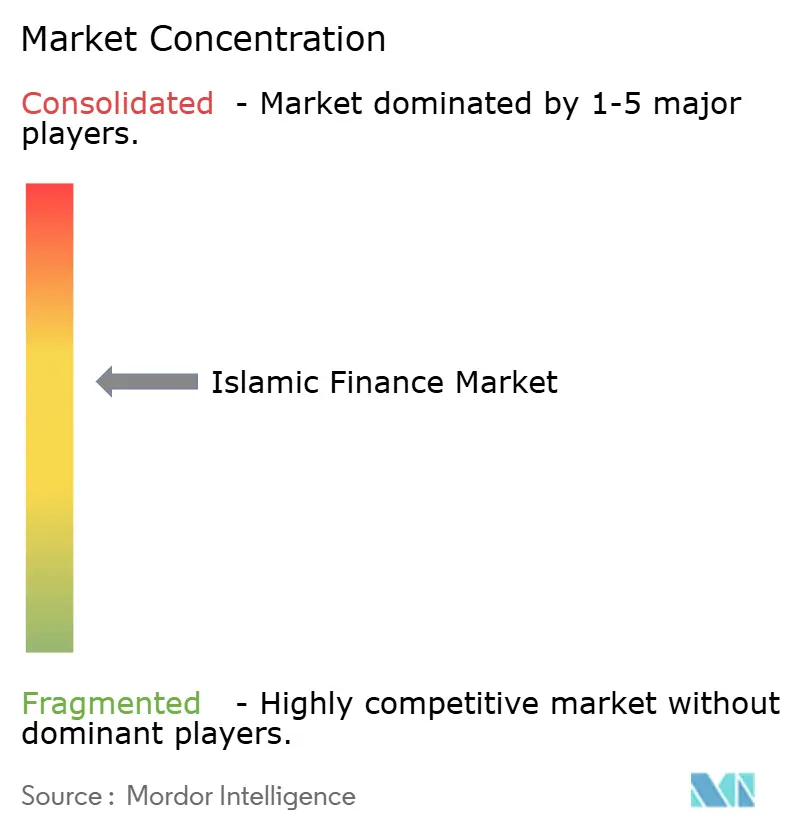

المشهد التنافسي

الكثافة التنافسية ترتفع حيث الداخلون الرقميون أولاً يقضمون من حصة السوق للشركات الراسخة. حقق بيت التمويل الكويتي ربحاً قدره 1.58 مليار دولار أمريكي في الربع الثالث من عام 2024، مدعوماً بخطوط منتجات متنوعة والتوسع في تركيا بعد استحواذ الأهلي المتحد. بالتوازي، إطلاق رؤيا عام 2025 لاستثمار الأصول الافتراضية عبر المحمول يمثل أول منتج فردي مرتبط بالعملة المشفرة في سوق التمويل الإسلامي. اقترن البنك السعودي الأول مع HSBC لاعتماد أدوات الخزانة المدفوعة بالذكاء الاصطناعي، مما يبرز الشراكات كطريق لبناء القدرات السريع.

المصارف تصب رأس المال في روبوتات الدردشة للذكاء الاصطناعي، والإعداد البيومتري، وتحليلات الائتمان التنبؤية. روبوت الدردشة بالذكاء الاصطناعي لبنك شريعة إندونيسيا قلل متوسط وقت حل الاستفسار إلى أقل من دقيقتين، رافعاً رضا العملاء. تجارب البلوك تشين على تداول الصكوك الثانوي تخطط لتقليص التسوية من يومين إلى شبه الوقت الفعلي، مما يحرر رأس المال. مع ذلك تبقى اللوائح مائعة؛ معيار AAOIFI رقم 62 يمكن أن يميل الميزة للمصدرين المرنين بما فيه الكفاية لهيكلة الصكوك المدعومة بالأصول. الاندماجات مثل دار التكافل والتكافل الوطني تكشف سعياً للحجم ومساحة الاستثمار الرقمي.

فرص المساحة البيضاء تشمل إدارة الثروات المتوافقة مع الشريعة للعملاء الميسورين جماعياً، وتمويل مشاريع الهيدروجين الأخضر، والحوالات المالية عبر المحافظ الإلكترونية عبر الحدود. شركات التقنيات المالية الناشئة المدعومة من صناديق رأس المال المغامر السعودية تنشر تطبيقات الاستثمار الصغير التي تمزج فحص ESG مع تحسين معدل الربح، موسعة المشاركة الفردية في سوق التمويل الإسلامي. في الطرف العلوي، صناديق السيادة تخصص متزايد لرأس المال الخاص والبنية التحتية داخل أغلفة شرعية، مما يدعم تدفق الصفقات للمدراء المتخصصين.

قادة صناعة التمويل الإسلامي

-

مصرف الراجحي

-

بنك دبي الإسلامي

-

بيت التمويل الكويتي

-

بنك قطر الإسلامي

-

مايبنك الإسلامي

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الحديثة

- أبريل 2025: أطلقت رؤيا خدمات استثمار الأصول الافتراضية بما في ذلك البيتكوين عبر تطبيقها المحمول، أول مصرف إسلامي يفعل ذلك، بشراكة مع Fuze.

- فبراير 2025: حصلت مراكز سينومي على تمويل مرابحة مرتبط بالاستدامة بقيمة 5.25 مليار ريال سعودي (1.39 مليار دولار أمريكي).

- ديسمبر 2024: أطلق بنك معاملات إندونيسيا Reksa Dana Syariah Terproteksi Insight Terproteksi Syariah IX، مستفيداً من نمو الأصول تحت الإدارة بنسبة 78.5% على أساس سنوي.

- نوفمبر 2024: أصبح بنك معاملات إندونيسيا أول مصرف حفظ متوافق مع الشريعة بالكامل مرخص من OJK.

نطاق تقرير سوق التمويل الإسلامي العالمي

بدأ التمويل الإسلامي منذ 50 عاماً في البلدان التي بها العديد من المسلمين الذين أرادوا التأكد من أن مصادر أموالهم تتبع الشريعة والمبادئ الإسلامية الأخرى. المصارف الإسلامية، والتأمين الإسلامي (التكافل)، والمؤسسات المالية الإسلامية الأخرى (OIFLs)، والسندات الإسلامية (الصكوك)، والصناديق الإسلامية هي جميعها أجزاء مختلفة من سوق التمويل الإسلامي العالمي. حسب المنطقة الجغرافية، يمكن تقسيم سوق التمويل الإسلامي إلى مجلس التعاون الخليجي (المملكة العربية السعودية، الكويت، الإمارات العربية المتحدة، قطر، البحرين، وعُمان)، الشرق الأوسط وشمال أفريقيا (إيران، مصر، وباقي الشرق الأوسط وشمال أفريقيا)، جنوب آسيا وآسيا والمحيط الهادئ (ماليزيا، إندونيسيا، بروناي، باكستان، وباقي جنوب آسيا وآسيا والمحيط الهادئ)، أوروبا (المملكة المتحدة، أيرلندا، إيطاليا، وباقي أوروبا)، وباقي العالم. يقدم التقرير أيضاً تحليل خلفية كاملة لسوق التمويل الإسلامي العالمي، بما في ذلك تحليل وتوقع حجم السوق، وقطاعات السوق، واتجاهات الصناعة، ومحركات النمو. يقدم التقرير حجم السوق وتوقعات سوق التمويل الإسلامي بالقيمة (بالدولار الأمريكي) لجميع القطاعات المذكورة أعلاه.

| المصارف الإسلامية |

| التكافل (التأمين الإسلامي) |

| الصكوك (السندات الإسلامية) |

| الصناديق الإسلامية |

| المؤسسات المالية الإسلامية الأخرى (OIFIs) |

| المستهلكون الأفراد |

| الشركات |

| الشرق الأوسط وأفريقيا | دولة الإمارات العربية المتحدة |

| المملكة العربية السعودية | |

| قطر | |

| الكويت | |

| البحرين | |

| عُمان | |

| مصر | |

| نيجيريا | |

| باقي الشرق الأوسط وأفريقيا | |

| آسيا والمحيط الهادئ | ماليزيا |

| إندونيسيا | |

| باكستان | |

| بنغلاديش | |

| باقي آسيا والمحيط الهادئ | |

| أوروبا | المملكة المتحدة |

| باقي أوروبا | |

| باقي العالم |

| حسب القطاع المالي | المصارف الإسلامية | |

| التكافل (التأمين الإسلامي) | ||

| الصكوك (السندات الإسلامية) | ||

| الصناديق الإسلامية | ||

| المؤسسات المالية الإسلامية الأخرى (OIFIs) | ||

| حسب نوع العملاء | المستهلكون الأفراد | |

| الشركات | ||

| حسب المنطقة | الشرق الأوسط وأفريقيا | دولة الإمارات العربية المتحدة |

| المملكة العربية السعودية | ||

| قطر | ||

| الكويت | ||

| البحرين | ||

| عُمان | ||

| مصر | ||

| نيجيريا | ||

| باقي الشرق الأوسط وأفريقيا | ||

| آسيا والمحيط الهادئ | ماليزيا | |

| إندونيسيا | ||

| باكستان | ||

| بنغلاديش | ||

| باقي آسيا والمحيط الهادئ | ||

| أوروبا | المملكة المتحدة | |

| باقي أوروبا | ||

| باقي العالم | ||

الأسئلة الرئيسية المجاب عليها في التقرير

ما هو الحجم الحالي لسوق التمويل الإسلامي؟

بلغ سوق التمويل الإسلامي 5.47 تريليون دولار أمريكي في عام 2025 ومن المتوقع أن يرتفع إلى 9.31 تريليون دولار أمريكي بحلول عام 2030.

أي منطقة تنمو بأسرع وتيرة في التمويل الإسلامي؟

تقود آسيا والمحيط الهادئ بتوقع معدل نمو سنوي مركب قدره 13.28% للفترة 2025-2030، مدفوعة بالمصارف الرقمية الإندونيسية ونظام التقنيات المالية الماليزي.

أي قطاع يظهر أعلى إمكانية نمو؟

من المتوقع أن يتوسع تأمين التكافل بمعدل نمو سنوي مركب قدره 14.78%، متفوقاً على قطاعات المصارف وإدارة الصناديق.

ما مدى أهمية اعتبارات ESG في التمويل الإسلامي؟

تشكل الصكوك الخضراء بالفعل 10% من إصدار الصكوك العالمي وتتوسع بسرعة حيث يوائم المستثمرون الامتثال للشريعة مع أهداف الاستدامة.

ما هي التحديات الرئيسية التي تواجه الصناعة؟

معايير الشريعة المجزأة، ونقص المواهب في العلماء المعتمدين، ومخاطر الأمن السيبراني في المنصات الرقمية، والتعرض لإجهاد المناخ بين مصارف الخليج هي القيود الرئيسية.

هل الأصول الرقمية متوافقة مع المصارف الإسلامية؟

مصارف مثل رؤيا قدمت خدمات أصول افتراضية متوافقة مع الشريعة، مما يشير إلى قبول متزايد عندما يتم استيفاء شروط الشفافية ودعم الأصول.

آخر تحديث للصفحة في: