حجم وحصة سوق الأغذية المعلبة

تحليل سوق الأغذية المعلبة من قبل مردور إنتليجنس

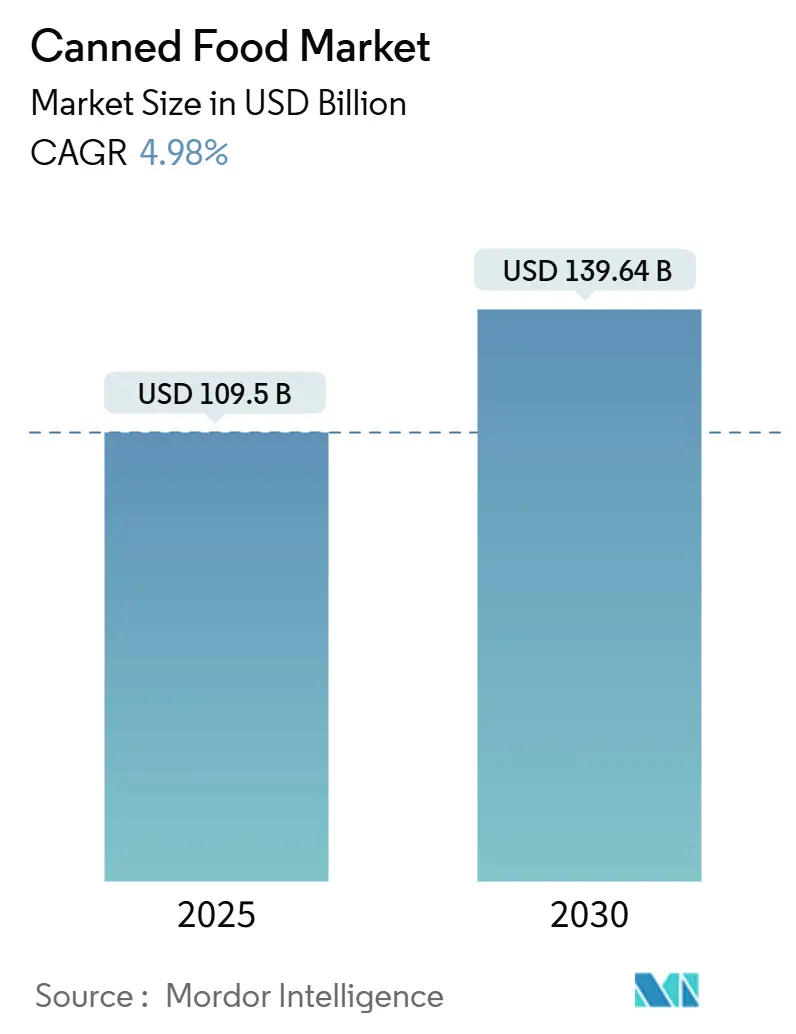

وصل حجم سوق الأغذية المعلبة إلى 109.5 مليار دولار أمريكي في عام 2025 ومن المتوقع أن ينمو إلى 139.64 مليار دولار أمريكي بحلول عام 2030، بمعدل نمو سنوي مركب قدره 4.98%. التحضر يؤجج الطلب على خيارات الوجبات المريحة، خاصة بين المهنيين العاملين والطلاب. التوجيهات الحكومية بشأن الاستعداد للطوارئ تعزز من تخزين الأغذية المعلبة. في الوقت نفسه، يبتكر المصنعون، ويحسنون النكهات والمحتوى الغذائي، ويتبنون التعبئة المستدامة. التحولات التنظيمية، مثل توجيهات الصين الصارمة للملصقات النظيفة ودفع أوروبا نحو الاستدامة، تدفع المصنعين نحو المكونات الطبيعية وتقليل المواد الحافظة الصناعية والتعبئة الصديقة للبيئة. المشهد المجزأ للسوق يعد نعمة للاعبين الإقليميين والمنتجين المتخصصين، مما يسمح لهم بنحت مكانة بمنتجات فريدة ونكهات عرقية ومكونات محلية المصدر. مع التعافي الاقتصادي في أمريكا الجنوبية الذي يعزز الإنفاق الاستهلاكي، ونمو التجزئة في أسواق آسيا والمحيط الهادئ الناشئة، والشهية المتزايدة للمنتجات المعلبة الممتازة والعضوية والذواقة في أمريكا الشمالية وأوروبا، السوق مهيأ للنمو القوي.

النقاط الرئيسية للتقرير

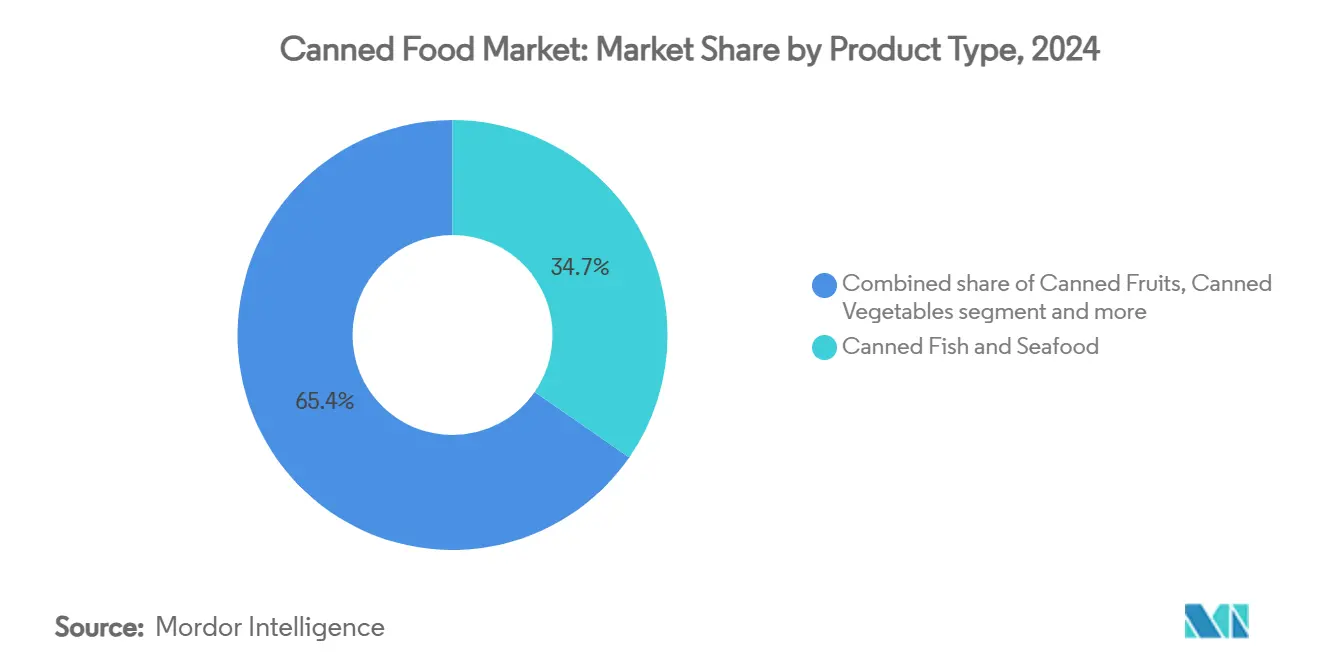

- حسب نوع المنتج، استحوذت الأسماك والمأكولات البحرية المعلبة على 34.65% من حصة سوق الأغذية المعلبة في عام 2024؛ من المتوقع أن تسجل الفواكه المعلبة أسرع معدل نمو سنوي مركب بنسبة 5.03% حتى عام 2030.

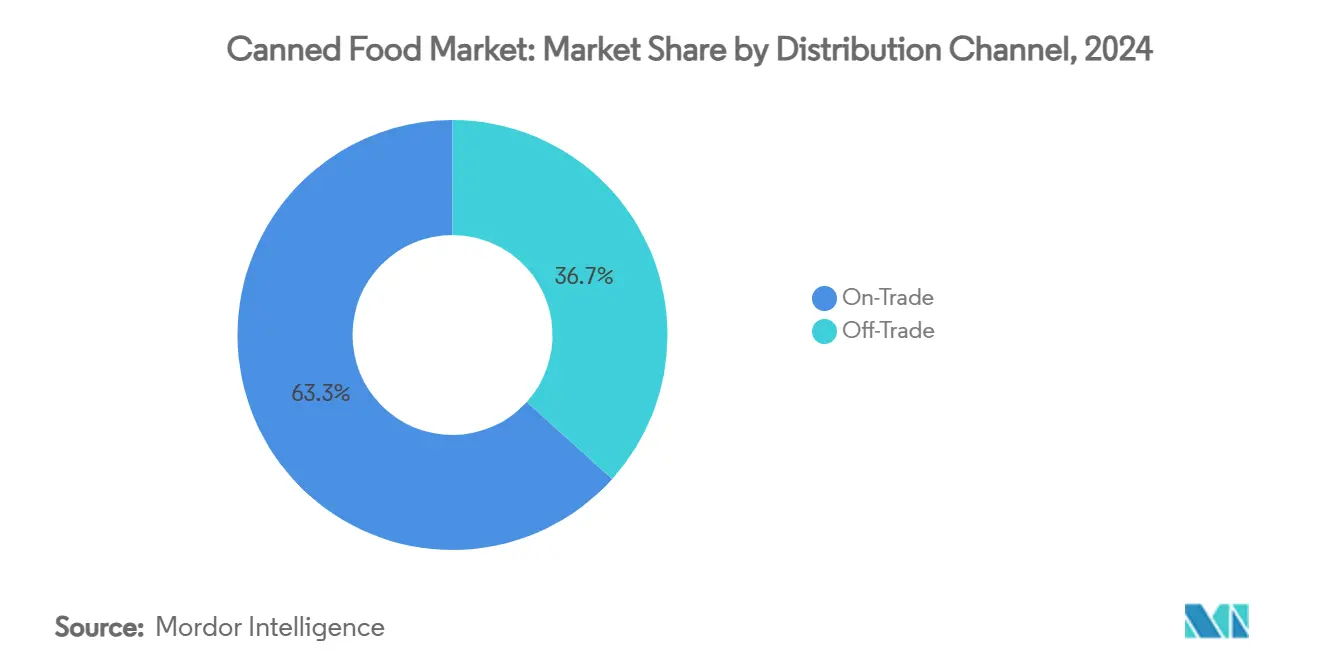

- حسب قناة التوزيع، هيمنت صيغ التجارة الخارجية بحصة إيرادات 65.32% في عام 2024، بينما من المتوقع أن تتوسع خدمات الطعام في التجارة الداخلية بمعدل نمو سنوي مركب 6.65% حتى عام 2030.

- حسب الشكل، سيطرت القطع والأجزاء على 57.45% من حجم سوق الأغذية المعلبة في عام 2024؛ من المقرر أن تنمو المنتجات الكاملة بمعدل نمو سنوي مركب 5.89% حتى عام 2030.

- حسب الجغرافيا، استحوذت أوروبا على 38.55% من السوق في عام 2024، بينما أمريكا الجنوبية هي المنطقة الأسرع نمواً بمعدل نمو سنوي مركب 6.32% حتى عام 2030.

اتجاهات ورؤى سوق الأغذية المعلبة العالمية

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| المطابخ الحضرية الصغيرة تقود امتصاص الوجبات المعلبة أحادية الحصة | +0.8% | عالمي، مع التركيز في المراكز الحضرية في أمريكا الشمالية وآسيا والمحيط الهادئ | متوسط المدى (2-4 سنوات) |

| مدة الصلاحية الممتدة وقدرات التخزين المتوافقة مع متطلبات المستهلك الحديث | +0.7% | عالمي، قوي بشكل خاص في الأسواق الناشئة ذات البنية التحتية المحدودة للسلسلة الباردة | طويل المدى (≥ 4 سنوات) |

| زيادة استهلاك المأكولات البحرية المعلبة من خلال تنويع البروتين | +0.6% | أمريكا الشمالية وأوروبا الأساسية، التوسع إلى آسيا والمحيط الهادئ | قصير المدى (≤ 2 سنة) |

| التخزين الحكومي الاستراتيجي للاستجابة العسكرية والطوارئ | +0.4% | عالمي، مع التركيز على الدول المتقدمة والمناطق المعرضة للصراع | طويل المدى (≥ 4 سنوات) |

| قرارات الشراء الاستهلاكية متأثرة بشهادات الاستدامة وتتبع المنتج | +0.5% | أوروبا وأمريكا الشمالية الرائدة، انتشار إلى أسواق آسيا والمحيط الهادئ المتقدمة | متوسط المدى (2-4 سنوات) |

| توسع عروض الأغذية المعلبة في قطاعات خدمات الطعام | +0.9% | عالمي، مع أقوى نمو في انتقالات أمريكا الشمالية من المطاعم إلى التجزئة | قصير المدى (≤ 2 سنة) |

| المصدر: Mordor Intelligence | |||

المطابخ الحضرية الصغيرة تقود امتصاص الوجبات المعلبة أحادية الحصة

مع أن الإسكان عالي الكثافة يصبح القاعدة والمطابخ تتقلص، هناك طلب متزايد على الوجبات المعلبة المدمجة والمحكومة الحصص والمصممة لهذه البيئات المقيدة بالمساحة. تقرير إحصائيات كوريا عن قفزة في الأسر المؤلفة من شخص واحد في كوريا الجنوبية، من 7.5 مليون في عام 2022 إلى 7.83 مليون في عام 2023[1]المصدر: إحصائيات كوريا، "عدد الأسر المؤلفة من شخص واحد في كوريا الجنوبية من"، kosis.kr. العلامات التجارية للأغذية المعلبة الممتازة، مثل فيش وايف المبتكرة، نجحت في تحويل تصور المأكولات البحرية المعلبة. من خلال وضع هذه المنتجات كتحسينات أسلوب حياة متطورة، قاموا بزراعة مجتمع رقمي من 350,000 عضو منخرط. هذا التحول يؤكد على تطور كبير في سلوك المستهلك، خاصة بين جيل الألفية والجيل زد. هذه الفئات السكانية تدمج الآن الأغذية المعلبة بسلاسة في وجباتها المنسقة بصرياً والمناسبة لوسائل التواصل الاجتماعي. تأثير وسائل التواصل الاجتماعي على قرارات الشراء لا يمكن إنكاره. المستهلكون يكتشفون ويجربون منتجات طعام جديدة عبر الإنترنت بشكل متزايد، مما يقدم فرصة ذهبية لعلامات الأغذية المعلبة لتعزيز حضورها في السوق. التعبئة أحادية الحصة لا تتطلب سعراً ممتازاً فحسب، بل تلعب أيضاً دوراً محورياً في تقليل هدر الطعام المنزلي. هذا النهج يعالج كلاً من الاهتمامات الاقتصادية والاستدامة البيئية، خاصة للمستهلكين الحضريين الذين يتصارعون مع ارتفاع تكاليف الطعام في الأسواق التنافسية.

مدة الصلاحية الممتدة وقدرات التخزين المتوافقة مع متطلبات المستهلك الحديث

خلال أوقات اضطرابات سلسلة التوريد والتضخم المرتفع، تعتمد الأسر بشكل متزايد على الأغذية المعلبة، بفضل مدة صلاحيتها الممتدة. العلب المعدنية يمكنها الحفاظ على جودة الطعام والقيمة الغذائية لمدة 2-5 سنوات دون تبريد. هذا لا يقلل من هدر الطعام فحسب، بل ينتج أيضاً عنه توفير في ثاني أكسيد الكربون، يعادل إزالة ملايين المركبات من الطريق. هذا الحفظ مفيد بشكل خاص للمستهلكين الذين يشترون بالجملة، مما يساعدهم على مواجهة ارتفاع أسعار الطعام وتأمين إمداد الطعام لأسرهم. بعيداً عن المنازل، يستفيد المشترون المؤسسيون ومشغلو خدمات الطعام من المنتجات المعلبة لإدارة تكاليف المخزون، وضمان الإمداد المستقر، وتقليل فساد الطعام. هذا التحول أدى إلى طفرة في الطلب على الأطعمة المستقرة الرف، التي تعد بالأمان الغذائي طويل المدى دون الحاجة لتخزين متخصص أو طاقة مستمرة. الأغذية المعلبة، بمتطلبات التخزين الدنيا، تلعب دوراً محورياً في التوزيع المستدام للطعام، وتقلل استهلاك الطاقة مع ضمان جودة المنتج. علاوة على ذلك، التصميم القوي للعلب المعدنية يحمي المحتويات من التهديدات الخارجية، مما يضمن السلامة والجودة، سواء في ظروف التخزين القاسية أو أثناء النقل الطويل.

زيادة استهلاك المأكولات البحرية المعلبة من خلال تنويع البروتين

مع تحول المستهلكين نحو السردين والماكريل والكونسيرفاس الممتازة، سوق المأكولات البحرية المعلبة يتنوع بعيداً عن أساسياته التقليدية من التونة والسلمون. المأكولات البحرية المعلبة، التي غالباً ما تُرى كبديل فعال من حيث التكلفة لنظيرتها الطازجة، تتميز بالأحماض الدهنية الأساسية أوميغا-3 والبروتين عالي الجودة والمغذيات الحيوية. عملية الحفظ لا تحمي القيمة الغذائية للمأكولات البحرية فحسب، بل تمدد أيضاً مدة صلاحيتها، مما يجذب المستهلكين الذين يراقبون التخزين طويل المدى. الأسر المنشغلة ومؤسسات خدمة الطعام منجذبة لسهولة المأكولات البحرية المعلبة، مما يعزز حضورها في السوق. مسلطاً الضوء على تقاطع الوعي الصحي والبيئي، يلاحظ مجلس الإدارة البحرية (MSC) أن المستهلكين يسعون بنشاط وراء المنتجات ذات ادعاءات الاستدامة المتحققة، غالباً بعلاوة سعر. معيار مصائد الأسماك MSC، معيار للاستدامة، يؤكد على ثلاثة مبادئ أساسية: الصيد من مخزون صحي، واعتماد ممارسات إدارة طويلة المدى، وتقليل تأثير النظام البيئي. أكثر من 400 مصيدة أسماك برية عالمياً تحمل هذه الشهادة بفخر[2]المصدر: مجلس الإدارة البحرية، "ماذا يعني ملصق MSC"، msc.org. من خلال التركيز على الإنتاج المحلي، الصناعة تتعامل مع اهتمامات الاستدامة، وتقلل مسافات النقل، وتناصر الصيد المسؤول في المياه المحلية. بعيداً عن المأكولات البحرية فقط، هذه المعلبات محورية للمجتمعات الساحلية، تقود خلق الوظائف والتطوير الاقتصادي ودعم معايير مراقبة الجودة الصارمة.

التخزين الحكومي الاستراتيجي للاستجابة العسكرية والطوارئ

وسط التوترات الجيوسياسية والاضطرابات المناخية، الحكومات في جميع أنحاء العالم تخزن الأغذية المعلبة، مؤكدة على تركيز متزايد على الأمن الغذائي. احتياطيات الطوارئ في سويسرا تفتخر بعشرات الآلاف من الأطنان من المواد غير القابلة للتلف، مضمونة 2,300 سعرة حرارية يومية للأفراد على مدى ثلاثة إلى أربعة أشهر. من خلال نظام رسوم الاستيراد، برنامج سويسرا لا يضمن توفر الطعام أثناء الطوارئ فحسب، بل يؤسس أيضاً أنماط طلب يمكن التنبؤ بها للموردين. استراتيجية الشراء الواسعة هذه تشكل الاتجاهات العالمية، مع كيانات الاستجابة العسكرية والطوارئ التي تفرض معايير تعبئة وصلاحية صارمة، تفضل منتجي الأغذية المعلبة المؤسسين. هذه المعايير غالباً ما تتطلب تعبئة مقاومة للرطوبة، واستقرار درجة الحرارة، ومدة صلاحية ممتدة من 2-5 سنوات. مع تغير المناخ الذي يضخم تكرار الكوارث الطبيعية، الأهمية الاستراتيجية لتخزين الطعام تنمو. إضافة إلى ذلك، القوات العسكرية المتوسعة تدفع نمو السوق. في عام 2023، الولايات المتحدة، كما أفاد معهد ستوكهولم الدولي لبحوث السلام، خصصت مبلغاً مذهلاً قدره 916 مليار دولار أمريكي للإنفاق العسكري، يمثل أكثر من 40% من الإنفاق العسكري العالمي، الذي يقف عند 2.4 تريليون دولار أمريكي.[3]المصدر: معهد ستوكهولم الدولي لبحوث السلام، "اتجاهات الإنفاق العسكري العالمي 2023"، www.sipri.org

تحليل تأثير القيود

| القيد | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| سلوك الشراء الاستهلاكي متأثر بمحتوى الصوديوم ومستويات المواد الحافظة في المنتجات | -0.6% | عالمي، مع أقوى تأثير في الأسواق الواعية صحياً في أمريكا الشمالية وأوروبا | متوسط المدى (2-4 سنوات) |

| التأثير البيئي لتخلص العلب المعدنية يثير اهتمامات الاستدامة | -0.4% | أوروبا وأمريكا الشمالية الرائدة، التوسع إلى أسواق آسيا والمحيط الهادئ المتقدمة | طويل المدى (≥ 4 سنوات) |

| تقلبات أسعار المواد الخام تؤثر على فرص التوسع في السوق | -0.7% | عالمي، مع تأثير حاد في المناطق الثقيلة التصنيع والأسواق الناشئة | قصير المدى (≤ 2 سنة) |

| تزايد تفضيل المستهلك للمنتجات الطعام الطازجة وغير المعالجة | -0.5% | الأسواق المتقدمة أساساً، مع أمريكا الشمالية وأوروبا التي تظهر أقوى الاتجاهات | متوسط المدى (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

سلوك الشراء الاستهلاكي متأثر بمحتوى الصوديوم ومستويات المواد الحافظة في المنتجات

مع ازدياد الوعي الصحي، المستهلكون يتدققون في مستويات الصوديوم والمواد الحافظة في خيارات طعامهم، مما يقود النمو في سوق الأغذية المعلبة. بشكل مثير للقلق، الأمريكيون يستهلكون الكثير من الصوديوم، إلى حد كبير من الأطعمة المعالجة، بما في ذلك الأغذية المعلبة. هذا الاتجاه أثار اهتمامات من منظمات صحية وهيئات تنظيمية على حد سواء. استجابة لهذه الاهتمامات، إدارة الغذاء والدواء طرحت إرشادات شاملة لتقليل الصوديوم، تمارس ضغطاً كبيراً على صناعة الأغذية المعلبة لإعادة صياغة منتجاتها. في الوقت نفسه، هناك طلب متزايد من المستهلك على خيارات خالية من المواد الحافظة. في الصين، اللجنة الوطنية للصحة (NHC) وإدارة الدولة لتنظيم السوق (SAMR) قدمتا المعيار الوطني لسلامة الغذاء للأغذية المعلبة (GB 7098-2025)[4]المصدر: وزارة الزراعة الأمريكية، "المعيار الوطني لسلامة الغذاء الأغذية المعلبة مكتمل"، apps.fas.usda.gov. هذا المعيار الصارم يحكم جميع المنتجات المعلبة في الصين، ويفصل متطلبات المكونات والمؤشرات الفيزيائية والكيميائية والملوثات والحدود الميكروبية.

التأثير البيئي لتخلص العلب المعدنية يثير اهتمامات الاستدامة

الاهتمامات البيئية بشأن تخلص العلب المعدنية تقدم تحديات كبيرة، حتى مع مزايا إعادة التدوير. وفقاً لجمعية الألومنيوم، معدلات إعادة تدوير علب الألومنيوم انخفضت إلى 43% في عام 2023، مما نتج عنه دخول أكثر من 61 مليار علبة إلى مدافن القمامة سنوياً، تمثل حوالي 1.2 مليار دولار أمريكي في قيمة المواد المفقودة. معدلات إعادة التدوير المتدنية تنبع من عوامل متعددة، بما في ذلك البنية التحتية المحدودة للجمع، وبرامج إعادة التدوير البلدية غير المتسقة، وأنماط سلوك المستهلك. البنية التحتية المتقادمة وسياسات إعادة التدوير غير الكافية تزيد من مسائل التخلص، بينما خيارات التعبئة البديلة، مثل أنظمة الكارتون من تيترا باك، تكسب حصة سوقية كحلول بيئية مستدامة. بينما إعادة التدوير تقلل استهلاك الطاقة بأكثر من 80%، تصنيع الألومنيوم يبقى مساهماً كبيراً في انبعاثات الكربون من خلال عمليات الصهر الكثيفة الطاقة وطرق استخراج المواد الخام. هذه العوامل البيئية تؤثر على قرارات الشراء الاستهلاكية، خاصة بين المستهلكين الأصغر سناً الذين يعتبرون الاستدامة إلى جانب ميزات المنتج التقليدية مثل الراحة والسعر وحماية المنتج. في الولايات المتحدة، لوائح مسؤولية المنتج الممتدة تؤثر أكثر على الصناعة من خلال مطالبة المصنعين بدعم برامج التخلص من المنتج وإعادة التدوير بعد الاستهلاك من خلال المساهمات المالية والدعم التشغيلي.

تحليل القطاعات

حسب نوع المنتج: المأكولات البحرية تقود التحول الممتاز

الأسماك والمأكولات البحرية المعلبة تحمل أكبر حصة سوقية بنسبة 34.65% في عام 2024. قطاع المأكولات البحرية يستفيد من اتجاهات تنويع البروتين واستراتيجيات الوضع الممتاز، خاصة في الأسواق المتقدمة حيث يسعى المستهلكون وراء بدائل البروتين عالية الجودة. اللحوم والدواجن المعلبة تحافظ على طلب مستقر من خلال القنوات المؤسسية، بما في ذلك المدارس والمستشفيات والمرافق العسكرية، بينما الخضروات المعلبة تستفيد من اتجاهات الراحة وتوسع خدمات الطعام عبر مطاعم الخدمة السريعة وخدمات التموين. الفواكه المعلبة هي القطاع الأسرع نمواً بمعدل نمو سنوي مركب 5.03% حتى عام 2030. نمو القطاع مدفوع بالابتكارات مثل الخوخ المعلب المناسب للسكريين باستخدام شراب الستيفيا والأغاف، الذي يقدم محتوى سعرات مقللة ومؤشر جلايسيمي أقل مقارنة بالمنتجات التقليدية القائمة على السكر.

هذه التطورات تلبي متطلبات المستهلك الواعي صحياً مع الحفاظ على ملفات الطعم المعتمدة من المستهلك. القطاع يتضمن أيضاً تقنيات حفظ محسنة تحافظ على نسيج الفاكهة والمحتوى الغذائي. الفئات الأخرى للمنتجات، بما في ذلك الشوربات والوجبات الجاهزة، تستفيد من اتجاهات المطابخ الحضرية الصغيرة، مع صيغ الحصة الواحدة التي تقدم فرص تسعير ممتازة وفوائد مراقبة الحصة. القطاع يعكس تفضيلات المستهلك للصحة والراحة والمنتجات الممتازة، مع العلامات التجارية التي تميز نفسها من خلال جودة المكونات وتقنيات التعبئة المتقدمة والمكونات النظيفة الملصق والنهج التسويقية المركزة التي تستهدف تفضيلات غذائية محددة وخيارات أسلوب الحياة.

ملاحظة: حصص القطاعات لجميع القطاعات الفردية متوفرة عند شراء التقرير

حسب الشكل: المنتجات الكاملة تكتسب زخماً

صيغ القطع والأجزاء تهيمن بحصة سوقية 57.45% في عام 2024، مدفوعة باستخدامها الواسع في الأطعمة المعالجة والوجبات الجاهزة للأكل وتطبيقات خدمات الطعام. المنتجات الكاملة تظهر نمواً قوياً بمعدل نمو سنوي مركب 5.89% حتى عام 2030، أساساً بسبب الطلب المتزايد من المستهلك على خيارات أصيلة ومعالجة بشكل أدنى. هذا النمو في الصيغ الكاملة يعكس تطور تفضيلات المستهلك للعرض الممتاز وتجارب الطعم الفائقة ومزايا الجودة المدركة. الاتجاه بارز بشكل خاص في فئات المأكولات البحرية، حيث الأسماك الكاملة والقطع الكبيرة تتطلب أسعاراً أعلى وتجذب المستهلكين الواعيين بالجودة الذين يسعون لتجارب جودة المطعم في المنزل. صيغ القطع والرقائق تحافظ على قيادتها السوقية من خلال التنوع الفائق في تطبيقات الطبخ المتنوعة وطرق المعالجة الفعالة من حيث التكلفة التي تمكن استراتيجيات التسعير التنافسية عبر قنوات التجزئة.

تقسيم الشكل يظهر العلاقة المعقدة بين اقتصاديات المعالجة وتفضيلات المستهلك في صناعة الطعام الحديثة. المنتجات الكاملة تتطلب تعاملاً متخصصاً وتخزيناً مراقب الحرارة وحلول تعبئة متطورة لكنها تقدم جاذبية بصرية فائقة واحتفاظ نسيج طبيعي ونضارة مدركة. اختيار الصيغة يؤثر بشكل كبير على استراتيجيات وضع العلامة التجارية، حيث العلامات التجارية الممتازة تؤكد على المنتجات الكاملة لتمييز عروضها، بينما العلامات التجارية الموجهة للقيمة تستفيد من صيغ القطع لتعظيم عائد الإنتاج وتقليل التكاليف التشغيلية. الشركات يمكنها خلق فرص سوقية كبيرة من خلال التعليم المستهدف للمستهلك حول الفروق النوعية بين الصيغ، مدعوماً بتصاميم تعبئة شفافة واتصالات تسويقية شاملة تسلط الضوء على الفوائد الفريدة لكل خيار صيغة.

حسب قناة التوزيع: خدمات الطعام تسرّع النمو

القنوات الخارجية تحمل حصة سوقية مهيمنة 65.32% في عام 2024، بينما قطاع خدمات الطعام الداخلي ينمو بمعدل نمو سنوي مركب 6.65% حتى عام 2030. هذا النمو ينبع من انتقالات المطعم إلى التجزئة والطلب المؤسسي المتزايد، بما في ذلك المدارس والمستشفيات وكافيتيريات الشركات. علامات المطاعم التجارية تنوعت إلى أسواق السلع الاستهلاكية المعبأة للتوسع بعيداً عن إيرادات الطعام التقليدية، إطلاق خطوط منتجات التجزئة والوجبات الجاهزة للأكل. قطاع خدمات الطعام يتطلب استراتيجيات توزيع محددة، مع الشركات التي تستخدم موزعين متخصصين مثل سيسكو لخدمة الأسواق المؤسسية، إدارة اللوجستيات المراقبة الحرارة، وضمان الإمداد المتسق.

في القنوات الخارجية، السوبرماركت والهايبرماركت تبقى نقاط التوزيع الأساسية، مع تجار التجزئة عبر الإنترنت الذين يظهرون نمواً كبيراً من خلال عروض الراحة والشراء بالجملة، معززة بتطبيقات الجوال وخدمات الاشتراك. متاجر الراحة والبقالة تحافظ على أداء قوي بسبب قربها من المستهلكين وفرص الشراء الاندفاعي، خاصة في صيغ الحصة الواحدة التي تتماشى مع اتجاهات المطابخ الحضرية الصغيرة وأنماط الاستهلاك أثناء التنقل. القطاع الصناعي وتحويل المكونات يقدم فرصاً جديدة حيث مصنعو الطعام يزيدون الطلب على المكونات المستقرة الرف في إنتاج الطعام المعالج، بما في ذلك الوجبات الجاهزة والوجبات الخفيفة ومنتجات المخبز، التوسع بعيداً عن الأسواق الاستهلاكية التقليدية. هذا القطاع يستفيد أيضاً من التقدمات التقنية في طرق الحفظ وحلول التعبئة.

التحليل الجغرافي

ساهمت أوروبا بـ 38.55% من إيرادات عام 2024، محافظة على موقعها كأكبر سوق إقليمي. هذه الهيمنة تنبع من أنماط الاستهلاك المؤسسة وسلاسل التوريد القوية واللوائح الصارمة للاستدامة. تأكيد المنطقة على شهادة مجلس الإدارة البحرية والعلب المعدنية عالية المحتوى المعاد تدويره يولد قيمة إضافية تدعم الابتكارات البيئية. ألمانيا وفرنسا والمملكة المتحدة وهولندا وبلجيكا وإسبانيا تمثل الأسواق الأساسية للاستيراد والاستهلاك للأغذية المعلبة.

ألمانيا، كأكبر سوق طعام في أوروبا، تقدم فرص تصدير كبيرة، خاصة في القطاع العضوي. بينما المملكة المتحدة وفرنسا تظهران طلباً قوياً بسبب الإنتاج المحلي الأقل مقارنة بإسبانيا وإيطاليا، هولندا تخدم كمستهلك رئيسي ومحور إعادة التصدير. أمريكا الجنوبية تظهر أعلى مسار نمو بمعدل نمو سنوي مركب 6.32%. التعافي الاقتصادي في الأرجنتين وكولومبيا يحسن القوة الشرائية للمستهلك، بينما المبادرات الحكومية تدعم معالجة المأكولات البحرية المحلية لتحسين قيمة التصدير.

في آسيا والمحيط الهادئ، ظروف السوق تختلف حسب البلد. المستهلكون الهنود يزيدون الإنفاق على العناصر الأساسية، مع البقوليات والفواكه المعلبة التي تكسب شعبية أثناء اضطرابات الإمداد المرتبطة بالرياح الموسمية. تطبيق الصين للمعيار الوطني لسلامة الغذاء (GB 7098-2025) يقدم ضوابط أكثر إحكاماً على الملوثات والمعايير الميكروبيولوجية، مما قد يزيد التكاليف التشغيلية مع تحسين ثقة المستهلك. المصنعون الصينيون يتكيفون مع قيود بكين في فبراير 2025 على المواد الحافظة بتطبيق تقنية معالجة حرارية معززة للحفاظ على جودة المنتج. أمريكا الشمالية تحافظ على حجم السوق من خلال ابتكار المنتجات وتفضيلات العلامة التجارية المؤسسة ومرافق تعليب الأسماك الجديدة في أوريغون وماساتشوستس، تقليل الاعتماد على الاستيراد.

المشهد التنافسي

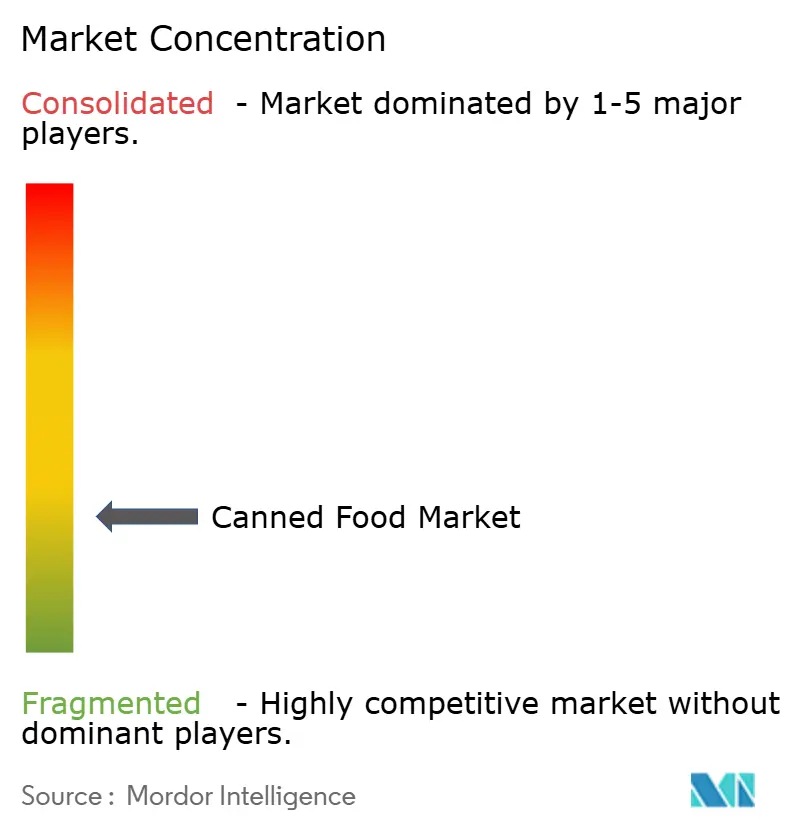

السوق العالمي المعلب يبقى مجزأاً، مع الشركات المؤسسة مثل كوناجرا براندز وكرافت هاينز التي تحافظ على حضور تجزئة قوي بينما تتنافس ضد العلامات التجارية الحرفية الناشئة التي تستخدم منصات وسائل التواصل الاجتماعي بفعالية. معالجو المأكولات البحرية التقليديون يواجهون منافسة من اللاعبين المحليين والإقليميين الذين بنوا ثقة قوية للمستهلك من خلال ممارسات الصيد المستدامة وسلاسل التوريد الشفافة.

الصناعة تركز عمليات التعبئة، مع تركيز محدد على تقنيات الحفظ المخصصة للمأكولات البحرية وحلول التعبئة الصديقة للبيئة. الشركات تزيد استثمارات البحث والتطوير في تطوير المنتجات مع تطبيق ممارسات مستدامة لمعالجة اهتمامات المستهلك البيئية. الاستحواذات الاستراتيجية تواصل إعادة تشكيل سوق المأكولات البحرية المعلبة، خاصة في المناطق ذات الاستهلاك العالي للأسماك والصناعات السمكية المؤسسة.

الشركات المؤسسة تحسن العمليات من خلال تبني التقنية، بما في ذلك معدات معالجة الأسماك المتقدمة وأنظمة مراقبة الجودة. الداخلون الجدد في السوق يبنون علاقات المستهلك من خلال المبيعات المباشرة للمستهلك والتعبئة المميزة وتقنية رمز الاستجابة السريعة التي توفر معلومات المنتج، تجذب بشكل خاص المستهلكين الأصغر الذين يسعون لمنتجات المأكولات البحرية المصدرة بشكل مستدام. هؤلاء اللاعبون الناشئون يميزون أنفسهم من خلال عروض متخصصة مثل الأسماك البرية الملتقطة وأصناف المأكولات البحرية الممتازة.

قادة صناعة الأغذية المعلبة

-

شركة كرافت هاينز

-

شركة كوناجرا براندز

-

مجموعة تاي يونيون

-

مجموعة بولتون (ريو ماري، سوبيكيت)

-

شركة بامبل بي فودز

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الأخيرة

- ديسمبر 2024: سيماك، شركة مدعومة من الدولة مملوكة لتنمية مصائد الأسماك عُمان، أطلقت خط منتجات التونة المعلبة التجاري في السوق المحلي. المنشأة، الواقعة في المنطقة الاقتصادية الخاصة بالدقم، لديها القدرة على إنتاج أكثر من 100 مليون علبة سنوياً، معالجة أكثر من 30,000 طن متري من المأكولات البحرية الخام.

- مارس 2024: أطلقت علامة بول براند ثلاث وجبات لحم مفروم معلب جاهز للأكل جديدة: اللحم المفروم بولونييز واللحم المفروم تشيلي واللحم المفروم الشهي. هذه المتغيرات الجديدة تقدم قيمة عظيمة للمال وهي متعددة الاستخدامات بدرجة عالية.

- مارس 2024: كوناجرا براندز وسعت قدرات معالجة الطماطم في كندا. التحسينات في مصنع درسدن في أونتاريو تشمل تحديثات البرمجيات وتركيب مبخر جديد لزيادة إنتاج معجون الطماطم وإدخال خط إنتاج مخصص لعلامة رو-تيل، التي تقدم الطماطم المعلبة.

- مارس 2024: أطلقت بيستو صلصة جديدة مصنوعة خصيصاً للنقانق. هذه الصلصة الأكثر كثافة مصممة لتقدم نكهة شهية وحلوة قليلاً تكمل وتعزز الطعم اللحمي للنقانق، مما يجعل الأطباق القائمة على النقانق أكثر نكهة.

نطاق التقرير العالمي لسوق الأغذية المعلبة

تُعرف الأغذية المعلبة بأنها منتجات معقمة تجارياً ومستقرة الرف مختومة بإحكام في حاويات. هذه العملية تضمن سلامتها للاستهلاك على فترات ممتدة، حتى بدون تبريد.

سوق الأغذية المعلبة العالمي مقسم حسب النوع إلى منتجات اللحوم المعلبة والأسماك/المأكولات البحرية المعلبة والخضروات المعلبة والفواكه المعلبة وأخرى. بناءً على قنوات التوزيع، السوق مقسم إلى السوبرماركت/الهايبرماركت ومتاجر الراحة/البقالة ومتاجر التجزئة عبر الإنترنت وقنوات التوزيع الأخرى. بناءً على الجغرافيا، السوق مقسم إلى أمريكا الشمالية وأوروبا وآسيا والمحيط الهادئ وأمريكا الجنوبية والشرق الأوسط وأفريقيا.

التقرير يقدم حجم السوق وتوقعات السوق بالقيمة (بالدولار الأمريكي) لجميع القطاعات المذكورة أعلاه.

| اللحوم والدواجن المعلبة |

| الأسماك والمأكولات البحرية المعلبة |

| الفواكه المعلبة |

| الخضروات المعلبة |

| أنواع أخرى |

| كاملة |

| قطع/أجزاء |

| التجارة الخارجية | السوبرماركت والهايبرماركت |

| متاجر الراحة/البقالة | |

| تجار التجزئة عبر الإنترنت | |

| قنوات التوزيع الأخرى | |

| التجارة الداخلية (خدمة الطعام/التموين) | |

| أخرى (الصناعية وتحويل المكونات) |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| بقية أمريكا الشمالية | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| فرنسا | |

| إيطاليا | |

| إسبانيا | |

| هولندا | |

| روسيا | |

| النرويج | |

| السويد | |

| الدنمارك | |

| بقية أوروبا | |

| آسيا والمحيط الهادئ | الصين |

| اليابان | |

| الهند | |

| كوريا الجنوبية | |

| أستراليا | |

| إندونيسيا | |

| تايلاند | |

| فيتنام | |

| ماليزيا | |

| بقية آسيا والمحيط الهادئ | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| تشيلي | |

| البيرو | |

| بقية أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية |

| الإمارات العربية المتحدة | |

| جنوب أفريقيا | |

| بقية الشرق الأوسط وأفريقيا |

| حسب نوع المنتج | اللحوم والدواجن المعلبة | |

| الأسماك والمأكولات البحرية المعلبة | ||

| الفواكه المعلبة | ||

| الخضروات المعلبة | ||

| أنواع أخرى | ||

| حسب الشكل | كاملة | |

| قطع/أجزاء | ||

| حسب قناة التوزيع | التجارة الخارجية | السوبرماركت والهايبرماركت |

| متاجر الراحة/البقالة | ||

| تجار التجزئة عبر الإنترنت | ||

| قنوات التوزيع الأخرى | ||

| التجارة الداخلية (خدمة الطعام/التموين) | ||

| أخرى (الصناعية وتحويل المكونات) | ||

| حسب الجغرافيا | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| المكسيك | ||

| بقية أمريكا الشمالية | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| فرنسا | ||

| إيطاليا | ||

| إسبانيا | ||

| هولندا | ||

| روسيا | ||

| النرويج | ||

| السويد | ||

| الدنمارك | ||

| بقية أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| اليابان | ||

| الهند | ||

| كوريا الجنوبية | ||

| أستراليا | ||

| إندونيسيا | ||

| تايلاند | ||

| فيتنام | ||

| ماليزيا | ||

| بقية آسيا والمحيط الهادئ | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| تشيلي | ||

| البيرو | ||

| بقية أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | المملكة العربية السعودية | |

| الإمارات العربية المتحدة | ||

| جنوب أفريقيا | ||

| بقية الشرق الأوسط وأفريقيا | ||

الأسئلة الرئيسية المجاب عليها في التقرير

ما هو حجم سوق الأغذية المعلبة الحالي ومدى سرعة نموه؟

وصل حجم سوق الأغذية المعلبة إلى 109.5 مليار دولار أمريكي في عام 2025 ومن المتوقع أن ينمو بمعدل نمو سنوي مركب 4.98% إلى 139.64 مليار دولار أمريكي بحلول عام 2030.

أي فئة منتج تقود سوق الأغذية المعلبة؟

الأسماك والمأكولات البحرية المعلبة قادت بحصة سوق الأغذية المعلبة 34.65% في عام 2024، مدعومة بالطلب المتزايد على البروتين المتنوع وعروض الأسماك المعلبة الممتازة.

لماذا أمريكا الجنوبية هي المنطقة الأسرع نمواً؟

التعافي الاقتصادي وقاعدة التجزئة المتوسعة، خاصة في البرازيل حيث زادت مبيعات الطعام المعبأ، تدعم نظرة أمريكا الجنوبية لمعدل النمو السنوي المركب 6.32% حتى عام 2030.

كيف تؤثر اتجاهات الملصق النظيف على صناعة الأغذية المعلبة؟

اللوائح مثل حظر الصين 2025 على المواد الحافظة وتفضيل المستهلك الأوروبي للمكونات القابلة للتتبع تدفع المصنعين نحو وصفات منخفضة الصوديوم وخالية من الإضافات والتعبئة المستدامة.

آخر تحديث للصفحة في: