حجم وحصة سوق الأطعمة القابلة للدهن

تحليل سوق الأطعمة القابلة للدهن من قبل Mordor Intelligence

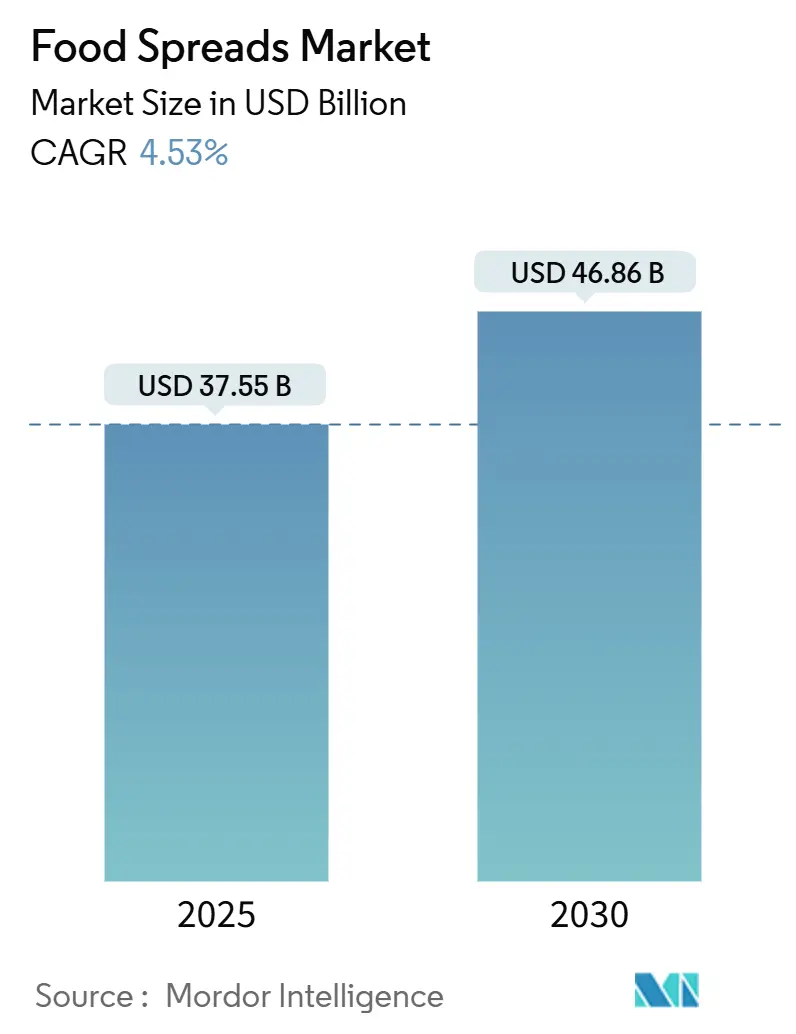

وصل سوق الأطعمة القابلة للدهن إلى 37.55 مليار دولار أمريكي في عام 2025 ومن المتوقع أن يصل إلى 46.86 مليار دولار أمريكي بحلول عام 2030، بنمو بمعدل نمو سنوي مركب قدره 4.53%. يُدفع نمو السوق بزيادة الدخل المتاح وعادات الأكل الصحية وتطور الأطعمة القابلة للدهن من التوابل التقليدية إلى مكونات وجبات متعددة الاستخدامات. تحتفظ أوروبا بهيمنتها على السوق بسبب أنماط الاستهلاك المعتادة في وجبة الإفطار والعروض المتميزة للعلامات التجارية الخاصة وشبكات التوزيع الواسعة في السوبرماركت. تظهر منطقة آسيا والمحيط الهادئ كسوق النمو الأساسي، مدعومة بالتحضر وزيادة استهلاك البروتين واعتماد عادات الإفطار الغربية. يبقى العسل أكبر وأسرع قطاعات المنتجات نمواً، مستفيداً من خصائصه الطبيعية والفوائد الصحية. تتوسع قناة التجارة الإلكترونية بضعف معدل متاجر البيع بالتجزئة التقليدية، مما يجبر الشركات على تحسين قدراتها التوزيعية متعددة القنوات. يستفيد السوق أيضاً من الابتكارات في التعبئة، خاصة الأكياس القابلة لإعادة التدوير التي توفر قابلية نقل محسنة واستدامة بيئية، مما يجذب المستهلكين الأصغر سناً.

أبرز نقاط التقرير

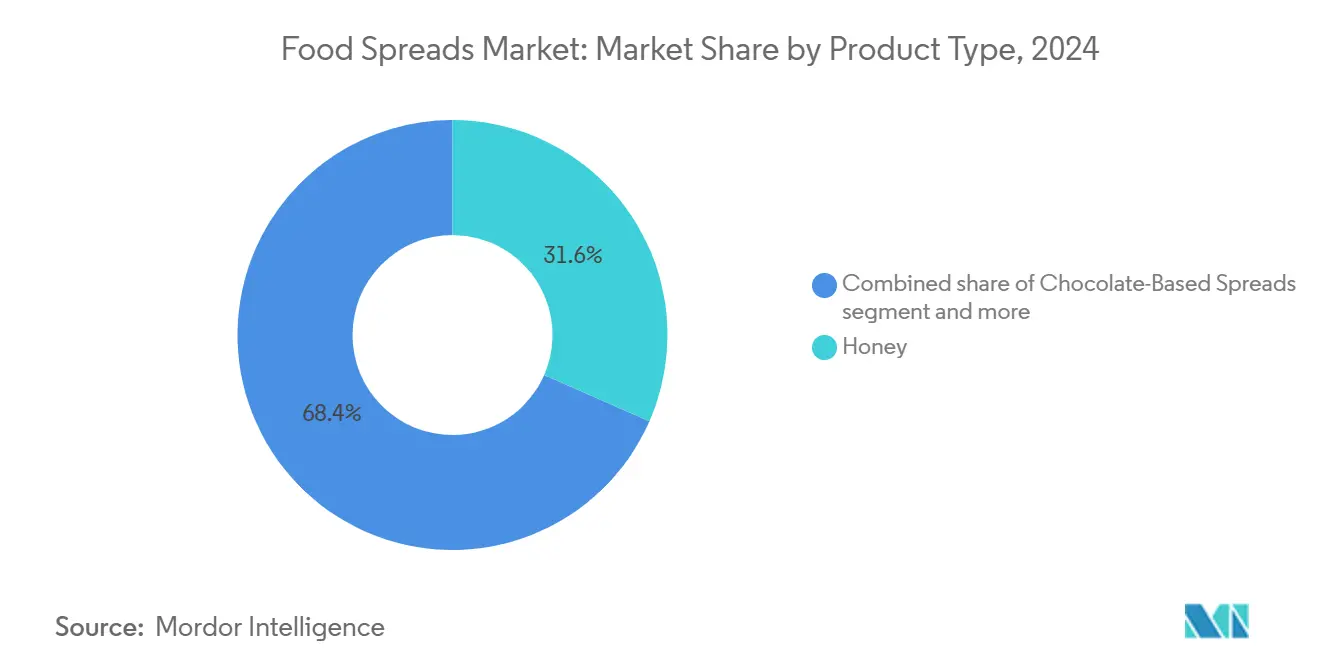

- حسب نوع المنتج، هيمن العسل على سوق الأطعمة القابلة للدهن بحصة 31.56% في عام 2024 ومن المتوقع أن ينمو بمعدل نمو سنوي مركب قدره 7.23% حتى عام 2030.

- حسب الطبيعة، شكل القطاع التقليدي 71.02% من سوق الأطعمة القابلة للدهن في عام 2024، بينما من المتوقع أن ينمو القطاع العضوي بمعدل نمو سنوي مركب قدره 9.84% خلال 2025-2030.

- حسب نوع التعبئة، مثلت البرطمانات 47.37% من سوق الأطعمة القابلة للدهن في عام 2024، مع توقع نمو الأكياس والحقائب بمعدل نمو سنوي مركب قدره 6.94% حتى عام 2030.

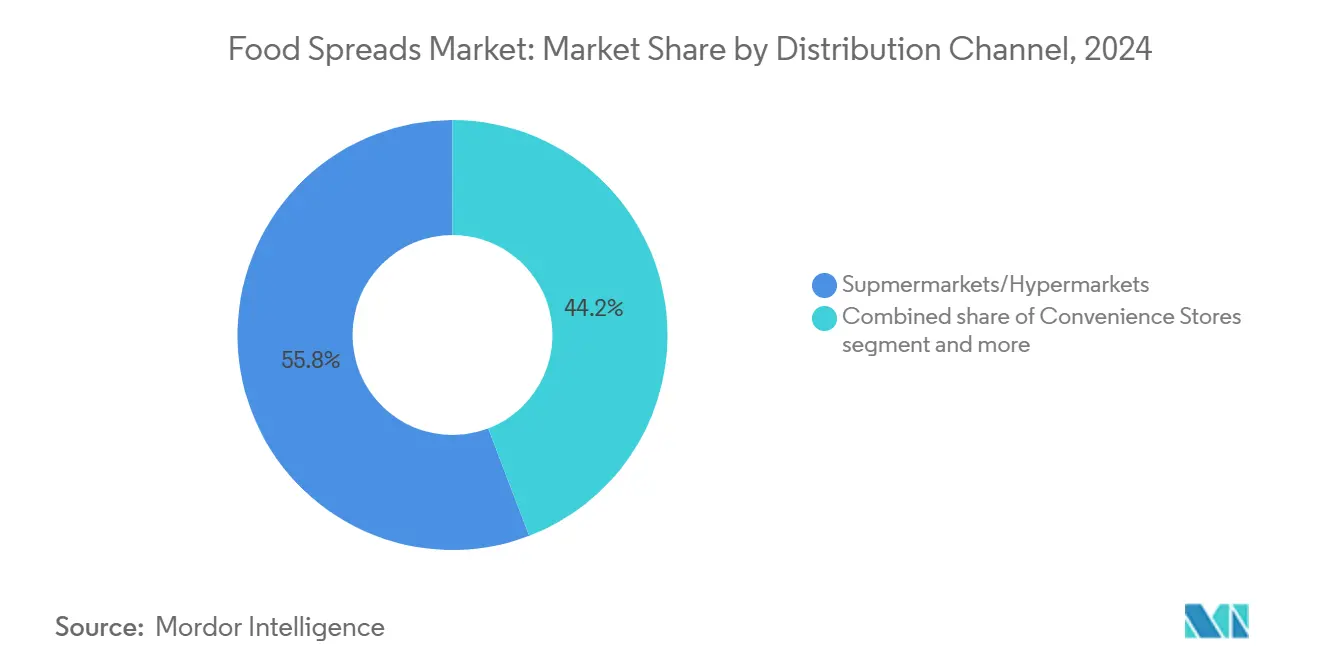

- حسب قنوات التوزيع، حققت السوبرماركت/الهايبرماركت 55.81% من الإيرادات في عام 2024، بينما من المتوقع أن ينمو البيع بالتجزئة عبر الإنترنت بمعدل نمو سنوي مركب قدره 11.72% حتى عام 2030.

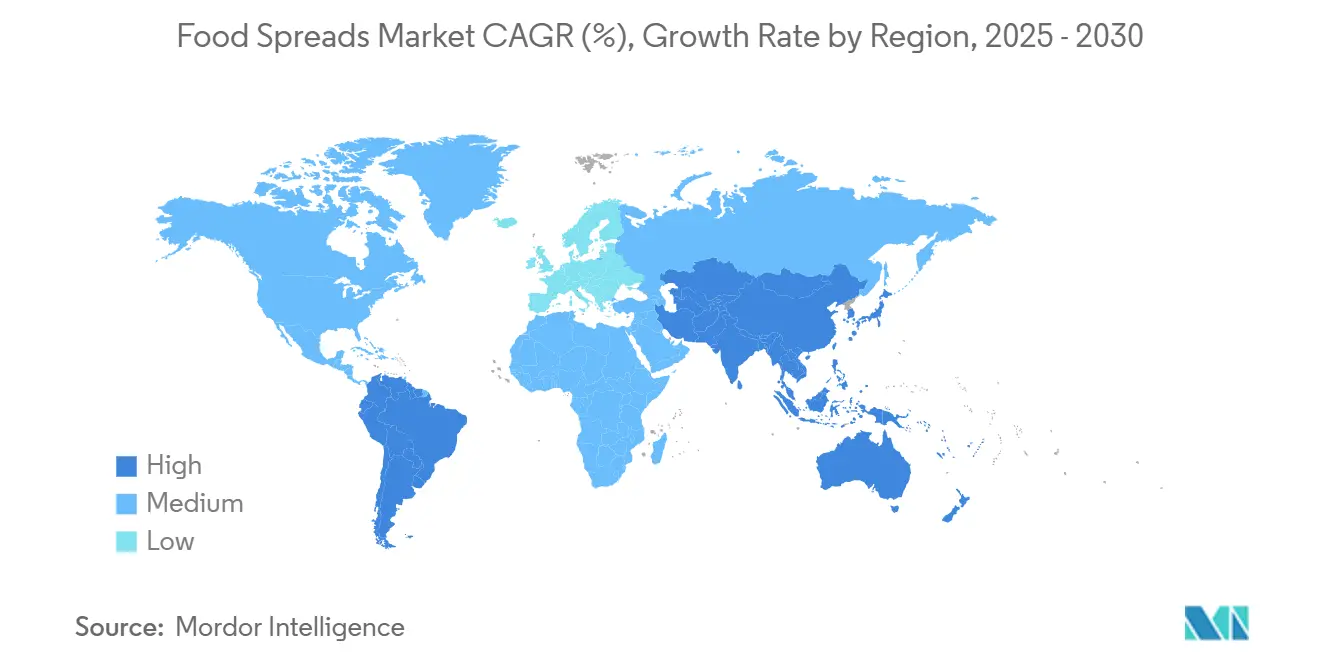

- جغرافياً، احتلت أوروبا أكبر حصة في السوق بنسبة 34.01% في عام 2024، بينما من المتوقع أن تنمو آسيا والمحيط الهادئ بمعدل نمو سنوي مركب قدره 9.01% حتى عام 2030.

اتجاهات ورؤى السوق العالمي للأطعمة القابلة للدهن

تحليل تأثير المحركات

| المحرك | (~) % التأثير على توقعات معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| أساليب الحياة المزدحمة تزيد من التفضيل للخيارات الغذائية المريحة والمتعددة الاستخدامات | +1.2% | عالمي، مع تأثير أعلى في أمريكا الشمالية وأوروبا | قصير الأمد (≤ سنتان) |

| الطلب المتزايد على النكهات الغريبة والفاكهة المحلية المصدر يدفع ابتكار المنتجات | +0.8% | أمريكا الشمالية وأوروبا وآسيا والمحيط الهادئ | متوسط الأمد (2-4 سنوات) |

| الشعبية المتنامية للأنظمة الغذائية النباتية تغذي الطلب على الأطعمة القابلة للدهن النباتية | +0.7% | أوروبا وأمريكا الشمالية والمراكز الحضرية في آسيا والمحيط الهادئ | متوسط الأمد (2-4 سنوات) |

| التسويق والعلامات التجارية العدوانية تؤثر على نمو السوق | +0.5% | عالمي | قصير الأمد (≤ سنتان) |

| الشعبية المتزايدة للوجبات الخفيفة بين الوجبات تعزز استخدام الأطعمة القابلة للدهن في صيغ متنوعة | +0.6% | أمريكا الشمالية وأوروبا وآسيا الحضرية | قصير الأمد (≤ سنتان) |

| ابتكارات النكهة تجذب المستهلكين الباحثين عن تجارب طعم متنوعة | +0.4% | عالمي، مع تأثير أعلى في أمريكا الشمالية وأوروبا | متوسط الأمد (2-4 سنوات) |

| المصدر: Mordor Intelligence | |||

أساليب الحياة المزدحمة تزيد من التفضيل للخيارات الغذائية المريحة والمتعددة الاستخدامات

تنفق الأسر في المتوسط 165 دولاراً أمريكياً أسبوعياً على البقالة، وفقاً لبيانات جمعية الصناعات الغذائية لعام 2024 [1]المصدر: جمعية الصناعات الغذائية، "إنفاق المستهلكين الأسبوعي على البقالة في الولايات المتحدة"، www.fmi.org. لقد وسعت أساليب الحياة الحديثة استخدام الأطعمة القابلة للدهن من الإفطار إلى صناديق الغداء والوجبات الخفيفة المكتبية والوجبات السريعة بسبب سهولتها. أصبحت الأطعمة القابلة للدهن الآن عنصراً أساسياً في تحضير الوجبات، خاصة في الأسر ذات الدخل المزدوج حيث القيود الزمنية تدفع الطلب على الراحة. يقدم المصنعون تعبئة مبتكرة، مع نمو أشكال الوجبة الواحدة بضعف سرعة الخيارات العائلية. تلبي أصناف الأطعمة القابلة للدهن الجديدة مناسبات وجبات متنوعة واحتياجات غذائية. تموضع الشركات الأطعمة القابلة للدهن كمكونات وجبات متعددة الاستخدامات، وهو ما ينعكس في ارتفاع استهلاك طعام الإفطار طوال اليوم. هذا التحول حفز الاستثمارات في تطوير المنتجات والتسويق لإبراز دور الأطعمة القابلة للدهن متعدد الأغراض في الوجبات الحديثة.

الطلب المتزايد على النكهات الغريبة والفاكهة المحلية المصدر يدفع ابتكار المنتجات

تتجه أذواق المستهلكين نحو الأطعمة القابلة للدهن ذات النكهات الفريدة والمكونات الإقليمية، مما يحول الوجبات إلى تجارب مميزة. توقعات النكهة لعام 2025 تسلط الضوء على السكر البني كـ "نكهة العام"، مما يعكس اتجاهاً نحو الأذواق المعقدة التي تمزج الحلاوة مع النوتات المكملة [2]المصدر: شركة T. Hasegawa Co. Ltd.، "اتجاهات النكهة 2025"، www.thasegawa.com. الأصناف محدودة الإصدار والموسمية التي تتضمن فواكه محلية وغريبة تخلق فرص تسعير متميزة. هذه النكهات المتخصصة تحمل أيضاً هالة صحية، حيث يربط المستهلكون الفواكه الغريبة بالفوائد الغذائية والوظيفية. المفتاح هو تحقيق التوازن بين الجدة والألفة، مقدماً منتجات مثيرة للاهتمام ولكنها في متناول الجميع. أصناف العسل الحار تجسد هذا، مجمعة الحلاوة المألوفة مع الحرارة غير المتوقعة.

الشعبية المتنامية للأنظمة الغذائية النباتية تغذي الطلب على الأطعمة القابلة للدهن النباتية

تدفع الحركة النباتية الابتكار في الأطعمة القابلة للدهن، مع قيام المصنعين بإزالة المكونات المشتقة من الحيوانات مع الحفاظ على الطعم والملمس. تُظهر بيانات وزارة الزراعة الأمريكية أن استهلاك الأطعمة النباتية الألمانية وصل إلى 1.58 مليار في عام 2023[3]المصدر: وزارة الزراعة الأمريكية، "ألمانيا: الطعام النباتي يصبح سائداً في ألمانيا"، www.fas.usda.gov. ما وراء إزالة المكونات، تبرز العلامات التجارية الاستدامة والمصادر الأخلاقية والفوائد الصحية. موضوعة كمنتجات متميزة، تحقق الأطعمة القابلة للدهن النباتية أسعاراً أعلى، مع تقدير المستهلكين للخيارات الصديقة للبيئة والمركزة على الصحة. السوق يتوسع مع الأطعمة القابلة للدهن القائمة على الجوز مثل الكاجو واللوز والأصناف القائمة على البذور تكتسب شعبية كبدائل غنية بالبروتين للألبان. في مايو 2024، أطلقت Ferrero نوتيلا نباتية مصنوعة من الحمص وشراب الأرز.

التسويق والعلامات التجارية العدوانية تؤثر على نمو السوق

في سوق الأطعمة القابلة للدهن التنافسي، تقف استراتيجيات تموضع العلامة التجارية والتسويق كعوامل تميز محورية. تسخر الشركات المنصات الرقمية، مما يخلق روابط أعمق مع المستهلكين تتجاوز مجرد ميزات المنتج. هذه العلامات التجارية تعطي أولوية للمشاركة الهادفة، مسلطة الضوء على عروض القيمة الفريدة. تتردد صداها مع المستهلكين من خلال دعم الاستدامة، وضمان شفافية سلسلة التوريد، ومشاركة قصص أصل المنتج المقنعة. أطلقت Zespri، وهي علامة تجارية مقرها نيوزيلندا مشهورة بمنتجات الكيوي، حملة تسلط الضوء على "الفواكه المشعرة" تحت الشعار الجذاب "اشعر بالحيوية". هذه الحملة، التي تمتد عبر التلفزيون والمجالات الرقمية والإعلان الخارجي (OOH)، صُممت لتكون بارزة وجذابة. دعابتها ونشاطها كان لهما صدى خاص مع الجماهير الأصغر سناً، مما عزز موقع Zespri في السوق. في الوقت نفسه، ثورت منصات التجارة الاجتماعية تفاعلات العلامة التجارية مع المستهلك، مما جعلها أكثر مباشرة وأصالة وتناغماً مع التوقعات المتغيرة.

تحليل تأثير القيود

| القيد | (~) % التأثير على توقع معدل النمو السنوي المركب | الصلة الجغرافية | الجدول الزمني للتأثير |

|---|---|---|---|

| المخاوف الصحية حول المحتوى العالي من السكر والدهون في بعض الأطعمة القابلة للدهن يحد من النمو | -0.7% | أمريكا الشمالية وأوروبا | متوسط الأمد (2-4 سنوات) |

| المنافسة الشديدة من العلامات التجارية الخاصة واللاعبين الإقليميين تؤثر على الربحية | -0.5% | عالمي، مع تأثير أعلى في أوروبا | متوسط الأمد (2-4 سنوات) |

| تقلب أسعار الفواكه يؤثر على نمو سوق الأطعمة القابلة للدهن | -0.4% | عالمي، مع تأثير أعلى في مناطق إنتاج الأطعمة القابلة للدهن القائمة على الفواكه | قصير الأمد (≤ سنتان) |

| شك المستهلكين حول المواد الحافظة أو استخدام زيت النخيل يحد من بعض قطاعات المنتجات | -0.3% | أوروبا وأمريكا الشمالية | طويل الأمد (≥ 4 سنوات) |

| المصدر: Mordor Intelligence | |||

المخاوف الصحية حول المحتوى العالي من السكر والدهون في بعض الأطعمة القابلة للدهن يحد من النمو

الوعي المتنامي للمستهلكين بالمحتوى الغذائي يضع ضغطاً على الأطعمة القابلة للدهن التقليدية عالية السكر والدهون. يواجه المصنعون تحدي إعادة تركيب المنتجات مع الحفاظ على نكهات الطعم التي تدفع الشراء المتكرر. كشف تحليل عام 2024 من معهد جورج للصحة العالمية لـ53,315 طعاماً معبأ أن 34% فقط استوفت تقييم النجمة الصحية للمنتجات "الأكثر صحة"، مما يسلط الضوء على التحديات الغذائية في فئات مثل الأطعمة القابلة للدهن. السوق ينقسم بين الأطعمة القابلة للدهن المنغمسة المسوقة كحلويات والخيارات الأكثر صحة للاستخدام اليومي، مع نمو الأخيرة بمعدل 1.5 مرة أسرع. الضغوط التنظيمية، بما في ذلك وضع علامات التغذية على الجزء الأمامي من العبوة، تعقد الأمور أكثر بجعل محتوى السكر والدهون أكثر وضوحاً للمستهلكين. يجب على المصنعين الابتكار في التركيبات باستخدام المحليات البديلة والدهون الصحية والمكونات الوظيفية لتحسين الملامح الغذائية وإعادة تموضع الأطعمة القابلة للدهن كمساهمين إيجابيين في النظام الغذائي.

المنافسة الشديدة من العلامات التجارية الخاصة واللاعبين الإقليميين تؤثر على الربحية

يعيد تجار التجزئة تشكيل سوق الأطعمة القابلة للدهن باستخدام رؤى المستهلكين ونقاط قوة سلسلة التوريد لخلق بدائل جذابة للعلامة التجارية الخاصة للعلامات التجارية الوطنية، غالباً بأسعار منخفضة. هذا التحول يزداد تعقيداً بواسطة اللاعبين الإقليميين، الذين، من خلال المصادر المحلية والتصنيع القريب، يمكنهم تموضع منتجاتهم بصالة وقدرة تنافسية. رداً على ذلك، تضاعف العلامات التجارية الوطنية من الابتكار والجودة وتراث العلامة التجارية لتبرير أسعارها المتميزة. ومع ذلك، يكافح هذا النهج في القطاعات الحساسة لتغيرات الأسعار. بالنسبة لهذه العلامات التجارية المرتبة، قد يتضمن الطريق إلى الأمام تبسيط محافظها لإبراز المنتجات عالية الهامش والفريدة والنظر في الشراكات مع تجار التجزئة للتصنيع المشترك. هذا سيساعدهم على استدامة مستويات الإنتاج أثناء التنقل في المشهد السوقي المتغير.

تحليل القطاعات

حسب نوع المنتج: العسل يقود من خلال التنوع الوظيفي

في عام 2024، يحتل العسل حصة 31.56% من سوق الأطعمة القابلة للدهن، مدفوعاً بتنوعه وصورته الصحية. القطاع مقرر أن ينمو بمعدل 7.23% من 2025 إلى 2030، الأسرع بين الأطعمة القابلة للدهن، حيث يتجه المستهلكون بعيداً عن السكريات المكررة. العسل المتميز مثل المانوكا والكانوكا يحقق أسعاراً أعلى بسبب فوائده الصحية وندرته. نمو السوق مغذى بإطلاقات جديدة، مثل عسل Apis India العضوي المقدم في يناير 2024، المحصل من أراضٍ عضوية معتمدة في كشمير وبسعر 240 روبية هندية لزجاجة زجاجية 450 جراماً.

الأطعمة القابلة للدهن القائمة على الجوز والبذور تنمو بسبب الأنظمة الغذائية المركزة على البروتين والاتجاهات النباتية، مع الابتكارات في الملمس والنكهة تعزز الجاذبية. الأطعمة القابلة للدهن الألبان والجبن تبقى مستقرة، مقدمة الراحة رغم المنافسة من الخيارات النباتية. الأطعمة القابلة للدهن السمك واللحوم والنباتية تنحت قطاعات متخصصة من خلال تلبية احتياجات غذائية محددة. التميز يرتفع عبر الفئات، مع الأصل وجودة المكونات وطرق الإنتاج تدفع أسعاراً أعلى ونمو القيمة.

ملاحظة: حصص القطاعات الفردية ستكون متاحة عند شراء التقرير

حسب الطبيعة: النمو العضوي يفوق التقليدي

يحتل القطاع التقليدي حصة مهيمنة 71.02% من السوق في عام 2024، مدعوماً بالتوفر الأوسع وولاء العلامة التجارية المتأصل ونقاط أسعار أقل. القطاع العضوي ينمو بمعدل نمو سنوي مركب متوقع قدره 9.84% من 2025-2030، مدفوعاً بطلب المستهلكين على الملصقات النظيفة وطرق الإنتاج المستدامة. سوق الأطعمة والمشروبات العضوية في المملكة المتحدة يُظهر هذا الاتجاه، حيث وصل إلى 3.7 مليار جنيه إسترليني في عام 2025، مع زيادة 7.3% في المبيعات مما يمثل عامها الثالث عشر على التوالي من النمو [4]المصدر: جمعية التربة، "تقرير السوق العضوي 2025"، www.soilassociation.org.

الفرق السعري بين الأطعمة القابلة للدهن العضوية والتقليدية يستمر في الانخفاض حيث تحقق سلاسل التوريد العضوية كفاءة أكبر. الأطعمة القابلة للدهن العضوية تُظهر معدلات شراء عبر الإنترنت أعلى، مع ضعف المبيعات الرقمية مقارنة بالمتغيرات التقليدية. تجار التجزئة الكبار يوسعون عروضهم العضوية من خلال زيادة مساحة الرف ونطاقات العلامة التجارية الخاصة العضوية، مما يحسن إمكانية الوصول للمنتج. العلامات التجارية العضوية الناجحة تركز تسويقها على شرح الفوائد المحددة للاعتماد العضوي بدلاً من الاعتماد على الاعتماد وحده لدفع اعتماد المستهلك.

حسب نوع التعبئة: الأكياس تتحدى هيمنة البرطمانات

تحتفظ البرطمانات بموقعها المهيمن مع حصة سوق 47.37% في عام 2024، حيث يقدر المستهلكون قابليتها للغرف وميزات إعادة الإغلاق ورؤية المنتج في أرفف البيع بالتجزئة. الأكياس والحقائب تشهد نمواً سريعاً، مع معدل نمو سنوي مركب متوقع قدره 6.94% من 2025-2030، بسبب قابليتها للنقل ومزايا التحكم في الحصة والتأثير البيئي الأقل مقارنة بالتعبئة الصلبة. تنفيذ اللوائح العالمية في عام 2025 لتقليل النفايات وتعزيز الاستدامة البيئية يحول مشهد التعبئة للأطعمة القابلة للدهن.

الأحواض توازن بين الراحة وحماية المنتج، بينما الصيغ مثل الأكواب والعلب وعبوات تترا تلبي الاحتياجات المتخصصة والإقليمية مع حصة أصغر ولكن مستقرة. ابتكارات التعبئة تركز على المواد القابلة لإعادة التدوير والتصاميم خفيفة الوزن وخصائص حاجز أفضل لتمديد مدة الصلاحية بدون مواد حافظة. في أكتوبر 2024، أطلقت Crofter's Organic، أكبر منتج للأطعمة القابلة للدهن من الفواكه العضوية في أمريكا الشمالية، أكياس ضغط قابلة لإعادة التدوير. التعبئة الآن تدمج رموز QR لأصول المنتج والاستخدام والاستدامة، مما يعزز مشاركة المستهلك.

حسب قناة التوزيع: البيع بالتجزئة عبر الإنترنت يعطل النماذج التقليدية

تحتل السوبرماركت/الهايبرماركت حصة سوق مهيمنة 55.81% في عام 2024، مدعومة بوجودها الواسع في البيع بالتجزئة واختيار المنتجات الواسع والترويج الفعال في المتجر الذي يشجع الشراء الاندفاعي. قناة البيع بالتجزئة عبر الإنترنت تشهد أعلى معدل نمو، مع معدل نمو سنوي مركب متوقع قدره 11.72% خلال 2025-2030، مدفوعاً بطلب المستهلكين على الراحة ومقارنات المنتجات السهلة والوصول إلى منتجات متخصصة غير متاحة في المتاجر التقليدية.

متاجر الراحة تبقى نقاط توزيع مهمة، خاصة في المناطق الحضرية ذات حركة المرور العالية للمشاة، من خلال تلبية احتياجات المستهلكين الفورية. متاجر الأطعمة المتخصصة وقنوات المباشرة للمستهلك والقطاعات الأخرى تمثل قنوات توزيع أصغر ولكن حيوية التي غالباً ما تقدم منتجات مبتكرة قبل التوزيع الأوسع في البيع بالتجزئة. قنوات التوزيع مترابطة بشكل متزايد حيث يطبق تجار التجزئة استراتيجيات متعددة القنوات التي تدمج تجارب التسوق الفيزيائية والرقمية. هذا التكامل يخلق فرص مشاركة إضافية للمستهلك بينما يتطلب تحسين التسويق وإدارة سلسلة التوريد لتوفير تجارب علامة تجارية متسقة عبر جميع القنوات.

ملاحظة: حصص القطاعات الفردية ستكون متاحة عند شراء التقرير

التحليل الجغرافي

تحتل أوروبا أكبر حصة سوق إقليمية بنسبة 34.01% في عام 2024، مدعومة بأنماط الاستهلاك المتأصلة والبنية التحتية المتقدمة للبيع بالتجزئة التي تمكن اكتشاف المنتج والتميز. لجذب انتباه المستهلكين، يتم تقديم منتجات أطعمة قابلة للدهن حلوة جديدة عالية الجودة مع تعبئة صديقة للبيئة في السوق الأوروبية. اتجاه الخبز في المنزل ساهم أيضاً في نمو سوق الأطعمة القابلة للدهن، حيث تُستخدم الأطعمة القابلة للدهن في عمليات خبز مختلفة طوال اليوم. ومع ذلك، الأطعمة القابلة للدهن الحلوة تواجه تحدياً من ناحية الصحة والعافية، حيث تكون عادة عالية في السكر، باستثناء العسل، الذي لا يزال شائعاً بسبب خصائصه المضادة للبكتيريا. المتطلبات التنظيمية الأوروبية لوضع علامات التغذية والتعبئة المستدامة تستمر في التأثير على قرارات تركيب المنتج والتعبئة.

آسيا والمحيط الهادئ تقود نمو السوق بمعدل نمو سنوي مركب متوقع قدره 9.01% من 2025-2030، متأثرة بالتحضر وزيادة الدخل المتاح واعتماد النظام الغذائي الغربي في الأسواق الكبرى. الصين والهند تدفعان هذا النمو حيث تدمج طبقاتها المتوسطة الموسعة الأطعمة القابلة للدهن في روتين الإفطار. سوق اليابان يقدم فرصاً من خلال نظام التوزيع المميز والاعتماد العالي على استيراد الأطعمة. توسع التجارة الإلكترونية يمكّن العلامات التجارية من الوصول إلى المستهلكين في المدن الأصغر دون شبكات بيع بالتجزئة فيزيائية واسعة.

أمريكا الشمالية تحتفظ بسوق ناضج يركز على الابتكار، مع الولايات المتحدة تؤكد على الأطعمة القابلة للدهن المتميزة والمتخصصة التي تلبي متطلبات الراحة والصحة. السوق يتميز بانقسام واضح بين منتجات العلامة التجارية الخاصة المركزة على القيمة والعروض العلامة التجارية المتميزة مع مكونات متخصصة أو خصائص وظيفية. أمريكا الجنوبية والشرق الأوسط وأفريقيا تُظهر إمكانات نمو من خلال زيادة التحضر والتأثير الغذائي الغربي. البرازيل تهيمن على الإنتاج في أمريكا الجنوبية في العسل والأطعمة القابلة للدهن القائمة على الفواكه، بينما الإمارات العربية المتحدة والمملكة العربية السعودية تقودان نمو الشرق الأوسط، مدعومتان بمجتمعات الوافدين والطلب على الأطعمة الدولية المدفوع بالسياحة.

المشهد التنافسي

يُظهر سوق الأطعمة القابلة للدهن تركزاً معتدلاً، مع الشركات متعددة الجنسيات تتنافس مع المصنعين الإقليميين والداخلين الجدد في السوق. Unilever PLC وThe Hershey Company وFerrero International S.A. وHormel Foods LLC وThe J.M. Smucker Company هم بعض اللاعبين الرئيسيين في السوق العالمي. البيئة التنافسية تستمر في التطور حيث تتحول تفضيلات المستهلكين نحو خيارات منتجات أكثر صحة وتنوعاً. الشركات العالمية الكبيرة تركز على تحسين المحفظة ووفورات الحجم، بينما المنتجون المتخصصون يؤكدون على المرونة والرسائل العلامة التجارية الأصيلة لجذب المستهلكين الباحثين عن منتجات بديلة.

السوق يقدم فرص نمو كبيرة في المنتجات المبتكرة التي تجمع عناصر الأطعمة القابلة للدهن والغموسات والطبقات والأطعمة الوظيفية. الداخلون الجدد يتوسعون من خلال قنوات البيع المباشر للمستهلك، مستفيدين من سلوكيات التسوق المتغيرة للمستهلكين والمنصات الرقمية. الشركات الراسخة تستخدم بشكل متزايد تحليلات البيانات والذكاء الاصطناعي لتعزيز استراتيجيات تطوير المنتجات والتسويق، مما يمكنها من الاستجابة بسرعة لاتجاهات السوق ومطالب المستهلكين.

منتجات العلامة التجارية الخاصة تستمر في كسب حصة السوق في قطاع الأطعمة القابلة للدهن، حيث يستخدم تجار التجزئة بيانات المستهلك وسلاسل التوريد الفعالة لتقديم بدائل تنافسية السعر للمنتجات ذات العلامة التجارية. هذه العروض للعلامة التجارية الخاصة غالباً ما تضاهي أو تتفوق على جودة العلامات التجارية الوطنية مع الحفاظ على نقاط أسعار أقل، مما يجذب المستهلكين المهتمين بالقيمة. توسع العلامات التجارية الخاصة كثف المنافسة، مما يجبر مصنعي العلامات التجارية على التمايز من خلال الابتكار والجودة ومبادرات التسويق.

قادة صناعة الأطعمة القابلة للدهن

-

The J. M. Smucker Company

-

Unilever PLC

-

Ferrero International S.A.

-

The Hershey Company

-

Hormel Foods LLC

- *تنويه: لم يتم فرز اللاعبين الرئيسيين بترتيب معين

التطورات الصناعية الأخيرة

- مايو 2025: قدمت Ferrero North America نوتيلا الفول السوداني، منتج جديد يجمع بين كريمة الكاكاو والبندق مع الفول السوداني المحمص. هذا المزيج المبتكر يدمج نكهة كريمة نوتيلا التقليدية الغنية بالكاكاو والبندق مع طعم الفول السوداني المحمص المميز، مقدماً للمستهلكين تجربة نكهة جديدة.

- مايو 2025: قدمت Sweet Freedom كريمة شوكولاتة بندق خالية من الجوز لتلبية الطلب المتزايد من المستهلكين على المنتجات الخالية من مسببات الحساسية. تقدم الكريمة بديلاً آمناً للمستهلكين المصابين بحساسية الجوز مع الحفاظ على الطعم الأصيل للكريمات التقليدية بالبندق. المنتج محلى طبيعياً بالتفاح والخروب، مما يلغي الحاجة للمحليات الاصطناعية ويتماشى مع التفضيل المتزايد لمنتجات الملصق النظيف.

- مايو 2025: قدمت Pip & Nut كريمة شوكولاتة بندق جديدة إلى محفظة منتجاتها في المملكة المتحدة. تحتوي الكريمة على 63% من الجوز وتقدم محتوى بروتين أعلى ومستويات سكر أقل مقارنة بكريمات الشوكولاتة التقليدية. هذا المنتج يتماشى مع تركيز الشركة على البدائل الطبيعية والأكثر صحة واستدامة في سوق الكريمات والوجبات الخفيفة.

- يناير 2025: أطلقت Country Delight عسل المزرعة، الذي خضع لاختبار الرنين المغناطيسي النووي (NMR) في مختبر معتمد في ألمانيا. اختبار NMR يؤكد أصالة ونقاء منتج العسل للمستهلكين الهنود.

نطاق تقرير السوق العالمي للأطعمة القابلة للدهن

سوق الأطعمة القابلة للدهن مقسم حسب نوع المنتج وقناة التوزيع والجغرافيا. حسب نوع المنتج، السوق مقسم إلى العسل والأطعمة القابلة للدهن القائمة على الشوكولاتة والأطعمة القابلة للدهن القائمة على الجوز والبذور والأطعمة القابلة للدهن القائمة على الفواكه وأنواع المنتجات الأخرى. حسب قناة التوزيع، السوق مقسم إلى السوبرماركت/الهايبرماركت ومتاجر الراحة ومتاجر البيع بالتجزئة عبر الإنترنت وقنوات التوزيع الأخرى. جغرافياً، السوق مقسم إلى أمريكا الشمالية وأوروبا وآسيا والمحيط الهادئ وأمريكا الجنوبية والشرق الأوسط وأفريقيا. لكل قطاع، تم إجراء حجم السوق والتوقعات على أساس القيمة (بمليون دولار أمريكي).

| العسل |

| الأطعمة القابلة للدهن القائمة على الشوكولاتة |

| الأطعمة القابلة للدهن القائمة على الفواكه |

| الأطعمة القابلة للدهن القائمة على الجوز والبذور |

| أطعمة الألبان والجبن القابلة للدهن |

| أنواع المنتجات الأخرى |

| التقليدي |

| العضوي |

| البرطمانات |

| الأحواض |

| الأكياس/الحقائب |

| أخرى |

| السوبرماركت/الهايبرماركت |

| متاجر الراحة |

| متاجر البيع بالتجزئة عبر الإنترنت |

| قنوات التوزيع الأخرى |

| أمريكا الشمالية | الولايات المتحدة |

| كندا | |

| المكسيك | |

| باقي أمريكا الشمالية | |

| أوروبا | ألمانيا |

| المملكة المتحدة | |

| إيطاليا | |

| فرنسا | |

| إسبانيا | |

| هولندا | |

| بولندا | |

| بلجيكا | |

| السويد | |

| باقي أوروبا | |

| آسيا والمحيط الهادئ | الصين |

| الهند | |

| اليابان | |

| أستراليا | |

| إندونيسيا | |

| كوريا الجنوبية | |

| تايلاند | |

| سنغافورة | |

| باقي آسيا والمحيط الهادئ | |

| أمريكا الجنوبية | البرازيل |

| الأرجنتين | |

| كولومبيا | |

| تشيلي | |

| بيرو | |

| باقي أمريكا الجنوبية | |

| الشرق الأوسط وأفريقيا | جنوب أفريقيا |

| المملكة العربية السعودية | |

| الإمارات العربية المتحدة | |

| نيجيريا | |

| مصر | |

| المغرب | |

| تركيا | |

| باقي الشرق الأوسط وأفريقيا |

| حسب نوع المنتج | العسل | |

| الأطعمة القابلة للدهن القائمة على الشوكولاتة | ||

| الأطعمة القابلة للدهن القائمة على الفواكه | ||

| الأطعمة القابلة للدهن القائمة على الجوز والبذور | ||

| أطعمة الألبان والجبن القابلة للدهن | ||

| أنواع المنتجات الأخرى | ||

| حسب الطبيعة | التقليدي | |

| العضوي | ||

| حسب نوع التعبئة | البرطمانات | |

| الأحواض | ||

| الأكياس/الحقائب | ||

| أخرى | ||

| حسب قناة التوزيع | السوبرماركت/الهايبرماركت | |

| متاجر الراحة | ||

| متاجر البيع بالتجزئة عبر الإنترنت | ||

| قنوات التوزيع الأخرى | ||

| حسب الجغرافيا | أمريكا الشمالية | الولايات المتحدة |

| كندا | ||

| المكسيك | ||

| باقي أمريكا الشمالية | ||

| أوروبا | ألمانيا | |

| المملكة المتحدة | ||

| إيطاليا | ||

| فرنسا | ||

| إسبانيا | ||

| هولندا | ||

| بولندا | ||

| بلجيكا | ||

| السويد | ||

| باقي أوروبا | ||

| آسيا والمحيط الهادئ | الصين | |

| الهند | ||

| اليابان | ||

| أستراليا | ||

| إندونيسيا | ||

| كوريا الجنوبية | ||

| تايلاند | ||

| سنغافورة | ||

| باقي آسيا والمحيط الهادئ | ||

| أمريكا الجنوبية | البرازيل | |

| الأرجنتين | ||

| كولومبيا | ||

| تشيلي | ||

| بيرو | ||

| باقي أمريكا الجنوبية | ||

| الشرق الأوسط وأفريقيا | جنوب أفريقيا | |

| المملكة العربية السعودية | ||

| الإمارات العربية المتحدة | ||

| نيجيريا | ||

| مصر | ||

| المغرب | ||

| تركيا | ||

| باقي الشرق الأوسط وأفريقيا | ||

الأسئلة الرئيسية المجاب عنها في التقرير

ما هي القيمة الحالية لسوق الأطعمة القابلة للدهن؟

يُقدر حجم سوق الأطعمة القابلة للدهن بـ 37.55 مليار دولار أمريكي في عام 2025 ومن المتوقع أن ينمو بمعدل نمو سنوي مركب قدره 4.53% ليصل إلى 46.86 مليار دولار أمريكي بحلول عام 2030.

ما مدى سرعة نمو القطاع العضوي في الأطعمة القابلة للدهن؟

الأطعمة القابلة للدهن العضوية تتقدم بمعدل نمو سنوي مركب قدره 9.84%، متفوقة على المنتجات التقليدية بسبب قوة الطلب على الملصقات النظيفة.

لماذا تكتسب الأكياس والحقائب شعبية للأطعمة القابلة للدهن؟

تقدم قابلية النقل والتحكم في الحصة والبصمات البيئية الأخف، مما يدفع معدل نمو سنوي مركب قدره 6.94% يتحدى هيمنة البرطمانات التقليدية.

ما العوامل التنافسية التي تحدد النجاح في صناعة الأطعمة القابلة للدهن؟

الابتكار في وصفات منخفضة السكر والقصص الأصلية المقنعة والوجود متعدد القنوات هي المفاتيح، بينما تكثف منافسة العلامة التجارية الخاصة ضغط الأسعار.

آخر تحديث للصفحة في: