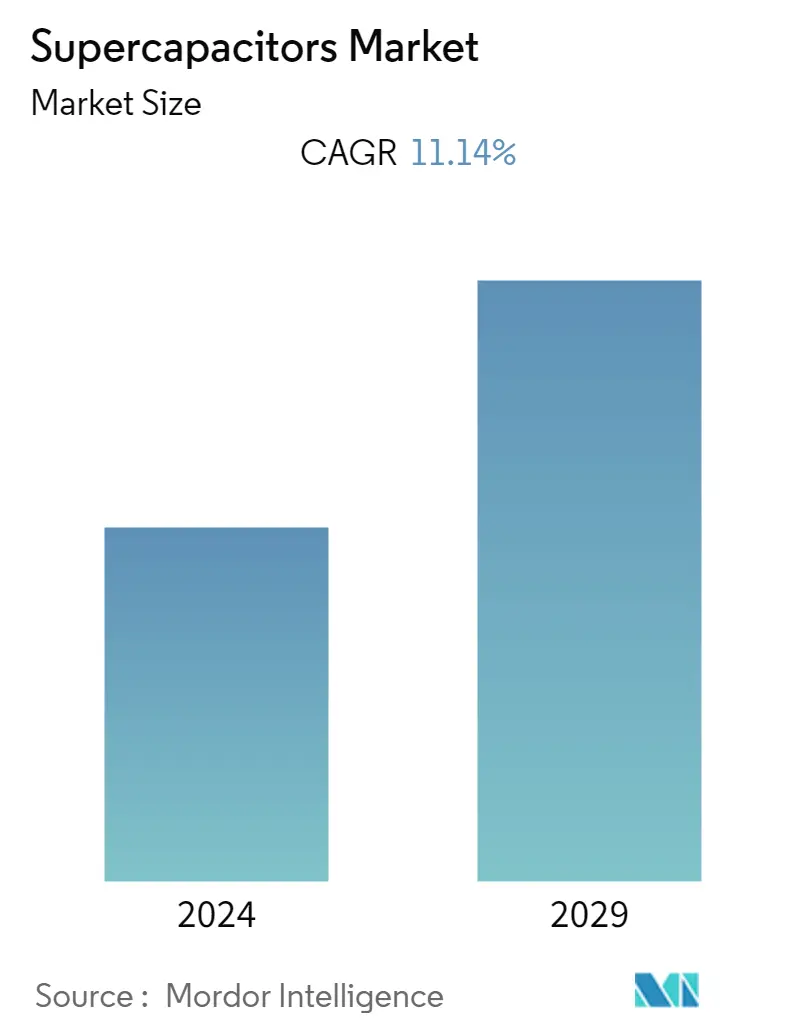

超级电容器市场规模

| 研究期 | 2019 - 2029 |

| 估计的基准年 | 2023 |

| CAGR | 11.14 % |

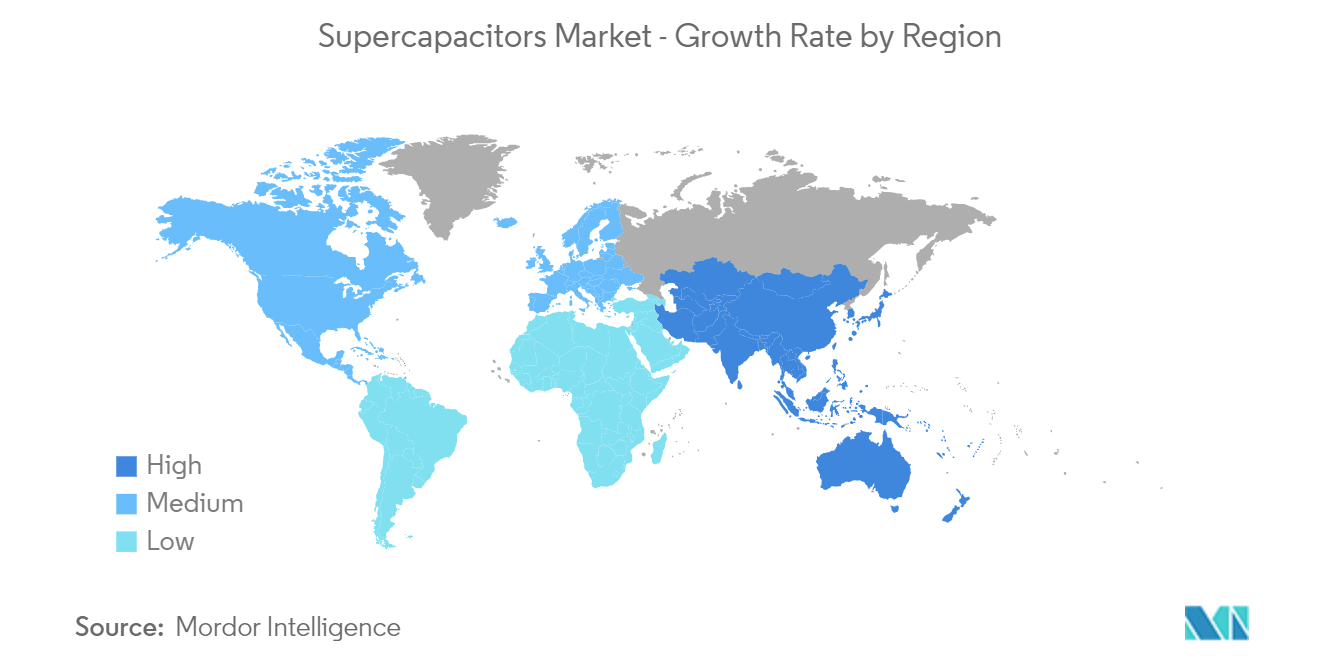

| 增长最快的市场 | 亚太 |

| 最大的市场 | 欧洲 |

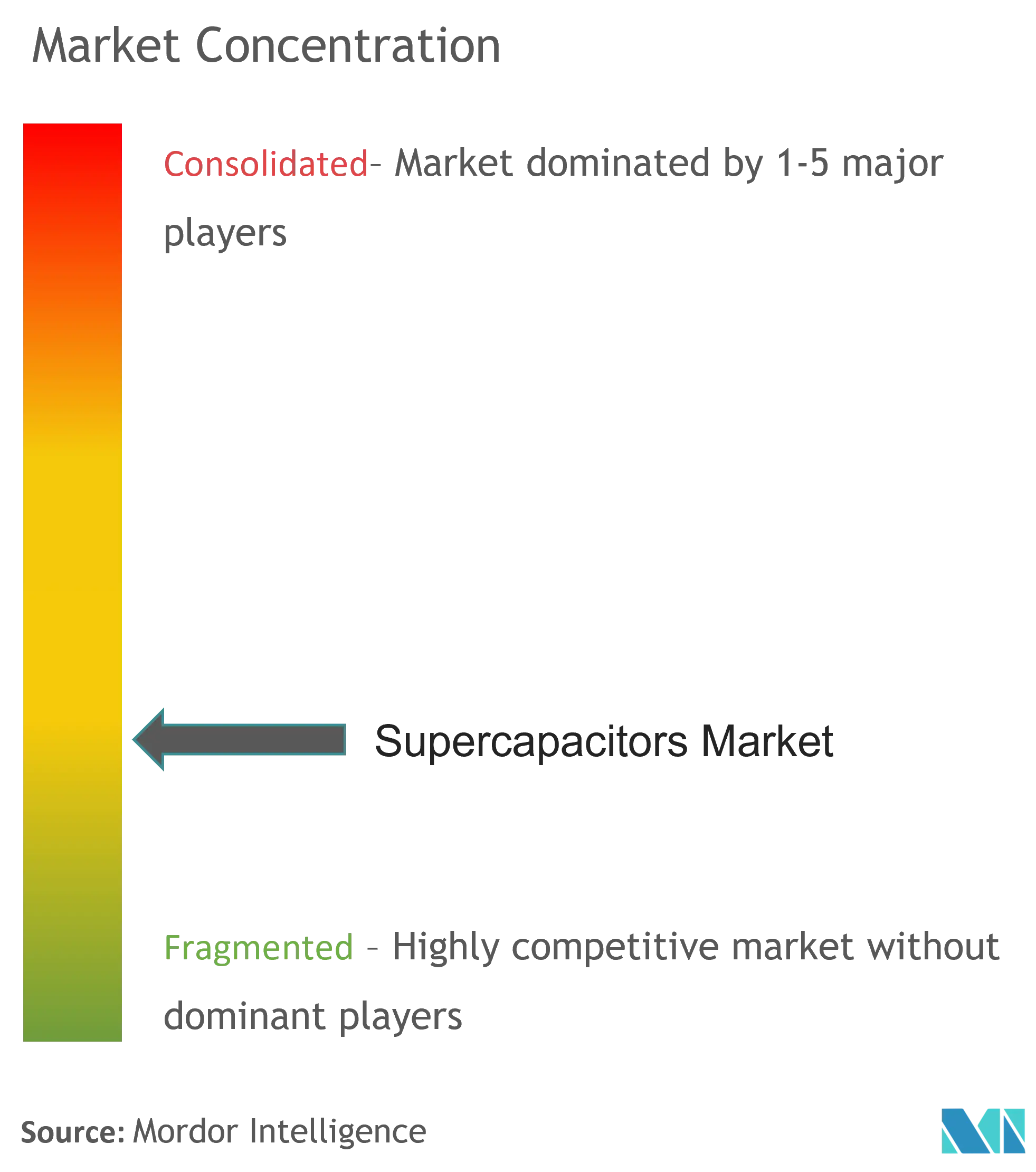

| 市场集中度 | 低的 |

主要参与者

*免责声明:主要玩家排序不分先后 |

我们可以帮忙吗?

超级电容器市场分析

2023年超级电容器市场规模预计为6.9亿美元,预计到2028年将达到11.7亿美元,在预测期内(2023-2028年)复合年增长率为11.14%。

超级电容器凭借快速充电和温度稳定性正在取代传统电动汽车电池。此外,超级电容器比标准电池更灵活。 GPS、便携式媒体播放器、笔记本电脑和移动设备等应用对稳定电源的高需求是所研究市场的一个新兴趋势。

- 超级电容器充电和放电还有助于维持峰值负载和备用电源,这对于连续运行非常重要。它包括电池供电的工业应用,例如智能电表、烟雾探测器、视频门铃和医疗应用。为了支持这一点,各个供应商正在推出新产品。例如,德州仪器 (TI) 最近推出了一款静态电流 (IQ) 为 60 nA 的新型双向降压/升压转换器。此外,与常用的混合层电容器相比,TPS61094 降压/升压转换器包括用于超级电容器充电的降压模式,同时提供超低 IQ,使工程师能够将电池寿命延长高达 20%。 (混合层电容器(HLC))。

- 目前正在进行进一步研究,开发基于现有超级电容器技术的经济实惠的创新解决方案。它为现有模型提供了一种更实惠、更环保的替代方案,并强调需要降低碳基电极的生产成本和对关键部件的依赖。例如,伦敦帝国理工学院和伦敦大学学院(UCL)的研究人员最近开发了一种用于超级电容器的更具可持续性和能量密度的电极材料,为高功率、快速充电电动汽车技术的进一步市场应用铺平了道路。

- 近年来,电信和太空通信系统推动了超级电容器的需求。印度空间研究组织 (ISRO) 在其 Vikram Sarabhai 航天中心 (VSSC) 开发了处理不同电容值(即 5 F、120 F、350 F 和 500 F)的超级电容器 (2.5 V) 的技术,以满足与空间和社会需求相关的特定应用。超级电容器被有效地用于以各种方式提高混合动力电动汽车的效率。

- 例如,麦克斯韦开发了一种连接超级电容器的铅酸电池,可用于替代传统的汽车电池。该应用背后的想法是,高能量需求(例如启动汽车)会降低电池的总能量容量。该公司拥有一系列基于超级电容器的模块,温度可达 3000 华氏度。用于混合启停应用的超级电容器已售出超过 600,000 个。

- 此外,各市场供应商见证了电动汽车业务销量的增长,推动了超级电容器在汽车行业的增长。例如,从电动汽车销量来看,2022年全年销量预计为1060万辆,较2021年增长57%,其中纯电动汽车销量为800万辆,插电式混合动力汽车销量为260万辆。此外,到 2022 年底,预计将有近 2700 万辆电动汽车投入运营,其中包括轻型汽车、70% 的纯电动汽车和 30% 的插电式混合动力汽车。

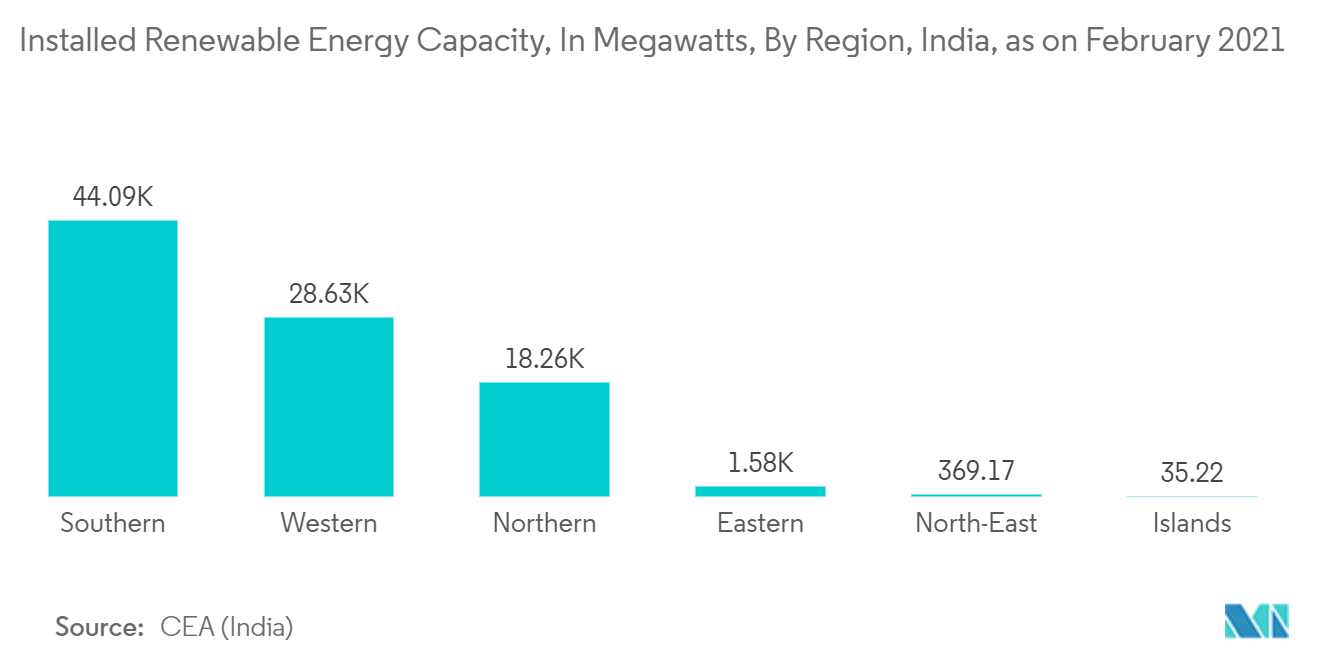

- 此外,随着 COVID-19 的爆发,电力行业受到经济数字革命的影响。从智能电表、数字变电站、智能电动汽车充电基础设施到人工智能、数字孪生、动态线路评级和区块链技术等软件解决方案,政府、公用事业和制造商越来越多地采用数字技术。例如,在通过国家智能电网使命成功推进智能电网部署并筹集 3 亿美元投资后,印度政府最近宣布了一项耗资超过 400 亿美元、总预算支持超过 100 亿美元的配电部门改革计划。此类投资预计将为超级电容器市场带来新的机遇。

超级电容器市场趋势

对可再生能源解决方案的需求不断增长预计将推动市场增长

今年超级电容器市场价值为 5.491 亿美元。预计未来五年价值将达到11.146亿美元,预测期内复合年增长率为13.19%。超级电容器凭借快速充电和温度稳定性正在取代传统电动汽车电池。此外,超级电容器比标准电池更灵活。 GPS、便携式媒体播放器、笔记本电脑和移动设备等应用对稳定电源的高需求是所研究市场的一个新兴趋势。

- 超级电容器充电和放电还有助于维持峰值负载和备用电源,这对于连续运行非常重要。它包括电池供电的工业应用,例如智能电表、烟雾探测器、视频门铃和医疗应用。为了支持这一点,各个供应商正在推出新产品。例如,德州仪器 (TI) 最近推出了一款静态电流 (IQ) 为 60 nA 的新型双向降压/升压转换器。此外,与常用的混合层电容器相比,TPS61094 降压/升压转换器包括用于超级电容器充电的降压模式,同时提供超低 IQ,使工程师能够将电池寿命延长高达 20%。 (混合层电容器(HLC))。

- 目前正在进行进一步研究,开发基于现有超级电容器技术的经济实惠的创新解决方案。它为现有模型提供了一种更实惠、更环保的替代方案,并强调需要降低碳基电极的生产成本和对关键部件的依赖。例如,伦敦帝国理工学院和伦敦大学学院(UCL)的研究人员最近开发了一种用于超级电容器的更具可持续性和能量密度的电极材料,为高功率、快速充电电动汽车技术的进一步市场应用铺平了道路。

- 近年来,电信和太空通信系统推动了超级电容器的需求。印度空间研究组织 (ISRO) 在其 Vikram Sarabhai 航天中心 (VSSC) 开发了处理不同电容值(即 5 F、120 F、350 F 和 500 F)的超级电容器 (2.5 V) 的技术,以满足与空间和社会需求相关的特定应用。超级电容器被有效地用于以各种方式提高混合动力电动汽车的效率。

- 例如,麦克斯韦开发了一种连接超级电容器的铅酸电池,可用于替代传统的汽车电池。该应用背后的想法是,高能量需求(例如启动汽车)会降低电池的总能量容量。该公司包括一系列基于超级电容器的模块,温度可达 3000 华氏度。用于混合启停应用的超级电容器已售出超过 600,000 个。

- 此外,各市场供应商见证了电动汽车业务销量的增长,推动了超级电容器在汽车行业的增长。例如,从电动汽车销量来看,2022年全年销量预计为1060万辆,较2021年增长57%,其中纯电动汽车销量为800万辆,插电式混合动力汽车销量为260万辆。此外,到 2022 年底,预计将有近 2700 万辆电动汽车投入运营,其中包括轻型汽车、70% 的纯电动汽车和 30% 的插电式混合动力汽车。

- 此外,随着 COVID-19 的爆发,电力行业受到经济数字革命的影响。从智能电表、数字变电站、智能电动汽车充电基础设施到人工智能、数字孪生、动态线路评级和区块链技术等软件解决方案,政府、公用事业和制造商越来越多地采用数字技术。例如,在通过国家智能电网使命成功推进智能电网部署并筹集 3 亿美元投资后,印度政府最近宣布了一项耗资超过 400 亿美元、总预算支持超过 100 亿美元的配电部门改革计划。此类投资预计将为超级电容器市场带来新的机遇。

亚太地区预计将成为增长最快的地区

- 在中国,为实现2060年碳中和目标,超级电容器的需求预计将长期以全球最高增速之一增长。受益于电动汽车等下游市场需求的增加,整体中国超级电容器市场份额将持续上升。在政府的政策支持下,不少新玩家纷纷进入市场。

- 著名的市场参与者包括国有企业中国中车、南通江海、上海奥威和锦州凯美。超级电容器制造领域出现了新的参与者,例如北海森斯碳材料科技有限公司、江苏中天科技集团有限公司和天津普兰纳能源科技有限公司。东华大学、江苏大学、中南大学、清华大学等研究机构和大学已通过申请专利等方式参与超级电容器领域的创新。

- 中国汽车工业快速发展,在全球汽车市场中发挥着越来越重要的作用。政府将汽车工业,包括汽车零部件行业,视为国家的支柱产业之一。中国中央政府预计,到2025年,中国汽车产量将达到3500万辆,满足超级电容器的需求。电动汽车正变得越来越流行,中国被认为是主要采用者之一。对于中国交通运输业的发展,十三五规划鼓励发展混合动力和电动汽车等绿色出行替代方案。

- 此外,交通运输是支撑日本经济的关键基础设施之一,并随着其他行业的增长而发展。此外,日本正在走向电动汽车。该国最大的汽车公司丰田与另一家公司马自达合作,开发电动汽车的电动汽车技术,包括微型汽车、乘用车、SUV 和轻型卡车。它迎合了人们对超级电容器的需求。

- 日本政府的目标是到 2050 年,在日本销售的所有新车均为电动或混合动力汽车。该国计划提供补贴,以加速私营部门开发电动汽车电池和电机。此外,随着政府努力减少汽车的温室气体排放,日本公共汽车和卡车制造商更加关注电动汽车的生产。例如,日野汽车有限公司推出了首款柴电混合动力卡车。

- 日本的公用事业公司正在采用智能电表。日本政府将重点转向需求侧管理,强调通过智能电网和节能技术实现能源安全和弹性。日本最大的电力公司东京电力 (TEPCO) 预计到 2020 年将安装 2,900 万台智能电表。该国预计到 2024 年将安装约 8,000 万台智能电表,这一目标比原计划提前了八年。因此,超级电容器在这些领域的不断增长的应用预计将推动市场的发展。

- 日本还采用大型超级电容器,因为 4 MW 系统安装在商业建筑中,以减少高峰需求时期的电网消耗并减轻负载。其他应用程序在停电期间启动备用发电机并提供电力,直到切换稳定为止。

超级电容器行业概况

超级电容器市场竞争适度,由几个主要参与者组成。该市场包括进行了大量投资的长期、成熟的参与者。目前,一些主要参与者在市场份额方面占据主导地位。凭借在市场上的显着份额,这些相当大的参与者专注于扩大其在国外的客户群。这些公司利用战略合作计划来增加市场份额和盈利能力。伊顿公司、麦克斯韦技术公司(特斯拉公司)和其他公司是主要参与者。目前市场的进展有:。

- 2022 年 8 月 - Kyocera AXA 推出了一系列用于减少浪涌电池电流的袋式超级电容器。这些电容器可以单独用作系统电源备用设备,在某些情况下替代电池,也可以与一次或二次电池结合使用。

- 2022 年 5 月 - CAP-XX Limited 与 Iconic Industries 成立了一家合资企业,正在为各种市场开发新型石墨烯,并涉及用于超级电容器和其他储能设备的还原氧化石墨烯 (rGO) 的商业化。 CAP-XX将代表合资公司以CAP-XX品牌生产和销售使用rGO的超级电容器和储能设备。

超级电容器市场领导者

-

Eaton Corporation PLC

-

Skeleton Technologies Inc.

-

Cap-XX Limited

-

Maxwell Technologies Inc. (Tesla Inc.)

-

Kyocera Corporation

*免责声明:主要玩家排序不分先后

超级电容器市场动态

- 2022 年 9 月 - Godi India 宣布开发超级电容器,以提高电动汽车的电池寿命。该公司是第一家在海得拉巴工厂生产 3000F(法拉)高功率超级电容器的公司。该公司还计划投产 200 kWh 的超级电容器生产设施,以满足各种当地需求和出口市场。

- 2022 年 7 月 - Skeleton Technologies 和西门子宣布成为技术合作伙伴,在德国开发、规划和实施一座全自动数字化制造工厂,生产超级电容器。此次合作旨在实现 Skeleton 从超级电容器电池设计到生产和服务的整个价值链数字化,并扩大下一代超级电容器的生产规模。

超级电容器市场报告 - 目录

1. 介绍

1.1 研究假设和市场定义

1.2 研究范围

2. 研究方法论

3. 执行摘要

4. 市场洞察

4.1 市场概况

4.2 行业吸引力——波特五力分析

4.2.1 供应商的议价能力

4.2.2 消费者的议价能力

4.2.3 新进入者的威胁

4.2.4 替代产品的威胁

4.2.5 竞争激烈程度

4.3 评估 COVID-19 对市场的影响

5. 市场动态

5.1 市场驱动因素

5.1.1 对可再生能源解决方案的需求不断增长

5.1.2 出于环境考虑,增加超级电容器汽车的产量

5.2 市场挑战

5.2.1 与产品相关的更高成本

6. 技术概览

6.1 超级电容器与传统电介质的对比分析

6.2 超级电容器的类型 - EDLC、Psuedo 和混合电容器

7. 市场细分

7.1 按最终用户

7.1.1 消费类电子产品

7.1.2 能源和公用事业

7.1.2.1 电网应用(包括微电网和UPS)

7.1.2.2 风及其他

7.1.3 工业的

7.1.4 汽车/交通

7.1.4.1 巴士和卡车

7.1.4.2 铁路和有轨电车

7.1.4.3 48V轻度混合动力汽车

7.1.4.4 微型混合动力车和其他汽车

7.1.4.5 重型车辆

7.2 按地理

7.2.1 美国

7.2.2 欧洲

7.2.3 中国

7.2.4 日本

7.2.5 韩国和亚洲其他地区

7.2.6 世界其他地区

8. 竞争格局

8.1 公司简介

8.1.1 Eaton Corporation PLC

8.1.2 Maxwell Technologies Inc. (Tesla Inc.)

8.1.3 Skeleton Technologies Inc.

8.1.4 Cap-XX Limited

8.1.5 Kyocera Corporation

8.1.6 Supreme Power Solutions

8.1.7 LS Mtron Ltd

8.1.8 TOKIN Corporation

8.1.9 Shanghai Aowei Technology Development Co. Ltd

8.1.10 Loxus Inc.

8.1.11 Panasonic Corporation

8.1.12 Nantong Jianghai Capacitor Co. Ltd

8.1.13 Beijing HCC Energy

8.1.14 Jinzhou Kaimei Power Co. Ltd (KAM)

8.1.15 Shanghai Green Tech Co. Ltd (GTCAP)

8.1.16 Shenzhen Topmay Electronic Co. Ltd

8.1.17 Liaoning Brother Electronics Technology Co. Ltd

8.1.18 SEMG (Seattle Electronics Manufacturing Group (HK) Co. Ltd)

8.1.19 Chengdu Ztech Polymer Material Co. Ltd

8.1.20 Shanghai Pluspark Electronics Co. Ltd

8.1.21 Nippon Chemi-Con Corporation

9. 投资分析

10. 市场的未来

超级电容器行业细分

超级电容器(或超级电容器)利用高表面积电极材料和薄电解电介质来实现高电容值。它们比传统电容器具有更大的电容并存储更多的能量。超级电容器可以有多种类型,例如双层电容器、赝电容器和混合电容器。它们可用于不同的最终用户行业,例如消费电子产品、能源和公用事业、工业和汽车。

超级电容器市场按最终用户(消费电子产品、能源和公用事业(电网应用、风能等)、工业(汽车/交通(公共汽车和卡车、铁路和有轨电车、48 V 轻度混合动力汽车、微混合动力汽车、和其他汽车、重型车辆)和地理位置(美国、欧洲、中国、日本、韩国和亚洲其他地区以及世界其他地区)。以上所有细分市场的市场规模和预测均以价值(美元)提供。

| 按最终用户 | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

| 按地理 | ||

| ||

| ||

| ||

| ||

| ||

|

超级电容器市场研究常见问题解答

目前超级电容器市场规模有多大?

超级电容器市场预计在预测期内(2024-2029)复合年增长率为 11.14%

谁是超级电容器市场的主要参与者?

Eaton Corporation PLC、Skeleton Technologies Inc.、Cap-XX Limited、Maxwell Technologies Inc. (Tesla Inc.)、Kyocera Corporation 是超级电容器市场运营的主要公司。

超级电容器市场增长最快的地区是哪个?

预计亚太地区在预测期内(2024-2029 年)复合年增长率最高。

哪个地区的超级电容器市场份额最大?

2024年,欧洲将占据超级电容器市场最大的市场份额。

这个超级电容器市场涵盖哪些年份?

该报告涵盖了超级电容器市场多年的历史市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了多年的超级电容器市场规模:2024年、2025年、2026年、2027年、2028年和2029年。

超级电容器行业报告

Mordor Intelligence™ 行业报告创建的 2024 年超级电容器市场份额、规模和收入增长率统计数据。超级电容器分析包括 2024 年至 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。