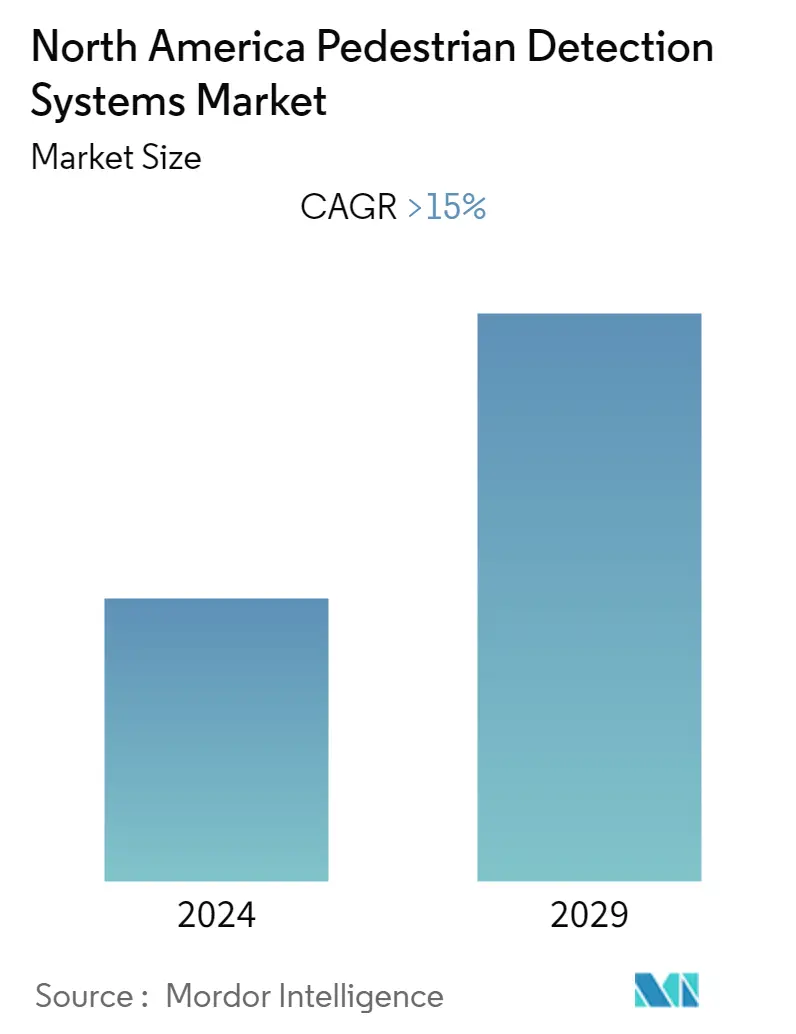

北美行人检测系统市场规模

| 研究期 | 2019 - 2029 |

| 估计的基准年 | 2023 |

| 预测数据期 | 2024 - 2029 |

| 历史数据期 | 2019 - 2022 |

| CAGR | > 15.00 % |

| 市场集中度 | 中等的 |

主要参与者

*免责声明:主要玩家排序不分先后 |

我们可以帮忙吗?

北美行人检测系统市场分析

北美行人检测系统市场估值为 13.8 亿美元,预计未来五年将达到 27.8 亿美元,预测期内复合年增长率为 15%。

从长远来看,日益增长的安全担忧和政府有关乘客和行人安全的法规,以及对高档车辆需求的增加,是市场的一些驱动因素。车辆正变得更安全、更环保、更互联。通过这些技术变革,ADAS 帮助驾驶员在道路上感到更安全。 OEM 厂商现在更加注重让客户了解 ADAS 领域新技术的优势。 OEM 为客户提供选择所需功能的选项,并为其车辆定制不同 ADAS 功能的组合。

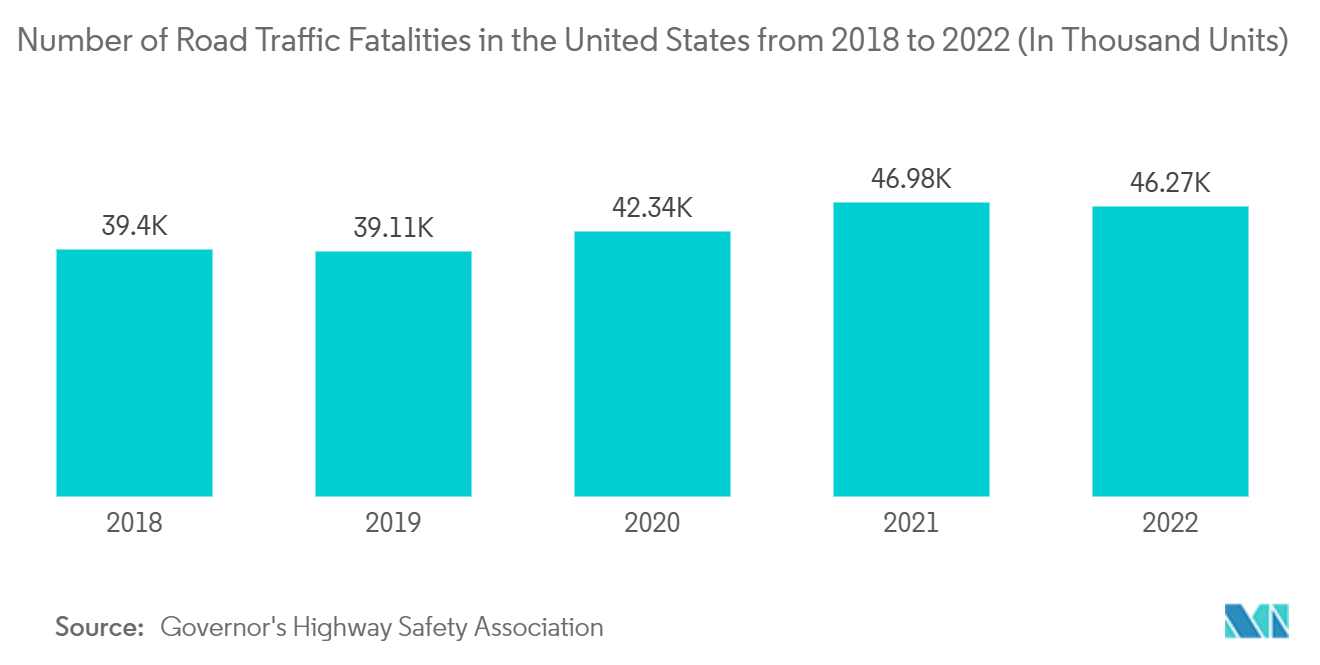

多年来,道路上的车辆数量和道路建设显着增长,导致道路事故发生率更高。 2022 年上半年,行人死亡人数有所上升,延续了十年来高速公路对行人越来越不安全的模式。过去10年,上半年行人死亡人数增加了60%,从2013年的2,141人增加到2022年的3,434人,约1,300人丧生。总体而言,自疫情爆发以来,交通死亡人数也有所增加。美国国家公路交通安全管理局 (NHTSA) 宣布,2022 年前 9 个月,共有 31,785 人死于碰撞事故,较 2021 年近 43,000 人在道路上丧生的人数略有下降。

由于事故发生率的增加,人们越来越重视乘客和行人的安全,以及对豪华汽车的需求不断增加,这是推动市场增长的两个主要驱动力。然而,诸如在恶劣天气条件下难以识别行人等障碍可能会阻碍市场的增长。

北美行人检测系统市场趋势

道路死亡人数增加

美国的车辆变得越来越大、越来越具有攻击性,对行人的伤害也越来越大。这导致行人死亡人数接近创纪录。

根据 AAA 交通安全基金会的审查,ADAS 可以减少乘用车的碰撞、伤害和死亡,并且可以预防 40% 的事故、37% 的伤害和 29% 的死亡。 2019 年上半年至 2022 年间,行人死亡人数增加了 18%,即额外死亡 519 人。 2022 年,美国每 10 万居民中有 1.04 名行人死亡,高于 2019 年的 0.90 人。加利福尼亚州、佛罗里达州和德克萨斯州占 2022 年前 6 个月所有行人死亡人数的 38%,而这些州的住房面积占全国的 28%。人口。

为了减少死亡人数,政府和各公司正在引入具有最新功能的新技术和车辆,以提高行人的安全。例如。

- 2022 年 8 月,Cepton, Inc. 联合 ZKW Group GmbH 展示了用于车辆前灯的激光雷达集成解决方案。 Cepton 展示了将其 Nova 激光雷达集成到 ZKW 重型卡车车头灯中。 Nova 提供了无与伦比的小尺寸、出色的分辨率以及改进的垂直和水平视野覆盖范围的组合。其超紧凑的外形尺寸支持整个车辆的各种无缝集成选择,以提供 360 度感知。这使得汽车能够识别附近的物体,例如行人、自行车和道路危险。

ADAS 需求不断增长可能推动市场发展

乘用车将成为该地区 ADAS 广泛接受的主要贡献者,与之前一样,它是豪华和高端汽车的特征。尽管如此,预计主要制造商将在未来几年在低价汽车中实施 ADAS。对配备先进安全功能的紧凑型和中型汽车的需求持续增长将最终推动行人检测系统市场的增长。

随着现代汽车逐渐由软件控制而非驾驶员控制,除了汽车一级或二级厂商外,各种半导体和软件公司也纷纷进入 ADAS 市场。电子控制单元、微控制器单元、传感器、摄像头和执行器是现代汽车比人类更安全地驾驶的要素。

尽管 ADAS 技术正在应用于新车,但完全渗透到现有乘用车车队中预计还需要几十年的时间。过去十年,美国乘用车的平均车龄上升了8%。在美国,客车的平均车龄为12.1年。考虑到美国道路上老旧车辆的数量,ADAS 系统需要数年时间才能提供全面的安全优势。

根据高速公路损失数据研究所的数据,到 2026 年,50% 或更多的注册车辆将只配备两个 ADAS 系统。到 2026 年,大约 71% 的注册车辆将配备后置摄像头,其中 60% 配备后停车传感器。相比之下,到 2026 年,预计只有 13% 的注册车辆配备自适应车头灯,只有 17% 的车辆可能配备带车道居中功能的自适应巡航控制系统。

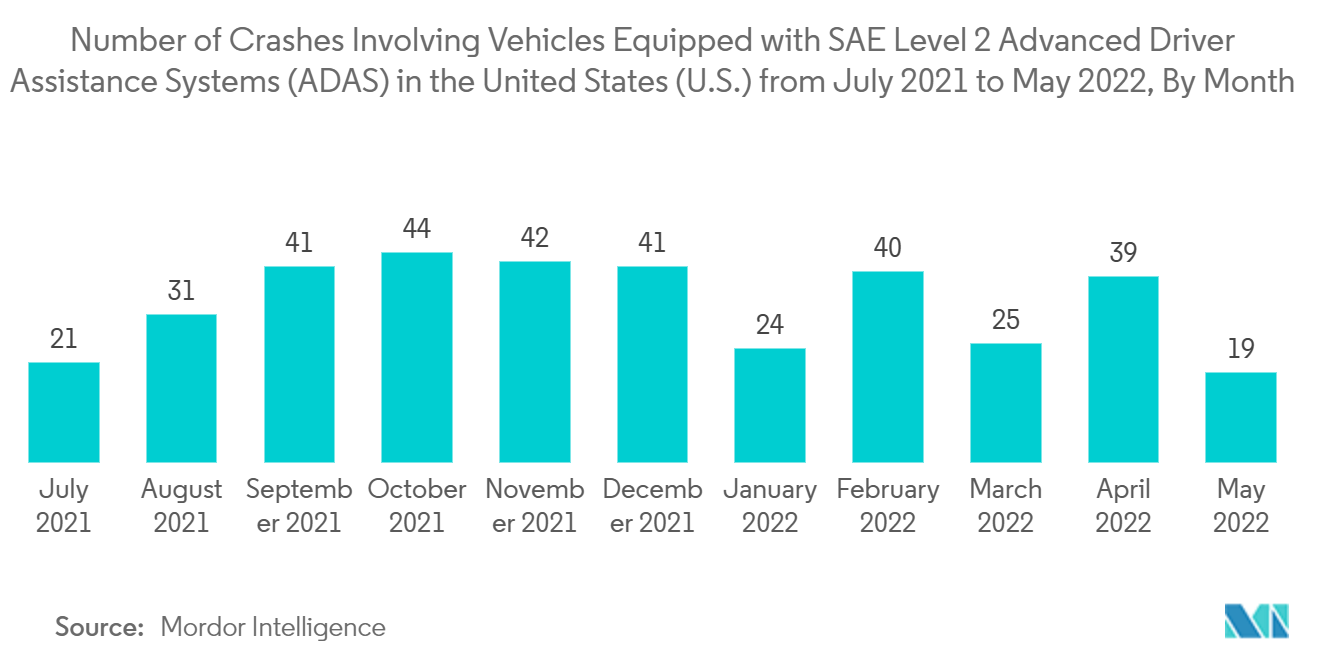

此外,2021 年 7 月至 2022 年 5 月期间,美国报告了 367 起涉及配备 2 级 ADAS 的车辆的碰撞事故。 2021 年 10 月是有记录的车祸最多的月份,共有 44 起。

因此,上述因素预计将推动该地区的行人检测市场。

北美行人检测系统行业概况

北美行人检测系统市场由博世、大陆集团、伟世通等许多主要参与者整合而成。然而,也有一些汽车制造商,如宝马和丰田汽车公司,正在供应自己制造的行人检测系统检测系统。市场正在快速转变,在未来的一年里,许多新的 ADAS 技术将会出现,尽管行人检测系统技术将在 ADAS 中占据最高优先级。此外,各公司正在引入各种新技术,以更好地保护行人,并与其他参与者携手保持市场领先地位。例如,。

2022年10月,英菲尼迪宣布2023款QX50在美国首发。虽然英菲尼迪智能全轮驱动是可选的,但标配的 ADAS 技术套件包括带行人检测功能的前部紧急制动、后部自动制动、盲点警告、车道偏离警告和远光灯辅助。

2022 年 7 月,丰田汽车公司宣布将采用全新设计和动力总成的丰田皇冠全尺寸豪华车重新引入美国市场。丰田 Safety Sense 3.0 是所有 Crown 车型的标配,具有 ADAS 功能,例如带有行人检测功能的预碰撞和动态雷达巡航控制。

北美行人检测系统市场领导者

-

Continental AG

-

DENSO Corporation

-

Mobileye

-

Robert Bosch GmbH

-

Toyota Motor Corporation

*免责声明:主要玩家排序不分先后

北美行人检测系统市场新闻

- 2022 年 9 月:GMC 发布了全新 2024 undefinedAcadia高级中型 SUV,该车将在通用汽车undefined兰辛三角洲镇装配厂生产,预计将于 2024 年初上市。该 SUV 配备 ADAS 技术,包括前后行人辅助系统系统。

- 2023 年 5 月:丰田宣布 2024 款undefinedGrand Highlander将于夏季抵达美国经销店,配备三个级别的三种动力总成。 2024 Grand Highlander 标配了最新一代丰田安全感 TSS 3.0,增加了新的主动驾驶辅助系统,以及带有行人检测、全速范围动态雷达巡航控制和动态增强型预碰撞系统。雷达巡航控制。

- 2023 年 2 月:2024 款丰田 Grand Highlander 在芝加哥车展开幕前几小时在全球首次亮相,以凸显丰田 SUV 产品组合中最新、最优秀的产品。 2024 Grand Highlander 标配丰田安全感知 3.0,其中包括带行人检测功能的预碰撞系统。

- 2023 年 1 月:法雷奥集团在 CES 2023 上推出了更安全、更可持续的交通解决方案,所有这些解决方案均采用机电一体化、电子技术和软件。法雷奥还推出了 Smart Pole,这是一项由 French Tech 实现的突破性创新。它是一个传感器和技术组合,可在大都市环境中提供近场运动检测、智能公共空间照明和安全行人过路处。

- 2022 年 12 月:丰田汽车公司于 2023 年 1 月在北美市场推出第五代汽车 2023 款丰田普锐斯,起始建议零售价为 27,450 美元。丰田 Safety Sense 3.0 主动安全系统套件将成为 2023 款丰田普锐斯的标准配置,具有带行人检测功能的预碰撞系统、带转向辅助功能的车道偏离警报、全速范围动态雷达巡航控制、车道追踪等功能辅助,主动驾驶辅助。

北美行人检测系统市场报告 - 目录

1. 介绍

1.1 研究假设

1.2 研究范围

2. 研究方法论

3. 执行摘要

4. 市场动态

4.1 市场驱动因素

4.1.1 ADAS 需求不断增长可能推动市场发展

4.2 市场限制

4.2.1 恶劣天气条件下效率较低

4.3 行业吸引力——波特五力分析

4.3.1 供应商的议价能力

4.3.2 买家/消费者的议价能力

4.3.3 新进入者的威胁

4.3.4 替代产品的威胁

4.3.5 竞争激烈程度

5. 市场细分(市场规模以美元计)

5.1 按类型

5.1.1 视频

5.1.2 红外线的

5.1.3 杂交种

5.1.4 其他类型

5.2 按国家/地区

5.2.1 美国

5.2.2 加拿大

5.2.3 墨西哥

5.2.4 北美其他地区

6. 竞争格局

6.1 供应商市场份额

6.2 公司简介

6.2.1 Automobile Manufacturers

6.2.1.1 丰田汽车公司

6.2.1.2 沃尔沃汽车

6.2.1.3 宝马集团

6.2.1.4 梅赛德斯-奔驰

6.2.1.5 奥迪公司

6.2.1.6 日产汽车公司有限公司

6.2.1.7 标致

6.2.1.8 本田技研工业株式会社

6.2.1.9 通用汽车公司

6.2.2 Suppliers of Pedestrian Detection Systems and Components*

6.2.2.1 移动眼

6.2.2.2 安波福公司

6.2.2.3 罗伯特·博世有限公司

6.2.2.4 大陆集团

6.2.2.5 电装株式会社

6.2.2.6 FLIR系统公司

6.2.2.7 松下公司

7. 市场机会和未来趋势

北美行人检测系统行业细分

行人检测 (PD) 是一种先进的驾驶员辅助系统 (ADAS),可识别车辆路径上的行人(偶尔还有骑自行车的人和宠物)。当识别出风险时,行人检测会通过音频、视觉或触觉警告向驾驶员发出警报。

北美行人检测系统市场按类型和国家/地区细分。按类型划分,市场按国家/地区分为视频、红外、混合和其他类型:美国、加拿大和北美其他地区。

该报告提供了上述所有细分市场的市场规模和价值(美元)预测。

| 按类型 | ||

| ||

| ||

| ||

|

| 按国家/地区 | ||

| ||

| ||

| ||

|

北美行人检测系统市场研究常见问题解答

目前北美行人检测系统市场规模有多大?

北美行人检测系统市场预计在预测期内(2024-2029)复合年增长率将超过 15%

谁是北美行人检测系统市场的主要参与者?

Continental AG、DENSO Corporation、Mobileye、Robert Bosch GmbH、Toyota Motor Corporation 是北美行人检测系统市场的主要公司。

北美行人检测系统市场涵盖几年?

该报告涵盖了北美行人检测系统市场的历史市场规模:2019年、2020年、2021年、2022年和2023年。该报告还预测了北美行人检测系统市场的规模:2024年、2025年、2026年、2027年、2028年和 2029 年。

北美行人检测系统行业报告

Mordor Intelligence™ 行业报告创建的 2024 年北美行人检测系统市场份额、规模和收入增长率统计数据。北美行人检测系统分析包括 2024 年至 2029 年的市场预测展望和历史概述。获取此行业分析的样本(免费下载 PDF 报告)。