Размер и доля рынка игрушек и игр

Анализ рынка игрушек и игр от Mordor Intelligence

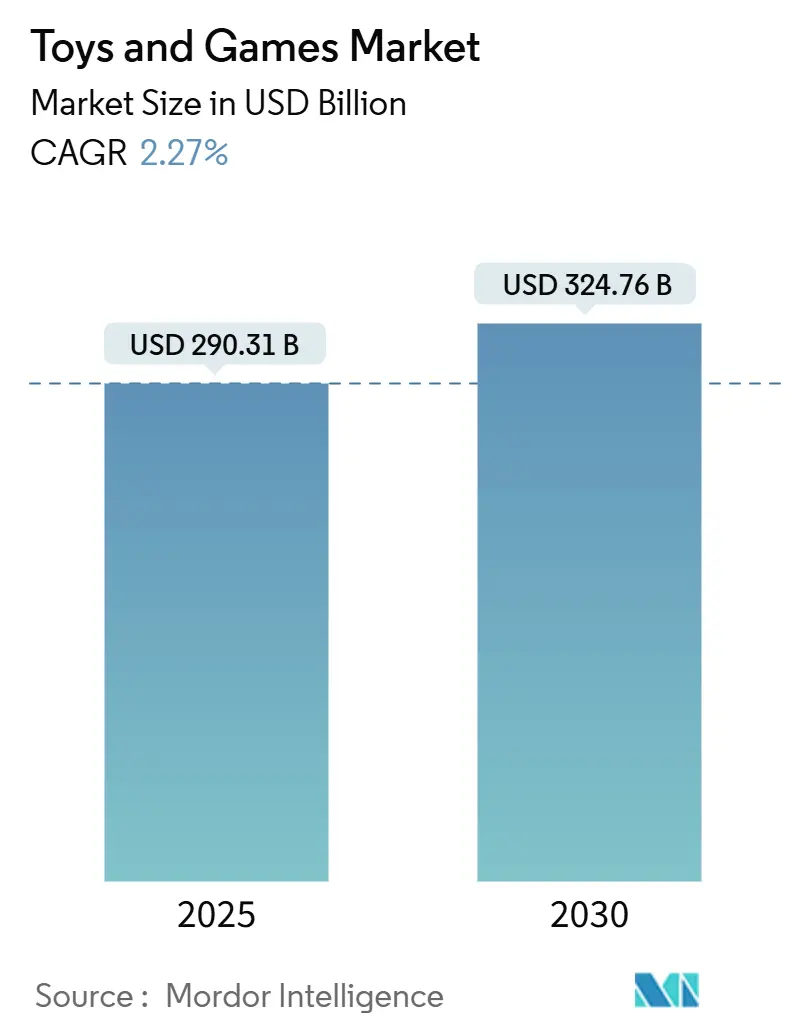

Размер мирового рынка игрушек и игр, оцениваемый в 290,31 млрд долларов США в 2025 году, как ожидается, достигнет 324,76 млрд долларов США к 2030 году, растя со среднегодовым темпом роста 2,27%. Миллениалы и поколение Z со своей значительной покупательной способностью способствуют росту рынка. Сегмент фигурок и аксессуаров процветает, поддерживаемый постоянным притоком захватывающих выпусков фильмов и мультфильмов. Поскольку дети погружаются в социальные сети и онлайн-игры, рынок переживает дальнейшее расширение. Взрослые коллекционеры и категории премиальных продуктов продолжают пользоваться устойчивым спросом. Современные родители отдают приоритет игрушкам, которые развлекают и укрепляют когнитивные навыки, креативность и обучение. Наблюдается выраженный глобальный интерес к образовательным игрушкам и играм, подчеркивающим решение проблем и развитие навыков. Учитывая эти разнообразные драйверы роста, рынок игрушек и игр готов к устойчивому расширению, соединяя как традиционные, так и цифровые сферы. Цифровая связанность переопределила игру, превратив ее в коллективный опыт. Онлайн многопользовательские игры и интерактивные цифровые игрушки создают глобальные сообщества. Более того, растущая тенденция видит взрослых потребителей, часто мотивированных ностальгией и снятием стресса, что еще больше расширяет рынок. Производители активно реагируют, создавая продукты, адаптированные к этой расширяющейся демографической группе.

Ключевые выводы отчета

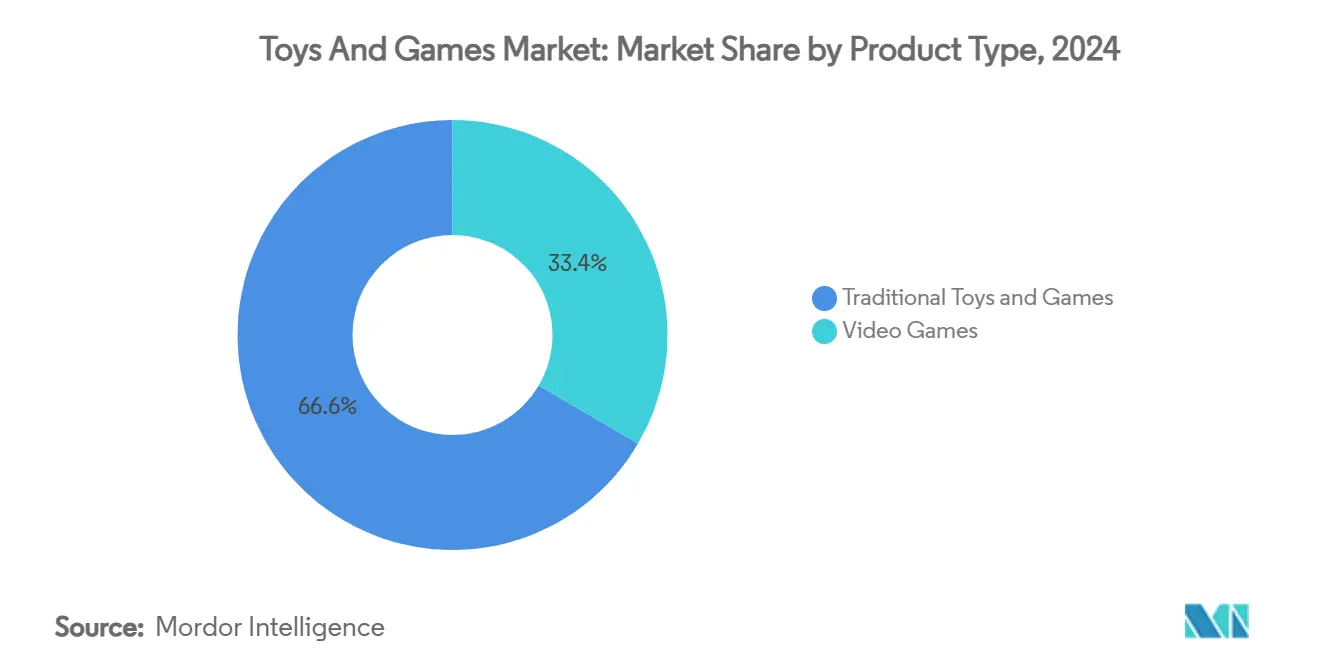

- По типу продукта видеоигры лидировали с 66,58% доли рынка игрушек и игр в 2024 году и, как ожидается, будут расти со среднегодовым темпом роста 2,77% до 2030 года.

- По способу работы электрические и работающие от батареек товары составили 76,47% размера рынка игрушек и игр в 2024 году и развиваются темпами 3,04% среднегодового роста.

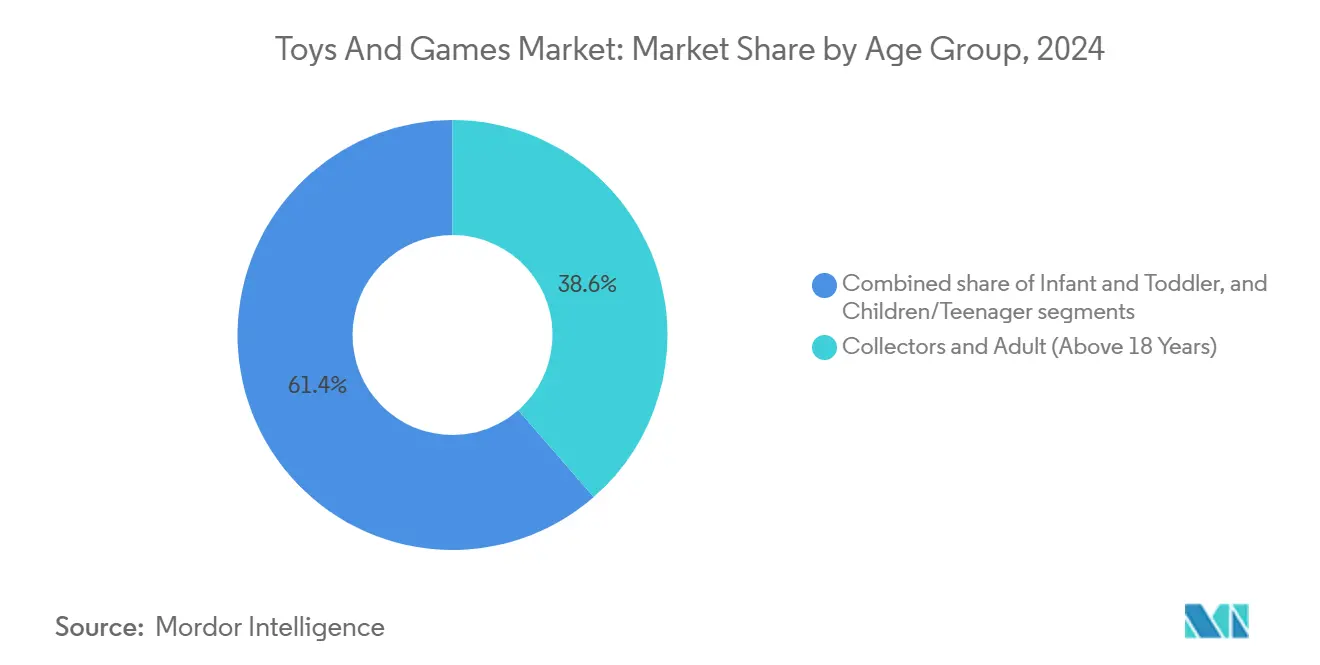

- По возрастным группам коллекционеры и взрослые старше 18 лет держали 38,58% доли выручки в 2024 году; когорта детей/подростков (2-18 лет) показывает самый быстрый среднегодовой темп роста 3,45% до 2030 года.

- По категориям массовые линейки командовали 68,37% размера рынка игрушек и игр в 2024 году, тогда как премиальные линии прогнозируются к росту со среднегодовым темпом 3,89%.

- По каналам распространения онлайн-магазины захватили 58,47% доли рынка игрушек и игр в 2024 году и будут расти со среднегодовым темпом роста 4,27% до 2030 года.

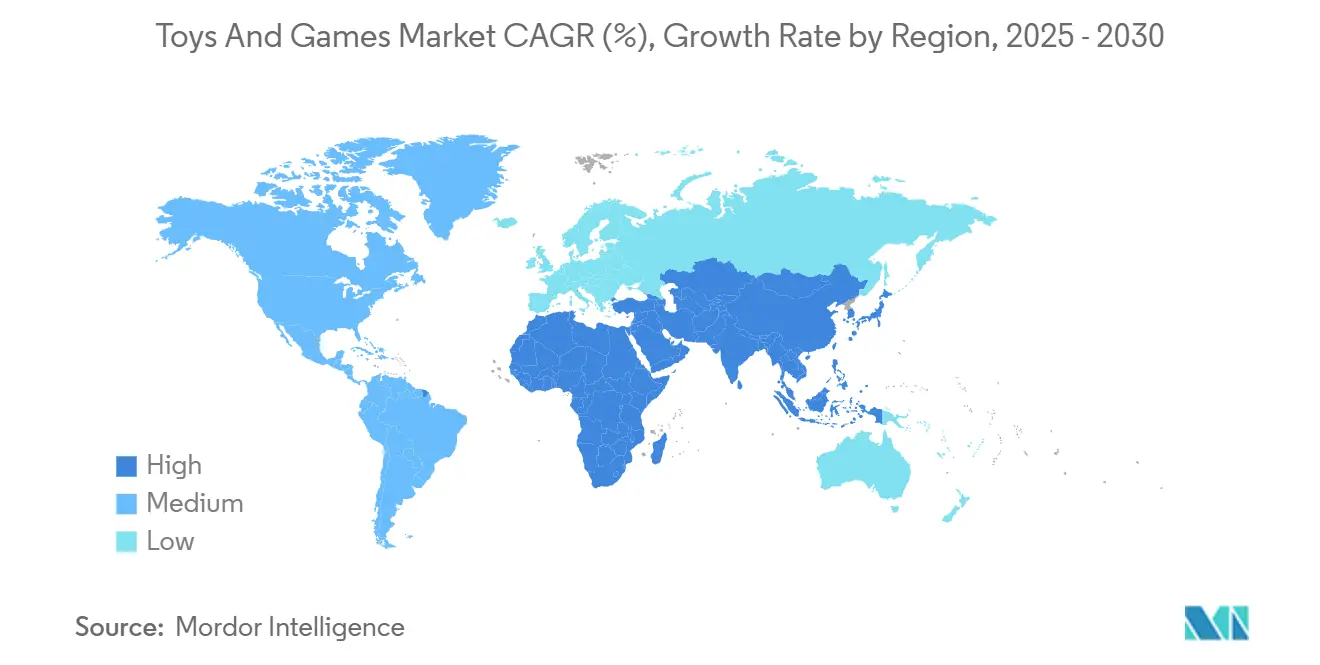

- По географии Азиатско-Тихоокеанский регион внес 34,24% выручки в 2024 году и является самым быстрорастущим регионом с прогнозируемым среднегодовым темпом роста 4,65%.

Глобальные тенденции и инсайты рынка игрушек и игр

Анализ влияния драйверов

| Драйвер | (~) % влияния на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Инновации в аппаратном обеспечении и передовые устройства для видеоигр | +0.8% | Глобальный, с концентрацией в Северной Америке и Азиатско-Тихоокеанском регионе | Среднесрочный период (2-4 года) |

| Растущая популярность конструкторских игрушек | +0.6% | Глобальный, лидируют Европа и Северная Америка | Долгосрочный период (≥ 4 лет) |

| Осведомленность о здоровье и играх на свежем воздухе | +0.4% | Северная Америка и Европа являются основными, расширение на развивающиеся рынки | Среднесрочный период (2-4 года) |

| Технологическая интеграция с традиционными игрушками | +0.7% | Глобальный, с ранним внедрением на развитых рынках | Краткосрочный период (≤ 2 лет) |

| Устойчивость и экологически чистые материалы | +0.3% | Европа и Северная Америка лидируют, глобальное внедрение следует | Долгосрочный период (≥ 4 лет) |

| Рост 3D-игр и графики | +0.5% | Глобальный, сосредоточенный на зрелых игровых рынках | Среднесрочный период (2-4 года) |

| Источник: Mordor Intelligence | |||

Инновации в аппаратном обеспечении и передовые устройства для видеоигр

Конвергенция сложного аппаратного обеспечения с захватывающими игровыми впечатлениями трансформирует рынок умных игрушек и игр. Интеграция Wi-Fi, Bluetooth и технологий искусственного интеллекта позволяет производителям внедрять стратегии премиального ценообразования, генерируя при этом повторяющуюся выручку через обновления контента и услуги подписки. Рынок выигрывает от кроссплатформенной совместимости и интеграции облачных игр, где аппаратное обеспечение служит точкой входа в цифровое взаимодействие и монетизацию. Эта тенденция дополнительно усиливается эволюционирующей семейной динамикой, о чем свидетельствуют данные Entertainment Software Association 2024 года, показывающие, что 83% родителей участвуют в видеоиграх со своими детьми [1]Source: Entertainment Software Association, "2024 Essential Facts About the U.S. Video Game Industry," theesa.com. Сочетание передовых технологий, цифровой связанности и семейно-ориентированного развлечения создает прочную основу для расширения рынка.

Растущая популярность конструкторских игрушек

Конструкторские игрушки набирают популярность благодаря своей привлекательности для всех возрастных групп и интеграции технологий. Строительные блоки и наборы Lego помогают развивать когнитивные способности, улучшают мелкую моторику и повышают креативность, развивая при этом навыки решения проблем и инженерные способности. Платформы социальных сетей способствуют росту рынка, демонстрируя сложные строительные проекты, генерируя органический маркетинговый охват. Достижения в производственных процессах позволяют создавать сложные дизайны продуктов при соблюдении требований безопасности. В мае 2025 года Mattel вошла на рынок со своим брендом Brick Shop, усилив конкуренцию в сегменте строительных наборов. Эти события указывают на устойчивый потенциал роста на рынке конструкторских игрушек, движимый образовательной ценностью и технологическим прогрессом.

Осведомленность о здоровье и играх на свежем воздухе

Родители все больше признают, что тактильный, трехмерный игровой опыт предлагает больше развивающих преимуществ по сравнению с экранной деятельностью, что движет ростом на рынке игрушек и игр. Эта тенденция выгодна категориям, таким как спортивное оборудование, игры на свежем воздухе и физические строительные наборы, которые улучшают двигательные навыки и социальное взаимодействие. Педиатрические руководящие принципы, ограничивающие экранное время для маленьких детей, вместе с исследованиями, связывающими физическую игру с когнитивным развитием и эмоциональной регуляцией, поддерживают этот сдвиг. Ассоциация игрушек сообщает, что розничные продажи игрушек для активного отдыха и спорта в США достигли 4,3 млрд долларов США в 2024 году [2]Source: Circana, LLC, "U.S. Sales Data," The Toy Association, toyassociation.org. Детская больница Филадельфии отмечает, что игры на свежем воздухе улучшают социализацию детей, осознание тела, способности к творческой игре и вовлеченность в активности на свежем воздухе [3]Source: Children's Hospital of Philadelphia, "Benefits of Outdoor Play," chop.edu. Рыночная производительность отражает эту растущую предпочтительность традиционного игрового опыта.

Технологическая интеграция с традиционными игрушками

Цифровые технологии сливаются с традиционными игрушками, порождая новую категорию гибридных продуктов. Эти инновации, от распознавания голоса до ИИ и IoT-связанности, обогащают игровое время, делая его более интерактивным и адаптированным к индивидуальным предпочтениям. Такие улучшения не только повышают вовлеченность, но и требуют премиального ценообразования, предлагая уникальные впечатления, которые резонируют с современными технически подкованными детьми и их родителями. Заметным примером этой эволюции является дебют Hasbro в марте 2025 года 'Nano-mals' на Североамериканской международной ярмарке игрушек. Эти карманные электронные питомцы сочетают заботливую и сенсорную игру с технологиями. Каждый Nano-mal может похвастаться более чем 70 звуками, огнями и реакциями, такими как писк и хихиканье, взаимодействуя с детьми и демонстрируя цифровой "измеритель сердца" для показа эмоционального состояния.

Анализ влияния ограничений

| Ограничение | (~) % влияния на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Интенсивная конкуренция со стороны цифровых и экранных развлечений | -0.9% | Глобальный, наиболее выраженный на развитых рынках | Краткосрочный период (≤ 2 лет) |

| Нарушения цепочек поставок и нехватка сырья | -0.6% | Глобальный, с острым воздействием на производителей, зависящих от Китая | Среднесрочный период (2-4 года) |

| Растущая конкуренция со стороны образовательных приложений и инструментов электронного обучения | -0.4% | Преимущественно развитые рынки, расширяющиеся глобально | Долгосрочный период (≥ 4 лет) |

| Строгие регулятивные и стандарты безопасности | -0.3% | Глобальный, с различающимися затратами на соблюдение по регионам | Среднесрочный период (2-4 года) |

| Источник: Mordor Intelligence | |||

Интенсивная конкуренция со стороны цифровых и экранных развлечений

Платформы цифровых развлечений, включая потоковый контент и социальные сети, представляют значительное рыночное ограничение. Увеличение времени, которое дети проводят на этих платформах, влияет на вовлеченность в традиционные игрушки из-за их функций мгновенного удовлетворения и социальной связанности. Цифровые платформы предлагают преимущества через непрерывные обновления контента, персонализированные впечатления и социальные функции, которые физические игрушки не могут легко воспроизвести. Эта проблема усиливается, поскольку дети развивают цифровую грамотность в более раннем возрасте, при этом игровые обучающие приложения показывают умеренные и значительные эффекты на когнитивное и социальное развитие. Эти факторы позиционируют цифровые развлечения и образовательные приложения как прямые заменители традиционных игрушек, ограничивая потенциал роста рынка.

Нарушения цепочек поставок и нехватка сырья

Геополитические напряжения и неопределенности торговой политики создают постоянные уязвимости цепочки поставок, особенно из-за доминирования Китая в производстве игрушек. Удаление положений о минимальной торговле для импорта низкой стоимости, в сочетании с нехваткой сырья в специализированных пластиках и электронных компонентах, приводит к увеличению производственных затрат и узким местам в периоды пикового спроса. Компании, пытающиеся смягчить эти риски через ближнее производство, сталкиваются с более высокими затратами на рабочую силу и инвестициями в инфраструктуру, в то время как поддержание стандартов качества в различных производственных локациях требует обширного операционного надзора. Эти комбинированные факторы значительно влияют на операционную эффективность производителей и в конечном итоге влияют на ценообразование и доступность продукции на рынке.

Анализ сегментов

По типу продукта: видеоигры доминируют над традиционными категориями

Видеоигры доминируют на рынке игрушек и игр с долей 66,58% в 2024 году, демонстрируя цифровую трансформацию отрасли. Это превосходство движимо способностью видеоигр обеспечивать непрерывные обновления контента, социальную связанность и персонализированные впечатления, генерируя при этом повторяющуюся выручку через загружаемый контент и услуги подписки. Ожидается, что сегмент будет расти со среднегодовым темпом роста 2,77% до 2030 года, поддерживаемый внедрением облачных игр, кроссплатформенной совместимостью и интеграцией с технологиями виртуальной и дополненной реальности.

Традиционные игрушки и игры продолжают процветать на рынке. Лимитированные литые модели автомобилей, например, подчеркивают их сложное мастерство, привлекая взрослых коллекционеров и энтузиастов. Между тем, игры и головоломки, поддерживаемые социальными сетями и семейным участием, видят растущую популярность. Это очевидно в конструкторских наборах, таких как LEGO, и вечных классических играх, таких как Jenga от Hasbro, которые способствуют креативности и социальным связям. Устойчивая сила традиционного сегмента во многом объясняется его премиальным позиционированием и привлекательностью рынка взрослых коллекционеров, подпитываемого ностальгией и растущей тенденцией к коллекционированию.

По способу работы: доминирование электрических отражает технологическую интеграцию

Электрические и работающие от батареек игрушки доминируют на рынке с долей 76,47% в 2024 году и, как ожидается, будут расти со среднегодовым темпом роста 3,04% до 2030 года, движимые потребительским спросом на интерактивный игровой опыт. Эти игрушки эффективно интегрируют датчики, функции связанности и искусственный интеллект для адаптации к поведению пользователя и обеспечения персонализированных взаимодействий. Интеграция IoT-связанности и распознавания голоса обеспечивает премиальное ценообразование, создавая при этом возможности для постоянного взаимодействия через обновления программного обеспечения и расширение контента. Этот технологический прогресс распространился за пределы традиционных электронных игрушек, включая моторизованные конструкторские наборы, интерактивные куклы и автономные транспортные средства.

Хотя ручные игрушки держат меньшую долю рынка, они сохраняют свою значимость через премиальное мастерство, образовательную ценность и привлекательность устойчивости. Эти продукты достигают более высоких маржинальностей через ремесленное производство, органические материалы и ограниченные производственные серии, создавая эксклюзивность и коллекционную ценность. Ручной сегмент выигрывает от растущих опасений относительно экранного времени и предпочтений родителей в отношении тактильного, творческого игрового опыта, который развивает двигательные навыки без цифровой зависимости. Производители сосредотачиваются на устойчивых материалах и традиционном мастерстве, позиционируя ручные игрушки как премиальные альтернативы электронным продуктам для потребителей, ищущих аутентичные и экологически ответственные варианты.

По возрастным группам: взрослые и коллекционеры движут премиальным ростом

Взрослые коллекционеры и энтузиасты старше 18 лет доминируют на рынке с долей 38,58% в 2024 году, демонстрируя успешное расширение отрасли за пределы традиционной детской демографии. Этот сегмент особенно ценит лимитированные выпуски, детальное мастерство и продукты, связанные с ностальгическими развлекательными франшизами, обеспечивая стратегии премиального ценообразования. Между тем, дети и подростки в возрасте 2-18 лет демонстрируют самый высокий темп роста 3,45% среднегодового темпа роста до 2030 года, движимые спросом на образовательные игрушки и технологическую интеграцию.

Сегмент младенцев и малышей до 2 лет подчеркивает сенсорное развитие и соблюдение безопасности, требуя специализированных материалов и проектных соображений, которые создают барьеры для входа на рынок. Отрасль эволюционировала к созданию семейно-ориентированных продуктов и многопоколенческих игровых впечатлений, которые привлекают все возрастные группы, позволяя производителям максимизировать ценность по демографическим сегментам, удовлетворяя при этом специфические потребности, от образовательных игрушек для детей до коллекционных предметов для взрослых.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По категориям: премиальный сегмент опережает массовый рынок

Массовые игрушки доминируют с долей рынка 68,37%, используя широкие сети распространения, конкурентное ценообразование и эффективные производственные процессы для обслуживания ценочувствительных потребителей через розничные каналы, ориентированные на объем. Успех сегмента основывается на стратегических лицензионных партнерствах с развлекательными собственностями и сложном управлении цепочками поставок для поддержания стандартов качества при оптимизации затрат. Однако растущая конкуренция со стороны частных торговых марок и брендов прямых продаж потребителям заставила производителей массового рынка включать премиальные элементы дизайна и устойчивые материалы для защиты своей рыночной позиции.

Премиальные игрушки, держа меньшую долю рынка, прогнозируются к росту со среднегодовым темпом роста 3,89% до 2030 года, превосходя массовый сегмент через превосходное мастерство, ограниченную доступность и сильную привлекательность для взрослых коллекционеров. Эти производители капитализируются на каналах прямых продаж потребителям для поддержания более высоких маржинальностей и воспитания лояльности бренда через персонализированные впечатления и эксклюзивный доступ к лимитированным продуктам. В развитых регионах растущая покупательная способность движет потребителями к поиску уникальных впечатлений, экологически чистых материалов и эксклюзивных дизайнов, все из которых предлагают ощущение престижа и коллекционной привлекательности.

По каналам распространения: онлайн-трансформация ускоряется

Онлайн-магазины доминируют на рынке розничной торговли игрушками с долей 58,47% в 2024 году и прогнозируемым среднегодовым темпом роста 4,27% до 2030 года, движимые их способностью предлагать обширный выбор продуктов, конкурентное ценообразование и удобные покупательские впечатления. Электронные коммерческие платформы и стратегии прямых продаж потребителям позволяют производителям достигать более высоких маржинальностей через прямые продажи, собирая при этом данные потребителей для разработки продуктов и целевого маркетинга, особенно выгодно для специализированных и коллекционных продуктов, которые сталкиваются с ограниченным физическим пространством на полках в традиционной рознице.

Офлайн-магазины поддерживают свою рыночную позицию, обеспечивая уникальные тактильные впечатления, немедленную доступность продуктов и социальные покупательские возможности, дополняемые экспериенциальными элементами, такими как игровые зоны, демонстрационные зоны и интерактивные дисплеи. Физические ритейлеры адаптируются через омниканальные стратегии, которые сочетают онлайн-удобство с услугами в магазине, в то время как специализированные магазины игрушек дифференцируются через экспертное курирование продуктов, персонализированное обслуживание клиентов и общественные мероприятия, которые строят лояльность клиентов и поддерживают стратегии премиального ценообразования.

Географический анализ

Азиатско-Тихоокеанский регион доминирует на мировом рынке игрушек с долей 34,24% в 2024 году и, как ожидается, будет расти с самым высоким среднегодовым темпом роста 4,65% до 2030 года. Этот рост в первую очередь движим быстрой урбанизацией, технологическими инновациями и поддерживающими государственными политиками, способствующими развитию внутренних производственных мощностей. Двойная роль Китая как крупнейшего в мире производителя игрушек и значительного потребительского рынка создает уникальную рыночную динамику, в то время как Юго-Восточная Азия появляется как жизненно важный двигатель роста для отрасли.

Северная Америка поддерживает свою позицию как крупнейший в мире потребительский рынок игрушек, с Лос-Анджелесом, установленным как глобальный центр дизайна игрушек и корпоративных штаб-квартир. Рыночная сила региона подкрепляется надежной защитой интеллектуальной собственности, развитой розничной инфраструктурой и высокой потребительской покупательной способностью, обеспечивая рост категорий премиальных продуктов и быстрое внедрение технологических инноваций.

Европейский рынок игрушек демонстрирует умеренный рост, характеризующийся тенденциями премиализации и интеграцией искусственного интеллекта в продукты. Строгие регулятивные требования региона по безопасности и инициативы устойчивости создают конкурентные преимущества для соответствующих производителей, устанавливая при этом более высокие барьеры входа. Европейские потребители показывают выраженное предпочтение к образовательным и STEM-игрушкам, отражающее фокус региона на продуктах, ориентированных на обучение.

Конкурентная среда

Рынок игрушек и игр демонстрирует умеренную фрагментацию, при этом как установленные корпорации, так и специализированные компании получают долю рынка через различное позиционирование. Компании, такие как Mattel Inc., Hasbro Inc. и Spin Master Corp. среди других, поддерживают рыночное лидерство через свое глобальное присутствие, портфолио интеллектуальной собственности и установленные розничные сети. Меньшие компании достигают успеха, подчеркивая инновации, специализируясь в конкретных категориях и внедряя стратегии прямых продаж потребителям, которые обходят традиционные каналы распространения.

Рыночная структура охватывает различные потребительские сегменты, от массовых детских игрушек до премиальных коллекционных предметов для взрослых. Каждый сегмент требует специфической экспертизы в дизайне, производстве, распространении и маркетинге. Эта фрагментация создает возможности входа, особенно в появляющихся категориях, таких как игрушки с поддержкой ИИ и устойчивые продукты, где устоявшиеся компании сталкиваются с адаптационными вызовами для удовлетворения изменяющихся потребительских предпочтений.

Компании дифференцируются через лицензирование интеллектуальной собственности, технологическую интеграцию и инициативы устойчивости. Стратегические партнерства играют существенную роль в расширении рынка, о чем свидетельствует партнерство Cobi с Hobbycraft в сентябре 2024 года, которое началось с мягкого запуска основных продуктов Cobi.

Лидеры индустрии игрушек и игр

-

Mattel Inc.

-

Hasbro, Inc

-

Funskool India Ltd.

-

TOMY Company, Ltd.

-

Spin Master Corp.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Май 2025: Funskool представила новую линейку игрушек и игр, сосредоточенную на развитии детей и творческом обучении в своих линиях Giggles, Handycrafts, Play & Learn и Fundough.

- Март 2025: VTech представила расширенную линейку интерактивных продуктов для младенцев, детей, малышей и дошкольников на Ярмарке игрушек 2025.

- Февраль 2025: Jazwares запустила BLDR, строительный бренд с лицензионными наборами, охватывающими Squishmallows, Hello Kitty and Friends и аниме-тайтлы, такие как Chainsaw Man и Jujutsu Kaisen.

Область глобального отчета по рынку игрушек и игр

Игрушки и игры являются инструментами игры, которые занимают важную часть в социальной жизни. Эти продукты в основном предназначены для использования детьми, хотя они также продавались взрослым при определенных обстоятельствах. Изучаемый рынок сегментирован по типу продукта, каналу распространения и географии. На основе типа продукта рынок сегментирован на игры и головоломки, видеоигры, конструкторские игрушки, куклы и аксессуары, игрушки для активного отдыха и спорта и другие типы продуктов. На основе канала распространения рынок сегментирован на офлайн-каналы и онлайн-каналы. На основе географии рынок сегментирован на Северную Америку, Европу, Азиатско-Тихоокеанский регион, Южную Америку и Ближний Восток и Африку. Для каждого сегмента размер рынка и прогнозы были сделаны на основе стоимости (в млн долларов США).

| Традиционные игрушки и игры | Фигурки и аксессуары |

| Конструкторы | |

| Куклы и аксессуары | |

| Игры и головоломки | |

| Модельные транспортные средства | |

| Другие типы продуктов | |

| Видеоигры |

| Ручные |

| Электрические/работающие от батареек |

| Младенцы и малыши (до 2 лет) |

| Дети/подростки (2-18 лет) |

| Коллекционеры и взрослые (старше 18 лет) |

| Массовые |

| Премиальные |

| Офлайн-магазины |

| Онлайн-магазины |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Остальная Северная Америка | |

| Европа | Германия |

| Великобритания | |

| Италия | |

| Франция | |

| Испания | |

| Нидерланды | |

| Польша | |

| Бельгия | |

| Швеция | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Австралия | |

| Индонезия | |

| Южная Корея | |

| Таиланд | |

| Сингапур | |

| Остальной Азиатско-Тихоокеанский регион | |

| Южная Америка | Бразилия |

| Аргентина | |

| Колумбия | |

| Чили | |

| Перу | |

| Остальная Южная Америка | |

| Ближний Восток и Африка | Южная Африка |

| Саудовская Аравия | |

| Объединенные Арабские Эмираты | |

| Нигерия | |

| Египет | |

| Марокко | |

| Турция | |

| Остальной Ближний Восток и Африка |

| По типу продукта | Традиционные игрушки и игры | Фигурки и аксессуары |

| Конструкторы | ||

| Куклы и аксессуары | ||

| Игры и головоломки | ||

| Модельные транспортные средства | ||

| Другие типы продуктов | ||

| Видеоигры | ||

| По способу работы | Ручные | |

| Электрические/работающие от батареек | ||

| По возрастным группам | Младенцы и малыши (до 2 лет) | |

| Дети/подростки (2-18 лет) | ||

| Коллекционеры и взрослые (старше 18 лет) | ||

| По категориям | Массовые | |

| Премиальные | ||

| По каналам распространения | Офлайн-магазины | |

| Онлайн-магазины | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Остальная Северная Америка | ||

| Европа | Германия | |

| Великобритания | ||

| Италия | ||

| Франция | ||

| Испания | ||

| Нидерланды | ||

| Польша | ||

| Бельгия | ||

| Швеция | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Австралия | ||

| Индонезия | ||

| Южная Корея | ||

| Таиланд | ||

| Сингапур | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Колумбия | ||

| Чили | ||

| Перу | ||

| Остальная Южная Америка | ||

| Ближний Восток и Африка | Южная Африка | |

| Саудовская Аравия | ||

| Объединенные Арабские Эмираты | ||

| Нигерия | ||

| Египет | ||

| Марокко | ||

| Турция | ||

| Остальной Ближний Восток и Африка | ||

Ключевые вопросы, освещенные в отчете

Каков текущий размер рынка игрушек и игр?

Рынок игрушек и игр составляет 290,31 млрд долларов США в 2025 году и прогнозируется к достижению 324,76 млрд долларов США к 2030 году.

Какая категория продуктов держит наибольшую долю выручки?

Видеоигры доминируют с 66,58% доли рынка игрушек и игр в 2024 году.

Как быстро растет онлайн-канал?

Прогнозируется, что онлайн-магазины будут расти со среднегодовым темпом роста 4,27% до 2030 года, опережая офлайн-форматы.

Какой регион прогнозируется к самому быстрому росту?

Азиатско-Тихоокеанский регион лидирует со среднегодовым темпом роста 4,65% до 2030 года, движимый растущим располагаемым доходом и поддерживающими производственными политиками.

Как компании решают проблемы устойчивости?

Ведущие бренды переходят на переработанные или растительные пластики, принимают углеродно-нейтральные объекты и внедряют минимальные дизайны упаковки для удовлетворения экологически сознательных потребителей.

Последнее обновление страницы: