Размер и доля рынка теплоизоляционных покрытий

Анализ рынка теплоизоляционных покрытий компанией Mordor Intelligence

Размер рынка теплоизоляционных покрытий оценивается в 79,09 млрд долларов США в 2025 году и, как ожидается, достигнет 103,36 млрд долларов США к 2030 году при среднегодовом темпе роста 5,5% в течение прогнозируемого периода (2025-2030). Эта динамика сигнализирует об устойчивом спросе, который теперь простирается далеко за пределы традиционных строительных применений в электрифицированные системы технологического нагрева, инфраструктуру СПГ и тепловое управление батареями. Принудительные кодексы энергоэффективности, растущие мандаты декарбонизации и строительство сетей централизованного теплоснабжения четвертого поколения по всей Европе ускоряют внедрение современных тепловых барьеров, способных работать при температурах выше 1200 °C. Параллельно промышленная экспансия Азиатско-Тихоокеанского региона расширяет клиентскую базу для высокоэффективных покрытий на нефтеперерабатывающих заводах, нефтехимических предприятиях и автомобильных компонентах, в то время как североамериканские аэрокосмические программы стимулируют внедрение сверхвысокотемпературных систем на основе стабилизированного иттрием диоксида циркония (YSZ). Возникающая в результате конкурентная среда вознаграждает поставщиков, которые сочетают вертикальную интеграцию с достижениями в области материаловедения, такими как гибридные аэрогель-эпоксидные составы, обеспечивающие теплопроводность ниже 0,020 Вт м-¹ K-¹.

Ключевые выводы отчета

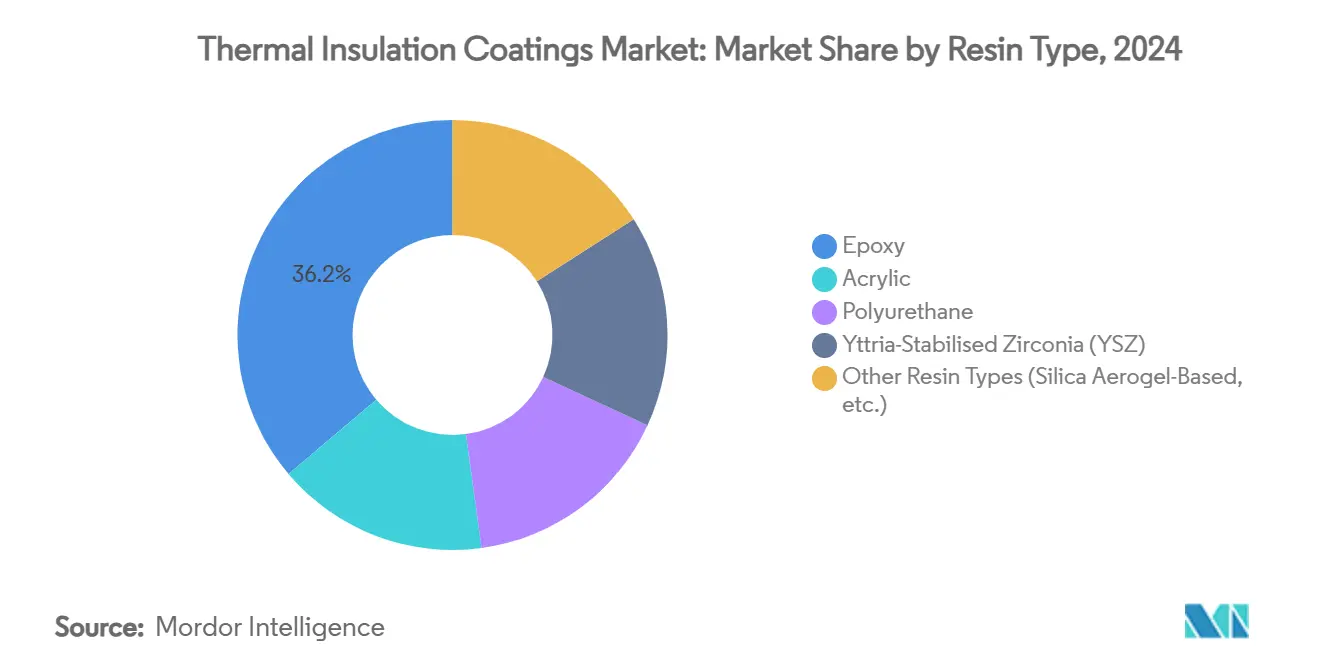

- По типу смолы эпоксидные составы лидировали с 36,19% доли рынка теплоизоляционных покрытий в 2024 году; прогнозируется, что покрытия из кремнеземного аэрогеля будут расширяться со среднегодовым темпом роста 5,91% до 2030 года.

- По форме покрытия системы жидкого напыления составляли 45,19% доли размера рынка теплоизоляционных покрытий в 2024 году и растут со среднегодовым темпом роста 6,45% до 2030 года.

- По применению решения для ограждающих конструкций зданий занимали 42,60% доли рынка теплоизоляционных покрытий в 2024 году, тогда как автомобильные компоненты покажут самый быстрый среднегодовой темп роста 6,98% до 2030 года.

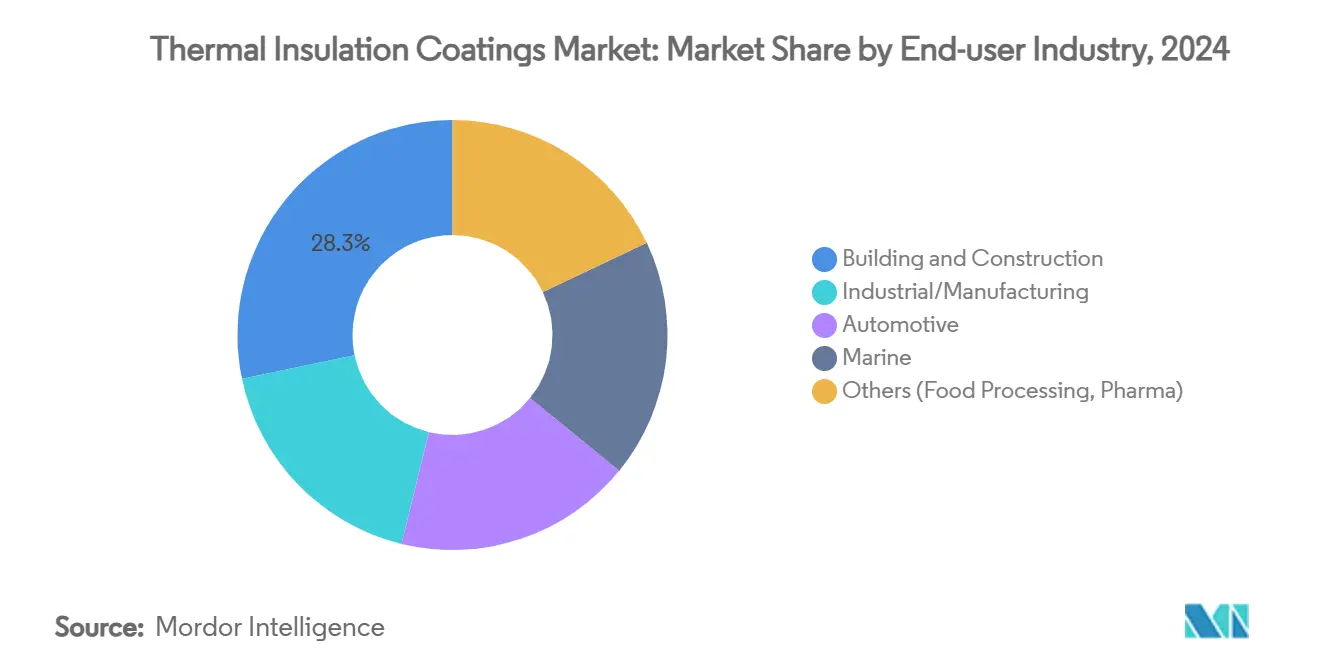

- По отрасли конечного потребления строительство и девелопмент представляли 28,25% размера рынка теплоизоляционных покрытий в 2024 году, в то время как другие отрасли конечного потребления растут быстрее всего со среднегодовым темпом роста 6,05%.

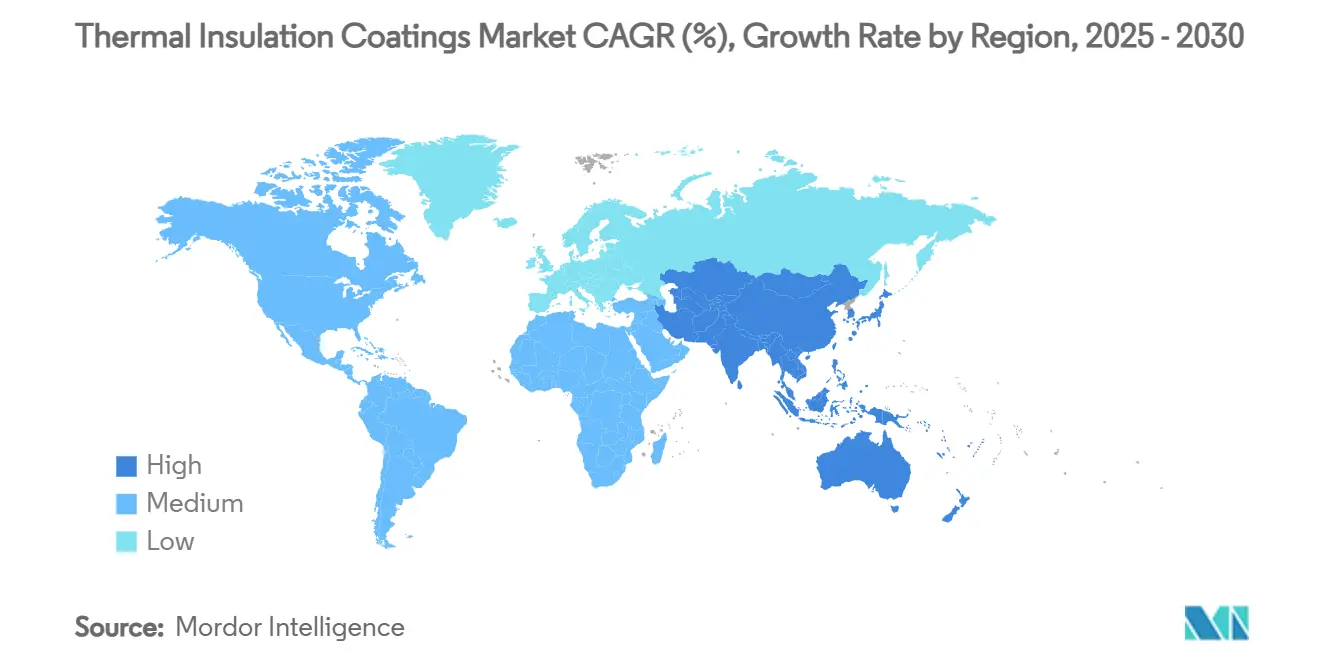

- По географии Азиатско-Тихоокеанский регион контролировал 40,08% доли выручки в 2024 году, при этом также регистрируя самый высокий региональный среднегодовой темп роста 6,18% до 2030 года.

Глобальные тенденции и инсайты рынка теплоизоляционных покрытий

Анализ влияния драйверов

| Драйверы | (~) % влияние на прогноз CAGR | Географическая актуальность | Временные рамки влияния |

|---|---|---|---|

| Строительство новых нефтеперерабатывающих заводов | +1.2% | Азиатско-Тихоокеанский регион, Ближний Восток и Африка | Среднесрочная перспектива (2-4 года) |

| Расширение сетей централизованного тепло- и холодоснабжения | +0.8% | Европа, Северная Америка | Долгосрочная перспектива (≥ 4 лет) |

| Растущий спрос в строительной отрасли | +1.5% | Глобально | Краткосрочная перспектива (≤ 2 лет) |

| Электрификация технологического тепла в тяжелой промышленности | +0.9% | Европа, Северная Америка | Долгосрочная перспектива (≥ 4 лет) |

| Рост логистики холодовой цепи СПГ | +0.6% | Азиатско-Тихоокеанский регион, Северная Америка | Среднесрочная перспектива (2-4 года) |

| Источник: Mordor Intelligence | |||

Строительство новых нефтеперерабатывающих заводов

Глобальное строительство нефтеперерабатывающих заводов продолжает поддерживать рынок теплоизоляционных покрытий. Новые комплексы в Индии, Китае и Персидском заливе специфицируют многослойные эпоксидные барьеры для дистилляционных колонн и корпусов теплообменников, работающих в диапазоне от 200 °C до 800 °C. Владельцы проектов все чаще объединяют коррозионную стойкость и цифровой мониторинг толщины в один пакет покрытий для сокращения незапланированных простоев и продления срока службы активов. Поставщики, которые могут сертифицировать системы как для нормальных, так и для циклических температурных условий, получают доступ к крупнейшему портфелю капитальных проектов.

Расширение сетей централизованного тепло- и холодоснабжения

Сети централизованного теплоснабжения четвертого поколения работают при более низких температурах подачи, требуя покрытий, способных снижать потери при распределении, выдерживая при этом повторные термические циклы. Муниципальные энергетические кооперативы Дании демонстрируют, что передовая изоляция может сэкономить несколько процентных пунктов от годовых тепловых потерь, тем самым повышая эффективность тепловых насосов. Аналогичные модернизации в Германии и Швеции специфицируют грунтовки с добавлением аэрогеля для достижения более строгих целевых показателей удержания тепла.

Растущий спрос в строительной отрасли

Строгие строительные энергетические кодексы 2024 года ужесточают пороги R-значений для стеновых конструкций и кровельных систем. Напыляемые покрытия с керамическими микросферами соответствуют новым предписывающим путям без увеличения толщины стен, что делает их популярными в плотных городских реконструкциях. Рабочие процессы информационного моделирования зданий теперь встраивают данные слоев покрытий для прогнозирования снижения летних пиковых нагрузок и оптимизации размеров HVAC. Двухлетние исследования окупаемости климатически адаптивных стратегий ограждающих конструкций в Турции дополнительно подтверждают коммерческую жизнеспособность.

Электрификация технологического тепла в тяжелой промышленности

Высокотемпературные тепловые насосы и печи с электрическим сопротивлением изменяют профили термических циклов, вызывая спрос на покрытия, которые переносят быстрые разогревы до 250 °C. Демонстрационные заводы в Нидерландах применяют многослойные системы связующих покрытий из оксида алюминия, покрытые YSZ, для максимального увеличения срока службы огнеупоров. Пилотные проекты используют наполнители из материалов с фазовым переходом для захвата тепла вне цикла, позиционируя покрытия как неотъемлемую часть производительности хранения.

Анализ влияния ограничений

| Ограничения | (~) % влияние на прогноз CAGR | Географическая актуальность | Временные рамки влияния |

|---|---|---|---|

| Высокие капитальные требования | -0,7% | Глобально | Краткосрочная перспектива (≤ 2 лет) |

| Волатильные цены на сырье (эпоксидная смола и ПУ) | -0,5% | Глобально | Среднесрочная перспектива (2-4 года) |

| Ограниченная применимость в сверхвысокотемпературных активах | -0,3% | Промышленные регионы глобально | Долгосрочная перспектива (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Высокие капитальные требования

Плазменно-распылительные кабины, автоматизированные порталы и печи для отверждения в контролируемой атмосфере могут стоить несколько миллионов долларов США, ограничивая мощности новых участников. Поэтому крупные интегрированные производители доминируют в долгосрочных договорах поставки, в то время как более мелкие аппликаторы сталкиваются с препятствиями в финансировании. Реструктуризация портфеля, как видно из недавних обсуждений продаж внутри диверсифицированных химических групп, подчеркивает давление капиталоемкости.

Волатильные цены на сырье (эпоксидная смола и ПУ)

Сырье для эпоксидных смол и полиуретана отслеживает движения цен на сырую нефть, подвергая покрытийщиков колебаниям маржи. Сбои в поставках усиливают риски, поскольку специальные смолы зависят от горстки мировых производителей. Некоторые составители формул блокируют многолетние контракты на поставку или стремятся к обратной интеграции, но такое хеджирование требует значительной гибкости баланса.

Анализ сегментов

По типу смолы: доминирование эпоксидных смол сталкивается с вызовом аэрогеля

Эпоксидные системы сохранили 36,19% доли рынка теплоизоляционных покрытий в 2024 году, поддерживаемые сильной адгезией и химической стойкостью, которые подходят для трубопроводов нефтеперерабатывающих заводов, палубных плит морских судов и морских платформ. Они лежат в основе значительной части размера рынка теплоизоляционных покрытий для проектов защитной облицовки, запланированных в APAC и на Ближнем Востоке. Усовершенствованные составы встраивают полые стеклянные микросферы, чтобы довести теплопроводность ниже 0,180 Вт м-¹ K-¹ без ущерба для прочности пленки.

Покрытия из кремнеземного аэрогеля, хотя сегодня занимают только однозначную долю выручки, регистрируют среднегодовой темп роста 5,91% до 2030 года. Сверхнизкие показатели проводимости 0,015 Вт м-¹ K-¹ открывают применения при атмосферном давлении, которые когда-то требовали вакуумно-изолированных панелей. Производители со-диспергируют порошок аэрогеля в эпоксидные матрицы, чтобы сочетать механическую прочность с производительностью, близкой к сверхизоляции, придавая сегменту огромное влияние на будущие спецификации. На аэрокосмическом фронтире энтропийно-стабилизированные оксидные и YSZ платформы нацелены на обшивки турбинных лопаток, работающих выше 1200 °C, предполагая дальнейшие возможности технологического пересечения.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По форме покрытия: технология жидкого напыления лидирует в инновациях

Линии жидкого напыления захватили 45,19% доли рынка теплоизоляционных покрытий в 2024 году и продолжают опережать другие формы со среднегодовым темпом роста 6,45%. Их главными преимуществами являются бесшовное покрытие на сварных швах и радиусных изгибах, а также увеличение скорости производства от интегрированных с роботами распылительных головок. Технологические площадки теперь развертывают аналитику машинного зрения для измерения толщины мокрой пленки и самокоррекции скорости пистолета, минимизируя перераспыление и улучшая выход. Порошковые линии остаются актуальными в сетчатой архитектуре и определенных внешних элементах трубопроводов, где электростатическое притяжение обеспечивает равномерное наращивание пленки.

По применению: лидерство ограждающих конструкций зданий на фоне роста в автомобилестроении

Сегмент зданий контролировал 42,60% рынка теплоизоляционных покрытий в 2024 году, поскольку архитекторы принимают покрытия, которые обеспечивают двузначные снижения температуры поверхности и способствуют достижению целей нулевого энергопотребления. Высокоотражающие керамические продукты достигают снижения температуры поверхности крыши на 10 °C в пиковое лето, снижая нагрузки на охлаждение в средиземноморском и залийском климате[1]Scientific.Net, "Reflective Ceramic Coatings for Building Energy Saving," scientific.net .

Автомобильные системы представляют самый быстрый путь роста со среднегодовым темпом роста 6,98%. Конструкции батарейных блоков электромобилей предпочитают тонкие диэлектрические слои, предлагающие как тепловую изоляцию, так и стойкость к проколу. Функции распространяются за пределы батарей на корпуса двигателей и корпуса инверторов, где низкоплотные керамические наполнители улучшают акустическое демпфирование. Промышленное оборудование, резервуары для хранения и морские корпуса продолжают командовать основным спросом. Передовые линии палубных покрытий заявляют о измеримой экономии топлива, сочетая верхние покрытия для снижения сопротивления с термически изолирующими подслоями.

По отрасли конечного потребления: нефть и газ лидируют на фоне диверсификации

Строительство и девелопмент составляли 28,25% размера рынка теплоизоляционных покрытий в 2024 году, поддерживаемые устойчивыми циклами обслуживания нефтеперерабатывающих заводов и новыми экспортными терминалами СПГ. Мандаты по сокращению фугитивных выбросов метана повышают спецификации изоляции трубопроводов, поскольку более холодные внешние стенки труб уменьшают нагрев почвы и связанную микробную коррозию. Строительство и девелопмент следуют близко, подпитываемые более строгим соблюдением кодексов и схемами сертификации зеленых зданий.

Отрасль теплоизоляционных покрытий все больше обслуживает диверсифицированные секторы: передовое производство принимает пакеты тепловых насосов и тепловых накопителей, переработчики пищевых продуктов изолируют асептические резервуары для стабилизации профилей ферментации, а фармацевтические сублимационные сушилки обращаются к криогенным слоям для надежности ниже нуля. Такая широта буферизует рынок против спадов в отдельных секторах и удобряет междисциплинарные инновации[2]NRC Publications, "National Energy Code for Buildings 2020," nrc-cnrc.gc.ca .

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

Географический анализ

Азиатско-Тихоокеанский регион занимает 40,08% выручки 2024 года, отражая портфели мегапроектов в Китае, Индии и Южной Корее. Региональные правительства приоритизируют самодостаточность нефтепереработки, что напрямую увеличивает рынок теплоизоляционных покрытий. Дополнительный импульс приходит от терминалов холодовой цепи СПГ в Япония и плавучих установок регазификации хранения, обслуживающих острова Юго-Восточной Азии.

Северной Америке помогают аэрокосмические программы двигательных установок и пилотные проекты электрификации технологического тепла в промышленных коридорах тяжелой промышленности. Федеральные пакеты стимулирования поощряют модернизацию районной энергетики, направляя муниципальные коммунальные службы к передовым покрытийным накладкам, которые снижают потери при распределении. Регулирования, такие как Национальный энергетический кодекс для зданий 2020 года в Канаде, который повышает требования к тепловому сопротивлению для стеновых конструкций, закрепляют повторяющийся спрос на напыляемые продукты с керамическими микросферами.

Европа поддерживает лидерство в политически обусловленной декарбонизации и командует самым плотным рынком централизованного теплоснабжения, способствуя непрерывным обновлениям спецификаций для покрытий с проверенной стойкостью к термическим циклам ex-situ. Нехватка нового строительства тяжелой промышленности смещает фокус на модернизацию стареющих промышленных парков высокотемпературными системами тепловых насосов, где покрытия модерируют кондуктивные потери на контурах горячего масла. Между тем, Ближний Восток и Африка используют программы нефтяных капвложений для расширения внедрения в нефтехимических парках, тогда как горнодобывающие пояса Южной Америки применяют покрытия для буферизации технологических сосудов против агрессивных кислот и широких суточных температурных колебаний.

Конкурентный ландшафт

Рынок теплоизоляционных покрытий характеризуется умеренной фрагментацией: глобальные многонациональные компании, такие как AkzoNobel, PPG Industries и Sherwin-Williams, сосуществуют с высокоспециализированными фирмами среднего уровня. Глобальные игроки используют брендированную дистрибуцию, интегрированную основу сырья и цифровые наборы для подбора цвета, чтобы командовать первостепенным позиционированием в многосайтовых контрактах.

Лидеры отрасли теплоизоляционных покрытий

-

Jotun

-

AkzoNobel N.V.

-

BASF

-

PPG Industries, Inc.

-

The Sherwin-Williams Company

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Июль 2024: Oerlikon и MTU Aero Engines продвинули свое сотрудничество для создания современного завода термического напыления, направленного на повышение производительности и встраивание цифрового контроля качества в производство аэрокосмических компонентов.

- Март 2024: Hempel A/S представил Hempatherm IC, двухкомпонентную систему теплоизоляционных покрытий, разработанную для замены обычной изоляции в температурном диапазоне коррозии под изоляцией, продлевая срок службы оборудования.

Охват глобального отчета по рынку теплоизоляционных покрытий

Теплоизоляционные покрытия имеют широкий спектр применения. Они фактически могут снижать температуры через среду в любом направлении. То есть, они фактически могут удерживать тепло как изоляция. Рынок теплоизоляционных покрытий сегментирован по смоле и отрасли конечного потребления. По смоле рынок сегментирован по акрилу, эпоксидной смоле, полиуретану, стабилизированному иттрием диоксиду циркония и другим смолам, а в плане сегментации отрасли конечного потребления деление происходит по строительству и девелопменту, промышленности/производству, автомобилестроению, морским перевозкам и другим отраслям конечного потребления. Отчет также охватывает размер рынка и прогнозы для рынка теплоизоляционных покрытий в 15 странах в основных регионах. Отчет предлагает размер рынка и прогнозы для теплоизоляционных покрытий в терминах выручки (млн долларов США) для всех вышеуказанных сегментов.

| Акрил |

| Эпоксидная смола |

| Полиуретан |

| Стабилизированный иттрием диоксид циркония (YSZ) |

| Другие типы смол (на основе кремнеземного аэрогеля и т.д.) |

| Жидкое напыление |

| Порошок |

| Нанесение в вакууме |

| Ограждающие конструкции зданий (стены, крыши) |

| Промышленное оборудование и трубопроводы |

| Резервуары для хранения и сосуды |

| Автомобильные компоненты |

| Морские корпуса и палубные конструкции |

| Аэрокосмические и турбинные части |

| Строительство и девелопмент |

| Промышленность/производство |

| Автомобилестроение |

| Морские перевозки |

| Другие (переработка пищевых продуктов, фармацевтика) |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Соединенное Королевство | |

| Франция | |

| Италия | |

| Остальная часть Европы | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Саудовская Аравия |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки |

| По типу смолы | Акрил | |

| Эпоксидная смола | ||

| Полиуретан | ||

| Стабилизированный иттрием диоксид циркония (YSZ) | ||

| Другие типы смол (на основе кремнеземного аэрогеля и т.д.) | ||

| По форме покрытия | Жидкое напыление | |

| Порошок | ||

| Нанесение в вакууме | ||

| По применению | Ограждающие конструкции зданий (стены, крыши) | |

| Промышленное оборудование и трубопроводы | ||

| Резервуары для хранения и сосуды | ||

| Автомобильные компоненты | ||

| Морские корпуса и палубные конструкции | ||

| Аэрокосмические и турбинные части | ||

| По отрасли конечного потребления | Строительство и девелопмент | |

| Промышленность/производство | ||

| Автомобилестроение | ||

| Морские перевозки | ||

| Другие (переработка пищевых продуктов, фармацевтика) | ||

| По географии | Азиатско-Тихоокеанский регион | Китай |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Соединенное Королевство | ||

| Франция | ||

| Италия | ||

| Остальная часть Европы | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

Ключевые вопросы, отвеченные в отчете

Какова текущая оценка рынка теплоизоляционных покрытий?

Рынок теплоизоляционных покрытий оценивается в 79,09 млрд долларов США в 2025 году.

Какая категория смол командует наибольшей долей?

Покрытия на основе эпоксидной смолы лидируют с долей 36,19% в 2024 году, благодаря их прочности в суровых промышленных условиях.

Какой географический регион расширяется быстрее всего?

Азиатско-Тихоокеанский регион растет со среднегодовым темпом роста 6,18% до 2030 года, поддерживаемый строительством нефтеперерабатывающих заводов и инвестициями в инфраструктуру СПГ.

Какая область применения показывает самый высокий рост?

Автомобильные компоненты демонстрируют среднегодовой темп роста 6,98%, поскольку батарейные блоки электромобилей требуют передового теплового управления.

Как модернизация централизованного теплоснабжения влияет на спрос?

Сети четвертого поколения требуют покрытий, которые сокращают потери при распределении, тем самым повышая спрос на изоляцию с добавлением аэрогеля.

Последнее обновление страницы: