Объем рынка животного белка в Южной Америке

| Период исследования | 2017 - 2029 | |

| Размер Рынка (2024) | 647.51 Миллион долларов США | |

| Размер Рынка (2029) | 818.16 Миллион долларов США | |

| Наибольшая доля по конечному пользователю | Еда и напитки | |

| CAGR (2024 - 2029) | 4.27 % | |

| Наибольшая доля по странам | Бразилия | |

| Концентрация Рынка | Низкий | |

Ключевые игроки | ||

| ||

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка животного белка в Южной Америке

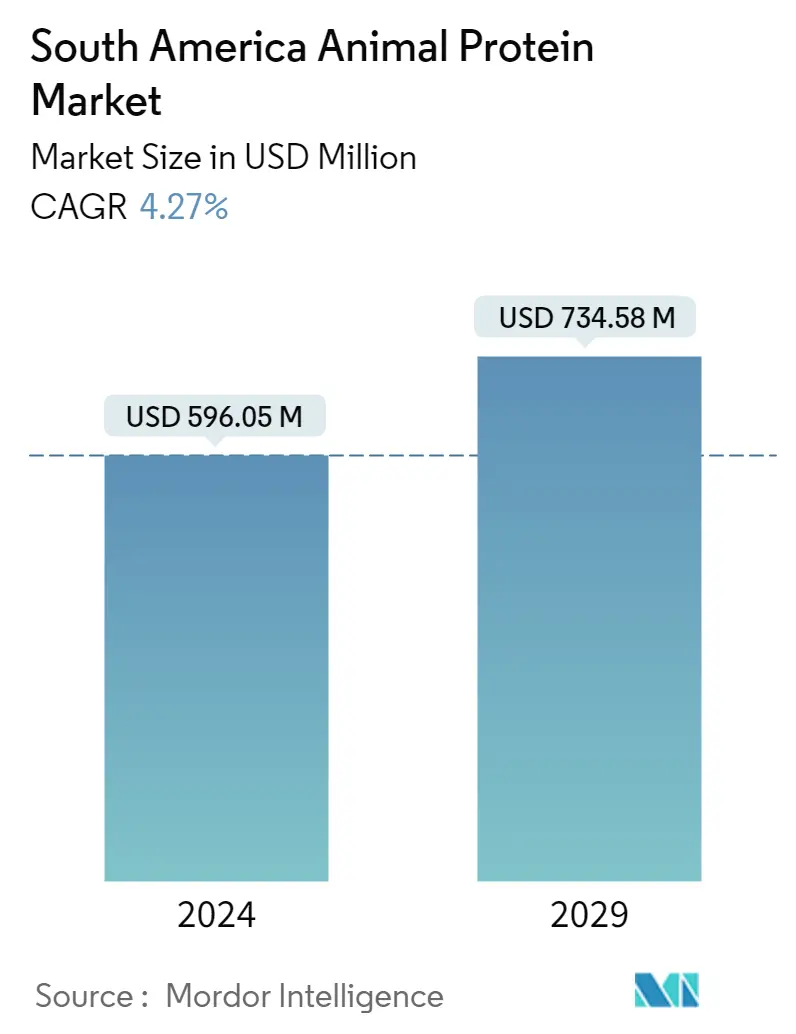

Объем рынка животного белка в Южной Америке оценивается в 596,05 млн долларов США в 2024 году и, как ожидается, достигнет 734,58 млн долларов США к 2029 году, а среднегодовой темп роста составит 4,27% в течение прогнозируемого периода (2024-2029 гг.).

Выдающееся применение, основанное на функциональности и пригодности для растущего спроса на продукты, обогащенные белком, стимулирует сектор продуктов питания и напитков.

- С точки зрения конечного потребителя, индустрия общественного питания является ведущим сектором применения животного белка в регионе. Ключевыми подсегментами сегмента FB являются хлебобулочные изделия и альтернативы молочным продуктам, на долю которых в 2022 году приходилось более 46% от общего объема. Желатин остается наиболее используемым белком в хлебопекарном секторе, поскольку он добавляет белок и действует как прозрачный желирующий и загуститель в хлебобулочных изделиях.

- Помимо сегмента FB, наибольшая доля заявок приходится на сегмент пищевых добавок в 2022 году 78% заявок приходилось на подсегмент спортивного питания, в первую очередь из-за роста ожирения в регионе. Аргентина, 28,3% населения которой страдает избыточным весом, была страной с самым высоким уровнем ожирения в Южной Америке в 2021 году. Чили, где 28% населения страдает ожирением, занимает второе место. С 27,9% Уругвай занимает третье место. Тем не менее, согласно прогнозам, в секторе средств личной гигиены, обогащенном сывороточным белком, будет зарегистрирован самый высокий среднегодовой темп роста в 4,43% в (2023-2029 годах) благодаря его функциональности в качестве средства для разглаживания кожи и кондиционирования волос.

- Молочные продукты и их альтернативы являются еще одним важным сегментом животных белков в регионе, среднегодовой темп роста которого за период исследования составил 3,19%. Рост продаж обусловлен использованием казеина в качестве коагулянта при производстве сыра, а также продолжающейся тенденцией к обогащению белками категории молочных десертов. Производители таких продуктов, как мороженое и йогурты, выпустили версии своих существующих продуктов, обогащенные белком, чтобы заявить о высоком содержании белка и добавленном белке. В результате, после казеина и казеинатов (которые применяются в сырной промышленности), сывороточный белок и молочный белок стали наиболее используемыми животными белками в этом сегменте. Эти белки также добавляются для улучшения вкусовых ощущений, вязкости и структуры.

Бразилия, за которой следуют остальные страны Южной Америки, где растет участие в фитнесе и спортивных мероприятиях, лидирует в сегментном росте.

- По странам наибольшую долю в 2022 году заняла Бразилия, при этом в продажах доминировал спрос на животный белок со стороны сектора продуктов питания и напитков и пищевых добавок. Столь высокий спрос можно объяснить старением населения страны, которое, по оценкам, утроится к 2050 году и составит около 66 миллионов бразильцев. В соответствии с растущей обеспокоенностью, потребители все чаще занимаются фитнесом и спортом, увеличивая долю населения, не занимающегося спортом, среди потребителей пищевых добавок. В результате ожидается, что Бразилия продемонстрирует самый быстрый потенциал роста среди всех стран Южной Америки среднегодовой темп роста составит 6,72% в течение прогнозируемого периода.

- Молочная промышленность в регионе очень хорошо развита, поэтому производство молока в странах Южной Америки очень велико. Бразилия и Аргентина являются основными странами-производителями молока на континенте. Чили и Уругвай также становятся крупными странами-производителями молока. Поэтому регион всегда имеет стабильные поставки сырья для производства молочного белка. Молочные продукты, альтернативы молочным продуктам и хлебобулочные изделия были крупнейшими сегментами конечных потребителей животных белков в регионе, на долю которых в 2022 году пришлось более 46% от общего объема.

- Продукты питания и напитки были крупнейшим сегментом конечного потребителя, на долю которого приходилось более 73,5% общего объема продаж животного белка в регионе. Большая часть продаж в этом сегменте приходится на подсегмент молочных продуктов и молочных продуктов, среднегодовой темп роста которого за исследуемый период составил 3,19%. В 2020 году Южная Америка произвела 66,412 миллиона тонн молока для телят, что обеспечило значительное количество сырья, используемого для производства молочных белков. Из-за обширного производства молока в регионе такие ключевые игроки, как Arla и Fonterra, открыли заводы по производству молочных ингредиентов.

Тенденции рынка животного белка в Южной Америке

- Тенденции в области органических продуктов питания и использования омега-3 набирают обороты.

- Ключевые международные игроки расширяют свое присутствие

- Альтернативы алкоголю стимулируют рынок

- Переход потребителей к низкоуглеводной диете представляет угрозу для роста рынка

- Растущий потребительский спрос на натуральные, полезные для здоровья соусы и заправки приносит пользу транснациональным компаниям.

- Бразилия занимает основную долю на рынке шоколада Южной Америки.

- Повышение непереносимости лактозы для поддержки продаж альтернативных молочных продуктов

- Рост пожилого населения меняет динамику рынка

- Растущая популярность продуктов питания растительного происхождения

- Спрос на продукцию с чистой этикеткой растет

- Сдвиг потребителей в сторону диетических продуктов питания способствовал росту рынка

- Растущие тенденции в области здравоохранения и хорошего самочувствия движут рынком

- Комбикорм для поддержки роста рынка

- Южная Америка образует прибыльный рынок косметики

Обзор индустрии животного белка в Южной Америке

Рынок животного белка Южной Америки фрагментирован пять крупнейших компаний занимают 14,13%. Основными игроками на этом рынке являются Arla Foods amba, Darling Ingredients Inc., Kerry Group plc, Royal FrieslandCampina NV и Saputo Inc. (отсортировано в алфавитном порядке).

Лидеры рынка животных белков Южной Америки

Arla Foods amba

Darling Ingredients Inc.

Kerry Group plc

Royal FrieslandCampina N.V

Saputo Inc

Other important companies include GELITA AG, Gelnex, Hilmar Cheese Company, Inc., Lactoprot Deutschland GmbH, Sooro Renner Nutrição S.A., Tangara Foods S.A.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка животных белков Южной Америки

- Февраль 2021 г . Arla Foods AmbA согласилась купить 50% акций Arla Food Ingredients SA (AFISA), своего совместного предприятия в Южной Америке, у партнера SanCor, аргентинского молочного кооператива.

- Январь 2021 г . Rousselot, бренд Darling Ingredients, производящий растворы на основе коллагена, представил на виртуальной конференции по разработке рецептур красоты и ухода за кожей в 2021 году сертифицированный MSC пептид морского коллагена, известный как Peptan®. Этот ингредиент на 100% получен из диких животных. выловленная морская белая рыба сертифицирована Морским попечительским советом (MSC) и в основном используется в нутрикосметике и пищевых добавках премиум-класса. Ингредиент производится на предприятиях Rousselot во Франции, но доступен по всему миру. Основным движущим фактором этого запуска является растущая разработка продуктов с коллагеном, полученным из выловленной в дикой природе океанской рыбы, а также растущий спрос на косметические продукты и пищевые добавки на основе рыбного коллагена.

- Январь 2021 г . Darling Ingredients приобрела оставшиеся 50% акций компании EnviroFlight, производящей белки для насекомых.

Отчет о рынке животного белка в Южной Америке – Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ВВЕДЕНИЕ

- 2.1 Допущения исследования и определение рынка

- 2.2 Объем исследования

- 2.3 Методология исследования

3. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

- 3.1 Объем рынка конечных пользователей

- 3.1.1 Детское питание и детские смеси

- 3.1.2 Пекарня

- 3.1.3 Напитки

- 3.1.4 Хлопья на завтрак

- 3.1.5 Приправы/Соусы

- 3.1.6 Кондитерские изделия

- 3.1.7 Молочные и молочные альтернативные продукты

- 3.1.8 Питание пожилых людей и медицинское питание

- 3.1.9 Мясо/птица/морепродукты и продукты, заменители мяса

- 3.1.10 Продукты питания RTE/RTC

- 3.1.11 Закуски

- 3.1.12 Спортивное/спортивное питание

- 3.1.13 Корма для животных

- 3.1.14 Личная гигиена и косметика

- 3.2 Тенденции потребления белка

- 3.2.1 Животное

- 3.3 Тенденции производства

- 3.3.1 Животное

- 3.4 Нормативно-правовая база

- 3.4.1 Бразилия и Аргентина

- 3.5 Анализ цепочки создания стоимости и каналов сбыта

4. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США и объеме, прогнозы до 2029 года и анализ перспектив роста)

- 4.1 Тип белка

- 4.1.1 Казеин и казеинаты

- 4.1.2 Коллаген

- 4.1.3 Яичный белок

- 4.1.4 Желатин

- 4.1.5 Белок насекомых

- 4.1.6 Молочный белок

- 4.1.7 Сывороточный протеин

- 4.1.8 Другой животный белок

- 4.2 Конечный пользователь

- 4.2.1 Корма для животных

- 4.2.2 Еда и напитки

- 4.2.2.1 По дополнительному конечному пользователю

- 4.2.2.1.1 Пекарня

- 4.2.2.1.2 Напитки

- 4.2.2.1.3 Хлопья на завтрак

- 4.2.2.1.4 Приправы/Соусы

- 4.2.2.1.5 Кондитерские изделия

- 4.2.2.1.6 Молочные и молочные альтернативные продукты

- 4.2.2.1.7 Продукты питания RTE/RTC

- 4.2.2.1.8 Закуски

- 4.2.3 Личная гигиена и косметика

- 4.2.4 Добавки

- 4.2.4.1 По дополнительному конечному пользователю

- 4.2.4.1.1 Детское питание и детские смеси

- 4.2.4.1.2 Питание пожилых людей и медицинское питание

- 4.2.4.1.3 Спортивное/спортивное питание

- 4.3 Страна

- 4.3.1 Аргентина

- 4.3.2 Бразилия

- 4.3.3 Остальная часть Южной Америки

5. КОНКУРЕНТНАЯ СРЕДА

- 5.1 Ключевые стратегические шаги

- 5.2 Анализ доли рынка

- 5.3 Ландшафт компании

- 5.4 Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

- 5.4.1 Arla Foods amba

- 5.4.2 Darling Ingredients Inc.

- 5.4.3 GELITA AG

- 5.4.4 Gelnex

- 5.4.5 Hilmar Cheese Company, Inc.

- 5.4.6 Kerry Group plc

- 5.4.7 Lactoprot Deutschland GmbH

- 5.4.8 Ройал ФрисландКампина Н.В.

- 5.4.9 Saputo Inc

- 5.4.10 Sooro Renner Nutrição S.A.

- 5.4.11 Tangara Foods S.A

6. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ БЕЛКОВОЙ ПРОМЫШЛЕННОСТИ

7. ПРИЛОЖЕНИЕ

- 7.1 Глобальный обзор

- 7.1.1 Обзор

- 7.1.2 Концепция пяти сил Портера

- 7.1.3 Анализ глобальной цепочки создания стоимости

- 7.1.4 Динамика рынка (DRO)

- 7.2 Источники и ссылки

- 7.3 Список таблиц и рисунков

- 7.4 Первичная информация

- 7.5 Пакет данных

- 7.6 Словарь терминов

Сегментация индустрии животного белка в Южной Америке

Казеин и казеинаты, коллаген, яичный белок, желатин, белок насекомых, молочный белок, сывороточный белок представлены в виде сегментов по типу белка. Корма для животных, продукты питания и напитки, средства личной гигиены и косметика, пищевые добавки рассматриваются Конечным пользователем как сегменты. Аргентина и Бразилия представлены сегментами по странам.

- С точки зрения конечного потребителя, индустрия общественного питания является ведущим сектором применения животного белка в регионе. Ключевыми подсегментами сегмента FB являются хлебобулочные изделия и альтернативы молочным продуктам, на долю которых в 2022 году приходилось более 46% от общего объема. Желатин остается наиболее используемым белком в хлебопекарном секторе, поскольку он добавляет белок и действует как прозрачный желирующий и загуститель в хлебобулочных изделиях.

- Помимо сегмента FB, наибольшая доля заявок приходится на сегмент пищевых добавок в 2022 году 78% заявок приходилось на подсегмент спортивного питания, в первую очередь из-за роста ожирения в регионе. Аргентина, 28,3% населения которой страдает избыточным весом, была страной с самым высоким уровнем ожирения в Южной Америке в 2021 году. Чили, где 28% населения страдает ожирением, занимает второе место. С 27,9% Уругвай занимает третье место. Тем не менее, согласно прогнозам, в секторе средств личной гигиены, обогащенном сывороточным белком, будет зарегистрирован самый высокий среднегодовой темп роста в 4,43% в (2023-2029 годах) благодаря его функциональности в качестве средства для разглаживания кожи и кондиционирования волос.

- Молочные продукты и их альтернативы являются еще одним важным сегментом животных белков в регионе, среднегодовой темп роста которого за период исследования составил 3,19%. Рост продаж обусловлен использованием казеина в качестве коагулянта при производстве сыра, а также продолжающейся тенденцией к обогащению белками категории молочных десертов. Производители таких продуктов, как мороженое и йогурты, выпустили версии своих существующих продуктов, обогащенные белком, чтобы заявить о высоком содержании белка и добавленном белке. В результате, после казеина и казеинатов (которые применяются в сырной промышленности), сывороточный белок и молочный белок стали наиболее используемыми животными белками в этом сегменте. Эти белки также добавляются для улучшения вкусовых ощущений, вязкости и структуры.

| Казеин и казеинаты |

| Коллаген |

| Яичный белок |

| Желатин |

| Белок насекомых |

| Молочный белок |

| Сывороточный протеин |

| Другой животный белок |

| Корма для животных | ||

| Еда и напитки | По дополнительному конечному пользователю | Пекарня |

| Напитки | ||

| Хлопья на завтрак | ||

| Приправы/Соусы | ||

| Кондитерские изделия | ||

| Молочные и молочные альтернативные продукты | ||

| Продукты питания RTE/RTC | ||

| Закуски | ||

| Личная гигиена и косметика | ||

| Добавки | По дополнительному конечному пользователю | Детское питание и детские смеси |

| Питание пожилых людей и медицинское питание | ||

| Спортивное/спортивное питание | ||

| Аргентина |

| Бразилия |

| Остальная часть Южной Америки |

| Тип белка | Казеин и казеинаты | ||

| Коллаген | |||

| Яичный белок | |||

| Желатин | |||

| Белок насекомых | |||

| Молочный белок | |||

| Сывороточный протеин | |||

| Другой животный белок | |||

| Конечный пользователь | Корма для животных | ||

| Еда и напитки | По дополнительному конечному пользователю | Пекарня | |

| Напитки | |||

| Хлопья на завтрак | |||

| Приправы/Соусы | |||

| Кондитерские изделия | |||

| Молочные и молочные альтернативные продукты | |||

| Продукты питания RTE/RTC | |||

| Закуски | |||

| Личная гигиена и косметика | |||

| Добавки | По дополнительному конечному пользователю | Детское питание и детские смеси | |

| Питание пожилых людей и медицинское питание | |||

| Спортивное/спортивное питание | |||

| Страна | Аргентина | ||

| Бразилия | |||

| Остальная часть Южной Америки | |||

Определение рынка

- Конечный пользователь - Рынок протеиновых ингредиентов работает по принципу B2B. Производители продуктов питания, напитков, пищевых добавок, кормов для животных, средств личной гигиены и косметики считаются конечными потребителями на изучаемом рынке. В объем поставки не входят производители, покупающие жидкую/сухую сыворотку для использования в качестве связующего агента или загустителя или для других небелковых применений.

- Уровень проникновения - Уровень проникновения определяется как процент объема рынка конечных пользователей, обогащенных протеином, в общем объеме рынка конечных пользователей.

- Среднее содержание белка - Среднее содержание белка — это среднее содержание белка на 100 г продукта, произведенного всеми компаниями-конечными потребителями, рассматриваемыми в рамках настоящего отчета.

- Объем рынка конечных пользователей - Объем рынка конечного пользователя — это консолидированный объем всех типов и форм продуктов для конечного пользователя в стране или регионе.

Методология исследования

Mordor Intelligence следует четырехэтапной методологии во всех наших отчетах.

- Шаг 1: Определить ключевые переменные: Количественные ключевые переменные (отрасль и внешние) в отношении конкретного сегмента продукта и страны выбираются из группы соответствующих переменных и факторов на основе исследований на рабочем столе и обзора литературы; вместе с первичными экспертными входами. Эти переменные дополнительно подтверждаются с помощью регрессионного моделирования (при необходимости).

- Шаг 2: Создать рыночную модель: Для создания надежной методологии прогнозирования переменные и факторы, определенные на шаге 1, тестируются на основе доступных исторических рыночных цифр. Через итеративный процесс устанавливаются переменные, необходимые для прогнозирования рынка, и модель создается на основе этих переменных.

- Шаг 3: Проверить и завершить: На этом важном этапе все рыночные цифры, переменные и звонки аналитиков проверяются через обширную сеть экспертов первичного исследования из изучаемого рынка. Респонденты выбираются на всех уровнях и функциях для создания глобальной картины изучаемого рынка.

- Шаг 4: Результаты исследования: Синдицированные отчеты, индивидуальные консалтинговые задания, базы данных и платформы подписки.