Размер рынка белка в Южной Америке

| Период исследования | 2017 - 2029 | |

| Размер Рынка (2024) | 1.98 Миллиардов долларов США | |

| Размер Рынка (2029) | 2.61 Миллиардов долларов США | |

| Наибольшая доля по конечному пользователю | Еда и напитки | |

| CAGR (2024 - 2029) | 5.53 % | |

| Наибольшая доля по странам | Бразилия | |

| Концентрация Рынка | Низкий | |

Ключевые игроки | ||

| ||

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка белка в Южной Америке

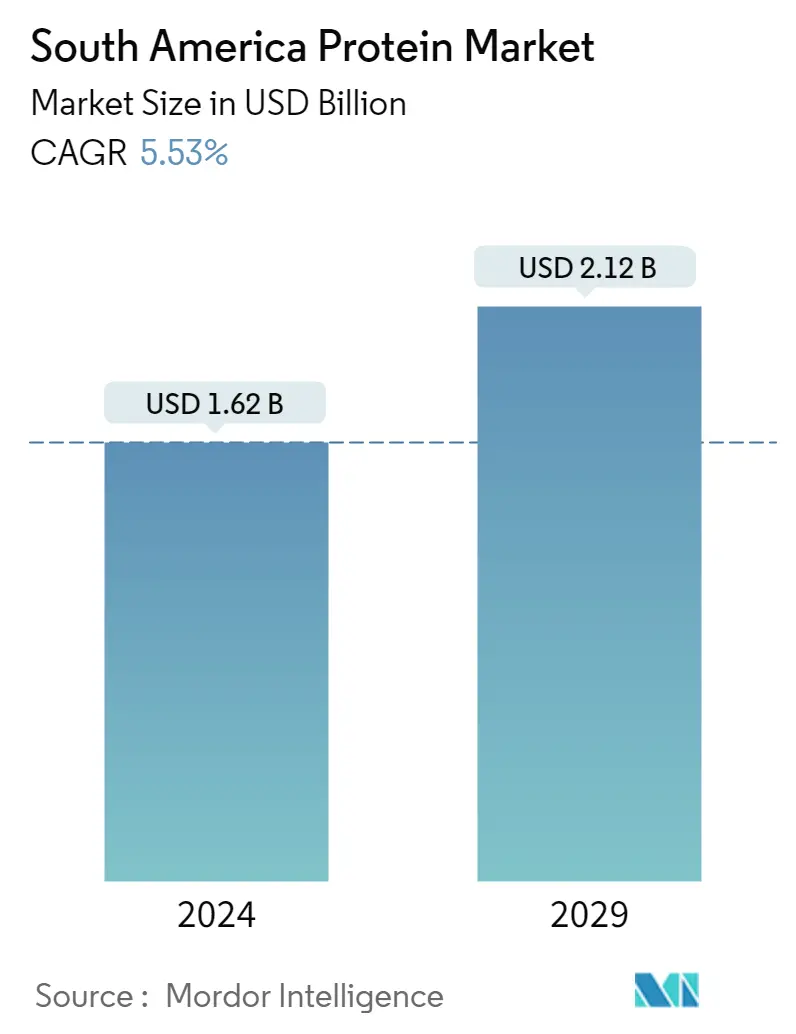

Размер рынка белка в Южной Америке оценивается в 1,62 миллиарда долларов США в 2024 году и, как ожидается, достигнет 2,12 миллиарда долларов США к 2029 году, при этом среднегодовой темп роста составит 5,53% в течение прогнозируемого периода (2024-2029 годы).

Поскольку в хлебопекарной промышленности и производстве альтернативных молочных продуктов наибольшее применение белка наблюдается, продукты питания и напитки занимают ведущую долю рынка в регионе.

- С точки зрения конечного потребителя, индустрия общественного питания является ведущим сектором применения белка в регионе. Ключевыми подсегментами сегмента FB являются хлебобулочные изделия и альтернативы молочным продуктам, на долю которых в 2022 году приходилось более 46% от общего объема. Желатин остается наиболее используемым белком в хлебопекарном секторе, поскольку он добавляет белок и действует как прозрачный желирующий и загуститель в хлебобулочных изделиях.

- Молочные продукты и их альтернативы являются еще одним важным сегментом животных белков в регионе, среднегодовой темп роста которого за период исследования составил 3,38%. Рост продаж обусловлен использованием казеина в качестве коагулянта при производстве сыра, а также продолжающейся тенденцией к обогащению белками категории молочных десертов. Производители таких продуктов, как мороженое и йогурты, выпустили версии своих существующих продуктов, обогащенные белком, чтобы заявить о высоком содержании белка и добавленном белке. В результате, после казеина и казеинатов (которые применяются в сырной промышленности), сывороточный белок и молочный белок стали наиболее используемыми животными белками в этом сегменте. Эти белки также добавляются для улучшения вкусовых ощущений, вязкости и структуры.

- Вторым по величине сегментом конечного потребителя остались корма для животных. Он имеет самый высокий среднегодовой темп роста (6,14% по объему) в применении растительного белка. Соя является высокопитательным источником с менее изменчивым химическим составом, чем другие источники белка, что делает ее популярной в кормах для животных. Кроме того, поскольку соевые концентраты содержат легкоусвояемые аминокислоты и способствуют задержке липидов и воды, они идеально подходят для предварительных блюд из курицы. Поскольку производство сои в регионе велико, ее предложение будет большим по доступной цене. Из-за увеличения предложения производители начали включать соевый белок вместо других в корма для животных.

В условиях растущей обеспокоенности потребители все чаще переходят на здоровую диету, Бразилия доминировала на рынке белка в Южной Америке.

- Ожидается, что рынок увидит высокий потенциал роста среднегодовой темп роста составит 5,21% в течение прогнозируемого периода благодаря увеличению государственной поддержки. Например, введение Национальным агентством санитарного надзора (ANIVSA) новых правил в отношении пищевых добавок в 2018 году в Бразилии значительно облегчило проникновение брендов в страну. Это также облегчило процветание и внедрение инноваций существующим брендам.

- По странам на рынке доминирует Бразилия, где спрос на растительный белок лидирует. Столь высокий спрос можно объяснить старением населения страны, которое, по оценкам, утроится к 2050 году и составит около 66 миллионов бразильцев. В условиях растущей обеспокоенности потребители все чаще переходят на здоровую диету. В результате Бразилия зафиксировала самый быстрый потенциал роста среди всех стран Южной Америки среднегодовой темп роста составил 6,55% в течение прогнозируемого периода. По сфере применения сегмент FB лидирует по рыночному спросу, при этом 70% его спроса приходится на подсегменты хлебобулочных изделий, заменителей мяса/мяса и заменителей молочных/молочных продуктов.

- Среди двух основных классификаций микробных белков микопротеины имеют самую высокую долю, а также самый быстрый среднегодовой темп роста - 3,96% по объему за прогнозируемый период. Микопротеин содержит много незаменимых аминокислот (EAA). Содержание EAA составляет 41% от общего количества белка, что сопоставимо со спирулиной, широким спектром источников белка из водорослей. Это значение выше, чем у большинства других широко потребляемых белков растительного происхождения. Микопротеин имеет более высокую пищевую ценность, мясоподобную текстуру и множество функциональных свойств, что делает его перспективным источником белка для замены мясных белков как растительного, так и животного происхождения.

Тенденции белкового рынка Южной Америки

- Тенденции в области органических продуктов питания и использования омега-3 набирают обороты.

- Ключевые международные игроки расширяют свое присутствие

- Альтернативы алкоголю стимулируют рынок

- Переход потребителей к низкоуглеводной диете представляет угрозу для роста рынка

- Растущий потребительский спрос на натуральные, полезные для здоровья соусы и заправки приносит пользу транснациональным компаниям.

- Бразилия занимает основную долю на рынке шоколада Южной Америки.

- Повышение непереносимости лактозы для поддержки продаж альтернативных молочных продуктов

- Рост пожилого населения меняет динамику рынка

- Растущая популярность продуктов питания растительного происхождения

- Спрос на продукцию с чистой этикеткой растет

- Сдвиг потребителей в сторону диетических продуктов питания способствовал росту рынка

- Растущие тенденции в области здравоохранения и хорошего самочувствия движут рынком

- Комбикорм для поддержки роста рынка

- Южная Америка образует прибыльный рынок косметики

- На Бразилию приходится наибольшая доля потребления растительного белка в регионе.

- Производство сои и гороха в течение прогнозируемого периода вырастет значительно

Обзор белковой индустрии Южной Америки

Рынок протеинов Южной Америки фрагментирован пять крупнейших компаний занимают 30,53%. Основными игроками на этом рынке являются Archer Daniels Midland Company, Arla Foods amba, Ingredion Incorporated, International Flavors Fragrances, Inc. и Kerry Group plc (отсортировано в алфавитном порядке).

Лидеры белкового рынка Южной Америки

Archer Daniels Midland Company

Arla Foods amba

Ingredion Incorporated

International Flavors & Fragrances, Inc.

Kerry Group plc

Other important companies include Bremil Group, BRF S.A., Gelnex, Lactoprot Deutschland GmbH, Tereos SCA.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости белкового рынка Южной Америки

- Апрель 2021 г . Ingredion Inc. выпустила два новых ингредиента в своем сегменте горохового белка растительного происхождения. Компания выпустила изолят горохового белка Vitessense Pulse 1853 и гороховый крахмал Purity P 1002, которые на 100% получены из экологически чистых продуктов североамериканских ферм.

- Февраль 2021 г . Arla Foods AmbA согласилась купить 50% акций Arla Food Ingredients SA (AFISA), своего совместного предприятия в Южной Америке, у партнера SanCor, аргентинского молочного кооператива.

- Февраль 2021 г . подразделение DuPont Nutrition Biosciences и компания-производитель ингредиентов IFF объявили о своем слиянии в 2021 году. Объединенная компания продолжит работать под названием IFF. Дополнительные портфели обеспечивают компании лидирующие позиции в ряде ингредиентов, включая соевый белок.

Отчет о рынке белка в Южной Америке – Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ВВЕДЕНИЕ

- 2.1 Допущения исследования и определение рынка

- 2.2 Объем исследования

- 2.3 Методология исследования

3. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

- 3.1 Объем рынка конечных пользователей

- 3.1.1 Детское питание и детские смеси

- 3.1.2 Пекарня

- 3.1.3 Напитки

- 3.1.4 Хлопья на завтрак

- 3.1.5 Приправы/Соусы

- 3.1.6 Кондитерские изделия

- 3.1.7 Молочные и молочные альтернативные продукты

- 3.1.8 Питание пожилых людей и медицинское питание

- 3.1.9 Мясо/птица/морепродукты и продукты, заменители мяса

- 3.1.10 Продукты питания RTE/RTC

- 3.1.11 Закуски

- 3.1.12 Спортивное/спортивное питание

- 3.1.13 Корма для животных

- 3.1.14 Личная гигиена и косметика

- 3.2 Тенденции потребления белка

- 3.2.1 Животное

- 3.2.2 Растение

- 3.3 Тенденции производства

- 3.3.1 Животное

- 3.3.2 Растение

- 3.4 Нормативно-правовая база

- 3.4.1 Бразилия и Аргентина

- 3.5 Анализ цепочки создания стоимости и каналов сбыта

4. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США и объеме, прогнозы до 2029 года и анализ перспектив роста)

- 4.1 Источник

- 4.1.1 Животное

- 4.1.1.1 По типу белка

- 4.1.1.1.1 Казеин и казеинаты

- 4.1.1.1.2 Коллаген

- 4.1.1.1.3 Яичный белок

- 4.1.1.1.4 Желатин

- 4.1.1.1.5 Белок насекомых

- 4.1.1.1.6 Молочный белок

- 4.1.1.1.7 Сывороточный протеин

- 4.1.1.1.8 Другой животный белок

- 4.1.2 микробный

- 4.1.2.1 По типу белка

- 4.1.2.1.1 Белок водорослей

- 4.1.2.1.2 Микопротеин

- 4.1.3 Растение

- 4.1.3.1 По типу белка

- 4.1.3.1.1 Конопляный протеин

- 4.1.3.1.2 Гороховый протеин

- 4.1.3.1.3 Картофельный белок

- 4.1.3.1.4 Рисовый протеин

- 4.1.3.1.5 Я протеин

- 4.1.3.1.6 Пшеничный протеин

- 4.1.3.1.7 Другой растительный белок

- 4.2 Конечный пользователь

- 4.2.1 Корма для животных

- 4.2.2 Еда и напитки

- 4.2.2.1 По дополнительному конечному пользователю

- 4.2.2.1.1 Пекарня

- 4.2.2.1.2 Напитки

- 4.2.2.1.3 Хлопья на завтрак

- 4.2.2.1.4 Приправы/Соусы

- 4.2.2.1.5 Кондитерские изделия

- 4.2.2.1.6 Молочные и молочные альтернативные продукты

- 4.2.2.1.7 Мясо/птица/морепродукты и продукты, заменители мяса

- 4.2.2.1.8 Продукты питания RTE/RTC

- 4.2.2.1.9 Закуски

- 4.2.3 Личная гигиена и косметика

- 4.2.4 Добавки

- 4.2.4.1 По дополнительному конечному пользователю

- 4.2.4.1.1 Детское питание и детские смеси

- 4.2.4.1.2 Питание пожилых людей и медицинское питание

- 4.2.4.1.3 Спортивное/спортивное питание

- 4.3 Страна

- 4.3.1 Аргентина

- 4.3.2 Бразилия

- 4.3.3 Остальная часть Южной Америки

5. КОНКУРЕНТНАЯ СРЕДА

- 5.1 Ключевые стратегические шаги

- 5.2 Анализ доли рынка

- 5.3 Ландшафт компании

- 5.4 Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

- 5.4.1 Archer Daniels Midland Company

- 5.4.2 Arla Foods amba

- 5.4.3 Bremil Group

- 5.4.4 BRF S.A.

- 5.4.5 Gelnex

- 5.4.6 Ingredion Incorporated

- 5.4.7 Международные ароматы и ароматы, Inc.

- 5.4.8 Kerry Group plc

- 5.4.9 Lactoprot Deutschland GmbH

- 5.4.10 Tereos SCA

6. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ БЕЛКОВОЙ ПРОМЫШЛЕННОСТИ

7. ПРИЛОЖЕНИЕ

- 7.1 Глобальный обзор

- 7.1.1 Обзор

- 7.1.2 Концепция пяти сил Портера

- 7.1.3 Анализ глобальной цепочки создания стоимости

- 7.1.4 Динамика рынка (DRO)

- 7.2 Источники и ссылки

- 7.3 Список таблиц и рисунков

- 7.4 Первичная информация

- 7.5 Пакет данных

- 7.6 Словарь терминов

Сегментация белковой индустрии Южной Америки

Животные, микробы и растения представлены как сегменты по источникам. Корма для животных, продукты питания и напитки, средства личной гигиены и косметика, пищевые добавки рассматриваются Конечным пользователем как сегменты. Аргентина и Бразилия представлены сегментами по странам.

- С точки зрения конечного потребителя, индустрия общественного питания является ведущим сектором применения белка в регионе. Ключевыми подсегментами сегмента FB являются хлебобулочные изделия и альтернативы молочным продуктам, на долю которых в 2022 году приходилось более 46% от общего объема. Желатин остается наиболее используемым белком в хлебопекарном секторе, поскольку он добавляет белок и действует как прозрачный желирующий и загуститель в хлебобулочных изделиях.

- Молочные продукты и их альтернативы являются еще одним важным сегментом животных белков в регионе, среднегодовой темп роста которого за период исследования составил 3,38%. Рост продаж обусловлен использованием казеина в качестве коагулянта при производстве сыра, а также продолжающейся тенденцией к обогащению белками категории молочных десертов. Производители таких продуктов, как мороженое и йогурты, выпустили версии своих существующих продуктов, обогащенные белком, чтобы заявить о высоком содержании белка и добавленном белке. В результате, после казеина и казеинатов (которые применяются в сырной промышленности), сывороточный белок и молочный белок стали наиболее используемыми животными белками в этом сегменте. Эти белки также добавляются для улучшения вкусовых ощущений, вязкости и структуры.

- Вторым по величине сегментом конечного потребителя остались корма для животных. Он имеет самый высокий среднегодовой темп роста (6,14% по объему) в применении растительного белка. Соя является высокопитательным источником с менее изменчивым химическим составом, чем другие источники белка, что делает ее популярной в кормах для животных. Кроме того, поскольку соевые концентраты содержат легкоусвояемые аминокислоты и способствуют задержке липидов и воды, они идеально подходят для предварительных блюд из курицы. Поскольку производство сои в регионе велико, ее предложение будет большим по доступной цене. Из-за увеличения предложения производители начали включать соевый белок вместо других в корма для животных.

| Животное | По типу белка | Казеин и казеинаты |

| Коллаген | ||

| Яичный белок | ||

| Желатин | ||

| Белок насекомых | ||

| Молочный белок | ||

| Сывороточный протеин | ||

| Другой животный белок | ||

| микробный | По типу белка | Белок водорослей |

| Микопротеин | ||

| Растение | По типу белка | Конопляный протеин |

| Гороховый протеин | ||

| Картофельный белок | ||

| Рисовый протеин | ||

| Я протеин | ||

| Пшеничный протеин | ||

| Другой растительный белок |

| Корма для животных | ||

| Еда и напитки | По дополнительному конечному пользователю | Пекарня |

| Напитки | ||

| Хлопья на завтрак | ||

| Приправы/Соусы | ||

| Кондитерские изделия | ||

| Молочные и молочные альтернативные продукты | ||

| Мясо/птица/морепродукты и продукты, заменители мяса | ||

| Продукты питания RTE/RTC | ||

| Закуски | ||

| Личная гигиена и косметика | ||

| Добавки | По дополнительному конечному пользователю | Детское питание и детские смеси |

| Питание пожилых людей и медицинское питание | ||

| Спортивное/спортивное питание | ||

| Аргентина |

| Бразилия |

| Остальная часть Южной Америки |

| Источник | Животное | По типу белка | Казеин и казеинаты |

| Коллаген | |||

| Яичный белок | |||

| Желатин | |||

| Белок насекомых | |||

| Молочный белок | |||

| Сывороточный протеин | |||

| Другой животный белок | |||

| микробный | По типу белка | Белок водорослей | |

| Микопротеин | |||

| Растение | По типу белка | Конопляный протеин | |

| Гороховый протеин | |||

| Картофельный белок | |||

| Рисовый протеин | |||

| Я протеин | |||

| Пшеничный протеин | |||

| Другой растительный белок | |||

| Конечный пользователь | Корма для животных | ||

| Еда и напитки | По дополнительному конечному пользователю | Пекарня | |

| Напитки | |||

| Хлопья на завтрак | |||

| Приправы/Соусы | |||

| Кондитерские изделия | |||

| Молочные и молочные альтернативные продукты | |||

| Мясо/птица/морепродукты и продукты, заменители мяса | |||

| Продукты питания RTE/RTC | |||

| Закуски | |||

| Личная гигиена и косметика | |||

| Добавки | По дополнительному конечному пользователю | Детское питание и детские смеси | |

| Питание пожилых людей и медицинское питание | |||

| Спортивное/спортивное питание | |||

| Страна | Аргентина | ||

| Бразилия | |||

| Остальная часть Южной Америки | |||

Определение рынка

- Конечный пользователь - Рынок протеиновых ингредиентов работает по принципу B2B. Производители продуктов питания, напитков, пищевых добавок, кормов для животных, средств личной гигиены и косметики считаются конечными потребителями на изучаемом рынке. В объем поставки не входят производители, покупающие жидкую/сухую сыворотку для использования в качестве связующего агента или загустителя или для других небелковых применений.

- Уровень проникновения - Уровень проникновения определяется как процент объема рынка конечных пользователей, обогащенных протеином, в общем объеме рынка конечных пользователей.

- Среднее содержание белка - Среднее содержание белка — это среднее содержание белка на 100 г продукта, произведенного всеми компаниями-конечными потребителями, рассматриваемыми в рамках настоящего отчета.

- Объем рынка конечных пользователей - Объем рынка конечного пользователя — это консолидированный объем всех типов и форм продуктов для конечного пользователя в стране или регионе.

Методология исследования

Mordor Intelligence следует четырехэтапной методологии во всех наших отчетах.

- Шаг 1: Определить ключевые переменные: Количественные ключевые переменные (отрасль и внешние) в отношении конкретного сегмента продукта и страны выбираются из группы соответствующих переменных и факторов на основе исследований на рабочем столе и обзора литературы; вместе с первичными экспертными входами. Эти переменные дополнительно подтверждаются с помощью регрессионного моделирования (при необходимости).

- Шаг 2: Создать рыночную модель: Для создания надежной методологии прогнозирования переменные и факторы, определенные на шаге 1, тестируются на основе доступных исторических рыночных цифр. Через итеративный процесс устанавливаются переменные, необходимые для прогнозирования рынка, и модель создается на основе этих переменных.

- Шаг 3: Проверить и завершить: На этом важном этапе все рыночные цифры, переменные и звонки аналитиков проверяются через обширную сеть экспертов первичного исследования из изучаемого рынка. Респонденты выбираются на всех уровнях и функциях для создания глобальной картины изучаемого рынка.

- Шаг 4: Результаты исследования: Синдицированные отчеты, индивидуальные консалтинговые задания, базы данных и платформы подписки.