Размер и доля рынка детекторов дыма

Анализ рынка детекторов дыма от Mordor Intelligence

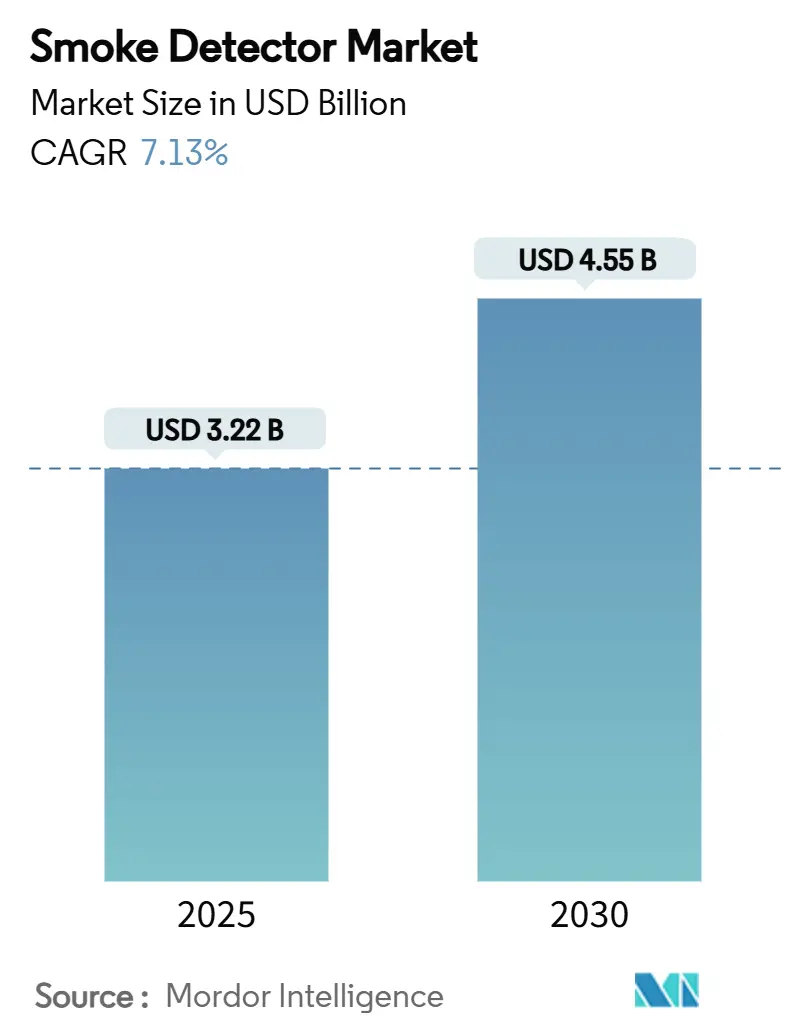

Размер рынка детекторов дыма оценивается в 3,22 млрд долларов США в 2025 году и готов зарегистрировать CAGR 7,13%, подняв доходы до 4,55 млрд долларов США к 2030 году. Рост обусловлен более строгими нормами пожарной безопасности, продолжающимся городским строительством и быстрым переходом к умным устройствам со страховыми льготами, которые сокращают ложные срабатывания и снижают премии. Строительные правила в Северной Америке, рамки EN 54 в Европе и китайский мандат по модернизации GB 55037-2022 продолжают расширять установленную базу взаимосвязанных сигнализаций, в то время как двухсенсорные и аспирационные технологии решают проблему ложных срабатываний в сложных объектах. Фотоэлектрические изделия сохраняют лидерство в жилищах с низким риском тления, однако многосенсорные системы завоевывают большие позиции в офисах, торговых центрах и складах, которые теперь сталкиваются как с контролем соблюдения кодексов, так и со страховым надзором. Производители концентрируются на герметичных литиевых батареях и адресных IoT-модулях для снижения обслуживания и обеспечения данных в реальном времени для платформ управления зданиями. Конкурентное поле остается умеренно фрагментированным, поскольку глобальные лидеры приобретают нишевых новаторов, в то время как новые участники продвигают недорогие, готовые к приложениям решения для развивающихся рынков.

Ключевые выводы отчета

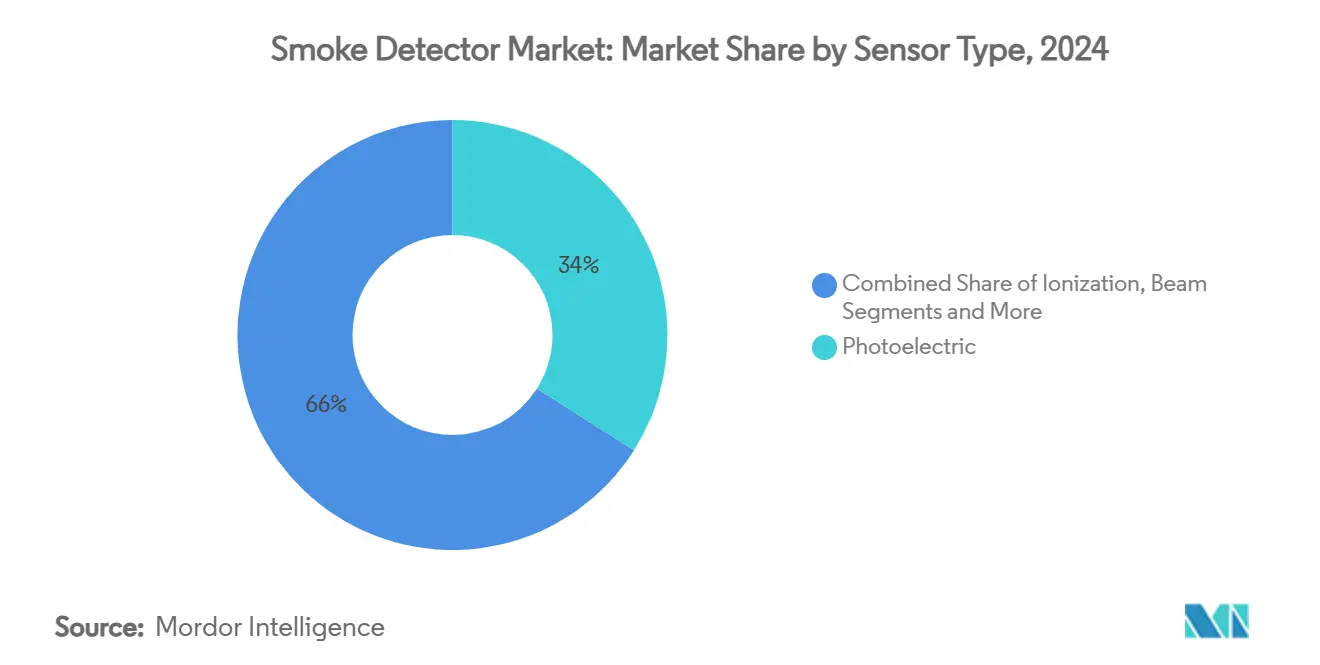

- По типу сенсора фотоэлектрические сенсоры лидировали с 34% долей доходов в 2024 году; прогнозируется расширение двухсенсорных технологий с CAGR 9,5% до 2030 года.

- По источнику питания устройства на батарейках занимали 44% доли рынка детекторов дыма в 2024 году, в то время как прогнозируется рост проводных систем с резервным питанием от батарей с CAGR 8,8% между 2025 и 2030 годами.

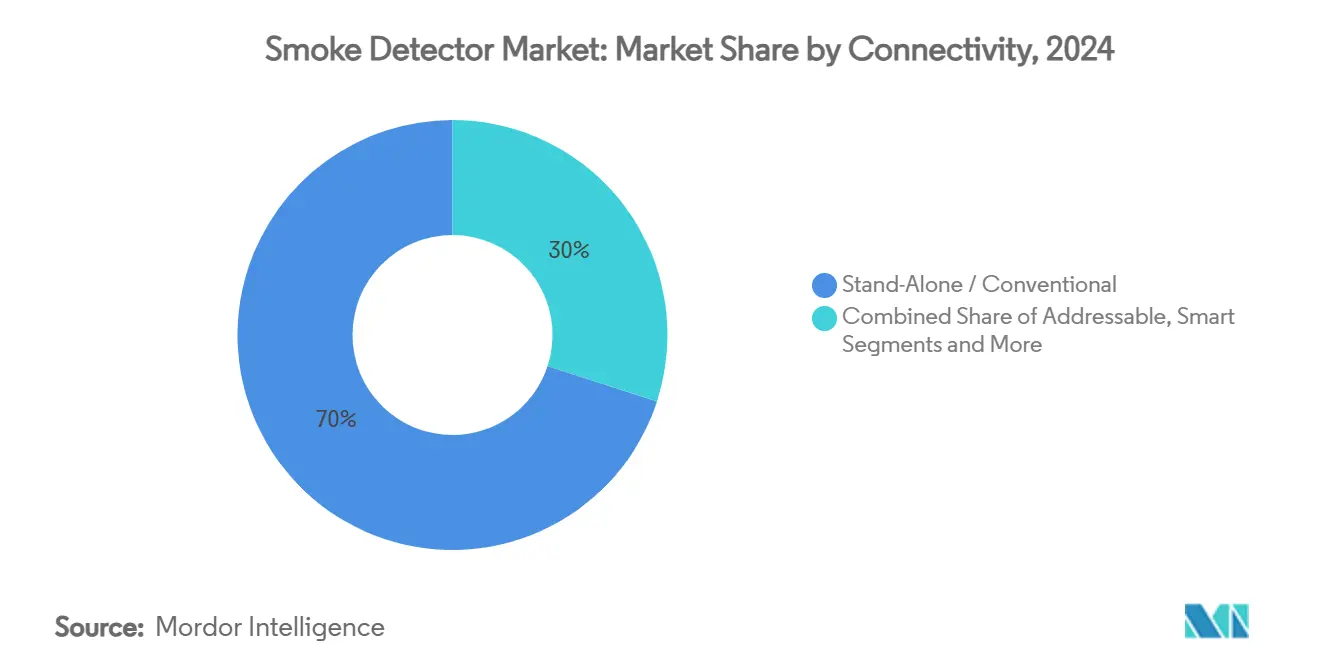

- По подключению автономные детекторы занимали 70% доли размера рынка детекторов дыма в 2024 году, однако умные модели с поддержкой IoT готовы развиваться с CAGR 10,1% до 2030 года.

- По конечным пользователям жилые применения составили 44% доли размера рынка детекторов дыма в 2024 году; ожидается рост складов транспорта и логистики с CAGR 9,8% до 2030 года.

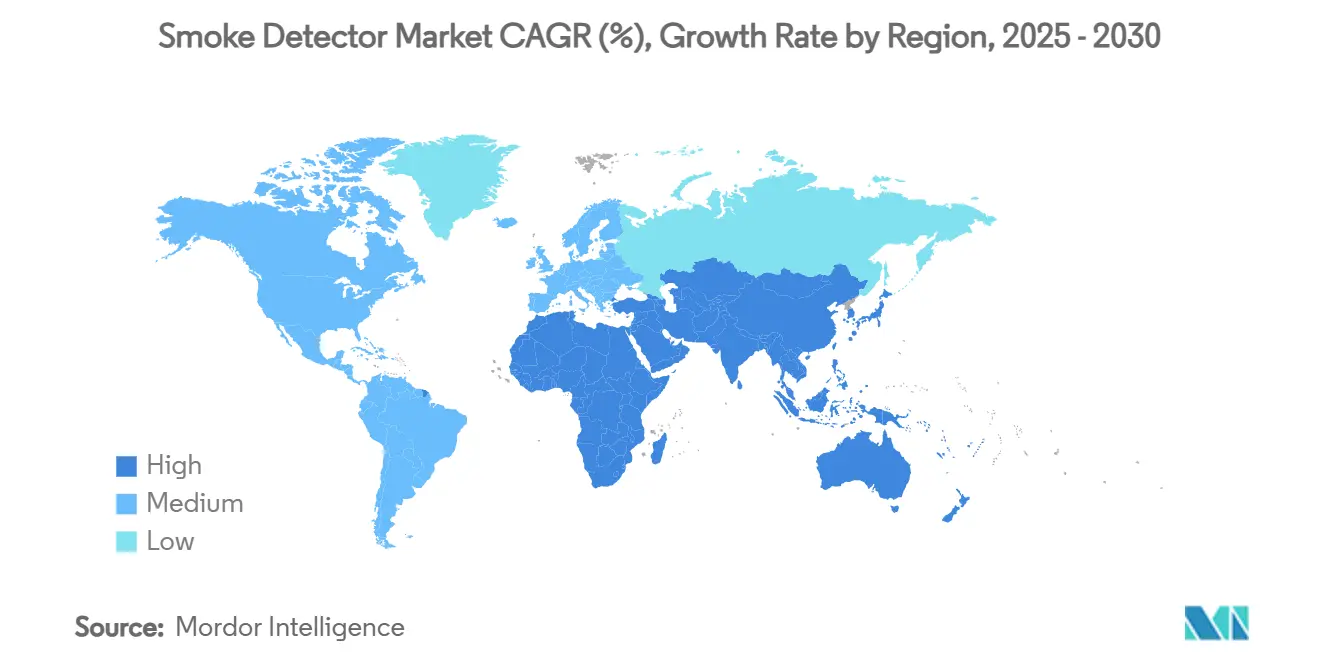

- По географии Северная Америка доминировала с 40% долей доходов в 2024 году; прогнозируется, что Азиатско-Тихоокеанский регион зафиксирует самый высокий CAGR 8,4% с 2025 по 2030 год.

Тенденции и аналитика глобального рынка детекторов дыма

Анализ воздействия драйверов

| ДРАЙВЕР | (~) % ВОЗДЕЙСТВИЕ НА ПРОГНОЗ CAGR | ГЕОГРАФИЧЕСКАЯ РЕЛЕВАНТНОСТЬ | ВРЕМЕННЫЕ РАМКИ ВОЗДЕЙСТВИЯ |

|---|---|---|---|

| Обязательное взаимосоединение жилых детекторов дыма в США и Канаде | 1.8% | Северная Америка | Среднесрочный период (2-4 года) |

| Требование EN 54-29 по многосенсорности ускоряет коммерческие модернизации в Европе | 1.2% | Европа | Среднесрочный период (2-4 года) |

| Обновление кодекса GB50116 Китая 2024 года для высотных зданий | 1.5% | Китай, распространение на АТЭС | Краткосрочный период (≤ 2 лет) |

| 10-летние модернизации герметичных литиевых батарей снижают расходы на обслуживание в Европе | 0.9% | Европа, Северная Америка | Долгосрочный период (≥ 4 лет) |

| Скидки страховых премий для детекторов, подключенных к IoT | 1.1% | Глобально, во главе с Северной Америкой и Европой | Среднесрочный период (2-4 года) |

| Бум складирования электронной коммерции стимулирует аспирационные детекторы | 0.8% | Глобально, сосредоточено на развитых рынках | Краткосрочный период (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Обязательное взаимосоединение жилых детекторов дыма в США и Канаде

Обновление 24 CFR § 3280.209 обязывает каждую новую или заменяемую сигнализацию в американском промышленном жилье быть проводной и взаимосвязанной, запуская все устройства при обнаружении дыма одним из них. Пункт R314 Международного совета по кодексам отражает это требование для построенных на месте жилищ, создавая большую волну модернизации, поскольку владельцы заменяют стареющие автономные устройства. Канада следует с аналогичными правилами в своем Национальном противопожарном кодексе, а Противопожарный кодекс Онтарио обеспечивает взаимосоединение как в жилых единицах, так и в гостевых апартаментах. По мере соблюдения строителями объемы отгрузок многосвязываемых устройств увеличиваются, а страховщики снижают премии, дополнительно стимулируя принятие. Поставщики отвечают комбинированными проводно-беспроводными mesh-решениями, которые упрощают модернизацию в существующем жилом фонде.[1]Правительство США, '24 CFR § 3280.209 - Требования к детекторам дыма', law.cornell.edu

Требование EN 54-29 по многосенсорности ускоряет коммерческие модернизации в Европе

EN 54-29 объединяет обнаружение дыма, тепла и CO под одной сертифицированной многосенсорной головкой, уменьшая нежелательные срабатывания в оживленных коммерческих помещениях. Германия и Бельгия теперь требуют совместимости EN 54-13 на уровне всей системы, заставляя отели, торговые центры и офисы заменять устаревшие детекторы одной технологии на утвержденные по типу гибриды. Пожарные службы рассматривают валидированные многосенсорные сигналы как подтвержденные пожары, сокращая дорогостоящие выезды и страховой риск, преимущество, усиленное некоторыми страховщиками, предлагающими кредиты по премиям. Системные интеграторы видят более высокие маржи проектов, поскольку они объединяют детекторы с адресными панелями и облачной аналитикой. Модернизации набирают темп в Великобритании, Франции и странах Северной Европы, где проводятся энергоэффективные реконструкции.

Обновление кодекса GB50116 Китая 2024 года для высотных зданий

Общий противопожарный кодекс Китая (GB 55037-2022) вступил в силу в июне 2023 года и заменяет более ранние правила GB 50016, требуя автоматические сети пожарной сигнализации с детекторами дыма в жилых блоках выше 27 м и коммерческих башнях свыше 24 м. Муниципалитеты в Пекине, Шанхае и Шэньчжэне устанавливают более короткие льготные периоды, заставляя владельцев модернизировать миллионы единиц. Требования по интеграции детекторов с системами управления зданиями повышают отгрузки адресных и IoT устройств. Отечественные производители сталкиваются с скачками объемов, в то время как иностранные поставщики двухсенсорных головок выигрывают от более строгих требований к производительности, отражающих EN 54. Доходы от установки растут, поскольку интеграторы подключают детекторы к аварийному освещению и цепям отключения HVAC.

10-летние модернизации герметичных литиевых батарей снижают расходы на обслуживание в Европе

Долгосрочные герметичные сигнализации удовлетворяют давление расходов на рабочую силу в Европе, устраняя ежегодные замены батарей и соответствуя целям устойчивости. Операторы социального жилья в странах Северной Европы ссылаются на многолетнюю экономию затрат, которая компенсирует более высокие первоначальные цены. Арендодатели в Великобритании видят преимущества соответствия, поскольку арендаторы не могут отключить источники питания. Города, такие как Амстердам, теперь включают пункты о герметичных батареях в правила безопасности жилищ, усиливая спрос. Поставщики сочетают источник питания с низкочастотными звуковыми сигнализаторами для удовлетворения новых кодексов помощи при эвакуации для пожилых людей.

Анализ воздействия ограничений

| ОГРАНИЧЕНИЯ | (~) % ВОЗДЕЙСТВИЕ НА ПРОГНОЗ CAGR | ГЕОГРАФИЧЕСКАЯ РЕЛЕВАНТНОСТЬ | ВРЕМЕННЫЕ РАМКИ ВОЗДЕЙСТВИЯ |

|---|---|---|---|

| Ограничения поставок изотопа Am-241 для ионизационных камер | -0.7% | Глобально, особенно Северная Америка | Долгосрочный период (≥ 4 лет) |

| Нехватка навыков установки в развертывании, соответствующем кодексам АСЕАН | -0.5% | Страны АСЕАН-5 | Среднесрочный период (2-4 года) |

| Ответственность за ложную тревогу замедляет принятие многосенсорных технологий в Великобритании | -0.4% | Великобритания | Краткосрочный период (≤ 2 лет) |

| Высокая первоначальная стоимость умных детекторов LoRaWAN/BLE в Индии и Бразилии | -0.6% | Индия, Бразилия, развивающиеся рынки | Среднесрочный период (2-4 года) |

| Источник: Mordor Intelligence | |||

Ограничения поставок изотопа Am-241 для ионизационных камер

Лос-Аламосская национальная лаборатория возобновила отечественное производство Am-241, однако объемы остаются ограниченными, а наращивание сложно. Геополитические трения ограничивают российский экспорт, традиционный резервный источник. Производители хеджируются, переделывая линии под фотоэлектрические или двухсенсорные головки, но покупатели, чувствительные к затратам, все еще предпочитают ионизацию для быстрого обнаружения пламени. Точечные дефициты повышают цены на компоненты, давя на маржи и расширяя разрыв цен с фотоэлектрическими моделями в Латинской Америке и Африке.[2]Лос-Аламосская национальная лаборатория, 'Соединенные Штаты Америциума', lanl.gov

Нехватка навыков установки в развертывании, соответствующем кодексам АСЕАН

Сингапур и Малайзия обеспечивают соблюдение продвинутых кодексов, выровненных с EN, однако меньшим рынкам АСЕАН не хватает технических специалистов, сертифицированных для ввода в эксплуатацию адресных или IoT систем. Проекты сталкиваются с задержками, поскольку интеграторы прилетают со специализированными бригадами, раздувая расходы. Транснациональные корпорации запускают учебные центры в Бангкоке и Хошимине для наращивания местных мощностей, но дефицит вряд ли закроется до 2028 года. Правительства рассматривают возможность обязательной сторонней инспекции для повышения качества, добавляя сложность для застройщиков с ограниченным бюджетом.

Сегментный анализ

По типу сенсора: двухсенсорная технология набирает обороты

Фотоэлектрические модели занимали 34% доли рынка детекторов дыма в 2024 году, предпочитаемые кодексами, нацеленными на риск тлеющего огня в домах. Двухсенсорные устройства, сочетающие принципы ионизации и фотоэлектрики, показывают самый быстрый CAGR 9,5%, поскольку коммерческие кодексы требуют более широкого покрытия. Ионизационные головки все еще продаются в жилье с низкими доходами, но сталкиваются с ограничениями Am-241, в то время как лучевые детекторы занимают места в атриумах и стадионах, которым требуется дальнобойная прямая видимость. Аспирационные системы занимают премиальный уровень, при этом Honeywell FAAST FLEX завоевывает признание в пыльных промышленных зонах, где ложные срабатывания рискуют простоем.

Регулятивный уклон в сторону принятия многосенсорных решений меняет бюджеты НИОКР. Исследование Nature доказывает, что емкостный анализ частиц может распознавать дым против пара на уровне частей на миллион, обеспечивая более умные алгоритмы. Единообразие EN 54 позволяет смешанным датчикам разных поставщиков подключаться к общим панелям, снижая риск интегратора. Видеообнаружение дыма, уже пилотируемое на нефтегазовых предприятиях, может нарушить точечные датчики, идентифицируя дым за секунды, хотя высокая пропускная способность ограничивает основное использование, пока не упадут расходы.[3]Nature, 'Исследование емкостного анализа частиц детектора дыма', doi.org

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По источнику питания: системы резервного питания от батарей обеспечивают надежность

Устройства на батарейках сохранили 44% доли рынка детекторов дыма в 2024 году, поскольку модернизации редко добавляют проводку. Однако проводные устройства с резервным питанием от батарей демонстрируют самый сильный CAGR 8,8%, поскольку кодексы настаивают на работе сигнализаций во время отключений. Герметичные 10-летние литиевые пакеты завоевывают популярность в Европе, экономя ежегодное обслуживание и предотвращая вмешательство пользователей. Головки с солнечной поддержкой и микрогенераторы сбора энергии остаются нишевыми, ограниченными удаленными горнодобывающими или телекоммуникационными убежищами.

Общая стоимость владения направляет выбор покупателя больше, чем наклейка цены. Пожарный департамент Денвера продвигает сигнализации на литиевых батареях для снижения вызовов по поводу чириканья низкого заряда батареи. OEM-панели управления теперь отмечают здоровье батареи, позволяя управляющим недвижимостью заменять устройства проактивно. Исследовательские проекты изучают сбор энергии от вибрации HVAC зданий, но коммерческая готовность составляет не менее пяти лет.

По подключению: интеграция умного IoT ускоряется

Автономные устройства все еще доминируют с 70% долей в 2024 году, но умные IoT-связанные устройства показывают CAGR 10,1%, поддерживаемые скидками страховщиков и управлением на основе приложений. Адресные системы заполняют пробел для школ или офисов, которым нужна централизованная сигнализация без полных облачных услуг. Пилоты LoRaWAN доказывают глубокое проникновение зданий для связанных сигнализаций при скромной пропускной способности, однако стоимость модуля замедляет внедрение за пределами кампусов Fortune 500.

Совместимость с платформами управления зданиями теперь решающая. Проекты Сиднея комбинируют узлы аварийного освещения с обнаружением дыма, разделяя одну беспроводную магистраль для обеих функций. Поставщики открывают API, чтобы программное обеспечение объектов могло отключать ложные оповещения удаленно после визуального подтверждения. Брандмауэры кибербезопасности и пункты конфиденциальности данных становятся обязательными в тендерных документах, формируя дорожные карты продуктов.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По конечным пользователям: складское хозяйство стимулирует коммерческий рост

Жилые дома сохранили 44% долю доходов рынка детекторов дыма в 2024 году, подкрепленную мандатами взаимосоединения в Северной Америке. Склады транспорта и логистики, однако, показывают топовый CAGR 9,8%, поскольку электронная коммерция стимулирует более высокую плотность запасов, а автоматизированное извлечение повышает риск воспламенения. Офисы, больницы и отели обновляют системы для соответствия проверкам совместимости EN 54 и для использования умной аналитики для управления эвакуацией.

Операторы складов развертывают аспирационные трубопроводы, которые отбирают воздух на высоте стропил, обеспечивая до 60-минутное раннее предупреждение, прежде чем дым достигнет головок на уровне пола. Дата-центры, еще один горячий промышленный сегмент, предпочитают подавление чистыми агентами, запускаемое детекторами очень раннего предупреждения для защиты времени работы. Нефтегазовые объекты продолжают специфицировать детекторы пламени UV/IR в качестве дополнения, где углеводородные пожары быстро эскалируют.

Географический анализ

Северная Америка внесла 40% доходов 2024 года для рынка детекторов дыма, подпитываемая жесткими строительными кодексами и широкими страховыми стимулами. Правила американского промышленного жилья требуют проводных взаимосвязанных сигнализаций, в то время как Противопожарный кодекс Канады отражает эти пункты. Распространение State Farm 2 миллионов датчиков Ting иллюстрирует страховой переход к умным технологиям, а Liberty Mutual предлагает многоуровневые премии для детекторов марки Google. Промышленные коридоры Мексики принимают аспирационные системы для защиты экспортных складов, обслуживающих бренды близкого берегования.

Азиатско-Тихоокеанский регион регистрирует самый быстрый CAGR 8,4% на 2025-2030 годы. GB 55037-2022 Китая диктует сети детекторов во всех высотных резиденциях и подталкивает интеграцию IoT с панелями управления недвижимостью, драматически поднимая размер рынка детекторов дыма для региона до 2030 года. Япония принимает многосенсорные продукты для решения проблем плотной городской застройки, в то время как проекты умных городов Индии вежливо пропускают LoRaWAN из-за бюджета, но предпочитают адресные линии в станциях метро. Страны АСЕАН борются с дефицитом установщиков, задерживая некоторые проекты, несмотря на растущую осведомленность.

Европа поддерживает рост в средних однозначных числах, поскольку гармонизация EN 54 подкрепляет модернизации. Германия и Бельгия обеспечивают доказательство совместимости EN 54-13, повышая спрос на полные обновления системы. Плата за ложную тревогу в Великобритании добавляет дополнительное препятствие, но одновременно давит на владельцев инвестировать в лучшие технологии, как только риски приживления пройдут. Страны Северной Европы отстаивают герметичные литиевые решения для сокращения обслуживания. Южная Европа опирается на гостиничное строительство, где туризм восстанавливается, а владельцы заменяют ионизационные головки 1990-х годов на двухсенсорные устройства для соответствия новым страховым пунктам.

Конкурентная среда

Поле остается умеренно фрагментированным. Honeywell, Siemens и Johnson Controls поддерживают глобальные отпечатки, используя масштаб для переговоров по компонентам и развертывания обновлений прошивки, которые поддерживают совместимость старых панелей с новыми головками. Приобретение Johnson Controls Tyco за 16,5 млрд долларов США объединило сильные стороны в подавлении и обнаружении, давая связанные заявки на мегапроекты. Honeywell продвигает аспирационную линию FAAST FLEX, в то время как Siemens совершенствует адресные петли с возможностями самотестирования, которые резко сокращают обслуживание.

Специалисты среднего уровня, такие как Hochiki и Apollo Fire Detectors, дифференцируются по скорости многосенсорности и коммуникациям открытого протокола. X-Sense и другие агрессивные по цене новички преследуют каналы электронной коммерции, объединяя панели управления приложениями и голосовых помощников для подталкивания DIY-усыновителей. Выход Google из собственного производства детекторов в 2025 году и альянс с First Alert показывает, что платформенные игроки предпочитают партнерства владению оборудованием.

Стратегические союзы множатся. Страховщики сотрудничают с OEM для встраивания данных трубопроводов, которые доказывают время работы сигнализации, а телекоммуникационные фирмы объединяют детекторы с широкополосными планами в Южной Корее и Испании. Поставщики посвящают НИОКР аналитике на основе ИИ, которая различает пар, сигаретный дым и дымы от готовки, стремясь сократить проблему ложной тревоги, которая все еще запускает треть вызовов бригад в зрелых экономиках.

Лидеры индустрии детекторов дыма

Honeywell International Inc.

Siemens AG

Johnson Controls International PLC

Carrier Global - Kidde

Robert Bosch GmbH

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние события в отрасли

- Март 2025: Honeywell представил самотестирующиеся детекторы дыма, одобренные EN, повышая пожарную безопасность через автоматизированные диагностические возможности, которые снижают требования к обслуживанию при обеспечении надежной работы.

- Февраль 2025: Jade Bird Fire объявил план на 16,5 млн долларов США по приобретению бренда сигнализации Firehawk, расширяя свой портфель продуктов и присутствие на рынке в странах Содружества и за его пределами.

- Январь 2025: Ambient Photonics заключил партнерство с Google для разработки устройств на солнечной энергии, использующих двусторонние солнечные элементы, потенциально устраняя замену батарей в детекторах дыма и других IoT устройствах.

- Октябрь 2024: Whisker Labs объявил об отгрузке своего миллионного датчика Ting, отмечая значительное проникновение на рынок для своей технологии обнаружения опасности электрического пожара.

Объем глобального отчета по рынку детекторов дыма

Детекторы дыма используются для обнаружения дыма в окружающей среде. В случае пожарной чрезвычайной ситуации система может запускать сигналы тревоги и активировать системы безопасности. Системы бывают разных типов в зависимости от использования и среды применения, где как фотоэлектрические, так и ионизационные детекторы являются эффективными датчиками дыма. Эти системы действительно важны и используются во многих коммерческих и жилых областях.

Рынок детекторов дыма сегментирован по типу технологии (ионизационное устройство обнаружения дыма, фотоэлектрическое устройство обнаружения дыма, лучевое устройство обнаружения дыма), конечной отрасли пользователя (коммерческая, жилая, транспорт и логистика, нефть и газ) и географии.

| Фотоэлектрический |

| Ионизационный |

| Двухсенсорный (ионизационный + фотоэлектрический) |

| Лучевой |

| Аспирационный / отбор проб воздуха |

| На батарейках |

| Проводной |

| Проводной с резервным питанием от батареи |

| Солнечный и сбор энергии |

| Автономный / обычный |

| Адресный |

| Умный / с поддержкой IoT |

| Жилой | |

| Коммерческий | Корпоративные офисы |

| Гостиничный бизнес и отдых | |

| Образовательные учреждения | |

| Медицинские учреждения | |

| Розничная торговля и торговые центры | |

| Промышленный | Нефть и газ |

| Производственные предприятия | |

| Дата-центры | |

| Транспорт и логистика | Авиация |

| Морской | |

| Железнодорожный и метро |

| Прямой / системные интеграторы | |

| Непрямой | Оффлайн розничная торговля / оптовая торговля |

| Онлайн (электронная коммерция) |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Великобритания |

| Германия | |

| Франция | |

| Италия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Ближний Восток | Израиль |

| Саудовская Аравия | |

| Объединенные Арабские Эмираты | |

| Турция | |

| Остальной Ближний Восток | |

| Африка | Южная Африка |

| Египет | |

| Остальная Африка | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка |

| По типу сенсора | Фотоэлектрический | |

| Ионизационный | ||

| Двухсенсорный (ионизационный + фотоэлектрический) | ||

| Лучевой | ||

| Аспирационный / отбор проб воздуха | ||

| По источнику питания | На батарейках | |

| Проводной | ||

| Проводной с резервным питанием от батареи | ||

| Солнечный и сбор энергии | ||

| По подключению | Автономный / обычный | |

| Адресный | ||

| Умный / с поддержкой IoT | ||

| По конечному пользователю | Жилой | |

| Коммерческий | Корпоративные офисы | |

| Гостиничный бизнес и отдых | ||

| Образовательные учреждения | ||

| Медицинские учреждения | ||

| Розничная торговля и торговые центры | ||

| Промышленный | Нефть и газ | |

| Производственные предприятия | ||

| Дата-центры | ||

| Транспорт и логистика | Авиация | |

| Морской | ||

| Железнодорожный и метро | ||

| По каналу распространения | Прямой / системные интеграторы | |

| Непрямой | Оффлайн розничная торговля / оптовая торговля | |

| Онлайн (электронная коммерция) | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Европа | Великобритания | |

| Германия | ||

| Франция | ||

| Италия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Ближний Восток | Израиль | |

| Саудовская Аравия | ||

| Объединенные Арабские Эмираты | ||

| Турция | ||

| Остальной Ближний Восток | ||

| Африка | Южная Африка | |

| Египет | ||

| Остальная Африка | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка детекторов дыма?

Рынок детекторов дыма сгенерировал 3,22 млрд долларов США в 2025 году и прогнозируется достичь 4,55 млрд долларов США к 2030 году.

Какой регион лидирует на рынке детекторов дыма?

Северная Америка составила 40% доходов 2024 года благодаря строгим правилам взаимосоединения и сильным страховым стимулам.

Какой сегмент растет быстрее всего в рамках рынка детекторов дыма?

Склады транспорта и логистики показывают самый высокий CAGR 9,8% до 2030 года по мере расширения электронной коммерции.

Как страховые компании влияют на принятие?

Страховщики, такие как Liberty Mutual и State Farm, предлагают скидки по премиям 5-20% для детекторов, подключенных к IoT, ускоряя внедрение умных устройств.

Почему двухсенсорные детекторы становятся популярными?

Регулирования, такие как EN 54-29, требуют многосенсорной способности для сокращения ложных срабатываний, подталкивая продажи двухсенсорных устройств с CAGR 9,5%.

Какие проблемы препятствуют росту рынка в развивающихся экономиках?

Высокие первоначальные расходы на умные детекторы LoRaWAN/BLE и дефицит сертифицированных установщиков в странах АСЕАН замедляют принятие, несмотря на растущую осведомленность.

Последнее обновление страницы: