Размер и доля глобального рынка страхования домашних животных

Анализ глобального рынка страхования домашних животных от Mordor Intelligence

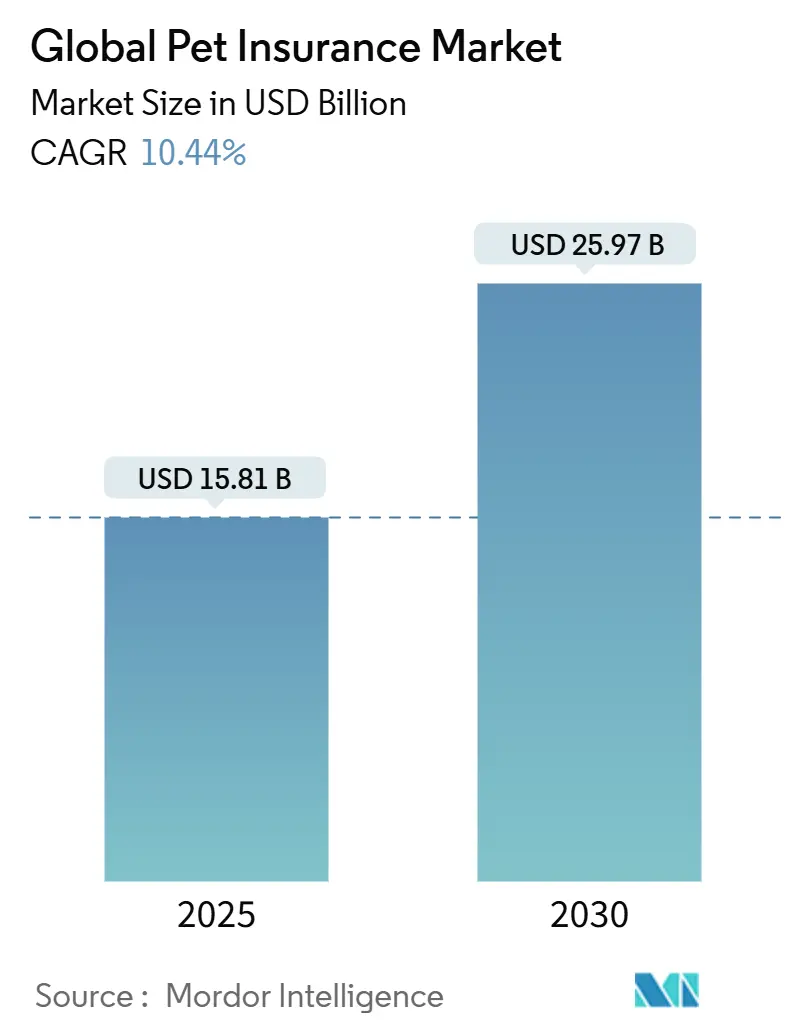

Глобальный рынок страхования домашних животных составляет 15,81 млрд USD в 2025 году и прогнозируется на уровне 25,97 млрд USD к 2030 году, что отражает среднегодовой темп роста 10,44%. Эти прочные перспективы роста подчеркивают, как растущее глобальное владение домашними животными, эскалация ветеринарной инфляции и улучшенная регулятивная ясность поддерживают расширение премий даже в то время, как некоторые традиционные игроки сокращают количество полисов. Спрос на премии остается устойчивым, поскольку комплексное покрытие компенсирует высокие наличные ветеринарные счета, которые растут быстрее общей инфляции. Цифровые страховщики ускоряют внедрение за счет снижения барьеров приобретения, в то время как встроенная дистрибуция внутри экосистем ухода за домашними животными захватывает клиентов в моменты высокой готовности к покупке. Параллельные достижения в автоматизации обработки претензий на основе ИИ снижают затраты на обработку и улучшают скорость обслуживания, укрепляя положительное восприятие рынка страхования домашних животных среди новых держателей полисов.

Ключевые выводы отчета

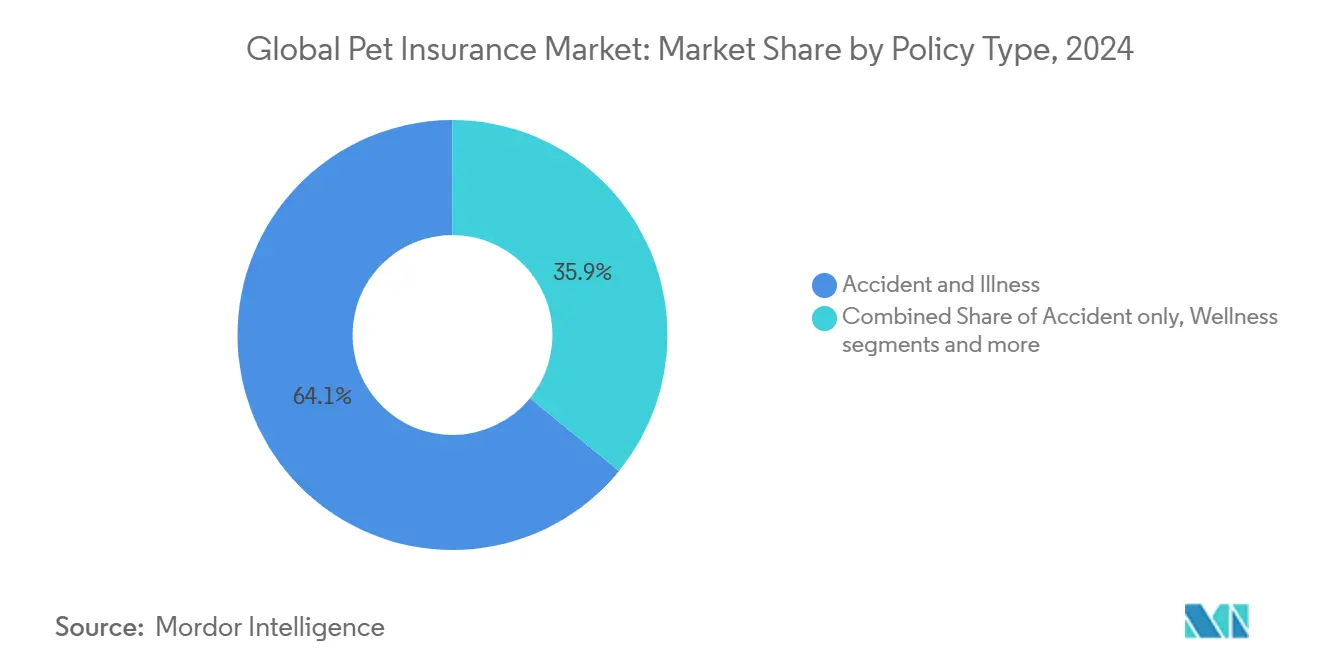

- По типу полиса покрытие несчастных случаев и заболеваний лидировало с долей выручки 64,1% в 2024 году; прогнозируется рост дополнений по оздоровлению со среднегодовым темпом роста 13,23% до 2030 года.

- По типу животных собаки занимали 78,2% доли рынка страхования домашних животных в 2024 году, в то время как экзотические животные продвигаются со среднегодовым темпом роста 12,21% до 2030 года.

- По каналу продаж встроенная дистрибуция захватила 43,2% доли размера рынка страхования домашних животных в 2024 году, тогда как прямые цифровые каналы прогнозируются к расширению со среднегодовым темпом роста 6,20% до 2030 года.

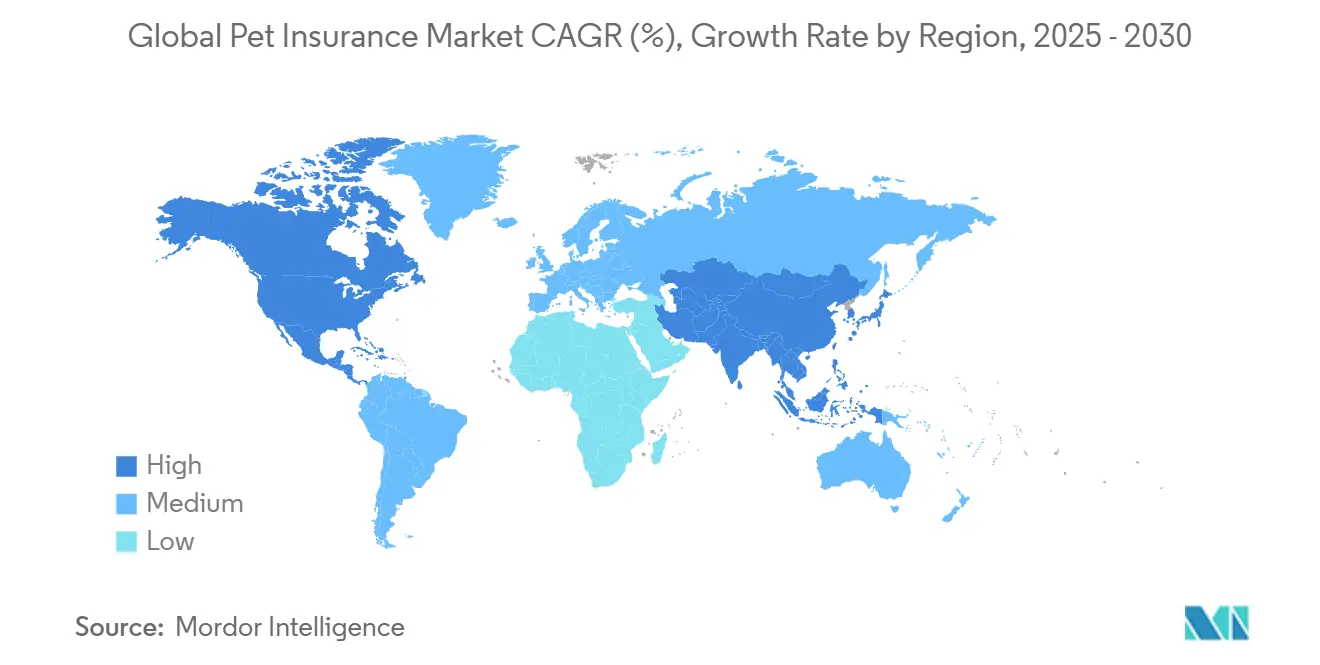

- По географии Европа удерживала долю выручки 44,1% в 2024 году; Азиатско-Тихоокеанский регион настроен на запись самого быстрого регионального среднегодового темпа роста на уровне 10,51% до 2030 года.

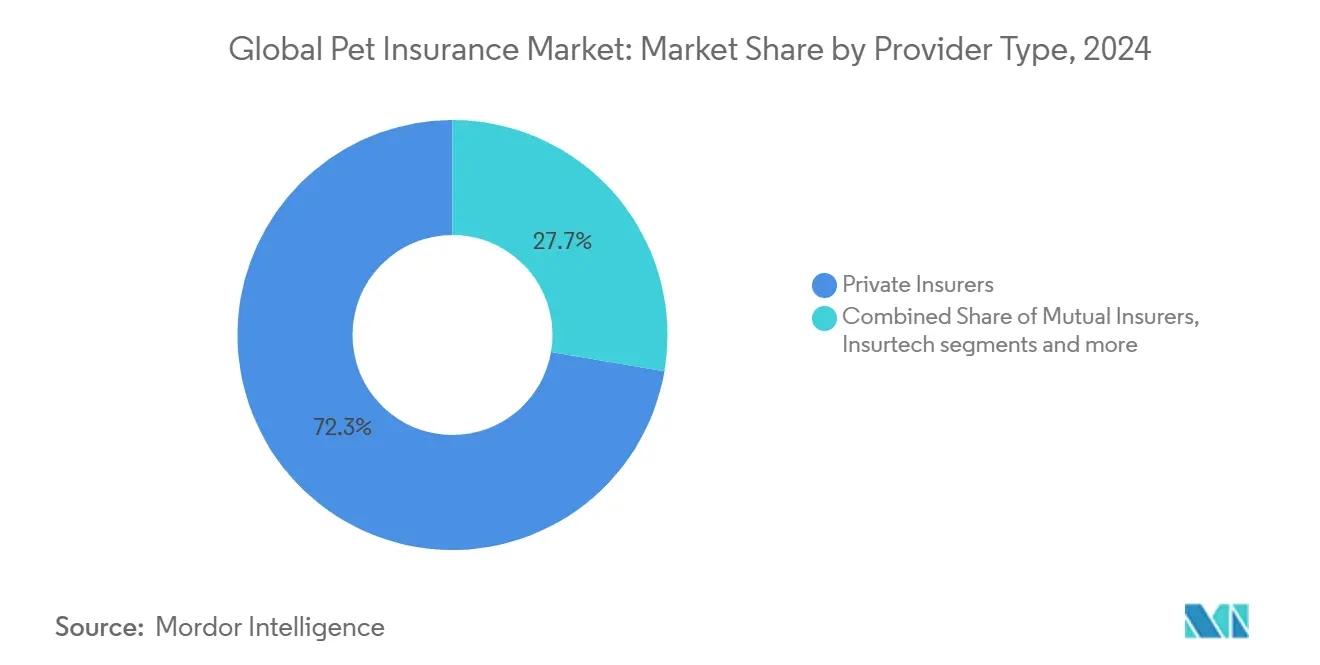

- По поставщику частный страховщик лидировал с 72,3% доли рынка страхования домашних животных в 2024 году, в то время как поставщики только insurtech продвигаются со среднегодовым темпом роста 10,21% до 2030 года.

Тенденции и инсайты глобального рынка страхования домашних животных

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Рост усыновления домашних животных и очеловечивание домашних животных | +2.8% | Северная Америка и Европа в основе, глобальное распространение | Долгосрочный (≥ 4 года) |

| Эскалация ветеринарных затрат | +3.2% | Глобально, остро на развитых рынках | Среднесрочный (2-4 года) |

| Обязательное микрочипирование и Модельный акт NAIC | +1.5% | Северная Америка в первую очередь | Краткосрочный (≤ 2 года) |

| Встроенное страхование в экосистемах ухода за домашними животными | +2.1% | Северная Америка и Европа, расширение в Азиатско-Тихоокеанский регион | Среднесрочный (2-4 года) |

| Льготы для домашних животных, спонсируемые работодателем | +0.8% | Северная Америка и Европа | Среднесрочный (2-4 года) |

| Динамический андеррайтинг на основе ИИ | +1.2% | Глобально, ведомый рынками с высоким доходом | Долгосрочный (≥ 4 года) |

| Источник: Mordor Intelligence | |||

Рост усыновления домашних животных и очеловечивание домашних животных

Рост владения домашними животными и восприятие домашних животных как членов семьи питают устойчивый спрос на премии. Глобальные расходы на уход за домашними животными достигли 147 млрд USD в 2023 году, при этом ветеринарные услуги являются самым быстрорастущим компонентом, побуждая владельцев искать финансовую защиту. Миллениалы и поколение Z стимулируют темпы усыновления и показывают высокую готовность платить за продвинутые методы лечения, такие как онкология или ортопедическая хирургия. Китай иллюстрирует этот демографический сдвиг, где 80% владельцев сохранили или увеличили расходы после пандемии, укрепляя кошачью экономику. Эмоциональная связь между владельцами и домашними животными трансформируется в относительно неэластичный по цене спрос на рынок страхования домашних животных, подкрепляя его долгосрочное расширение[1]UBS Research, "China Pet-Care Industry Outlook 2024," ubs.com .

Эскалация ветеринарных затрат, опережающая ИПЦ

Бюро трудовой статистики США зафиксировало рост на 8,1% год к году в ИПЦ ветеринарных услуг на 2024 год, более чем в два раза превышающий общий темп роста ИПЦ. Способствующие факторы включают нехватку персонала - вакансии ветеринаров выросли на 24% в 2024 году согласно дашборду рабочей силы AVMA, и продолжающуюся консолидацию, которая концентрирует ценовую власть среди крупных сетей, таких как Mars Veterinary Health, которая теперь управляет более чем 2500 больницами по всему миру. Средние значения счетов за операцию по восстановлению крестообразной связки у собак превысили 4700 USD в 2024 году, скачок на 19% за два года, основываясь на агрегированных данных претензий Trupanion[2] Insurance Business America, "Trupanion Q1 2025 earnings,". Эти резко растущие затраты делают трансфер рисков все более привлекательным; NAPHIA отмечает, что возмещения претензий превысили 4 млрд USD в Северной Америке впервые в 2024 году, рост на 23% в годовом исчислении. Хотя более высокие счета давят на коэффициенты убытков игроков, они одновременно расширяют воспринимаемую ценность комплексного покрытия, поддерживая рост премий.

Обязательное микрочипирование и внедрение Модельного акта NAIC

Регулятивная гармонизация ускоряет принятие. Модельный акт по страхованию домашних животных NAIC, завершенный в 2024 году и уже введенный в действие в таких штатах, как Пенсильвания, Калифорния и Огайо, отменяет периоды ожидания несчастных случаев и стандартизирует раскрытие информации о ранее существовавших состояниях, снижая трения потребителей[3]National Association of Insurance Commissioners, "Pet Insurance Model Act resources," naic.org. Флорида последовала со своим всеобъемлющим уставом в апреле 2025 года, создавая единую лицензионную и тарифную структуру. Одновременно обязательное микрочипирование расширяет вселенную идентифицируемых домашних животных: Великобритания сообщила о 94% соблюдении среди собак после начала принуждения в 2024 году, согласно Департаменту окружающей среды, продовольствия и сельских дел. Клиники часто объединяют обсуждения покрытия с имплантацией чипов, создавая естественный входной путь к страхованию. По мере того, как больше юрисдикций принимают подобные мандаты, игроки получают низкозатратные каналы приобретения и более богатые данные для актуарного моделирования.

Встроенное страхование в экосистемах ухода за домашними животными

Партнерства с розничными торговцами, сайтами электронной коммерции и ветеринарными сетями встраивают покрытие в повседневные активности по уходу за домашними животными. Союзы Nationwide с Petco и Walmart показывают, как страховщики используют существующий трафик и доверенные бренды для сокращения затрат на приобретение при расширении охвата. Встроенные предложения часто объединяют профилактические услуги, увеличивая воспринимаемую полезность относительно автономных полисов. Поскольку 43,2% премий 2024 года прошли через встроенные каналы, эта модель преобразует экономику дистрибуции рынка страхования домашних животных.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Высокая инфляция премий против располагаемого дохода | −2.1% | Развивающиеся рынки, группы с низким доходом | Краткосрочный (≤ 2 года) |

| Отсутствие единого кодирования ветеринарных процедур | −0.7% | Глобально | Долгосрочный (≥ 4 года) |

| Выходы страховщиков, связанные с неблагоприятными коэффициентами убытков | −1.3% | Развитые рынки | Среднесрочный (2-4 года) |

| Низкая осведомленность и культурные барьеры | −1.5% | APAC, Латинская Америка, MEA | Долгосрочный (≥ 4 года) |

| Источник: Mordor Intelligence | |||

Высокая инфляция премий против располагаемого дохода

Рост премий продолжает опережать рост зарплат для многих домохозяйств. Калифорнийский департамент страхования одобрил тарифные заявки, показывающие средние общегосударственные увеличения на 12-15% на 2024 год, при этом некоторые прибрежные округа превышают 20%. Письмо акционерам Lemonade за Q4 2024 раскрыло повышение цены на 14% для своего продукта Pet, ссылаясь на ветеринарную инфляцию и более высокие затраты на лекарства. При медианных реальных зарплатах в США, выросших только на 4% за тот же период, разрывы доступности расширяются, побуждая к снижению частоты оздоровительных визитов на 2,3%, зафиксированному программой Practice Metrics AVMA. В регионах ЕС с более низким доходом опрос FEDIAF 2024 года показал, что 26% владельцев отказались от страхования из-за стоимости, по сравнению с 19% в 2022 году. Если рост доходов не восстановится или не появятся новые недорогие продукты, проникновение может застопориться среди чувствительных к цене сегментов, особенно на развивающихся рынках.

Выходы страховщиков, вызванные неблагоприятными коэффициентами убытков по определенным породам

Крупномасштабные непродления подчеркивают проблемы рентабельности. Nationwide подтвердила, что прекратит действие примерно 100000 полисов к середине 2025 года после сообщения о коэффициентах убытков по породам выше 120% для гигантских пород, таких как мастифы и немецкие доги. USA Today оценивает, что действие затрагивает около 10% книги перевозчика, заставляя вытесненных владельцев искать новое покрытие, часто по существенно более высоким тарифам из-за ранее существовавших состояний. Подобные, но меньшие отступления были раскрыты немецким специалистом AGILA, который ужесточил андеррайтинг французских бульдогов после всплеска претензий, связанных с дыханием, согласно своему годовому отчету за 2024 год. Сниженный аппетит перевозчиков сужает выбор потребителей и может вызвать скачки премий для оставшихся страховщиков, поскольку пулы рисков становятся менее диверсифицированными. Если произойдут дальнейшие выходы, особенно в породах с высокой стоимостью, ближайшее расширение рынка может замедлиться несмотря на сильный базовый спрос.

Сегментный анализ

По типу полиса: Комплексное покрытие стимулирует рост премий

Полисы несчастных случаев и заболеваний представляли 64,1% премий в 2024 году, закрепляя рынок страхования домашних животных, поддерживаемые четким трансфером катастрофических рисков. Этот сегмент пользуется устойчивыми продлениями, поскольку владельцы ценят защиту от дорогостоящих чрезвычайных ситуаций, где счета превышают 20000 USD. Дополнения по оздоровлению, прогнозируемые к росту со среднегодовым темпом роста 13,23%, расширяют продукт за пределы катастрофы, охватывая рутинные осмотры и вакцинации. Это позиционирование привлекает более молодые демографические группы, которые предпочитают составлять бюджет предсказуемых ежемесячных сборов вместо единовременных ветеринарных счетов. Размер рынка страхования домашних животных для покрытия оздоровления прогнозируется к быстрому расширению, поскольку больше перевозчиков объединяют профилактические услуги с покрытием заболеваний для дифференциации предложений и стабилизации тяжести претензий.

Комплексная модель также адресует наследственные и хронические состояния, снижая неожиданные исключения, которые когда-то препятствовали удовлетворенности клиентов. Данные за Q1 2024 показывают повторяющиеся затраты, такие как специальные диеты на 421 USD и рентген на 819 USD, усиливая потребительский аппетит к инклюзивным планам. По мере того, как пулы рисков созревают и андеррайтинг на основе ИИ уточняет ценообразование, перевозчики могут поддерживать маржи даже при предложении более широких пакетов льгот, которые отражают человеческое медицинское страхование.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По типу животных: Собаки доминируют, в то время как экзотические сегменты ускоряются

Собаки составляли 78,2% премий в 2024 году, уровень, отражающий укоренившееся владение собаками и более высокие средние ветеринарные расходы. Большие популяции собак в Соединенных Штатах, Германии и Великобритании поддерживают глубокие актуарные наборы данных, которые подкрепляют точное ценообразование, сохраняя долю рынка страхования домашних животных для собак стабильной. Кошки следуют, хотя более низкие стоимости транзакций делают кошачьи полисы более чувствительными к цене, влияя на калибровку льгот.

Экзотические домашние животные формируют самый быстрорастущий сегмент со среднегодовым темпом роста 12,21% до 2030 года, поскольку появляется специализированное покрытие для птиц, кроликов и рептилий. Запуск Nationwide в 2024 году планов для птиц и экзотических животных с возмещением до 90% иллюстрирует рыночную реакцию на оценочные 15% американских домохозяйств, владеющих нетрадиционными животными. Более высокие средние затраты на лечение, обусловленные редкими специализированными ветеринарами, усиливают ценностное предложение, повышая принятие. Результатом является диверсифицированный рост премий, который расширяет общий рынок страхования домашних животных за пределы традиционных сегментов собак и кошек.

По типу поставщика: Disruption Insurtech бросает вызов традиционным моделям

Частные мультилинейные страховщики сохранили долю выручки 72,3% в 2024 году, используя доверие к бренду и эффективность кросс-продаж. Тем не менее операционная жесткость и устаревшие системы замедляют итерацию продуктов. Цифровые insurtech, растущие со среднегодовым темпом роста 10,20%, развертывают ИИ андеррайтинг, мгновенные котировки и претензии в реальном времени для завоевания более молодых потребителей. ИИ чатботы Lemonade урегулируют некоторые претензии менее чем за 3 секунды, устанавливая новые бенчмарки обслуживания на рынке страхования домашних животных.

Масштабные инвесторы также преобразуют конкуренцию. JAB Holding Company теперь владеет более чем 20 брендами страхования домашних животных в 10 странах, используя глубину капитала для улучшения науки о данных и маркетинговой мощи. Взаимные страховщики занимают нишевые позиции, подчеркивая выровненные интересы держателей полисов, в то время как государственно-связанные схемы остаются ограниченными. Более 44% всех поставщиков глобально сообщают о встраивании генеративного ИИ в претензии, указывая на быстрое технологическое распространение, которое определит будущее лидерство.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По каналу продаж: Встроенная дистрибуция трансформирует привлечение клиентов

Встроенные каналы произвели 43,2% премий 2024 года, капитализируя на доверительных отношениях клиентов с ветеринарами, розничными торговцами и платформами электронной коммерции. Покупка покрытия во время визита к ветеринару или оформление заказа на сайте товаров для домашних животных снижает трения и иллюстрирует немедленную ценность. Партнерства перевозчиков с Walmart или Petco показывают, как розничные торговцы с высоким трафиком расширяют охват недообслуживаемых демографических групп, расширяя размер рынка страхования домашних животных без значительных маркетинговых расходов.

Прямые цифровые пути к потребителю отстают, но расширяются со среднегодовым темпом роста 6,20%, поскольку сайты сравнения, такие как Pawlicy Advisor, направляют покупателей через выбор планов. Продажи по телефону остаются актуальными для сложных случаев, требующих советов агента, в то время как модели брокеров и агентств обслуживают клиентов с высокой стоимостью, ищущих индивидуализированные франшизы или структуры доплат. Банкострахование и схемы групп работодателей находятся в зачаточном состоянии, но могут масштабироваться, поскольку корпоративные оздоровительные программы добавляют покрытие домашних животных в меню льгот.

Географический анализ

Европа произвела 44,1% глобальных премий 2024 года, отражая десятилетия регулятивной поддержки и культурной нормализации страхования домашних животных. Швеция была пионером категории более века назад, создавая основу потребительского доверия. Германия, Великобритания и Франция составляют основную часть региональных премий, поддерживаемых строгими уставами по благополучию животных и высокими располагаемыми доходами. Цифровые каналы захватили 19% небанковских продаж в 2024 году согласно региональному регулятору, сигнализируя о растущем онлайн-импульсе, который дальше поднимет рынок страхования домашних животных в ближайшие годы.

Азиатско-Тихоокеанский регион ранжируется как самый быстрорастущий регион со среднегодовым темпом роста 10,50% до 2030 года. Китай стимулирует эту траекторию, с его экономикой ухода за домашними животными, расширяющейся со среднегодовым темпом роста 12,9% среди растущего дохода среднего класса и кошачьего бума в крупных городах. Хотя проникновение остается низким, большие адресуемые популяции домашних животных позиционируют рынок страхования домашних животных для крупных приобретений по мере улучшения осведомленности и регулятивной ясности. Япония поддерживает зрелую клиентскую базу, в то время как Австралия отражает североамериканское потребительское поведение с высокой готовностью страховать домашних животных. Индия и страны Юго-Восточной Азии предлагают долгосрочный потенциал, как только располагаемые доходы вырастут и культурные отношения к здравоохранению домашних животных эволюционируют.

Северная Америка продолжает поставлять значительный объем, закрепленный 6,25 миллионами застрахованных домашних животных на конец 2023 года, увеличение на 16,7% в годовом исчислении. Продвинутая ветеринарная инфраструктура поддерживает высокостоимостные дизайны полисов, но интенсивная конкуренция сжимает маржи. Внедрение Модельного акта NAIC в нескольких штатах стандартизирует раскрытия, снижает вариации соответствия и упрощает многогосударственные запуски продуктов. Канада вносит инкрементальный рост, тогда как расширяющийся средний класс Мексики сигнализирует о будущем росте. Продолжающаяся инфляция премий остается краткосрочным препятствием, но также усиливает воспринимаемую ценность покрытия среди владельцев домашних животных, сталкивающихся с крутыми ветеринарными счетами.

Конкурентный ландшафт

Топ компании на рынке страхования домашних животных

Рынок страхования домашних животных является концентрированным, при этом топ-10 перевозчиков пишут доминирующую долю глобальных премий. Такая олигополистическая структура предоставляет экономию масштаба в управлении претензиями, покупке перестрахования и регулятивном соответствии, но она позволяет скоординированное ценообразование, которое может привлечь пристальное внимание. Традиционные игроки все больше партнерятся с высокотрафиковыми розничными или ветеринарными сетями для углубления встроенной дистрибуции и защиты доли. Примеры включают развертывание Nationwide внутри Walmart.com и планов оздоровления Petco.

Конкуренты Insurtech интенсифицируют борьбу, эксплуатируя цифровую гибкость. Lemonade, Trupanion и ManyPets используют аналитику данных для уточнения отбора рисков и улучшения клиентского опыта. Импульс финансирования остается сильным, поскольку привлечение Lassie 50 млн EUR в июне 2025 года иллюстрирует устойчивую уверенность инвесторов. Консолидаторы, такие как JAB Holding Company, ускоряют свертывание рынка, захватывая синергии в администрировании полисов и маркетинге.

Стратегическая дифференциация теперь зависит от развертывания ИИ, гибкого дизайна покрытия и омниканальной дистрибуции. Перевозчики, принимающие динамическое ценообразование на основе поведенческих данных - таких как носимые устройства, захватывающие уровни активности - стремятся улучшить коэффициенты убытков при предложении персонализированных премий. Между тем регулятивные разработки, такие как PAW Act, разрешающий средства Счетов здравоохранения для премий, могли бы увеличить адресуемый спрос и изменить конкурентное позиционирование.

Лидеры глобальной отрасли страхования домашних животных

-

Trupanion Inc.

-

Nationwide (VPI)

-

Healthy Paws Pet Insurance LLC

-

Lemonade Inc.

-

Agria Djurförsäkring AB

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние разработки отрасли

- Январь 2025: Pawlicy Advisor превысил 1 миллион владельцев домашних животных, использующих его платформу сравнения, заработав статус Preferred Business Provider Американской ассоциации животных больниц.

- Апрель 2025: Флорида приняла всеобъемлющее законодательство по страхованию домашних животных, которое мандатирует четкие потребительские раскрытия и устанавливает стандартизированные руководства для условий полисов и исключений.

- Сентябрь 2024: Trupanion запустил новые продукты страхования домашних животных в Германии и Швейцарии. Этот шаг расширяет его присутствие на европейском рынке.

- Июнь 2024: Nationwide объявила о прекращении 100000 полисов страхования домашних животных к лету 2025 года в ответ на эскалацию затрат на ветеринарный уход. Решение отражает растущие финансовые давления на страховщиков, поскольку медицинские расходы на домашних животных продолжают расти.

Область отчета по глобальному рынку страхования домашних животных

Согласно области, "страхование домашних животных" относится к страховому полису, купленному владельцем домашнего животного, который помогает уменьшить общие затраты дорогостоящих ветеринарных счетов. Такое покрытие более или менее похоже на полисы медицинского страхования для людей. Страхование домашних животных обычно покрывает дорогостоящие ветеринарные процедуры полностью или частично. Рынок страхования домашних животных сегментирован по полису (заболевания и несчастные случаи, хронические состояния и другие полисы), животным (собака, кошка и другие животные), поставщику (государственный и частный) и географии (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Ближний Восток и Африка, и Южная Америка). Отчет по рынку также покрывает оценочные размеры рынка и тенденции для 17 различных стран в основных регионах глобально. Отчет предлагает стоимость (в млн USD) для вышеуказанных сегментов.

| Несчастные случаи и заболевания |

| Только несчастные случаи |

| Дополнения по оздоровлению / профилактическому уходу |

| Хронические / наследственные состояния |

| Собака |

| Кошка |

| Другие домашние животные (птицы, экзотические, лошадиные и т.д.) |

| Частные страховщики |

| Взаимные / кооперативные страховщики |

| Поставщики только Insurtech |

| Государственно-связанные / государственные схемы |

| Прямо к потребителю (цифровой и телефон) |

| Посредническое (включает агентство / брокер, банкострахование и другие традиционные каналы третьих сторон) |

| Встроенное (розничные торговцы домашними животными, ветеринарные клиники, электронная коммерция) |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Испания | |

| Северные страны (Швеция, Норвегия, Дания, Финляндия) | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Австралия | |

| Южная Корея | |

| Остальной Азиатско-Тихоокеанский регион | |

| Ближний Восток и Африка | Саудовская Аравия |

| Объединенные Арабские Эмираты | |

| Южная Африка | |

| Остальной Ближний Восток и Африка |

| По типу полиса | Несчастные случаи и заболевания | |

| Только несчастные случаи | ||

| Дополнения по оздоровлению / профилактическому уходу | ||

| Хронические / наследственные состояния | ||

| По типу животных | Собака | |

| Кошка | ||

| Другие домашние животные (птицы, экзотические, лошадиные и т.д.) | ||

| По типу поставщика | Частные страховщики | |

| Взаимные / кооперативные страховщики | ||

| Поставщики только Insurtech | ||

| Государственно-связанные / государственные схемы | ||

| По каналу продаж | Прямо к потребителю (цифровой и телефон) | |

| Посредническое (включает агентство / брокер, банкострахование и другие традиционные каналы третьих сторон) | ||

| Встроенное (розничные торговцы домашними животными, ветеринарные клиники, электронная коммерция) | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Северные страны (Швеция, Норвегия, Дания, Финляндия) | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Австралия | ||

| Южная Корея | ||

| Остальной Азиатско-Тихоокеанский регион | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Объединенные Арабские Эмираты | ||

| Южная Африка | ||

| Остальной Ближний Восток и Африка | ||

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка страхования домашних животных?

Рынок страхования домашних животных составляет 15,81 млрд USD в 2025 году и прогнозируется достичь 25,97 млрд USD к 2030 году со среднегодовым темпом роста 10,44%.

Какой регион удерживает наибольшую долю рынка страхования домашних животных?

Европа лидирует с 44,1% глобальных премий в 2024 году, отражая зрелые регулирования и высокое потребительское принятие.

Какой тип полиса доминирует на рынке страхования домашних животных?

Полисы несчастных случаев и заболеваний доминируют с долей выручки 64,1% в 2024 году, поскольку они покрывают высокозатратные чрезвычайные ситуации и хронические заболевания.

Как быстро растет канал встроенной дистрибуции?

Встроенные каналы захватили 43,2% премий 2024 года и расширяются, поскольку розничные торговцы, ветеринары и платформы электронной коммерции интегрируют страхование при оформлении заказа.

Почему некоторые страховщики прекращают действие полисов несмотря на рост рынка?

Растущие ветеринарные затраты и неблагоприятные коэффициенты убытков по специфическим породам побудили к выходам, как иллюстрируется решением Nationwide не продлевать 100000 полисов к 2025 году.

Последнее обновление страницы: