Размер и доля рынка молочных ингредиентов Северной Америки

Анализ рынка молочных ингредиентов Северной Америки от Mordor Intelligence

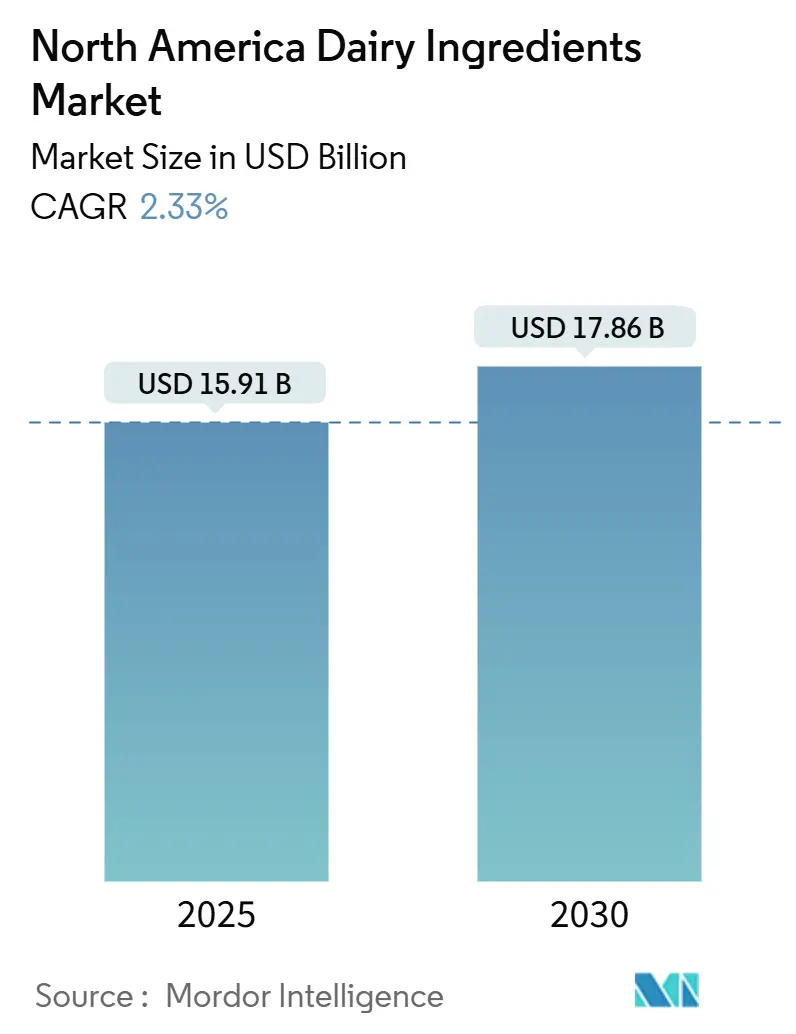

Размер рынка молочных ингредиентов Северной Америки оценивается в 15,91 млрд долларов США в 2025 году. Ожидается, что он будет стабильно расти, достигнув 17,86 млрд долларов США к 2030 году со среднегодовым темпом роста 2,33%. Этот рост отражает способность рынка поддерживать стабильную и зрелую базу спроса, адаптируясь к изменяющимся потребительским предпочтениям и отраслевым тенденциям. Производители в регионе активно удовлетворяют растущий спрос на молочные ингредиенты в различных областях применения, включая детское питание, спортивное питание и функциональные продукты. Эти сектора полагаются на молочные ингредиенты из-за их высокой питательной ценности, функциональной универсальности и способности улучшать формулировки продуктов. Производители детского питания, например, включают молочные ингредиенты для воспроизведения питательного профиля грудного молока, обеспечивая оптимальный рост и развитие младенцев. Аналогично, сектор спортивного питания использует эти ингредиенты для создания продуктов с высоким содержанием белка, которые поддерживают восстановление мышц и улучшение производительности. Производители функциональных продуктов также используют молочные ингредиенты для удовлетворения растущего потребительского спроса на продукты, ориентированные на здоровье и обогащенные полезными веществами.

Ключевые выводы отчета

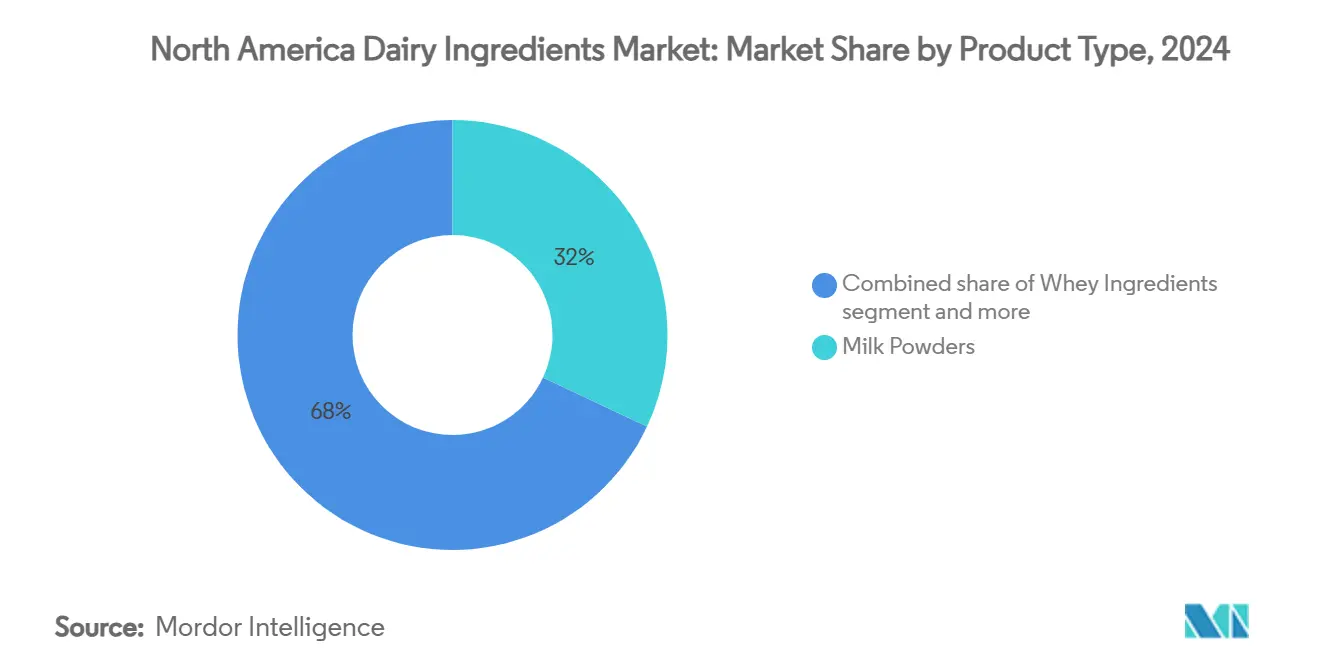

- По типу молочные порошки держали 32,0% доли рынка молочных ингредиентов Северной Америки в 2024 году, тогда как сывороточные ингредиенты прогнозируются к расширению со среднегодовым темпом роста 3,70% до 2030 года.

- По применению молочные продукты лидировали с долей выручки 46,2% в 2024 году; спортивное и клиническое питание растет быстрее всего со среднегодовым темпом роста 3,80% до 2030 года.

- По природе традиционные форматы доминировали с долей 92,1% в 2024 году, но органический сегмент продвигается со среднегодовым темпом роста 3,0%.

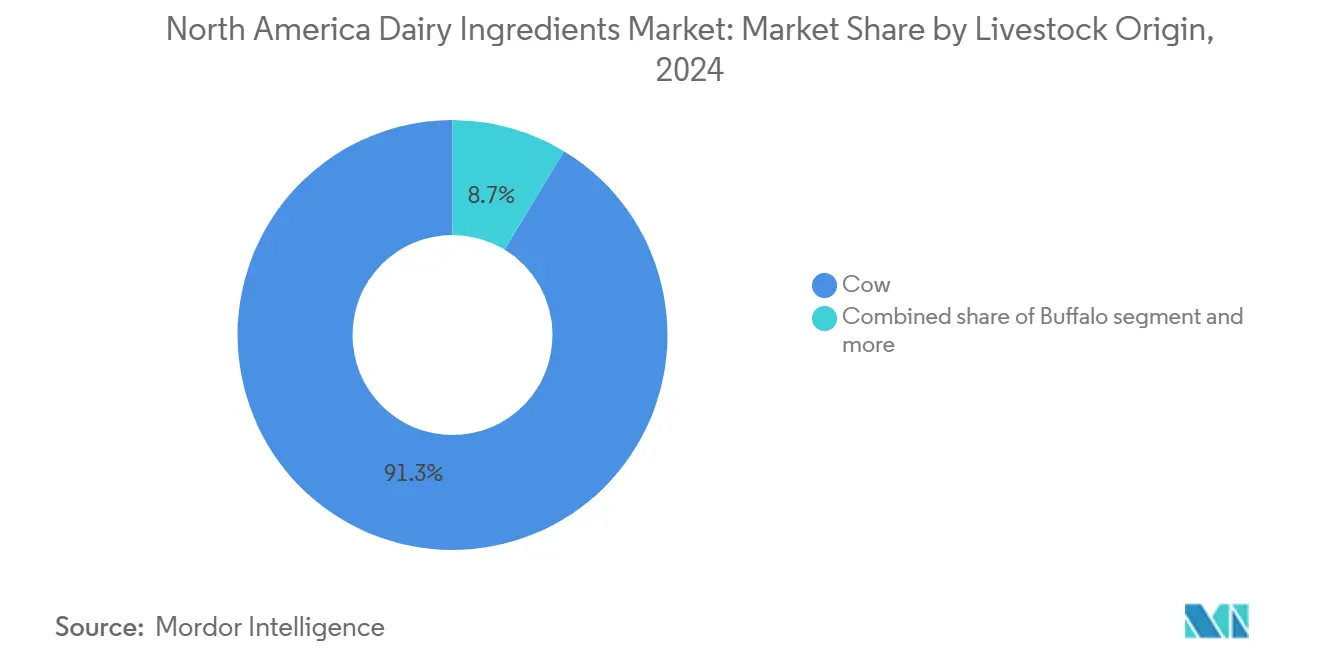

- По происхождению скота коровы доминировали с долей 92,1% в 2024 году, но козы позиционируются со среднегодовым темпом роста 3,0% до 2030 года.

- По географии США составили 65,91% размера североамериканского рынка молочных ингредиентов в 2024 году, в то время как Мексика прогнозируется с показателем среднегодового темпа роста 3,23% к 2030 году.

Тенденции и аналитика рынка молочных ингредиентов Северной Америки

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Растущий спрос на продукты с высоким содержанием белка | +0.6% | Северная Америка, с распространением на Мексику | Среднесрочный период (2-4 года) |

| Растущее внедрение в продукты спортивного питания | +0.4% | США и Канада - основные рынки | Краткосрочный период (≤ 2 лет) |

| Расширение рынка детского питания | +0.3% | Северная Америка, сильнее в городских районах | Долгосрочный период (≥ 4 лет) |

| Растущее внедрение в секторе функциональных продуктов питания и напитков | +0.5% | Северная Америка, ранние достижения в городских центрах | Среднесрочный период (2-4 года) |

| Всплеск использования в хлебобулочной и кондитерской промышленности | +0.2% | Региональное, сконцентрированное в перерабатывающих центрах | Краткосрочный период (≤ 2 лет) |

| Спрос на чистые этикетки и органические молочные ингредиенты | +0.3% | США и Канада премиум-сегменты | Долгосрочный период (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Растущий спрос на продукты с высоким содержанием белка

Потребители активно ищут источники белка, которые выходят за рамки базового питания, отдавая приоритет функциональным преимуществам, таким как восстановление мышц, насыщение и общее здоровье. Это растущее осознание побуждает производителей разрабатывать ингредиенты с более высокой концентрацией белка и улучшенной биодоступностью. FDA рассматривает эту тенденцию, запрашивая информацию о практике производства йогуртов с высоким содержанием белка, сигнализируя о своем намерении потенциально установить новые стандарты идентичности[1]United States Food and Drug Administration, "FDA Issues Request for Information on High-Protein Yogurt", www.fda.gov. Эти стандарты могли бы создать возможности для молочных ингредиентов с концентрированными белковыми профилями получить регулятивные и рыночные преимущества. На рынке спортивного питания производители расширяют свои предложения за пределы традиционных изолятов сывороточного белка. Они все чаще включают формулировки на основе казеина, которые обеспечивают постоянное высвобождение аминокислот. Этот подход удовлетворяет растущий спрос на продукты, которые поддерживают восстановление и служат эффективными заменителями пищи.

Растущее внедрение в продукты спортивного питания

Растущее внедрение продуктов спортивного питания является ключевым драйвером рынка молочных ингредиентов Северной Америки. Этот рост подпитывается растущим осознанием здоровья и фитнеса среди потребителей, особенно в США и Канаде. По данным Центров по контролю и профилактике заболеваний (CDC), взрослым необходимо 150 минут умеренной физической активности в неделю. Это также может быть 75 минут интенсивной активности или эквивалентная комбинация умеренной и интенсивной физической активности[2]Centers for Disease Control and Prevention, "Adult Activity: An Overview", www.cdc.gov, что привело к растущему спросу на продукты, поддерживающие активный образ жизни. Кроме того, инициативы канадского правительства по продвижению здорового питания и физической активности дополнительно способствуют этой тенденции. Например, Канадский пищевой гид подчеркивает важность продуктов с высоким содержанием белка, включая молочные продукты, которые часто используются в формулировках спортивного питания. Растущее участие в спорте и фитнес-активностях в сочетании с растущей тенденцией белковых добавок, как ожидается, будет способствовать спросу на молочные ингредиенты в этом сегменте в течение прогнозного периода.

Расширение рынка детского питания

Сектор детского питания усилил процессы диверсификации ингредиентов и квалификации поставщиков в ответ на нарушения поставок в 2022 году. Этот сдвиг открыл двери для специализированных поставщиков молочного белка, особенно тех, кто умеет ориентироваться в регулятивных ландшафтах. Долгосрочная национальная стратегия FDA направлена на повышение устойчивости рынка, подчеркивая важность избыточности цепочки поставок и предотвращения загрязнения[3].United States Food and Drug Administration, "FDA Announces Release of Long-Term National Strategy to Increase the Resiliency of the U.S. Infant Formula Market", www.fda.gov Этот фокус может принести пользу поставщикам, обладающим сложными системами качества и надежными протоколами отслеживаемости. Текущие обзоры требований к питательным веществам могут привести к пересмотренным спецификациям белка и введению новых функциональных ингредиентов, особенно тех, которые улучшают когнитивную функцию и развитие иммунной системы у младенцев. Начиная с июня 2024 года, обновленные пищевые пакеты программы WIC будут продолжать продвигать детское питание, но также введут растительные варианты для детей старшего возраста, намекая на потенциальную сегментацию рынка [4]Federal Register, "Special Supplemental Nutrition Program for Women, Infants, and Children (WIC): Revisions in the WIC Food Packages", www.federalregister.gov. Новые правила уведомления о производстве теперь требуют 5-дневного предупреждения о производственных сбоях, давая преимущество поставщикам с гибким производством и умным управлением запасами. Поворот сектора к премиальным формулировкам, подчеркивающим специализированные белки, такие как лактоферрин и иммуноглобулины, вызывает всплеск спроса на передовые технологии фракционирования. Эти технологии играют ключевую роль в выделении биоактивных компонентов без ущерба для пищевой ценности.

Растущее внедрение в секторе функциональных продуктов питания и напитков

Применения функциональных продуктов питания стимулируют спрос на молочные ингредиенты с доказанными преимуществами для здоровья за пределами базового питания, создавая возможности для поставщиков с возможностями клинических исследований и экспертизой биоактивных соединений. Обновленное определение FDA "здоровых" продуктов, вступающее в силу в феврале 2025 года, устанавливает конкретные параметры для добавленных сахаров, насыщенных жиров и натрия, которые могли бы способствовать молочным ингредиентам в стратегиях переформулирования. Стратегический фокус Kerry Group на устойчивое питание и функциональные преимущества позиционирует компанию для решения проблем снижения натрия и сахара при улучшении питательных профилей через решения на основе молочных продуктов. Применения лактоферрина расширяются за пределы детского питания в продукты питания для взрослых, нацеленные на иммунное здоровье, с особенным ростом в продуктах для пожилых потребителей и лиц с ослабленной иммунной системой. Движение за чистые этикетки стимулирует переформулирование от синтетических добавок к функциональным ингредиентам, производным молочных продуктов, которые обеспечивают аналогичные характеристики производительности с улучшенным потребительским восприятием.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Непереносимость лактозы и аллергия на молочные продукты | -0.4% | Северная Америка, сконцентрированная в городских районах | Среднесрочный период (2-4 года) |

| Растущая популярность растительных альтернатив | -0.6% | США и Канада премиум-сегменты | Долгосрочный период (≥ 4 лет) |

| Волатильность цен на сырое молоко | -0.3% | Северная Америка, с чувствительностью Мексики | Краткосрочный период (≤ 2 лет) |

| Строгие правила безопасности пищевых продуктов и маркировки | -0.2% | Юрисдикция регулирования США | Среднесрочный период (2-4 года) |

| Источник: Mordor Intelligence | |||

Непереносимость лактозы и аллергия на молочные продукты

Непереносимость лактозы и аллергия на молочные продукты представляют значительные ограничения на рынке молочных ингредиентов Северной Америки. Растущее число потребителей диагностируется с непереносимостью лактозы - состоянием, при котором организм не имеет достаточного фермента лактазы для переваривания лактозы, сахара, найденного в молоке и молочных продуктах. Это привело к сдвигу в потребительских предпочтениях в сторону безлактозных и растительных альтернатив, снижая спрос на традиционные молочные ингредиенты. Кроме того, аллергия на молочные продукты, которая включает иммунную реакцию на молочные белки, такие как казеин и сыворотка, дополнительно ограничивает потребление молочных продуктов среди пострадавших лиц. Эти факторы в совокупности создают вызовы для роста рынка, заставляя производителей внедрять инновации и диверсифицировать свои продуктовые предложения для удовлетворения развивающихся потребительских потребностей. Растущее осознание этих состояний и растущий спрос на альтернативные продукты меняют динамику рынка молочных ингредиентов в регионе.

Растущая популярность растительных альтернатив

Растущая популярность растительных альтернатив становится значительным ограничением на рынке молочных ингредиентов Северной Америки. Потребители все чаще переходят к растительным продуктам из-за проблем со здоровьем, диетических предпочтений и экологической устойчивости. Эта тенденция стимулируется растущим осознанием непереносимости лактозы, веганства и воспринимаемых преимуществ растительных диет для здоровья. Кроме того, достижения в формулировках растительных продуктов улучшили вкус, текстуру и питательные профили, делая их более привлекательными для более широкой аудитории. Доступность широкого спектра растительных альтернатив, таких как миндальное молоко, соевое молоко, овсяное молоко и кокосовое молоко, дополнительно усиливает конкуренцию для традиционных молочных ингредиентов. Более того, растительные продукты часто продаются как экологически дружественные, соответствуя растущему потребительскому спросу на устойчивые и этические пищевые выборы. Растущие инвестиции в исследования и разработки производителей растительных продуктов привели к введению инновационных предложений, таких как растительные сыры, йогурты и белковые порошки, которые напрямую конкурируют с традиционными молочными ингредиентами.

Анализ сегментов

По типу продукта: Молочные порошки поддерживают лидерство, пока сыворотка набирает обороты

В 2024 году молочные порошки захватили 32,0% рынка молочных ингредиентов Северной Америки, подчеркивая их универсальность в хлебопекарных смесях, кондитерских начинках и восстановленных молочных напитках. Их длительный срок хранения и сбалансированное соотношение белка к лактозе удовлетворяют как функциональные, так и экономические потребности разработчиков составов. Премиальные шоколадные бренды обращаются к цельномолочному порошку за его желаемое жировое ощущение во рту, которое усиливает сенсорную привлекательность их продуктов, в то время как обезжиренный молочный порошок предпочитается как бюджетный белок для промышленных соусов, предлагая экономически эффективное решение без ущерба для качества. Хотя размер рынка молочных порошков в секторе молочных ингредиентов Северной Америки прогнозируется оставаться стабильным, ценовая чувствительность толкает к достижению эффективности, стимулируемой инновациями в распылительной сушке и системах рекуперации энергии. Эти достижения направлены на снижение производственных затрат при поддержании качества продукции, обеспечивая конкурентоспособность на чувствительном к цене рынке.

Сывороточные ингредиенты готовы расширяться со среднегодовым темпом роста 3,70% до 2030 года, стимулируемые всплеском спроса на высокочистый изолят сывороточного белка в готовых к употреблению спортивных напитках. Этот рост стимулируется растущим фокусом потребителей на фитнес и богатые белком диеты. Гидролизованная сыворотка вырезает нишу в медицинском питании, особенно для пациентов с проблемами пищеварения, поскольку она предлагает более легкое усвоение и более быстрые преимущества восстановления. Когда-то считавшийся побочным продуктом с низкой маржой, пермеат сыворотки теперь признан как ценный источник минералов в приправах для закусок, способствуя улучшению вкуса и питательной ценности. Эта эволюция подчеркивает, как непрерывные процессные инновации, такие как передовые технологии фильтрации и сепарации, расширяют применения и прибыльные марки продуктов сыворотки на рынке молочных ингредиентов Северной Америки.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По природе: Органический сегмент растет как премиальная ниша

В 2024 году традиционные форматы доминировали на североамериканском рынке молочных ингредиентов, захватив существенную долю в 92,1%. Это превосходство в значительной степени обусловлено легким доступом региона к сырому молоку, гарантирующим постоянное снабжение производственными входами. Доступность сырого молока не только обеспечивает бесперебойное производство, но и поддерживает эффект масштаба, снижая общие затраты для производителей. Кроме того, установленные структуры затрат традиционных молочных ингредиентов сделали их выбором номер один для производителей, способствуя конкурентному ценообразованию и широкому принятию в различных применениях. Продукты, такие как молочные порошки, сывороточные белки и казеин, полученные из традиционных молочных ингредиентов, играют ключевые роли в отраслях от хлебопекарной и кондитерской до детского питания. Эти ингредиенты являются неотъемлемыми для формулирования различных конечных продуктов, предлагая функциональные преимущества, такие как улучшенная текстура, увеличенный срок хранения и питательная ценность, что дополнительно стимулирует их спрос.

Наоборот, органические молочные ингредиенты на подъеме, хвастаясь прогнозируемым среднегодовым темпом роста 3,0% до 2030 года. Этот всплеск в значительной степени подпитывается растущей потребительской склонностью к продуктам с чистой этикеткой и устойчиво полученными. В результате органические молочные ингредиенты все чаще представлены в премиальных формулировках, привлекающих потребителей, заботящихся о здоровье и окружающей среде. Произведенные под строгими регулированиями, эти ингредиенты свободны от синтетических добавок, гормонов и пестицидов, делая их привлекательными для нишевой, но расширяющейся потребительской базы. Процесс производства органических молочных ингредиентов часто включает более высокие затраты из-за строгих требований соблюдения и ограниченной доступности сырья, что способствует их премиальному позиционированию на рынке. Хотя они держат меньшую долю рынка, органические молочные ингредиенты вырезают пространства в высокоценных продуктах, включая органическое детское питание, пищевые добавки и специализированные молочные предложения. Эти продукты обслуживают потребителей, готовых платить премию за качество, безопасность и устойчивость, дополнительно стимулируя рост этого сегмента.

По происхождению скота: Доминирование коровьего молока сталкивается с нишевыми соперниками

В 2024 году коровье молоко командовало доминирующей долей 92,1% сегмента происхождения скота. Это превосходство в значительной степени обусловлено взлетающим спросом на молочные ингредиенты, полученные от коров, неотъемлемые для продуктов, таких как молоко, сыр, масло и йогурт. Широкая доступность коровьего молока, в паре с его питательными преимуществами и универсальностью обработки, закрепила его статус как основного источника молочных ингредиентов региона. Коровье молоко богато важными питательными веществами, такими как кальций, белок и витамины, что способствует его популярности среди потребителей. Более того, с достижениями в молочном фермерстве и принятием современных технологий, производство коровьего молока видело повышения эффективности и продуктивности, укрепляя его рыночное доминирование. Эти достижения включают улучшенные техники разведения, лучшее качество кормов и автоматизированные системы доения, которые коллективно улучшили общий выход и качество коровьего молока.

Тем временем козье молоко, несмотря на свою меньшую долю рынка, готово расширяться со среднегодовым темпом роста 3,0% до 2030 года. Молочные ингредиенты, полученные от коз, становятся все более востребованными благодаря их отличительным питательным преимуществам, таким как улучшенная усвояемость и сниженные аллергенные свойства по сравнению с коровьим молоком. Эти качества сделали козье молоко и его продукты фаворитами среди потребителей, заботящихся о здоровье, и тех, кто имеет специализированные диетические требования. Козье молоко содержит более высокие уровни определенных питательных веществ, таких как среднецепочечные жирные кислоты и биоактивные соединения, которые способствуют его преимуществам для здоровья. Кроме того, поскольку осведомленность о преимуществах козьего молока растет, и с его растущим присутствием в нишевых рынках, таких как специализированные сыры и детское питание, его траектория роста на рынке молочных ингредиентов Северной Америки выглядит многообещающе. Растущая доступность продуктов из козьего молока в розничных каналах и растущий фокус на устойчивые и мелкомасштабные фермерские практики, как ожидается, дополнительно поддержат этот рост.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По применению: Спортивное питание задает темп роста

В 2024 году молочные продукты командовали заметной долей 46,2% рынка, подчеркивая постоянный спрос на ключевые ингредиенты, такие как порошки, лактоза и молочные белки. Эти ингредиенты являются ключевыми в производстве основных региональных продуктов, таких как сыр, йогурт и жидкое молоко. Растущая потребительская склонность к премиальным молочным продуктам в сочетании с технологическими достижениями в обработке усилила спрос на эти ингредиенты. Кроме того, растущее использование молочных продуктов в различных пищевых применениях, включая хлебопекарные и кондитерские изделия, продвигает расширение рынка. Например, лактоза и молочные белки широко используются в хлебопекарных продуктах для улучшения текстуры и вкуса, в то время как молочные порошки являются неотъемлемыми в кондитерских изделиях для их эмульгирующих свойств. Производители, отвечая на растущий акцент на ингредиентах с чистой этикеткой и натуральных, внедряют инновации и расширяют свои продуктовые линейки для соответствия изменяющимся потребительским требованиям. Это включает разработку органических и минимально обработанных молочных ингредиентов для удовлетворения потребителей, заботящихся о здоровье.

Сектор спортивного и клинического питания Северной Америки находится на восходящей траектории с прогнозируемым среднегодовым темпом роста 3,8%. Этот рост в значительной степени приписывается повышенному интересу к активной жизни и стремлению к здоровому старению среди различных демографических групп. Поскольку осведомленность о преимуществах богатых белком диет и функциональных продуктов растет, спрос на молочные ингредиенты в этом секторе усиливается. Молочные компоненты, такие как сывороточный белок, казеин и концентраты молочного белка, находят свой путь в спортивные напитки, белковые батончики и диетические добавки. Например, сывороточный белок широко признан за его быстрое усвоение и преимущества восстановления мышц, делая его предпочтительным выбором среди спортсменов, в то время как казеин ценится за его медленно усваиваемые свойства, поддерживающие продолжительное восстановление мышц. Кроме того, приверженность стареющей демографии здоровью мышц и общему благополучию стимулирует рост продуктов клинического питания. Эти продукты все чаще формулируются для решения конкретных проблем со здоровьем, таких как саркопения и потеря плотности костей, которые распространены среди пожилых взрослых. Рынок дополнительно поддерживается инновационными формулировками продуктов, адаптированными к конкретным диетическим предпочтениям, включая безлактозные варианты и растительные альтернативы, обогащенные молочными белками, обеспечивая инклюзивность для потребителей с диетическими ограничениями или предпочтениями.

Анализ географии

В 2024 году США командуют доминирующей долей 65,91% североамериканского рынка молочных ингредиентов, поддерживаемые их передовой перерабатывающей инфраструктурой, хорошо установленными цепочками поставок и близостью к ключевым центрам производства пищевых продуктов, которые усиливают спрос на ингредиенты. Например, США являются ведущим производителем концентратов и изолятов сывороточного белка, которые широко используются в спортивном питании и функциональных пищевых продуктах. Кроме того, присутствие крупных молочных компаний, таких как Dairy Farmers of America, Land O'Lakes и Leprino Foods, дополнительно укрепляет их рыночную позицию. Страна также выигрывает от значительных инвестиций в исследования и разработки, обеспечивающих инновации в формулировках молочных ингредиентов, таких как безлактозные и растительно-молочные гибридные продукты, для удовлетворения развивающихся потребительских предпочтений.

Мексика выделяется как регион с наиболее быстрым ростом, хвастаясь среднегодовым темпом роста 3,23%, прогнозируемым до 2030 года, подпитываемым ростом потребления сыра на душу населения. Растущая популярность традиционных мексиканских сыров, таких как Оахака, Котиха и Кесо Фреско, наряду с растущим принятием обработанного сыра в сетях быстрого питания и готовых к употреблению блюдах, стимулирует спрос на молочные ингредиенты в стране. Кроме того, правительственные инициативы по поддержке молочного сектора, такие как субсидии для мелких фермеров и инвестиции в инфраструктуру холодной цепи, способствуют росту рынка. Например, мексиканская программа правительства "Programa de Fomento Ganadero" (Программа продвижения животноводства) была инструментальной в улучшении эффективности производства молока, что косвенно поддерживает рынок молочных ингредиентов.

Канада сосредотачивается на молочных ингредиентах с высоким содержанием белка, таких как изоляты молочного белка, соответствуя премиальным рыночным стратегиям, которые отдают приоритет функциональным преимуществам над простым товарным ценообразованием. Например, канадские производители сосредотачиваются на производстве высококачественных продуктов из казеина и сывороточного белка для удовлетворения растущего спроса на обогащенные белком напитки, закуски и продукты детского питания. Компании, такие как Saputo и Agropur Cooperative, находятся в авангарде этой тенденции, используя репутацию Канады за строгие стандарты качества и устойчивые производственные практики. Кроме того, растущая популярность растительных молочных альтернатив в Канаде побудила производителей исследовать гибридные продукты, которые сочетают молочные и растительные белки, дополнительно диверсифицируя рынок.

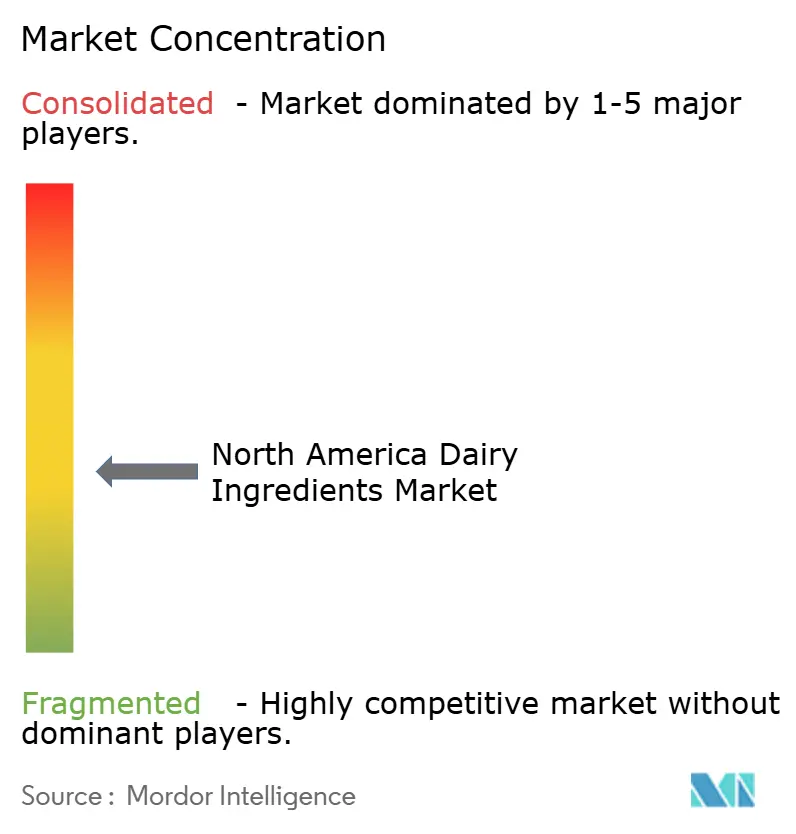

Конкурентный ландшафт

Североамериканский рынок молочных ингредиентов демонстрирует умеренную концентрацию. Это указывает на фрагментированную конкурентную среду, где действуют многочисленные игроки, от региональных специалистов до глобальных гигантов. Региональные игроки часто сосредотачиваются на удовлетворении местных требований и предпочтений, используя свою близость к клиентам и понимание региональных тенденций для получения конкурентного преимущества. Например, более мелкие молочные кооперативы в США и Канаде подчеркивают органические и местно полученные ингредиенты для привлечения потребителей, заботящихся о здоровье.

Глобальные компании, с другой стороны, приносят обширные ресурсы, передовые технологии и сильное признание брендов на рынок. Они часто дифференцируются через инновации, предлагая широкий спектр специализированных продуктов, включая изоляты сывороточного белка, концентраты молочного белка и безлактозные ингредиенты. Например, Arla Foods, Fonterra Co-operative и Agropur Co-operative зарекомендовали себя как ключевые игроки, постоянно расширяя свои продуктовые портфолио и инвестируя в исследования и разработки для удовлетворения развивающихся потребительских потребностей.

Кроме того, конкурентный ландшафт формируется стратегическими партнерствами, слияниями и поглощениями, которые позволяют компаниям укрепить свои рыночные позиции. Региональные специалисты часто сотрудничают с более крупными фирмами для улучшения своего рыночного присутствия и доступа к передовым технологиям обработки. Например, партнерства между местными молочными кооперативами и многонациональными корпорациями позволили меньшим игрокам масштабировать свои операции, сохраняя при этом свою региональную идентичность. Слияния и поглощения, такие как приобретение Lactalis Group бизнеса натуральных сыров Kraft Heinz, также сыграли значительную роль в консолидации рынка. Это динамичное взаимодействие между региональными и глобальными игроками в сочетании с продолжающимися инновациями и стратегическими альянсами продолжает определять конкурентную структуру североамериканского рынка молочных ингредиентов.

Лидеры индустрии молочных ингредиентов Северной Америки

-

Arla Foods amba

-

Dairy Farmers of America

-

Fonterra Co-operative Group Ltd

-

Agropur Co-operative

-

Saputo, Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние развития индустрии

- Март 2025: Hilmar Cheese Co. открыла современное производственное предприятие стоимостью 600 млн долларов США в Додж-Сити, Канзас, сосредоточенное на американских сырах и сывороточных ингредиентах. Это предприятие не только отмечает существенные капиталовложения, но и обещает создание рабочих мест в регионе. Оно будет производить 40-фунтовые блоки американского сыра для оптовой дистрибуции наряду с рядом продуктов сывороточного белка, предназначенных для глобальных рынков.

- Октябрь 2024: Lactalis USA вложила 55 млн долларов США в расширение своего предприятия в Туларе, Калифорния, стимулируемая всплеском популярности сыра фета в США. Расширение вводит новую производственную линию площадью 38,000 квадратных футов специально для увеличения производства сыра фета Président.

- Сентябрь 2024: Arla Foods Ingredients представила кампанию, направленную на мотивацию производителей молочных продуктов разрабатывать передовые продукты с высоким содержанием белка. Названная кампания 'Go High in Protein' подчеркивает линейку Nutrilac® ProteinBoost, линейку запатентованных микропартикулированных сывороточных белков от Arla Foods Ingredients, хвастающихся богатством незаменимых аминокислот.

- Июль 2024: Leprino Foods заключила глобальное лицензионное соглашение с голландским стартапом Fooditive Group для производства казеина без животных через технологию прецизионной ферментации, направленную на масштабирование производства до сотен тысяч тонн, поддерживая при этом традиционные молочные операции.

Область действия отчета по рынку молочных ингредиентов Северной Америки

Изучаемый рынок сегментирован по типу, применению и географии. На основе типа рынок сегментирован на молочные порошки, концентрат молочного белка и изолят молочного белка, сывороточные ингредиенты, лактозу и производные, казеин и казеинаты, и другие типы. На основе применения рынок сегментирован на хлебобулочные и кондитерские изделия, молочные продукты, детское молочное питание, спортивное и клиническое питание, и другие применения. На основе географии рынок сегментирован на США, Канаду, Мексику и остальную часть Северной Америки.

| Молочные порошки | Обезжиренный молочный порошок |

| Цельномолочный порошок | |

| Прочие | |

| Концентраты и изоляты молочного белка | |

| Сывороточные ингредиенты | Концентрат сывороточного белка |

| Изолят сывороточного белка | |

| Гидролизованный сывороточный белок | |

| Лактоза и производные | |

| Казеин и казеинаты | |

| Прочие |

| Традиционные |

| Органические |

| Корова |

| Буйвол |

| Коза и овца |

| Хлебобулочные и кондитерские изделия |

| Молочные продукты |

| Детское молочное питание |

| Спортивное и клиническое питание |

| Удобные и готовые к употреблению продукты |

| Прочие применения |

| США |

| Канада |

| Мексика |

| Остальная часть Северной Америки |

| По типу | Молочные порошки | Обезжиренный молочный порошок |

| Цельномолочный порошок | ||

| Прочие | ||

| Концентраты и изоляты молочного белка | ||

| Сывороточные ингредиенты | Концентрат сывороточного белка | |

| Изолят сывороточного белка | ||

| Гидролизованный сывороточный белок | ||

| Лактоза и производные | ||

| Казеин и казеинаты | ||

| Прочие | ||

| По природе | Традиционные | |

| Органические | ||

| По происхождению скота | Корова | |

| Буйвол | ||

| Коза и овца | ||

| По применению | Хлебобулочные и кондитерские изделия | |

| Молочные продукты | ||

| Детское молочное питание | ||

| Спортивное и клиническое питание | ||

| Удобные и готовые к употреблению продукты | ||

| Прочие применения | ||

| По географии | США | |

| Канада | ||

| Мексика | ||

| Остальная часть Северной Америки | ||

Ключевые вопросы, рассмотренные в отчете

Какова текущая стоимость рынка молочных ингредиентов Северной Америки?

Рынок составляет 15,9 млрд долларов США в 2025 году и прогнозируется достичь 17,8 млрд долларов США к 2030 году.

Какой тип ингредиентов лидирует на рынке?

Молочные порошки лидируют с долей выручки 32,0% в 2024 году, в то время как сывороточные ингредиенты растут быстрее всего со среднегодовым темпом роста 3,70%.

Почему спортивное питание важно для будущего роста?

Применения спортивного и клинического питания расширяются со среднегодовым темпом роста 3,8%, поскольку потребители ищут обогащенные белком напитки, батончики и медицинские формулировки, стимулируя спрос на высокочистые фракции сыворотки и казеина.

Какая страна представляет самые сильные возможности роста?

Мексика является самой быстрорастущей географией со среднегодовым темпом роста 3,23%, стимулируемая ростом потребления сыра и благоприятными торговыми положениями USMCA.

Последнее обновление страницы: