Размер и доля рынка средних и тяжелых коммерческих транспортных средств

Анализ рынка средних и тяжелых коммерческих транспортных средств от Mordor Intelligence

Размер рынка средних и тяжелых коммерческих транспортных средств оценивается в 357,81 млрд долл. США в 2025 году и, как ожидается, достигнет 422,60 млрд долл. США к 2030 году при совокупном среднегодовом темпе роста 3,40% в течение прогнозного периода (2025-2030). Данное размеренное расширение происходит по мере того, как автопарки приводятся в соответствие с Euro VII в Европе и EPA 2027 в Северной Америке при модернизации инфраструктуры в Азиатско-Тихоокеанском регионе, Латинской Америке и Африке. Регулятивное сближение сократило циклы замены, однако доминируют продажи двигателей внутреннего сгорания, а аккумуляторные электрические модели масштабируются с небольшой базы. Рост дополнительно поддерживается государственными стимулами для дорожных и логистических коридоров, спросом электронной коммерции на легкие грузовики и программно-определяемыми автомобильными платформами, которые улучшают совокупную стоимость владения и аналитику безопасности.

Ключевые выводы отчета

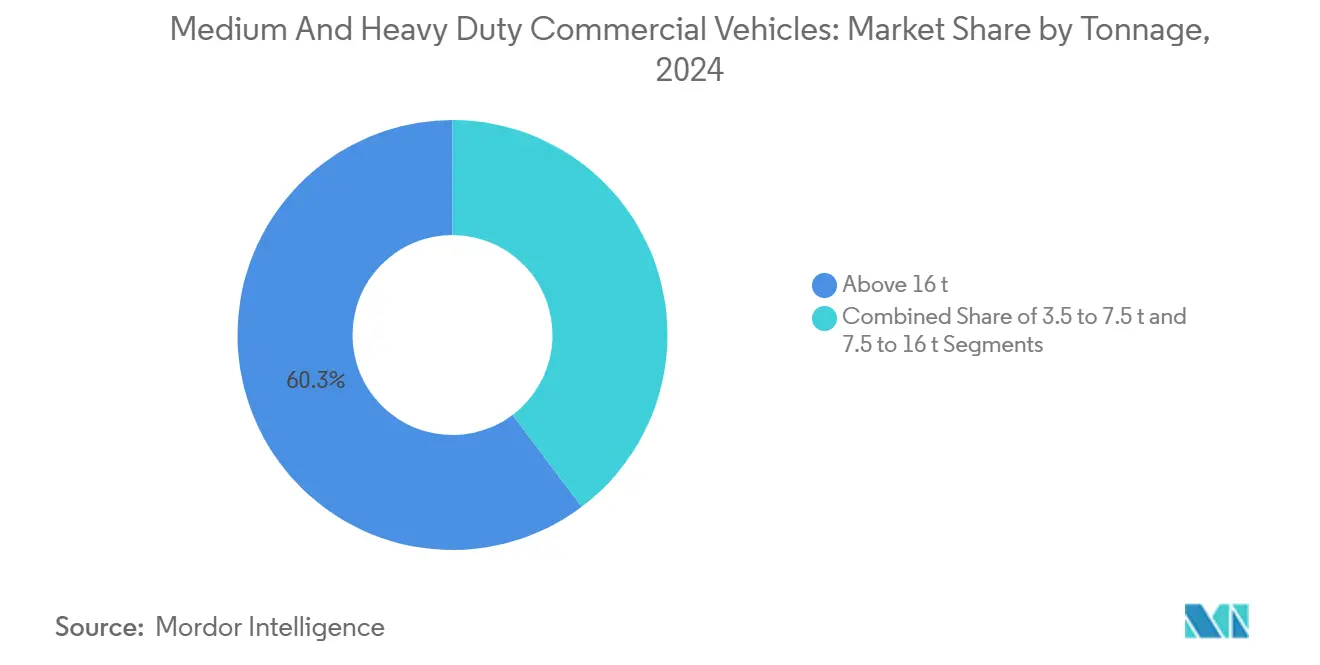

- По грузоподъемности транспортные средства свыше 16 тонн занимали 60,26% доли рынка средних и тяжелых коммерческих транспортных средств в 2024 году, в то время как класс 3,5-7,5 тонн готов расти с CAGR 7,81% между 2025 и 2030 годами.

- По типу силовой установки двигатели внутреннего сгорания составляли 91,72% выручки в 2024 году, тогда как аккумуляторные электрические грузовики готовы расширяться с CAGR 9,83% до 2030 года.

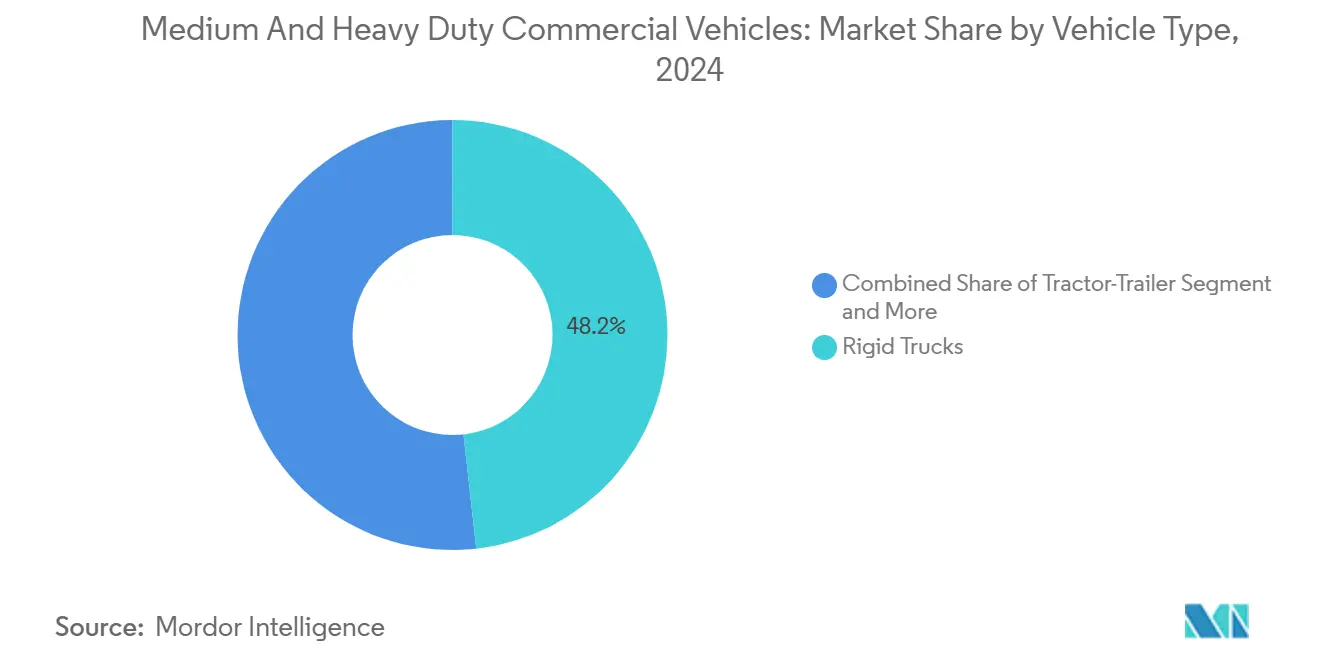

- По типу транспортного средства бортовые грузовики захватили 48,24% доли выручки в 2024 году, а седельные тягачи, как ожидается, будут развиваться с CAGR 9,14% в течение прогнозного периода.

- По отрасли конечного пользователя логистика и транспорт занимали 42,32% выручки 2024 года, отражая быстрый рост посылочных перевозок и оптимизацию сети с показателем 4,71%.

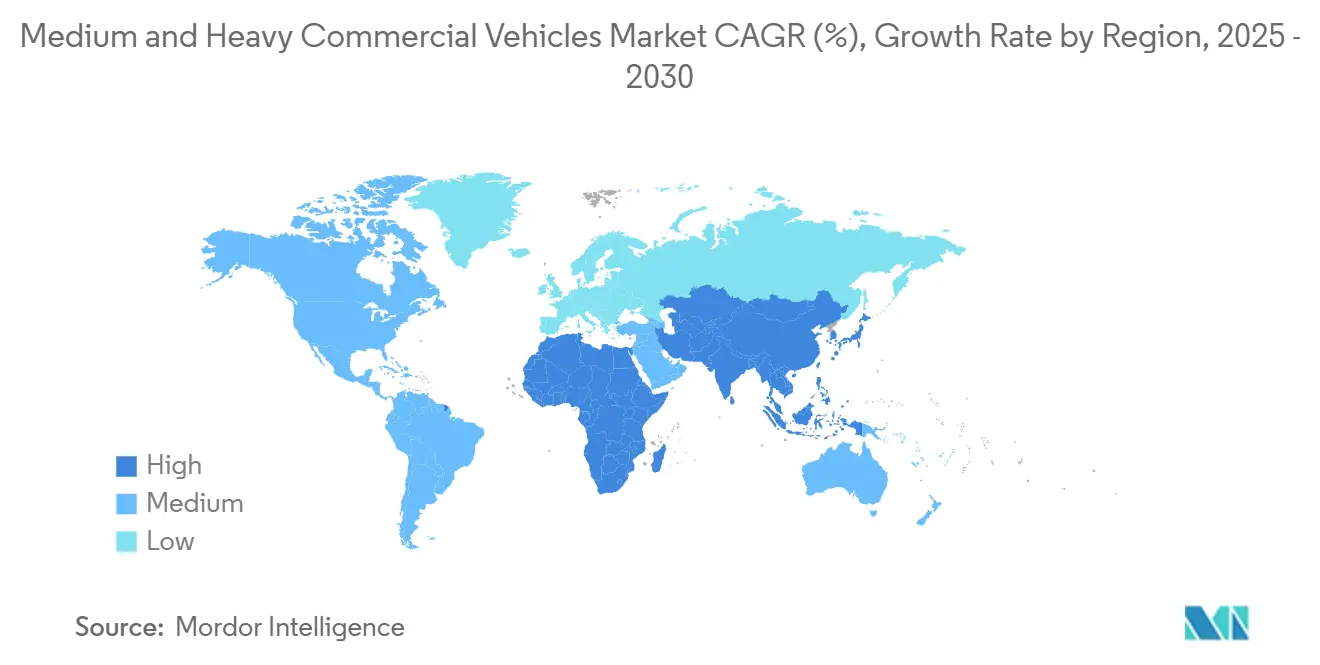

- По географии Азиатско-Тихоокеанский регион лидировал с 45,52% доли рынка средних и тяжелых коммерческих транспортных средств в 2024 году; прогнозируется, что Африка покажет самый быстрый CAGR 9,10% до 2030 года.

Тенденции и аналитика глобального рынка средних и тяжелых коммерческих транспортных средств

Анализ влияния драйверов

| Драйвер | (~) % влияния на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Обновление автопарка по правилам Euro-VII и EPA 2027 | +1.2% | Северная Америка и ЕС, распространение на Азиатско-Тихоокеанский регион | Краткосрочный (≤ 2 лет) |

| Инфраструктурные стимулы в развивающихся экономиках | +0.8% | Азиатско-Тихоокеанский регион, Южная Америка, Африка | Среднесрочный (2-4 года) |

| Рост логистики электронной коммерции | +0.6% | Глобальный, сконцентрированный в городских коридорах | Краткосрочный (≤ 2 лет) |

| Продвижение горнодобывающей отрасли к аккумуляторным электрическим грузовикам | +0.4% | Глобальные горнодобывающие регионы: Австралия, Чили, ЮАР | Долгосрочный (≥ 4 лет) |

| Телематическое страхование снижает совокупную стоимость владения | +0.3% | Северная Америка и ЕС в первую очередь | Среднесрочный (2-4 года) |

| Лизинг аккумуляторов вторичного использования | +0.2% | ЕС, Северная Америка, с регулятивной поддержкой | Долгосрочный (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Обновление автопарка, вызванное правилами выбросов Euro VII и EPA 2027

Строгие цели по NOx и CO₂ ускоряют замену единиц до Euro VI и более старых дизельных агрегатов в Европе и заставляют североамериканские автопарки обновлять запасы класса 6-8 раньше запланированного. Недавно принятые стандарты Euro 7 вводят более строгие ограничения, особенно для тяжелых транспортных средств (HDV). Эти стандарты снижают лимиты оксидов азота (NOX) на 50-62% в зависимости от тестового цикла. Кроме того, они заменяют лимиты общих углеводородов (THC) отдельными, более строгими лимитами для неметановых органических газов (NMOG) и метана (CH4). Скоординированные сроки сжимают закупки в узкие окна, что создает нагрузку на поставщиков, но открывает экономию масштаба для технологий доочистки и аккумуляторов. Регулирование Advanced Clean Trucks Калифорнии, охватывающее 25% рынка США, требует 50% продаж транспортных средств с нулевыми выбросами к 2030 году. Операторы, которые внедряют технологии рано, получают выгоду от поощрительных пулов и премий остаточной стоимости, тогда как поздние участники сталкиваются с нехваткой предложения и более высокими затратами на соответствие требованиям. Производители с существующими электрическими портфолио пользуются преимуществом первопроходца и могут амортизировать расходы на разработку в обоих регионах.

Инфраструктурные стимулы в развивающихся экономиках

Поддерживаемые правительством дорожные и энергетические программы продолжают поднимать спрос на рынке средних и тяжелых коммерческих транспортных средств в Индии, Индонезии, Малайзии и ключевых латиноамериканских странах. Система FAME Индии нацелена на 70% проникновение электрических коммерческих транспортных средств к 2030 году, поддерживая 49% годового роста продаж электрических грузовиков и поощряя поставщиков локализовать аккумуляторные модули и трансмиссии. Аналогичные многолетние меры по строительству дорог и электрификации в Индонезии и Малайзии способствуют региональному масштабированию. В то же время Межамериканский банк развития оценивает, что скоординированные стимулы могут поднять долю Латинской Америки в глобальных продажах электрических грузовиков с 0,45% до 4% к 2030 году. Эти инициативы расширяют видимость покупок за пределы обычного семилетнего горизонта замены, позволяя производителям компонентов обеспечить мощности и снизить риски капитальных вложений. Сочетание стимулирующих фондов и правил местного содержания поддерживает стабильный поток заказов для поставщиков шасси, кабин и зарядной инфраструктуры.

Расширение логистики электронной коммерции

Цифровизация розничной торговли меняет дизайн сети и ускоряет спрос на гибкие грузовики 3,5-7,5 тонн, которые могут получить доступ к городским консолидационным узлам. Посылочный сегмент растет значительными темпами до 2030 года, и глобальные провайдеры, такие как Amazon, обязались утроить свой европейский парк электрических грузовиков доставки к 2025 году. Частые циклы остановки и движения благоприятствуют аккумуляторным электрическим трансмиссиям из-за рекуперативного торможения и более низких уровней шума. Производители транспортных средств оптимизируют эргономику кабины, телематические интерфейсы и профили зарядки для циклов последней мили, а не для максимальной полезной нагрузки. Регуляторы также продвигают более мелкие, чистые транспортные средства для снижения городских заторов и улучшения качества воздуха, поддерживая быстрое масштабирование моделей микро-депо[1]Amazon расширяет парк доставки с нулевыми выбросами, Amazon Europe, aboutamazon.com.

Телематическое страхование на основе использования снижает совокупную стоимость владения

Платформы подключенных транспортных средств позволяют страховщикам связывать премии напрямую с поведением водителя, временем простоя и риском маршрута. Ранние пользователи сообщают о 20-30% экономии на страховании и меньшем количестве страховых случаев. Крупные перевозчики, такие как Nationwide, сотрудничают с поставщиками телематики для разработки алгоритмов, интегрирующих данные торможения, поворотов и чрезмерного простоя. Менеджеры автопарков затем используют те же наборы данных для предиктивного обслуживания, что может снизить время простоя до 15% и продлить жизненные циклы компонентов. Эти сбережения имеют решающее значение, поскольку совокупная стоимость владения грузовиком класса 8 значительно выросла в 2024 году по сравнению с 2016 годом. Операторы могут ускорить стратегии электрификации без ущерба для маржи, реинвестируя сэкономленные на премиях средства в обучение водителей и лизинг аккумуляторов.

Анализ влияния ограничений

| Ограничение | (~) % влияния на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Высокая стоимость грузовиков с нулевыми выбросами | -0.9% | Глобальное, острое на развивающихся рынках | Краткосрочный (≤ 2 лет) |

| Узкие места цепочки поставок силовой электроники и аккумуляторов | -0.7% | Глобальное, сконцентрированное в регионах, зависимых от полупроводников | Среднесрочный (2-4 года) |

| Ограничения мощности сети на уровне депо | -0.5% | Северная Америка и ЕС в первую очередь | Среднесрочный (2-4 года) |

| Нехватка квалифицированных техников для трансмиссий HV-EV | -0.4% | Глобальное, острое на развитых рынках | Долгосрочный (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Высокая первоначальная стоимость грузовиков с нулевыми выбросами

Аккумуляторные блоки составляют 40% стоимости единицы, оставляя электрические тяжелые грузовики на 20-30% дороже дизельных эквивалентов. Паритет общих затрат прогнозируется в течение четырех лет по мере масштабирования литий-железо-фосфатных химических соединений, однако многим малым перевозчикам не хватает финансового запаса. Контракты "грузовик как услуга" и лизинг аккумуляторов могут снизить затраты на приобретение до 42%, помогая производителям генерировать повторяющуюся выручку. Операторы крупных автопарков уже принимают эти модели, но покупатели с ограниченным кредитом в развивающихся экономиках все еще сталкиваются с высокими барьерными ставками, которые замедляют принятие.

Узкие места цепочки поставок аккумуляторов

Нехватка лития, никеля и полупроводников угрожает планам выпуска электрических грузовиков между 2025 и 2028 годами. Силовые модули из карбида кремния улучшают эффективность, но требуют специализированных подложек, контролируемых несколькими поставщиками. В ответ Daimler Truck, PACCAR и Cummins создали совместное предприятие стоимостью 2-3 млрд долл. США для строительства завода аккумуляторных элементов мощностью 21 ГВт·ч в Миссисипи.[2]Пресс-релиз совместного предприятия по аккумуляторам PACCAR, Daimler Truck и Accelera, PACCAR Inc., paccar.com Локализация поможет снизить зависимость от Азии, но наращивание не полностью компенсирует дефицит в среднесрочной перспективе. Волатильность материалов, следовательно, добавляет ценовое давление и риск доставки, особенно для нишевых вариантов, таких как топливно-элементные шасси.

Сегментный анализ

По грузоподъемности: доминирование тяжелых транспортных средств обеспечивает объем

Модели свыше 16 тонн внесли около 60,26% доли рынка средних и тяжелых коммерческих транспортных средств в 2024 году, обеспечив наибольшую долю рынка средних и тяжелых коммерческих транспортных средств. Спрос основан на сетях дальних грузоперевозок, которые приоритизируют грузоподъемность над удобством зарядки. В отличие от этого, класс 3,5-7,5 тонн средних и тяжелых коммерческих транспортных средств расширяется с CAGR 7,81%, опережая все другие диапазоны по мере распространения городских платформ доставки. Этот сегмент выигрывает от меньших требований к аккумуляторам, поскольку блоки 100-200 кВт·ч достаточны для ежедневных маршрутов, снижая капитальные затраты и сложность зарядки. Тем временем среднетоннажные единицы в диапазоне 7,5-16 тонн показывают стабильную замену, связанную с циклами строительных и муниципальных закупок.

Размер аккумулятора резко масштабируется с массой транспортного средства, при этом тяжелым тягачам требуется 500 кВт·ч или более для соответствия ожиданиям рабочего цикла. Это требование увеличивает снаряженную массу и расходы на инфраструктуру, замедляя электрификацию относительно более легких классов. Регуляторы дифференцируют лимиты по полной массе транспортного средства, заставляя производителей балансировать конструкции доочистки и нулевых выбросов в инженерных дорожных картах. Несмотря на разрыв в стоимости, несколько горнодобывающих компаний пилотируют 150-тонные электрические самосвалы, которые дают экономию жизненного цикла после размещения зарядных сетей.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По типу силовой установки: двигатели внутреннего сгорания сохраняют доминирование несмотря на электрический всплеск

Двигатели внутреннего сгорания сохранили 91,72% выручки в 2024 году от доли рынка средних и тяжелых коммерческих транспортных средств, укрепив свое лидерство на рынке средних и тяжелых коммерческих транспортных средств. Однако аккумуляторные электрические грузовики находятся на крутой траектории CAGR 9,83% до 2030 года, поддерживаемые субсидиями, более низкими эксплуатационными расходами и быстрым принятием городских автопарков. Альтернативные топлива, такие как сжатый природный газ и сжиженный природный газ, продолжают обслуживать региональные ниши, где электрический запас хода или доступ к сети остаются проблематичными. Подключаемые гибриды действуют как переходные решения для операторов, которые должны сочетать гибкость запаса хода с нулевыми выбросами городского въезда.

Китай составил более 80% глобальных продаж электрических тяжелых грузовиков в 2024 году, иллюстрируя влияние скоординированных стимулов и местных цепочек поставок. Прототипы топливных элементов проходят тестирование для коридоров дальних перевозок, где масса аккумулятора вредит полезной нагрузке, с ранними пилотами в Германии, Южной Корее и США. Таким образом, смесь силовых установок останется неоднородной до 2030 года, обусловленная расчетами совокупной стоимости владения, траекториями цен на энергию и развертываниями инфраструктуры.

По типу транспортного средства: бортовые грузовики лидируют на фоне роста седельных тягачей

Бортовые грузовики обеспечили 48,24% доли рынка 2024 года в средних и тяжелых коммерческих транспортных средствах, хорошо подходящих для городского строительства, распределения и сбора мусора. Их интегрированная рама упрощает кастомизацию кузова и сокращает время простоя на обслуживании. Седельные тягачи, однако, прогнозируются с CAGR 9,14% из-за роста международной торговли и трансграничных инфраструктурных коридоров. Размер рынка средних и тяжелых коммерческих транспортных средств для сочлененных единиц будет расширяться быстрее среднего, поскольку производители внедряют аэродинамические кабины и опции мегаваттной зарядки. Специализированные профессиональные шасси, такие как самосвалы и транспортные средства экстренных служб, продолжают полагаться на заказную инженерию, которая ограничивает объемный масштаб, но обеспечивает высокие маржи.

Электрическая технология проникает как в бортовые, так и в тягачные платформы. Mercedes-Benz запустил eActros 600 с сертифицированным запасом хода 310 миль, в то время как Tesla развернула прототипы Semi, способные на 248-497 миль в зависимости от конфигурации. Эти модели демонстрируют темпы роста плотности энергии и стратегическую важность программного обеспечения для оптимизации маршрута и зарядки.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По отрасли конечного пользователя: доминирование логистики на фоне электрификации горнодобычи

Логистика и транспорт поглотили 42,32% доли рынка 2024 года и останутся основой рынка средних и тяжелых коммерческих транспортных средств с CAGR 4,71%. Операторы посылок и паллет цифровизируют диспетчерские и складские узлы, меняя спецификации грузовиков в сторону тихих трансмиссий и высокой циклической долговечности. Строительство и муниципальные службы следуют близко, закупая среднетоннажные установки, сконфигурированные для цементовозов, мусорных кузовов или подъемных платформ.

Горнодобывающие операции возникают как катализатор принятия аккумуляторов в тяжелом классе. Коалиция Innovation for Cleaner, Safer Vehicles нацелена на доступность карьерных самосвалов с нулевыми выбросами к 2030 году, вехи, которая откроет значительные сокращения выбросов по примерно 28 000 единицам высокой полезной нагрузки. Коммунальные и лесные автопарки также тестируют электрические установки для снижения шума и уровней частиц в чувствительных зонах, подтверждая, что требования клиентов широко варьируются по сектору, географии и рабочему циклу.

Географический анализ

45,52% доля выручки 2024 года в Азиатско-Тихоокеанском регионе проистекает из глубины производства Китая и расширяющегося политического толчка Индии. Ожидается, что регион расширит свое лидерство к 2030 году, поскольку производители оригинального оборудования размещают аккумуляторные заводы, программные центры и испытания компонентов рядом со своими крупнейшими покупателями. Только Китай поддержал свыше 90 000 регистраций электрических тяжелых грузовиков в 2024 году, при этом BYD и SAIC экспортируют комплекты в Венгрию и Индонезию для диверсификации тарифного воздействия. Индия поддерживает 14 государственных программ стимулирования, позволяя Уттар-Прадешу и Махараштре создавать городские зоны с низкими выбросами, которые благоприятствуют 3,5-тонным аккумуляторным грузовикам.

Северная Америка и Европа представляют зрелые, но прибыльные рынки, где скоординированные правила обеспечивают технологическую гармонизацию. ЕС стремится к 45% сокращению CO₂ в тяжелых грузовиках к 2030 году, и Euro VII вступит в силу в 2029 году. Правило Advanced Clean Trucks Калифорнии влияет на национальные планы покупок, поскольку 11 других штатов приняли его дорожную карту, охватывая четверть спроса США по классу 6-8. Канада нацелена на 35% продаж грузовиков с нулевыми выбросами к 2030 году и финансирует зарядные коридоры на Транс-Канадском шоссе. На корпоративной стороне Volvo и Daimler создали совместное предприятие для создания общей операционной системы, в то время как PACCAR интегрирует собственные аккумуляторные блоки для защиты от волатильности.

Африка набирает инвестиционный импульс, несмотря на скромные стартовые объемы, и быстро растет с устойчивым CAGR 9,10%. Марокко и Египет заказывают электрические автобусы, которые используют общие компоненты со среднетоннажными грузовиками, создавая ядро для региональных поставок. Эфиопия уже превысила свою цель электрификации автобусов на 2030 год, иллюстрируя потенциал агрегированных моделей закупок. Белая книга по электромобилям Южной Африки устанавливает дуальную платформенную дорожную карту, которая сочетает обновления топливной эффективности для существующих дизелей со стимулами для депо быстрой зарядки вокруг горнодобывающих поясов. Эти инициативы указывают на скрытый спрос, который может перейти в двузначный рост отгрузок, как только улучшится надежность сети.

Конкурентная среда

Пять ведущих производителей держали около трети совокупной выручки 2024 года, поэтому рынок средних и тяжелых коммерческих транспортных средств остается фрагментированным. Отраслевые лидеры проводят вертикальную интеграцию аккумуляторов, топливных элементов и программных стеков для защиты маржи и захвата повторяющейся выручки. Daimler Truck, Volvo Group и PACCAR совместно опубликовали открытый интерфейс для обновлений по воздуху, предназначенный для стандартизации безопасности и аналитики данных. Китайские бренды, такие как BYD, FAW и Sinotruk, используют экономию масштаба дома для снижения цен экспортных конкурентов, фокусируясь на аккумуляторных моделях 3,5-16 тонн, которые сталкиваются с меньшими узкими местами зарядки.

Программно-определяемые транспортные средства являются новым полем битвы. Совместная операционная система Volvo-Daimler позволяет использовать общие приложения для предиктивного обслуживания и планирования маршрутов. TRATON сотрудничает с Plus для достижения автономности уровня 4 на выбранных коридорах США и ЕС, что может сократить затраты на водителей и повысить использование грузовиков. Поставщики компонентов также движутся вверх по течению: Cummins создал Accelera для размещения линий топливных элементов, водорода и аккумуляторов, затем объединился с PACCAR и Daimler Truck на специальном аккумуляторном заводе в Миссисипи, который будет производить 21 ГВт·ч ежегодно с 2027 года.[3]Volvo Group и Daimler Truck создают совместное предприятие для программно-определяемых платформ тяжелых транспортных средств, Daimler Truck AG, daimlertruck.com

Возможности белого пространства вращаются вокруг электрификации горнодобычи, лизинга аккумуляторов вторичного использования и депо мегаваттной зарядки. Поставщики услуг теперь упаковывают накопление энергии, программное обеспечение и финансирование для обеспечения аннуитетных потоков. Клиенты автопарков ценят эти интегрированные предложения, поскольку они снижают технологический риск и упрощают планирование денежных потоков. В течение следующих пяти лет игроки, которые соединяют аппаратное обеспечение транспортных средств с энергетическими и информационными услугами, вероятно, получат долю.

Лидеры отрасли средних и тяжелых коммерческих транспортных средств

PACCAR Inc

Daimler AG

Volvo Group

Tata Motors Limited

Traton SE

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Ноябрь 2024: Stellantis представил многоэнергетическую платформу STLA Frame, предлагающую 690 миль запаса хода для гибридных силовых установок и 500 миль для аккумуляторно-электрических, нацеленную на коммерческие потребности буксировки и полезной нагрузки.

- Ноябрь 2024: TRATON партнерствовал с Plus по программам автономных грузовиков уровня 4 и начал тестовые автопарки в Техасе и Швеции, с коммерческими маршрутами, ожидаемыми к концу 2025 года.

- Январь 2024: Accelera by Cummins, Daimler Truck и PACCAR выбрали Миссисипи для литий-железо-фосфатного аккумуляторного завода стоимостью 2-3 млрд долл. США с годовой мощностью 21 ГВт·ч.

Область охвата глобального отчета по средним и тяжелым коммерческим транспортным средствам

Рынок средних и тяжелых коммерческих транспортных средств был сегментирован по грузоподъемности (3,5 - 7,5 тонн, 7,5 - 16 тонн и свыше 16 тонн), типу силовой установки (двигатель внутреннего сгорания, подключаемый гибридный, электрический и с альтернативным топливом) и географии (Северная Америка, Европа, Азиатско-Тихоокеанский регион и остальной мир). Отчет предлагает размер рынка и прогнозы для средних и тяжелых коммерческих транспортных средств в натуральном выражении (единицы) и стоимостном выражении (млрд долл. США) для всех вышеуказанных сегментов.

| От 3,5 до 7,5 т |

| От 7,5 до 16 т |

| Свыше 16 т |

| Двигатель внутреннего сгорания (дизельный и бензиновый) |

| Аккумуляторный электрический |

| Подключаемый гибридный электрический |

| Топливно-элементный электрический |

| Альтернативные топлива (КПГ, СПГ, биотопливо, СНГ) |

| Бортовой грузовик |

| Седельный тягач |

| Самосвал |

| Специализированные и профессиональные грузовики |

| Логистика и транспорт |

| Строительство и горнодобыча |

| Сельское хозяйство и лесоводство |

| Коммунальные услуги и муниципальные службы |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Остальная Северная Америка | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Испания | |

| Италия | |

| Россия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Австралия | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Ближний Восток и Африка | Объединенные Арабские Эмираты |

| Саудовская Аравия | |

| Турция | |

| Южная Африка | |

| Египет | |

| Остальная часть Ближнего Востока и Африки |

| По грузоподъемности | От 3,5 до 7,5 т | |

| От 7,5 до 16 т | ||

| Свыше 16 т | ||

| По типу силовой установки | Двигатель внутреннего сгорания (дизельный и бензиновый) | |

| Аккумуляторный электрический | ||

| Подключаемый гибридный электрический | ||

| Топливно-элементный электрический | ||

| Альтернативные топлива (КПГ, СПГ, биотопливо, СНГ) | ||

| По типу транспортного средства | Бортовой грузовик | |

| Седельный тягач | ||

| Самосвал | ||

| Специализированные и профессиональные грузовики | ||

| По отрасли конечного пользователя | Логистика и транспорт | |

| Строительство и горнодобыча | ||

| Сельское хозяйство и лесоводство | ||

| Коммунальные услуги и муниципальные службы | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Остальная Северная Америка | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Испания | ||

| Италия | ||

| Россия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Австралия | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Ближний Восток и Африка | Объединенные Арабские Эмираты | |

| Саудовская Аравия | ||

| Турция | ||

| Южная Африка | ||

| Египет | ||

| Остальная часть Ближнего Востока и Африки | ||

Ключевые вопросы, рассматриваемые в отчете

Какова текущая стоимость рынка средних и тяжелых коммерческих транспортных средств?

Он оценивается в 357,81 млрд долл. США в 2025 году.

Насколько быстро будет расти рынок до 2030 года?

Прогнозируется, что рынок будет расширяться с CAGR 3,40%, достигнув примерно 422,60 млрд долл. США к 2030 году.

Какой регион лидирует по доле рынка?

Азиатско-Тихоокеанский регион занял 45,52% выручки 2024 года и ожидается сохранение лидерства до 2030 года.

Какой класс грузоподъемности растет быстрее всего?

Сегмент 3,5-7,5 тонн показывает самый высокий рост с прогнозом CAGR 7,81% до 2030 года.

Насколько доминируют аккумуляторные электрические грузовики сегодня?

Они представляли небольшую долю в 2024 году, но готовы расти с CAGR 9,83% по мере снижения затрат и ужесточения регулирования.

Почему программно-определяемые платформы важны для производителей грузовиков?

Они обеспечивают обновления по воздуху, предиктивное обслуживание и новые модели доходов, которые дифференцируют продукты на фрагментированном рынке.

Последнее обновление страницы: