Размер и доля рынка транспортных средств Ирана

Анализ рынка транспортных средств Ирана от Mordor Intelligence

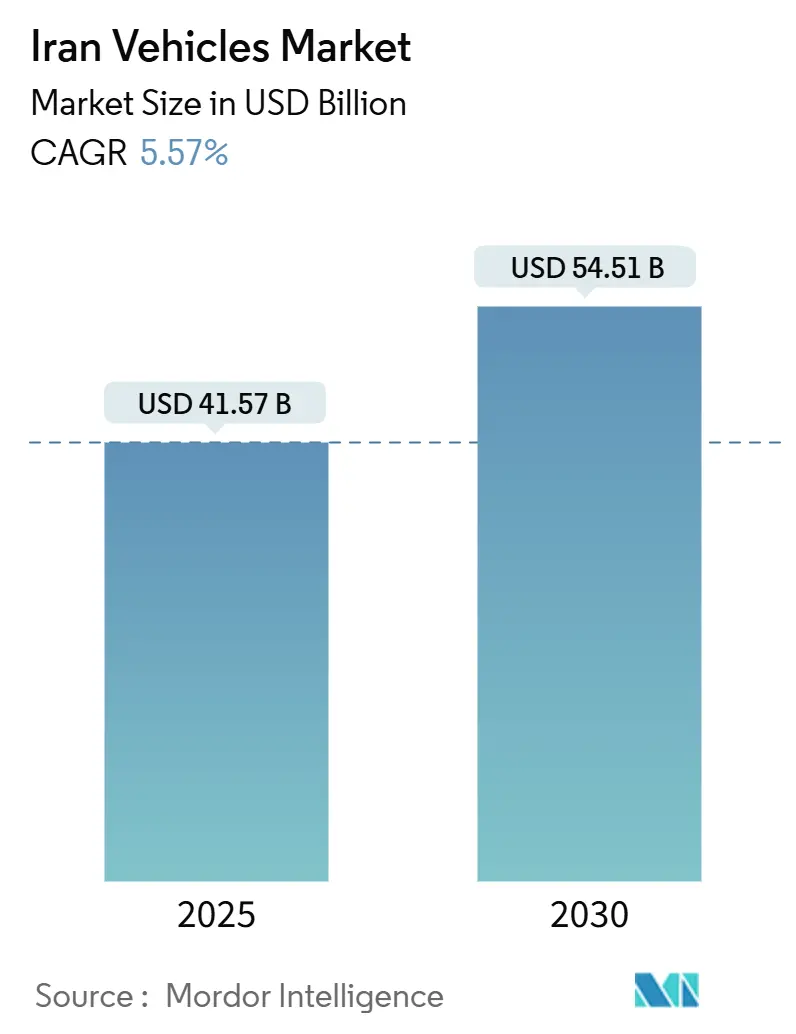

Иранский рынок транспортных средств оценивается в 41,57 млрд долларов США в 2025 году и прогнозируется к достижению 54,51 млрд долларов США в 2030 году, развиваясь с совокупным среднегодовым темпом роста 5,57% согласно oica.net. Динамика спроса связана с устойчивым внутренним производством транспортных средств в 2023 году, более широкой политической поддержкой транспортных средств на сжатом природном газе (СПГ) и постепенным открытием для зарубежных совместных предприятий. Конкурентная интенсивность остается умеренной, поскольку два ведущих отечественных производителя вместе контролируют почти 80% продаж. Диверсификация силовых установок, рост сервисов вызова транспорта и бартерные решения для цепочек поставок формируют инвестиционные приоритеты, в то время как волатильность валют и ограничения электросети сдерживают краткосрочный оптимизм.

Ключевые выводы отчета

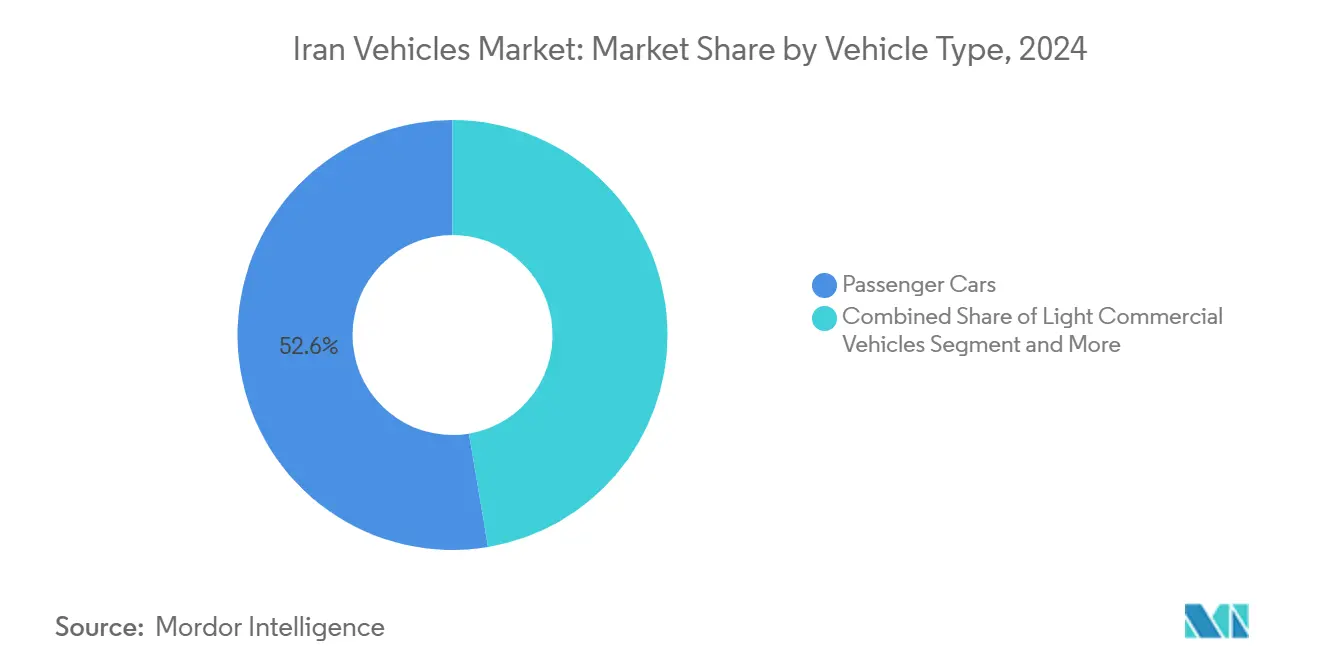

- По типу транспортных средств легковые автомобили лидировали с 52,64% доли автомобильного рынка Ирана в 2024 году и прогнозируются к росту с совокупным среднегодовым темпом роста 11,25% до 2030 года.

- По типу топлива бензиновые модели занимали 67,85% размера иранского автомобильного рынка в 2024 году, тогда как гибридные электрические транспортные средства развиваются с совокупным среднегодовым темпом роста 12,74% до 2030 года.

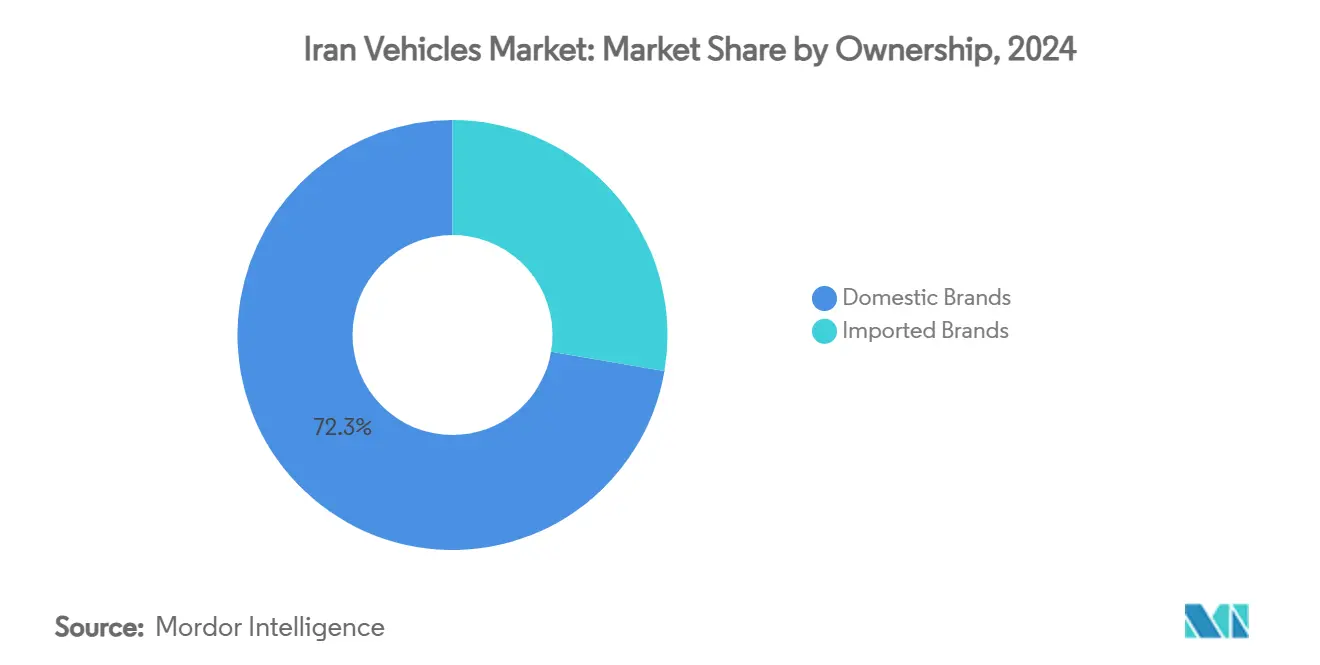

- По собственности отечественные бренды удерживали 72,33% доли автомобильного рынка Ирана в 2024 году; импортные бренды зафиксировали самый быстрый совокупный среднегодовой темп роста в 9,61% на 2025-2030 годы.

- По типу клиентов индивидуальные потребители составляли 61,92% размера иранского автомобильного рынка в 2024 году; покупатели автопарков и коммерческие покупатели показали наивысший совокупный среднегодовой темп роста 8,83% до 2030 года.

Тенденции и аналитика рынка транспортных средств Ирана

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз совокупного среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Государственное продвижение силовых установок, совместимых с СПГ | +1.8% | Тегеран, Исфаган, Тебриз, Хузестан | Средний срок (2-4 года) |

| Возобновление выбранных СП после послаблений санкций 2023 года | +1.2% | Тегеран, Исфаган, Восточный Азербайджан | Короткий срок (≤ 2 лет) |

| Поддерживаемый субсидиями спрос на малые легковые автомобили | +1.1% | Тегеран, Исфаган, Хорасан Резави, Фарс | Долгий срок (≥ 4 лет) |

| Бартерная торговля автопроизводителей, разблокирующая производственные линии | +0.9% | Тегеран, Исфаган, Маркази | Средний срок (2-4 года) |

| Автопарки служб вызова транспорта, стимулирующие спрос на ЛКТ | +0.7% | Тегеран, Исфаган, Мешхед, Шираз | Короткий срок (≤ 2 лет) |

| Военный спрос на локально бронированные пикапы | +0.4% | Тегеран, Исфаган, Хузестан | Долгий срок (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Государственное продвижение силовых установок, совместимых с СПГ

Власти нацеливаются на 35% долю СПГ в национальном потреблении топлива, по сравнению с 23%, и постановили, что половина новых транспортных средств должна интегрировать функциональность СПГ.[1]Financial Tribune, "CNG-Hybrid Vehicles to Bridge Gasoline Supply-Demand Gap," financialtribune.com Отечественные автопроизводители уже эксплуатируют 3,5 миллиона транспортных средств на СПГ, поддерживаемых 2 385 активными станциями, сеть которых министерство нефти расширяет. Стабильное ценообразование на СПГ относительно растущих расходов на бензин подкрепляет потребительское принятие, в то время как обширные запасы природного газа Ирана обеспечивают безопасность поставок. Поворот к СПГ повышает энергетическую независимость, сокращает импорт бензина и позиционирует производителей для экспортных возможностей в другие богатые газом экономики.

Возобновление выбранных СП после послаблений санкций 2023 года

Послабления санкций возобновили зарубежные партнерства, примером чему служат завод Renault на 150 000 единиц и соглашение Mercedes-Benz Trucks по послепродажному обслуживанию.[2]Reuters Staff, "Renault forms new joint venture company in Iran," reuters.com Эти сотрудничества вносят передовые знания о силовых установках, повышают стандарты качества и разблокируют простаивающие мощности именно тогда, когда четверть автопарка Ирана превышает 20 лет по возрасту. Передача технологий и доступ к глобальным цепочкам поставок ускоряют модернизацию платформ по всему автомобильному рынку Ирана.

Поддерживаемый субсидиями спрос на малые легковые автомобили

Бензин остается субсидируемым по 15 000 риалов за литр, поддерживая потребительские предпочтения компактных седанов. Хотя правительственные реформы сокращают ежемесячные субсидируемые квоты, низкие цены на заправках все еще благоприятствуют малым объемам двигателей. Дизайн субсидий также направляет спрос на локально произведенные модели, укрепляя доминирование отечественных брендов на иранском автомобильном рынке, при этом создавая фискальное напряжение, поскольку расходы превышают 80 млрд долларов США ежегодно.

Бартерная торговля автопроизводителей, разблокирующая производственные линии

43%-ное падение импортируемых компонентов в течение 2024 года выявило хрупкость цепочек поставок. Производители отреагировали обменом экспорта фисташек на китайские детали, восстанавливая пропускную способность и предотвращая затяжные остановки заводов. Схема демонстрирует адаптивную устойчивость, но связывает автомобильное производство с колебаниями цен на сырьевые товары и сельскохозяйственными урожаями.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз совокупного среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Дефицит импорта запчастей, вызванный валютным курсом | -1.4% | Тегеран, Исфаган, Тебриз, Маркази | Короткий срок (≤ 2 лет) |

| Хроническое обесценивание валюты, вызывающее рост цен | -0.8% | Тегеран, Исфаган, Хорасан Резави, Фарс | Средний срок (2-4 года) |

| Нехватка электросети, задерживающая развертывание зарядных станций для электромобилей | -0.6% | Тегеран, Исфаган, Хузестан, Мазандаран | Долгий срок (≥ 4 лет) |

| Обратная реакция на цены фисташек против бартерных схем | -0.3% | Керман, Фарс, Хорасан Резави | Средний срок (2-4 года) |

| Источник: Mordor Intelligence | |||

Дефицит импорта запчастей, вызванный валютным курсом

Приток компонентов упал до 653 миллионов долларов США в 2024 году и кратковременно обвалился до 26 миллионов долларов США, вынуждая к периодическим остановкам. Отечественные поставщики не имеют масштаба в двигателях и электронике, поэтому OEM зависят от валютных ассигнований, которые остаются ограниченными. Увеличенные сроки поставки подрывают доверие потребителей и размывают темпы роста иранского автомобильного рынка.

Хроническое обесценивание валюты, вызывающее рост цен

Падение риала поднимает затраты на вводимые ресурсы, в то время как государственные потолки цен ограничивают передачу, обременяя автопроизводителей убытками. Кредитные линии были расширены, но остаются недостаточными для компенсации стоков оборотного капитала. Валютная нестабильность также подрывает реальные доходы потребителей, задерживая покупки и сжимая маржу.

Сегментный анализ

По типу транспортных средств: Седаны сохраняют лидерство по мере ускорения электромобилей

Легковые автомобили, особенно седаны, сохранили 52,64% долю иранского рынка транспортных средств в 2024 году, подкрепленную потребностями городских поездок и хорошо налаженными отечественными платформами. Традиционные модели, такие как Iran Khodro Samand и SAIPA Tiba, обеспечивают привычную обслуживаемость и низкие эксплуатационные расходы. Сегмент растет с совокупным среднегодовым темпом роста 11,25% на основе правительственных программ развертывания 100 000 электрических такси и расширения общественных зарядных коридоров. Сегмент седанов, таким образом, сталкивается с эволюционным поворотом к электрифицированным вариантам, в то время как легкие коммерческие транспортные средства оседлали всплеск в сфере вызова транспорта и доставки последней мили. Спортивные утилитарные и многоцелевые транспортные средства остаются устремительными выборами для формирующегося среднего класса.

Обновления платформ отражают стратегический сдвиг к конструкциям, которые вмещают множественные типы топлива и усиленные функции безопасности, заменяя традиционные модели, производство которых было недавно остановлено. Производители переоснащают линии для гибких архитектур кузова на раме, нацеленных как на пассажирские, так и на коммерческие производные. Иранский рынок транспортных средств также видит программы обновления автобусов и междугородних автобусов, которые выводят из эксплуатации стареющие дизельные парки в пользу СПГ и гибридных единиц, поддерживая инициативы модернизации общественного транспорта.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По типу топлива: Доминирование бензина встречается с гибридным импульсом

Бензиновые транспортные средства все еще занимают 67,85% доли рынка транспортных средств Ирана в 2024 году, поскольку выпуск нефтеперерабатывающих заводов удовлетворяет большую часть внутреннего спроса, и субсидии поддерживают низкие цены на заправках. Тем не менее, размер иранского рынка транспортных средств для гибридных моделей прогнозируется к быстрому подъему с совокупным среднегодовым темпом роста 12,74%, наряду с политическими мандатами, предусматривающими, что половина годового производства должна включать альтернативные силовые установки. Узкие места сети и отсутствие быстрых зарядных устройств замедляют принятие чисто батарейных решений, но гибриды обходят беспокойство о дальности поездки, сокращая счета за топливо.

Принятие гибридов ускоряется надвигающимися дефицитами бензина, которые могут вынудить к импорту на 2 млрд долларов США ежегодно, если потребление превысит модернизацию нефтеперерабатывающих заводов. Цели правительства по экологичным автопаркам и одобрение импорта премиального бензина по рыночным ставкам поощряют потребителей к топливно-эффективным технологиям. Дизельные транспортные средства остаются необходимыми для тяжелых грузоперевозок, тогда как использование СПГ использует обильный природный газ Ирана, помогая стабилизировать топливную безопасность.

По собственности: Отечественная крепость сталкивается с либерализацией импорта

Отечественные производители контролировали 72,33% доли рынка транспортных средств Ирана в 2024 году, благодаря десятилетним импортным ограничениям и поддерживающей промышленной политике. До 1 200 производителей запчастей питают эту экосистему, обеспечивая ценовые преимущества против импортных конкурентов. Однако смягченные импортные регулирования после 2023 года позволяют зарубежным брендам захватывать сдерживаемый спрос на повышенное качество и наборы функций, особенно в премиальных и электрических сегментах. Импортные транспортные средства, вероятно, постепенно размоют свою долю, но отечественные OEM получают выгоду от продолжающегося масштаба и льготного финансирования.

Совместные предприятия служат промежуточным путем, сочетая экономику местной сборки с международными технологиями, смягчая валютные требования, связанные с полностью готовым импортом. Рынок развивается в смешанную арену, где отечественные чемпионы должны повысить продуктовую сложность для сохранения релевантности.

По типу клиентов: Индивидуалы лидируют, автопарки растут

Индивидуальные покупатели составляли 61,92% продаж в 2024 году, отражая культурную премию на частную мобильность и относительную доступность, обеспечиваемую низкими ценами на топливо. Однако операторы автопарков и коммерческие операторы показывают самый быстрый совокупный среднегодовой темп роста 8,83%, поскольку платформы вызова транспорта размножаются и логистика электронной коммерции созревает. Иранский рынок транспортных средств таким образом раздваивается: объемы седанов массового рынка обслуживают домохозяйства, в то время как спрос на ЛКТ и гибридные такси растет среди профессиональных операторов.

Государственные закупки также формируют специализированные требования, такие как бронированные пикапы и автобусы общественного транспорта. Заказы автопарков обеспечивают более высокую утилизацию и предсказуемые циклы замены, поощряя OEM к разработке специально построенных коммерческих вариантов. Со временем совместная мобильность может умерить рост индивидуального владения, но динамика населения и неадекватный массовый транзит обеспечивают значительную розничную базу.

Географический анализ

Провинция Тегеран закрепляет иранский рынок транспортных средств своим плотным населением, квалифицированной рабочей силой и близостью к заводам Iran Khodro и SAIPA. Кластерный эффект питает экосистемы поставщиков и исследовательские центры, укрепляя центральность столицы. Провинция Исфаган следует, используя металлургические активы и стратегические перекрестки, которые связывают национальные автомагистрали, делая его производственным и распределительным узлом.

Восточный Азербайджан, со столицей Тебризом, предлагает близость к Турции и Кавказу, предоставляя совместным предприятиям экспортные ворота. Хузестан вносит нефтехимическое сырье для пластмасс и размещает нишевое производство военных транспортных средств, интегрируя восходящие и нисходящие цепочки стоимости.

Северные провинции получают выгоду от газопроводов, которые подпирают развертывания транспортных средств на СПГ, тогда как южные прибрежные провинции обеспечивают портовые мощности для притока компонентов и перспективного экспорта транспортных средств. Региональная специализация балансирует национальную устойчивость: обработка двигателей в Маркази, электроника в Коме и стекло в Язде. Интегрированная география поддерживает способность иранского рынка транспортных средств поглощать шоки, такие как валютные дефициты, перераспределяя контракты на подсборки внутри страны.

Конкурентная среда

Рыночная структура высоко концентрирована: Iran Khodro и SAIPA, вместе составляющие почти половину продаж единиц. Эта дуополия умеряет ценовую конкуренцию, но налагает высокие барьеры входа для новичков. Стратегия вращается вокруг масштабирования технологий совместных предприятий, обеспечения запчастей через бартер и модернизации платформ для соответствия развивающимся регулированиям по безопасности и выбросам.

Планы расширения мощностей включают завод Renault на 150 000 единиц и локализованную сборку грузовиков Mercedes-Benz Actros. Отечественные фирмы исследуют вертикальную интеграцию для ключевых компонентов с целью сократить валютную экспозицию, в то время как бартерные сделки, торгующие фисташками за электронику, замещают традиционное импортное финансирование. Возможности белого пространства в электрических транспортных средствах и премиальных SUV привлекают меньших игроков, таких как Bahman Group, которые используют CKD-комплекты от китайских партнеров.

Гигант вызова транспорта Snapp оказывает нисходящее влияние, потенциально формируя спецификации автопарков OEM. Иранский рынок транспортных средств может увидеть консолидацию, поскольку меньшие сборщики борются с валютной волатильностью, расходами на соответствие и технологическими пробелами. Параллельно экспортные амбиции на соседние рынки зависят от соответствия региональным стандартам омологации, для чего международные партнерства остаются решающими.

Лидеры автомобильной промышленности Ирана

-

Iran Khodro

-

SAIPA Group

-

Pars Khodro

-

Bahman Group

-

Kerman Motor

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние события в отрасли

- Апрель 2025: AvtoVAZ объявил планы локализации для сборки новейшей модели Lada в Иране, нацеливаясь на расширение экспорта в Иран, Казахстан и Вьетнам.

- Июль 2024: Pars Khodro представил свой первый полностью электрический хэтчбек, перебрендированный Leapmotor T03, предлагающий 107 л.с. и дальность NEDC 403 км.

- Апрель 2024: MAPNA Group подтвердил строительство 20 зарядных станций для электромобилей по всей стране для поддержки развертывания 100 000 электрических такси.

Область применения отчета о рынке транспортных средств Ирана

Транспортное средство - это машина, которая перевозит людей или груз из одного места в желаемое местоположение. Иранская автомобильная промышленность сосредоточена на пассажирских и коммерческих транспортных средствах.

Рынок иранской автомобильной промышленности сегментирован по типу транспортных средств и типу топлива. По типу транспортных средств рынок сегментирован на легковые автомобили и коммерческие транспортные средства. По типу топлива рынок сегментирован на двигатели внутреннего сгорания и электрические.

Для каждого сегмента определение размера рынка и прогнозирование выполняются в стоимостном выражении (доллары США).

| Легковые автомобили | Хэтчбек |

| Седан | |

| Спортивное утилитарное транспортное средство | |

| Многоцелевое транспортное средство | |

| Легкие коммерческие транспортные средства | |

| Средние и тяжелые коммерческие транспортные средства | |

| Автобусы и междугородние автобусы |

| Бензин |

| Дизель |

| Гибридный электрический |

| Аккумуляторный электрический |

| Другое |

| Отечественные бренды |

| Импортные бренды |

| Индивидуальные потребители |

| Операторы автопарков и коммерческие операторы |

| Правительство и оборона |

| По типу транспортных средств | Легковые автомобили | Хэтчбек |

| Седан | ||

| Спортивное утилитарное транспортное средство | ||

| Многоцелевое транспортное средство | ||

| Легкие коммерческие транспортные средства | ||

| Средние и тяжелые коммерческие транспортные средства | ||

| Автобусы и междугородние автобусы | ||

| По типу топлива | Бензин | |

| Дизель | ||

| Гибридный электрический | ||

| Аккумуляторный электрический | ||

| Другое | ||

| По собственности | Отечественные бренды | |

| Импортные бренды | ||

| По типу клиентов | Индивидуальные потребители | |

| Операторы автопарков и коммерческие операторы | ||

| Правительство и оборона |

Ключевые вопросы, рассмотренные в отчете

Каков текущий размер автомобильного рынка Ирана?

Автомобильный рынок Ирана составляет 41,57 млрд долларов США в 2025 году и прогнозируется к росту до 54,51 млрд долларов США к 2030 году.

Какие компании доминируют на автомобильном рынке Ирана?

Iran Khodro и SAIPA коллективно удерживают почти 80% общих продаж, устанавливая структуру дуополии.

Насколько быстро растут электрические транспортные средства в Иране?

Аккумуляторные электрические транспортные средства прогнозируются к регистрации совокупного среднегодового темпа роста 17,38% с 2025 по 2030 год, поскольку правительственные программы электрификации такси расширяются.

Почему СПГ важен для автомобильной стратегии Ирана?

СПГ использует обширные запасы природного газа Ирана, снижает давление импорта бензина и получает выгоду от более чем 2 300 заправочных станций по всей стране.

Какие вызовы сдерживают рост рынка?

Нехватка валютных средств, ограничивающая импорт запчастей, хроническое обесценивание валюты, вызывающее рост производственных затрат, и ограничения электросети на зарядную мощность электромобилей являются ключевыми ограничениями.

Последнее обновление страницы: