Анализ рынка локомотивов

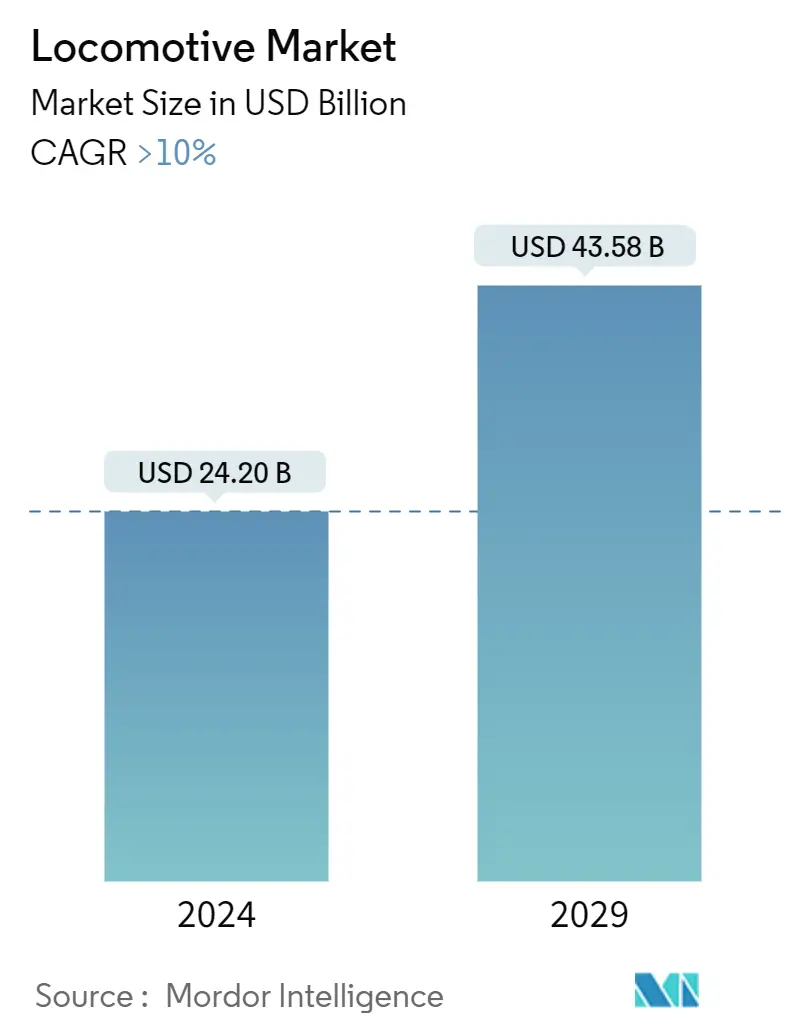

Размер рынка локомотивов оценивается в 24,20 млрд долларов США в 2024 году и, как ожидается, достигнет 43,58 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит более 10% в течение прогнозируемого периода (2024-2029 гг.).

Ожидается, что в долгосрочной перспективе рост урбанизации, экологическая устойчивость, широкий спектр предстоящих железнодорожных проектов, рост спроса на энергоэффективный подвижной состав и расширяющаяся инфраструктура железнодорожных сетей станут основными факторами, движущими рынок локомотивов. Разветвленные железнодорожные сети по всему миру способствуют дальнейшему развитию электровозов для удовлетворения спроса в качестве средства общественного транспорта.

Кроме того, технологический прогресс, такой как запуск модуля SIC, модуля IGBT и вспомогательных силовых установок, привел к резкому росту спроса на локомотивные двигатели. Этот прогресс позволил снизить выбросы, повысить топливную экономичность и снизить общий вес. Также уменьшились потери мощности при переключении в текущее состояние.

Однако росту рынка локомотивов препятствуют определенные сдерживающие факторы, к которым относятся капиталоемкость подвижного состава, высокие затраты на техническое обслуживание и капитальный ремонт. Несмотря на эти рыночные проблемы, ожидается, что в ближайшие годы мировой рынок значительно вырастет.

Тенденции рынка локомотивов

Ожидается, что тип силовой установки электровозов зафиксирует наибольший рост

Локомотивы — это двигатели, которые используются для буксировки поездов. Способность локомотива нести полезную нагрузку отличает его от двигателей малой мощности. Сила, необходимая для тяги поездов, намного выше, чем у обычных транспортных средств; таким образом, крупномасштабные инвестиции являются необходимостью, а не выгодой.

Последние технологические достижения в конструкции, а также конструкции локомотивов позволили использовать их с более высокой тяговой мощностью и меньшим расходом топлива. Массивные инвестиции в железнодорожный сектор обусловлены тем, что он может перевозить большое количество пассажиров. Разветвленные железные дороги в густонаселенных странах, таких как Индия, создадут несколько возможностей роста для компаний, работающих на рынке. Наличие нескольких крупных компаний будет способствовать росту рынка.

Поезда Inspiron планируется ввести в эксплуатацию в 2023 году, и они, вероятно, заменят старые поезда, срок эксплуатации которых уже превысил 40 лет. Это лишь некоторые из факторов, которые вскоре будут способствовать развитию железнодорожной отрасли и рынка локомотивов в Европе.

В условиях увеличения заторов на дорогах в городских центрах по всему миру существует острая необходимость в разработке более быстрых, эффективных и надежных транспортных систем в сочетании с развитием технологий и их интеграцией с такими транспортными системами, как искусственный интеллект и машинное обучение.

В то же время железнодорожная отрасль находится на стадии трансформации, возглавляемой новыми цифровыми технологиями, такими как 5G, большие данные, Интернет вещей, автоматизация, искусственный интеллект и блокчейн. Беспилотные поезда могут увеличить пропускную способность, повысить безопасность и обеспечить экономию средств за счет снижения требований к рабочей силе и техническому обслуживанию, что делает их привлекательным решением для транспортных властей и железнодорожных операторов. Многие региональные правительства внедряют автономные поезда по всему региону, чтобы повысить эффективность и снизить затраты. Например,.

В феврале 2023 года метрополитен Дели запустил свою первую в мире систему управления и наблюдения за поездами (TCSS), разработанную собственными силами. Система, разработанная в сотрудничестве с Bharat Electronics Limited (BEL), заменяет существующую технологию, используемую для управления поездами и сигнализации. Система TCSS собственной разработки включает в себя расширенные функции, такие как автоматическая работа поезда, автоматическая защита поезда и удаленная диагностика. Эта технологическая веха демонстрирует способность Индии развивать современные системы метрополитена и способствует усилиям страны по обеспечению самостоятельности в области городской транспортной инфраструктуры.

В ноябре 2022 года первые беспилотные поезда были введены в эксплуатацию на городской и юго-западной линиях Сиднея в Австралии. Поезда производства Alstom будут работать автономно, что повысит безопасность пассажиров и эффективность поездок. Беспилотные поезда оснащены передовыми технологиями и просторными салонами, обеспечивающими комфортное путешествие. Эта веха знаменует собой значительный шаг на пути к модернизации железнодорожной сети Сиднея и внедрению автоматизированных операций поездов для повышения надежности и пропускной способности.

Вышеупомянутое развитие событий во всем мире, вероятно, станет свидетелем значительного роста рынка в течение прогнозируемого периода.

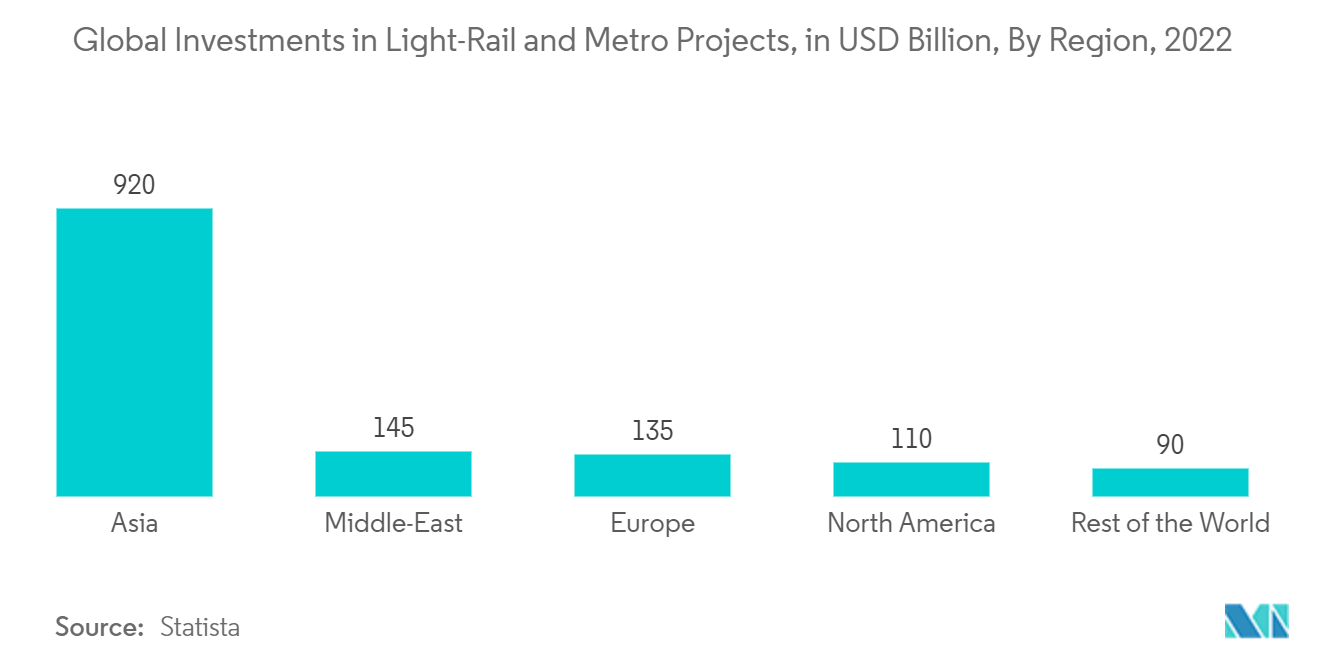

Ожидается, что Азиатско-Тихоокеанский регион станет лидером рынка локомотивов

Ожидается, что Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка в течение прогнозируемого периода. Массивная транспортная отрасль и постоянно растущий объем железнодорожных пассажиров и поездок на поезде, вероятно, создадут несколько возможностей для компаний, работающих на региональном рынке.

Кроме того, железная дорога является наиболее предпочтительным средством транспорта среди пассажиров крупнейших азиатских стран, таких как Китай, Индия и Япония. Эти три страны также возглавляют список пассажиро-километров в год, поскольку в этом регионе расположены штаб-квартиры крупнейших производителей локомотивного рынка.

Растущая популярность метро как общественного транспорта в Индии также свидетельствует о значительном росте рынка. Благодаря этому железнодорожная сеть играет весьма значительную роль в экономическом развитии стран Азиатско-Тихоокеанского региона. Например,.

- В феврале 2022 года метро Ханчжоу открыло две новые линии и расширение, добавив к сети более 59 км маршрутов. Ожидается, что к 2023 году установленная база подвижного состава метрополитена в Индии увеличится до 5458 вагонов из-за огромного спроса на пригородные перевозки в крупных городах. Всего за пять лет, с 2018 по 2023 год, к сети метрополитена планируется добавить 3343 вагона.

Япония — одна из ведущих стран, использующих автономные поезда. Япония начала испытания сверхскоростных поездов Синкансэн серии E7 в 2022 году, сосредоточившись на скором использовании таких беспилотных поездов. Компания East Japan Railway Co. ожидает, что такие поезда сократят человеческие усилия, сэкономят время и деньги, а также повысят безопасность. Это некоторые из факторов, которые будут способствовать увеличению спроса на автономные поезда на рынке автономных поездов Азиатско-Тихоокеанского региона.

Для Азиатско-Тихоокеанского региона также характерны развитые и развивающиеся экономики, такие как Сингапур, Малайзия, Индонезия и Бангладеш. Ожидается, что новые железнодорожные проекты для городских пассажирских перевозок, а также замена и техническое обслуживание существующего парка будут стимулировать развитие рынка в этих странах.

Промышленно-правительственная группа по высоким технологиям Малайзии (MIGHT) подписала меморандум о взаимопонимании с Bombardier Transportation, в котором изложено их сотрудничество в развитии отечественного опыта железнодорожной отрасли в ближайшие годы.

Правительство Малайзии заказало 252 беспилотных автомобиля для линии метро Куала-Лумпур LRT3 у консорциума Siemens China, CRRC Zhuzhou и малазийского партнера Tegap Dinamik. Правительство также заказало 108 автомобилей Innovia Metro 300 у консорциума Hartasuma и Bombardier, которые, вероятно, будут использоваться на линии Келана-Джая в Куала-Лумпуре.

Благодаря вышеуказанным факторам ожидается значительный рост использования локомотивов в регионе в течение прогнозируемого периода.

Обзор локомотивной отрасли

На рынке локомотивов доминируют несколько ключевых игроков, таких как CRRC, Alstom SA, Siemens AG, Hyundai Rotem и другие. Компании расширяют свое присутствие за счет приобретения других участников рынка, формирования стратегических альянсов с другими игроками рынка, запуска новых и усовершенствованных локомотивов. Например,.

В декабре 2022 года Министерство железных дорог Индии опубликовало Национальный железнодорожный план и объявило об увеличении доли железнодорожных грузовых перевозок с 27% до 45% к концу 2030 года. Кроме того, развитие выделенных грузовых коридоров (DFC) Ключевые маршруты с высокой плотностью движения являются важнейшим политическим шагом Индийских железных дорог, призванным остановить тенденцию к снижению доли рынка железных дорог страны, а также склонить чашу весов в пользу железнодорожных перевозок. Кроме того, для стимулирования частных инвестиций в вагоны общего назначения, вагоны специального назначения/большой вместимости, вагоны-автовозы и т.д. также разработаны многочисленные программы.

В ноябре 2022 года компания Alstom в сотрудничестве с голландским управляющим инфраструктурой ProRailand, бельгийским оператором железнодорожных грузовых перевозок Lineas, продемонстрировала максимальный уровень автоматизации на маневровом локомотиве в Бреде, Нидерланды. Этот уровень автоматизации, известный как GoA4, предполагает полностью автоматизированный запуск, вождение, остановку и устранение неожиданных препятствий или инцидентов без прямого участия какого-либо персонала в поезде во время маневровых работ.

В октябре 2022 года Siemens Mobility в сотрудничестве с партнерами по консорциуму ST Engineering и Stadler получила контракт под ключ на строительство Желтой линии метро Гаосюна. Siemens Mobility интегрирует возможности GoA4 в свою передовую систему сигнализации CBTC, что позволит полностью автоматизировать работу поездов (ATO).

Лидеры рынка локомотивов

Alstom SA

Siemens AG

Hyundai Rotem

CRRC Corporation Limited

Thales Group

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости локомотивного рынка

- Март 2023 г. Hitachi Rail заключила контракт на обеспечение цифровой сигнализации для второго этапа проекта метрополитена Ченнаи. Hitachi Rail внедрит свою передовую систему управления поездами на основе связи (CBTC) в сочетании с системой автоматического управления поездами (ATO) за 1620 индийских рупий. Сделка Cr (около 200 миллионов долларов США), позволяющая службам работать без драйвера.

- Январь 2023 г. Hitachi Rail подписала новое рамочное соглашение с SNCF на сумму до 81,26 млн долларов США (77 млн евро) на поставку бортового цифрового сигнального оборудования (би-стандарт ERTMS/TVM) для поездов TGV текущего поколения (TGV-M). ) и существующие поезда TGV, курсирующие по сетям высокоскоростных железных дорог Франции и Европы.

- Сентябрь 2022 г. Siemens и 16 партнеров должны были использовать искусственный интеллект (ИИ) для ускорения прорыва в автономной работе региональных поездов в рамках проекта, который, вероятно, продлится до конца 2024 г.

- Март 2022 г. американская компания железнодорожных технологий Wabtec представила экологически безопасный локомотив большой грузоподъемности для рынка грузовых железнодорожных перевозок Бразилии. Дизель-электровоз ES44ACi, скорее всего, сначала будет поставлен компаниям Suzano, MRS и Rumo. Wabtec уже получила контракты на поставку 25 локомотивов для этих компаний.

Сегментация локомотивной отрасли

Локомотивы — это механические железнодорожные транспортные средства, которые обеспечивают движущую силу поездам без грузоподъемности, и их единственное предназначение — тянуть поезда по путям. Однако стали обычным явлением двухтактные операции, при которых поезда имеют локомотивы сзади, спереди или на обоих концах. Предпочтение отдается электровозам, поскольку они обеспечивают высокую производительность, более низкие затраты на техническое обслуживание, более низкие затраты на электроэнергию и сниженный уровень загрязнения.

Рынок локомотивов сегментирован по типу силовой установки, технологии, типу компонентов и географическому положению. По типу силовой установки рынок сегментирован на дизельные и электрические. По технологиям рынок разделен на модуль IGBT, тиристор GTO и модуль Sic. По типу компонентов рынок сегментирован на выпрямители, инверторы, тяговые двигатели и генераторы переменного тока. По географическому признаку рынок сегментирован на Северную Америку, Европу, Азиатско-Тихоокеанский регион и остальной мир.

Для каждого сегмента определение размера рынка и прогнозирование проводились на основе стоимости (в долларах США).

| Дизель |

| Электрический |

| БТИЗ-модуль |

| ГТО Тиристор |

| SiC-модуль |

| выпрямитель |

| Инвертор |

| Тяговый двигатель |

| Генератор |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Остальная часть Северной Америки | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Индия |

| Китай | |

| Япония | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Остальной мир | Южная Америка |

| Ближний Восток и Африка |

| По типу силовой установки | Дизель | |

| Электрический | ||

| По технологии | БТИЗ-модуль | |

| ГТО Тиристор | ||

| SiC-модуль | ||

| По типу компонента | выпрямитель | |

| Инвертор | ||

| Тяговый двигатель | ||

| Генератор | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Остальная часть Северной Америки | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Индия | |

| Китай | ||

| Япония | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Остальной мир | Южная Америка | |

| Ближний Восток и Африка | ||

Часто задаваемые вопросы по исследованию рынка локомотивов

Насколько велик рынок локомотивов?

Ожидается, что объем рынка локомотивов достигнет 24,20 млрд долларов США в 2024 году, а среднегодовой темп роста составит более 10% и достигнет 43,58 млрд долларов США к 2029 году.

Каков текущий размер рынка локомотивов?

Ожидается, что в 2024 году объем рынка локомотивов достигнет 24,20 млрд долларов США.

Кто являются ключевыми игроками на рынке Локомотивы?

Alstom SA, Siemens AG, Hyundai Rotem, CRRC Corporation Limited, Thales Group – основные компании, работающие на рынке локомотивов.

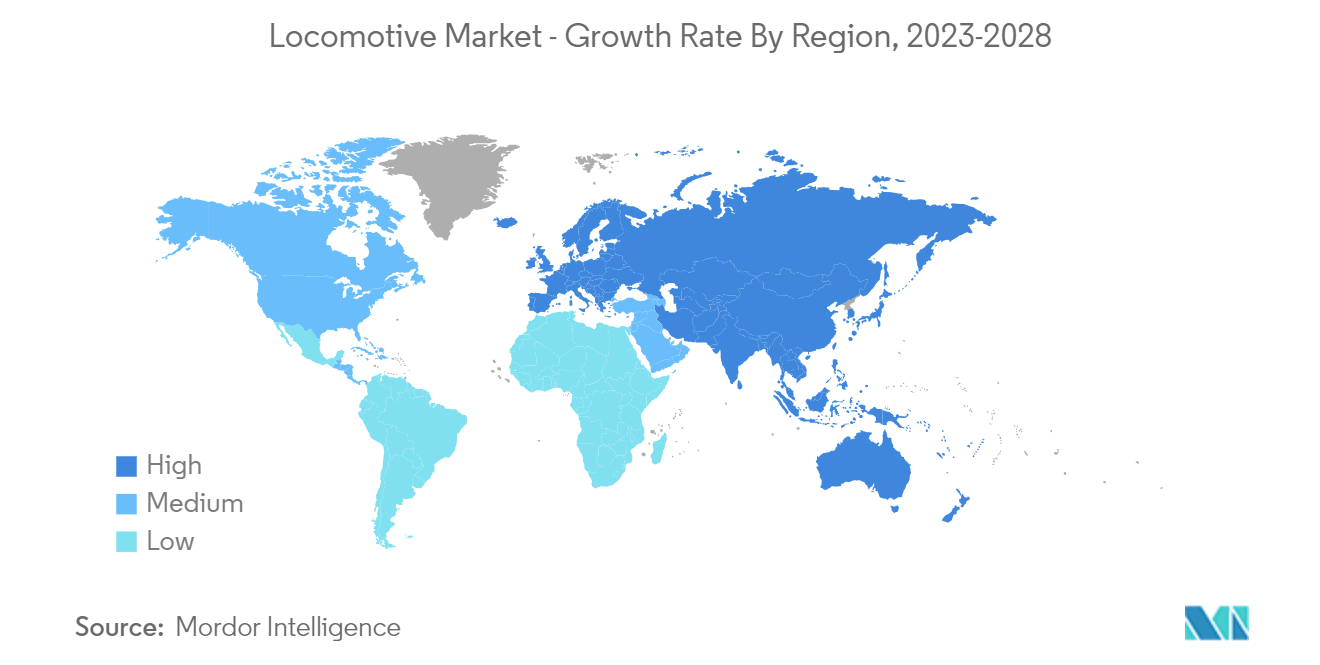

Какой регион на рынке Локомотивы является наиболее быстрорастущим?

По оценкам, в Азиатско-Тихоокеанском регионе темпы роста будут самыми высокими в среднем за прогнозируемый период (2024–2029 гг.).

Какой регион имеет самую большую долю на рынке Локомотивы?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка локомотивов.

Какие годы охватывает рынок локомотивов и каков был размер рынка в 2023 году?

В 2023 году объем рынка локомотивов оценивался в 21,78 млрд долларов США. В отчете рассматривается исторический размер рынка локомотивов за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка локомотивов на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет локомотивной отрасли

Статистические данные о доле рынка локомотивов, размере и темпах роста доходов в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ локомотива включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.