Размер и доля рынка пищевых эмульгаторов

Анализ рынка пищевых эмульгаторов от Mordor Intelligence

Размер рынка пищевых эмульгаторов оценивается в 4,07 млрд долл. США в 2025 году и, как ожидается, достигнет 5,29 млрд долл. США к 2030 году при годовом темпе роста 5,38% в течение прогнозного периода (2025-2030). Растущий спрос на составы с чистыми этикетками в сочетании с увеличением принятия растительных продуктов меняет рынок продуктов питания и напитков. Инициатива FDA по упрощению GRAS 2025 года дополнительно ускорила эту трансформацию, расширив клиентскую базу и значительно сократив время вывода на рынок новых продуктовых смесей. Согласно опросу, проведенному Международным советом по пищевой информации (IFIC), 11% американцев сообщили о практике чистого питания, в то время как 3% определили себя как следующих растительной диете[1]Источник: International Food Information Council (IFIC), "Type of Eating Pattern or Diet Followed", www.ific . Эти тенденции подчеркивают сдвиг в потребительских предпочтениях в сторону более здоровых и устойчивых вариантов. Ведущие производители инвестируют в развитие технологий моно-диглицеридов для повышения термостабильности в продуктах длительного хранения. Для соответствия потребительскому спросу на заявления о натуральном происхождении эти технологии часто сочетаются с лецитином. Многонациональные корпорации с интегрированными цепочками поставок также наращивают свои программы технического обслуживания для поддержки региональных переработчиков в преодолении вызовов рецептуры, особенно в воспроизведении текстур для молочных альтернатив.

Ключевые выводы отчета

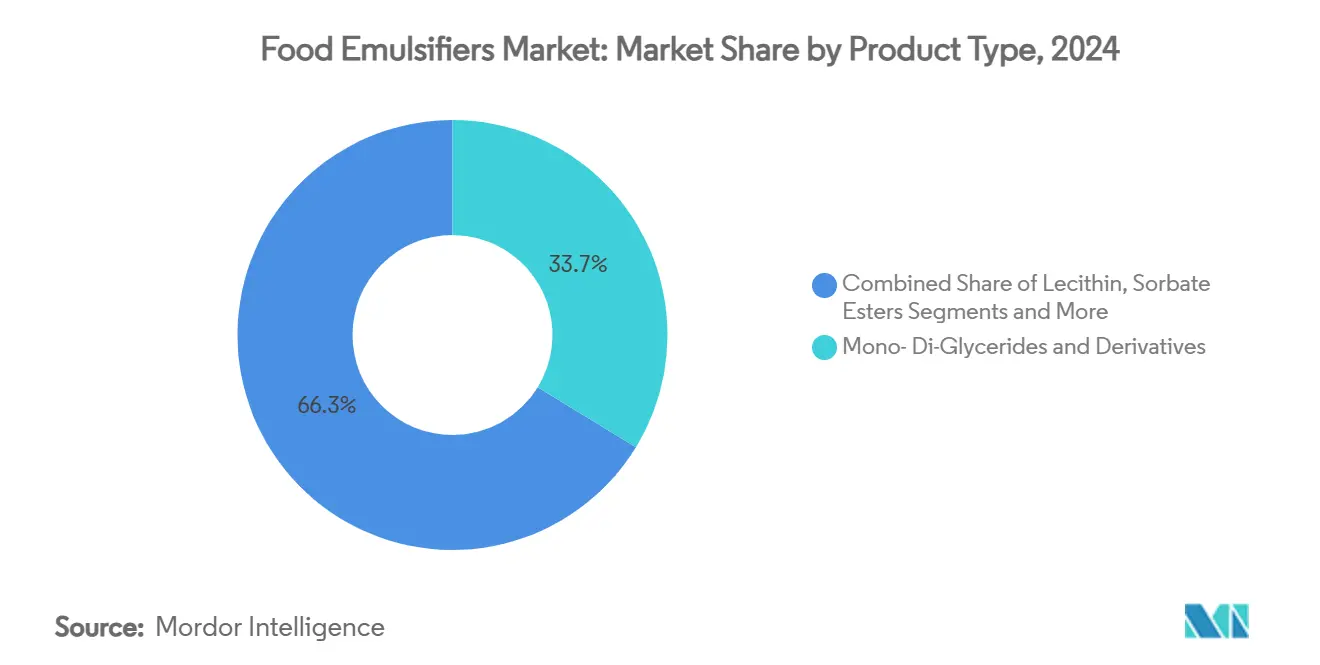

- По типу продукта моно-ди-глицериды и производные захватили 33,74% доли рынка пищевых эмульгаторов в 2024 году, в то время как лецитин расширяется с годовым темпом роста 5,87% до 2030 года.

- По форме порошкообразные варианты контролировали 64,84% размера рынка пищевых эмульгаторов в 2024 году и развиваются с годовым темпом роста 6,45%.

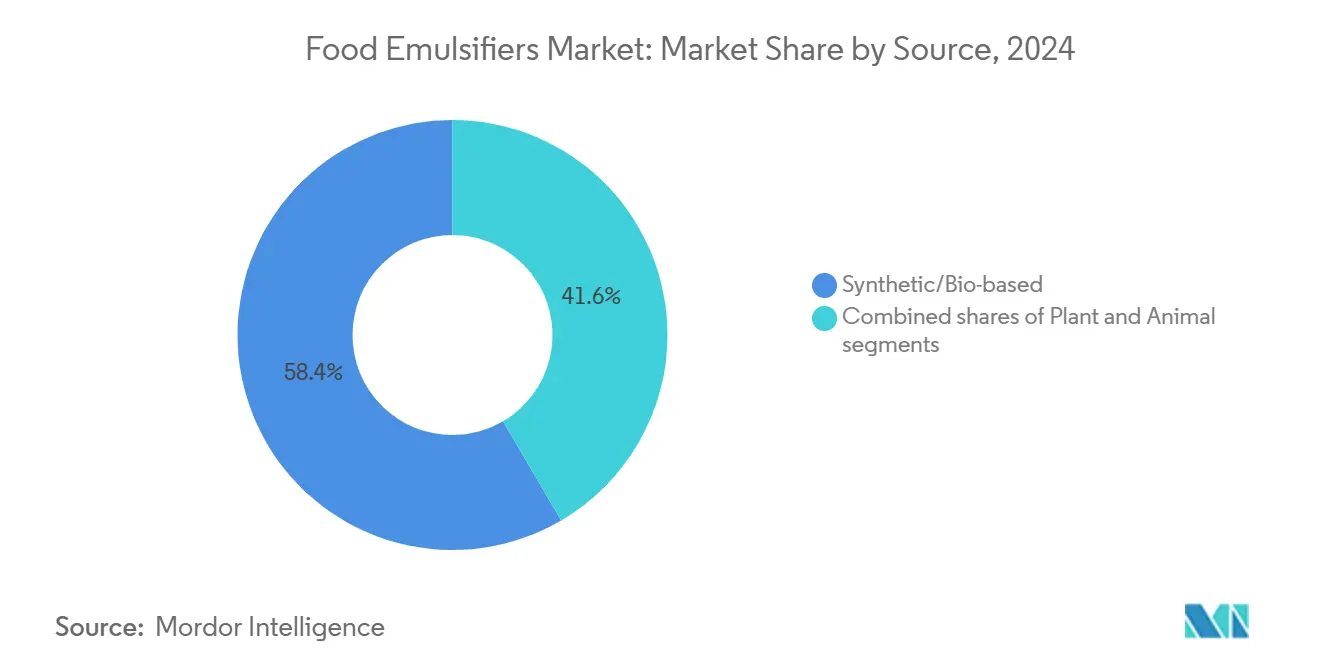

- По источнику синтетические и биологические категории удерживали 58,44% доли выручки в 2024 году; растительные источники растут с годовым темпом роста 6,73% до 2030 года.

- По применению хлебобулочные и кондитерские изделия представляли 32,38% доли рынка пищевых эмульгаторов в 2024 году, тогда как молочные продукты и десерты прогнозируются к росту с годовым темпом роста 7,04%.

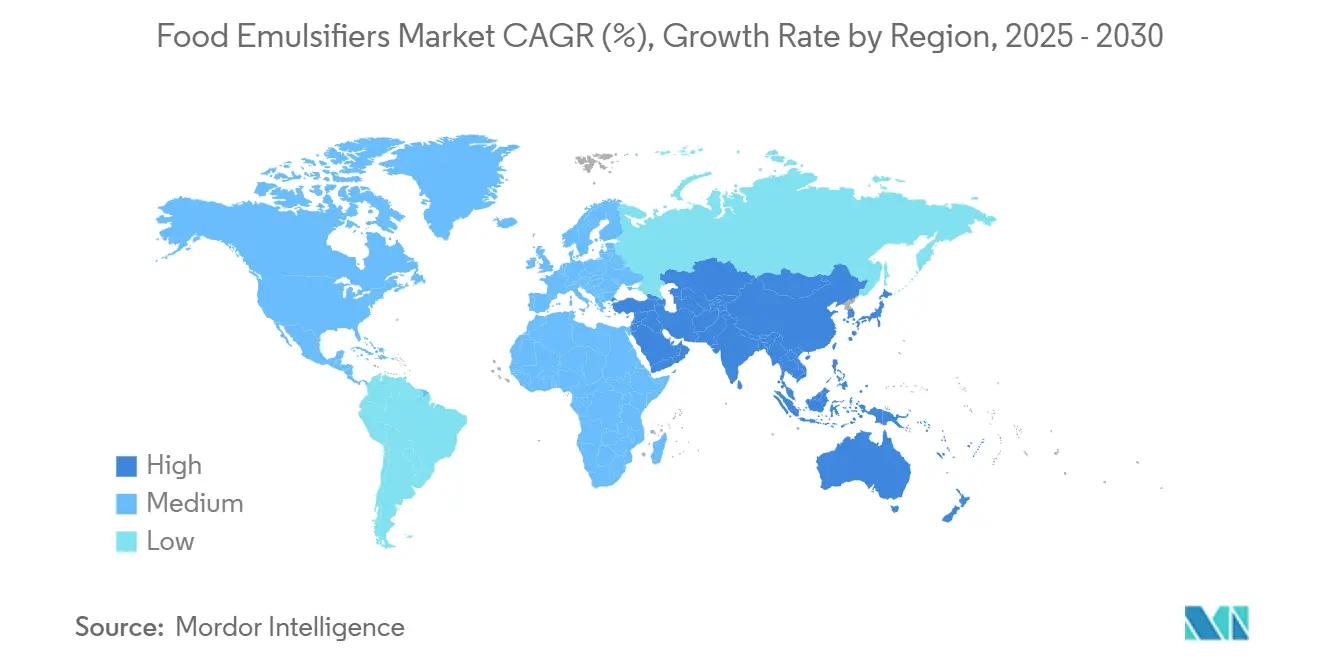

- По регионам Северная Америка лидировала с долей 31,86% в 2024 году; Азиатско-Тихоокеанский регион прогнозируется с годовым темпом роста 6,81% до 2030 года.

Тенденции и аналитика глобального рынка пищевых эмульгаторов

Анализ влияния драйверов

| Драйвер | (~) % воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Растущий спрос на продукты длительного хранения и готовые к употреблению продукты питания | +1.2% | Глобальный, с сильным ростом в Азиатско-Тихоокеанском регионе и Латинской Америке | Средний срок (2-4 года) |

| Растущее использование эмульгаторов в хлебобулочном и кондитерском применении | +0.9% | Северная Америка и Европа как основа, расширение в Азиатско-Тихоокеанский регион | Долгий срок (≥ 4 лет) |

| Увеличенный спрос на решения имитации текстуры в растительных мясных альтернативах | +0.8% | Северная Америка и Европа лидируют, Азиатско-Тихоокеанский регион развивается | Короткий срок (≤ 2 года) |

| Быстрое развитие индивидуальных смесей эмульгаторов для этнических и региональных продуктов | +0.6% | Азиатско-Тихоокеанский регион как основа, переток в Северную Америку и Европу | Средний срок (2-4 года) |

| Эмульгаторы, поддерживающие заявления о чистых этикетках в продуктах 'свободной формы' | +0.7% | Глобальный, с премиальным позиционированием на развитых рынках | Долгий срок (≥ 4 лет) |

| Индивидуализированные смеси эмульгаторов, отвечающие отраслевым потребностям | +0.5% | Глобальный, с производственными центрами в Азиатско-Тихоокеанском регионе | Средний срок (2-4 года) |

| Источник: Mordor Intelligence | |||

Растущий спрос на продукты длительного хранения и готовые к употреблению

Увеличивающийся спрос на продукты длительного хранения и готовые к употреблению продукты вызывает значительные изменения в требованиях к эмульгаторам. Производители сосредотачиваются на разработке рецептур, обеспечивающих стабильность текстуры на протяжении длительных периодов хранения. Эта тенденция дополнительно ускоряется нарушениями цепей поставок, которые подчеркнули стратегическую важность продуктов с увеличенным сроком хранения. Переход к форматам длительного хранения способствует развитию технологий эмульгаторов с сильным акцентом на термостойкие рецептуры, способные выдерживать ретортную обработку при сохранении сенсорного качества. Например, Ingredion Incorporated предлагает EVANESSE CB6194, веганский бульон из нута, который соответствует эмульгационным характеристикам традиционных добавок, служа в качестве эмульгатора с чистой этикеткой для создания веганских продуктов питания длительного хранения. Современные системы эмульгаторов теперь сочетают традиционные моно-диглицериды с инновационными растительными альтернативами, предлагая улучшенную стабильность. Эта эволюция представляет стратегическую возможность для поставщиков доставлять комплексные решения, эффективно удовлетворяющие как требованиям стабильности, так и чистых этикеток.

Растущее использование эмульгаторов в хлебобулочном и кондитерском применении

Производители на рынке хлебобулочных и кондитерских изделий все чаще принимают передовые системы эмульгаторов для улучшения текстуры и продления срока хранения. Сдвиг к составам с чистыми этикетками стимулирует спрос на альтернативы на основе лецитина и растительного происхождения, которые воспроизводят синтетическую функциональность. Например, AAK предлагает Akolec и заявляет, что линейка продуктов получена из подсолнечного и соевого масел, поддерживает улучшенное питание, функциональность и переработку хлебобулочных изделий, кондитерских изделий, а также растительных молочных и мясных альтернатив. Европейское агентство по безопасности пищевых продуктов продолжает подтверждать безопасность традиционных эмульгаторов, таких как полисорбаты, давая производителям уверенность в существующих рецептурах при изучении натуральных вариантов. Инновации сосредотачиваются на эмульгаторах двойной функциональности, которые стабилизируют и предлагают дополнительные преимущества, такие как кондиционирование теста и защита от черствения. Модифицированные ферментами эмульгаторы становятся ключевыми драйверами роста, улучшая производительность в высоковлажных хлебобулочных продуктах при сохранении привлекательности чистых этикеток.

Увеличенный спрос на решения имитации текстуры в растительных мясных альтернативах

Растущий спрос на растительные мясные альтернативы стимулирует потребность в передовых технологиях эмульгаторов, способных воспроизводить сложную текстуру и сенсорные характеристики животных белков. Эта тенденция способствует инновациям в системах взаимодействия белок-липид. Поддерживая это развитие, Национальный институт продовольствия и сельского хозяйства USDA выделил 11,3 млн долл. США на исследования в области новых продуктов питания и инновационных производственных процессов, ускоряя достижения в технологиях растительной эмульгации [2]Источник: National Institute of Food and Agriculture, "Novel Foods and Innovative Manufacturing Grants," nifa.usda.gov. Отрасль сталкивается с вызовами за пределами базовой эмульгации, включая необходимость воспроизведения распределения жира, выравнивания белковых волокон и теплового поведения во время приготовления. Передовые рецептуры используют комбинацию традиционных эмульгаторов, белковых изолятов, метилцеллюлозы и новых связующих агентов для доставки мясоподобных текстур. Патентная активность в этой области интенсифицируется с акцентом на эмульсионные системы, которые поддерживают стабильность через циклы замораживания-оттаивания при обеспечении аутентичного сенсорного опыта. Рост этого сегмента зависит от решения технических барьеров, связанных с взаимодействиями белок-жир, и разработки масштабируемых, экономически эффективных производственных процессов для промышленного применения.

Быстрое развитие индивидуальных смесей эмульгаторов для этнических и региональных продуктов

Глобализация стимулирует растущий спрос на аутентичные вкусы, приводя к разработке индивидуализированных рецептур эмульгаторов, предназначенных для удовлетворения специфических требований региональных и этнических пищевых продуктов. По мере того, как производители продуктов питания расширяются на международные рынки, они отдают приоритет сохранению традиционных характеристик, определяющих культурную аутентичность, что становится ключевым дифференциатором на глобальном рынке продуктов питания. Согласно торговым данным ФАО, глобальная торговля переработанными продуктами питания находится на подъеме, при этом этнические продукты, содержащие эмульгаторы, становятся значительной и быстрорастущей экспортной категорией. Например, инновации в азиатской кухне сосредотачиваются на создании систем эмульгаторов, оптимизированных для высокотемпературного приготовления, специфических типов масел и традиционных техник ферментации. Аналогично, применения латиноамериканских продуктов требуют эмульгаторов, совместимых с тропическими ингредиентами и способных выдерживать длительные условия окружающего хранения. Разработка этих специализированных эмульгаторов требует тесного сотрудничества между производителями эмульгаторов и производителями этнических продуктов питания, обеспечивая бесшовную интеграцию традиционных методов приготовления с современными технологиями эмульгации.

Анализ влияния ограничений

| Ограничение | (~) % воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Озабоченность потребителей химическими добавками в упакованных продуктах | -0.8% | Глобальная, особенно сильная в Северной Америке и Европе | Долгий срок (≥ 4 лет) |

| Увеличивающийся спрос на продукты без добавок, влияющий на рост рынка | -0.6% | Северная Америка и Европа как основа, распространение в городские центры Азиатско-Тихоокеанского региона | Средний срок (2-4 года) |

| Технические вызовы в формулировке эмульсий с чистыми этикетками | -0.4% | Глобальная, особенно сильная в Северной Америке и Европе | Долгий срок (≥ 4 лет) |

| Негативная реакция потребителей на пальмовые ингредиенты в эмульгаторах | -0.6% | Азиатско-Тихоокеанский регион | Средний срок (2-4 года) |

| Источник: Mordor Intelligence | |||

Озабоченность потребителей химическими добавками в упакованных продуктах

Растущий скептицизм потребителей в отношении синтетических добавок значительно стимулирует спрос на натуральные альтернативы на рынке эмульгаторов. Несмотря на этот сдвиг, регуляторные подтверждения продолжают укреплять рыночные позиции традиционных эмульгаторов в специфических применениях. В 2023 году исследование выявило потенциальную связь между пищевыми добавками эмульгаторами и увеличенным риском диабета 2 типа (T2D), при этом ультраобработанные фрукты и овощи, торты, печенье и молочные продукты составляли 18,5%, 14,7% и 10% общего потребления эмульгаторов соответственно. Исследование показало положительную корреляцию между более высоким потреблением эмульгаторов и риском T2D, вызывая озабоченность потребителей[3]Источник: Anti Additive Clean Label Organization, "Food additive emulsifiers linked to increased risk of type 2 diabetes", www.anti-a.org . Для решения этих проблем Европейское агентство по безопасности пищевых продуктов (EFSA) недавно переоценило пищевые добавки, включая диоксид кремния и гуаровую камедь, и подтвердило их безопасность с обновленными руководящими принципами. Эта регуляторная ясность позволяет производителям снимать озабоченность потребителей при сохранении функциональности продукта. Одновременно фокус отрасли на прозрачности стимулирует инвестиции в альтернативные технологии эмульгации, такие как системы на белковой основе и растительного происхождения, которые предлагают сопоставимую производительность с большей привлекательностью для потребителей.

Увеличивающийся спрос на продукты без добавок, влияющий на рост рынка

Движение без добавок разрушает традиционные применения эмульгаторов, создавая значительные возможности для натуральных альтернатив и передовых технологий переработки для снижения зависимости от обычных стабилизаторов. Эта тенденция особенно влияет на премиальные продуктовые сегменты, где потребители все более готовы платить более высокие цены за продукты с упрощенными и прозрачными списками ингредиентов, отражая сдвиг к предпочтениям чистых этикеток. Исследования альтернативных методов стабилизации, таких как высокое давление и новая функционализация белков, стимулируют инновации, позволяя эмульгацию без традиционных добавок. Институт пищевых технологов подчеркивает потенциал новых технологий, которые достигают эмульгации через физические процессы, а не химические добавки, хотя эти методы часто требуют существенных капиталовложений и оптимизации процессов. Для решения этих вызовов производители принимают гибридные стратегии, интегрирующие минимальное использование эмульгаторов с улучшенными техниками переработки, обеспечивая функциональность продукта при соответствии стандартам чистых этикеток. Этот переход генерирует различное экономическое воздействие по применениям, при этом некоторые продуктовые категории успешно принимают рецептуры без добавок, в то время как другие все еще полагаются на эмульгаторы для поддержания безопасности и качества.

Сегментный анализ

По типу продукта: моно-ди-глицериды сохраняют лидерство, лецитин ускоряется

Моно-диглицериды контролировали 33,74% рынка пищевых эмульгаторов в 2024 году, отражая их надежную совместимость как в системах масло-в-воде, так и вода-в-масле. Постоянное регуляторное принятие и термостабильность удерживают их встроенными в высоковлажные хлебобулочные изделия, готовые к употреблению блюда и порошкообразные сливки для напитков. Спрос на соусы длительного хранения укрепил объем, особенно на каналах распределения Ближнего Востока и Африки, которые не имеют холодных цепей. Поставщики продолжают совершенствовать распределение ацильных цепей для улучшения контроля аэрации без ущерба для дружелюбности этикеток.

Лецитин, растущий с годовым темпом роста 5,87%, набирает рыночную долю в веганских кондитерских покрытиях и питательных напитках, стимулируемый премиальным ценообразованием источников без ГМО. Ферментативные модификации улучшают их диспергируемость в высокобелковых рецептурах, замещая синтетические эфиры в продуктах спортивного питания. Эфиры сорбатов удовлетворяют нишевый спрос в богатых жиром спредах, требующих окислительной стабильности, в то время как белковые эмульгаторы интегрируются в растительные мясные альтернативы. Патентные заявки в USPTO отражают значительные усилия в исследованиях и разработках, сосредоточенные на сочетании лецитина с биополифенолами для доставки антиоксидантных со-преимуществ.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По форме: удобство порошка привлекает глобальных производителей

В 2024 году порошкообразные сорта составили значительную долю 64,84% рынка пищевых эмульгаторов и продвигаются с годовым темпом роста 6,45%, стимулируемые их увеличенным сроком хранения до 24 месяцев и сниженным весом груза по сравнению с жидкими альтернативами. Эти характеристики делают порошкообразные эмульгаторы предпочтительным выбором для поставщиков хлебобулочных премиксов, которые получают выгоду от их совместимости с автоматизированными системами силосов и низкой микробной нагрузкой. Достижения в технологии распылительной сушки, такие как разработка агломерированных частиц, покрытых добавками для текучести, дополнительно улучшили их функциональность, минимизируя пыление и улучшая смачиваемость. Это расширило их принятие в высокоскоростных линиях производства напитков, где эффективность и постоянство критичны.

Хотя жидкости занимают вторичную позицию на рынке, они остаются незаменимыми в применениях, требующих быстрой гидратации, таких как готовые к употреблению белковые коктейли и соусы низкой вязкости. Для решения вызовов, связанных со сроком хранения и стоимостью доставки, растут инвестиции в концентрированные пастообразные форматы, которые снижают содержание воды и вес груза. Кроме того, поддерживаемые USDA проекты инкапсуляции изучают защищенные матрицей порошки, которые имитируют свойства дисперсии жидкостей при гидратации. Эта инновация позволяет производителям упростить управление запасами, используя единый SKU через множественные производственные линии, улучшая операционную эффективность и снижая сложность.

По источнику: растительные альтернативы откусывают от синтетической базы

В 2024 году синтетические и биологические пути производства составили 58,44% общей выручки, в основном благодаря их постоянной функциональности и экономической эффективности в обслуживании высокообъемных основных продуктов. Эмульгаторы известны своей уникальной способностью взаимодействовать с интерфейсами, особенно на границе вода/масло. Среди множества доступных пищевых эмульгаторов два синтетических, полисорбат-80 и карбоксиметилцеллюлоза, выделяются как наиболее распространенные. Эти эмульгаторы часто используются в молочных продуктах, улучшая пробиотические бактерии йогурта, тем самым повышая их адгезию и выживаемость. После оценки безопасности полисорбата 80 JECFA установил рекомендуемый предел суточного потребления в 25 мг на кг массы тела [4]Источник: Joint FAO/WHO Expert Committee on Food Additives, "Effects of food emulsifiers on gut microbiota", www.fao.com.

С другой стороны, растительные входы испытывают надежный рост с совокупным годовым темпом роста (CAGR) 6,73%. Этот рост в значительной степени стимулируется розничными оценочными картами, которые оценивают углеродную интенсивность и риски обезлесения, поощряя принятие устойчивых практик. Альтернативы животного происхождения, такие как молочные фосфолипиды, постепенно теряют рыночную долю за пределами сегмента детских смесей. Это снижение объясняется повышенной осведомленностью потребителей относительно маркировки аллергенов и растущим акцентом на оптике устойчивости. Новые участники рынка, сосредотачивающиеся на прозрачных практиках поставок и подчеркивающие учетные данные регенеративного сельского хозяйства, набирают тягу, обеспечивая партнерства по совместной разработке с новыми брендами-вызывателями.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По применению: молочные рецептуры обгоняют традиционный импульс хлебобулочных

Хлебобулочные и кондитерские изделия заявили 32,38% доли рынка пищевых эмульгаторов в 2024 году, поддерживаемые устойчивыми основными продуктами, такими как сэндвич-хлеб и формованные шоколады. Продуктовые инновации сосредотачиваются на порошках двойной функции, которые обеспечивают мягкость мякиша и морозоустойчивость для логистики замороженного теста.

Молочные линии и десерты, расширяющиеся с годовым темпом роста 7,04%, используют эмульгаторы нового поколения для стабилизации растительных молок с высоким содержанием жира, культивированных кокосовых йогуртов и веганских замороженных новинок. Смеси, сочетающие моно-ди-глицериды с гидроколлоидами, поддерживают мелкие кристаллы льда во время распределения, снижая сенсорные дефекты. Запуски напитков показывают растущее внедрение технологий облачной эмульсии для суспендирования микронизированных ботанических веществ в чаях с низким содержанием сахара. Сектора мясопереработки развертывают эмульгаторы для повышения водоудержания и нарезаемости в переформулированных деликатесных ветчинах при сохранении заявлений 'без синтетических фосфатов'.

Географический анализ

В 2024 году Северная Америка сохранила свою позицию как крупнейший региональный вкладчик, захватив 31,86% глобальной выручки. Это лидерство происходит от передовых производственных возможностей и эффективного пути уведомления GRAS FDA, который ускоряет коммерциализацию инновационных систем. Базирующиеся в США многонациональные корпорации продолжают стимулировать глобальные инновации через значительные инвестиции в НИОКР, приводя к достижениям, таким как модифицированный ферментами лецитин, который улучшает стабильность в функциональных напитках, выдерживая флуктуации pH. Дополнительно, расширение испаноязычных хлебобулочных цепей питает спрос на индивидуализированные смеси эмульгаторов, которые воспроизводят традиционные текстуры при соответствии руководящим принципам USDA по снижению натрия. Эти факторы подчеркивают способность Северной Америки лидировать в инновациях при решении развивающихся потребительских и регуляторных требований.

Азиатско-Тихоокеанский регион прогнозируется к росту с сильным годовым темпом роста 6,81% до 2030 года, стимулируемый растущими располагаемыми доходами и увеличивающимся спросом на продукты удобства на ключевых рынках, таких как Китай, Индия, Индонезия и Вьетнам. Региональные переработчики адаптируют западные хлебобулочные рамки для удовлетворения местных предпочтений, таких как более мягкие мякиши. В Индии правительственные субсидии для инфраструктуры холодных цепей повышают принятие замороженных десертов, которые полагаются на высокопроизводительные эмульгаторы для качества и постоянства. Между тем, китайские производители ингредиентов наращивают производство подсолнечного лецитина для смягчения рисков, связанных с волатильностью поставок соевых бобов. Эти разработки позиционируют Азиатско-Тихоокеанский регион как динамичный и быстро расширяющийся рынок.

Европа, несмотря на то, что является зрелым рынком, остается центром инноваций, стимулируемым строгими стандартами устойчивости и растущим потребительским спросом на натуральные ингредиенты. Регуляторное руководство EFSA формирует более безопасные уровни воздействия и поощряет постепенные переформулировки для соответствия развивающимся требованиям маркировки. Северные страны лидируют в принятии эмульгаторов на основе рапса, отражая приверженность отечественным кормовым запасам. Между тем, Южная Америка и Ближний Восток и Африка, хотя и являются меньшими вкладчиками, наблюдают ускоренный рост. Многонациональные хлебопекарни расширяют операции в Бразилии, Саудовской Аравии и Южной Африке, используя стратегии локализации, такие как разработка порошковых смесей, способных выдерживать высокие температуры хранения в экваториальных цепях поставок. Эти усилия подчеркивают адаптивность поставщиков к региональным вызовам и возможностям.

Конкурентный ландшафт

Рынок пищевых эмульгаторов умеренно фрагментирован. Ключевые игроки на изученном рынке включают Corbion NV, Cargill Incorporated, Kerry Group Plc, BASF SE и Archer Daniels Midland Company, наряду с многими частными и отечественными игроками, работающими на региональных и страновых рынках. Для увеличения своих рыночных долей компании сосредотачиваются на разработке новых и инновационных продуктов, нацеливаясь на новые рецептуры для пищевых эмульгаторов. Более того, компании сосредотачиваются на увеличении производственных мощностей своих существующих заводов при инвестировании в деятельность исследований и разработок. Таким образом, ожидается, что изученный рынок засвидетельствует многочисленные запуски продуктов в течение прогнозного периода.

Средние инноваторы, такие как Taiyo Kagaku и Ingredion, сосредотачиваются на платформах чистых этикеток, подчеркивая ферментативные и волокнистые системы. Их гибкие рамки исследований и разработок позволяют разработку индивидуализированных решений для высокорастущих сегментов, таких как растительно-белковые коктейли. Увеличивающееся число патентных заявок на многофункциональные эмульгаторы с антиоксидантными и противомикробными свойствами подчеркивает сдвиг отрасли к упрощенным ингредиентным рецептурам.

Сотрудничества между производителями оборудования и поставщиками эмульгаторов становятся более стратегическими. Интеграция высокосдвиговых миксеров в лаборатории применений ускоряет переход от прототипа к производству, значительно сокращая временные рамки проектов. Новые участники решают вызовы локализации, лицензируя рецептуры региональным блендерам на заказ, стратегия, которая избегает импортных тарифов и ускоряет выход на рынок. По мере роста пристального внимания к практикам чистых этикеток компании, предлагающие прозрачные цепи поставок и проверенные третьими сторонами метрики устойчивости, позиционируют себя как предпочтительных партнеров для многонациональных брендов.

Лидеры отрасли пищевых эмульгаторов

-

BASF SE

-

Corbion NV

-

Cargill Incorporated

-

Kerry Group Plc

-

Archer Daniels Midland Company

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Июнь 2025: Aditya Birla Group через свою дочернюю компанию Aditya Birla Chemicals (USA) Inc. стратегически вошла на рынок химических веществ США, приобретя специализированное химическое производственное предприятие Cargill в Далтоне, Джорджия. Это приобретение соответствует цели группы укрепить свое присутствие на производственном ландшафте США.

- Июнь 2025: Indorama Ventures представила портфолио эмульгаторов пищевого качества. Линейки продуктов ALKEST SP 80 K и ALKEST SP 60 K стратегически разработаны для обслуживания ключевых применений в хлебе, кондитерских изделиях, маслах, молочных продуктах и напитках. Эти решения обеспечивают критические эмульгирующие и смягчающие свойства, улучшая качество продукта и операционную производительность.

- Март 2025: Antarctica Equipment заключила партнерство с Valmar для запуска Valmix 20 на индийском рынке. Valmix 20 описывался как передовой настольный эмульгатор, предназначенный для эффективного смешивания, перемешивания и мелкой дисперсии ингредиентов, обеспечивая гладкие, постоянные и высококачественные текстуры.

- Май 2024: Orica представила новую линейку низкоуглеродных эмульгаторов, подчеркивая свою приверженность сокращению углеродных выбросов в своем продуктовом портфеле. Этот шаг выделяет двойную приверженность отрасли: приоритет экологической устойчивости без компромиссов по производительности в нишевых применениях.

Область глобального отчета по рынку пищевых эмульгаторов

Пищевые эмульгаторы - это синтетические или натуральные пищевые добавки, которые помогают в стабилизации и формировании эмульсий, снижая поверхностное натяжение на интерфейсе масло-вода. Этот отчет по глобальному рынку пищевых эмульгаторов предлагает ключевые инсайты о последних разработках. Отчет анализирует недавние тенденции, драйверы и вызовы, влияющие на рыночное пространство. Глобальный рынок пищевых эмульгаторов сегментирован по типу, применению и географии. По типу рынок сегментирован на лецитин, моноглицерид, диглицерид и производные, эфир сорбитана, эфир полиглицерола и другие типы. По применению рынок сегментирован на молочные и замороженные продукты, хлебобулочные изделия, мясо, птицу и морепродукты, напитки, кондитерские изделия и другие применения. По географии рынок сегментирован на Северную Америку, Европу, Азиатско-Тихоокеанский регион, Южную Америку и Ближний Восток и Африку. Для каждого сегмента размер рынка и прогнозы выполнены на основе стоимости (в млн долл. США).

| Моно-ди-глицериды и производные |

| Лецитин |

| Эфиры сорбатов |

| Другие эмульгаторы |

| Порошок |

| Жидкость |

| Растительный |

| Синтетический/биологический |

| Животный |

| Хлебобулочные и кондитерские изделия |

| Молочные продукты и десерты |

| Напитки |

| Мясо и мясные продукты |

| Супы, соусы и заправки |

| Другие применения |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Остальная Северная Америка | |

| Европа | Германия |

| Соединенное Королевство | |

| Италия | |

| Франция | |

| Испания | |

| Нидерланды | |

| Польша | |

| Бельгия | |

| Швеция | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Австралия | |

| Индонезия | |

| Южная Корея | |

| Таиланд | |

| Сингапур | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Южная Америка | Бразилия |

| Аргентина | |

| Колумбия | |

| Чили | |

| Перу | |

| Остальная Южная Америка | |

| Ближний Восток и Африка | Южная Африка |

| Саудовская Аравия | |

| Объединенные Арабские Эмираты | |

| Нигерия | |

| Египет | |

| Марокко | |

| Турция | |

| Остальная часть Ближнего Востока и Африки |

| По типу продукта | Моно-ди-глицериды и производные | |

| Лецитин | ||

| Эфиры сорбатов | ||

| Другие эмульгаторы | ||

| По форме | Порошок | |

| Жидкость | ||

| По источнику | Растительный | |

| Синтетический/биологический | ||

| Животный | ||

| По применению | Хлебобулочные и кондитерские изделия | |

| Молочные продукты и десерты | ||

| Напитки | ||

| Мясо и мясные продукты | ||

| Супы, соусы и заправки | ||

| Другие применения | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Остальная Северная Америка | ||

| Европа | Германия | |

| Соединенное Королевство | ||

| Италия | ||

| Франция | ||

| Испания | ||

| Нидерланды | ||

| Польша | ||

| Бельгия | ||

| Швеция | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Австралия | ||

| Индонезия | ||

| Южная Корея | ||

| Таиланд | ||

| Сингапур | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Колумбия | ||

| Чили | ||

| Перу | ||

| Остальная Южная Америка | ||

| Ближний Восток и Африка | Южная Африка | |

| Саудовская Аравия | ||

| Объединенные Арабские Эмираты | ||

| Нигерия | ||

| Египет | ||

| Марокко | ||

| Турция | ||

| Остальная часть Ближнего Востока и Африки | ||

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка пищевых эмульгаторов?

Рынок сгенерировал 4,07 млрд долл. США в 2025 году и прогнозируется достичь 5,29 млрд долл. США к 2030 году.

Какой тип эмульгатора занимает наибольшую долю рынка пищевых эмульгаторов?

Моно-диглицериды и производные лидировали с долей 33,74% в 2024 году.

Почему порошкообразные эмульгаторы растут быстрее жидких форм?

Порошкообразные варианты предлагают более длительный срок хранения, более легкую доставку и бесшовную интеграцию в сухие смеси, поддерживая годовой темп роста 6,45%.

Какой сегмент применения расширяется быстрее всего?

Молочные продукты и десерты, особенно растительные альтернативы, продвигаются с годовым темпом роста 7,04% до 2030 года.

Последнее обновление страницы: