Размер рынка кормовых ферментов

| Период исследования | 2017 - 2029 | |

| Размер Рынка (2024) | 1.52 Миллиардов долларов США | |

| Размер Рынка (2029) | 1.92 Миллиардов долларов США | |

| Наибольшая доля по подкатегории добавки | Карбогидразы | |

| CAGR (2024 - 2029) | 4.98 % | |

| Наибольшая доля по региону | Азиатско-Тихоокеанский регион | |

| Концентрация Рынка | Середина | |

Ключевые игроки | ||

| ||

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка кормовых ферментов

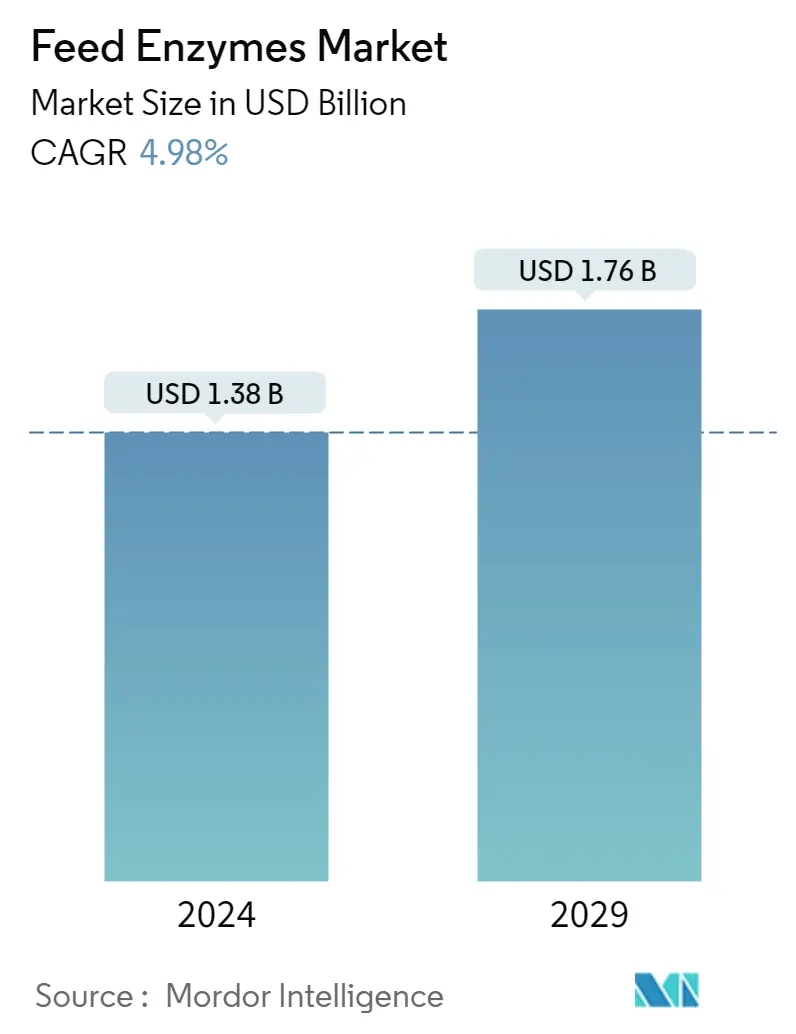

Объем рынка кормовых ферментов оценивается в 1,38 миллиарда долларов США в 2024 году и, как ожидается, достигнет 1,76 миллиарда долларов США к 2029 году, среднегодовой рост составит 4,98% в течение прогнозируемого периода (2024-2029 годы).

- Мировой рынок кормовых ферментов переживает быстрый рост из-за решающей роли, которую ферменты играют в увеличении потребления энергии и питательных веществ из кормов для животных. Зерновые, в частности, выигрывают от использования ферментов, поскольку они могут увеличить потребление крахмала животными, что особенно полезно, когда цены на зерновые высокие. Несмотря на свою важность, рынок кормовых ферментов в 2022 году занимал лишь 3,8% мирового рынка кормовых добавок.

- Азиатско-Тихоокеанский регион является крупнейшим рынком кормовых ферментов, на его долю в 2022 году придется 31,6% мировой доли рынка. Следом за ней следуют Северная Америка и Европа, на долю которых приходится 25,8% и 23,1% доли рынка соответственно. Высокая доля рынка в Азиатско-Тихоокеанском регионе объясняется более высоким уровнем проникновения кормовых добавок и более высоким поголовьем животных.

- Карбогидразы являются наиболее широко потребляемым кормовым ферментом, рыночная стоимость которого составляет 576,5 миллионов долларов США, благодаря их способности увеличивать потребление энергии и крахмала из зерновых кормов. Ожидается, что карбогидразы станут самым быстрорастущим кормовым ферментом со среднегодовым темпом роста 5,1% в течение прогнозируемого периода. Ожидается также, что среднегодовой темп роста фитаз составит 4,9% в течение прогнозируемого периода.

- Протеазы и липазы — это другие ферменты, которые в значительной степени используются для повышения усвояемости и использования белка животными. Ожидается, что спрос на мясные продукты приведет к увеличению рынка этих ферментов со среднегодовым темпом роста 5,0% в течение прогнозируемого периода.

- Ожидается, что рынок кормовых ферментов вырастет и зафиксирует среднегодовой темп роста 5,0% в течение прогнозируемого периода, что обусловлено растущим коммерческим выращиванием животных для производства молочных и мясных продуктов, а также растущим осознанием важности кормовых ферментов в кормах для животных.

- Кормовые ферменты имеют решающее значение для увеличения потребления энергии, крахмала и фосфора из кормов для животных. В случае с зерновыми кормовые ферменты увеличивают потребление крахмала животными, что выгодно при высоких ценах на зерно. Несмотря на свою важность, рынок кормовых ферментов в 2022 году занимал лишь 3,8% мирового рынка кормовых добавок.

- Азиатско-Тихоокеанский регион является крупнейшим региональным сегментом на мировом рынке кормовых ферментов, его объем в 2022 году составит 395,9 млн долларов США из-за более высоких показателей проникновения добавок и выращивания животных в регионе. Тем не менее, Соединенные Штаты являются крупнейшим по стране сегментом мирового рынка кормовых ферментов, на долю которого в 2022 году придется 225,8 млн долларов США, или около 18,0% доли рынка, благодаря высокоразвитым методам производства и коммерческому выращиванию животных.

- Китай с долей рынка 13,8% является второй по величине страной на рынке кормовых ферментов, его доля увеличится на 38,2% с 2017 по 2022 год. Соединенные Штаты являются самой быстрорастущей страной, и ожидается, что ее среднегодовой темп роста составит 6,3% в течение прогнозируемого периода (2023-2029 гг.) из-за высокого использования кормовых добавок для повышения производительности.

- Ожидается, что в условиях растущей обеспокоенности по поводу роста производительности, роста населения мира и растущей урбанизации рост потребления мяса и молочных продуктов будет стимулировать мировой рынок кормовых ферментов со среднегодовым темпом роста 5% в течение прогнозируемого периода (2023-2029 гг.). ). Этот рост будет обусловлен необходимостью улучшения здоровья животных, повышения пищевой ценности кормов для животных и повышения продуктивности животных.

Тенденции мирового рынка кормовых ферментов

- Рост потребления говяжьего мяса, рост сектора продуктов питания и напитков, а также увеличение числа ферм стимулируют глобальное производство жвачных животных.

- Поголовье свиней увеличивается из-за высокого потребления свинины, при этом Азиатско-Тихоокеанский регион и Европа являются крупными производителями свинины.

- Производство кормов для птицы растет благодаря высокому спросу на мясо птицы и увеличению инвестиций в развивающиеся страны, такие как Индия и Саудовская Аравия.

- Высокий спрос на корма для жвачных животных в Азиатско-Тихоокеанском регионе и Северной Америке, при этом 80% производимой говядины в США экспортируется, а в Индии появляются новые поставщики молока.

- Азиатско-Тихоокеанский регион является крупнейшим производителем кормов для свиней с высоким потреблением свинины на душу населения, а африканская чума свиней (АЧС) повлияла на свиноводство в Европе и Африке.

Обзор отрасли кормовых ферментов

Рынок кормовых ферментов умеренно консолидирован пять крупнейших компаний занимают 40,80%. Основными игроками на этом рынке являются Archer Daniel Midland Co., DSM Nutritional Products AG, Elanco Animal Health Inc., IFF (Danisco Animal Nutrition) и Kerry Group PLC (отсортировано в алфавитном порядке).

Лидеры рынка кормовых ферментов

Archer Daniel Midland Co.

DSM Nutritional Products AG

Elanco Animal Health Inc.

IFF(Danisco Animal Nutrition)

Kerry Group PLC

Other important companies include Adisseo, BASF SE, Biovet S.A., Cargill Inc., Novus International, Inc..

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка кормовых ферментов

- Январь 2023 г . Novus International приобрела биотехнологическую компанию Agrivida для разработки новых кормовых добавок.

- Сентябрь 2022 г . DSM приобрела Prodap, ведущую бразильскую компанию по производству кормов и технологий для животных. Благодаря этой стратегии компания объединяет технологические предложения, консалтинговые услуги и специализированные решения в области питания для повышения эффективности и устойчивости животноводства.

- Июль 2022 г . Cargill расширила сотрудничество с Innovafeed, чтобы обеспечить аквафермеров инновационными и питательными ингредиентами, включая добавки.

Отчет о рынке кормовых ферментов – Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ОТЧЕТ ПРЕДЛОЖЕНИЙ

3. ВВЕДЕНИЕ

- 3.1 Допущения исследования и определение рынка

- 3.2 Объем исследования

- 3.3 Методология исследования

4. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

- 4.1 Поголовье животных

- 4.1.1 Птица

- 4.1.2 Жвачные животные

- 4.1.3 Свинья

- 4.2 Производство кормов

- 4.2.1 Аквакультура

- 4.2.2 Птица

- 4.2.3 Жвачные животные

- 4.2.4 Свинья

- 4.3 Нормативно-правовая база

- 4.3.1 Аргентина

- 4.3.2 Австралия

- 4.3.3 Бразилия

- 4.3.4 Канада

- 4.3.5 Чили

- 4.3.6 Китай

- 4.3.7 Египет

- 4.3.8 Франция

- 4.3.9 Германия

- 4.3.10 Индия

- 4.3.11 Индонезия

- 4.3.12 Иран

- 4.3.13 Италия

- 4.3.14 Япония

- 4.3.15 Кения

- 4.3.16 Мексика

- 4.3.17 Нидерланды

- 4.3.18 Филиппины

- 4.3.19 Россия

- 4.3.20 Саудовская Аравия

- 4.3.21 Южная Африка

- 4.3.22 Южная Корея

- 4.3.23 Испания

- 4.3.24 Таиланд

- 4.3.25 Турция

- 4.3.26 Великобритания

- 4.3.27 Соединенные Штаты

- 4.3.28 Вьетнам

- 4.4 Анализ цепочки создания стоимости и каналов сбыта

5. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США и объеме, прогнозы до 2029 года и анализ перспектив роста)

- 5.1 Субдобавка

- 5.1.1 Карбогидразы

- 5.1.2 Фитазы

- 5.1.3 Другие ферменты

- 5.2 Животное

- 5.2.1 Аквакультура

- 5.2.1.1 От суб-животного

- 5.2.1.1.1 Рыба

- 5.2.1.1.2 Креветка

- 5.2.1.1.3 Другие виды аквакультуры

- 5.2.2 Птица

- 5.2.2.1 От суб-животного

- 5.2.2.1.1 Бройлер

- 5.2.2.1.2 Слой

- 5.2.2.1.3 Другие домашние птицы

- 5.2.3 Жвачные животные

- 5.2.3.1 От суб-животного

- 5.2.3.1.1 Мясной скот

- 5.2.3.1.2 Молочный скот

- 5.2.3.1.3 Другие жвачные животные

- 5.2.4 Свинья

- 5.2.5 Другие животные

- 5.3 Область

- 5.3.1 Африка

- 5.3.1.1 По стране

- 5.3.1.1.1 Египет

- 5.3.1.1.2 Кения

- 5.3.1.1.3 Южная Африка

- 5.3.1.1.4 Остальная часть Африки

- 5.3.2 Азиатско-Тихоокеанский регион

- 5.3.2.1 По стране

- 5.3.2.1.1 Австралия

- 5.3.2.1.2 Китай

- 5.3.2.1.3 Индия

- 5.3.2.1.4 Индонезия

- 5.3.2.1.5 Япония

- 5.3.2.1.6 Филиппины

- 5.3.2.1.7 Южная Корея

- 5.3.2.1.8 Таиланд

- 5.3.2.1.9 Вьетнам

- 5.3.2.1.10 Остальная часть Азиатско-Тихоокеанского региона

- 5.3.3 Европа

- 5.3.3.1 По стране

- 5.3.3.1.1 Франция

- 5.3.3.1.2 Германия

- 5.3.3.1.3 Италия

- 5.3.3.1.4 Нидерланды

- 5.3.3.1.5 Россия

- 5.3.3.1.6 Испания

- 5.3.3.1.7 Турция

- 5.3.3.1.8 Великобритания

- 5.3.3.1.9 Остальная Европа

- 5.3.4 Средний Восток

- 5.3.4.1 По стране

- 5.3.4.1.1 Иран

- 5.3.4.1.2 Саудовская Аравия

- 5.3.4.1.3 Остальной Ближний Восток

- 5.3.5 Северная Америка

- 5.3.5.1 По стране

- 5.3.5.1.1 Канада

- 5.3.5.1.2 Мексика

- 5.3.5.1.3 Соединенные Штаты

- 5.3.5.1.4 Остальная часть Северной Америки

- 5.3.6 Южная Америка

- 5.3.6.1 По стране

- 5.3.6.1.1 Аргентина

- 5.3.6.1.2 Бразилия

- 5.3.6.1.3 Чили

- 5.3.6.1.4 Остальная часть Южной Америки

6. КОНКУРЕНТНАЯ СРЕДА

- 6.1 Ключевые стратегические шаги

- 6.2 Анализ доли рынка

- 6.3 Компания Ландшафт

- 6.4 Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

- 6.4.1 Adisseo

- 6.4.2 Арчер Дэниел Мидленд Ко.

- 6.4.3 BASF SE

- 6.4.4 Biovet S.A.

- 6.4.5 Cargill Inc.

- 6.4.6 DSM Nutritional Products AG

- 6.4.7 Elanco Animal Health Inc.

- 6.4.8 IFF(Danisco Animal Nutrition)

- 6.4.9 Kerry Group PLC

- 6.4.10 Novus International, Inc.

7. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ КОРМОВЫХ ДОБАВОК

8. ПРИЛОЖЕНИЕ

- 8.1 Глобальный обзор

- 8.1.1 Обзор

- 8.1.2 Концепция пяти сил Портера

- 8.1.3 Анализ глобальной цепочки создания стоимости

- 8.1.4 Размер мирового рынка и DRO

- 8.2 Источники и ссылки

- 8.3 Список таблиц и рисунков

- 8.4 Первичная информация

- 8.5 Пакет данных

- 8.6 Словарь терминов

Сегментация отрасли кормовых ферментов

Карбогидразы и фитазы покрываются субдобавкой в виде сегментов. Аквакультура, Домашняя птица, Жвачные животные и Свиньи представлены в виде сегментов Животные. Африка, Азиатско-Тихоокеанский регион, Европа, Ближний Восток, Северная Америка, Южная Америка покрываются сегментами по регионам.

- Мировой рынок кормовых ферментов переживает быстрый рост из-за решающей роли, которую ферменты играют в увеличении потребления энергии и питательных веществ из кормов для животных. Зерновые, в частности, выигрывают от использования ферментов, поскольку они могут увеличить потребление крахмала животными, что особенно полезно, когда цены на зерновые высокие. Несмотря на свою важность, рынок кормовых ферментов в 2022 году занимал лишь 3,8% мирового рынка кормовых добавок.

- Азиатско-Тихоокеанский регион является крупнейшим рынком кормовых ферментов, на его долю в 2022 году придется 31,6% мировой доли рынка. Следом за ней следуют Северная Америка и Европа, на долю которых приходится 25,8% и 23,1% доли рынка соответственно. Высокая доля рынка в Азиатско-Тихоокеанском регионе объясняется более высоким уровнем проникновения кормовых добавок и более высоким поголовьем животных.

- Карбогидразы являются наиболее широко потребляемым кормовым ферментом, рыночная стоимость которого составляет 576,5 миллионов долларов США, благодаря их способности увеличивать потребление энергии и крахмала из зерновых кормов. Ожидается, что карбогидразы станут самым быстрорастущим кормовым ферментом со среднегодовым темпом роста 5,1% в течение прогнозируемого периода. Ожидается также, что среднегодовой темп роста фитаз составит 4,9% в течение прогнозируемого периода.

- Протеазы и липазы — это другие ферменты, которые в значительной степени используются для повышения усвояемости и использования белка животными. Ожидается, что спрос на мясные продукты приведет к увеличению рынка этих ферментов со среднегодовым темпом роста 5,0% в течение прогнозируемого периода.

- Ожидается, что рынок кормовых ферментов вырастет и зафиксирует среднегодовой темп роста 5,0% в течение прогнозируемого периода, что обусловлено растущим коммерческим выращиванием животных для производства молочных и мясных продуктов, а также растущим осознанием важности кормовых ферментов в кормах для животных.

| Карбогидразы |

| Фитазы |

| Другие ферменты |

| Аквакультура | От суб-животного | Рыба |

| Креветка | ||

| Другие виды аквакультуры | ||

| Птица | От суб-животного | Бройлер |

| Слой | ||

| Другие домашние птицы | ||

| Жвачные животные | От суб-животного | Мясной скот |

| Молочный скот | ||

| Другие жвачные животные | ||

| Свинья | ||

| Другие животные |

| Африка | По стране | Египет |

| Кения | ||

| Южная Африка | ||

| Остальная часть Африки | ||

| Азиатско-Тихоокеанский регион | По стране | Австралия |

| Китай | ||

| Индия | ||

| Индонезия | ||

| Япония | ||

| Филиппины | ||

| Южная Корея | ||

| Таиланд | ||

| Вьетнам | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Европа | По стране | Франция |

| Германия | ||

| Италия | ||

| Нидерланды | ||

| Россия | ||

| Испания | ||

| Турция | ||

| Великобритания | ||

| Остальная Европа | ||

| Средний Восток | По стране | Иран |

| Саудовская Аравия | ||

| Остальной Ближний Восток | ||

| Северная Америка | По стране | Канада |

| Мексика | ||

| Соединенные Штаты | ||

| Остальная часть Северной Америки | ||

| Южная Америка | По стране | Аргентина |

| Бразилия | ||

| Чили | ||

| Остальная часть Южной Америки |

| Субдобавка | Карбогидразы | ||

| Фитазы | |||

| Другие ферменты | |||

| Животное | Аквакультура | От суб-животного | Рыба |

| Креветка | |||

| Другие виды аквакультуры | |||

| Птица | От суб-животного | Бройлер | |

| Слой | |||

| Другие домашние птицы | |||

| Жвачные животные | От суб-животного | Мясной скот | |

| Молочный скот | |||

| Другие жвачные животные | |||

| Свинья | |||

| Другие животные | |||

| Область | Африка | По стране | Египет |

| Кения | |||

| Южная Африка | |||

| Остальная часть Африки | |||

| Азиатско-Тихоокеанский регион | По стране | Австралия | |

| Китай | |||

| Индия | |||

| Индонезия | |||

| Япония | |||

| Филиппины | |||

| Южная Корея | |||

| Таиланд | |||

| Вьетнам | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Европа | По стране | Франция | |

| Германия | |||

| Италия | |||

| Нидерланды | |||

| Россия | |||

| Испания | |||

| Турция | |||

| Великобритания | |||

| Остальная Европа | |||

| Средний Восток | По стране | Иран | |

| Саудовская Аравия | |||

| Остальной Ближний Восток | |||

| Северная Америка | По стране | Канада | |

| Мексика | |||

| Соединенные Штаты | |||

| Остальная часть Северной Америки | |||

| Южная Америка | По стране | Аргентина | |

| Бразилия | |||

| Чили | |||

| Остальная часть Южной Америки | |||

Определение рынка

- ФУНКЦИИ - В рамках исследования кормовые добавки рассматриваются как коммерчески производимые продукты, которые используются для улучшения таких характеристик, как прирост веса, коэффициент конверсии корма и потребление корма при скармливании в соответствующих пропорциях.

- РЕСЕЛЛЕРЫ - Компании, занимающиеся перепродажей кормовых добавок без добавленной стоимости, были исключены из рынка, чтобы избежать двойного учета.

- КОНЕЧНЫЕ ПОТРЕБИТЕЛИ - Конечными потребителями на исследуемом рынке считаются производители комбикормов. В сферу охвата не входят фермеры, покупающие кормовые добавки для непосредственного использования в качестве добавок или премиксов.

- ВНУТРЕННЕЕ ПОТРЕБЛЕНИЕ КОМПАНИИ - В исследование вошли компании, занимающиеся производством комбикормов, а также производством кормовых добавок. Однако при оценке размеров рынка было исключено внутреннее потребление кормовых добавок такими компаниями.

Методология исследования

Mordor Intelligence следует четырехэтапной методологии во всех наших отчетах.

- Шаг 1: Определить ключевые переменные: Количественные ключевые переменные (отрасль и внешние) в отношении конкретного сегмента продукта и страны выбираются из группы соответствующих переменных и факторов на основе исследований на рабочем столе и обзора литературы; вместе с первичными экспертными входами. Эти переменные дополнительно подтверждаются с помощью регрессионного моделирования (при необходимости).

- Шаг 2: Создать рыночную модель: Для создания надежной методологии прогнозирования переменные и факторы, определенные на шаге 1, тестируются на основе доступных исторических рыночных цифр. Через итеративный процесс устанавливаются переменные, необходимые для прогнозирования рынка, и модель создается на основе этих переменных.

- Шаг 3: Проверить и завершить: На этом важном этапе все рыночные цифры, переменные и звонки аналитиков проверяются через обширную сеть экспертов первичного исследования из изучаемого рынка. Респонденты выбираются на всех уровнях и функциях для создания глобальной картины изучаемого рынка.

- Шаг 4: Результаты исследования: Синдицированные отчеты, индивидуальные консалтинговые задания, базы данных и платформы подписки.